MRO-Marktanalyse für Militärflugzeuge

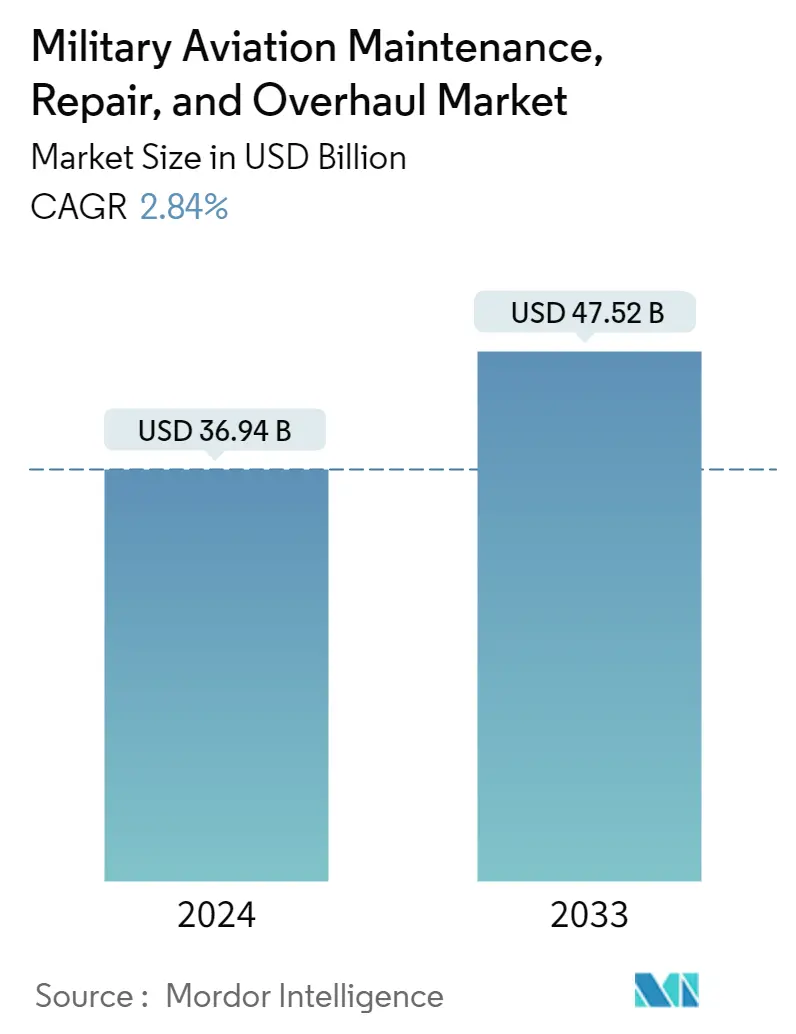

Die Größe des Marktes für Wartung, Reparatur und Überholung der Militärluftfahrt wird im Jahr 2024 auf 36,94 Milliarden US-Dollar geschätzt und soll bis 2033 47,52 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 2,84 % im Prognosezeitraum (2024–2033) entspricht.

Der militärische Luftfahrtsektor hat leichte Auswirkungen der COVID-19-Pandemie erlebt. Wachsende Verteidigungsausgaben und steigende Beschaffungsverträge für Kampfflugzeuge führten zu einem stetigen Wachstum des Marktes. Störungen in der Lieferkette, Produktionsstopps von MRO-Akteuren und ein wirtschaftlicher Abschwung behindern das Marktwachstum während der Pandemie. Der Markt zeigte nach der Pandemie aufgrund der zunehmenden Zahl militärischer Modernisierungsprogramme eine starke Erholung.

Der MRO-Markt für die Militärluftfahrt verzeichnet aufgrund der steigenden Nachfrage nach Wartungs-, Reparatur- und Überholungsdienstleistungen für Militärflugzeuge ein stetiges Wachstum. Die Nachfrage wird durch Faktoren wie die Erweiterung der Militärflotten, die Notwendigkeit einer Verlängerung des Lebenszyklus bestehender Flugzeuge und die zunehmende Komplexität von Flugzeugsystemen angetrieben. Die Anschaffung neuer Militärflugzeuge führt zu einer größeren Flotte und erhöht damit die Nachfrage nach MRO-Dienstleistungen zur Unterstützung dieser Flugzeuge während ihrer gesamten Betriebslebensdauer.

Verteidigungsorganisationen streben danach, den Wert und die Langlebigkeit ihrer Flugzeuge zu maximieren. Der Markt für MRO-Dienstleistungen verzeichnet ein Wachstum, das durch den Bedarf an Strukturreparaturen, Avionik-Upgrades, Triebwerksüberholungen und Systemmodifikationen angetrieben wird. Die Weiterentwicklung der Technologie in Militärflugzeugen, wie beispielsweise fortschrittliche Materialien, Avionik und Missionssysteme, trägt zum Wachstum des MRO-Marktes bei. Da Flugzeuge immer anspruchsvoller werden, sind spezielles Fachwissen und fortschrittliche Diagnosetools erforderlich, um diese komplexen Systeme effektiv zu warten und zu reparieren.

MRO-Markttrends für Militärflugzeuge

Das Segment der Starrflügler wird im Prognosezeitraum das stärkste Wachstum verzeichnen

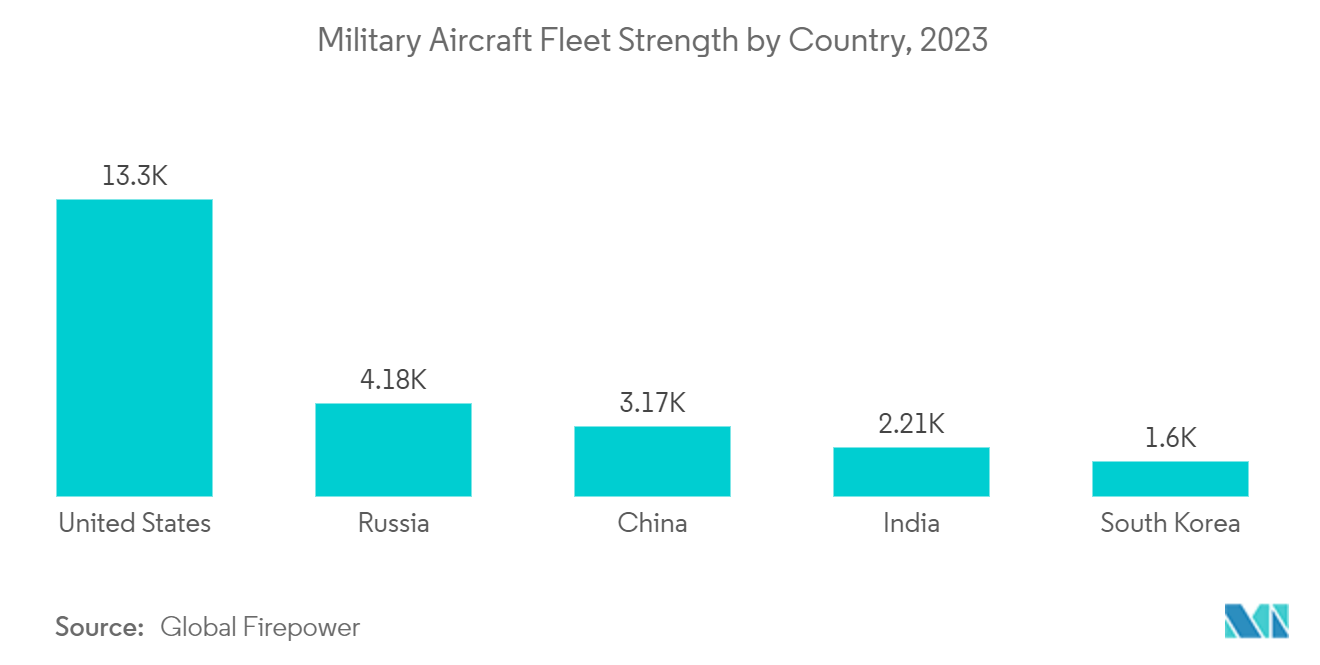

Es wird prognostiziert, dass das Segment der Starrflügler im MRO-Markt für die Militärluftfahrt im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Das Wachstum wird auf die steigende Nachfrage nach Kampfflugzeugen und steigende Ausgaben der Verteidigungskräfte zur Verbesserung der Fähigkeiten der militärischen Luftfahrt zurückgeführt. Die USA und Russland verfügen aufgrund höherer Ausgaben für die Beschaffung von Kampfflugzeugen der nächsten Generation über die höchste Anzahl an Militärflugzeugen. Zunehmende Kriegssituationen, politische Auseinandersetzungen zwischen Nachbarländern und eine wachsende Zahl grenzüberschreitender Konflikte führen zu steigenden Ausgaben im Verteidigungssektor. Die USA verfügen mit 13.232 Flugzeugen im Jahr 2021 über die größte Militärflugzeugflotte, gefolgt von Russland mit einer Flotte von 4.143 Flugzeugen. Starrflügler der Streitkräfte spielen im Krieg oder bei Sondereinsätzen eine entscheidende Rolle. Dies erfordert immer eine ordnungsgemäße Wartung dieses Flugzeugs und erfordert nach bestimmten Betriebsjahren Upgrades, um seine Lebensdauer zu verlängern.

Im Juni 2023 unterzeichnete die norwegische Agentur für Verteidigungsmaterial (NDMA) einen Verlängerungsvertrag mit Kongsberg Aviation Maintenance Services, um insgesamt 32 F-16-Kampfflugzeuge zu überholen und verkaufsfertig zu machen. Der Vertrag umfasst auch technische Hilfe und Unterstützung bei der Schulung des rumänischen technischen Personals. Der Auftragswert betrug über 63,61 Mio. USD. Im April 2023 unterzeichnete GE Aerospace eine Vereinbarung mit der Lockheed Martin Corporation zur Unterstützung der Avionik- und Stromversorgungssysteme des Militärflugzeugs F-35. Im Rahmen der Vierjahresvereinbarung wird das Unternehmen MRO-Dienstleistungen für GE Aerospace-Systeme im Flugzeug F-35 Lightning II erbringen. Das Unternehmen wird die F-35-Systeme an seinen Reparatur- und Wartungsstandorten in Kalifornien, Georgia und Utah warten. So treiben die zunehmende Beschaffung von Kampfflugzeugen und steigende Ausgaben für Modernisierungsprogramme für Militärflugzeuge das Wachstum des Marktes im Prognosezeitraum voran.

Nordamerika wird Marktanteile dominieren

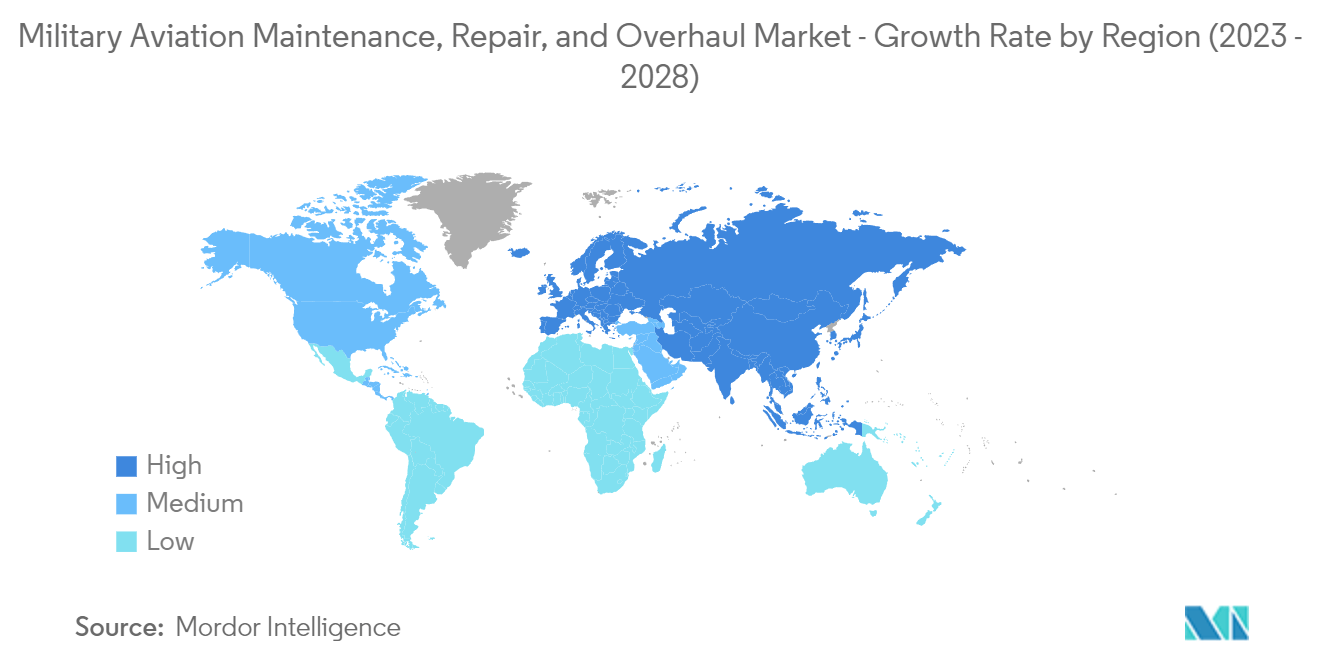

Nordamerika hielt die höchsten Marktanteile und setzte seine Dominanz im Prognosezeitraum fort. Das Wachstum ist auf die Präsenz der größten Militärflugzeugflotte, steigende Ausgaben für die Verbesserung der Fähigkeiten der US Air Force (USAF) und zunehmende Programme zur Modernisierung von Flugzeugen zurückzuführen.

Die USA verfügen derzeit über die größte Militärflugzeugflotte der Welt. Im Jahr 2023 betreibt das Land eine Flotte von 2.757 Kampfflugzeugen, 731 Spezialflugzeugen, 632 Tankflugzeugen, 962 Transportflugzeugen, 5.584 Kampfhubschraubern und 2.634 Trainingsflugzeugen/-hubschraubern. Der wichtigste Antriebsfaktor für die MRO in diesem Land ist der große Bedarf, eine so große Flotte mit den neuesten Technologien und Systemen aufzurüsten. Das US-Verteidigungsministerium (DoD) plant, im Jahr 2024 61,1 Milliarden US-Dollar für Flugzeuge und zugehörige Systeme auszugeben. Das Verteidigungsministerium plant den Kauf einer vielfältigen Mischung aus 270 Flugzeugen, die von fast 700 Millionen US-Dollar reichenden B-21-Tarnkappenbombern für die USAF bis hin zu Twin-Flugzeugen reicht -motorige, vom King Air 200 abgeleitete Trainer für die US-Marine.

Im Geschäftsjahr 2021 erhielt das US-Verteidigungsministerium 32,5 Milliarden US-Dollar für Beschaffung sowie Mittel für Forschung, Betrieb und Wartung, Entwicklung, Tests und Evaluierung für Depotwartungsaktivitäten. Die Budgetanträge des US-Verteidigungsministeriums für die Depotwartung im Geschäftsjahr 2022 und im Geschäftsjahr 2023 beliefen sich auf 32,6 bzw. 35,1 Milliarden US-Dollar. Nach Angaben des Verteidigungsministeriums würde der Budgetantrag für das Geschäftsjahr 2023 50 % des gesamten ausführbaren Wartungsbedarfs der Armeedepots, 85 % des Bedarfs der Luftwaffe, 80 % des Bedarfs des Marine Corps, 71 % des Bedarfs der Marine und 83 % des Bedarfs der Raumstreitkräfte finanzieren. Der Großteil der MRO-Ausgaben entfällt auf die große Flotte von Mehrzweckflugzeugen, Transportflugzeugen und Überwachungsflugzeugen des Landes, die einen hohen Wartungsaufwand an Triebwerken und Flugzeugzellen sowie Feld- und Komponentenwartungsdienste erfordern.

Überblick über die MRO-Branche für Militärflugzeuge

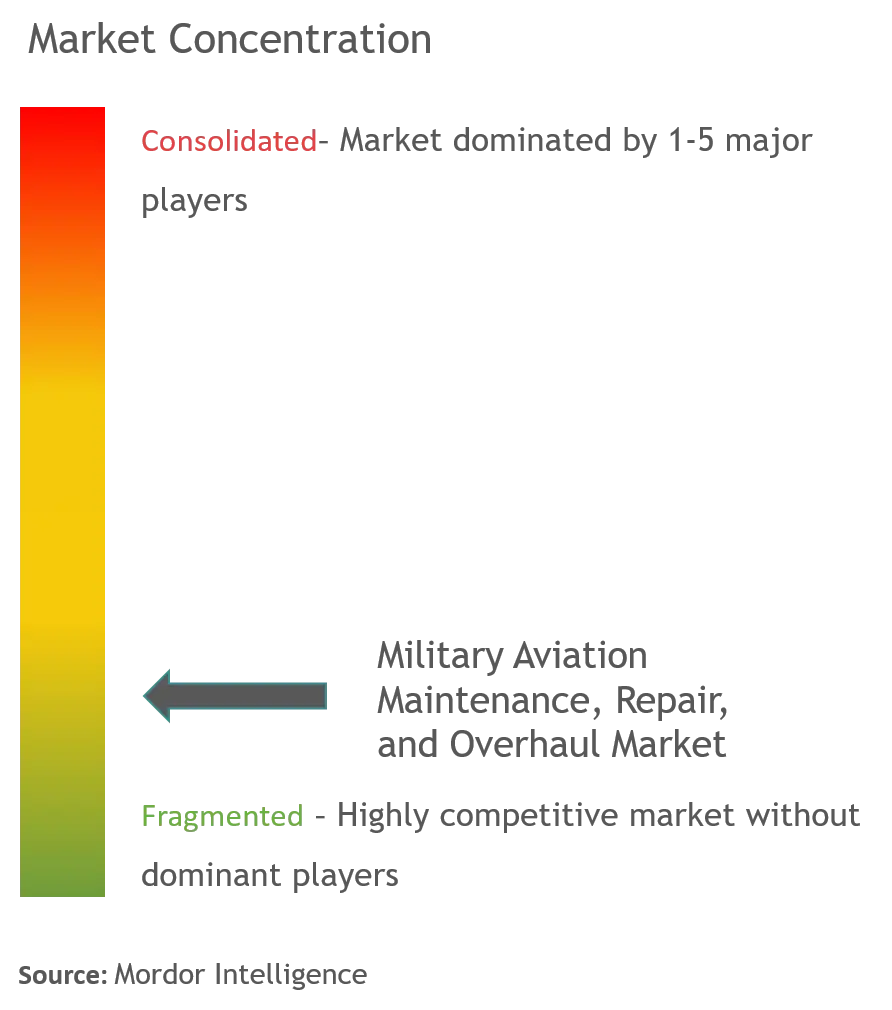

Der Markt ist fragmentiert und zahlreiche lokale und internationale Akteure bieten verschiedene MRO-Dienstleistungen für die bestehende Militärflugzeugflotte an. Die Hauptakteure auf dem MRO-Markt für die militärische Luftfahrt sind Lockheed Martin Corporation, Safran, The Boeing Company, Raytheon Technologies Corporation und BAE Systems plc.

Strategische Partnerschaften zwischen den Akteuren können ihnen helfen, mehr Verträge zu gewinnen und gleichzeitig ihre Reichweite auf unerschlossene Märkte langfristig auszudehnen. Da die meisten MRO-Verträge langfristig angelegt sind, könnte es für neue Anbieter ein zeitaufwändiger Prozess sein, sich im Markt zu etablieren, indem sie mit den bestehenden konkurrieren. Auch vorausschauende Wartungstechnologien, die auf künstlicher Intelligenz (KI) basieren, werden voraussichtlich im Prognosezeitraum massenhaft eingesetzt. Potenzielle Investitionen wären erforderlich, um die IT-Fähigkeiten von MRO-Betreibern für die Durchführung von Wartungsarbeiten, das Lieferkettenmanagement, die Verbesserung der Mobilität und die Einführung elektronischer Signaturen zu verbessern. Fortschrittliche Datenanalysen werden von MROs auch zur Bestandsoptimierung eingesetzt, um Ersatzteile nach Bedarf zu minimalen Beschaffungskosten zu planen, zu lagern und zu optimieren. Solche Tools ermöglichen es den Betreibern, effizient zu arbeiten, maximale Gewinne zu erzielen und die Digitalisierung des globalen Flugzeug-MRO-Betriebs zu unterstützen.

Marktführer im MRO-Bereich für Militärflugzeuge

BAE Systems plc

Lockheed Martin Corporation

The Boeing Company

Raytheon Technologies Corporation

Safran

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum MRO-Markt für Militärflugzeuge

April 2023 Die brasilianische Luftwaffe wählt StandardAero für die Bereitstellung umfassender Wartungs-, Reparatur- und Überholungsdienste (MRO) für die Rolls-Royce AE 3007-Triebwerke, die ihre Flotte von Embraer ERJ-145-Flugzeugen antreiben. Im Rahmen der exklusiven mehrjährigen Vereinbarung wird StandardAero MRO-Dienstleistungen für die mit AE 3007A ausgestattete Flotte von FAB von seinem Standort in Maryville, USA, aus bereitstellen, einem vom OEM zugelassenen autorisierten Wartungszentrum (AMC) für die AE 3007-Triebwerksfamilie.

März 2023 GE Aerospace gewährt ITP Aero eine Servicevertragsverlängerung zur Durchführung von Wartungs-, Reparatur- und Überholungsdiensten für CT7-Triebwerke in seinem Werk in Albacete, Spanien. Der CT7-8 ist ein leistungsstarker Motor, der den anspruchsvollen Einsatzanforderungen kommerzieller Schwerlasthubschrauber und moderner militärischer mittlerer Hubschrauber auf der ganzen Welt gerecht wird.

Segmentierung der MRO-Branche für Militärflugzeuge

Die Flugzeug-MRO umfasst Aufgaben, die durchgeführt werden, um die Aufrechterhaltung der Lufttüchtigkeit eines Flugzeugs und seiner Teile sicherzustellen. MRO-Dienstleister führen Überholungen, Inspektionen, Austauscharbeiten, Mängelbeseitigungen sowie die Durchführung von Änderungen gemäß den Lufttüchtigkeitsrichtlinien und Reparaturen durch.

Der Bericht deckt Unternehmen und Trends auf dem MRO-Markt für die Militärluftfahrt ab und ist nach MRO-Typ (MRO für Triebwerke, Komponenten und Modifikationen, MRO für Flugzeugzellen und Feldwartung), Flugzeugtyp (Starrflügler und Drehflügler) und Geografie (Nord) segmentiert Amerika (USA und Kanada), Europa (Vereinigtes Königreich, Frankreich, Deutschland, Russland und Rest Europas), Asien-Pazifik (China, Indien, Japan, Südkorea und Rest Asien-Pazifik), Lateinamerika (Brasilien). und übriges Lateinamerika) und Naher Osten und Afrika (Vereinigte Arabische Emirate, Saudi-Arabien, Katar, Ägypten und übriger Naher Osten und Afrika)). Der Bericht bietet die wertmäßige Marktgröße in USD (Milliarden) für alle oben genannten Segmente.

| Motorinstandhaltung |

| Komponenten und Modifikationen MRO |

| Flugzeugzellen-MRO |

| Feldwartung |

| Starrflügler |

| Drehflügler |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Frankreich | |

| Deutschland | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Lateinamerika | Brasilien |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Ägypten | |

| Rest des Nahen Ostens und Afrikas |

| Nach MRO-Typ | Motorinstandhaltung | |

| Komponenten und Modifikationen MRO | ||

| Flugzeugzellen-MRO | ||

| Feldwartung | ||

| Nach Flugzeugtyp | Starrflügler | |

| Drehflügler | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Lateinamerika | Brasilien | |

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Katar | ||

| Ägypten | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur MRO-Marktforschung für Militärflugzeuge

Wie groß ist der Markt für Wartung, Reparatur und Überholung der Militärluftfahrt?

Die Größe des Marktes für Wartung, Reparatur und Überholung der Militärluftfahrt wird im Jahr 2024 voraussichtlich 36,94 Milliarden US-Dollar erreichen und bis 2033 mit einer jährlichen Wachstumsrate von 2,84 % auf 47,52 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Wartung, Reparatur und Überholung in der Militärluftfahrt derzeit?

Im Jahr 2024 wird der Markt für Wartung, Reparatur und Überholung der Militärluftfahrt voraussichtlich ein Volumen von 36,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Wartung, Reparatur und Überholung der Militärluftfahrt?

BAE Systems plc, Lockheed Martin Corporation, The Boeing Company, Raytheon Technologies Corporation, Safran sind die größten Unternehmen, die auf dem Markt für Wartung, Reparatur und Überholung der Militärluftfahrt tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Wartung, Reparatur und Überholung der Militärluftfahrt?

Schätzungen zufolge wird Europa im Prognosezeitraum (2024–2033) mit der höchsten jährlichen Wachstumsrate wachsen.

Welche Region hat den größten Anteil am Markt für Wartung, Reparatur und Überholung der Militärluftfahrt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Wartung, Reparatur und Überholung der Militärluftfahrt.

Welche Jahre deckt dieser Markt für Wartung, Reparatur und Überholung der Militärluftfahrt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Wartung, Reparatur und Überholung der Militärluftfahrt auf 35,92 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Wartung, Reparatur und Überholung der Militärluftfahrt für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Wartung, Reparatur und Überholung der Militärluftfahrt für die Jahre 2024, 2025 , 2026, 2027, 2028, 2029, 2030, 2031, 2032 und 2033.

Seite zuletzt aktualisiert am:

Branchenbericht zur MRO für Militärflugzeuge

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Wartung, Reparatur und Überholung der Militärluftfahrt im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Wartung, Reparatur und Überholung der Militärluftfahrt umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.