Größe des Proteinmarktes im Nahen Osten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 1.57 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 2.15 Milliarden US-Dollar |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 6.08 % |

|

|

Größter Anteil nach Land | Saudi-Arabien |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des Proteinmarktes im Nahen Osten

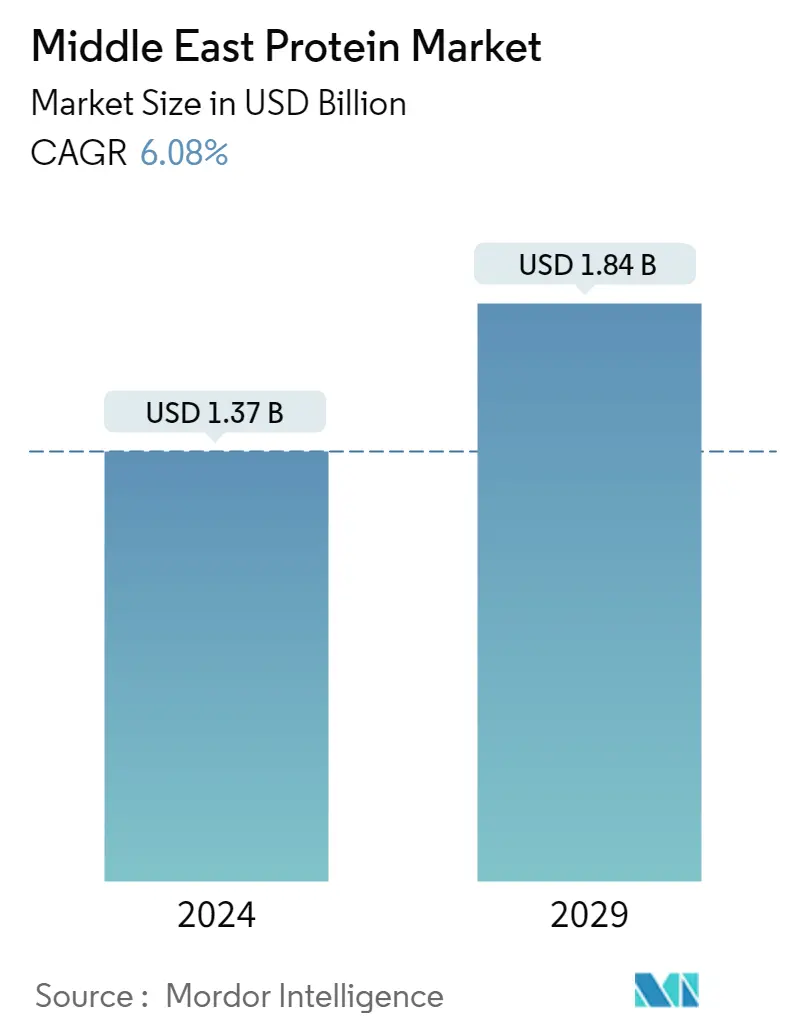

Die Größe des Proteinmarkts im Nahen Osten wird im Jahr 2024 auf 1,37 Milliarden US-Dollar geschätzt und soll bis 2029 1,84 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,08 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Zahl veganer und flexibler Verbraucher im Nahen Osten hat zu einem erhöhten Marktanteil des Lebensmittel- und Getränkesegments in der Region geführt

- Der Lebensmittel- und Getränkebereich war mit einem großen Volumenanteil führend bei der Anwendung von Proteinen in der Region. Der Anteil wurde stark von der Milch-, Fleischalternativen- und Backwarenindustrie beeinflusst, die im Jahr 2022 42 % des Wertanteils der gesamten im Nahen Osten konsumierten Proteine ausmachte Flexitarische Verbraucher, die sich zunehmend auf tierfreie Produktangebote auf dem Markt verlassen oder dafür aufgeschlossen sind.

- An dieses Segment schließt sich der Bereich Tierfutter an, der maßgeblich durch den Einsatz pflanzlicher Proteine vorangetrieben wird. Die Einbeziehung nachhaltiger pflanzlicher Proteinquellen, hauptsächlich Soja- und Weizenproteine, treibt das Segment aufgrund ihrer geringen Kosten, ihrer hervorragenden Verdaulichkeit und ihres neutralen Geschmacksprofils stark an. Daher bietet Erbsenprotein Möglichkeiten für breite Anwendungen in der Tierernährung und dürfte mit einem CAGR von 8,8 Volumenprozent im Prognosezeitraum der am schnellsten wachsende Proteintyp im Tierfuttersegment sein.

- Das Segment Körperpflege und Kosmetik ist mit einem prognostizierten wertmäßigen jährlichen Wachstum von 7,12 % im Prognosezeitraum das am schnellsten wachsende. Proteine werden in einer Reihe von Kosmetikprodukten verwendet, darunter Emulsionen, Gele, Shampoos, Spülungen und Cremes. Auch Proteine wie Kollagen, Elastin und Keratin erfreuen sich aufgrund ihrer höheren Wirksamkeit bei der natürlichen Stärkung der Haut- und Haarstruktur zunehmender Beliebtheit. Unternehmen wie Estee Lauder, Neu Cosmetics DMCC und Guerlain investieren zunehmend in Forschung und Entwicklung, um wirksamere und nachhaltigere alternative Proteinquellen zu entwickeln. Dieser Faktor steigert den Inhaltsstoffumfang und die Anwendung in Körperpflegeprodukten weiter, was das Wachstum des Marktes in der Zukunft unterstützen könnte.

Da mehr als die Hälfte der Bevölkerung Proteinpräparate konsumieren möchte, verzeichnete Saudi-Arabien den höchsten Marktanteil auf dem Proteinmarkt der Region

- Einer der wichtigsten Ernährungs- und Verbrauchertrends in der Region ist der Wandel hin zu pflanzlicher, flexibler oder reduktionistischer Ernährung. Dadurch ergibt sich der höchste Anteil an pflanzlichen Proteinen. Pflanzliche Proteine hatten im Jahr 2022 einen Anwendungsanteil von 82 %.

- Saudi-Arabien war im Jahr 2022 Marktführer. Die Segmente Lebensmittel und Getränke sowie Tierfutter hielten im Jahr 2022 Volumenanteile von 52 % bzw. 41 %, was maßgeblich zum Marktwachstum beitrug. Dies war auf den hohen Grad der Produktintegration und das hart umkämpfte Umfeld Saudi-Arabiens zurückzuführen. Unternehmen stärken ihre inländische Präsenz durch die Übernahme kleiner Unternehmen und erweitern so ihre Proteinproduktionseinheiten und Produktportfolios.

- Es wird erwartet, dass die Zunahme eines aktiven Lebensstils in Saudi-Arabien zu einem Anstieg des Proteinkonsums führen wird. Im Jahr 2021 übten 48,2 % der Menschen in ganz Saudi-Arabien mindestens 30 Minuten pro Tag körperliche und sportliche Aktivitäten aus. Der Proteinkonsum in Saudi-Arabien belief sich im Jahr 2022 auf ein Volumen von 8.234,4 Tonnen. Etwa 50 % der körperlich aktiven Menschen konsumierten im Jahr 2020 Proteinpräparate. Etwa 56,1 % der aktiven Menschen konsumierten Proteinpräparate, um Muskeln aufzubauen, gefolgt von 28,6 % der Menschen, die Proteinpräparate konsumierten Proteinpräparate zum Ausgleich von Proteinmangel.

- Der Iran ist der zweitgrößte Proteinkonsument. Es wird prognostiziert, dass der Iran im Prognosezeitraum die schnellste CAGR von 8,4 % in Bezug auf das Volumen verzeichnen wird. Pflanzenprotein dominierte den iranischen Markt, angetrieben durch die Nachfrage aus der Lebensmittel- und Getränkebranche sowie der Tierfutterbranche.

- Die Vereinigten Arabischen Emirate sind ein weiterer wichtiger Proteinmarkt in der Region, angeführt von Sojaprotein. Sojaprotein machte im Jahr 2022 55,90 % des Wertanteils des Proteinmarktes der VAE aus. Sojaprotein wird hauptsächlich von der Tierfutter- sowie Lebensmittel- und Getränkeindustrie angetrieben.

Proteinmarkttrends im Nahen Osten

- Ein niedriges Ernährungsprofil bei Babys erhöht die Nachfrage nach Nahrungsergänzungsmitteln für Babys

- Der Verkauf von handwerklich hergestellten Backwaren soll den Bäckereimarkt ankurbeln

- Der rückläufige Alkoholkonsum treibt die Nachfrage nach gesunden Getränken stark an

- Frühstückscerealien für unterwegs sind sehr gefragt

- Funktionelle Zutaten, reichhaltige Saucen, Dressings und Gewürze ziehen die Aufmerksamkeit der Verbraucher auf sich

- Die Nachfrage nach Schokolade treibt das Süßwarensegment an

- Gesundheitsbewusstsein hat großen Einfluss auf den Markt

- Die zunehmende Alterung der Bevölkerung treibt den Markt an

- Steigende Neigung zu Kamelfleisch

- Fertiggerichte zum Abendessen (RTE) gewinnen an Bedeutung

- Gesundes Naschen nimmt in den Ländern des Nahen Ostens zu

- Initiativen der Regierungen des Nahen Ostens kurbeln das Wachstum an

- Mischfutter soll großen Anteil halten

- Steigende Ausgaben für Körperpflege treiben den Markt an

- Der Verzehr pflanzlicher Proteine wird ein stetiges Wachstum verzeichnen

- Die Region ist weiterhin auf Importe angewiesen, um den Bedarf zu decken

Überblick über die Proteinindustrie im Nahen Osten

Der Proteinmarkt im Nahen Osten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 17,13 % einnehmen. Die Hauptakteure in diesem Markt sind Cargill, Incorporated, Fonterra Co-operative Group Limited, International Flavors Fragrances Inc., Kerry Group PLC und Royal FrieslandCampina NV (alphabetisch sortiert).

Proteinmarktführer im Nahen Osten

Cargill, Incorporated

Fonterra Co-operative Group Limited

International Flavors & Fragrances Inc.

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Croda International Plc, Hilmar Cheese Company Inc., Lactoprot Deutschland GmbH, MEGGLE GmbH & Co.KG, Prolactal, Wilmar International Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Proteinmarkt im Nahen Osten

- April 2021 FrieslandCampina Ingredients hat ein neues Portfolio auf den Markt gebracht, darunter Excellion Calcium Caseinate S, um die Herstellung weicherer Proteinriegel zu unterstützen. Zu den weiteren eingeführten Produkten gehörten Nutri Whey 800F, Nutri Whey Isolate, Biotis GOS und Excellion EM9 sowie das neue Excellion Textpro. Das Portfolio wurde als Schlüssellösung zur Lösung des Verhärtungsproblems entwickelt, mit dem viele Formulierer derzeit konfrontiert sind.

- Februar 2021 NZMP, Fonterras Geschäftsbereich für Molkereizutaten, bringt eine neue Proteinzutat auf den Markt, die 10 % mehr Protein liefert als andere Standard-Molkenproteinangebote.

- Februar 2021 DuPont's Nutrition Biosciences und das Zutatenunternehmen IFF geben ihre Fusion im Jahr 2021 bekannt. Das kombinierte Unternehmen wird weiterhin unter dem Namen IFF firmieren. Die komplementären Portfolios verschaffen dem Unternehmen eine führende Position bei einer Reihe von Inhaltsstoffen, einschließlich Sojaprotein.

Proteinmarktbericht für den Nahen Osten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

-

3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

-

3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

-

3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

-

3.4 Gesetzlicher Rahmen

- 3.4.1 Vereinigte Arabische Emirate und Saudi-Arabien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

-

4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

-

4.3 Land

- 4.3.1 Iran

- 4.3.2 Saudi-Arabien

- 4.3.3 Vereinigte Arabische Emirate

- 4.3.4 Rest des Nahen Ostens

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

-

5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Cargill, Incorporated

- 5.4.2 Croda International Plc

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 MEGGLE GmbH & Co.KG

- 5.4.9 Prolactal

- 5.4.10 Royal FrieslandCampina NV

- 5.4.11 Wilmar International Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

-

7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Proteinindustrie im Nahen Osten

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Iran, Saudi-Arabien und Vereinigte Arabische Emirate werden als Segmente nach Ländern abgedeckt.

- Der Lebensmittel- und Getränkebereich war mit einem großen Volumenanteil führend bei der Anwendung von Proteinen in der Region. Der Anteil wurde stark von der Milch-, Fleischalternativen- und Backwarenindustrie beeinflusst, die im Jahr 2022 42 % des Wertanteils der gesamten im Nahen Osten konsumierten Proteine ausmachte Flexitarische Verbraucher, die sich zunehmend auf tierfreie Produktangebote auf dem Markt verlassen oder dafür aufgeschlossen sind.

- An dieses Segment schließt sich der Bereich Tierfutter an, der maßgeblich durch den Einsatz pflanzlicher Proteine vorangetrieben wird. Die Einbeziehung nachhaltiger pflanzlicher Proteinquellen, hauptsächlich Soja- und Weizenproteine, treibt das Segment aufgrund ihrer geringen Kosten, ihrer hervorragenden Verdaulichkeit und ihres neutralen Geschmacksprofils stark an. Daher bietet Erbsenprotein Möglichkeiten für breite Anwendungen in der Tierernährung und dürfte mit einem CAGR von 8,8 Volumenprozent im Prognosezeitraum der am schnellsten wachsende Proteintyp im Tierfuttersegment sein.

- Das Segment Körperpflege und Kosmetik ist mit einem prognostizierten wertmäßigen jährlichen Wachstum von 7,12 % im Prognosezeitraum das am schnellsten wachsende. Proteine werden in einer Reihe von Kosmetikprodukten verwendet, darunter Emulsionen, Gele, Shampoos, Spülungen und Cremes. Auch Proteine wie Kollagen, Elastin und Keratin erfreuen sich aufgrund ihrer höheren Wirksamkeit bei der natürlichen Stärkung der Haut- und Haarstruktur zunehmender Beliebtheit. Unternehmen wie Estee Lauder, Neu Cosmetics DMCC und Guerlain investieren zunehmend in Forschung und Entwicklung, um wirksamere und nachhaltigere alternative Proteinquellen zu entwickeln. Dieser Faktor steigert den Inhaltsstoffumfang und die Anwendung in Körperpflegeprodukten weiter, was das Wachstum des Marktes in der Zukunft unterstützen könnte.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Iran |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Rest des Nahen Ostens |

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Iran | ||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.