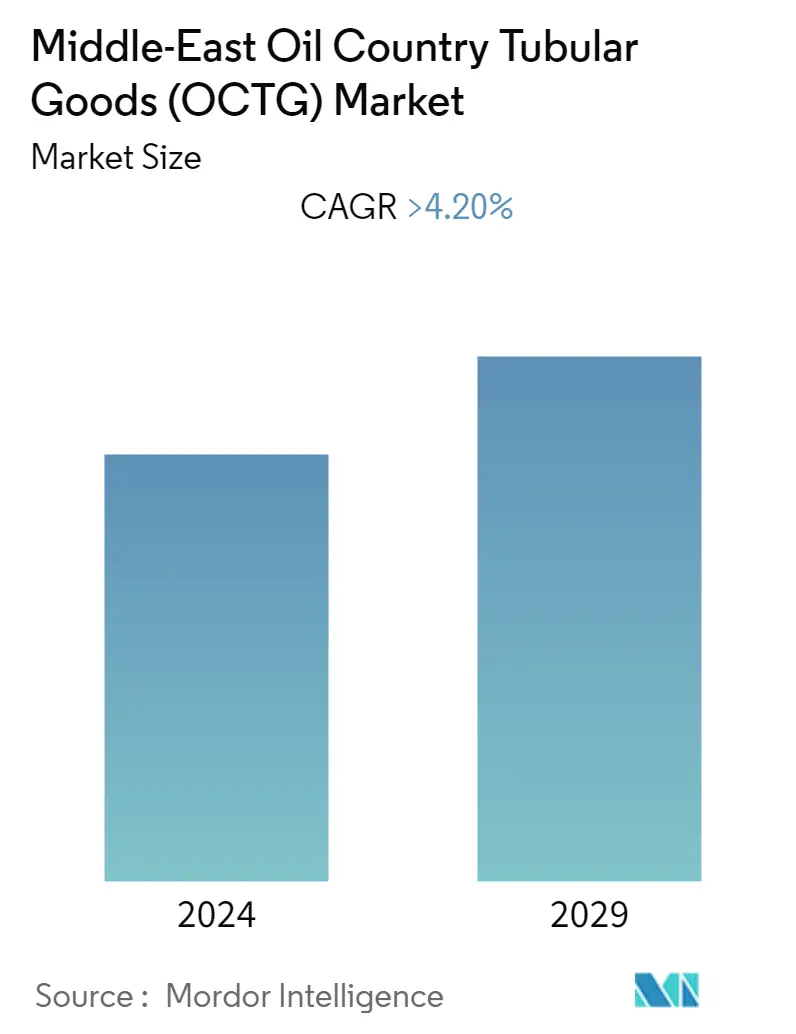

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 4.20 % |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Rohrwaren im Ölland im Nahen Osten

Der Markt für Röhrengüter (OCTG) im Ölland des Nahen Ostens wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 4,2 % verzeichnen.

Die COVID-19-Pandemie wirkte sich im Jahr 2020 negativ auf den Markt aus. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig dürften Faktoren wie die geringere Lücke zwischen Angebot und Nachfrage, die niedrigen Öl-Breakeven-Preise aufgrund technologischer Fortschritte und geringere Kosten für Öldienstleistungen sowie verstärkte Richtbohrungen den Markt antreiben.

- Andererseits wird erwartet, dass Faktoren wie Sanktionen gegen mehrere Länder in der Region sowie geopolitische Spannungen das Wachstum des untersuchten Marktes behindern.

- Dennoch könnte die Liberalisierung der Öl- und Gasindustrie durch große Länder im Nahen Osten, um ausländische Investitionen zu steigern und die Öl- und Gasindustrie zu unterstützen, eine Chance für den OCTG-Markt in der Region bieten.

- Saudi-Arabien ist einer der größten Ölproduzenten weltweit und lag 2021 bei der Rohölproduktion an zweiter Stelle. Die Wirtschaft Saudi-Arabiens ist stark vom Öl- und Gas-Upstream-Sektor abhängig, und die Ölexporte machen 40 % davon aus das BIP des Landes. Daher wird Saudi-Arabien voraussichtlich der größte Markt in der Region für OCTG sein.

Markttrends für Rohrwaren im Ölland im Nahen Osten

Premium-OCTG wird deutliches Wachstum verzeichnen

- Der Premium-OCTG-Markt befindet sich aufgrund der steigenden Nachfrage aus Upstream-Aktivitäten in einer Wachstumsphase. Die Premium-Anwendungen sind in Gasbrunnen sowie Hochdruck- und Temperaturbrunnen weit verbreitet.

- Die Exploration von Erdgas erhält durch die rasante Entwicklung der Schieferreserven enorme Impulse. Horizontale Richtbohrungen haben die Produktion von Erdgas aus Schieferreserven vorangetrieben und dem Premium-OCTG-Markt im Nahen Osten einen großen Aufschwung gegeben.

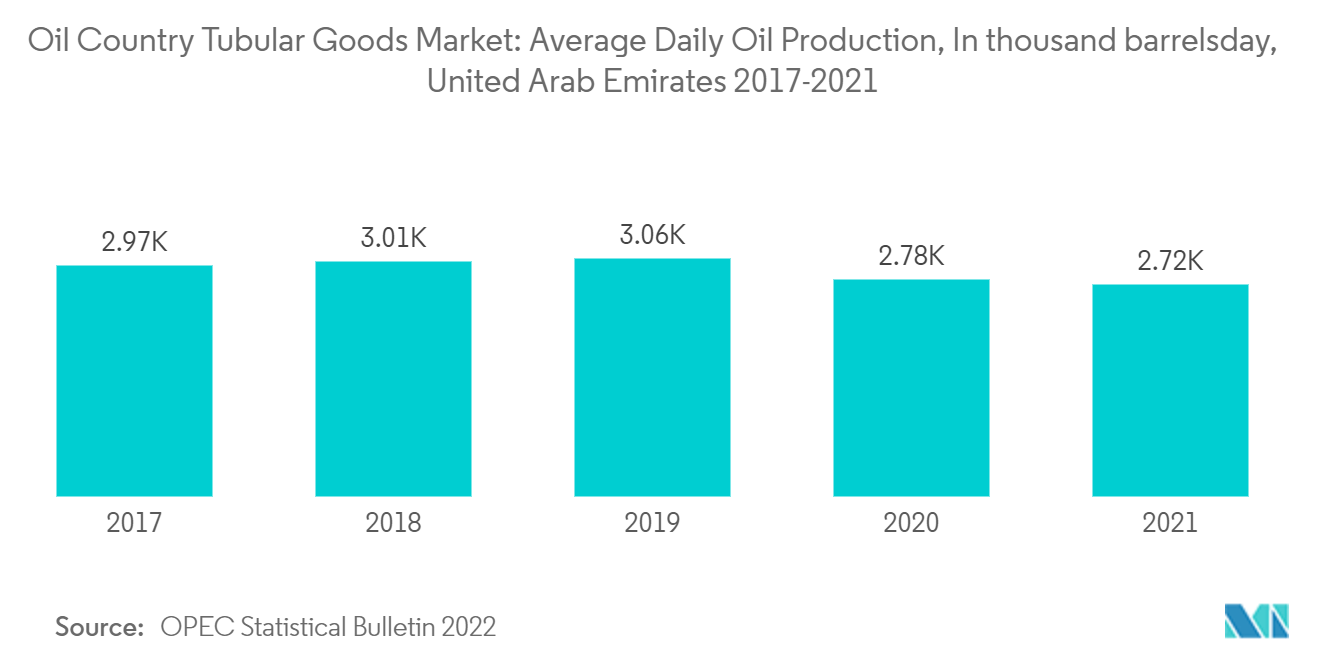

- Die Vereinigten Arabischen Emirate (VAE) sind der viertgrößte Rohölproduzent im Nahen Osten und in Nordafrika. Laut OPEC-Statistik produzierte das Land im Jahr 2021 durchschnittlich 2.718.000 Barrel/Tag Öl. Laut OPEC Annual Statistical Bulletin 2022 produzierte das Land im Jahr 2021 außerdem 54,49 Milliarden Kubikmeter (Bcm) Erdgas.

- Wie seine GCC-Nachbarn ist die Wirtschaft des Landes stark von Energieexporten als Haupteinnahmequelle im Ausland abhängig. Laut OPEC Annual Statistical Bulletin 2022 beliefen sich die nachgewiesenen Erdgasreserven im Jahr 2021 auf 8,2 Billionen Kubikmeter, während die nachgewiesenen Ölreserven bei 111 Milliarden Barrel lagen.

- Etwa 90 % der gesamten Reserven befinden sich in Abu Dhabi, gefolgt von Dubai, Sharjah und Ras al-Khaimah. Umm Shaif, Bu Hasa, Upper Zakum und Lower Zakum sowie Habshun sind die größten Ölfelder in Abu Dhabi, während Dubai über die Felder Fateh, Rashid und Faleh verfügt. Sharjah, Ras al-Khaimah und Um Al Quwain verfügen hauptsächlich über Gasfelder. Der Großteil des Gebietes, sowohl an Land als auch vor der Küste, ist relativ gut erforscht, während die jüngsten Bohrungen einige bedeutende Entdeckungen erbracht haben.

- Im August 2022 bot ADNOC fünf Rahmenverträge großen Ölfeld-Dienstleistungsunternehmen an, darunter Al Ghaith Oilfield Supplies and Services Company, Al Mansoori Directional Drilling Services (Al Mansoori), Schlumberger Middle East SA (Schlumberger) und Haliburton Worldwide Limited Abu Dhabi (Haliburton). ) und Weatherford Bin Hamoodah Company LLC (Weatherford). Diese Rahmenverträge gelten für Directional Drilling und Logging While Drilling (LWD)-Dienstleistungen sowohl für Onshore- als auch Offshore-Anlagen und haben eine Laufzeit von fünf Jahren, mit der Option, die Verträge um zwei weitere Jahre zu verlängern.

- Kuwait ist einer der größten Öl- und Gasproduzenten im Nahen Osten und produzierte im Jahr 2021 fast 2,71 Millionen Barrel Rohöl pro Tag und 12,88 Milliarden Standardkubikmeter (bscm) Erdgas im selben Jahr rund 101,5 Milliarden Barrel und 1.784 bscm Erdgas.

- Im März 2022 einigte sich Kuwait mit Saudi-Arabien auf die Entwicklung seines Offshore-Gasfeldes Durra. Das Gasfeld liegt in der gemeinsamen neutralen Zone der beiden Nationen, und daher sind beide Nationen bestrebt, das Gebiet zu erschließen, um 1 Milliarde Kubikfuß Gas pro Tag und 84.000 Barrel Kondensat pro Tag zu produzieren. Beide Regierungen konzentrieren sich stärker auf den Erdgasverbrauch, um den CO2-Ausstoß zu reduzieren, und unterstützen so das Land dabei, mehr Rohöl auf den internationalen Markt zu exportieren. Das Durra-Gasfeldprojekt wird voraussichtlich gemeinsam von der in Saudi-Arabien ansässigen Aramco Gulf Operations Company und der Kuwait Gulf Oil Company (KGOC) entwickelt. Die Produktion würde zu gleichen Teilen von beiden Ländern getragen.

- Länder wie der Iran, der Irak und Ägypten verfügen über riesige Erdöl- und Erdgasreserven. Mit der Erholung der Rohölpreise wird erwartet, dass die Upstream-Aktivitäten in der Region im Prognosezeitraum ein Wachstum verzeichnen, was die Nachfrage nach hochwertigem OCTG weiter steigern könnte.

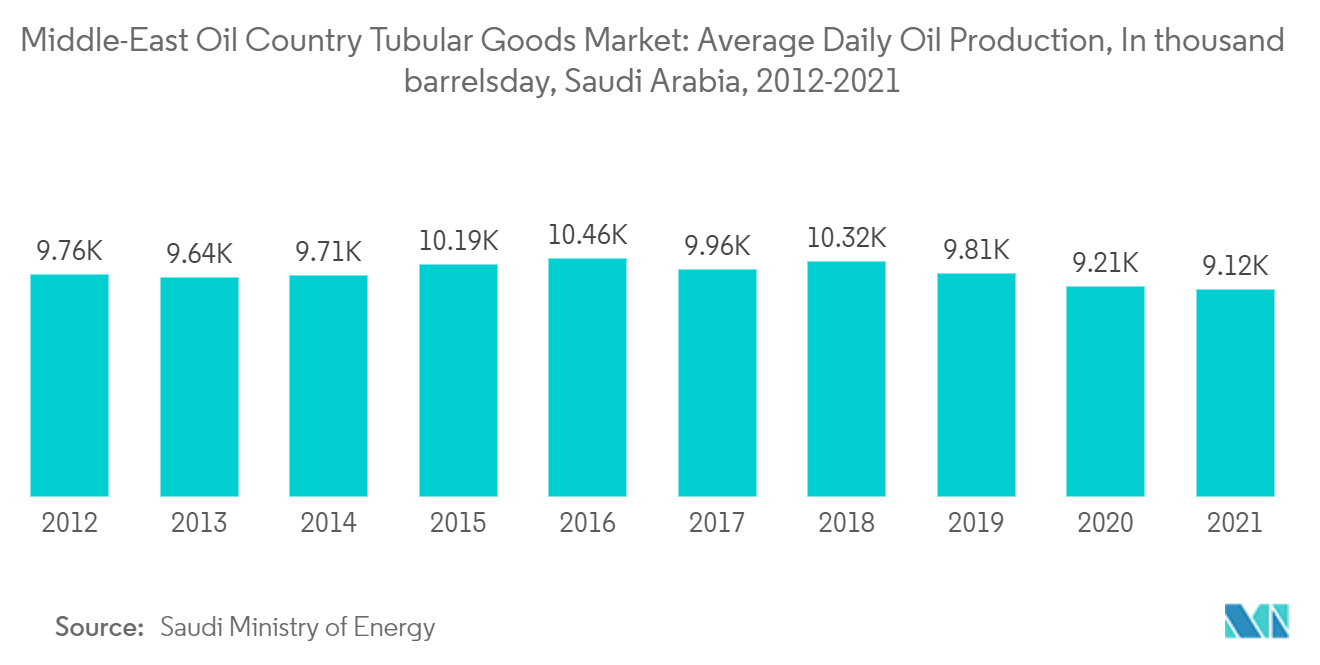

Saudi-Arabien soll die Marktnachfrage ankurbeln

- Saudi-Arabien ist der größte Rohölproduzent im Nahen Osten und in Nordafrika und das Land ist weltweit führend in der Upstream-Technologie. Nach Angaben des saudischen Energieministeriums produzierte das Land im Jahr 2021 9124,72 Tausend Barrel Rohöl pro Tag und ist damit der drittgrößte Rohölproduzent. Im Jahr 2021 produzierte das Land 120,46 Milliarden Kubikmeter Gas und war damit der achtgrößte Produzent weltweit.

- Das Land ist der größte Rohölproduzent im Nahen Osten und Nordafrika und verfügt über die zweitgrößten nachgewiesenen Rohölreserven weltweit. Der EP-Sektor des Landes wird vom staatlichen Kohlenwasserstoffversorger Saudi Aramco dominiert, dem weltweit größten Rohölexporteur.

- Der Upstream-Sektor Saudi-Arabiens konzentriert sich auf die Entwicklung riesiger Kalksteinvorkommen in den Onshore- und Offshore-Gebieten des Landes, wie zum Beispiel dem weltweit größten konventionellen Onshore-Ölfeld (Ghawar) und dem größten konventionellen Offshore-Ölfeld (Safaniyah). Diese riesigen Felder produzieren seit langem und verfügen immer noch über erhebliche förderbare Reserven. Saudi-Arabien hat außerdem mit der Entwicklung des Jafurah Shale-Vorkommens begonnen, dem größten unkonventionellen Schiefervorkommen des Landes, das schätzungsweise fast 200 Billionen Kubikfuß Schiefergas enthält, was die Nachfrage nach OCTG in der Region weiter steigert.

- Das Bohren und Fertigstellen neuer Brunnen ist eine erhebliche Investition. Allerdings hat Saudi-Arabien eines der Länder mit den niedrigsten Bohrkosten weltweit. Nach Angaben von Saudi Aramco beliefen sich die durchschnittlichen Upstream-Hebekosten in den Jahren 2021 und 2020 auf 11,3 SAR (3 USD) pro produziertem Barrel.

- Im Juni 2022 vergab Saudi Aramco einen Auftrag über 16 Millionen US-Dollar für die Lieferung von Öl- und Gasstahlrohren an Saudi Steel Pipe Co. Im Mai 2022 erteilte Saudi Aramco Saudi Steel Pipe Co. außerdem einen Auftrag über 26 Millionen US-Dollar für die Lieferung von Öl und Gasstahlrohre. Ebenso vergab Saudi Aramco im Januar 2022 einen Auftrag über 71 Millionen US-Dollar an Arabian Pipes Co. zur Lieferung von Stahlrohren. Solche Entwicklungen unterstreichen die Dominanz inländischer saudischer Unternehmen bei der Lieferung von Low-Tech-Bohrlochausrüstung, die im Prognosezeitraum voraussichtlich zunehmen wird.

- Saudi-Arabien verfügt über eines der größten Kohlenwasserstoffreserven weltweit, und trotz der Bemühungen der Regierung, die Investitionen in nachhaltige Lösungen und erneuerbare Energien zu erhöhen, bildet die Kohlenwasserstoffindustrie das Rückgrat der Wirtschaft, und in einem Hochpreisumfeld ist dies das Ziel der Regierung seine Gewinne im nächsten Jahrzehnt maximieren. Saudi Aramco gab seine Pläne bekannt, seine Investitionsausgaben (CAPEX) im Jahr 2022 auf 40–50 Milliarden US-Dollar zu steigern, was einer Steigerung von fast 50 % gegenüber 2021 entspricht, wobei ein weiteres Wachstum bis 2025 erwartet wird.

- Das Unternehmen plant, seine Rohölproduktionskapazität bis 2027 auf 13 Millionen Barrel/Tag zu erhöhen und die Gasproduktion bis 2030 um fast 50 % zu steigern. Solche ehrgeizigen Expansionspläne, gepaart mit neuen Zielen der Einhaltung von Nachhaltigkeits- und Umweltstandards, sind dies Es wird erwartet, dass erhebliche Investitionen angezogen werden und große Innovationen in der Branche erforderlich sind. Es wird erwartet, dass diese Faktoren im Prognosezeitraum den Upstream-Markt im Land sowie die Nachfrage nach OCTG antreiben werden.

Überblick über die Rohrwarenindustrie im Ölland im Nahen Osten

Der Markt für Röhrenprodukte (OCTG) im Ölland des Nahen Ostens ist mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören National-Oilwell Varco Inc., Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA und Vallourec SA.

Marktführer für Rohrwaren im Ölland im Nahen Osten

-

National-Oilwell Varco Inc

-

Nippon Steel Corporation

-

Tenaris SA

-

ArcelorMittal SA

-

Vallourec SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rohrwaren im Ölland im Nahen Osten

- Im Juni 2022 erhielt Vallourec SA einen 10-Jahres-Vertrag für die Bereitstellung hochwertiger Darm- und Bestandsverwaltungsdienstleistungen. Darüber hinaus ist geplant, einen Teil des Bedarfs von Saudi Aramco an Premium-OCTG-Lösungen (Oil Country Tubular Goods) für seine Bohraktivitäten zu decken. Der Vertrag wurde auf Abruf unterzeichnet und erfolgt vierteljährlich während der Vertragslaufzeit. Die ersten beiden Abrufbestellungen sind bereits eingegangen, die Auslieferung ist für Anfang 2023 geplant.

- Im Januar 2022 gab Hunting PLC ein Joint Venture mit Jindal Saw Ltd, einem globalen Rohrhersteller, bekannt, um Indiens erste hochmoderne Premium-OCTG-Gewindeanlage zu errichten. Das neue Werk soll Bohrgestänge und Bohrkronen für Öl- und Gasbohranwendungen im Nahen Osten und in Nordafrika liefern.

Segmentierung der Rohrwarenindustrie für Ölländer im Nahen Osten

Bei den Rohrprodukten für Ölfelder handelt es sich um eine Kombination aus verschiedenen Stahlrohrprodukten, darunter Bohrlochverrohrungen, Förderrohren und Bohrrohren. Diese rohrförmigen Produkte werden verwendet, um das kontinuierliche Bohren zu erleichtern. Ein Rohrrohr kann ein nahtloses Rohr oder ein geschweißtes Rohr sein, das in verschiedenen Qualitäten und Größen hergestellt wird. Das Brunnengehäuse besteht aus einer rohrförmigen Struktur, die im Brunnen platziert wird, um die Öffnung zwischen dem Zielgrundwasser und der Oberfläche aufrechtzuerhalten. Zusammen mit dem Mörtel verhindert die Ummantelung das Eindringen von Schmutz in den Brunnen.

Der Markt für Rohrwaren im Ölland des Nahen Ostens ist nach Herstellungsverfahren, Güteklasse und Geografie segmentiert. Je nach Herstellungsverfahren ist der Markt in nahtlose und elektrisch widerstandsgeschweißte Produkte unterteilt. Nach Qualität ist der Markt in Premiumqualität und API-Qualität unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Oil Country Tubular Goods (OCTG)-Markt in den wichtigsten Ländern der Region. Die Marktgröße und Prognosen für jedes Segment wurden in Bezug auf den Umsatz (Milliarden US-Dollar) erstellt.

| Herstellungsprozess | Nahtlos |

| Elektrisch widerstandsgeschweißt | |

| Grad | Premium-Klasse |

| API-Qualität | |

| Erdkunde | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Kuwait | |

| Rest des Nahen Ostens |

Häufig gestellte Fragen zur Marktforschung für Rohrwaren in Ölländern im Nahen Osten

Wie groß ist der Markt für rohrförmige Güter (OCTG) im Ölland im Nahen Osten?

Der Markt für rohrförmige Güter (OCTG) im Ölland des Nahen Ostens wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 4,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für rohrförmige Güter (OCTG) im Ölland des Nahen Ostens?

National-Oilwell Varco Inc, Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA, Vallourec SA sind die wichtigsten Unternehmen, die auf dem Markt für rohrförmige Güter (OCTG) im Ölland des Nahen Ostens tätig sind.

Welche Jahre deckt dieser Markt für rohrförmige Güter (OCTG) im Ölland des Nahen Ostens ab?

Der Bericht deckt die historische Marktgröße des Marktes für rohrförmige Güter (OCTG) im Ölland im Nahen Osten für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für rohrförmige Güter (OCTG) im Ölland im Nahen Osten für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Branchenbericht für rohrförmige Güter (OCTG) im Ölland des Nahen Ostens

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Tubular Goods (OCTG) im Ölland des Nahen Ostens im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die OCTG-Analyse (Middle East Oil Country Tubular Goods) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.