Marktanalyse für Schmierstoffe im Nahen Osten

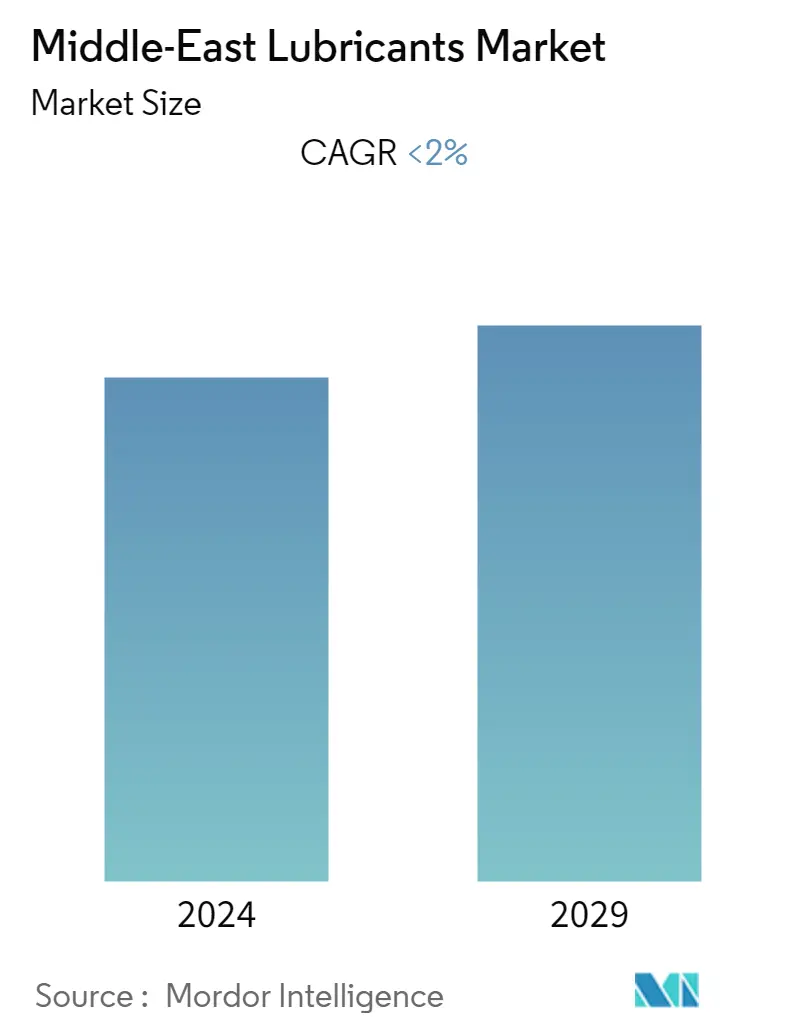

Der Schmierstoffmarkt im Nahen Osten wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von weniger als 2 % verzeichnen.

Aufgrund des COVID-19-Ausbruchs war die verarbeitende Industrie stark betroffen, was zu einem Rückgang des Schmierstoffverbrauchs im Jahr 2020 führte. Mit der Erholung vieler Bauprojekte und anderer Industrieaktivitäten hat der Markt jedoch eine Erholungsphase erlebt Das Jahr 2021 wird voraussichtlich eine positive Entwicklung in den prognostizierten Jahren verzeichnen. Der Anstieg des Automobilabsatzes und der Maschinenbaugüter hat in den letzten zwei Jahren zu einer Markterholung geführt.

- Das industrielle Wachstum in Saudi-Arabien, Iran und den Vereinigten Arabischen Emiraten sowie der zunehmende Einsatz von Hochleistungsschmierstoffen sind die wichtigsten Wachstumsfaktoren für den untersuchten Markt.

- Auf der anderen Seite wird erwartet, dass teure Hochleistungsschmierstoffe das Wachstum des Marktes behindern.

- Entwicklungen bei synthetischen und biobasierten Schmierstoffen dürften in Zukunft eine Chance für den Markt darstellen.

- Saudi-Arabien hat sich zum größten Markt für Schmierstoffe entwickelt und wird im Prognosezeitraum voraussichtlich die höchste CAGR verzeichnen.

Markttrends für Schmierstoffe im Nahen Osten

Der Automobil- und andere Transportsektor werden voraussichtlich den größten Anteil einnehmen

- Schmierstoffe werden typischerweise für Anwendungen wie Verschleißreduzierung, Korrosionsschutz und Gewährleistung eines reibungslosen Betriebs der Motorinnenteile verwendet.

- Motorenöle mit hoher Laufleistung erfreuen sich aufgrund spezifischer Eigenschaften, wie der Vermeidung von Öllecks und der Reduzierung des Ölabbrands, einer großen Nachfrage.

- Die meisten Diesel- und Benzinmotoren von leichten und schweren Fahrzeugen verwenden Öle der Viskositätsklasse 10W40 und 15W40, während für Flugzeugmotoren üblicherweise Mehrbereichsöle wie 15W50 und 20W50 verwendet werden.

- Das durchschnittliche Fahrzeugalter ist im Laufe der Jahre stetig gestiegen, was im Hinblick auf den Aftermarket-Nachfüllmarkt eine Chance darstellt. Es wird erwartet, dass das steigende Durchschnittsalter von Pkw und die wachsende Stadtbevölkerung in Entwicklungsländern den Markt für Schmierstoffe im Transportwesen antreiben werden.

- Der Dubai-Plan 2021 zielt auf den Aufbau einer vollständig vernetzten und integrierten Infrastruktur ab, die eine einfache Mobilität für alle Einwohner und Touristen gewährleistet. Weitere Entwicklungen, wie der Ausbau der U-Bahn von Dubai, sind das Ergebnis dieses ehrgeizigen Ziels. Das U-Bahn-System Dubais wurde über viele Jahre immer weiter ausgebaut und ist damit eines der längsten vollständig automatisierten Systeme der Welt. Die Rote Metrolinie ist mit 52,1 Kilometern die längste fahrerlose Einzel-U-Bahnlinie der Welt.

- Ägypten investiert außerdem stark, um die Kapazität zu erhöhen und die Gesamtqualität des Verkehrs in den Städten zu verbessern, indem es die Zahl der Fahrgäste im öffentlichen Nahverkehr von 1,9 % im Jahr 2015 auf 30 % im Jahr 2020 und schließlich auf 50 % im Jahr 2050 erhöht.

- Ägypten hat Pläne für eine Hochgeschwindigkeitsstrecke angekündigt, die 60 verschiedene Städte im ganzen Land verbinden soll. Das neue Netzwerk wird aus drei Teilen bestehen einer 660 km langen Linie, die Ain Sokhna mit Alexandria verbindet; eine 1.100 km lange Strecke zwischen Kairo und Abu Simbel; und eine 225 km lange Strecke zwischen Luxor und Hurghada.

- Nach Angaben des jordanischen Verkehrsministeriums (MOT) arbeitet das Land daran, die Gesamtzahl der Pendler, die öffentliche Verkehrsmittel nutzen, von 13 % im Jahr 2010 auf 25 % im Jahr 2025 zu erhöhen. Darüber hinaus wird Jordanien das Zero Emission Electric Vehicle (ZEV) und 3.000 einführen Ladestationen (on- und off-grid), die mit erneuerbarer Energie betrieben werden.

- Der technologische Fortschritt gefährdet das Wachstum des Motorenölsegments aufgrund der verlängerten Motorölwechselintervalle. Es wird jedoch erwartet, dass steigende Automobilproduktionsraten das Wachstum des Segments im Prognosezeitraum unterstützen werden.

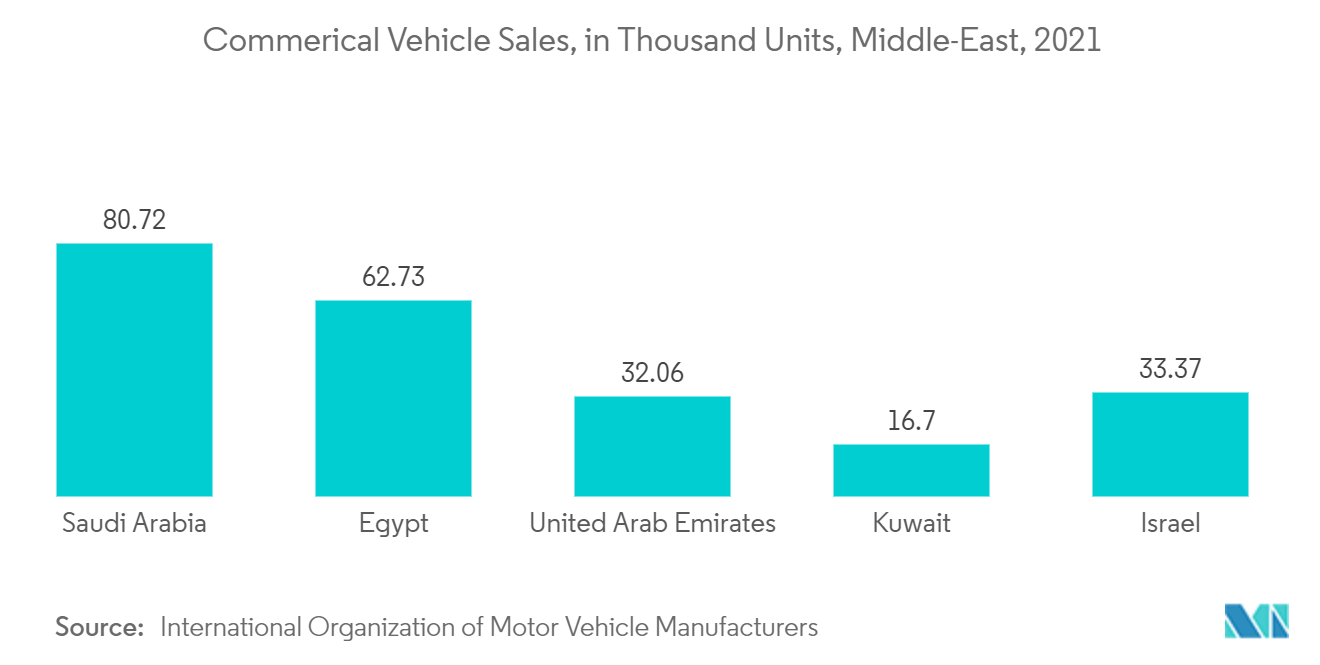

- Saudi-Arabien verkaufte mit bis zu 80,72 Tausend Einheiten die meisten Fahrzeuge. In Kuwait wurden lediglich 16,7 Tausend Verkäufe gemeldet. Israel, Ägypten und die Vereinigten Arabischen Emirate verzeichneten jeweils einen Absatz von 33,37, 62,73 bzw. 32,06 Tausend Einheiten.

- Der steigende Bedarf an Emissionsminderungen bei Kraftfahrzeugen dürfte jedoch im Prognosezeitraum zu einem deutlichen Anstieg des Einsatzes synthetischer Motorenöle führen.

Für Saudi-Arabien wird ein Wachstumsschub erwartet

- Saudi-Arabien ist die größte Volkswirtschaft im Nahen Osten. Die Wirtschaft Saudi-Arabiens ist hauptsächlich von der Ölindustrie abhängig.

- Saudi-Arabien ist einer der größten Automobilmärkte im Golf-Kooperationsrat. Personenkraftwagen machen etwa 80 % des Automobilmarktes der Region aus.

- Saudi-Arabien verbessert die Kapazität seines Energiesektors (Stromerzeugung, -übertragung, -verteilung und intelligente Netze), um die steigende Stromnachfrage privater und gewerblicher Verbraucher effizient zu decken und die Diversifizierung seines heimischen Energiemixes zu unterstützen.

- Nach Angaben des Energieministeriums werden die Ausgaben Saudi-Arabiens für Energie- und erneuerbare Energieprojekte bis 2030 voraussichtlich 293 Milliarden US-Dollar erreichen. Darüber hinaus kündigte der Energieminister Saudi-Arabiens im Dezember 2021 den Plan des Landes an, bis 2030 38 Milliarden US-Dollar für die Energieverteilung auszugeben.

- Laut dem National Renewable Energy Program wird das Land seine Stromerzeugungskapazität schätzungsweise von 82 GW im Jahr 2018 auf 160 GW im Jahr 2040 nahezu verdoppeln. Um dieses Ziel zu erreichen, wird die Regierung etwa 5 Milliarden US-Dollar in die Stromerzeugung und 4 Milliarden US-Dollar investieren in der Verteilung und Übertragung jährlich.

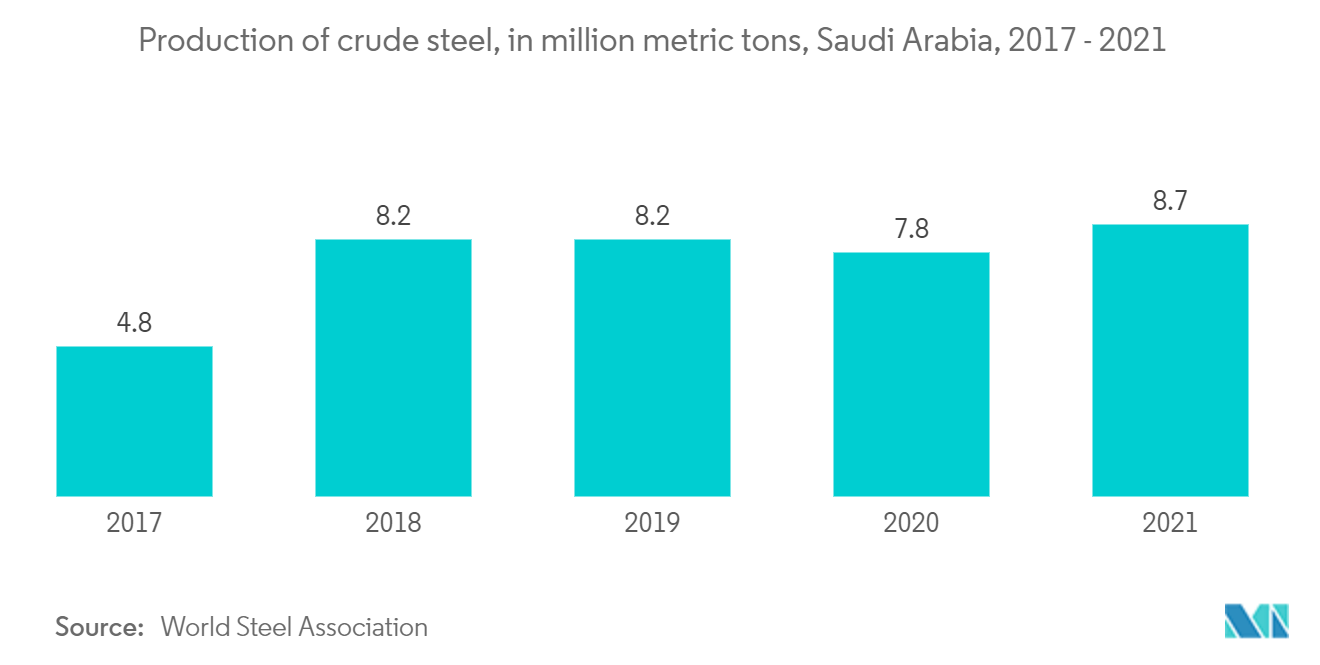

- Eine gleichmäßige Schmierung ist für die Lebensdauer von Lagern, Zahnrädern und Ketten von entscheidender Bedeutung. Wie jedes mechanische System benötigen bewegliche Teile in einer Lebensmittel- und Getränkefabrik eine ordnungsgemäße Schmierung, um optimal zu funktionieren. Verschmutzung, Feuchtigkeit, hohe Temperaturen und Feuchtigkeit gefährden die Lebensdauer von Lagern, Ketten und Getrieben. Saudi-Arabien investiert stark in die Metallindustrie. Im Jahr 2021 produzierte Saudi-Arabien etwa 8,7 Millionen Tonnen Stahl, ein Anstieg gegenüber rund 4,8 Millionen Tonnen im Jahr 2017.

- Nestle hat eine Anfangsinvestition von 375 Millionen SAR (~99,72 Millionen US-Dollar) mit der Errichtung einer Produktionsstätte im Jahr 2025 angekündigt, gefolgt von einem regionalen Zentrum mit einem Forschungs- und Entwicklungsprogramm und seinem ersten Gründerzentrum für kleine und mittlere Unternehmen und Start-ups.

- Saudi-Arabien baut die Kohlenwasserstoff- und Gasproduktion auch in Zukunft weiter aus. Auch in der Chemie- und Polymerindustrie soll das Königreich wachsen. Methanol Chemicals Co. hat mit Global Co. eine strategische Vereinbarung über 500 Millionen SAR (~ 133 Millionen US-Dollar) für Downstream Industries zur Herstellung von Spezialchemikalien unterzeichnet.

- Bei der Öl- und Gasexploration werden erhebliche Mengen an Schmiermitteln verwendet. Es wird erwartet, dass diese Faktoren den Markt in den Vereinigten Arabischen Emiraten im Prognosezeitraum langsam antreiben werden.

Überblick über die Schmierstoffindustrie im Nahen Osten

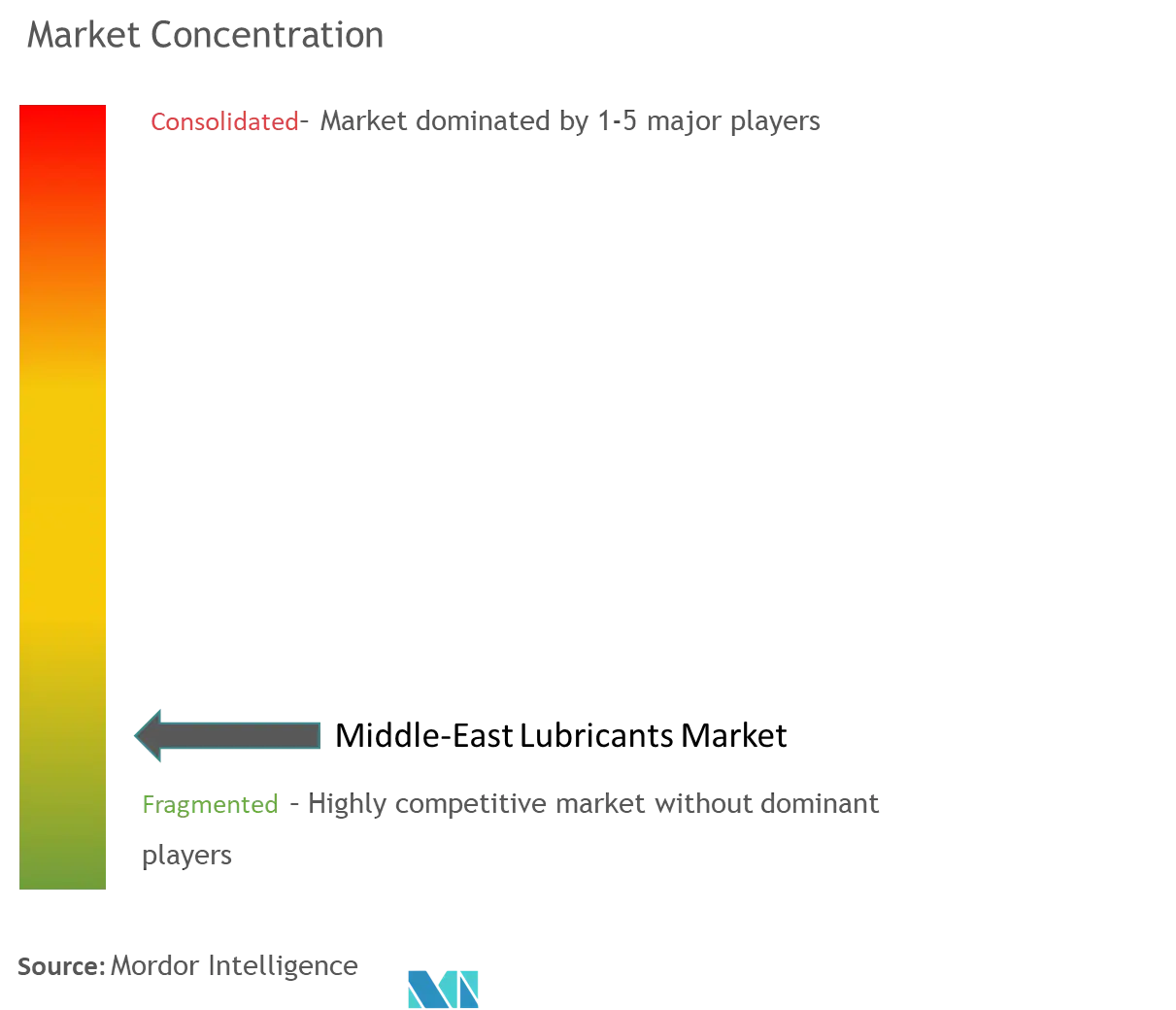

Der Schmierstoffmarkt im Nahen Osten ist fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören unter anderem TotalEnergies, Petromin, Aljomaih und Shell Lubricating Oil Company (JOSLOC), Behran Oil Co. und FUCHS.

Marktführer für Schmierstoffe im Nahen Osten

TotalEnergies

Petromin

Aljomaih and Shell Lubricating Oil Company (JOSLOC)

Behran Oil Co.

FUCHS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Schmierstoffmarkt im Nahen Osten

- Im Dezember 2022 brachten Aljomaih und Shell Lubricating Oil Company (JOSLOC) Rotella HD 25W50 für Dieselmotoren auf den Markt, die unter anderem in schweren Lastkraftwagen, Bussen, landwirtschaftlichen Geräten sowie Bergbau- und Baufahrzeugen eingesetzt werden. Es bietet eine fortschrittliche Schutzformel mit dreifacher Wirkung, die den Verschleiß für eine lange Motorlebensdauer minimiert, die Bildung von Ablagerungen reduziert, um die Leistung aufrechtzuerhalten, und die Widerstandsfähigkeit gegen Ausfälle durch übermäßige Hitze verbessert.

- Im März 2022 eröffnete Stellantis Middle East in Zusammenarbeit mit Petromin eine innovative neue Mega-Anlage für Verkauf, Service und Ersatzteile (3S) in Riad. Stellantis NV, ehemals Fiat Chrysler Automobiles NV, ist einer der weltweit führenden Automobilhersteller und Mobilitätsanbieter. Diese Partnerschaft wird Petromin dabei helfen, seine Wurzeln im Nahen Osten zu vertiefen.

Segmentierung der Schmierstoffindustrie im Nahen Osten

Ein Schmiermittel ist eine Substanz, die dazu beiträgt, die Reibung zwischen Oberflächen, die sich gegenseitig berühren, zu verringern, was letztendlich die Wärme verringert, die bei der Bewegung der Oberflächen entsteht. Es kann auch die Funktion haben, Kräfte zu übertragen, Fremdpartikel zu transportieren oder die Oberflächen zu erwärmen oder zu kühlen. Der Schmierstoffmarkt im Nahen Osten ist nach Gruppe, Grundbestand, Produkttyp, Endverbraucherindustrie und Geografie segmentiert. Nach Gruppen ist der Markt in Gruppe I, Gruppe II, Gruppe III, Gruppe IV (PAO) und Naphthensäure unterteilt. Nach Grundstoffen ist der Markt in biobasierte Schmierstoffe, Mineralölschmierstoffe, synthetische Schmierstoffe und halbsynthetische Schmierstoffe unterteilt. Nach Produkttyp ist der Markt in Motoröl, Getriebe- und Hydraulikflüssigkeit, Metallbearbeitungsflüssigkeit, allgemeines Industrieöl, Getriebeöl, Fette, Prozessöl und andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Energieerzeugung, Automobil- und andere Transportindustrie, Schwermaschinen, Lebensmittel und Getränke, Metallurgie und Metallverarbeitung, chemische Fertigung und andere Endverbraucherindustrie unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Schmierstoffmarkt in fünf Ländern im Nahen Osten. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Gruppe I |

| Gruppe II |

| Gruppe III |

| Gruppe IV (PAO) |

| Naphthenika |

| Biobasiertes Schmiermittel |

| Mineralöl-Schmiermittel |

| Synthetisches Schmiermittel |

| Halbsynthetisches Schmiermittel |

| Motoröl |

| Getriebe- und Hydraulikflüssigkeit |

| Metallbearbeitungsflüssigkeit |

| Allgemeines Industrieöl |

| Getriebeöl |

| Fette |

| Prozessöl |

| Andere Produkttypen |

| Energieerzeugung |

| Automobil- und andere Transportmittel |

| Schwere Ausrüstung |

| Nahrungsmittel und Getränke |

| Metallurgie und Metallverarbeitung |

| Chemische Herstellung |

| Andere Endverbraucherbranchen |

| Saudi-Arabien |

| Iran |

| Irak |

| Vereinigte Arabische Emirate |

| Kuwait |

| Rest des Nahen Ostens |

| Gruppe | Gruppe I |

| Gruppe II | |

| Gruppe III | |

| Gruppe IV (PAO) | |

| Naphthenika | |

| Basislager | Biobasiertes Schmiermittel |

| Mineralöl-Schmiermittel | |

| Synthetisches Schmiermittel | |

| Halbsynthetisches Schmiermittel | |

| Produktart | Motoröl |

| Getriebe- und Hydraulikflüssigkeit | |

| Metallbearbeitungsflüssigkeit | |

| Allgemeines Industrieöl | |

| Getriebeöl | |

| Fette | |

| Prozessöl | |

| Andere Produkttypen | |

| Endverbraucherindustrie | Energieerzeugung |

| Automobil- und andere Transportmittel | |

| Schwere Ausrüstung | |

| Nahrungsmittel und Getränke | |

| Metallurgie und Metallverarbeitung | |

| Chemische Herstellung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Saudi-Arabien |

| Iran | |

| Irak | |

| Vereinigte Arabische Emirate | |

| Kuwait | |

| Rest des Nahen Ostens |

Häufig gestellte Fragen zur Marktforschung für Schmierstoffe im Nahen Osten

Wie groß ist der Schmierstoffmarkt im Nahen Osten derzeit?

Der Schmierstoffmarkt im Nahen Osten wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von weniger als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem Schmierstoffmarkt im Nahen Osten?

TotalEnergies, Petromin, Aljomaih and Shell Lubricating Oil Company (JOSLOC), Behran Oil Co., FUCHS sind die wichtigsten Unternehmen, die auf dem Schmierstoffmarkt im Nahen Osten tätig sind.

Welche Jahre deckt dieser Schmierstoffmarkt für den Nahen Osten ab?

Der Bericht deckt die historische Marktgröße des Schmierstoffmarktes im Nahen Osten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Schmierstoffmarktes im Nahen Osten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Schmierstoffindustrie im Nahen Osten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schmierstoffen im Nahen Osten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schmierstoffen für den Nahen Osten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.