Marktanalyse für kleine UAVs im Nahen Osten und in Afrika

Es wird erwartet, dass der Markt für kleine UAVs im Nahen Osten und in Afrika im Prognosezeitraum eine jährliche Wachstumsrate von über 5 % verzeichnen wird.

- Der Ausbruch von COVID-19 im Jahr 2020 hatte erhebliche Auswirkungen auf die Herstellung kleiner UAVs, da die Unternehmen nicht in der Lage waren, die erforderlichen Teile und Komponenten zu erhalten. Darüber hinaus führten die Verhängung von Lockdowns und anderen Beschränkungen verschiedener Regierungen weltweit zu Störungen des freien Warenflusses und der Lieferkette. Mit der Lockerung der Pandemiebeschränkungen nahm die Herstellung verschiedener kleiner UAVs zu, da die Hersteller die erforderlichen Teile und Komponenten erhalten konnten.

- Der kommerzielle Einsatz kleiner UAVs gewinnt stetig an Dynamik, da zahlreiche Branchen im Rahmen ihrer täglichen/regulären Geschäftsfunktionen mit Drohnen arbeiten. Dies ist einer der Hauptantriebsfaktoren für den Markt für kleine UAVs im Nahen Osten und in Afrika.

- Die im Vergleich zu bemannten Flugzeugen (für taktische oder kommerzielle Anwendungen) relativ geringeren Beschaffungs- und Betriebskosten kleiner, elektrisch angetriebener unbemannter Luftfahrzeuge sind ein weiterer Faktor, der das Wachstum des Marktes vorantreibt. Die Formulierung eines Regulierungsrahmens, der eine optimierte Nutzung von Drohnen in mehreren Ländern ermöglicht, dürfte neue Marktchancen für den Einsatz von Drohnen in verschiedenen Anwendungen eröffnen.

Kleine UAV-Markttrends im Nahen Osten und in Afrika

Das Segment Militär und Strafverfolgung dürfte im Prognosezeitraum das stärkste Wachstum verzeichnen

- Es wird erwartet, dass das Marktsegment Militär und Strafverfolgung im Prognosezeitraum die höchste CAGR verzeichnen wird. Das Militär- und Strafverfolgungssegment wird durch interne und externe Sicherheitsbedrohungen, Territorialstreitigkeiten und Modernisierungsinitiativen der Streitkräfte in der gesamten Region angetrieben.

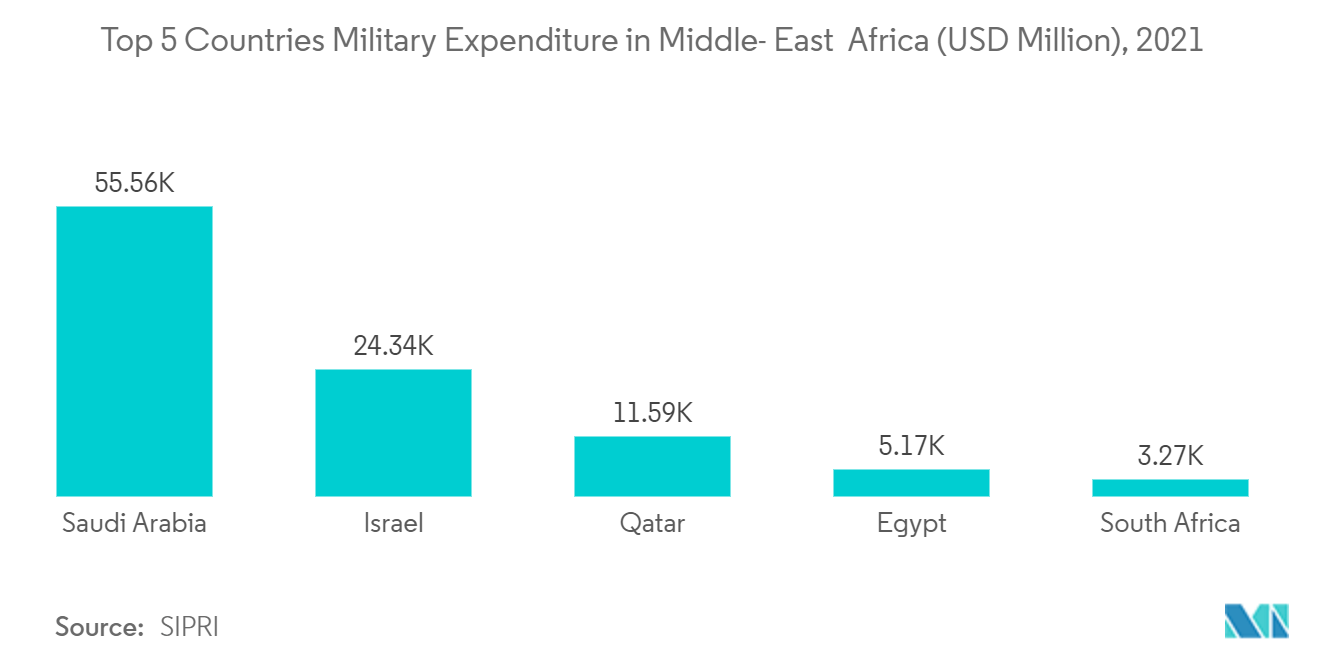

- Die Fähigkeit dieser kleinen UAVs, bei ISR-Missionen, Luftüberwachung und taktischen Operationen zu helfen, dürfte im Prognosezeitraum zu einer zunehmenden Akzeptanz führen. Die militärischen Anwendungen kleiner UAVs sind zum Haupteinsatzgebiet auf dem untersuchten Markt geworden. Steigende Militärausgaben bleiben im Prognosezeitraum der Haupttreiber des Marktes. Kleine UAVs werden als Täuschkörper für Kampfeinsätze, Forschung und Entwicklung sowie Überwachung eingesetzt und sind zu einem festen Bestandteil der Streitkräfte in der Region geworden.

- Solche zunehmenden Anwendungen dürften zusammen mit sich ändernden Drohnengesetzen in der Region das Wachstum dieses Segments im Prognosezeitraum vorantreiben.

Israel wird im Prognosezeitraum den Markt für kleine UAVs im Nahen Osten und in Afrika dominieren

- Länder im Nahen Osten sind mit territorialen Problemen und Terroranschlägen konfrontiert, die mehrere Länder in dieser Region gezwungen haben, ihre Luftkapazitäten zu verbessern. Der Einsatz von Drohnen ist in dieser Region aufgrund ihres Einsatzes bei Überwachungsmissionen in den letzten fünf Jahren stark angestiegen. Allerdings handelt es sich bei der Mehrzahl der eingesetzten bzw. beschafften Drohnen um große UAVs wie Hermes 450 und Hermes 900.

- Kleinere Drohnen gewinnen mittlerweile weltweit an Bedeutung. Israel entwickelte Hero-30, das weniger als 10 kg wiegt und einen 1-Pfund-Sprengkopf tragen kann. Es wurde von UVision Air Ltd. entwickelt. Die israelische Luftwaffe betreibt seit Jahrzehnten UAVs unterschiedlicher Größe und unterschiedlicher Einsatzmöglichkeiten, hauptsächlich zur Informationsbeschaffung. Derzeit konzentriert sich das israelische Militär auf kleine Drohnen, die von Unternehmen wie Israeli Aeronautics Ltd und dem chinesischen Unternehmen DJI hergestellt werden.

- Die meisten der verwendeten Standarddrohnen werden von DJI hergestellt, wobei das am weitesten verbreitete Modell die DJI Mavic ist. Rafael Advanced Defense Systems Ltd hat den Firefly entwickelt, der etwa 3 kg wiegt und einen Sprengkopf mit einem Gewicht von bis zu 350 Gramm tragen kann. Kürzlich zeigte die israelische Armee Interesse daran, ihre chinesischen DJI-Drohnen durch lokal hergestellte Drohnen zu ersetzen. Dies ist in erster Linie auf die Schwierigkeit zurückzuführen, chinesische Drohnen zu kodieren, was ihren Einsatz bei streng geheimen Aktivitäten verhindert.

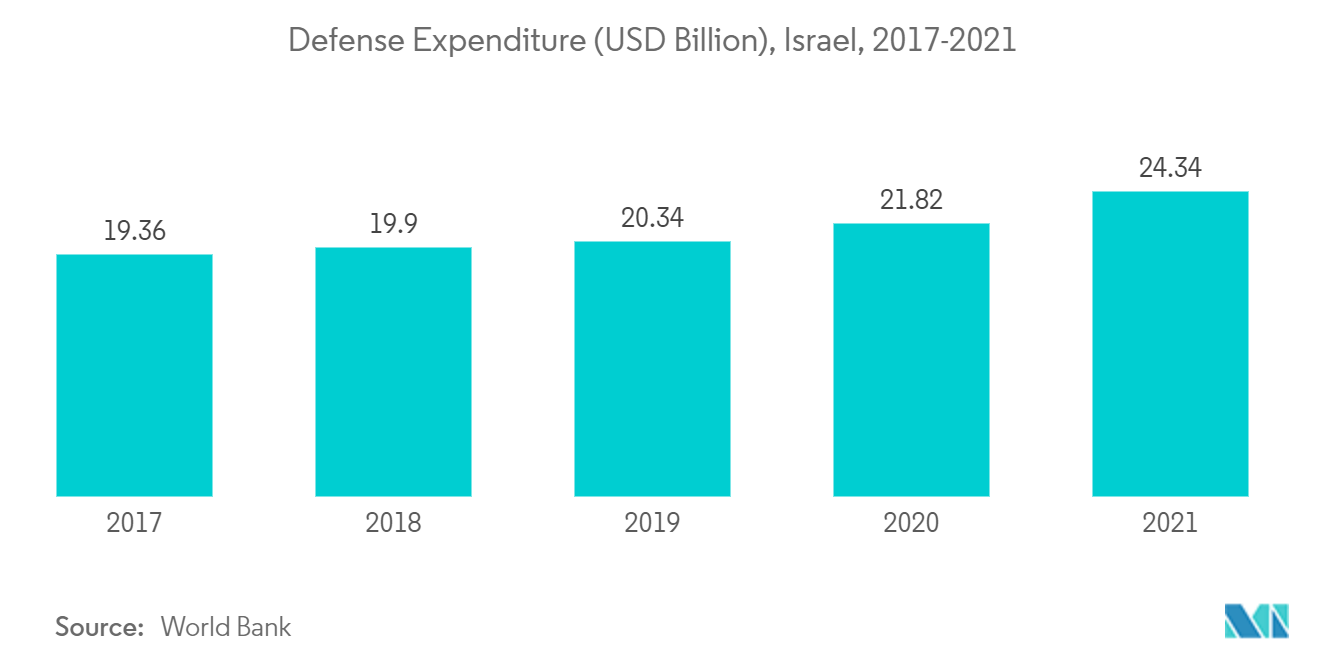

- Die IDF beschleunigt ihre Entwicklungs- und Beschaffungsprogramme für fortschrittliche Kleindrohnen, um ihren künftigen operativen Bedarf zu decken. Daher treiben steigende Verteidigungsausgaben der israelischen Regierung und die zunehmende Einführung kleiner UAVs für militärische Anwendungen das Marktwachstum voran.

Überblick über die kleine UAV-Branche im Nahen Osten und Afrika

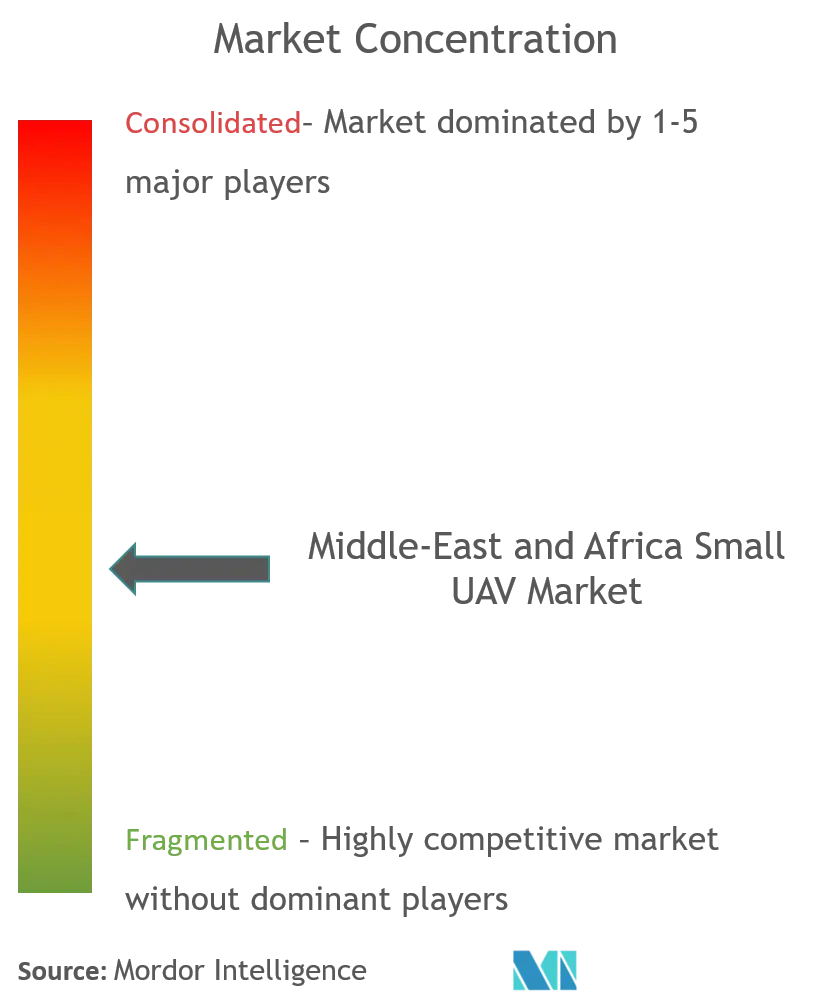

Aufgrund der Präsenz mehrerer Akteure mit bedeutenden Marktanteilen ist der Markt von Natur aus mäßig fragmentiert. Zu den wenigen prominenten Akteuren auf dem Markt für kleine UAVs im Nahen Osten und in Afrika gehören Israel Aerospace Industries, Elbit Systems Ltd, DJI, Northrop Grumman Corporation und Textron Inc. Die wachsenden kommerziellen Anwendungen kleiner Drohnen haben dazu geführt, dass neue Akteure in den Markt eintreten. Die Hersteller stellen neue UAV-Modelle zur Unterstützung kommerzieller und militärischer Anwendungen vor.

Beispielsweise brachte DJI im Dezember 2022 eine Drohne für Fotoanwendungen auf den Markt, die DJI Mini 3, eine kompakte, ultraleichte Kameradrohne mit einem Gewicht von weniger als 249 Gramm. Darüber hinaus arbeiten die UAV-Hersteller mit den Dienstleistern zusammen, um die drohnenbasierten Dienstleistungen in dieser Region weiter auszubauen. In den vergangenen Jahren gingen Eniverse Technologies, Fetchr und Skycart eine Partnerschaft ein, um einen autonomen Drohnenlieferdienst im Nahen Osten zu entwickeln. Solche Initiativen der UAV-Unternehmen können dazu beitragen, gemeinsame Investitionen in neue Technologien zu mobilisieren und so das Wachstum des Marktes voranzutreiben.

Marktführer für kleine UAVs im Nahen Osten und in Afrika

Israel Aerospace Industries

Elbit Systems

DJI

Northrop Grumman Corporation

Textron Systems

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für kleine UAVs im Nahen Osten und in Afrika

- Oktober 2021 Das israelische Verteidigungsunternehmen Israel Aerospace Industries (IAI) unterzeichnete eine Kooperationsvereinbarung mit dem rumänischen Verteidigungsunternehmen IAR-Brasov, um fortschrittliche UAV-Lösungen anzubieten. Diese Vereinbarung ermöglicht es den beiden Unternehmen, bei der Entwicklung und Produktion unbemannter Luftfahrzeuge zusammenzuarbeiten.

- November 2022 Eine Regierungsbehörde der VAE bestellt bei Airobotics eine Flotte intelligenter Drohnen, die in städtischen Umgebungen eingesetzt werden sollen. Die Drohnen werden Teil einer städtischen Drohnen-Infrastruktur sein, die Strafverfolgungs- und Heimatschutzaktivitäten unterstützen und verschiedene kommunale Dienstleistungen optimieren soll. Durch den Einsatz dieser Drohnen wird erwartet, dass sich die Reaktionszeiten der Sicherheits- und Rettungskräfte in Notfällen deutlich verkürzen.

Segmentierung der kleinen UAV-Industrie im Nahen Osten und Afrika

Die kleine UAV-Klasse ist ein unbemanntes Luftfahrzeug, das klein genug ist, um von Menschen tragbar zu sein. Das maximale Bruttostartgewicht kleiner UAVs beträgt weniger als 20 Pfund.

Der Bericht ist nach Typ und Anwendung segmentiert. Nach Typ ist der Markt in Starrflügler und Drehflügler unterteilt. Je nach Anwendung ist der Markt in Militär und Strafverfolgung sowie Zivil und Handel unterteilt. Nach Ländern ist der Markt in Saudi-Arabien, die Vereinigten Arabischen Emirate, Israel sowie den Rest des Nahen Ostens und Afrikas unterteilt.

Der Bericht bietet die Marktgröße und Prognosen nach Wert (in Mio. USD) für alle oben genannten Segmente.

| Reparierter Flügel |

| Drehflügel |

| Militär und Strafverfolgung |

| Zivil- und Handelsrecht |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Israel |

| Rest des Nahen Ostens und Afrikas |

| Typ | Reparierter Flügel |

| Drehflügel | |

| Anwendung | Militär und Strafverfolgung |

| Zivil- und Handelsrecht | |

| Erdkunde | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Israel | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA Small UAV-Marktforschung

Wie groß ist der Markt für kleine UAVs im Nahen Osten und Afrika derzeit?

Der Markt für kleine UAVs im Nahen Osten und in Afrika wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für kleine UAVs im Nahen Osten und Afrika?

Israel Aerospace Industries, Elbit Systems, DJI, Northrop Grumman Corporation, Textron Systems sind die größten Unternehmen, die auf dem Markt für kleine UAVs im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Markt für kleine UAVs im Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Marktes für kleine UAVs im Nahen Osten und Afrika für die Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Marktes für kleine UAVs im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Kleiner UAV-Branchenbericht für den Nahen Osten und Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate kleiner UAVs im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse kleiner UAVs für den Nahen Osten und Afrika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.