Marktanalyse für MEA-Zahlungen

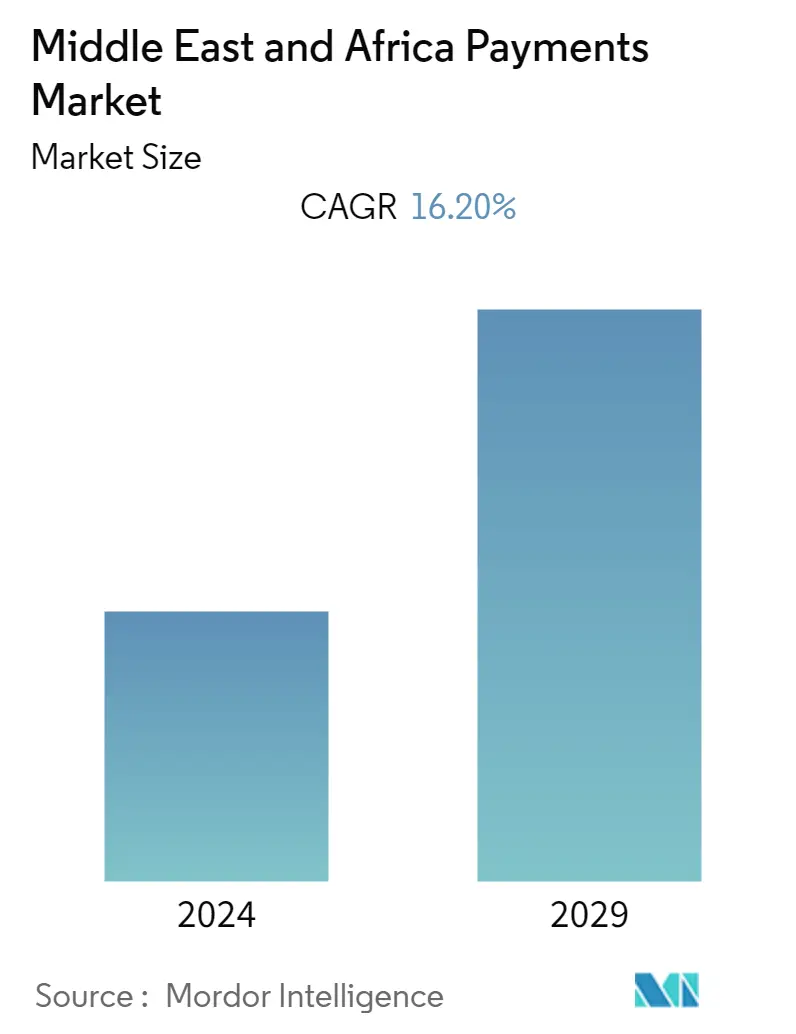

Die Verbraucher im Nahen Osten und in Afrika steigen zunehmend auf kontaktlose und elektronische Zahlungen um und entfernen sich weiter von der Bargeldnutzung. Der Hauptgrund für diesen Wandel ist die unglaubliche Geschwindigkeit, mit der sich die Zahlungstechnologie im Nahen Osten und in Afrika entwickelt. Es wird erwartet, dass der Markt im Prognosezeitraum (2022–2027) mit einer CAGR von 16,2 % wachsen wird.

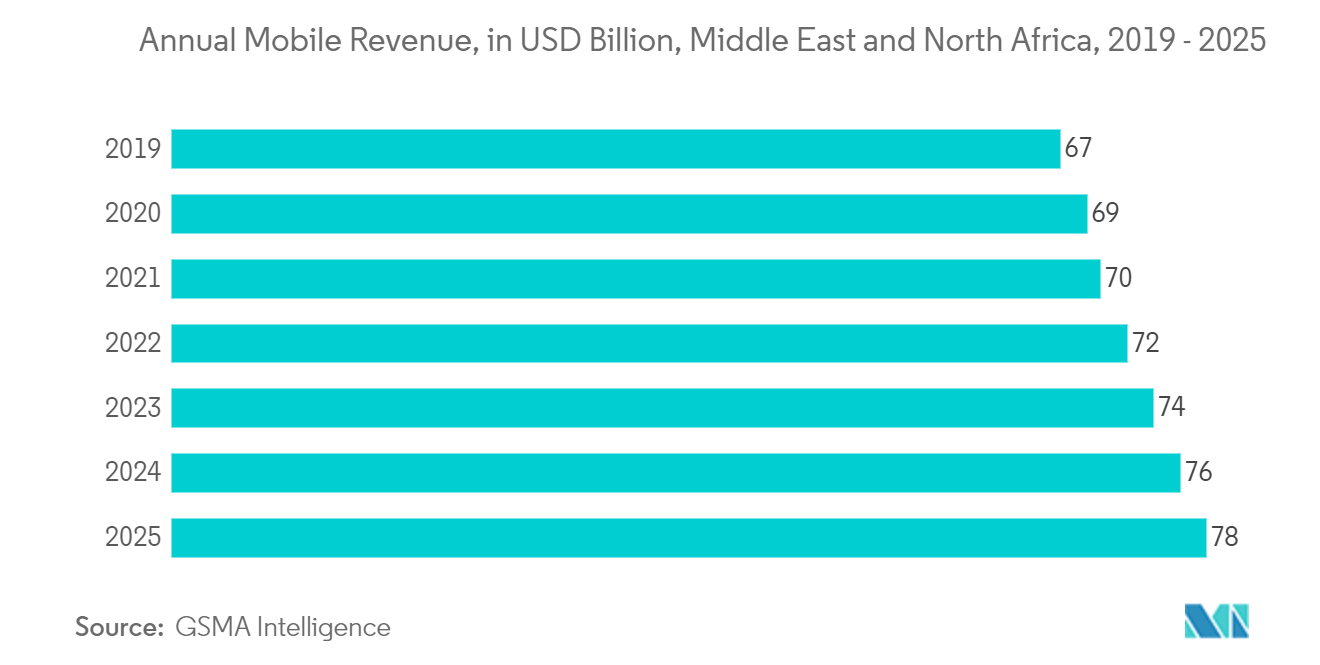

- Da sich die Weltwirtschaft schnell entwickelt hat, sind Mobiltelefone (insbesondere Smartphones) für das Leben jedes Einzelnen unverzichtbar geworden. Darüber hinaus ist das Internet zu einem festen Bestandteil des täglichen Lebens der meisten Menschen weltweit geworden. Infolgedessen ist die Zahl der Smartphone- und Internetnutzer weltweit dramatisch gestiegen, was zu einer erheblichen Expansion der Zahlungsbranche geführt hat.

- Im Januar 2022 gab Telkom, ein südafrikanischer Anbieter von Festnetz- und drahtloser Telekommunikation, bekannt, dass Telkom Kenia eine App für sein mobiles Geldprodukt T-Kash auf den Markt gebracht hat. T-Kash App ist eine einfach zu bedienende Anwendung, die es ihren Kunden ermöglicht, auf ein breiteres Serviceangebot auf ihrer digitalen Finanzdienstleistungsplattform zuzugreifen.

- Laut Worldpay war Bargeld im Jahr 2020 die am weitesten verbreitete Zahlungsoption für POS-Transaktionen im Nahen Osten und Afrika (MEA) und machte 52,6 % aller POS-Transaktionen aus. Kredit- und Debitkarten belegten mit 16,6 % bzw. 10,6 % Marktanteil im selben Jahr den zweiten und dritten Platz. Es wird erwartet, dass Bargeld bis 2024 die beliebteste Zahlungsmethode sein wird. Digitale Geldbörsen, einschließlich mobiles Geld, werden stark zunehmen, wobei ein Anteil von 8,3 % im Jahr 2020 auf 16,8 % im Jahr 2024 steigen wird.

- Es wird erwartet, dass sich der Markt für mobile Zahlungen im prognostizierten Zeitraum aufgrund der wachsenden Akzeptanz des M-Commerce-Sektors entwickeln wird, der Online-Handelstransaktionen mit drahtlosen Geräten wie Smartphones umfasst.

- Darüber hinaus ermöglicht M-Commerce den Verbrauchern, von überall aus zu handeln, solange drahtloses Internet verfügbar ist. Google und Apple haben beispielsweise bereits ihre mobilen Einkaufssysteme auf den Markt gebracht. Kunden können mit digitalen Geldbörsen wie Apple Pay und Google Pay schnell im Geschäft einkaufen, anstatt ihre Karten durchzuziehen.

- Prepaid-Karten haben die Verwendung als Bargeldersatz im Nahen Osten und in Afrika erheblich zugenommen. Der Anstieg technologiegetriebener Produkte und Dienstleistungen treibt die Popularität von Prepaid-Kartenzahlungsoptionen in dieser Region voran. Darüber hinaus fordern die Regierungen in der Region die Kunden auf, bargeldlose Zahlungsmethoden wie digitale und mobile Geldbörsen zu verwenden, um die Nutzung von Prepaid-Karten in der Region zu fördern.

- Der Ausbruch von Covid-19 hat zu einer erheblichen Veränderung der Zahlungspraxis geführt, einschließlich der Reduzierung von Barzahlungen, der Umstellung von In-Store- auf Online-Zahlungsoptionen und der Einführung schneller Abrechnungen. Diese Änderungen haben den Zahlungsanbietern in Singapur neue Möglichkeiten eröffnet.

Markttrends für MEA-Zahlungen

Die digitale Einführung beschleunigt den Zahlungsmarkt im Nahen Osten und in Afrika

- Laut GSMA verzeichnet jeder dritte Mobile-Money-Anbieter im Nahen Osten und Afrika, der eine Smartphone-App anbietet, 20 % oder mehr seiner aktiven Kundentransaktionen über die App. Bei einer wachsenden Zahl von Bereitstellungen im Nahen Osten wird mehr als die Hälfte der Transaktionen über Smartphone-Apps abgewickelt.

- Seit 2020 hat sich die Online-Zahlungsbranche im Nahen Osten und in Afrika beschleunigt. Die COVID-19-Pandemie war einer der Schlüsselfaktoren. Da digitale Zahlungen schnell, sicher und kontaktlos sind, waren die Verbraucher in dieser Region offen dafür, sie zu übernehmen und sogar neue wie Bitcoin, Biometrie, QR-Codes und andere zu erkunden.

- Paytabs unterstützt mehrere Zahlungsprozesse im Nahen Osten und in Nordafrika, sodass Unternehmen digitale Transaktionen durchführen und Zahlungen von Kunden erhalten können. Die Organisation verarbeitet Transaktionen in 168 Währungen in 49 Branchen und bietet eine Vielzahl von Zahlungsalternativen an, darunter MasterCard- und Visa-Kartensysteme.

- In den Vereinigten Arabischen Emiraten bauen Banken Beziehungen zu digitalen Zahlungsunternehmen auf, um virtuelle Prepaid-Karten nach dem Motto Buy now, pay later anzubieten. So schloss sich beispielsweise im September 2021 die Abu Dhabi Islamic Bank (ADIB), ein islamisches Finanzinstitut, Spotii, einer digitalen Zahlungsplattform, an, um die erste virtuelle BNPL-Prepaid-Karte der VAE einzuführen.

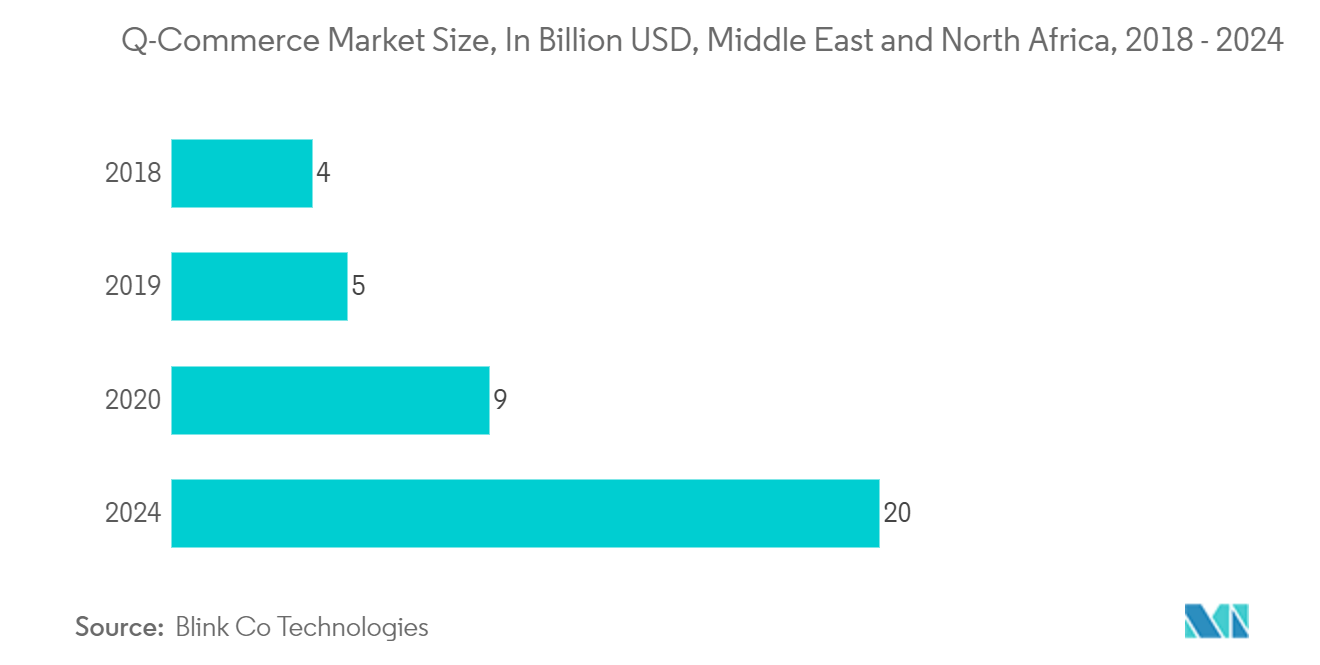

- Im Jahr 2020 hatte der Markt für Rapid Commerce (oder Q-Commerce) im Nahen Osten und Nordafrika (MENA) einen Wert von 9 Milliarden Dollar. Laut der Prognose von Blink Co Technologie würde der Markt zwischen 2020 und 2024 um 24 % wachsen und einen Gesamtwert von 20 Milliarden US-Dollar erreichen. Im Jahr 2019 hatte die MENA-Region über 200 Millionen digitale Käufer.

- Innovation ist die Norm in Afrikas sich entwickelndem Zahlungsökosystem. Vom Aufstieg des mobilfunkgesteuerten mobilen Geldes bis hin zur zunehmenden Automatisierung im gesamten Unternehmen hat sich der Kontinent in den letzten zwei Jahrzehnten enorm verändert, so der Leiter der Abteilung für Verbraucherzahlungen bei der Ecobank.

- Kryptowährungen und Blockchain-Technologie explodieren in Schwellenländern wie Nigeria. Darüber hinaus ermöglicht ein Anstieg der Risikokapitalinvestitionen in Afrika Unternehmern, Zahlungsmöglichkeiten zu nutzen und gleichzeitig die Benutzererfahrung zu verbessern und Reibungsverluste zu verringern.

Einzelhandel treibt das Marktwachstum voran

- Marketforce, ein afrikanisches B2B-Handelsunternehmen, hat in einer Serie-A-Finanzierungsrunde 40 Millionen US-Dollar aufgebracht, um sein Team und seine Plattform für den Einzelhandelsvertrieb von Konsumgütern und digitalen Finanzdienstleistungen in Afrika zu erweitern. Die Mittel werden verwendet, um BNPL-Dienste (Buy Now, Pay Later) in Anspruch zu nehmen, die es Einzelhändlern ermöglichen, Kredite für schnelllebige Konsumgüter (FMCGs) zu erhalten und in neue Märkte zu expandieren.

- Das Verbraucherverhalten verändert den Zahlungsmarkt. Bargeldlose Wirtschaft, mobiles Banking, schnelle Zahlungen, digitaler Handel und der wachsende Einfluss der Regulierungsbehörden sind nur einige Trends, die das Zahlungsgeschäft beeinflussen.

- Die Verbraucher profitieren von kürzeren Warteschlangen, der Beseitigung von Bargeldproblemen und schnelleren Warteschlangen, da kontaktloses Bezahlen den Zahlungsprozess reibungsloser und bequemer macht.

- Nach Angaben der Zentralbank von Saudi-Arabien werden elektronische Zahlungen im Einzelhandel das Ziel der Saudi Vision im Jahr 2021 übertreffen. Das Financial Sector Development Program, FSDP, eines der Kernprogramme der Saudi Vision 2030, hat ein Ziel von 55 % für elektronische Zahlungen im Einzelhandel festgelegt. Bis Ende 2021 waren mehr als eine Million Point-of-Sale-Terminals installiert, verglichen mit 721.000 Terminals im Jahr 2020.

- Darüber hinaus machten kontaktlose Zahlungen im Jahr 2021 95 % aller PoS-Transaktionen aus, neben anderen elektronischen Zahlungsmethoden wie E-Commerce, Zahlungen im SADAD-System und der neuen Instant Money Transfer über das Sarie-System.

Überblick über die MEA-Zahlungsbranche

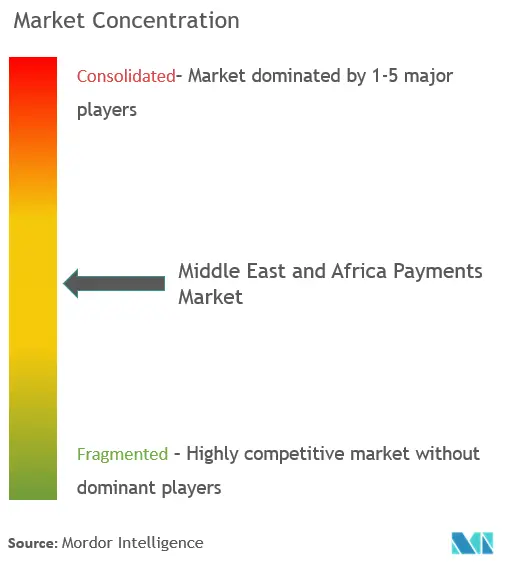

Der Zahlungsmarkt im Nahen Osten und in Afrika ist moderat konzentriert. Die Wettbewerbsrivalität auf dem Markt ist moderat. Da mehrere Unternehmen auf dem Markt tätig sind, müssen Unternehmen ihre Produkte ständig erneuern, um einen nachhaltigen Wettbewerbsvorteil gegenüber ihren Konkurrenten zu erlangen und eine Produktdifferenzierung zu ermöglichen.

- Mai 2022 - OPay und Mastercard haben sich zusammengeschlossen, um die finanzielle Inklusion voranzutreiben, indem sie den digitalen Handel im gesamten Nahen Osten und in Afrika ausbauen. Auch die Initiative von MarketFinance, 125 Millionen US-Dollar an kleine Unternehmen im Vereinigten Königreich zu verleihen, wurde von der Deutschen Bank unterstützt, und die SmartCash Payment Service Bank arbeitet daran, Kunden ohne Bankkonto in Nigeria zu erreichen.

- Februar 2022 - Lipa Payments, ein südafrikanisches FinTech-Unternehmen, bringt seinen Tap to Pay-Service über seine Softwareplattform in den informellen Sektor Afrikas, der es Unternehmen ermöglicht, kontaktlose Zahlungen von einem Mobiltelefon aus zu akzeptieren. In Nigeria und Südafrika ist das Unternehmen bereit, sein digitales Zahlungssystem einzuführen. Die Lipa-Plattform ermöglicht es Banken und FinTechs, Verbrauchern kontaktlose Telefon-zu-Telefon-Zahlungen anzubieten, ohne dass Händler POS-Hardware kaufen müssen.

MEA-Zahlungsmarktführer

Interswitch Ltd

Jumia

Network International Holdings Plc

Opay

PalmPay Technology Co Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA Payments Marktnachrichten

- Juni 2022 - Der London Internet Exchange (LINX), einer der weltweit größten Internet Exchange Points (IXPs), hat eine strategische Partnerschaft mit IXAfrica, einem in Nairobi ansässigen Anbieter von Hyperscale-Rechenzentren, bekannt gegeben. Im Rahmen der Vereinbarung wird LINX eine neue Verbindungseinrichtung in Nairobi eröffnen und damit die erste physische Präsenz des Unternehmens auf dem afrikanischen Kontinent darstellen.

- August 2021 - Visa war das erste Unternehmen im Sudan, das digitale Zahlungen einführte. Derzeit arbeitet das Unternehmen mit acht lizenzierten Partnern zusammen, um die Vorteile der Zahlungstechnologie auf alle auszuweiten, einschließlich Karteninhaber und Einzelhändler.

Segmentierung der MEA-Zahlungsbranche

Der Zahlungsmarkt ist in zwei Zahlungsarten unterteilt - POS und E-Commerce. E-Commerce-Zahlungen umfassen Online-Käufe von Waren und Dienstleistungen wie Käufe auf E-Commerce-Websites und Online-Buchungen von Reisen und Unterkünften. Es umfasst jedoch nicht Online-Käufe von Kraftfahrzeugen, Immobilien, Zahlungen von Stromrechnungen (wie Wasser, Heizung und Strom), Hypothekenzahlungen, Kredite, Kreditkartenrechnungen oder Käufe von Aktien und Anleihen. Wie beim POS werden alle Transaktionen, die am physischen Point of Sale stattfinden, in den Marktumfang einbezogen. Es umfasst traditionelle In-Store-Transaktionen und alle Face-to-Face-Transaktionen, unabhängig davon, wo sie stattfinden. In beiden Fällen wird auch Bargeld in Betracht gezogen (Nachnahme bei E-Commerce-Verkäufen).

| Kasse | Kartenzahlungen (einschließlich Debitkarten, Kreditkarten, Bankfinanzierungs-Prepaid-Karten) |

| Digitale Geldbörse (einschließlich mobiler Geldbörsen) | |

| Kasse | |

| Andere | |

| Online-Verkauf | Kartenzahlungen (einschließlich Debitkarten, Kreditkarten, Bankfinanzierungs-Prepaid-Karten) |

| Digitale Geldbörse (einschließlich mobiler Geldbörsen) | |

| Sonstiges (einschließlich Nachnahme, Banküberweisung und „Jetzt kaufen, später bezahlen“) |

| Einzelhandel |

| Unterhaltung |

| Gesundheitspflege |

| Gastfreundschaft |

| Andere Endverbraucherbranchen |

| Südafrika |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Rest von MEA |

| Nach Zahlungsart | Kasse | Kartenzahlungen (einschließlich Debitkarten, Kreditkarten, Bankfinanzierungs-Prepaid-Karten) |

| Digitale Geldbörse (einschließlich mobiler Geldbörsen) | ||

| Kasse | ||

| Andere | ||

| Online-Verkauf | Kartenzahlungen (einschließlich Debitkarten, Kreditkarten, Bankfinanzierungs-Prepaid-Karten) | |

| Digitale Geldbörse (einschließlich mobiler Geldbörsen) | ||

| Sonstiges (einschließlich Nachnahme, Banküberweisung und „Jetzt kaufen, später bezahlen“) | ||

| Nach Endbenutzerbranche | Einzelhandel | |

| Unterhaltung | ||

| Gesundheitspflege | ||

| Gastfreundschaft | ||

| Andere Endverbraucherbranchen | ||

| Nach Land | Südafrika | |

| Vereinigte Arabische Emirate | ||

| Saudi-Arabien | ||

| Rest von MEA | ||

MEA Payments Market Research Häufig gestellte Fragen

Wie groß ist der aktuelle Zahlungsmarkt für den Nahen Osten und Afrika?

Der Zahlungsmarkt im Nahen Osten und Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 16,20 % verzeichnen

Wer sind die Hauptakteure auf dem Zahlungsmarkt im Nahen Osten und in Afrika?

Interswitch Ltd, Jumia, Network International Holdings Plc, Opay, PalmPay Technology Co Ltd sind die wichtigsten Unternehmen, die auf dem Zahlungsmarkt des Nahen Ostens und Afrikas tätig sind.

Welche Jahre deckt dieser Zahlungsmarkt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Zahlungsverkehrsmarktes im Nahen Osten und Afrika für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Zahlungsmarktes im Nahen Osten und in Afrika für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

MEA Payments Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von MEA Payments im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MEA Payments-Analyse enthält einen Marktprognoseausblick für 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.