MEA-Lithium-Marktanalyse

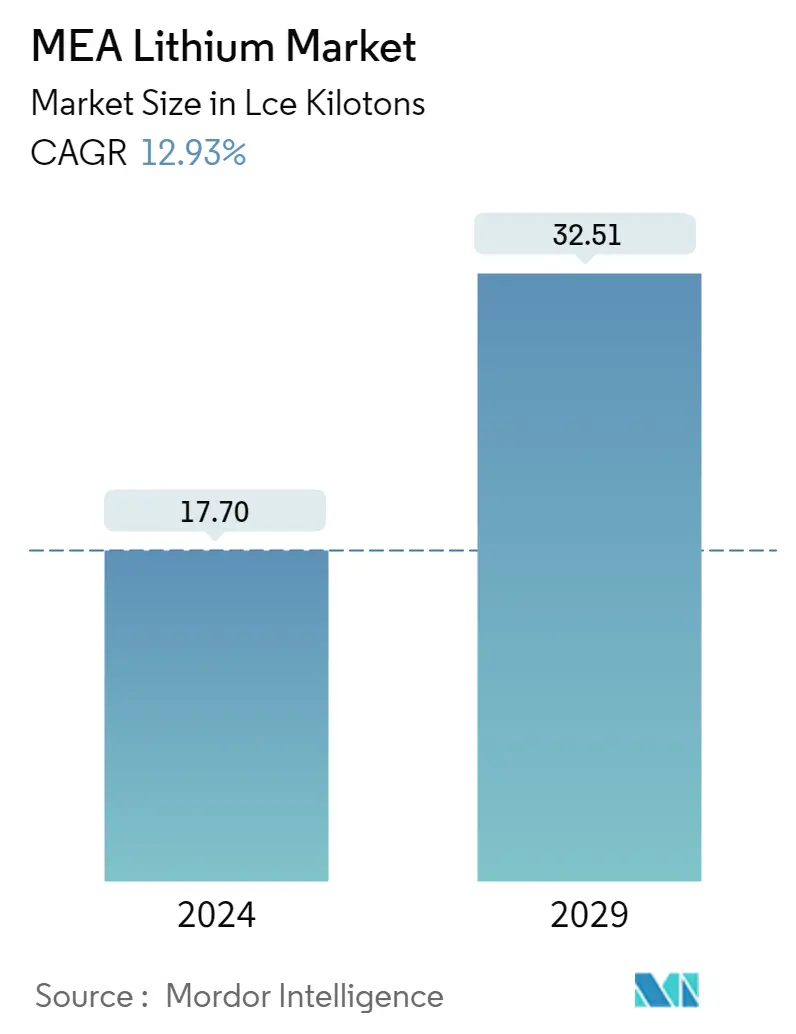

Die Größe des MEA-Lithiummarktes wird im Jahr 2024 auf 17,70 LCE-Kilotonnen geschätzt und soll bis 2029 32,51 LCE-Kilotonnen erreichen, was einem jährlichen Wachstum von 12,93 % im Prognosezeitraum (2024-2029) entspricht.

Die COVID-19-Pandemie hat dem Lithiumsektor geschadet. Weltweite Lockdowns und von Regierungen durchgesetzte strenge Regeln führten zu einem katastrophalen Rückschlag, da die meisten Produktionszentren geschlossen wurden. Dennoch erholt sich das Geschäft seit 2021 und wird in den kommenden Jahren voraussichtlich deutlich wachsen.

- Die wichtigsten Faktoren, die den untersuchten Markt antreiben, sind die steigende Nachfrage nach Elektrofahrzeugen sowie die wachsende Nutzung und Nachfrage nach tragbarer Unterhaltungselektronik.

- Auf der anderen Seite ist die hohe Importabhängigkeit des Konsums ein wesentlicher Faktor, der das Marktwachstum behindert.

- Es wird erwartet, dass die Recyclingfähigkeit von Lithium-Ionen-Batterien lukrative Chancen für das Marktwachstum bietet.

- Nach Ländern dominiert Saudi-Arabien den Markt und wird voraussichtlich im Prognosezeitraum weiterhin führend sein.

MEA-Lithium-Markttrends

Wachsende Nachfrage durch Batterieanwendungen

- Lithium wird hauptsächlich in Batterieanwendungen zur Herstellung von Lithiumbatterien verwendet. Das Batterieanwendungssegment hatte den größten Lithiummarktanteil im Nahen Osten und in Afrika.

- Lithiumbatterien können in zwei Segmente eingeteilt werden Einwegbatterien und wiederaufladbare Batterien. Einweg-Lithiumbatterien verwenden Lithium in metallischer Form als Anode. Diese Batterien haben eine längere Lebensdauer (hohe Ladungsdichte) als Standardbatterien. Diese Batterien finden Anwendung in kritischen Geräten mit langer Lebensdauer, wie zum Beispiel Herzschrittmachern und anderen elektronischen medizinischen Geräten, die über viele Jahre implantiert wurden.

- Wiederaufladbare Lithiumbatterien werden in Lithium-Ionen- und Lithium-Ionen-Polymer-Batterien eingeteilt. Beide Akkus sind fast gleich, unterscheiden sich jedoch in der Verpackung (ein Li-Ion-Akku ist in einem starren Gehäuse verpackt, während ein Li-Po-Akku in einem flexiblen Polymergehäuse geliefert wird), wobei Li-Po-Akkus eine etwas höhere spezifische Energie haben im Vergleich zu einem Li-Ionen-Akku. Darüber hinaus verwenden Li-Po-Batterien ein Polymer als Elektrolyt anstelle der standardmäßigen flüssigen Elektrolyte, die in Li-Ionen-Batterien verwendet werden.

- Lithium-Ionen-Batterien werden in verschiedenen Anwendungen eingesetzt, darunter in Telekommunikationsgeräten und Unterhaltungselektronik. Aufgrund ihres geringen Gewichts, ihrer hohen Energiedichte und Wiederaufladbarkeit sind Lithium-Ionen-Batterien für tragbare Elektronikgeräte geeignet. Aufgrund ihrer Energiedichte und dem Fehlen eines Memory-Effekts sind wiederaufladbare Lithium-Ionen- und Lithium-Polymer-Batterien die effizientesten Energiequellen für Mobiltelefone, Laptops und andere tragbare elektronische Geräte.

- Der zunehmende Einsatz von Batterien ist auf die Nachfrage von Märkten wie Elektrofahrzeugen (EVs), Mobiltelefonen, Laptops, Tablets, Elektrowerkzeugen, Videospielen, Spielzeug, E-Bikes und anderen elektronischen Geräten zurückzuführen.

- Die zunehmende Produktion von Lithium-Ionen-Batterien und die stetige Verbesserung der Batterieleistung durch nachhaltige Forschung und Entwicklung machten Lithium-Ionen-Batterien jedoch effizient und wirtschaftlich.

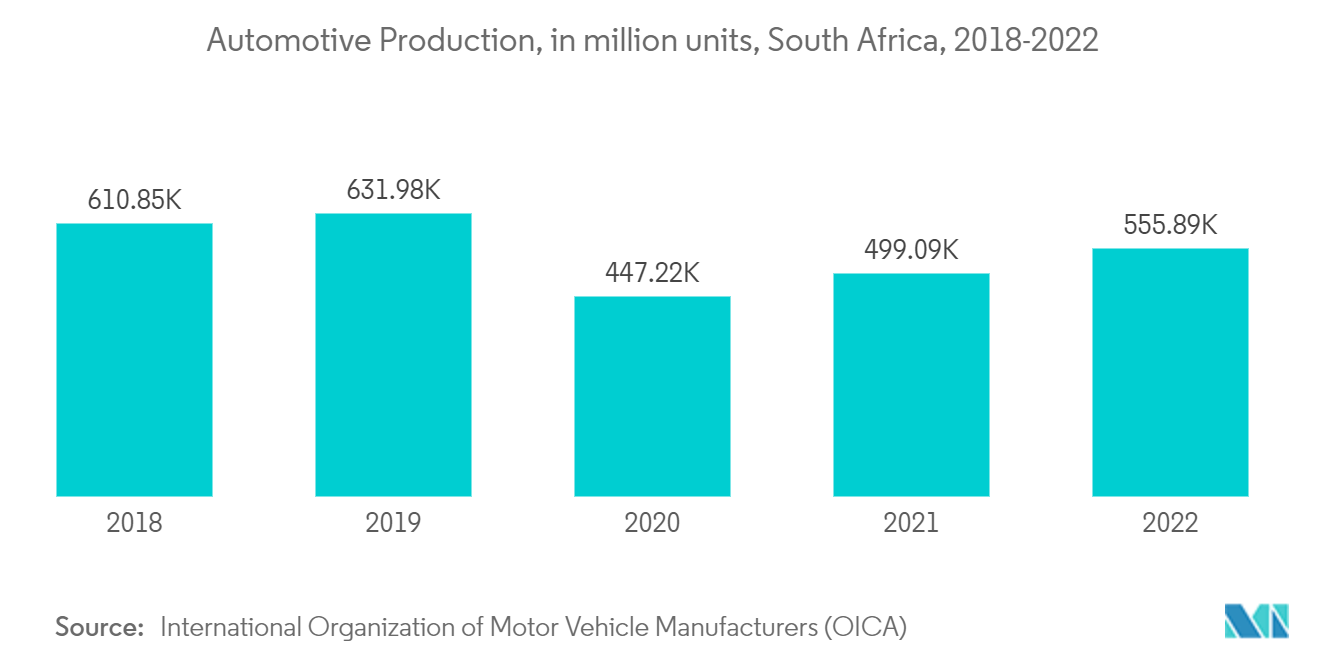

- Laut der South African Association of Automobile Manufacturers (NAAMSA) zeigen die Neuwagenverkaufszahlen für September 2022 einen Anstieg von 10,8 % im Vergleich zum Vorjahr. Die Automobilindustrie trägt durch den Export von Autos und Autoteilen 4,3 % zum südafrikanischen BIP bei.

- Darüber hinaus stiegen laut NAAMSA die inländischen Neuwagenverkäufe in Südafrika im September 2022 auf 47.786, was einem Anstieg von 4.639 gegenüber 43.147 im September 2021 entspricht.

- Daher wird erwartet, dass die oben genannten Faktoren die Nachfrage nach Lithium auf dem untersuchten Markt im Prognosezeitraum steigern werden.

Saudi-Arabien wird den Markt dominieren

- Saudi-Arabien ist einer der größten Ölproduzenten der Welt und verfügt über eine starke staatliche Kontrolle über alle wichtigen Wirtschaftsaktivitäten. Der anhaltende Rückgang der Ölpreise beeinträchtigte jedoch das Wachstum und hinderte die Regierung daran, langfristige Konjunkturpläne zu formulieren. Aufgrund all dieser Faktoren konzentriert sich die saudische Regierung auf die Diversifizierung der Wirtschaft, um die Abhängigkeit vom Ölmarkt zu verringern.

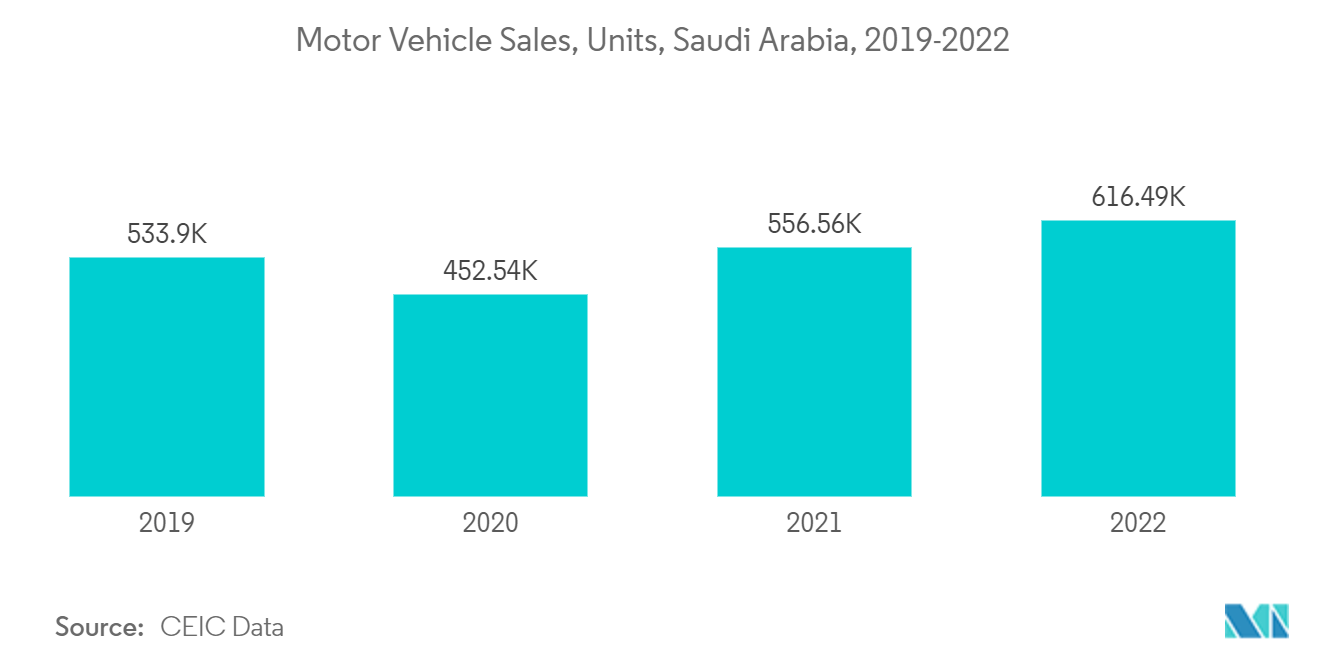

- Auch Saudi-Arabien konzentriert sich darauf, sich als neues Automobilzentrum im Nahen Osten zu etablieren. Obwohl Saudi-Arabien ein großer Importeur von Fahrzeugen und Autoteilen ist, versucht es nun, Erstausrüster (OEMs) dazu zu bewegen, ihre Produktionsstätten im Land zu eröffnen, um die heimische Automobilindustrie zu entwickeln, was voraussichtlich eine Chance für den Markt schaffen wird studiert.

- Laut dem vom Wilson Center veröffentlichten Artikel investiert Saudi-Arabien erheblich in Elektrofahrzeuge und Batterien. Im November 2022 brachte das Land seinen ersten Elektrofahrzeughersteller Ceer auf den Markt. Schätzungen zufolge wird der Ceer bis 2034 8 Milliarden US-Dollar zum BIP Saudi-Arabiens beitragen.

- Der Elektronikmarkt in Saudi-Arabien hat sich in der jüngsten Vergangenheit verlangsamt. Das Land prognostiziert jedoch ein gutes Marktpotenzial angesichts der wachsenden Bevölkerung, der zunehmenden Akzeptanz drahtloser Konnektivität und der steigenden Nachfrage nach elektronischen Gütern wie Smartphones, LED- und LCD-Fernsehern, Tablets, elektrischen Maschinen und Geräten sowie Waschmaschinen. Daher wird erwartet, dass die zunehmende Akzeptanz elektronischer Geräte das Marktwachstum ankurbeln wird.

- Daher wird erwartet, dass die oben genannten Faktoren die Nachfrage auf dem Lithiummarkt in Saudi-Arabien erhöhen werden.

Überblick über die MEA-Lithiumindustrie

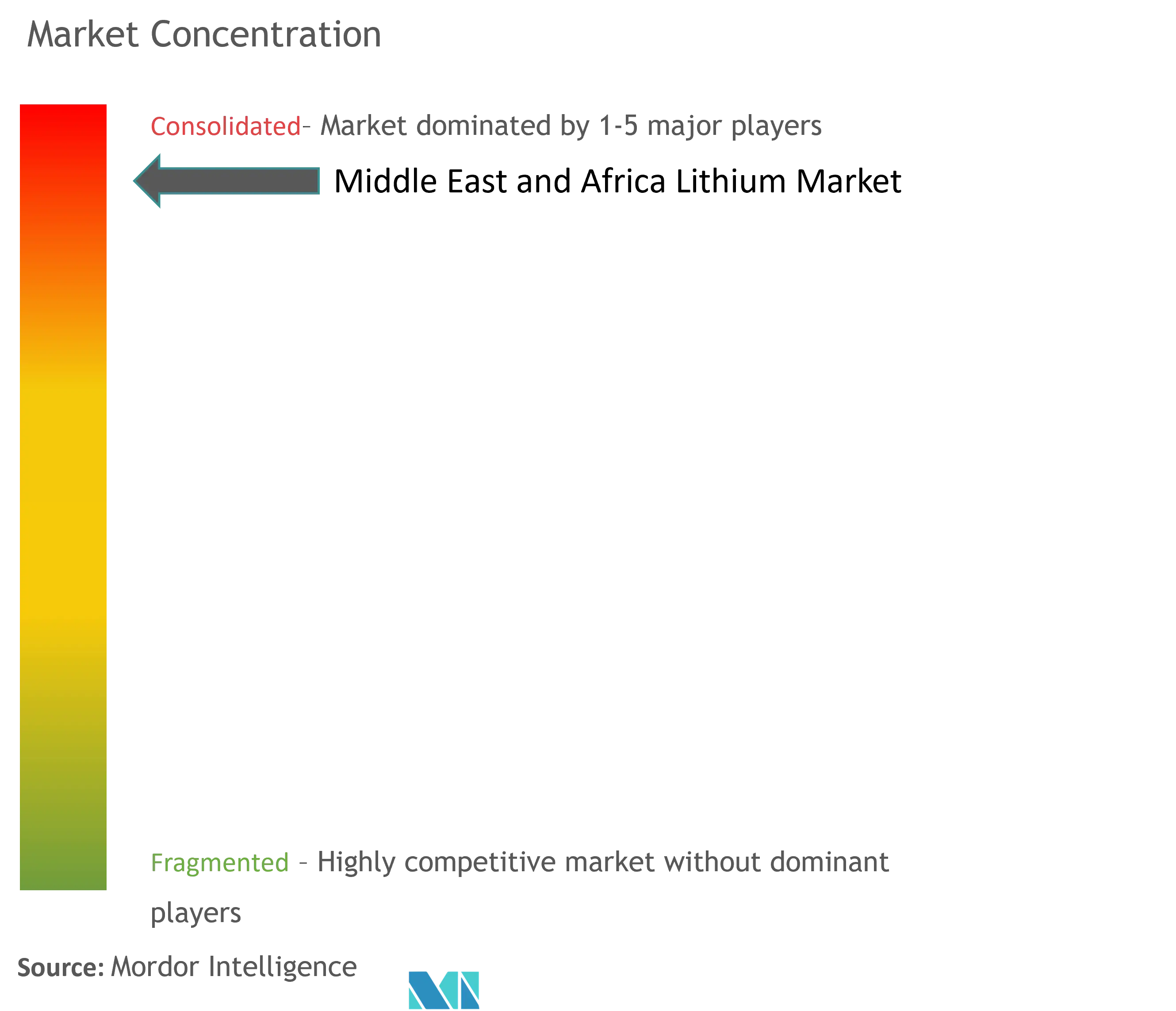

Die Lithiummärkte im Nahen Osten und in Afrika sind konsolidiert, wobei die fünf größten Akteure einen großen Marktanteil ausmachen. Zu den Hauptakteuren auf dem Markt gehören Albemarle Corporation, SQM SA, Orocobre Limited Pty Ltd, Lepidico Ltd und FMC Corporation.

MEA-Lithium-Marktführer

Albemarle Corporation

SQM S.A.

Orocobre Limited Pty Ltd

FMC Corporation

Lepidico Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA Lithium-Marktnachrichten

- April 2022 : SQM SA plant, im Jahr 2022 900 Millionen US-Dollar zu investieren, um die Produktionskapazität für Lithiumcarbonat und -hydroxid zu erhöhen. Das Unternehmen plante, die Produktionskapazität für Lithiumcarbonat auf 180.000 Tonnen pro Jahr zu erhöhen. Darüber hinaus dürfte die Kapazität bis Anfang 2023 210.000 Tonnen erreichen.

Segmentierung der MEA-Lithiumindustrie

Lithium ist ein weiches, silbrig-weißes Alkalimetall, das als das leichteste verfügbare Metall gilt. Die Hauptquellen für Lithium sind unterirdische, lithiumhaltige Solelagerstätten und lithiumhaltiges Gestein wie Spodumen. Der Lithiummarkt ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Der Markt ist nach Typ in Metall, Verbundwerkstoff und Legierung unterteilt. Der Markt ist nach Anwendung in Batterie, Fett, Luftaufbereitung, Pharmazeutika, Glas/Keramik, Polymer und andere Anwendungen unterteilt. Die Endverbraucherindustrie unterteilt den Markt in Industrie, Unterhaltungselektronik, Energiespeicherung, Medizin, Automobil und andere Branchen. Der Bericht behandelt auch die Größe und Prognosen für Lithium in vier Ländern im Nahen Osten und in Afrika. Die Marktgröße und Prognosen für jedes Segment basieren auf dem Volumen (Lithiumcarbonatäquivalent (LCE) Kilotonnen).

| Metall | |

| Verbindung | Karbonat |

| Chlorid | |

| Hydroxid | |

| Legierung |

| Batterie |

| Fett |

| Luftbehandlung |

| Arzneimittel |

| Glas/Keramik (einschließlich Fritten) |

| Polymer |

| Andere Anwendungen |

| Industriell |

| Unterhaltungselektronik |

| Energiespeicher |

| Medizinisch |

| Automobil |

| Andere Endverbraucherbranchen |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Katar |

| Südafrika |

| Rest des Nahen Ostens und Afrikas |

| Typ | Metall | |

| Verbindung | Karbonat | |

| Chlorid | ||

| Hydroxid | ||

| Legierung | ||

| Anwendung | Batterie | |

| Fett | ||

| Luftbehandlung | ||

| Arzneimittel | ||

| Glas/Keramik (einschließlich Fritten) | ||

| Polymer | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Industriell | |

| Unterhaltungselektronik | ||

| Energiespeicher | ||

| Medizinisch | ||

| Automobil | ||

| Andere Endverbraucherbranchen | ||

| Land | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur MEA-Lithium-Marktforschung

Wie groß ist der MEA-Lithiummarkt?

Es wird erwartet, dass die Größe des MEA-Lithiummarkts im Jahr 2024 17,70 LCE-Kilotonnen erreichen und mit einer jährlichen Wachstumsrate von 12,93 % auf 32,51 LCE-Kilotonnen bis 2029 wachsen wird.

Wie groß ist der MEA-Lithiummarkt derzeit?

Im Jahr 2024 wird die Größe des MEA-Lithiummarktes voraussichtlich 17,70 LCE-Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem MEA-Lithium-Markt?

Albemarle Corporation, SQM S.A., Orocobre Limited Pty Ltd, FMC Corporation, Lepidico Ltd sind die wichtigsten Unternehmen, die auf dem MEA-Lithiummarkt tätig sind.

Welche Jahre deckt dieser MEA-Lithiummarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des MEA-Lithiummarktes auf 15,67 LCE-Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des MEA-Lithiummarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des MEA-Lithiummarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Lithiumindustrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Lithium im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Lithiumanalyse für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.