| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 0.63 Billion |

| Marktgröße (2029) | USD 1.04 Billion |

| CAGR (2024 - 2029) | 10.74 % |

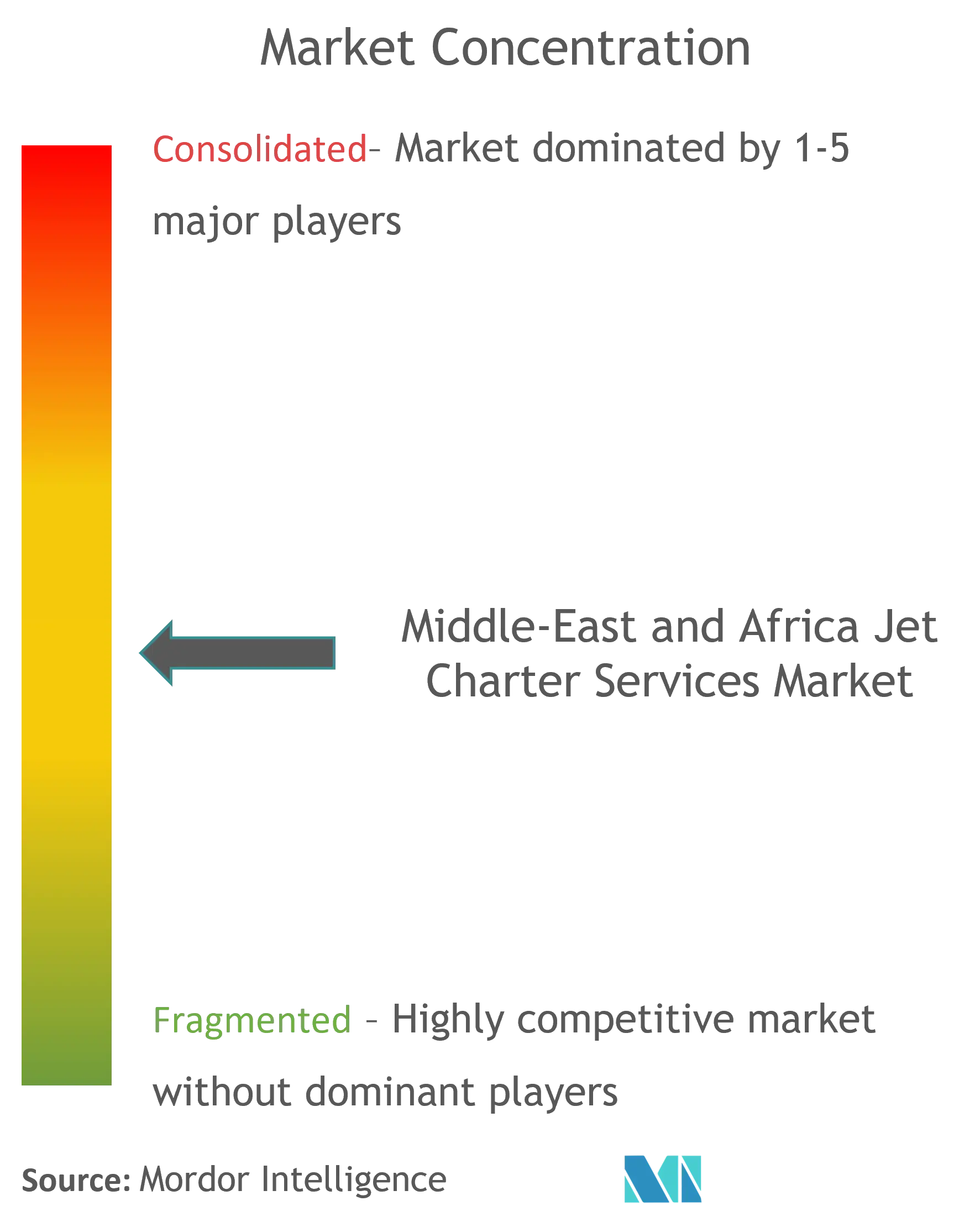

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

MEA Jet Charter Services-Marktanalyse

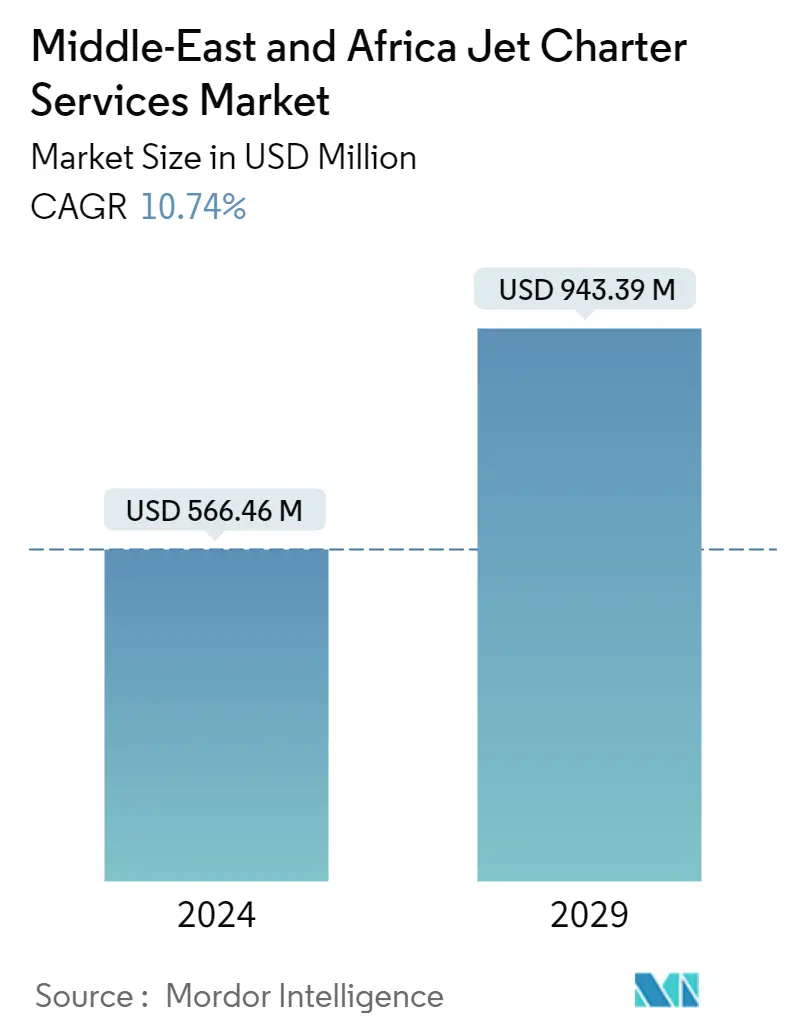

Die Marktgröße für Jet-Charterdienste im Nahen Osten und in Afrika wird im Jahr 2024 auf 566,46 Millionen US-Dollar geschätzt und soll bis 2029 943,39 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,74 % im Prognosezeitraum (2024–2029) entspricht.

Im Jahr 2020 war die Nachfrage nach Charterdiensten aufgrund der Auswirkungen der COVID-19-Pandemie rückläufig, da Länder auf der ganzen Welt vorübergehende Reiseverbote verhängten, um die Ausbreitung des COVID-Virus einzudämmen. Im Jahr 2021 erholte sich der Markt für Charterjet-Dienste im Nahen Osten und in Afrika jedoch aufgrund der verstärkten Impfkampagnen nicht nur von den Auswirkungen der Pandemie, sondern verzeichnete in einigen Ländern (wie Saudi-Arabien) auch einen Anstieg im Vergleich zum Niveau vor der COVID-19-Krise.

Der Anstieg des Pro-Kopf-Einkommens der Mittelschicht in der Region ermöglicht es ihnen, sich für Charterdienste zu entscheiden, um ihre exquisiten touristischen Bedürfnisse zu befriedigen. Dies ermutigt Charterdienstleister, ihre Flotte zu erweitern, um als Reaktion auf die steigende Nachfrage neue Strecken abzudecken und einen größeren Markt zu bedienen.

Die neuen Emissionsnormen für die Luftfahrt und die vielfältigen Anforderungen der Kunden an eine individuelle Gestaltung ihres Reiseerlebnisses haben die Nachfrage nach Flugzeugen der neueren Generation verstärkt. Auch die Präsenz einer wachsenden Klientel von vermögenden Privatpersonen (High Net-Worth Individual, HNWI) in der Region hat sich positiv auf die nachfrageseitige Dynamik des Marktes ausgewirkt, während die damit verbundenen Eigentumsvorteile im Hinblick auf die Entwicklung von Teileigentum oder Privatjet-Karten entstehen Programme waren ein entscheidender Faktor für das Wachstum des Marktes in der Region.

Markttrends für Jet-Charterdienste in MEA

Infrastrukturentwicklungsprojekte stärken die Wachstumsaussichten

Die Vorliebe für Luxusreisen hat in der Region des Nahen Ostens rapide zugenommen, vor allem aufgrund der Präsenz vieler HNWIs in dieser Region. Die HNWIs und Ultra HNWIs (UHNWI) in der Region Naher Osten sind in den letzten Jahren stark gewachsen (Anstieg um über 6 % bzw. über 12 % im Jahr 2020 im Vergleich zu 2019). Um ein personalisiertes Erlebnis zu bieten, nutzen Flugzeugcharterbetreiber modernste Innovationen, um eine komplette Palette von Fluglösungen anzubieten, von Festpreis-Charter bis hin zu maßgeschneiderten Mitgliedschaftsprogrammen. Darüber hinaus wird das Wachstum von Charterjet-Diensten durch die steigende Nachfrage aus dem Tourismussektor vorangetrieben. Darüber hinaus laufen derzeit mehrere Infrastrukturentwicklungsprojekte in der Region. Beispielsweise hat der neue Flughafen im Oman Platz für den Betrieb von Privat- und Charterflugzeugen bereitgestellt. Unterdessen bauen Kuwait und Bahrain neue Einrichtungen für die Geschäftsluftfahrt. Darüber hinaus haben die Flughafenerweiterungsprojekte an den Flughäfen Riad und Jeddah mehr Platz für Privat- und Charterflugzeuge geschaffen. Solche Entwicklungen sollen den Akteuren im Nahen Osten und in Afrika weitere Geschäftsaussichten für Charterjet-Dienste eröffnen, um ihre Aktivitäten in der kommenden Zeit auszubauen.

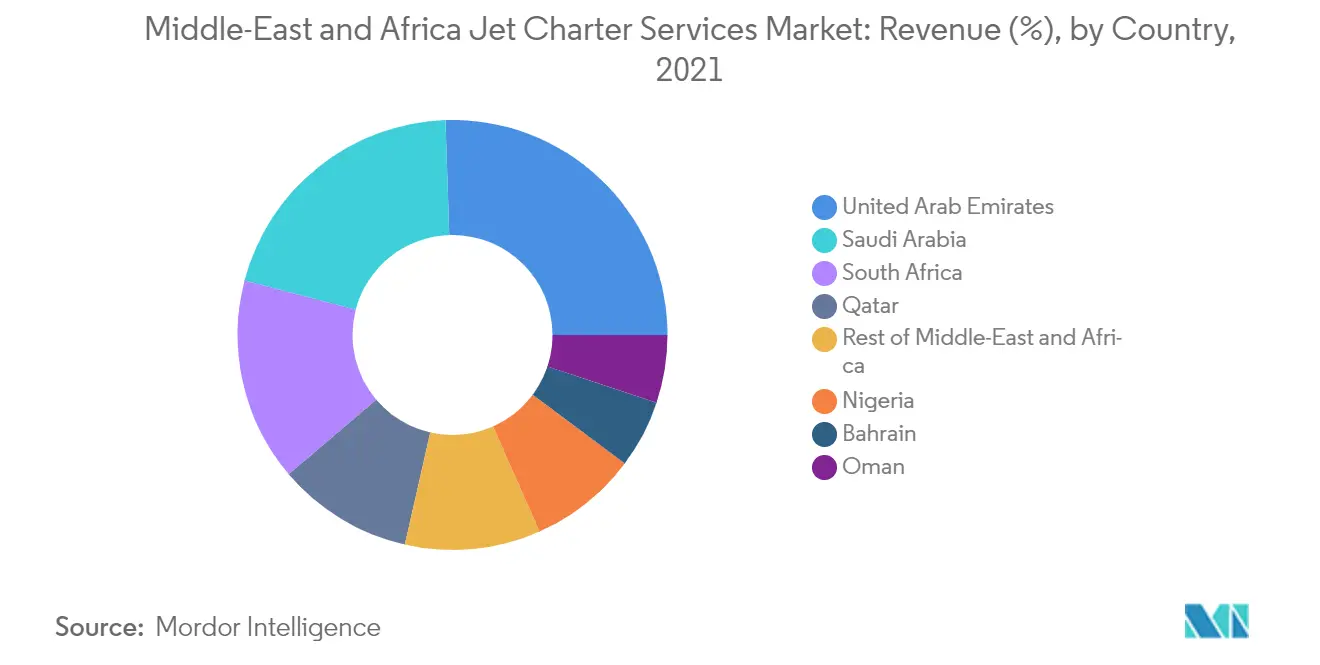

Saudi-Arabien wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

Es wird erwartet, dass Saudi-Arabien im Prognosezeitraum aufgrund verschiedener Faktoren wie der Präsenz vieler HNWIs, der steigenden Nachfrage nach Flugzeugen der neueren Generation und der Entwicklung neuer Flugzeugbesitzmodelle ein robustes Wachstum auf dem Markt für Charterdienstleistungen verzeichnen wird. Derzeit macht die Business-Jet-Flotte in Saudi-Arabien rund 11 % der regionalen Flotte aus und betreibt ein Drittel der Business-Jets im Land, die für Charterflüge eingesetzt werden. Um der Nachfrage der Verbraucher in dieser Region gerecht zu werden, haben Luftcharterunternehmen außerdem eine Flottenmodernisierungsinitiative gestartet, die zur Auflösung mehrerer Verträge zur Beschaffung neuer Geschäftsflugzeuge geführt hat. Gemäß den Empfehlungen der Internationalen Zivilluftfahrt-Organisation (ICAO) sollten derzeit alle Betreiber von Privatflugzeugen mit Sitz in Saudi-Arabien das von der General Authority of Civil Aviation (GACA) genehmigte (Teil 125) Operator's Certificate (OC) erhalten. Im März 2021 erhielt Jet Aviation von der GACA ein Part 125 Operator's Certificate für seine Flugzeuge. Das Unternehmen ist seit über 40 Jahren in Saudi-Arabien tätig. Solche Entwicklungen sollen die Wachstumsaussichten der Charterjet-Dienste im Prognosezeitraum verbessern.

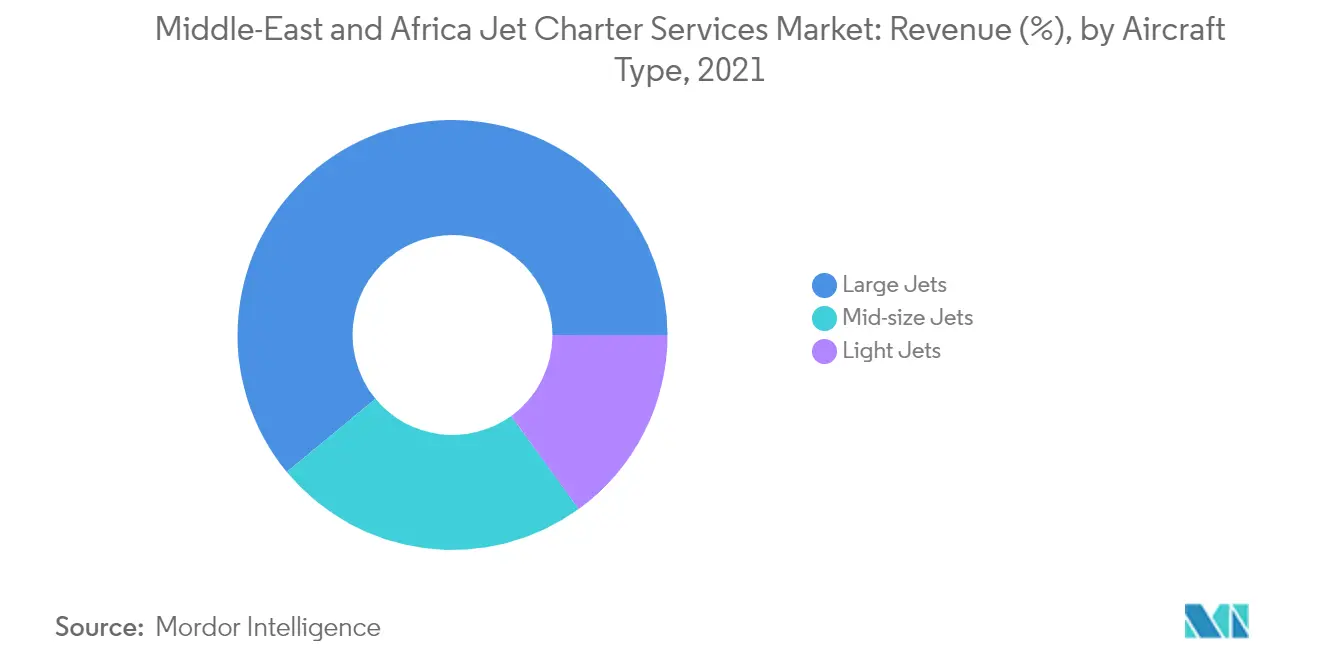

Branchenüberblick über MEA Jet Charter Services

Der Markt für Jet-Charter-Dienste im Nahen Osten und in Afrika ist stark fragmentiert. In der Region gibt es über 150 Charterdienstleister. Während einige von ihnen auf ausgewählten Strecken verkehren, verfügen andere über eine große Flotte und unterstützen sowohl nationale als auch internationale Reisen. Zu den führenden Akteuren auf dem Markt für Charterjet-Dienste im Nahen Osten und in Afrika gehören Empire Aviation Group, Royal Jet, ExecuJet, Qatar Executive (Qatar Airways) und Emirates Executive (Emirates Group). Spieler erweitern ihre Flotte mit Flugzeugen der neueren Generation mit zusätzlichen Funktionen, um neue Kunden anzulocken. Mittelständische bis kleinere Unternehmen erhöhen ihre Marktpräsenz durch den Abschluss neuer Mitgliedsverträge und die Erschließung neuer Märkte durch die Erschließung neuer Routen. Allerdings war die Nachfrage nach Leichtflugzeugen in der Region etwas geringer als erwartet, was teilweise auf die weitverbreitete Zurückhaltung beim Fliegen mit Turboprop-Flugzeugen aufgrund bestehender Sicherheitsbedenken hinsichtlich der Leistungszuverlässigkeit solcher Flugzeuge zurückzuführen ist.

Marktführer bei MEA Jet Charter Services

-

Empire Aviation Group

-

Royal Jet

-

ExecuJet

-

Qatar Executive (Qatar Airways)

-

Emirates Executive (Emirates Group)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für MEA Jet Charter Services

- Im Januar 2022 gab die RoyalJet Group ihren Plan bekannt, ihre Flotte mit der Anschaffung des neuen Boeing Business Jet zu erweitern. Der Flugzeugbetreiber erwarb das neue BBJ und führte in Basel (Schweiz) Technologie- und Kommunikationsmodernisierungen durch. Der Einsatz des Flugzeugs für Charteranwendungen ist ab April 2022 geplant.

- Im Oktober 2021 führte Gulf Air, die nationale Fluggesellschaft des Königreichs Bahrain, im Rahmen der Boutique Charters private Charterdienste ein, die es ihren Kunden ermöglichen, private Direktcharterflüge mit personalisierten Reiserouten zu buchen. Der neue Service soll für Kunden wie Regierungs- und Unternehmensdelegationen, Hochzeiten, private Familienurlaube und private Frachtsendungen an Bord von Flugzeugen wie Airbus A320neo, A321neoLR und Boeing 787-9 Dreamliner verfügbar sein.

MEA Jet Charter Services-Branchensegmentierung

Bei einem Charter-Geschäftsmodell wird das Flugzeug an den Benutzer vermietet, um ihn entsprechend seinen Bedürfnissen zu betreiben. Ein Charterdienstleister oder -betreiber ist eine professionelle Organisation, die für die Bereitstellung der Piloten, die Wartung des Flugzeugs und den Betrieb des Flugzeugs akkreditiert und lizenziert ist. Charterdienste können von Einzelpersonen, Unternehmen, Unternehmen, VIPs, Sportlern und Regierungsbeamten nach Vereinbarung mit dem Charterbetreiber über die Bedingungen des Mietprogramms in Anspruch genommen werden. Ein Charterflugzeug kann auch für die Durchführung anderer Aufgaben umgebaut werden, beispielsweise für medizinische Notfalldienste, Frachtlieferung oder Nachschub von Ausrüstung. Der Markt ist je nach Flugzeugtyp in Light Jets, Mid-Size Jets und Large Jets unterteilt. Der Bericht behandelt auch die Marktgrößen und Prognosen für den Markt in den wichtigsten Ländern im Nahen Osten und in Afrika. Die Marktgröße und Prognosen wurden im Wert (in Mio. USD) angegeben.

Die Studie berücksichtigt sowohl Privateigentums- als auch Teileigentumsmodelle der Charterdienstleister. In der Region operierende Charterhubschrauber fallen nicht in den Geltungsbereich des Berichts.

| Flugzeugtyp | Großer Jet |

| Mittelgroßer Jet | |

| Leichter Jet | |

| Erdkunde | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Bahrain | |

| Mein eigenes | |

| Katar | |

| Südafrika | |

| Nigeria | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur Marktforschung zu MEA Jet Charter Services

Wie groß ist der Markt für Jet-Charterdienste im Nahen Osten und in Afrika?

Die Marktgröße für Jet-Charterdienste im Nahen Osten und in Afrika wird im Jahr 2024 voraussichtlich 566,46 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,74 % auf 943,39 Millionen US-Dollar wachsen.

Wie groß ist der Markt für Jet-Charterdienste im Nahen Osten und in Afrika derzeit?

Im Jahr 2024 wird die Marktgröße für Jet-Charterdienste im Nahen Osten und in Afrika voraussichtlich 566,46 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Jet-Charterdienste im Nahen Osten und in Afrika?

Empire Aviation Group, Royal Jet, ExecuJet, Qatar Executive (Qatar Airways), Emirates Executive (Emirates Group) sind die größten Unternehmen, die im Markt für Jet-Charter-Dienste im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Markt für Jet-Charterdienste für den Nahen Osten und Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Jet-Charterdienste im Nahen Osten und in Afrika auf 511,52 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Jet-Charterdienste im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Jet-Charterdienste im Nahen Osten und Afrika für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Aviation Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Branchenbericht für Jet-Charter-Dienste im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Jet Charter Services im Nahen Osten und in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Jet Charter Services für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.