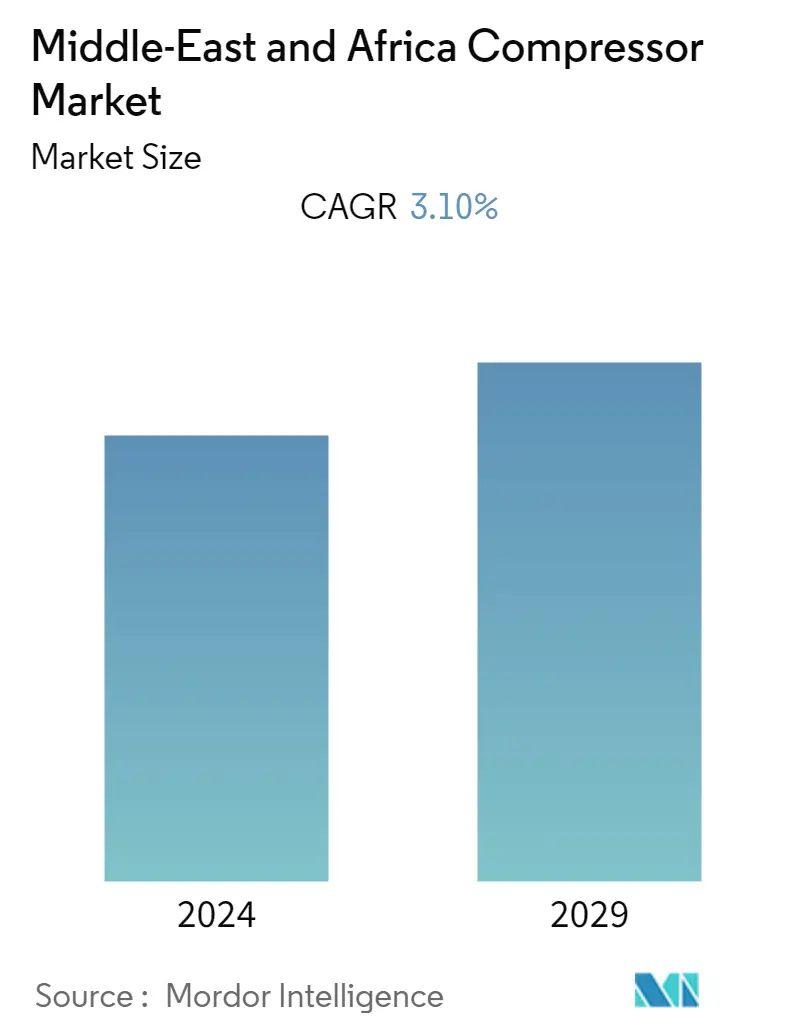

Marktgröße für MEA-Kompressoren

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | 3.10 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für MEA-Kompressoren

Es wird erwartet, dass der Markt für Kompressoren im Nahen Osten und in Afrika im Prognosezeitraum 2020–2025 mit einer jährlichen Wachstumsrate von etwa 3,1 % wachsen wird. Faktoren wie eine Steigerung der Gasproduktion in der Region werden wahrscheinlich den Kompressormarkt im Nahen Osten und in Afrika antreiben. Es wird jedoch erwartet, dass die zunehmende Installation erneuerbarer Energiequellen zur Stromversorgung, bei denen keine Kompressoren zum Einsatz kommen, den Kompressormarkt im Nahen Osten und in Afrika bremsen wird.

- Aufgrund der schnell wachsenden Raffineriekapazität der Region und des umfangreichen Einsatzes von Kompressoren in Raffinerien wird erwartet, dass die Öl- und Gasindustrie im Prognosezeitraum das größte Segment für den Kompressorenmarkt im Nahen Osten und in Afrika sein wird.

- In den letzten Jahren wurden in der Region mehrere neue Öl- und Gasfelder entdeckt, beispielsweise 2019 ein neues Ölfeld in der iranischen Provinz Khuzestan, das voraussichtlich 50 Milliarden Barrel Öl enthalten wird. Die neu entdeckten Felder und ihre Entwicklungen dürften in Zukunft mehrere Möglichkeiten für die Kompressormärkte im Nahen Osten und in Afrika schaffen.

- Aufgrund der zunehmenden Nutzung von Gas anstelle von Öl zur Stromerzeugung wird Saudi-Arabien voraussichtlich der am schnellsten wachsende Markt für Kompressoren im Nahen Osten und in Afrika sein. Im Jahr 2019 produzierte das Land etwa 57,6 % des gesamten Stroms aus Gas, was den Einsatz von Kompressoren in der Energiewirtschaft voraussichtlich erhöhen wird.

Markttrends für MEA-Kompressoren

Das Segment der Öl- und Gasindustrie dürfte den Markt dominieren

- Kompressoren sind mechanische Geräte, die den Druck eines Gases erhöhen, indem sie dessen Volumen verringern. Sie werden in der gesamten Öl- und Gasindustrie häufig eingesetzt. Die Upstream-, Midstream- und Downstream-Sektoren des Öl- und Gasgeschäfts erfordern Kompression für zahlreiche Anwendungen, wie z. B. Übertragung, Lagerung, Gassammlung, Gaslift, Gasinjektion, Flash-Gaskomprimierung und Kühlung.

- Länder im Nahen Osten und in Afrika haben ihr Ausgabeverhalten geändert und begonnen, erhebliche Summen in ihre Rohöl- und Erdgasraffinierungskapazitäten zu investieren. Diese Raffinerieanlagen nutzen Kompressoren, um Gas unter Druck zu setzen, und dürften den Markt ankurbeln.

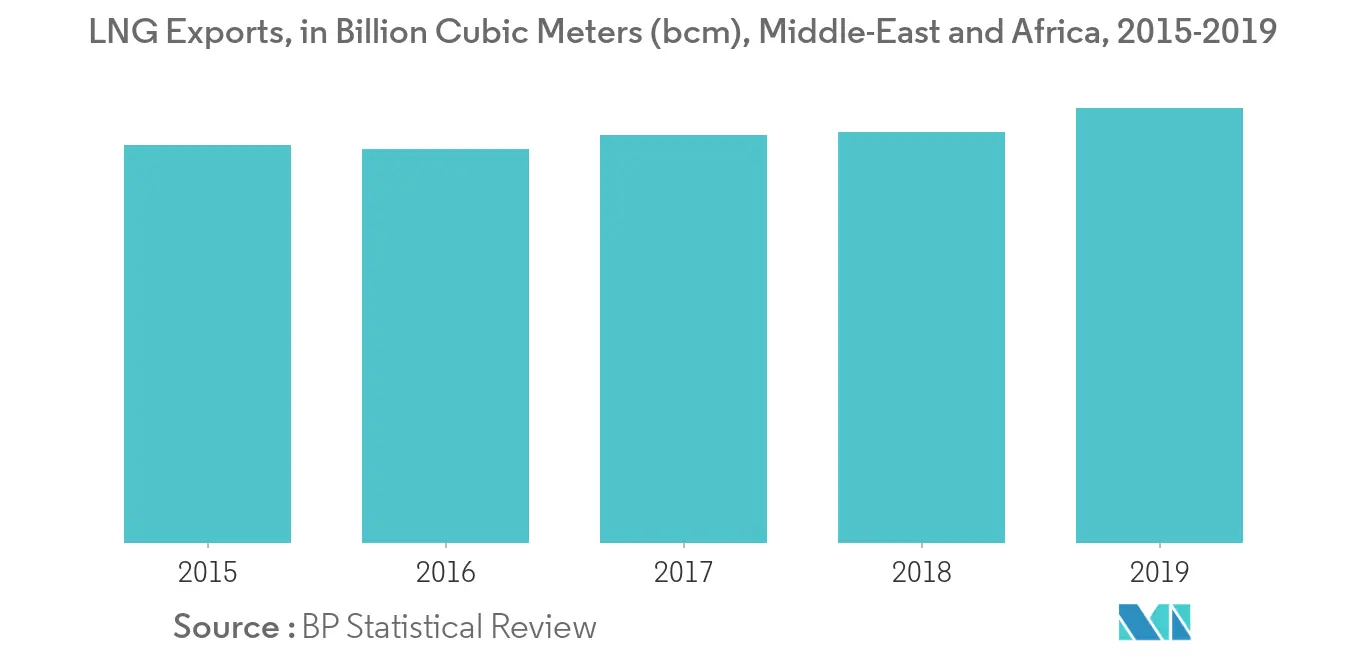

- Im Jahr 2019 belief sich der gesamte Export von Flüssigerdgas (LNG) aus der Region auf 190 Milliarden Kubikmeter (Milliarden Kubikmeter) und war damit höher als der Export der Region im Jahr 2018 (179,5 Milliarden Kubikmeter). Das schnelle Wachstum der Exporte und des Transports von LNG innerhalb der einzelnen Länder dürfte dazu führen, dass Kompressoren für die Umwandlung von Gas in LNG eingesetzt werden. Es wird erwartet, dass es positive Auswirkungen auf den Kompressormarkt in der Region haben wird.

- Im März 2020 haben Eni und Sonatrach den Bau der Gaspipeline abgeschlossen, die die Felder Bir Rebaa Nord (BRN) und Menzel Ledjmet Est (MLE) im Berkine-Becken im südöstlichen Teil Algeriens verbindet. Die Pipeline ist 185 km lang und hat eine Transportkapazität von 7 Millionen Normkubikmetern Gas pro Tag. Es wird erwartet, dass die Pipeline Kompressoren für den Transport des Gases nutzt und somit den Markt ankurbeln dürfte.

- Der Downstream-Sektor in den Vereinigten Arabischen Emiraten erlebt einen raschen Ausbau neuer Naphtha-Cracker mit gemischter Beschickung und Investitionen in neue Raffineriekapazitäten. Im März 2018 vergab Adnoc zwei Aufträge für den Raffineriekomplex in Ruwais an Samsung Engineering Co. Ltd. Solche Projekte ergänzen die Nachfrage nach Radialkompressoren in den Vereinigten Arabischen Emiraten.

- Aufgrund der oben genannten Punkte wird die Öl- und Gasindustrie im Prognosezeitraum wahrscheinlich den Kompressormarkt im Nahen Osten und in Afrika dominieren.

Saudi-Arabien wird voraussichtlich der am schnellsten wachsende Markt sein

- Saudi-Arabien dürfte aufgrund seines rasanten Anstiegs des Energiebedarfs und der Industrialisierung der am schnellsten wachsende Markt für Kompressoren im Nahen Osten und in Afrika sein. Darüber hinaus wird der Anstieg des Anteils von Erdgas an der Stromerzeugung durch niedrige Erdgaspreise und eine zunehmende Anzahl solcher Anlagen vorangetrieben, was den Kompressorenmarkt voraussichtlich ankurbeln wird.

- Das Land plant eine weitere Verbesserung seines inländischen Fertigungssektors, insbesondere der Stahlproduktion. Auch der Stahlsektor Saudi-Arabiens erlebt massive Impulse durch die zunehmende Bautätigkeit im Land. Der Ausbau der Stahlinfrastruktur wird wahrscheinlich einen verstärkten Einsatz von Luftzerlegungsanlagen erfordern, was zu einer erhöhten Nachfrage nach Radialkompressoren im Land führen wird.

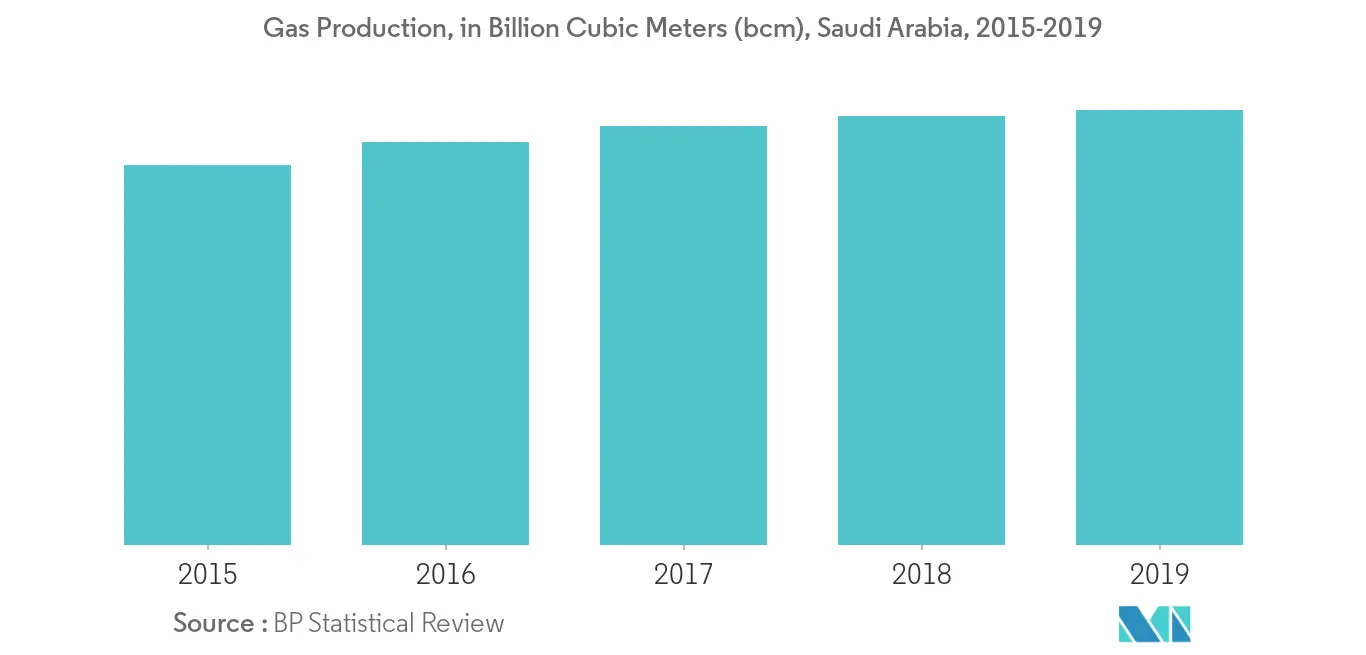

- In Saudi-Arabien betrug die Gasproduktion im Jahr 2019 113,6 Milliarden Kubikmeter (Milliarden Kubikmeter) und lag damit über der Produktion im Jahr 2018 (112,1 Milliarden Kubikmeter). Darüber hinaus hat sich das staatliche Unternehmen Saudi Aramco zum Ziel gesetzt, seine Erdgasproduktion bis 2030 zu verdoppeln. Dies wird voraussichtlich große Chancen für den Kompressorenmarkt sowohl für die Gasverarbeitung als auch für den Gastransport bieten.

- Im Jahr 2019 gab McDermott International, Inc. bekannt, dass Saudi Aramco einen Auftrag für sein Marjan-Feld erhalten hat. Der Engineering-, Beschaffungs-, Bau- und Installationsvertrag (EPCI) umfasst die Entwicklung von Offshore-Öl- und Gastrennanlagen. Der Deal hatte einen Wert von 1,5 Milliarden US-Dollar und wird nach der Trennung wahrscheinlich Kompressoren für Gas nutzen.

- Im Jahr 2019 beauftragte Saudi Aramco Saipem mit der Erweiterung der Berri-Feldproduktion um 250.000 Barrel pro Tag. Zu den geplanten Anlagen gehören nach Fertigstellung eine neue Gas-Öl-Trennanlage auf der Insel Abu Ali zur Verarbeitung von 500.000 Barrel arabischem Leichtrohöl pro Tag sowie zusätzliche Gasverarbeitungsanlagen im Gaswerk Khursaniyah zur Verarbeitung von 40.000 Barrel zugehörigem Kohlenwasserstoffkondensat. Solche Entwicklungen im Land dürften beim Gastransport den Einsatz einer großen Anzahl von Kompressoren erfordern.

- Aufgrund der oben genannten Punkte wird Saudi-Arabien im Prognosezeitraum voraussichtlich der am schnellsten wachsende Markt für Kompressoren im Nahen Osten und in Afrika sein.

Überblick über die MEA-Kompressorbranche

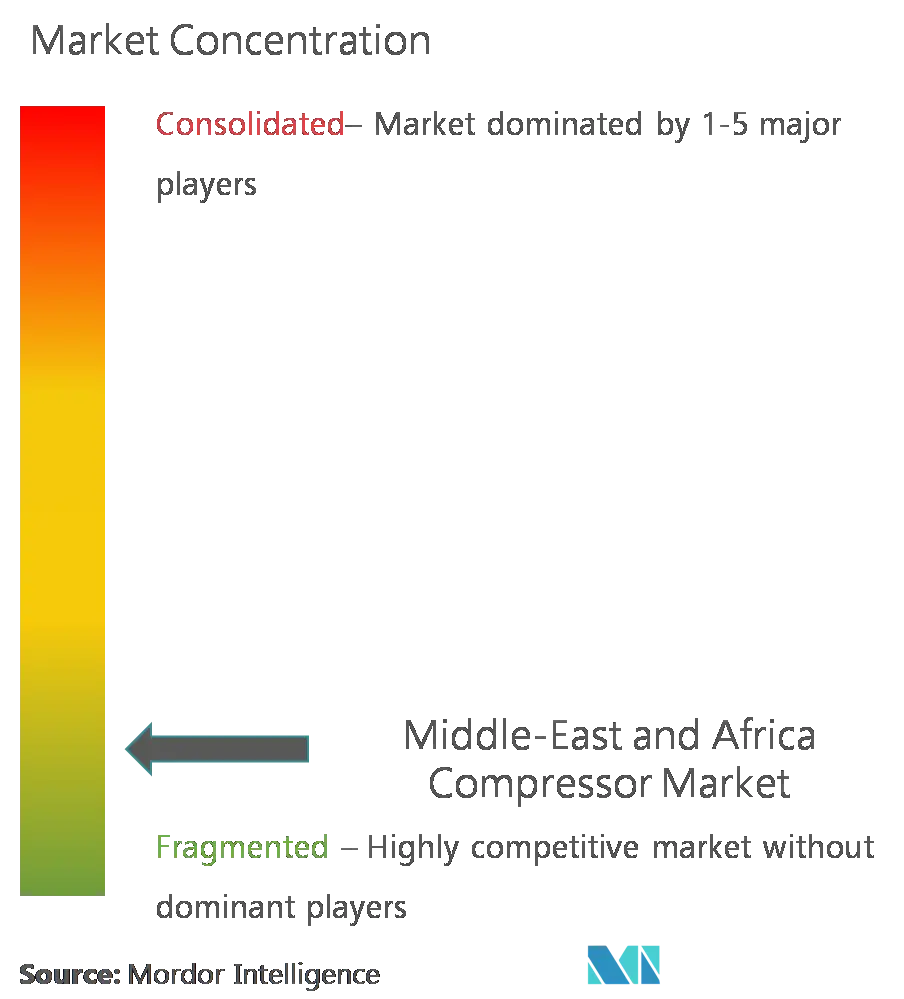

Der Kompressormarkt im Nahen Osten und in Afrika ist mäßig fragmentiert. Zu den Hauptakteuren auf diesem Markt zählen Atlas Copco AB, Siemens AG, Mitsubishi Heavy Industries Ltd, Kaeser Kompressoren GmbH und Aerzener Maschinenfabrik GmbH.

Marktführer für MEA-Kompressoren

-

Siemens AG

-

Mitsubishi Heavy Industries Ltd

-

Kaeser Kompressoren GmbH

-

Atlas Copco AB

-

Aerzener Maschinenfabrik GmbH

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Kompressormarktbericht – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Umfang der Studie

-

1.2 Marktdefinition

-

1.3 Studienannahmen

-

-

2. ZUSAMMENFASSUNG

-

3. FORSCHUNGSMETHODIK

-

4. MARKTÜBERSICHT

-

4.1 Einführung

-

4.2 Marktgröße und Nachfrageprognose in Milliarden US-Dollar bis 2025

-

4.3 Aktuelle Trends und Entwicklungen

-

4.4 Regierungsrichtlinien und -vorschriften

-

4.5 Marktdynamik

-

4.5.1 Treiber

-

4.5.2 Einschränkungen

-

-

4.6 Supply-Chain-Analyse

-

4.7 Porters Fünf-Kräfte-Analyse

-

4.7.1 Verhandlungsmacht der Lieferanten

-

4.7.2 Verhandlungsmacht der Verbraucher

-

4.7.3 Bedrohung durch neue Marktteilnehmer

-

4.7.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

-

4.7.5 Wettberbsintensität

-

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Typ

-

5.1.1 Positive Verdrängung

-

5.1.2 Dynamisch

-

-

5.2 Endbenutzer

-

5.2.1 Öl-und Gasindustrie

-

5.2.2 Energiesektor

-

5.2.3 Fertigungssektor

-

5.2.4 Chemische und petrochemische Industrie

-

5.2.5 Andere Endbenutzer

-

-

5.3 Erdkunde

-

5.3.1 Saudi-Arabien

-

5.3.2 Vereinigte Arabische Emirate

-

5.3.3 Südafrika

-

5.3.4 Rest des Nahen Ostens und Afrikas

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Fusionen, Übernahmen, Kooperationen und Joint Ventures

-

6.2 Von Schlüsselakteuren übernommene Strategien

-

6.3 Firmenprofile

-

6.3.1 Siemens AG

-

6.3.2 Baker Hughes Co

-

6.3.3 Trane Technologies PLC

-

6.3.4 Atlas Copco AB

-

6.3.5 Ariel Corporation

-

6.3.6 General Electric Company

-

6.3.7 Mitsubishi Heavy Industries Ltd

-

6.3.8 Aerzener Maschinenfabrik GmbH

-

6.3.9 Kaeser Kompressoren GmbH

-

-

-

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der MEA-Kompressorindustrie

Der Kompressormarktbericht für den Nahen Osten und Afrika umfasst:.

| Typ | ||

| ||

|

| Endbenutzer | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur MEA-Kompressor-Marktforschung

Wie groß ist der Kompressormarkt im Nahen Osten und in Afrika derzeit?

Der Kompressormarkt im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Kompressormarkt für den Nahen Osten und Afrika?

Siemens AG, Mitsubishi Heavy Industries Ltd, Kaeser Kompressoren GmbH, Atlas Copco AB, Aerzener Maschinenfabrik GmbH sind die größten Unternehmen, die im Kompressorenmarkt im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Kompressormarkt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Kompressormarktes im Nahen Osten und Afrika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Kompressormarktes im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Kompressorindustrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kompressoren im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Kompressoranalyse für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.