MEA-Schokoladenmarktanalyse

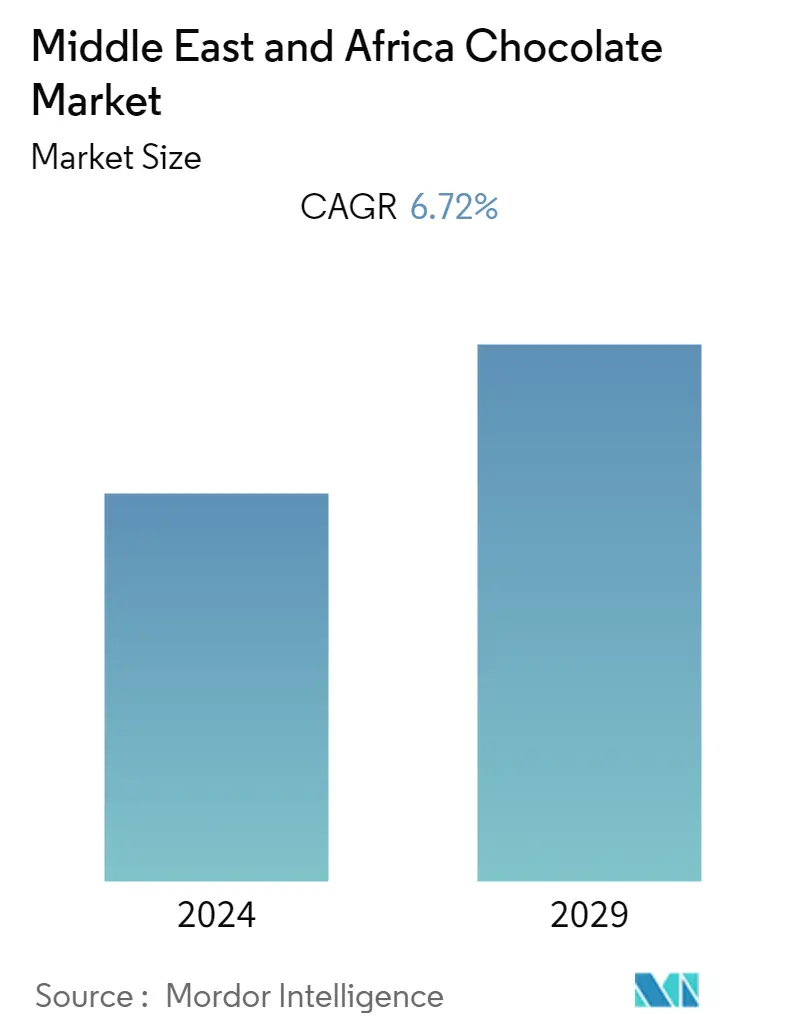

Der Schokoladenmarkt im Nahen Osten und in Afrika wird in den nächsten fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 6,72 % verzeichnen.

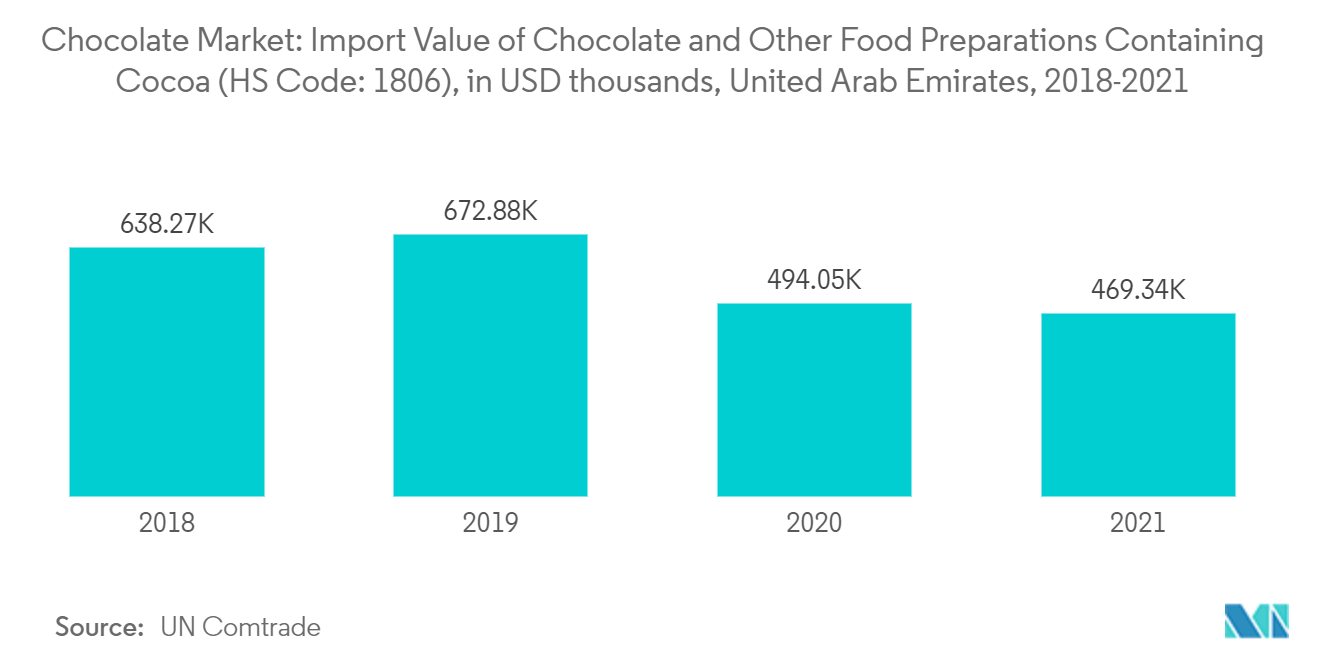

Schokolade und Produkte auf Schokoladenbasis werden in der Region größtenteils über Convenience-Stores und Fachgeschäfte verkauft. Die Vereinigten Arabischen Emirate und die meisten Länder des Nahen Ostens sind auf Importe großer ausländischer Marken wie Barry Callebaut, Ferrero und Lindt angewiesen und nicht auf die inländische Produktion. Auch die Entwicklung des modernen Einzelhandels steigerte die Nachfrage nach Schokolade im Nahen Osten. Darüber hinaus trägt die große Auswandererbevölkerung im Nahen Osten und in afrikanischen Ländern wie den Vereinigten Arabischen Emiraten, Saudi-Arabien und Nigeria zur steigenden Nachfrage nach Schokolade in der Region bei. Aus diesem Grund haben importierte Schokoladen in dieser Region eine große Chance, da ein geeignetes Vertriebsnetz dazu beitragen kann, den adressierbaren Markt in den Ländern des Nahen Ostens zu verbessern.

Die wachsende Nachfrage nach handwerklich hergestellter Schokolade treibt die Nachfrage in dieser Region an. Mehrere Unternehmen eröffnen ihre Niederlassungen und nutzen diese, um für ihre Marke zu werben. Im Zuge des Qualitätstrends wird der Eigengeschmack der Kakaobohnen besonders hervorgehoben. Die Produkte in diesem Segment werden aus frischen Kakaobohnen hergestellt und von kleinen Chocolatiers zu Schokolade verarbeitet. Der Premium-Kakaomarkt mit Nachhaltigkeitszertifizierung und Single-Origin beschleunigt das Gesamtwachstum des Marktes. Treiber dieser Entwicklung sind der Gesundheitstrend und das Streben nach exklusiveren Produkten. Verbraucher legen größeren Wert auf die Qualität von Schokolade, da in der Region zunehmend gesundheitliche Bedenken hinsichtlich billigerer Schokolade bestehen und Edelkakao immer beliebter wird. Daher sind Verbraucher bereit, für Schokoladeprodukte, die ihren Ansprüchen genügen, mehr zu bezahlen.

MEA-Schokoladenmarkttrends

Countlines und Premium-Zartbitterschokolade halten einen großen Marktanteil

Countline-Schokoladen erfreuen sich vor allem bei Teenagern und Verbrauchern unter 25 Jahren großer Beliebtheit, da sie für den Verzehr als Snack und unterwegs konzipiert sind. Der Anstieg des Konsums von Countline-Schokoladen in der Region der Vereinigten Arabischen Emirate hat das Marktwachstum stimuliert, da sich die Vereinigten Arabischen Emirate aufgrund der zunehmenden Zahl internationaler Schokoladenunternehmen zu einem der potenziellsten Märkte für Schokolade entwickeln inländische Akteure, gepaart mit sich ändernden Snackpräferenzen der Kunden. Dazu gehören auch Produkte, die in verschiedenen Formaten verkauft werden, beispielsweise in Multipacks oder Mini-Fun-Größen. Auch die praktische nachhaltige Verpackung mit attraktiven Angeboten treibt den Schokoladenmarkt im Prognosezeitraum voran.

Dunkle Schokolade enthält starke Antioxidantien. Eines der besten Flavonole heißt Epicatechin. Pflanzen enthalten Verbindungen namens Flavonole, die Entzündungen lindern und vor Zellschäden durch freie Radikale schützen. Schokolade mit höherem Kakaogehalt enthält vorteilhaftere Flavonole. Die meisten der in zahlreichen Untersuchungen festgestellten Vorteile beziehen sich auf Schokolade mit mindestens 70 % Kakao. Außerdem ergab beispielsweise eine in der Fachzeitschrift Appetite erschienene Studie, dass Menschen, die mindestens einmal pro Woche Schokolade, insbesondere dunkle Schokolade, konsumierten, eine geringere Prävalenz von Diabetes hatten und vier bis fünf Jahre später seltener an der Krankheit erkrankten. Laut einer Studie mit 908 nicht-diabetischen Erwachsenen und 45 Menschen mit Diabetes hatten Menschen, die weniger als einmal pro Woche dunkle Schokolade konsumierten, ein doppelt so hohes Risiko, an Diabetes zu erkranken, als diejenigen, die sie häufiger konsumierten. Aufgrund dieser Vorteile tendieren Verbraucher zu Produkten, die angeblich aus dunkler Schokolade hergestellt sind. Daher bestimmen diese Faktoren den Markt in dieser Region.

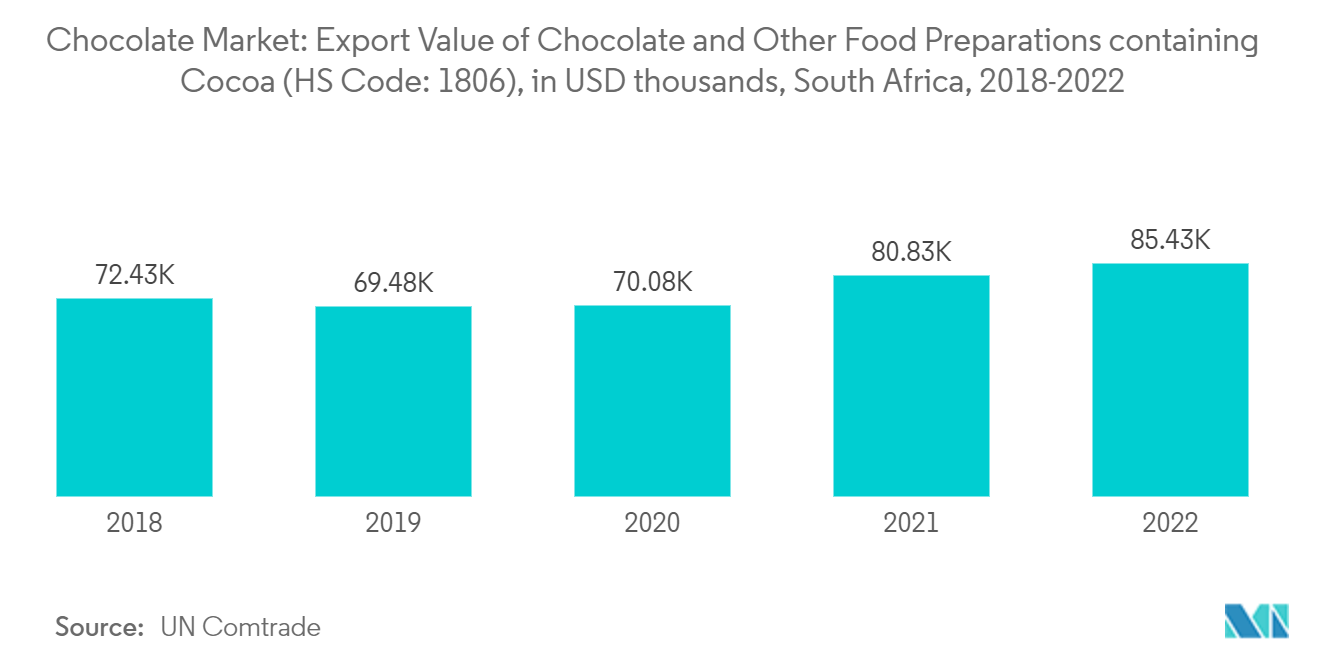

Südafrika ist das am schnellsten wachsende Land

Südafrika verzeichnet ein schnelles Wachstum und trägt zum Gesamtumsatz des Schokoladenmarktes im Nahen Osten und in Afrika bei. Beispielsweise belief sich die jährliche Kakaoproduktion in Afrika laut IFIC (International Food Information Council) im Jahr 2021 auf etwa 4.400 Millionen Tonnen. Der Großteil des Umsatzwachstums im Schokoladenmarkt in Südafrika ist den Massenvermarktern wie Verbrauchermärkten und Supermärkten zuzuschreiben. Das steigende Verbraucherbewusstsein und die steigenden verfügbaren Einkommen bei Verbrauchern mit mittlerem Einkommen, Produktinnovationen sowie die Kanalentwicklung durch Hersteller, um eine breitere Verbraucherbasis zu erreichen, sind einige der Hauptfaktoren, die den Umsatz des Schokoladenmarktes in Südafrika voraussichtlich ankurbeln werden , im Prognosezeitraum. Aufgrund der steigenden Kaufkraft der Verbraucher und zunehmender Marketing- und Werbemaßnahmen ist die Nachfrage nach Premium-Schokoladen gestiegen. Aufgrund der zunehmenden Tendenz, Geschenke zu verschenken, nehmen auch die Verkäufe von Kartonsortimenten schneller zu. Darüber hinaus werden Premium-Sortimente mit anderen Zutaten wie Mandeln, Himbeerstücken oder Alkohol kombiniert und ihre Verpackung vermittelt ein edleres Gefühl. Die Supermärkte/Verbrauchermärkte bieten Rabatte auf hochpreisige Premium-Schokoladenprodukte an, was den Umsatz voraussichtlich noch weiter ankurbeln wird. Daher bestimmen alle oben genannten Faktoren den Schokoladenmarkt im Nahen Osten und in Afrika.

Überblick über die MEA-Schokoladenindustrie

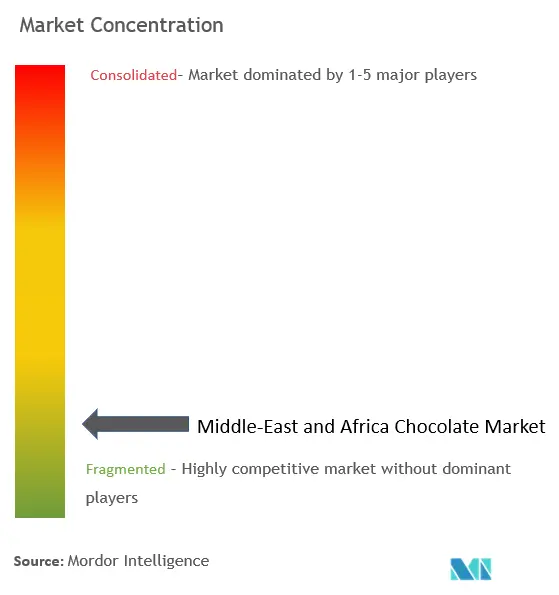

Der Schokoladenmarkt im Nahen Osten und in Afrika ist stark fragmentiert, wobei verschiedene Unternehmen aus der ganzen Welt Marktanteile in der Region halten. Der Schokoladenmarkt im Nahen Osten und in Afrika ist hart umkämpft und weist eine starke Präsenz sowohl globaler als auch regionaler Akteure auf. Prominente Akteure auf dem untersuchten Markt sind bestrebt, bei jungen Verbrauchern durch eine bessere Zugänglichkeit und die Einführung innovativer Produkte den Appetit auf höherpreisige Schokoladen zu wecken. Unternehmen konzentrieren sich auch auf die Erweiterung ihrer Vertriebskanäle, um eine größere Verbraucherbasis zu erreichen. Neue Produktinnovationen, Partnerschaften, Fusionen und Übernahmen sowie Expansionen sind die wichtigsten strategischen Ansätze, die von den Unternehmen im untersuchten Markt bevorzugt werden. Mars Incorporated, Lindt Sprüngli AG und Nestlé sind die aktivsten Unternehmen im Schokoladenmarkt im Nahen Osten und Afrika. Der Ausbau der Marktpräsenz in Schwellenländern und Produktinnovationen waren in den letzten Jahren eine wichtige Wachstumsstrategie für große Unternehmen.

MEA-Schokoladenmarktführer

Nestle S.A.

Mondelez International Inc.

Tiger Brands Limited

Chocoladefabriken Lindt & Sprüngli AG

Mars Incorporated

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Schokoladenmarktnachrichten

- Im März 2022 brachte Barry Callebaut seine Linie von Vollfruchtschokoladen unter der Marke Cacao Barry in den Vereinigten Arabischen Emiraten auf den Markt. Das Produkt hat 40 % weniger Zucker als herkömmliche dunkle Schokolade und wird zu 100 % aus reinen Kakaofrüchten hergestellt. Das Unternehmen arbeitete mit Cabosse Naturals zusammen, die eng mit lokalen Kakaofruchtbauern in Ecuador zusammenarbeiten, um das recycelte Kakaofruchtmark und die Schalen für das Produkt zu beschaffen.

- Im Februar 2022 brachte Made By Two, eine in Dubai ansässige handwerkliche Schokoladenboutique, ihre Kollektion glasierter Luxusschokolade auf den Markt. Die Produktlinie ist von Kunst, Form und Design beeinflusst und zeichnet sich durch neuartige Geschmacksrichtungen, lebendige Farben und aufwendige Handwerkskunst aus.

- Im Oktober 2021 eröffnete Barry Callebaut eine neue Schokoladenakademie am Fuße des Burj Khalifa in Dubai, Vereinigte Arabische Emirate. Der neue Standort und die neue Einrichtung werden Köchen und Handwerkern als kreative Plattform dienen, auf der sie ihre Fähigkeiten und Talente zeigen und weiterentwickeln können. Das Unternehmen verfügt weltweit über 24 solcher Niederlassungen. Dieser Schritt zielt darauf ab, Innovationen voranzutreiben, da sich die Präferenz der Verbraucher auf dem Schokoladenmarkt hin zu Premiumprodukten und neuen Sorten verschiebt.

MEA-Segmentierung der Schokoladenindustrie

Schokolade ist eine flüssige, feste oder pastöse Form aus gerösteten und pulverisierten Kakaobohnen, die pur verzehrt oder als Geschmackszutat in anderen Gerichten verwendet werden kann. Die Schokoladenmärkte im Nahen Osten und in Afrika sind nach Typ, Produkt, Vertriebskanal und Geografie segmentiert. Je nach Typ ist der Markt in dunkle Schokolade und Milch-/weiße Schokolade unterteilt. Nach Produkt ist der Markt in Softlines/Selflines, Boxsortimente, Countlines, saisonale Pralinen, geformte Pralinen und andere Produkttypen unterteilt. Basierend auf dem Vertriebskanal ist der Markt in Supermärkte/Hypermärkte, Facheinzelhändler, Convenience-/Lebensmittelgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Basierend auf der Geographie umfasst der Bericht Südafrika, Saudi-Arabien, die Vereinigten Arabischen Emirate sowie den Rest des Nahen Ostens und Afrikas. Für jedes Segment wurden die Marktgröße und Prognose auf der Grundlage des Werts (in Mio. USD) erstellt.

| Dunkle Schokolade |

| Milch-/weiße Schokolade |

| Softlines/Selflines |

| Boxsortimente |

| Countlines |

| Saisonale Schokolade |

| Geformte Pralinen |

| Andere Produkttypen |

| Supermärkte/Hypermärkte |

| Fachgeschäfte |

| Convenience-/Lebensmittelgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Südafrika |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Rest des Nahen Ostens und Afrikas |

| Produkt | Dunkle Schokolade |

| Milch-/weiße Schokolade | |

| Typ | Softlines/Selflines |

| Boxsortimente | |

| Countlines | |

| Saisonale Schokolade | |

| Geformte Pralinen | |

| Andere Produkttypen | |

| Vertriebsweg | Supermärkte/Hypermärkte |

| Fachgeschäfte | |

| Convenience-/Lebensmittelgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle | |

| Geographie | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Schokoladenmarktforschung

Wie groß ist der Schokoladenmarkt im Nahen Osten und in Afrika derzeit?

Der Schokoladenmarkt im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,72 % verzeichnen.

Wer sind die Hauptakteure auf dem Schokoladenmarkt im Nahen Osten und in Afrika?

Nestle S.A., Mondelez International Inc., Tiger Brands Limited, Chocoladefabriken Lindt & Sprüngli AG, Mars Incorporated sind die größten Unternehmen, die im Schokoladenmarkt im Nahen Osten und Afrika tätig sind.

Welche Jahre deckt dieser Schokoladenmarkt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Schokoladenmarkts im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Schokoladenmarkts im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Schokolade im MEA-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schokolade in MEA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schokolade in der MEA umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.