MEA-Marktanalyse für Verpackungen alkoholischer Getränke

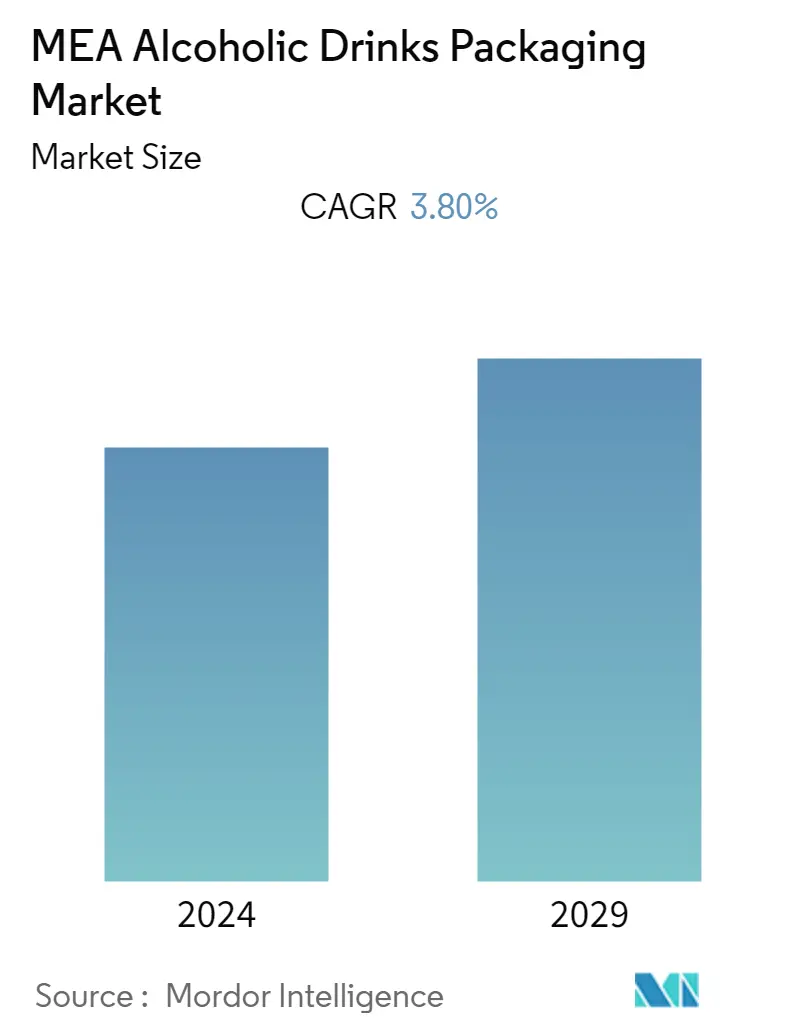

Es wird erwartet, dass der Verpackungsmarkt für alkoholische Getränke im Nahen Osten und in Afrika im Prognosezeitraum (2022–2027) eine jährliche Wachstumsrate von 3,8 % verzeichnen wird. Die steigende Konsumbereitschaft der Verbraucher für Freizeitaktivitäten und die wachsende gesellschaftliche Akzeptanz alkoholischer Getränke haben zu einem nachhaltigen Anstieg der Nachfrage nach alkoholischen Getränken in der Region geführt, was sich auf den Verpackungsmarkt auswirkt. Dabei kommt der Verpackung eine wesentliche Rolle zu, da sie den vielfältigen Angeboten der Hersteller alkoholischer Getränke ein unverwechselbares Erscheinungsbild verleiht. Huhtamaki führte beispielsweise Pocket-Shot-Beutel und thermogeformte Verpackungen ein, innovative neue Konzepte, die dem Verbraucher eine Grab and Go- und benutzerfreundliche Verpackung für alkoholische Getränke bieten.

- Nach Angaben des USDA Foreign Agricultural Service soll die Weintraubenproduktion Südafrikas im Jahr 2020 geringfügig um 1 % auf 1,25 Millionen Tonnen steigen. Die Bewässerungsanlagen werden durch günstige Wetterbedingungen und höhere Erträge verbessert, und einige Regionen erholten sich auch von der Krise im Jahr 2016. Dürrebedingungen 2018. Die Weinproduktion soll im Jahr 2020 947 Millionen Liter erreichen. Während die südafrikanische Weinindustrie Anzeichen einer Erholung zeigt, sieht sie sich auch Bedrohungen durch Importe minderwertiger Weinlieferanten und steigende Lagerbestände ausgesetzt.

- Die Auswirkungen der COVID-19-Pandemie auf den Markt für alkoholische Getränke in der Region waren unterschiedlich. In Südafrika beispielsweise waren während des Lockdowns der Transport und Verkauf von alkoholischen Getränken innerhalb des Landes vollständig verboten, was bedeutete, dass der Verkauf im Gastgewerbe während der Zeit der Schließung des Gastgewerbes nicht einfach in den außerbörslichen Handel verlagert werden konnte. In den Vereinigten Arabischen Emiraten kam es jedoch aufgrund der anhaltenden Verfügbarkeit der Produkte und der Widerstandsfähigkeit der Lieferkette zu vermehrten Käufen in Off-Trade-Verkaufsstellen für den Eigenverbrauch. Der Verkauf von alkoholfreiem Bier, der einzigen Kategorie alkoholischer Getränke in Saudi-Arabien, ging im Laufe des Jahres 2020 zurück, da die COVID-19-Pandemie zur staatlich angeordneten Schließung aller Gastronomiebetriebe führte.

- Alkoholfreie Alternativen zu Bier, Wein und Spirituosen bieten eine Premium-Trade-Up-Alternative für Verbraucher in den Märkten des Nahen Ostens, in denen Alkohol verboten ist. Solche Innovationen könnten auch für den Markt geeignet sein, in dem der Alkoholkonsum eingeschränkt ist. Saudi-Arabien war weltweit einer der größten Märkte für alkoholfreien Bierkonsum. Der Mengenkonsum von alkoholfreiem Bier hat sich im Land zwischen 2015 und 2019 fast verdoppelt. Es wird erwartet, dass er in Zukunft weiter wächst.

- In den Vereinigten Arabischen Emiraten (VAE) ist der Alkoholanstieg vor allem auf den Tourismus und die große Auswandererbevölkerung zurückzuführen. Emiratis machen 10 % der Bevölkerung aus, während Expatriates 90 % ausmachen. Nach Angaben der Weltgesundheitsorganisation waren Spirituosen mit einem Anteil von 82 % der beliebteste Alkohol in den Vereinigten Arabischen Emiraten, gefolgt von Bier (10 %) und Wein (8 %).

- Darüber hinaus haben die Vereinigten Arabischen Emirate neue Gesetze erlassen und die Strafen für den Konsum, Verkauf und Besitz von Alkohol für Personen ab 21 Jahren abgeschafft. Die Lockerung der Alkoholbeschränkungen ist Teil einer Überarbeitung der islamischen Personengesetze des Landes. Lockerungen der persönlichen Regelungen zielen darauf ab, die Toleranzprinzipien der VAE zu festigen. Dieser Schritt spiegelt den veränderten Ruf des Landes als Drehscheibe für internationalen Tourismus und Wirtschaft wider. Diese Änderungen werden den Konsum alkoholischer Getränke in der Region steigern.

MEA-Markttrends für Verpackungen alkoholischer Getränke

Bei der Verpackung von Metalldosen wird ein deutliches Wachstum erwartet

- In der Türkei ist die Nachfrage nach Getränkedosen aus Metall im Biersegment gestiegen. Der Anteil von Metalldosen im heimischen Lagerbier wächst rasant und macht knapp die Hälfte des Gesamtmengenanteils aus. Der Preisunterschied zwischen Bier in Glasflaschen und Getränkedosen aus Metall treibt den Dosenabsatz an.

- Wein in der Dose ist ein neuer Trend, der den südafrikanischen Weinverpackungsmarkt durchdringt, wobei Winzer Dosenversionen ihrer beliebten Angebote einführen. Beispielsweise hat der lokale Player Perdeberg Wines ein 250-ml-Dosenformat seiner Soft Smooth Red-Reihe auf den Markt gebracht, dessen Packung ein auffälliges Zebra-Print-Design aufweist.

- In den Vereinigten Arabischen Emiraten bieten viele Marken ihre Produkte zunehmend in Getränkedosen aus Metall an. Alle importierten Marken verwenden diese Art der Verpackung, wobei ein Bier im 330-ml-Format im 24er-Pack günstiger ist als die entsprechende Verpackung für Glasflaschen. Marken bieten kleinere Verpackungen zum Testen neuer Spirituosen an.

- Im Segment der alkoholfreien Biere ist mit einer wachsenden Vorliebe für Metalldosen zu rechnen. Eine alkoholfreie Biermarke, Barbican, treibt diesen Trend voran, indem sie von Glasverpackungen auf Metalldosen mit erfrischenden Designs für ihre Granatapfel-, Apfel- und Erdbeergeschmacksrichtungen umsteigt.

Der südafrikanische Markt wird voraussichtlich erheblich wachsen

- Während sich die Bierfans des Landes im letzten Jahrzehnt für Pale Ales und Lagerbiere entschieden, blieb die Verbreitung von lokalem Sorghumbier auf ländliche Gebiete beschränkt. Außerdem wird selbst gebrautes und kommerzielles Sorghumbier oft in unhygienischen und unsicheren Verpackungen verkauft, die nicht manipulationssicher sind. Allerdings haben einige der neuen Mikrobrauereien Südafrikas vor kurzem damit begonnen, Bier auf Sorghumbasis in ihre modernen Rezepte zu integrieren. Sie führten für dieses Bier auch papierbasierte Verpackungen mit konischen Kartons ein, bei denen es sich um versiegelte Kartons handelt. Daher sichert diese Art der Verpackung das Vertrauen von Einzelhändlern und Verbrauchern in die Qualität des Bieres in einem versiegelten Karton.

- Der Nachhaltigkeitstrend gewinnt bei Verbrauchern und großen Akteuren auf dem Markt für alkoholische Getränke an Bedeutung. Kürzlich haben südafrikanische Brauereien ihre neue Cold-Lock-Sekundärverpackung für ihre Castle-Lite-Reihe auf den Markt gebracht, die angeblich das Bier länger kalt hält, ohne dass nach dem Kühlen Eis verwendet werden muss.

- Laut #BizTrends2020 hat der Premium-Rum-Trend im Land an Dynamik gewonnen. Champagner und Cognac werden weiterhin beliebt sein, da die Bevölkerung der schwarzen Mittelschicht in Südafrika zunimmt. Der Aufstieg von Schaumwein geht weiter, da die Verbraucher eine Vorliebe für Premium- und Importweine entwickeln. Angesichts des starken wirtschaftlichen Drucks, dem die Verbraucher ausgesetzt sind, könnten trinkfertige (RTD) und internationale Biere weiterhin das Wachstum der Kategorie ankurbeln, da Verbraucher die Referenzen internationaler Marken und erschwingliche Preise nutzen, um sich von ihren Mitbewerbern abzuheben.

- Während der COVID-19-Krise führten die sinkende Kaufkraft der Verbraucher und die geringeren verfügbaren Einkommen dazu, dass Verpackungen mit einem größeren Preis-Leistungs-Verhältnis aufkamen. Beispielsweise verzeichnete die 1-Liter-Carling-Black-Label-Größe ein starkes Wachstum, wenn auch von einem niedrigen Niveau aus.

Überblick über die MEA-Branche für die Verpackung alkoholischer Getränke

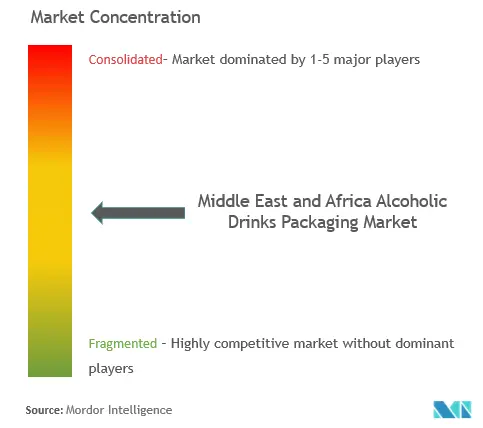

Die Verfügbarkeit mehrerer Anbieter von Verpackungslösungen für alkoholische Getränke hat den Wettbewerb auf dem Markt verschärft. Daher ist der Verpackungsmarkt für alkoholische Getränke im Nahen Osten und in Afrika mäßig fragmentiert, und viele Unternehmen entwickeln Expansionsstrategien. Einige der jüngsten Entwicklungen sind:.

- Juni 2021 – Can-Pack hat mit der SSHS Group Ungarn zusammengearbeitet, um seiner Marke Regenera durch dezente Farben mit mattem Finish ein sanftes, modernes und hochwertiges Aussehen und Gefühl für die Dose zu verleihen. Regenera ist ein funktionelles Getränk mit Fruchtgeschmack aus Kräuterextrakten, das die Nebenwirkungen eines Katers bekämpfen soll.

MEA-Marktführer für Verpackungen für alkoholische Getränke

Huhtamäki Oyj

Ball Corporation

Crown Holdings Inc.

Middle East Glass Manufacturing Co SAE

Can-Pack SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Marktnachrichten für Verpackungen alkoholischer Getränke

- August 2021 – Huhtamäki Oyj übernimmt Elif Holding AŞ, einen großen Lieferanten nachhaltiger, flexibler Verpackungen für globale FMCG-Markeninhaber mit Niederlassungen in der Türkei und Ägypten. Im Einklang mit der Wachstumsstrategie 2030 von Huhtamaki erhöht die Übernahme die Größe in strategischen Regionen und unterstützt Huhtamakis Fortschritte bei der Verwirklichung seiner hohen Nachhaltigkeitsziele. Durch die Übernahme erweitert Huhtamaki außerdem seine technologischen Fähigkeiten und sein Produktsortiment und kann seine Kunden noch besser bedienen.

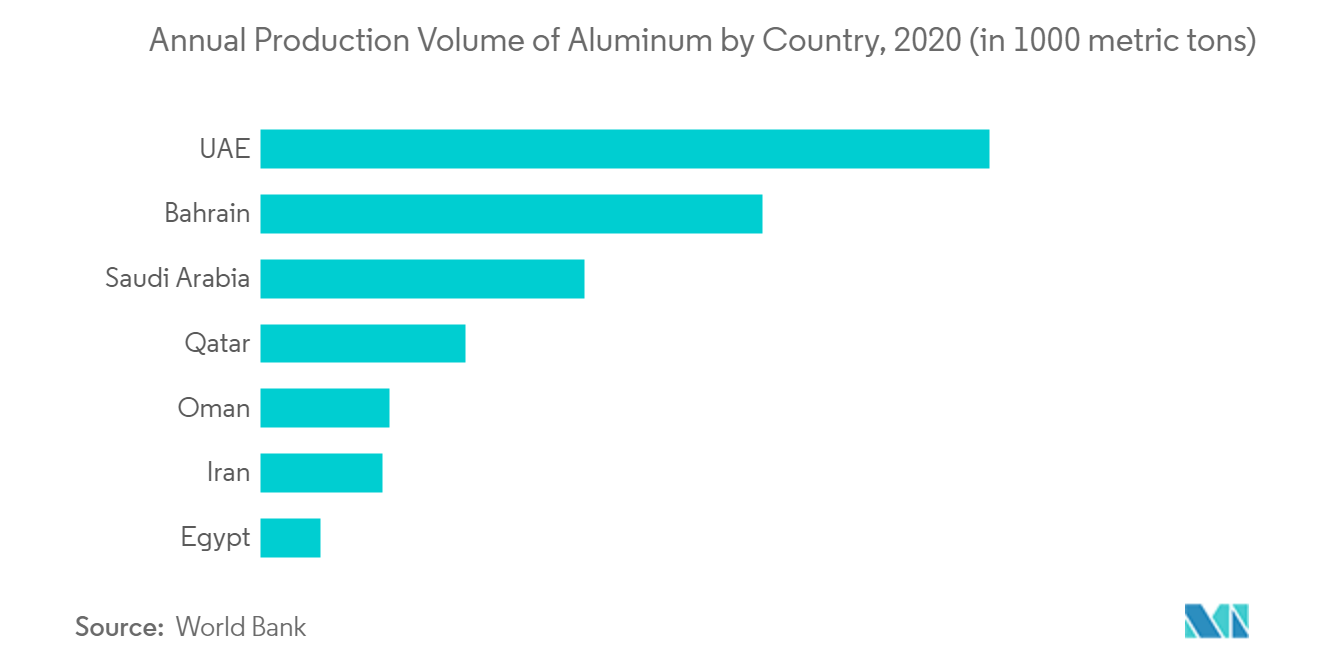

- August 2021 – Ball Corporation ist führend bei Verpackungsinnovationen, um Nachhaltigkeit durch eine geringere Abhängigkeit von Kunststoff und Glas zu erreichen. Wir arbeiten hart daran, Aluminium zu einer sichereren Alternative zu Kunststoff zu machen, um das wachsende Problem von Einwegkunststoffen in Branchen wie Getränken, Flugzeugen, Haushaltsartikeln, Lebensmitteln und anderen zu lösen.

MEA-Industriesegmentierung für alkoholische Getränkeverpackungen

Verpackungen für alkoholische Getränke spielen eine herausragende Rolle bei der Markenwerbung und erhöhen die Sichtbarkeit der Marke. Derzeit legen die Hersteller von alkoholischen Getränken großen Wert darauf, höchste Verpackungsstandards für ihre Produkte bereitzustellen, um die Verbraucher zum Kauf ihrer Marke gegenüber einer anderen zu bewegen. Der Bericht bietet einen kurzen Überblick über die Verpackungsprodukte, die im Nahen Osten und in Afrika für die Verpackung alkoholischer Getränke verwendet werden. Die verschiedenen für die Studie berücksichtigten Verpackungsprodukte sind Flaschen, Metalldosen, Kartons und Beutel, die unterschiedliche Verpackungsmaterialien wie Kunststoff, Papier, Metall und Glas verwenden.

| Glas |

| Metall |

| Plastik |

| Papier |

| Wein |

| Spirituosen |

| Bier |

| Andere Arten alkoholischer Getränke |

| Glasflaschen |

| Metall Dosen |

| Plastikflaschen |

| Andere Produkttypen |

| Vereinigte Arabische Emirate |

| Südafrika |

| Ägypten |

| Truthahn |

| Rest des Nahen Ostens und Afrikas |

| Nach Primärmaterial | Glas |

| Metall | |

| Plastik | |

| Papier | |

| Durch alkoholische Produkte | Wein |

| Spirituosen | |

| Bier | |

| Andere Arten alkoholischer Getränke | |

| Nach Produkttyp | Glasflaschen |

| Metall Dosen | |

| Plastikflaschen | |

| Andere Produkttypen | |

| Nach Land | Vereinigte Arabische Emirate |

| Südafrika | |

| Ägypten | |

| Truthahn | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Marktforschung für Verpackungen alkoholischer Getränke

Wie groß ist der MEA-Markt für alkoholische Getränkeverpackungen derzeit?

Der MEA-Markt für alkoholische Getränkeverpackungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,80 % verzeichnen.

Wer sind die Hauptakteure im MEA-Markt für alkoholische Getränkeverpackungen?

Huhtamäki Oyj, Ball Corporation, Crown Holdings Inc., Middle East Glass Manufacturing Co SAE, Can-Pack SA sind die wichtigsten Unternehmen, die im MEA-Markt für alkoholische Getränkeverpackungen tätig sind.

Welche Jahre deckt dieser MEA-Markt für alkoholische Getränkeverpackungen ab?

Der Bericht deckt die historische Marktgröße des MEA-Marktes für alkoholische Getränkeverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die MEA-Marktgröße für alkoholische Getränkeverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

MEA-Bericht zur Verpackungsindustrie für alkoholische Getränke

Statistiken für den MEA-Marktanteil, die Größe und die Umsatzwachstumsrate von Verpackungen für alkoholische Getränke im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MEA-Analyse für alkoholische Getränkeverpackungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.