MEA Aerosoldosen-Marktanalyse

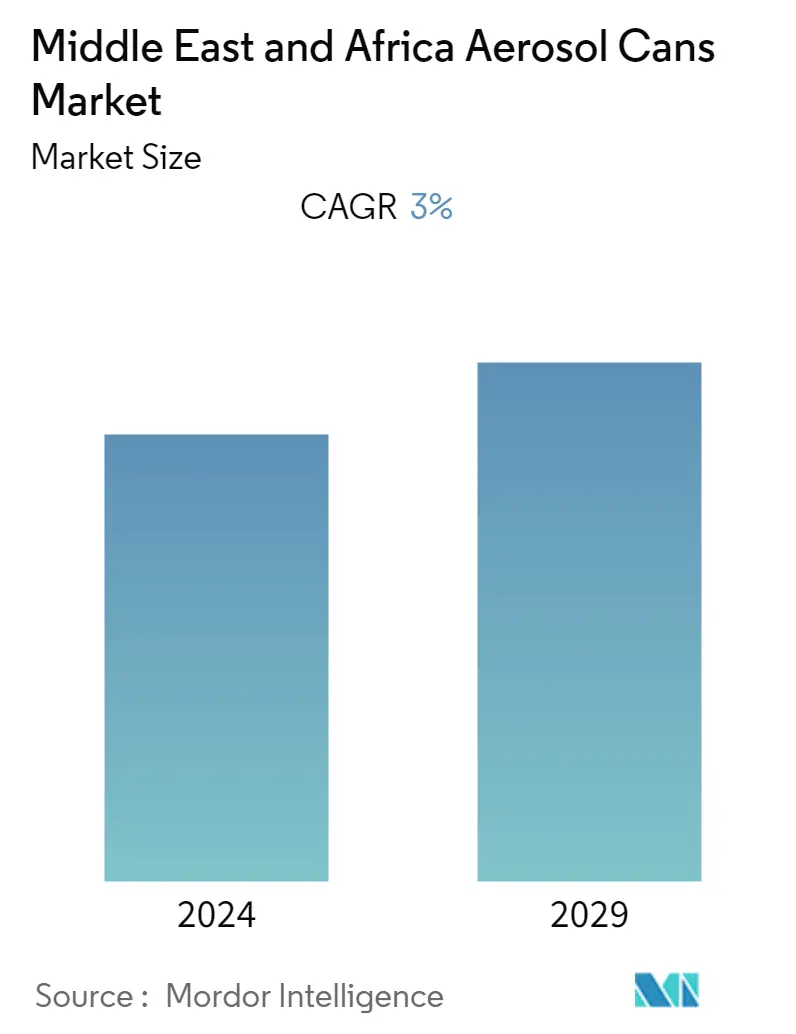

Der Markt für Aerosoldosen im Nahen Osten und in Afrika wird im Prognosezeitraum (2021 – 2026) voraussichtlich eine jährliche Wachstumsrate von 3,0 % verzeichnen. Aufgrund von COVID-19 ergeben sich beispielsweise durch den explosionsartigen Anstieg der Produktion von Desinfektionsmitteln weltweit auch unerwartete Geschäftsmöglichkeiten für Hersteller von Aluminium-Aerosoldosen. Die Relevanz pharmazeutischer Produkte, die für die Patienten, die sie verwenden, unverzichtbar sind, wie Asthmasprays und andere medizinische Pflegeprodukte, zeigen sich gerade in Krisen wie der jetzigen. Hersteller von Aluminium-Aerosoldosen bieten für zahlreiche Hygiene- und Pharmaprodukte sichere, zuverlässige und einfach zu handhabende Lösungen, die höchste hygienische Anforderungen erfüllen und die Nachhaltigkeitsvorstellungen der Kunden berücksichtigen.

- Aerosoldosen bieten viele Vorteile, wie z. B. Steifigkeit, Stabilität und hohe Barriereeigenschaften. Sie dienen der Lagerung von Gütern, die eine längere Haltbarkeit haben und über weite Strecken transportiert werden. In der MEA-Region werden überwiegend Aerosoldosen aus Stahl und Aluminium bevorzugt. Diese Materialien verfügen über bedeutende Eigenschaften, wie zum Beispiel, dass sie weicher und leichter sind, wodurch die Hersteller Logistikkosten einsparen können.

- Aufgrund der zunehmenden Umweltbedenken werden Aerosoldosen aufgrund ihrer geringen Umweltbelastung den Kunststoff- und Glasbehältern vorgezogen. Die hohe Recyclingfähigkeit von Aerosoldosen ist einer der wesentlichen Treiber für den untersuchten Markt in der Region. Gleichzeitig bleiben die wirtschaftlichen Rahmenbedingungen und die niedrigen Preise für Konserven auch weiterhin die wichtigsten Treiber für den untersuchten Markt.

- Darüber hinaus verzeichnet die Region einen erheblichen Verbrauch an Metalldosen, was den Markt für Aerosoldosen ankurbelt. Im November 2020 kündigte Clean Earth sein Clean Earth Aerosol Recycling System an, das bis Ende 2020 13 Millionen Aerosoldosen verarbeiten soll.

- Darüber hinaus haben Initiativen von Umweltverbänden und die starke Nutzung sozialer Medien zu einem erhöhten Bewusstsein bei den Nutzern in dieser Region geführt, sodass sich die Mehrheit der Bevölkerung mittlerweile der Umweltauswirkungen bewusst ist und bereit ist, Maßnahmen zu ergreifen, um diesen Problemen entgegenzuwirken. Verbraucher verlangen, Produkte zu verpacken, die eine geringere Umweltbelastung verursachen. Viele Nutzer verzichten auf die Verwendung von Plastik, während die Nachfrage nach recycelten Produkten steigt. Dies führt zu einer hohen Nachfrage nach metallverpackten Aerosoldosenprodukten.

- Darüber hinaus werden Aerosoldosen aus Metall für Deodorants, Rasierschäume und andere Kosmetik- und Körperpflegeprodukte verwendet. Die luftdichten Aerosoldosen dienen dem Erhalt der Produktqualität und sorgen so für eine längere Haltbarkeit.

MEA-Aerosoldosen-Markttrends

Der Pharmasektor hat den größten Marktanteil

- Aerosoldosen werden in Arzneimitteln unter anderem zum Verpacken von Analgetika, Antiseptika, Nasen- und Ohrenhygienemitteln, Vitaminkomplexen, Repellentien, Anästhetika, antibakteriellen Sprays, antibiotischen Salben, Lungensprays und zur Wundversorgung verwendet. Die Pharmaindustrie ist mit verschiedenen Aerosoldosen aus Aluminium, Stahl und Zinn gekennzeichnet.

- Darüber hinaus beliefern mehrere wichtige Akteure der Aerosoldosenindustrie in der Region die pharmazeutische Industrie und nutzen zunehmend Aerosoldosen für verschiedene medizinische Zwecke, darunter auch schmerzlindernde Sprays.

- Darüber hinaus wirkte sich die Zunahme von Knochenerkrankungen, Arthritis und Gelenkschmerzen in Verbindung mit der zunehmenden Abhängigkeit von Hausmitteln und der geringeren Vorliebe für den eiligen Krankenhausaufenthalt aufgrund der COVID-19-Pandemie erheblich auf den Anstieg der Verwendung von schmerzlindernden Sprays in den Studienteilnehmern aus Region. Die gestiegene Nachfrage nach Sprays kennzeichnet die steigende Nachfrage nach Metalldosen bei gleicher Verpackung.

- CCL bietet beispielsweise pharmazeutische Aerosoldosen an, die den staatlichen Vorschriften in der Region entsprechen, mit der Formulierung kompatibel sind und gleichzeitig eine lange Haltbarkeit bieten. Das Unternehmen bietet eine große Auswahl an Größen an, die von 2 Unzen bis über 28 Unzen reichen.

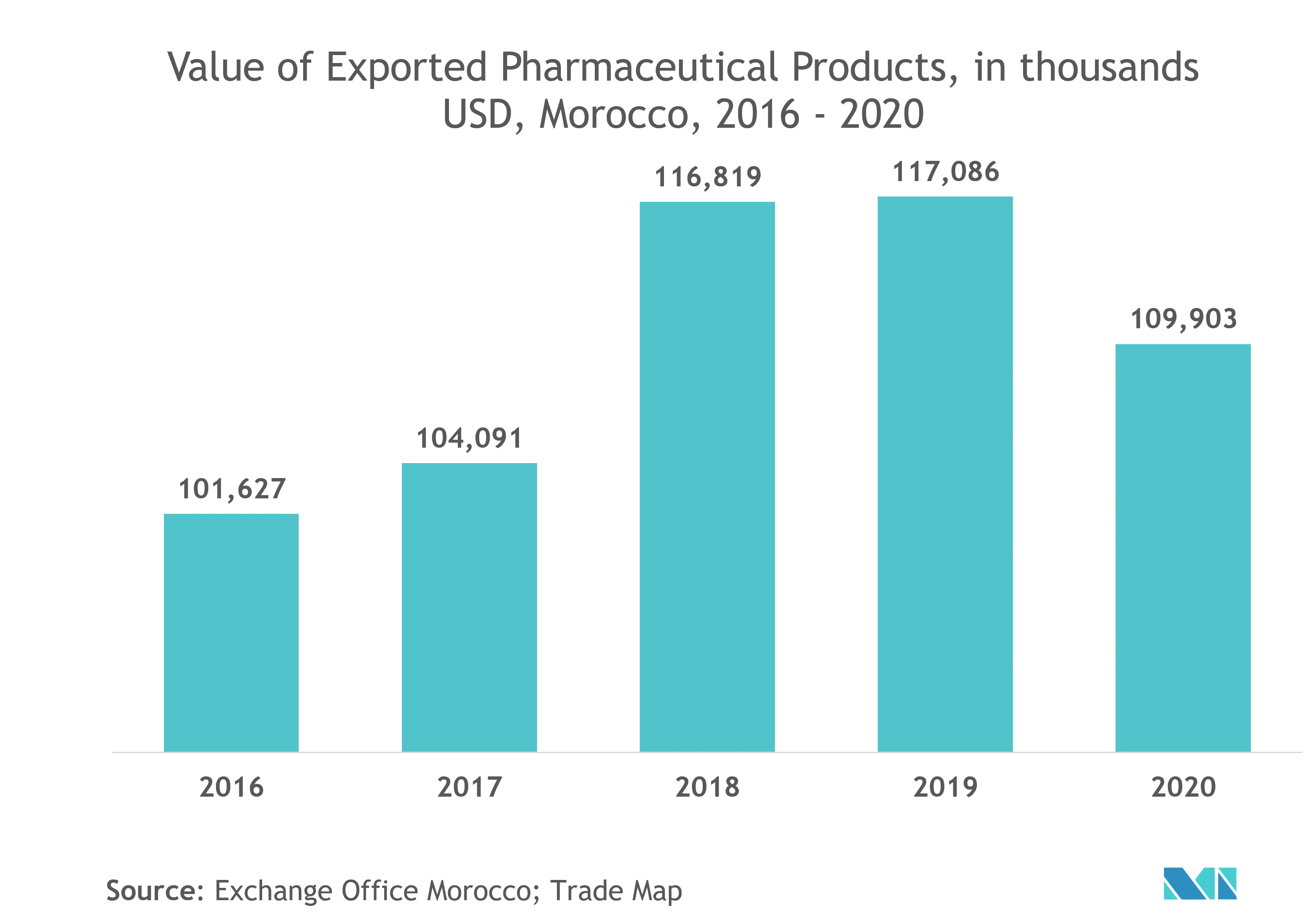

- Darüber hinaus ist die Region von verschiedenen Entwicklungen in der Pharmaindustrie geprägt und verfügt weltweit über einen bedeutenden Marktanteil, da große Pharmaunternehmen in der Region tätig sind. Dies hat sich indirekt auf die Verpackungsindustrie ausgewirkt, wobei der Schwerpunkt vor allem auf Aerosoldosen liegt.

Südafrika hat den größten Marktanteil

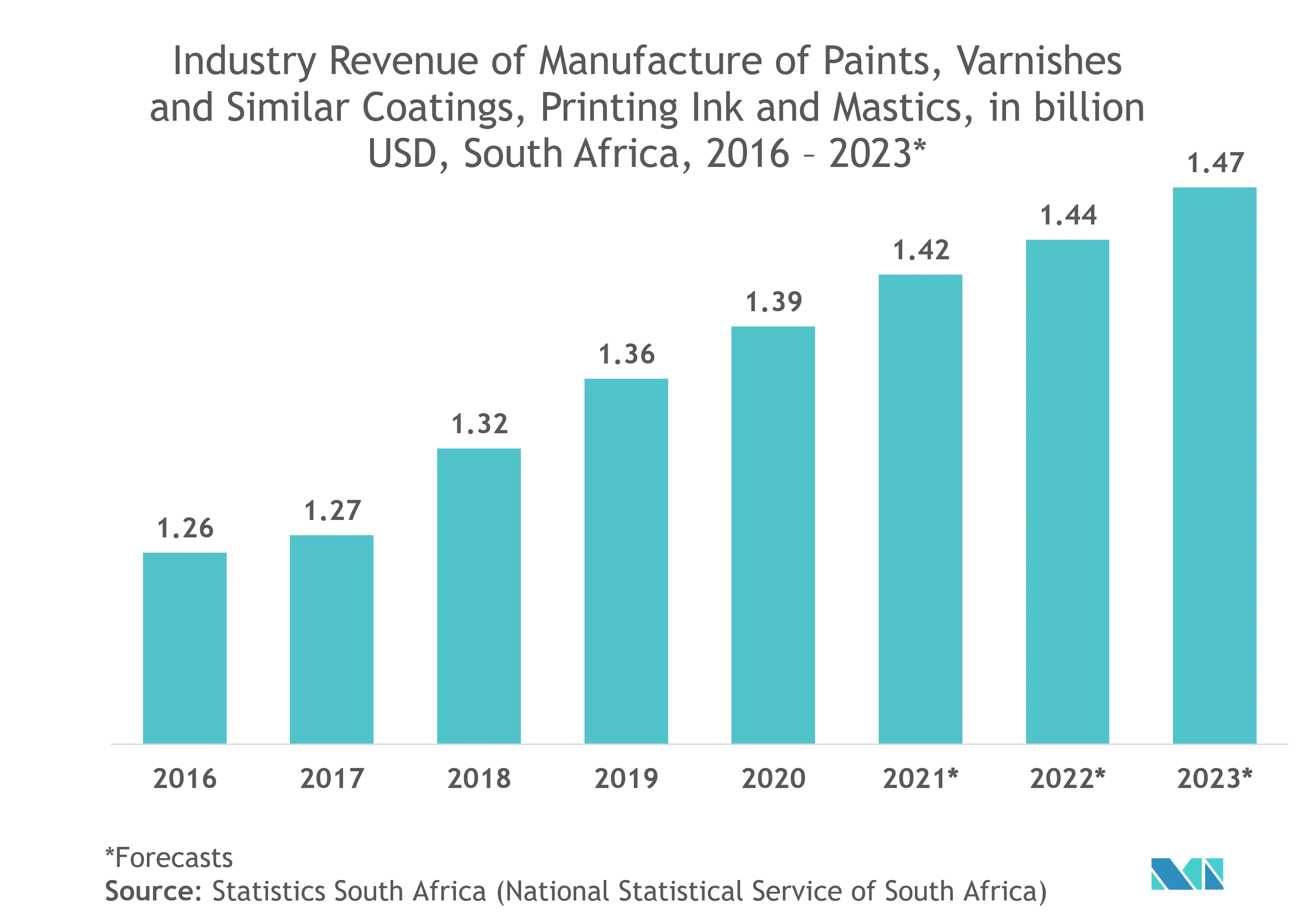

- Aerosoldosen werden für Farben und Lacke in auslaufsicheren Behältern verwendet. Aufgrund der charakteristischen Beschaffenheit von Stahl und Aluminium bieten die Dosen außerdem Flexibilität beim Design, was unter anderem Innovationen zur Differenzierung von Produkten ermöglicht.

- Darüber hinaus werden Aerosoldosen zum Sprühlackieren verwendet, was sich auf dem südafrikanischen Markt langsam durchsetzt. Sprühfarben werden als Künstlerbedarf und als Teil der Wohnungsmalerei verwendet. Die Pandemie hat die Menschen gezwungen, zu Hause zu bleiben, was die Menschen indirekt dazu ermutigt hat, selbst verschiedene Renovierungsarbeiten durchzuführen, darunter Sprühfarben und herkömmliche Malerarbeiten, was zu einem Anstieg der Nachfrage nach Aerosoldosen geführt hat.

- Darüber hinaus werden Aerosol-Farbdosen für Farben, Beschichtungen und Klebstoffe verwendet. Sie werden traditionell von Unternehmen aller Größen eingesetzt, darunter kleine, mittlere und große Hersteller in verschiedenen Größen, mit und ohne Auskleidung in Südafrika. Die Aerosolverpackung hilft bei der Temperaturkontrolle der Produkte und bietet außerdem eine feuchtigkeits- und rostbeständige Verpackung für Farben und andere dichte Materialien. Zu den Fortschritten bei Aerosol-Farbdosen gehören UV-beständige Deckel, die dazu beitragen, die Haltbarkeit des Produkts zu verlängern.

- Beispielsweise bietet Mauser Packaging Solutions in Südafrika Aerosol-Farbdosen mit grauer oder goldener Epoxid-Phenol-Auskleidung und optionalen Sicherungsringen an, um die Abdichtung der Dosen zu verbessern. Die Aerosol-Farbdosen finden Verwendung in der Bau-, Industriechemie-, Petrochemie- und Schmierstoffindustrie, Automobil- und Farbenindustrie sowie in der Tinten- und Farbstoffindustrie.

- Darüber hinaus sind Lufterfrischer auch in Aerosoldosen verpackt und haben bedeutende Innovationen erfahren. Da die Menschen gezwungen sind, ihre Bewegungsfreiheit in ihren Häusern einzuschränken, hat die Verwendung von Lufterfrischern stark zugenommen. Große Unternehmen, die sich mit Haushaltsprodukten befassen, konzentrieren sich auf Lufterfrischer, was indirekt die Nachfrage nach Aerosoldosen steigert. Die Innovation der an den Aerosoldosen angebrachten Ball-in-System-Technologie ist bei den Herstellern von Lufterfrischern bemerkenswert.

Überblick über die MEA-Aerosoldosen-Branche

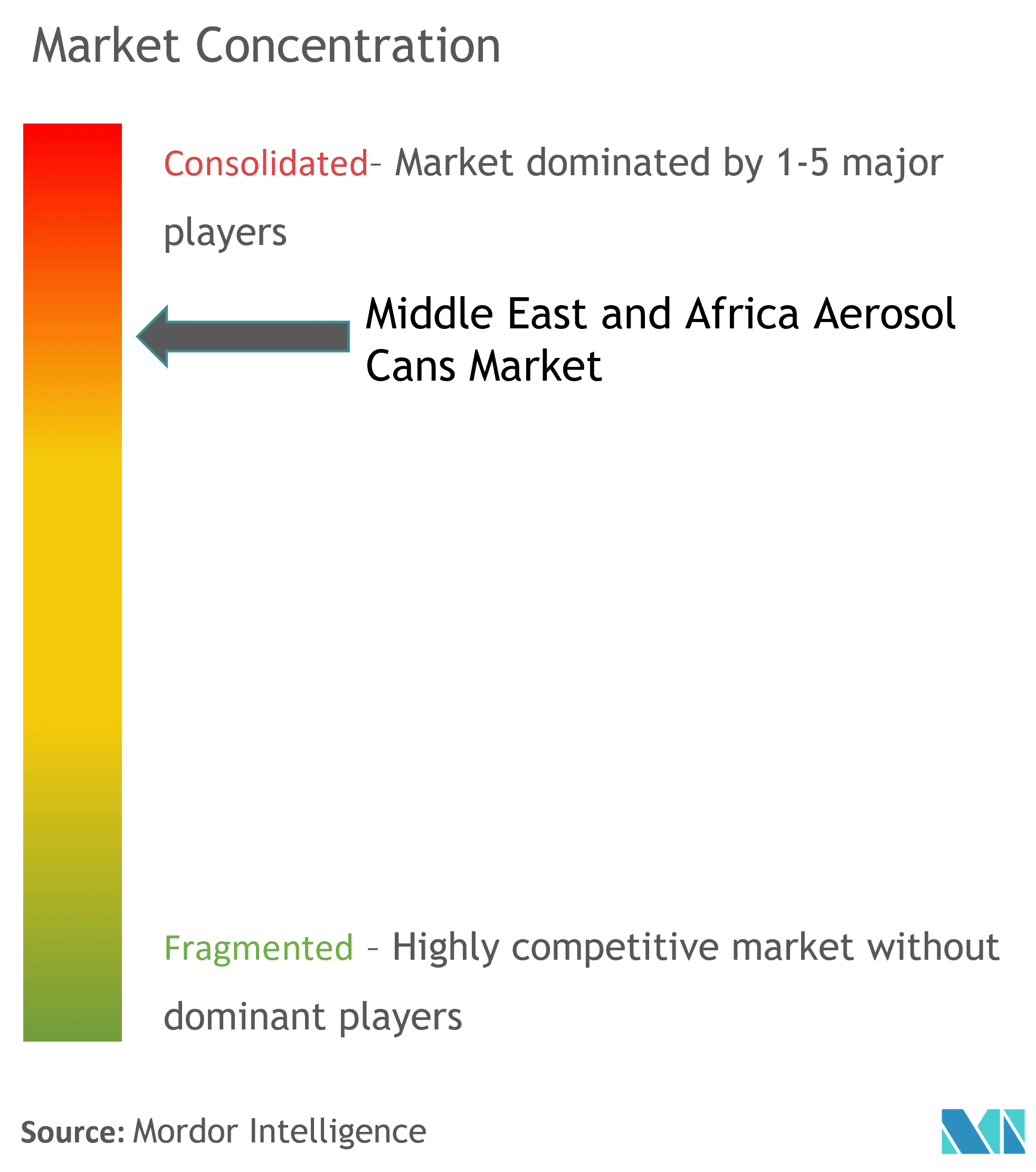

Der Markt für Aerosoldosen im Nahen Osten und in Afrika ist stark konsolidiert und weist einige bedeutende Akteure auf, da der Markt preissensibel ist. Daher ist es anspruchsvoll, am Markt zu bestehen. Darüber hinaus werden Anbieter auf dem Markt von Nachhaltigkeit und Produktverbesserungen angetrieben, um Marktanteile und Rentabilität zu erobern. Einige der jüngsten Entwicklungen auf dem Markt sind:.

- August 2021 – Hikma Pharmaceuticals PLC hat KLOXXADO Nasenspray 8 mg in einer neuen Aerosoldosenverpackung in Saudi-Arabien auf den Markt gebracht, das auch weltweit erhältlich sein soll.

- September 2020 – Moroccanoil hat in Marokko zwei neue luftige Sprays in Aerosoldosen auf den Markt gebracht, die mit einem 72-Stunden-Lifting für bis zu 50 % volleres Haar sorgen.

MEA-Aerosoldosen-Marktführer

Crown Holdings Inc.

Ball Corporation

Can-Pack SA

CCL Industries

Nampak Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Marktnachrichten für Aerosoldosen

- Juni 2021 – Ball Corporation hat Nachhaltigkeitsziele für 2030 bekannt gegeben, die sich auf die Verbesserung der Produktverantwortung und der sozialen Wirkung konzentrieren, um Mehrwert für die Interessengruppen zu schaffen, zusammen mit einer Vision, wie Industriepartner zusammenarbeiten können, um ein vollständig zirkuläres Aluminium-Aerosolverpackungssystem in der untersuchten Region zu erreichen.

MEA-Aerosoldosen-Branchensegmentierung

Als Verpackungsprodukt werden Aerosoldosen verwendet, bei denen der Inhalt mithilfe eines Ventils dosiert werden kann. Die meisten Dosen werden aus Aluminium, Stahl und Glas hergestellt, während die anderen aus Kunststoff bestehen. Die Studie konzentriert sich auf Schlüsselländer im Nahen Osten und in Afrika, wie die Vereinigten Arabischen Emirate, Saudi-Arabien, Ägypten, Südafrika, Katar, Kuwait, Marokko und den Rest des Nahen Ostens und Afrikas. Darüber hinaus behandelt der Bericht auch die Wettbewerbslandschaft und eine Analyse von COVID-19 auf dem Markt.

| Aluminium |

| Stahl-Weißblech |

| Andere Materialien |

| Kosmetik- und Körperpflege (Deodorants/Antitranspirantien, Haarsprays, Haarschaum und andere) |

| Haushalt |

| Pharmazeutik/Veterinärmedizin |

| Farben und Lacke |

| Automobil/Industrie |

| Andere Endverbraucherbranchen |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Ägypten |

| Südafrika |

| Katar |

| Kuwait |

| Marokko |

| Rest des Nahen Ostens und Afrikas |

| Nach Material | Aluminium |

| Stahl-Weißblech | |

| Andere Materialien | |

| Nach Endverbraucherbranche | Kosmetik- und Körperpflege (Deodorants/Antitranspirantien, Haarsprays, Haarschaum und andere) |

| Haushalt | |

| Pharmazeutik/Veterinärmedizin | |

| Farben und Lacke | |

| Automobil/Industrie | |

| Andere Endverbraucherbranchen | |

| Nach Land | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Ägypten | |

| Südafrika | |

| Katar | |

| Kuwait | |

| Marokko | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Marktforschung für Aerosoldosen

Wie groß ist der Markt für Aerosoldosen im Nahen Osten und in Afrika?

Der Markt für Aerosoldosen im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Aerosoldosen im Nahen Osten und in Afrika?

Crown Holdings Inc., Ball Corporation, Can-Pack SA, CCL Industries, Nampak Ltd sind die größten Unternehmen, die im Markt für Aerosoldosen im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Aerosoldosen-Markt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Aerosoldosen im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Aerosoldosen im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Aerosoldosen im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aerosoldosen im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aerosoldosen für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.