MEA Polyethylenterephthalat (PET)-Harz-Marktanalyse

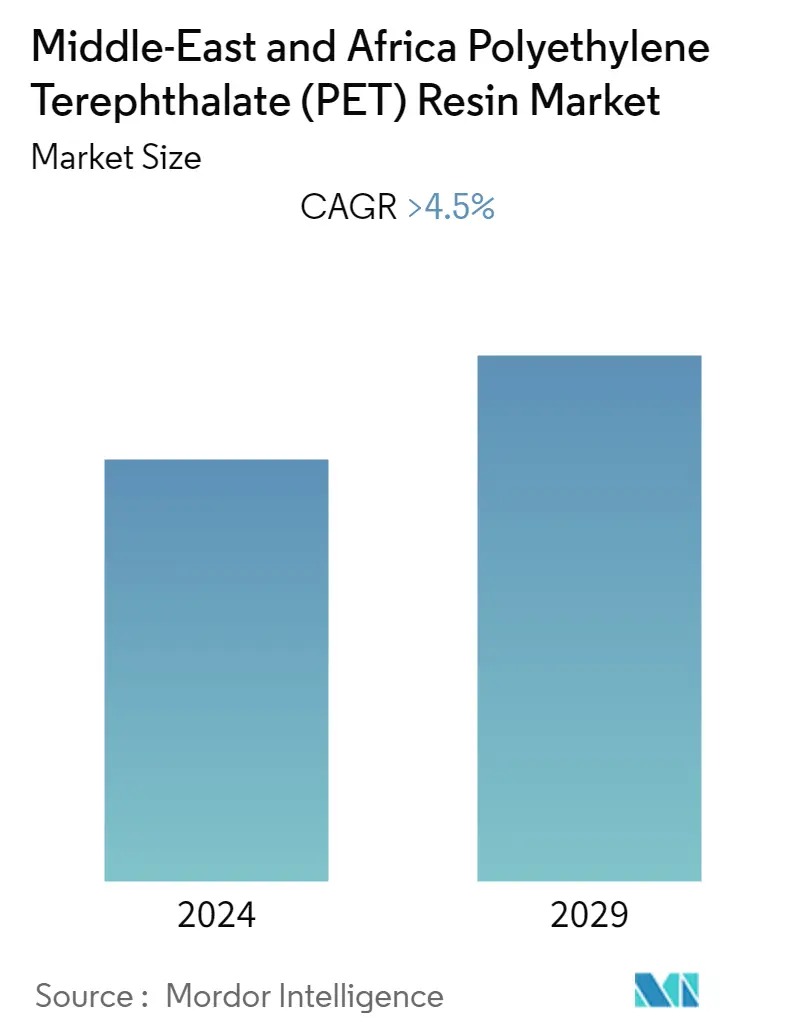

Es wird erwartet, dass der Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika bis Ende dieses Jahres über 2.990 Tonnen erreichen wird und im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von über 4,5 % wachsen wird.

COVID-19 wirkte sich negativ auf das Marktwachstum für Polyethylenterephthalatharze im Nahen Osten und in Afrika aus. Allerdings hat die steigende Nachfrage nach PET-Folien in der Automobilindustrie das Branchenwachstum vorangetrieben.

- Es wird erwartet, dass die wachsende Lebensmittel- und Getränkeindustrie und die zunehmende Betonung des Recyclings den Markt im Prognosezeitraum antreiben werden.

- Strenge Vorschriften zur Verwendung von PET und die zunehmende Verwendung alternativer Produkte können das Marktwachstum behindern.

- Es wird prognostiziert, dass der zunehmende Einsatz biobasierter PET-Produkte künftige Marktwachstumschancen schaffen wird.

- Es wird erwartet, dass Saudi-Arabien den Markt dominiert und im Prognosezeitraum auch die schnellste CAGR verzeichnen wird.

MEA-Markttrends für Polyethylenterephthalat (PET)-Harze

Steigende Nachfrage aus der Lebensmittel- und Getränkeindustrie

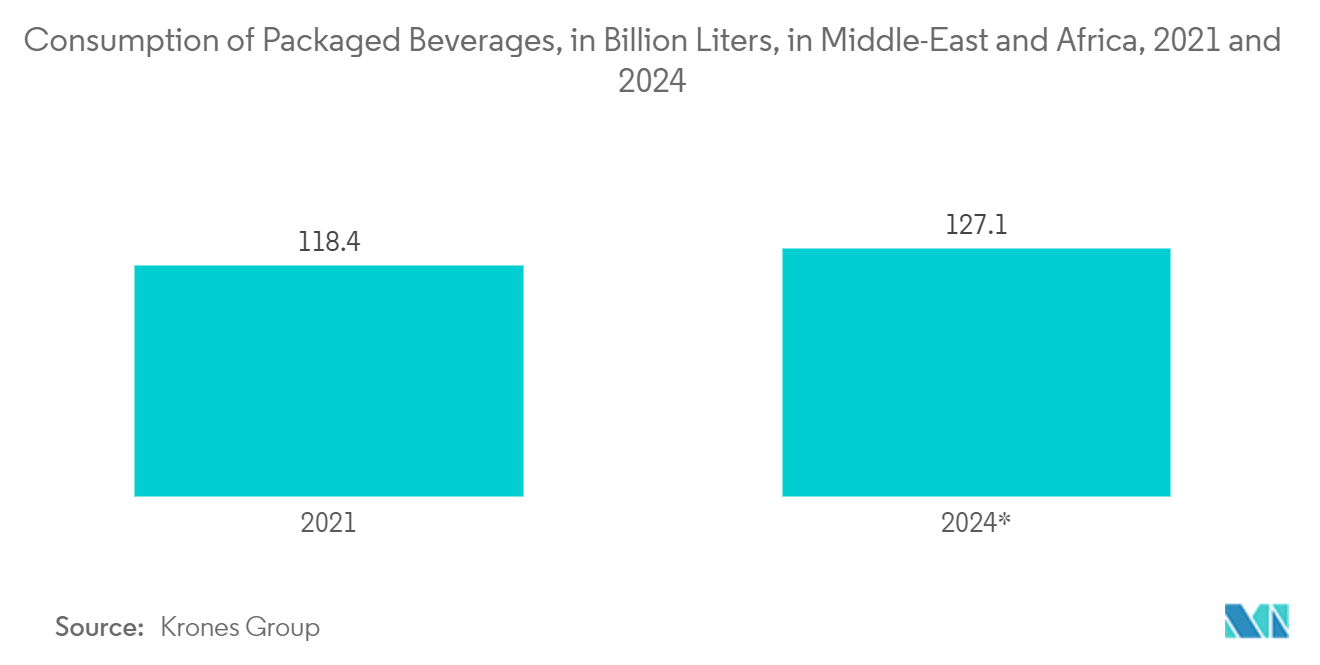

- PET ist ein Kunststoffmaterial, das zunehmend in der Lebensmittel- und Getränkeindustrie für Verpackungszwecke Verwendung findet. Aufgrund seines extrem geringen Gewichts, seines einfachen und effizienten Transports und seiner bruchsicheren Eigenschaften hat PET Glas in Lebensmittelverpackungsanwendungen ersetzt.

- PET ist ein sehr starkes und inertes Material, das nicht mit Lebensmitteln reagiert. Es ist resistent gegen Angriffe von Mikroorganismen und wird nicht biologisch abgebaut. Darüber hinaus ist PET im Gegensatz zu Glas extrem leicht, einfach und effizient zu transportieren, wiederverschließbar für eine effiziente Flüssigkeitszufuhr unterwegs, umweltfreundlich, recycelbar und bruchsicher. Aufgrund seiner chemischen Inertheit und physikalischen Eigenschaften, insbesondere seiner glasähnlichen Transparenz, seines geringen Gewichts und seiner Steifigkeit, wird PET häufig als Lebensmittelverpackungsmaterial verwendet.

- Häufige Anwendungen von PET in der Lebensmittel- und Getränkeindustrie sind Flaschen für Wasser, Milch, Säfte und kohlensäurehaltige Getränke, Ketchup, Gläser für Erdnussbutter, Mayonnaise, Gurken, Marmelade und andere, Sandwichboxen, Becher und Lebensmittelbehälter sowie Dosenlaminierungen , usw.

- In Saudi-Arabien machten die Ausgaben für Flaschenwasser mit rund 55,3 % der Ausgaben für Erfrischungsgetränke im Jahr 2021 den größten Anteil am Umsatz mit Erfrischungsgetränken aus. Kohlensäurehaltige Getränke machten mit über 26 % den zweitgrößten Anteil der Ausgaben für Erfrischungsgetränke im Jahr 2021 aus Ausgaben für alkoholfreie Getränke.

- Neben Verpackungen wird PET auch in der Lebensmittelindustrie für Muschelschalen, Feinkostbehälter und Mikrowellen-Lebensmittelschalen verwendet. Es wird erwartet, dass die wachsende Bevölkerung, der Anstieg des verfügbaren Einkommens und der Kaufkraft der Verbraucher sowie die steigende Nachfrage nach leicht transportierbaren und flexiblen Lebensmittelverpackungen usw. die Nachfrage nach PET im Prognosezeitraum weiter erhöhen werden.

- Saudi-Arabiens Lebensmittel- und Getränkesektor wuchs im ersten Halbjahr 2022 um 6,3 Prozent. Darüber hinaus werden nach Angaben der Saudi Arabian General Authority for Investment (SAGIA) die Ausgaben für Lebensmitteldienstleistungen in den nächsten fünf Jahren um 6 Prozent pro Jahr steigen. Da die Bevölkerung im Königreich im Jahr 2022 etwa 36 Millionen erreichte, verfügt Saudi-Arabien nun über den größten inländischen Lebensmittel- und Getränkemarkt im Golf-Kooperationsrat.

Saudi-Arabien wird den Markt dominieren

- Als ölproduzierende Wirtschaft war das Interesse des Landes an anderen Industrien von Anfang an geringer. Nach dem Aufkommen und der weltweiten Dominanz der Nicht-OPEC-Länder und der hohen Volatilität der Rohölpreise beschloss Saudi-Arabien jedoch, sein Portfolio zu diversifizieren, um ein gleichmäßiges Wirtschaftswachstum zu ermöglichen.

- Die Offenheit des Marktes und die Investitionsmöglichkeiten in Saudi-Arabien sind im Vergleich zu anderen Schwellenländern geringer. Allerdings reformiert die Regierung in ihrem 10. Entwicklungsplan die Wirtschaftspolitik mit Investitionen in diversifizierte Sektoren und versucht, private Investitionen in das Land zu locken, um es zu einer diversifizierten Wirtschaft zu machen, die nicht vom Öl abhängig ist.

- Die Verpackungsindustrie verzeichnet in Saudi-Arabien ein erhebliches Wachstum, das vor allem auf die zunehmende Lebensmittelherstellung und -verarbeitung sowie auf wachsende Online-Lebensmittellieferdienste zurückzuführen ist. Auch der Markt für Essenslieferungen und Apps in Saudi-Arabien wächst rasant; Der Wert betrug im Jahr 2021 511 Millionen US-Dollar und soll bis 2026 jährlich um 10 % steigen.

- Der Lebensmittelherstellungs- und -verarbeitungssektor in Saudi-Arabien ist in den letzten 10 Jahren rasant gewachsen. Es wird erwartet, dass die verarbeitete Lebensmittelindustrie in Saudi-Arabien aufgrund des wachsenden Marktes für Tiefkühlkost, gekühlte verarbeitete Lebensmittel, Snacks und Schokoladensüßwaren erheblich wachsen wird.

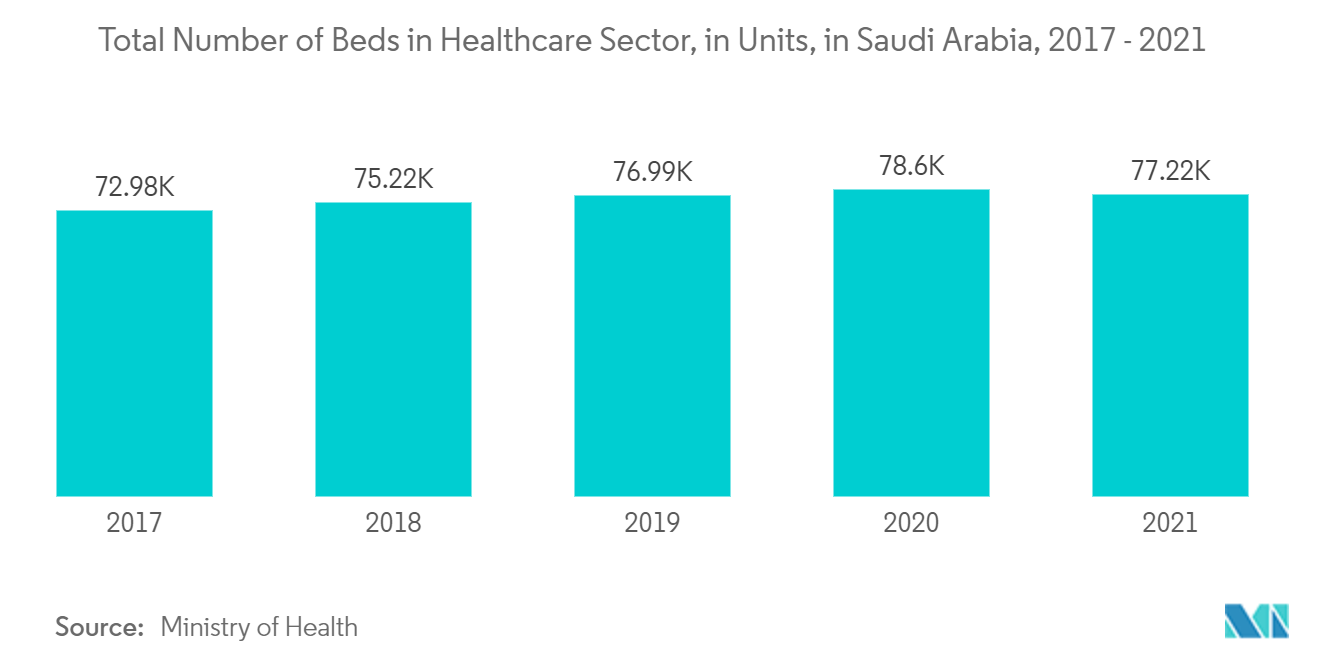

- Auf die Gesundheitsbranche in Saudi-Arabien entfallen die größten Ausgaben in der GCC-Region, und es besteht eine steigende Nachfrage nach einer Erhöhung der Krankenhausbettenkapazität und Langzeitpflegezentren. Im Jahr 2021 betrug die Zahl der Betten im Gesundheitswesen 77.224, ein Anstieg gegenüber 72.981 im Jahr 2019.

- In den Ländern des Golf-Kooperationsrates (GCC) entfallen 60 % der Gesundheitsausgaben auf Saudi-Arabien, und der Sektor hat für die saudi-arabische Regierung weiterhin höchste Priorität. Im Jahr 2022 gab es 36,8 Milliarden US-Dollar für Gesundheitsversorgung und soziale Entwicklung aus, 14,4 Prozent seines Budgets für 2022.

- Es wird erwartet, dass die steigenden Gesundheitsausgaben im Land zusammen mit der Privatisierung mehrerer öffentlicher Krankenhäuser die Nachfrage nach Gesundheitsgeräten im Land ankurbeln werden, was wiederum den PET-Markt in den kommenden Jahren ankurbeln dürfte.

Überblick über die MEA-Industrie für Polyethylenterephthalat (PET)-Harze

Der Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika ist konsolidiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem SABIC, Indorama Ventures Public Company Limited, Equate Petrochemical Company und BASF SE (nicht in einer bestimmten Reihenfolge).

MEA Marktführer für Polyethylenterephthalat (PET)-Harze

-

SABIC

-

Indorama Ventures Public Company Limited

-

BASF SE

-

Equate Petrochemical Company

-

Dow

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Resin_Market.webp)

MEA-Marktnachrichten für Polyethylenterephthalat (PET)-Harz

- Im Mai 2022 stellte SABIC das Harz LNP ELCRIN WF0061BiQ vor, ein neuartiges Material, das im Ozean gebundene Polyethylenterephthalat (PET)-Flaschen als Zufuhrstrom für das chemische Upcycling zu Polybutylenterephthalat (PBT)-Harz nutzt. Dieses Harz kann für Anwendungen in der Unterhaltungselektronik wie Lüftergehäuse in Computern und Autositzen sowie für elektrische Steckverbinder und Gehäuse verwendet werden.

- Im Februar 2022 unterzeichnete Alpek eine Vereinbarung zur Übernahme der OCTAL Holding SAOC (Octal). Die Übernahme wird dazu beitragen, die Marktposition von Alpek auszubauen und sein wertschöpfendes Produktionsangebot im Bereich Polyethylenterephthalat (PET)-Platten zu erweitern.

MEA-Industriesegmentierung für Polyethylenterephthalat (PET)-Harz

Die bei der Herstellung von PET verwendeten Rohstoffe sind Monoethylenglykol (MEG), gereinigte Terephthalsäure (PTA) und Dimethylterephthalat (DMT). Das PET-Harz wird zu Flaschen, Fasern, Filmen und Platten verarbeitet, die dann in verschiedenen Anwendungen für viele Endverbraucherindustrien wie Lebensmittel und Getränke, Gesundheitswesen, Verbrauchergeräte und andere verwendet werden.

Der Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika ist nach Produkttyp, Endverbraucherindustrie und Geografie segmentiert. Nach Produkttyp ist der Markt in Flaschen, Folien und Platten sowie andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Lebensmittel- und Getränkeindustrie, Automobilindustrie, Elektro- und Elektronikindustrie, Gesundheitswesen, Konsumgüter und andere Endverbraucherindustrien unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in vier Ländern in der Region ab (Saudi-Arabien, Südafrika, Vereinigte Arabische Emirate, Katar und der Rest des Nahen Ostens und Afrikas). Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Flaschen |

| Filme und Blätter |

| Andere Produkttypen |

| Nahrungsmittel und Getränke |

| Automobil |

| Elektrik und Elektronik |

| Gesundheitspflege |

| Konsumgüter |

| Andere Endverbraucherbranchen |

| Saudi-Arabien |

| Südafrika |

| Vereinigte Arabische Emirate |

| Katar |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Flaschen |

| Filme und Blätter | |

| Andere Produkttypen | |

| Endverbraucherindustrie | Nahrungsmittel und Getränke |

| Automobil | |

| Elektrik und Elektronik | |

| Gesundheitspflege | |

| Konsumgüter | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Saudi-Arabien |

| Südafrika | |

| Vereinigte Arabische Emirate | |

| Katar | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Marktforschung zu Polyethylenterephthalat (PET)-Harz

Wie groß ist der Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika?

Der Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Polyethylenterephthalat (PET)-Harz-Markt im Nahen Osten und in Afrika?

SABIC, Indorama Ventures Public Company Limited, BASF SE, Equate Petrochemical Company, Dow sind die größten Unternehmen, die im Markt für Polyethylenterephthalat (PET)-Harze im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Markt für Polyethylenterephthalat (PET)-Harz im Nahen Osten und in Afrika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Polyethylenterephthalat (PET)-Harz im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Polyethylenterephthalat (PET)-Harz im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

PET-Harz-Industriebericht für den Nahen Osten und Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von PET-Harz im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die PET-Harz-Analyse für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

_Market.webp)