Marktanalyse für Fabrikautomation und ICS in Mexiko

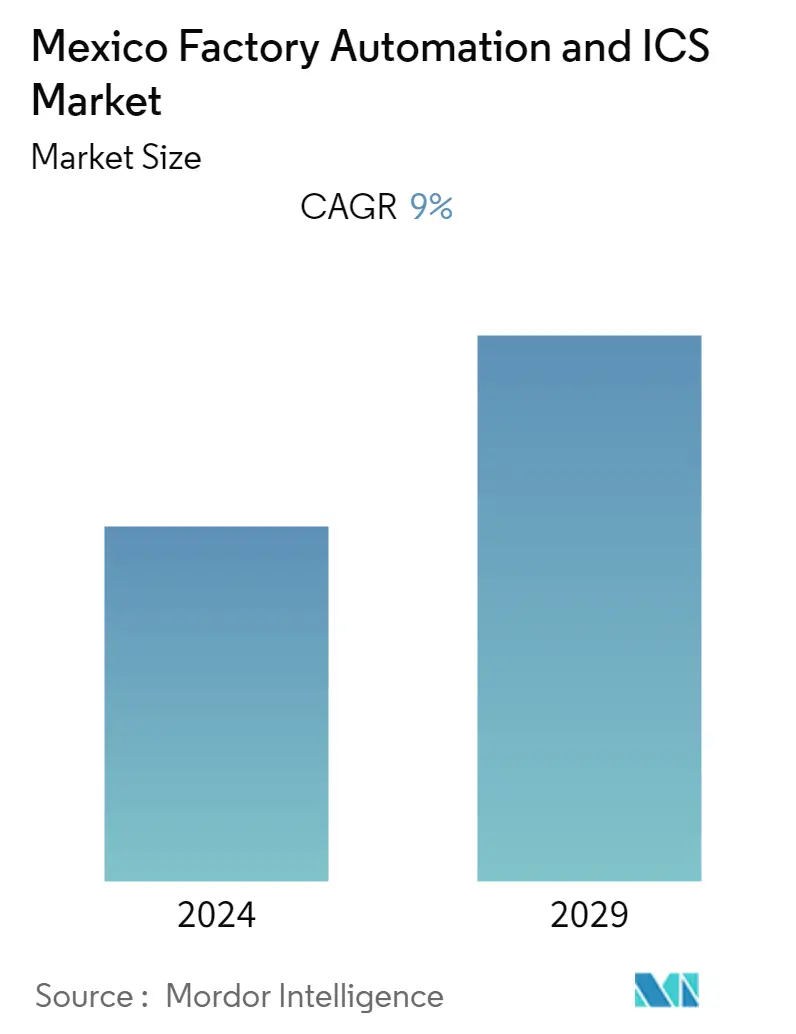

Der mexikanische Markt für Fabrikautomation und Industriesteuerungen wurde im Vorjahr auf 240,85 Milliarden US-Dollar geschätzt und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 9,00 % verzeichnen und in den nächsten fünf Jahren 403,93 Milliarden US-Dollar erreichen. Steigende Energiepreise, verschiedene Umweltvorschriften und der allgemeine Trend zu nachhaltiger Fertigung werden voraussichtlich die Akzeptanzrate von Produkten wie Bildverarbeitungssystemen, Robotern und anderen steigern und die Marktnachfrage nach intelligenten Fabriken erhöhen. Die Region erlebt ein Wachstum in der Fabrikautomatisierung aufgrund der mexikanischen Fertigungswirtschaft, die zur Automatisierung führt und für ausländische Industrieinvestitionen gerüstet ist. So investierte Bosch kürzlich 100 Millionen Euro (120 Millionen US-Dollar) in eine intelligente Fabrik für Autoteile im mexikanischen Celaya und schuf so 1.200 zusätzliche Arbeitsplätze.

- Das Land verzeichnet einen deutlichen Aufschwung in der Automobilindustrie Nissan, Honda und Mazda eröffnen neue Niederlassungen mit hohem Volumen im Land, wobei das exponentielle Wachstum im verarbeitenden Gewerbe des Landes der unmittelbare Treiber des Marktwachstums ist. Darüber hinaus eröffnete Audi in Mexiko eine 400 Hektar große Smart Factory im Wert von 1,3 Milliarden US-Dollar, um den Audi Q5 der nächsten Generation für den Weltmarkt zu produzieren. Das Werk verfügt über eine jährliche Ausstellungskapazität von 150.000 dieser Premium-SUVs und wird Autos für Verbraucher herstellen, die nach ihrem Geschmack maßgeschneidert sind. Sie gilt als eine der modernsten Fabriken auf dem nordamerikanischen Kontinent. Die Smart Factory von Audi wurde 30 % schneller als üblich in Betrieb genommen.

- Darüber hinaus führen die niedrigeren Arbeitskosten im Land zu einer schnellen Expansion anderer Industriesektoren, wie der Herstellung von Unterhaltungselektronik, der Pharmaindustrie und der metallurgischen Industrie, was voraussichtlich den gesamten mexikanischen Markt für Automatisierung und Industriesteuerungen ankurbeln wird. Laut OECD ist die Wertschöpfung des verarbeitenden Gewerbes in Mexiko zum Bruttoinlandsprodukt im Jahr 2022 um 11 Milliarden US-Dollar (+5,21 %) gestiegen. Daher erreichte die Wertschöpfung in Mexiko im Jahr 2022 mit 222,19 Milliarden US-Dollar ihren Höhepunkt.

- Enorme Veränderungen in der Fertigung aufgrund von Industrie 4.0 und der Einführung des Internet der Dinge erfordern von Unternehmen, agile, intelligentere und kreative Wege zu beschreiten, um die Produktion mit Technologien voranzutreiben, die die menschliche Arbeit durch Automatisierung ergänzen und steigern und durch Prozessfehler verursachte Arbeitsunfälle reduzieren. Mit der zunehmenden Verbreitung vernetzter Geräte und Sensoren und der Förderung der M2M-Kommunikation kam es zu einem sprunghaften Anstieg der in der Fertigungsindustrie entwickelten Datenpunkte.

- Laut Zebras Manufacturing Vision Study wird erwartet, dass intelligente Asset-Tracking-Lösungen auf Basis von IoT und RFID bis 2022 herkömmliche, auf Tabellenkalkulationen basierende Methoden überholen werden. Die Maryville University rechnet damit, dass bis 2025 weltweit jährlich über 180 Billionen Gigabyte an Daten zusammengetragen werden. Einen großen Teil davon werden IIoT-fähige Industrien generieren.

- Die wachsende Bedeutung von Energieeinsparung und Effizienz treibt den mexikanischen Markt für Fabrikautomatisierung und Bildverarbeitung voran. Durch das Internet der Dinge und den positiven Trend cloudbasierter Technologien und Dienste wächst das Angebot an Fabrikautomatisierungssystemen. Die Internetnutzung hat im letzten Jahrzehnt dramatisch zugenommen und sich in den letzten acht Jahren fast verdoppelt.

- Allerdings erhöht die Einführung von Industrial Control System (ICS)-Lösungen den Bedarf an Sicherheit. Ein exponentieller Anstieg von Cyberangriffen und Netzwerksicherheitsbedrohungen sowie erhebliche Investitionen in intelligente Technologien machen ICS anfällig für Sicherheitsbedrohungen. Dennoch erregt die Fähigkeit der industriellen Steuerungssysteme, die Infrastruktur auf sehr effiziente und präzise Weise vor Angriffen zu schützen, die Aufmerksamkeit von Investoren in diesem Markt.

- Darüber hinaus hat sich der jüngste Ausbruch des neuen Coronavirus negativ auf die mexikanische Wirtschaft ausgewirkt und die Arbeitsweise zahlreicher Branchen radikal verändert

Markttrends für Fabrikautomatisierung und IKS in Mexiko

Automobilsegment wird deutliches Marktwachstum verzeichnen

- Seit 50 Jahren setzt die Automobilindustrie in ihren Montagelinien für verschiedene Fertigungsprozesse Roboter ein. Derzeit erforschen Autohersteller den Einsatz von Robotik in weiteren Verfahren. Roboter sind für solche Produktionslinien effizienter, flexibler, genauer und zuverlässiger. Diese Technologie ermöglicht es der Automobilindustrie, einer der bedeutendsten Roboteranwender zu bleiben und über eine der am stärksten automatisierten Lieferketten zu verfügen.

- Darüber hinaus ist Mexiko in erster Linie ein Produktionszentrum für Fahrzeughersteller und Automobilzulieferer, die in die USA und Südamerika exportieren. Mexiko ist mit 2,61 Billionen US-Dollar die fünfzehntgrößte Volkswirtschaft der Welt und beheimatet 20 Automobilhersteller, darunter BMW, Mercedes, Audi, Ford, Chrysler und Nissan. Sie üben mehr Druck auf die lokalen Werke aus, die Qualität zu verbessern, die Sicherheit zu erhöhen und sich insgesamt zu verbessern, was die Automatisierung und Robotik vorantreibt.

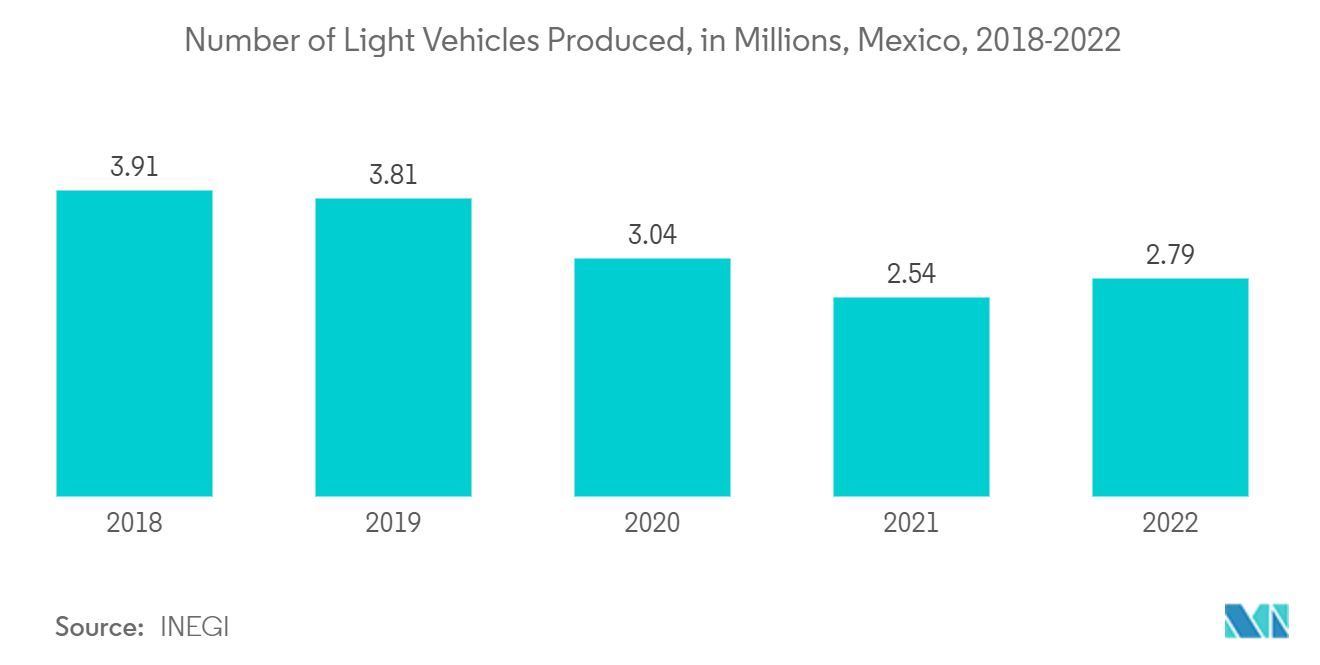

- Nach Angaben von INEGI belief sich die Zahl der in Mexiko produzierten Light Vehicles im Jahr 2022 auf fast 2,8 Millionen, was einem Anstieg von rund 10 % gegenüber dem Produktionsvolumen des Vorjahres entspricht. Solche Steigerungen der Automobilproduktion könnten die Nachfrage auf dem untersuchten Markt weiter steigern.

- Auch die sich stabilisierende Wirtschaft der Vereinigten Staaten unterstützt dieses Wachstum, da auf das Land 70 % der Automobilexporte Mexikos entfallen. Das Land teilt sich die 1.900 Meilen lange Grenze mit den Vereinigten Staaten, was den Industrien des Landes mit weiterer Hilfe von NAFTA geholfen hat, mit dem es praktisch keine Marktzugangsbarrieren für US-Exporte gibt. Darüber hinaus wird laut INEGI erwartet, dass der Umsatz der mexikanischen Automobil- und Pickup-Truck-Industrie bis Ende 2023 79,97 Millionen US-Dollar erreichen wird. Es wird erwartet, dass solche Entwicklungen die Nachfrage in den kommenden Jahren weiter beeinflussen werden.

- Die mexikanische Fertigungsindustrie hat in den letzten Jahren erhebliche Fortschritte gemacht und die Digitalisierung vorangetrieben, um die Produktivität zu steigern. Dies ist vor allem dem Automobilsektor des Landes zu verdanken, der weltweit der sechstgrößte Hersteller von Schwerlastfahrzeugen für den Güterverkehr ist. Nach Angaben der International Trade Administration (ITA) werden beispielsweise 95,1 % der Traktoren-Lkw-Produktion in die Vereinigten Staaten exportiert und sind damit der weltweit führende Exporteur.

- Darüber hinaus hat Mexikos verarbeitendes Gewerbe und vor allem der Automobilsektor das Land zu einem der Innovations- und Technologiezentren Lateinamerikas gemacht. Um die florierende Fertigungsindustrie des Landes aufrechtzuerhalten, hat die Association for Advancing Automation (A3) A3 Mexico ins Leben gerufen, um die Verbreitung des Fertigungssektors mit Robotik zu unterstützen.

Versorgungssegment verzeichnet großes Wachstum

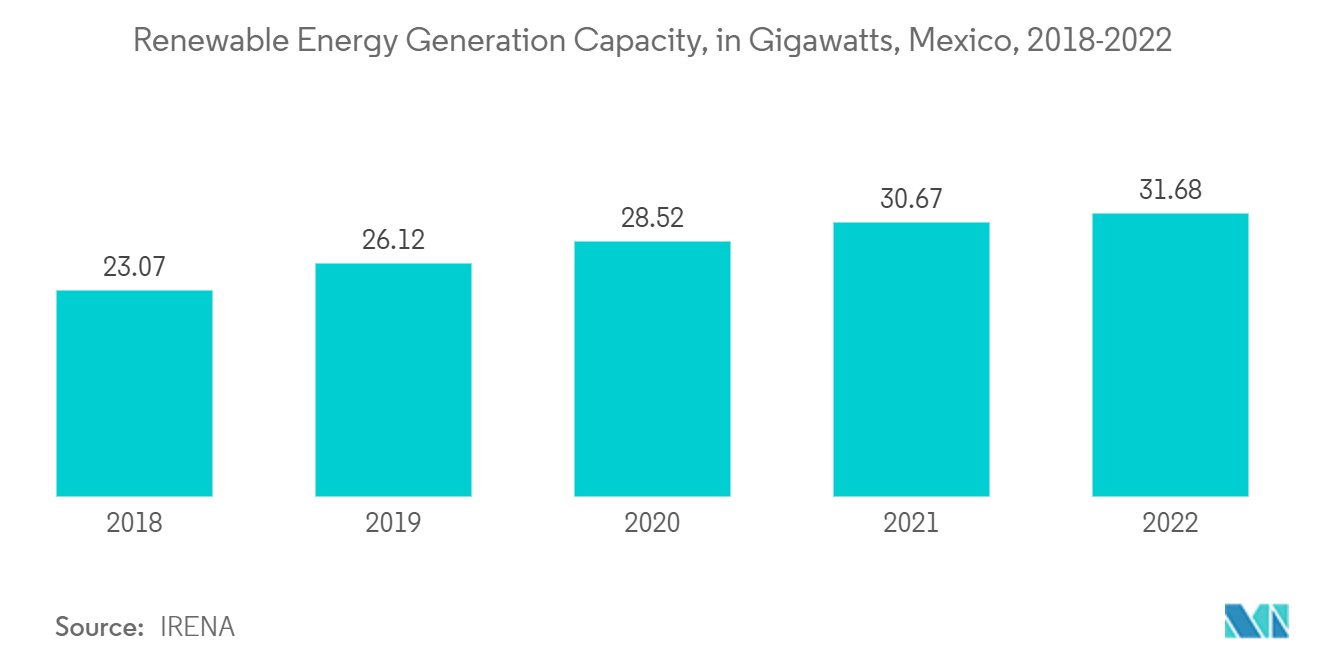

- Der Energie- und Versorgungssektor war ein früher Anwender digitaler Technologien, was zu einer verbesserten Prozessautomatisierung und -steuerung in ganz Mexiko geführt hat. Nach Angaben des Energieministeriums wird der mexikanische Stromerzeugungssektor voraussichtlich Investitionen von über 2039,89 Milliarden MXN verzeichnen ( 107,67 Milliarden US-Dollar) bis 2030, wobei die meisten Investitionen in Stromerzeugungsanlagen und Stromübertragungsinfrastruktur fließen.

- Es wird erwartet, dass die Weiterentwicklung des intelligenten Netzes und der Synchronisierung zur Anpassung an den schwankenden Strombedarf zwischen der Spitzennachfrage und dem Rest der Nachfrageperiode zu einer hohen Nachfrage im Energie- und Versorgungssektor führen wird. Darüber hinaus wird erwartet, dass Mexiko bis 2027 6,3 Milliarden US-Dollar in die Smart-Grid-Infrastruktur und weitere 2,1 Milliarden US-Dollar in LED- und intelligente Straßenbeleuchtung investieren wird, was den betroffenen Marktteilnehmern enorme Chancen eröffnen könnte.

- CFE kündigte im September 2022 an, dass es Investitionsprojekte für erneuerbare Energien mit Geothermie als entscheidender Technologie vorantreiben werde, um rund 1,5 Milliarden MXN (mexikanischer Peso, rund 75,2 Millionen US-Dollar) zu erhalten.

- Darüber hinaus erhalten Solar- und Windenergie rund 16,7 Mio. MXN (0,88 Mio. USD). Darüber hinaus wird die Zahl der erdgasbefeuerten Kraftwerke des Landes aufgrund der steigenden Stromnachfrage voraussichtlich zunehmen. Angesichts eines derart günstigen Investitionsszenarios im Versorgungssektor des Landes, angeführt von Erneuerungs- oder Neubauprojekten, wird erwartet, dass der Bedarf an Lösungen für Fabrikautomatisierung und industrielle Steuerungssysteme zunehmen wird.

- Laut IRENA ist Mexikos Kapazität zur Erzeugung erneuerbarer Energien im letzten Jahrzehnt jährlich gestiegen. Im Jahr 2022 überstieg die installierte Leistung des lateinamerikanischen Landes 31,7 Gigawatt, mehr als das Doppelte der in den letzten Jahren gemeldeten Kapazität. Darüber hinaus belief sich der Verbrauch erneuerbarer Energien in Mexiko in den letzten Jahren auf rund 360 Petajoule.

Überblick über die Fabrikautomatisierung und ICS-Branche in Mexiko

Der mexikanische Markt für Fabrikautomation und Industriesteuerungen strebt eine Fragmentierung an und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit einige bedeutende Player den Markt. Doch mit innovativen und nachhaltigen Produkten und Lösungen bauen viele Unternehmen ihre Marktpräsenz aus, indem sie einzigartige Verträge abschließen und neue Märkte erschließen.

Im August 2022 gab Honeywell die Erweiterung seines Forschungs- und Entwicklungszentrums für technologische Lösungen bekannt. Ziel ist es, spezialisierte lokale Talente für den Veranstaltungsort zu gewinnen, in den die Marke mehr als 8 Millionen US-Dollar investiert hat und der sich im Tecnoparque in Mexiko-Stadt befindet.

Im August 2022 gab ABB die Unterzeichnung einer Vereinbarung zur Übernahme des Niederspannungs-NEMA-Motorengeschäfts von Siemens bekannt. Mit Produktionsstätten in Guadalajara, Mexiko, bietet diese Akquisition ein angesehenes Produktportfolio, einen langjährigen nordamerikanischen Kundenstamm und ein erfahrenes Betriebs-, Vertriebs- und Managementteam. Das Unternehmen beschäftigt rund 600 Mitarbeiter und erwirtschaftete einen Umsatz von ca. Die Transaktion belief sich kürzlich auf 63 Millionen US-Dollar und der Abschluss der Transaktion wird für das zweite Quartal 2023 erwartet.

Mexiko-Marktführer für Fabrikautomation und ICS

-

Honeywell International Inc.

-

General Electric Co.

-

ABB Ltd.

-

Emerson Electric Company

-

Siemens AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Mexiko-Marktnachrichten für Fabrikautomatisierung und ICS

- Dezember 2022 AtomTech gab bekannt, dass das Unternehmen nach der Gründung von AtomTech Canada auch seine Präsenz in Mexiko ausbauen und dabei auf seiner starken Präsenz auf dem mexikanischen Markt aufbauen werde. Das führende Unternehmen für Steuerungs- und SCADA-Integrationslösungen beabsichtigt, seine Dienstleistungen auf regionale Kunden auszudehnen, um den wachsenden Fertigungsanforderungen gerecht zu werden. Darüber hinaus wird das Unternehmen durch die Hinzufügung von Mexico Operations in der Lage sein, effizienter und kosteneffektiver zu operieren.

- September 2022 Bosch Rexroth kündigt den Bau eines neuen Werks in Querétaro, Mexiko, zur Herstellung von Komponenten für mobile Anwendungen und Maschinen für die Fertigungsautomatisierung an. Darüber hinaus gab das Unternehmen bekannt, dass das Werk mit einer Fläche von 42.000 Quadratmetern Mitte 2023 den Betrieb aufnehmen werde. Das Projekt wird mit einer Investition von rund 215 Millionen US-Dollar mehr als 900 Arbeitsplätze schaffen.

Mexiko-Fabrikautomatisierung und ICS-Branchensegmentierung

Bei der Fabrikautomatisierung handelt es sich um einen End-to-End-Fertigungsprozess, der in die Automatisierung integriert ist. Die Entwicklung technologischer Fortschritte und Innovationen in verschiedenen Produktionseinheiten hat die Einführung von Automatisierungstechnologien in ganz Mexiko gefördert.

Der mexikanische Markt für Fabrikautomatisierung und Industriesteuerungen ist nach Produkt (Feldgeräte (Bildverarbeitung, Robotik, Sensoren, Motoren und Antriebe sowie andere Feldgeräte)), Industriesteuerungssystemen (SCADA, DCS, SPS, MES, PLM, ERP) segmentiert. HMI und andere Steuerungssysteme) und nach Endverbraucherindustrie (Automobil-, Chemie- und Petrochemie-, Versorgungs-, Pharma-, Lebensmittel- und Getränkeindustrie, Öl und Gas sowie andere Endverbraucherindustrien). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben. Auch die Auswirkungen makroökonomischer Trends auf den Markt werden im Rahmen der Studie behandelt. Darüber hinaus wurde in der Studie die Störung der Faktoren, die die Marktentwicklung in naher Zukunft beeinflussen werden, hinsichtlich Treibern und Einschränkungen behandelt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in US-Dollar angegeben.

| Nach Produkt | Feldgeräte | Maschinelles Sehen | |

| Robotik | |||

| Sensoren | |||

| Motoren und Antriebe | |||

| Andere Feldgeräte | |||

| Industrielle Steuerungssysteme | Aufsichtskontrolle und Datenerfassung (SCADA) | ||

| Verteilte Steuerungssysteme (DCS) | |||

| Speicherprogrammierbare Steuerungen (SPS) | |||

| Manufacturing Execution System (MES) | |||

| Produktlebenszyklusmanagement (PLM) | |||

| Unternehmensressourcenplanung (ERP) | |||

| Mensch-Maschine-Schnittstelle (HMI) | |||

| Andere Steuerungssysteme | |||

| Nach Endverbraucherbranche | Automobil | ||

| Chemie und Petrochemie | |||

| Dienstprogramm | |||

| Pharmazeutisch | |||

| Nahrungsmittel und Getränke | |||

| Öl und Gas | |||

| Andere Endverbraucherbranchen | |||

Häufig gestellte Fragen zur Marktforschung für Fabrikautomation und Industriesteuerungen in Mexiko

Wie groß ist der mexikanische Fabrikautomatisierungs- und ICS-Markt derzeit?

Der mexikanische Markt für Fabrikautomation und ICS wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 9 % verzeichnen.

Wer sind die Hauptakteure auf dem mexikanischen Fabrikautomatisierungs- und ICS-Markt?

Honeywell International Inc., General Electric Co., ABB Ltd., Emerson Electric Company, Siemens AG sind die wichtigsten Unternehmen, die auf dem mexikanischen Fabrikautomatisierungs- und ICS-Markt tätig sind.

Welche Jahre deckt dieser mexikanische Markt für Fabrikautomation und ICS ab?

Der Bericht deckt die historische Marktgröße des mexikanischen Marktes für Fabrikautomation und ICS für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des mexikanischen Marktes für Fabrikautomation und ICS für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für Fabrikautomation und industrielle Steuerungen in Mexiko

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fabrikautomation und ICS in Mexiko im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Mexiko-Fabrikautomatisierungs- und ICS-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.