Marktanalyse für landwirtschaftliche Maschinen in Mexiko

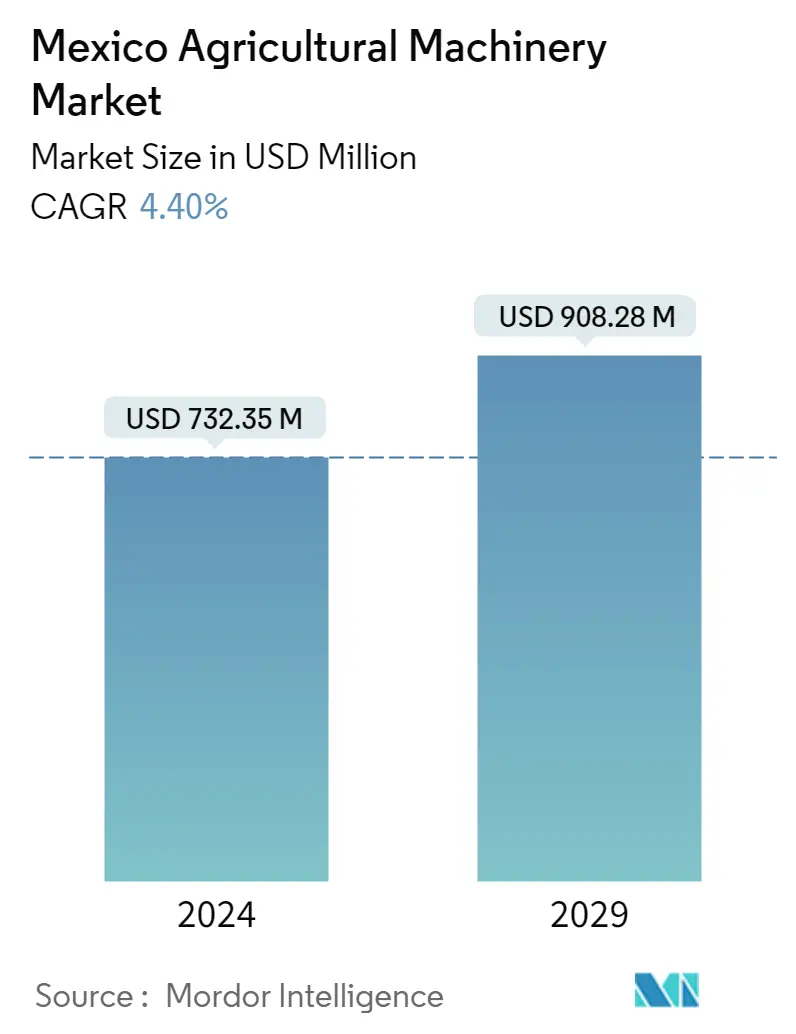

Die Marktgröße für landwirtschaftliche Maschinen in Mexiko wird im Jahr 2024 auf 732,35 Millionen US-Dollar geschätzt und soll bis 2029 908,28 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,40 % im Prognosezeitraum (2024–2029) entspricht.

- Mexiko verfügt über eine große Agrarindustrie mit einer riesigen Anbaufläche. Die mexikanische Regierung hat die Mechanisierung der landwirtschaftlichen Betriebe gefördert, was zum Wachstum der landwirtschaftlichen Maschinen im Land beigetragen hat. Die Vereinigten Staaten und Mexiko haben eine lukrative Beziehung für landwirtschaftliche Maschinen und Geräte aufgebaut und sind zu vorrangigen Märkten für die Industrie des jeweils anderen geworden. Mexiko hat versucht, eine eigene Agrarmaschinenindustrie aufzubauen, die Produktion war jedoch begrenzt und konzentrierte sich hauptsächlich auf Produkte der unteren Preisklasse. Das Land ist zur Deckung seines Maschinen- und Ausrüstungsbedarfs auf ausländische Zulieferer angewiesen.

- Die Mechanisierung landwirtschaftlicher Betriebe spart Zeit und Arbeit, senkt langfristig die Kosten für die Pflanzenproduktion, verringert Nachernteverluste und steigert sowohl die Ernteproduktion als auch das landwirtschaftliche Einkommen. Bei handbetriebenen Werkzeugen, tierbetriebenen Geräten und Geräten, die mit mechanischen und elektrischen Energiequellen betrieben werden, war ein stetiges Wachstum zu beobachten. Der Mangel an reichlich verfügbaren und billigen Arbeitskräften hat zu einem Anstieg der Nachfrage nach Maschinen im Land geführt. Der wachsende Agrarsektor Mexikos wird direkt durch den zunehmenden Einsatz moderner landwirtschaftlicher Geräte vorangetrieben.

- Die günstigen Programme der mexikanischen Regierung zur Ermöglichung der Mechanisierung der Landwirtschaft, die Bereitstellung von Unterstützung und Finanzierung für den Kauf von Landmaschinen und -geräten sowie die Schulung der Bediener von Landmaschinen haben den Traktorenmarkt in Mexiko vorangetrieben.

- Darüber hinaus unterstützen die Maßnahmen der Regierung zur Förderung von Agrarexporten die zunehmende Mechanisierung der Landwirtschaft, beginnend mit dem Einsatz von Traktoren. Dadurch sind etwa 40 % der landwirtschaftlichen Flächen mechanisiert, und auch in Mexiko breitet sich die geschützte Landwirtschaft rasant aus, was ein enormes Wachstumspotenzial für die Traktorenindustrie bietet. Allerdings behindert die langsame Einführung der Mechanisierung durch Klein- und Kleinbauern das Wachstum des Marktes.

Markttrends für landwirtschaftliche Maschinen in Mexiko

Mangel an landwirtschaftlichen Arbeitskräften und abnehmende Ackerfläche

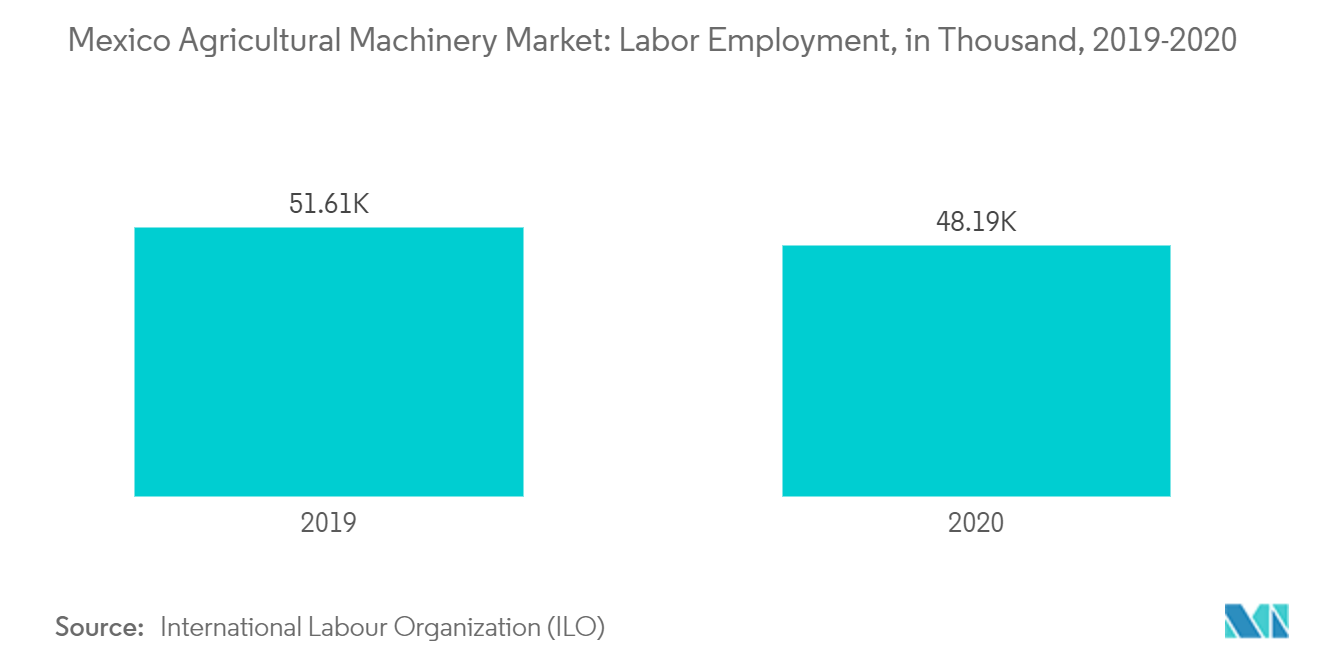

Nach Angaben der Internationalen Arbeitsorganisation waren im Jahr 2021 in Mexiko 6.752.000 Arbeitskräfte in der Landwirtschaft qualifiziert. Da die technologisch unterstützte Landwirtschaft qualifizierte Arbeitskräfte benötigt, die in einem akuten Mangel an verfügbaren Arbeitskräften sind, setzen Landwirte Technologien wie autonome Traktoren ein, die produktiv sein können angesichts der aktuellen Herausforderung. Dieses Szenario ist einer der Hauptfaktoren, die den Markt vorantreiben.

In Mexiko herrscht ein akuter Mangel an Landarbeitern. Eine Umfrage des Mexico Farm Bureau ergab, dass mehr als 40 % der Landwirte in den letzten fünf Jahren in verschiedenen landwirtschaftlichen Betrieben des Bundesstaates mit einem anhaltenden Arbeitskräftemangel konfrontiert waren. Dies führte zu einer erhöhten Akzeptanz moderner Technologien wie autonomer Traktoren, um eine bessere Bewirtschaftung der landwirtschaftlichen Ressourcen zu gewährleisten.

Nach Angaben der FAO betrug die landwirtschaftliche Nutzfläche im Jahr 2019 96.106.000 Hektar und lag damit unter dem Vorjahreswert von 96.516.000 Hektar. Laut einer Studie des Economic Research Service (ERS) des USDA aus dem Jahr 2020 ist es wahrscheinlicher, dass große landwirtschaftliche Betriebe autonome Traktoren zusammen mit anderen landwirtschaftlichen Technologien einsetzen, wobei einige der höchsten Akzeptanzraten bei Betrieben mit mehr als 3.800 Hektar beobachtet werden. Infolgedessen wird erwartet, dass der Mangel an landwirtschaftlichen Arbeitskräften bei gleichzeitig abnehmender Ackerfläche die Akzeptanz autonomer Traktoren bei Landwirten steigern und dem Gesamtmarkt im Prognosezeitraum Auftrieb verleihen wird.

Traktoren dominieren den Landmaschinenmarkt

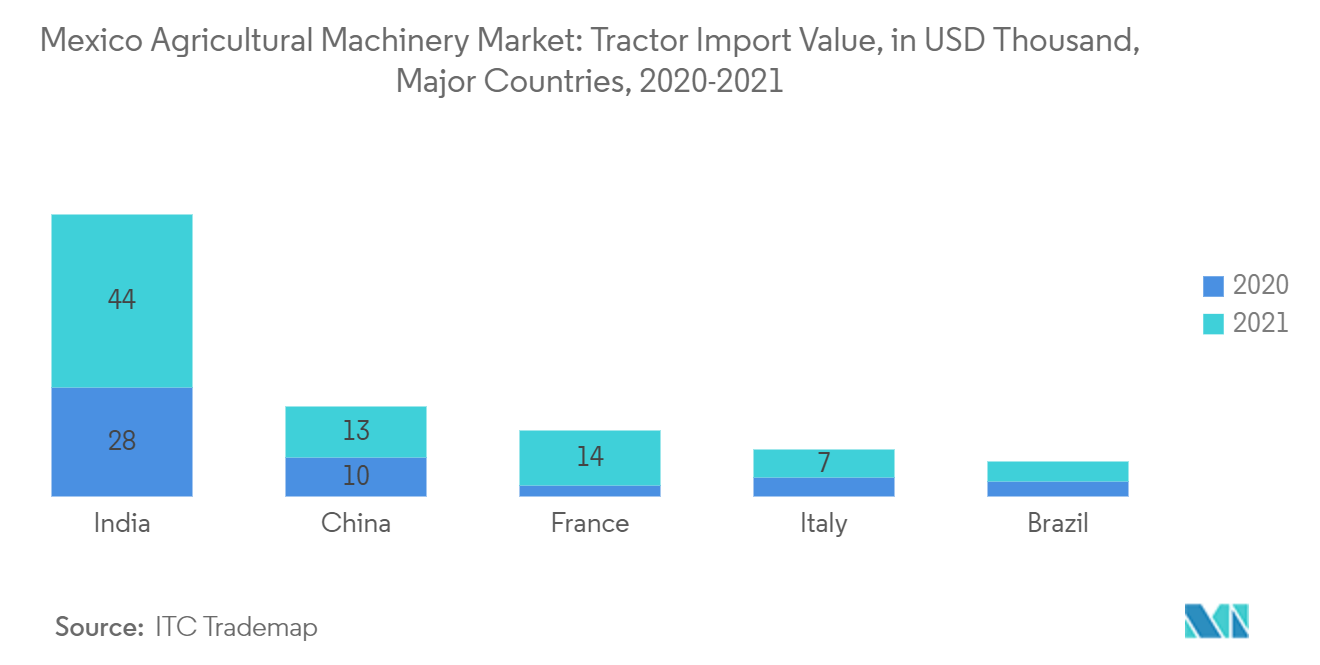

In Mexiko gab es in den letzten Jahren einen Trend zur Einführung hochtechnologischer Traktoren. Im Jahr 2018 entwarf beispielsweise eine Gruppe von Forschern der Chapingo Autonomous University einen Mehrzweck-Robotertraktor für den Agrarsektor des Landes. Diese ist für die Aussaat von großen Körnern wie Bohnen und Mais konzipiert und mit einem Gerät zur Erkennung und Bekämpfung von Unkräutern ausgestattet. Die speziellen Räder dieses Traktors sind in der Lage, verschiedene Gelände zu bewältigen, und ein Drehsensor ermöglicht die Kartierung der Position des Roboters.

Zunehmende Mechanisierung, wachsende staatliche Beihilfen und zunehmender Export dürften den Verkauf von Traktoren im Land ankurbeln. Im Jahr 2020 führte die Bundesregierung Agrarprogramme zur Unterstützung der Agrarindustrie (früher bekannt als PROCAMPO, jetzt PROAGRO) im Wert von 53,74 Millionen US-Dollar für Saatgut, Düngemittel, Ausrüstung und andere landwirtschaftliche Produkte ein.

Die Erholung des Agrarsektors in Mexiko in den letzten zwei Jahren wurde durch den antizyklischen Charakter des Wachstums und der Erholung des Sektors sowie durch die Zunahme der Exporte von Agrarprodukten nach Mittel- und Südamerika vorangetrieben. Dadurch können Landwirte in die Automatisierung investieren, was auch das Wachstum des Marktes in Mexiko unterstützt.

Überblick über die Landwirtschaftsmaschinenindustrie in Mexiko

Der Landmaschinenmarkt in Mexiko ist konsolidiert, wobei große Unternehmen den Großteil der Marktanteile ausmachen. Die wichtigsten Akteure auf dem Landmaschinenmarkt in Mexiko sind John Deere, CNH Industrial, AGCO Corporation, Kubota und KUHN Group. Die Einführung neuer Produkte, Partnerschaften und Übernahmen sind die wichtigsten Strategien der führenden Unternehmen auf dem Markt des Landes. Neben Innovationen und Erweiterungen dürften Investitionen in Forschung und Entwicklung sowie die Entwicklung neuartiger Produktportfolios in den kommenden Jahren entscheidende Strategien sein.

Marktführer für Landmaschinen in Mexiko

Deere and Company

AGCO Corp.

CNH Industrial NV

Kubota Mexico S.A. de C.V.

KUHN Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für landwirtschaftliche Maschinen in Mexiko

- Juni 2022: John Deere hat aufgrund des angespannten Arbeitsmarkts in den Vereinigten Staaten die Traktoren- und Kabinenproduktion des Unternehmens von seinem Werk in Waterloo, Iowa, nach Mexiko ausgeweitet.

- Februar 2022: Cellestial E-Mobility, die erste Marke für Elektrotraktoren aus Indien, hat eine strategische Zusammenarbeit mit einem mexikanischen Unternehmen, Grupo Marvelsa, geschlossen, um einen importierten Traktor nach Mexiko zu bringen, um die Elektromobilität zu unterstützen, und ist bereit, einen Wandel in der Automobilindustrie herbeizuführen.

Segmentierung der mexikanischen Landmaschinenindustrie

Unter landwirtschaftlichen Maschinen versteht man landwirtschaftliche Geräte und Werkzeuge, die im landwirtschaftlichen Prozess eingesetzt werden. Bei diesen Werkzeugen kann es sich um Handwerkzeuge, Elektrowerkzeuge und Traktoren handeln, die in der Landwirtschaft oder einem anderen landwirtschaftlichen Prozess eingesetzt werden. Der mexikanische Landmaschinenmarkt ist segmentiert in Traktoren (weniger als 40 PS, 41 PS bis 60 PS, 61 PS bis 100 PS, 101 PS bis 150 PS und mehr als 150 PS), Ausrüstung (Pflüge, Eggen, Rotavatoren und Grubber sowie andere Ausrüstungen), Bewässerungsmaschinen ( Sprinklerbewässerung, Tropfbewässerung und andere Bewässerungsmaschinen), Erntemaschinen (Mähdrescher, Feldhäcksler und andere Erntemaschinen) und Heu- und Futtermaschinen (Mäher und Aufbereiter, Ballenpressen und andere Heu- und Futtermaschinen). Der Bericht bietet die Marktgröße und Prognosen für das Volumen in (Einheiten) und den Wert in (Mio. USD) für alle oben genannten Segmente.

| Motorleistung | Weniger als 40 PS |

| 41 bis 60 PS | |

| 61 bis 100 PS | |

| 101 bis 150 PS | |

| Mehr als 150 PS |

| Pflüge |

| Eggen |

| Rotovatoren und Kultivatoren |

| Andere Ausrüstung |

| Sprinklerbewässerung |

| Tröpfchenbewässerung |

| Andere Bewässerungsmaschinen |

| Mähdrescher |

| Feldhäcksler |

| Andere Erntemaschinen |

| Mäher und Aufbereiter |

| Ballenpressen |

| Andere Heu- und Futtermaschinen |

| Traktoren | Motorleistung | Weniger als 40 PS |

| 41 bis 60 PS | ||

| 61 bis 100 PS | ||

| 101 bis 150 PS | ||

| Mehr als 150 PS | ||

| Ausrüstung | Pflüge | |

| Eggen | ||

| Rotovatoren und Kultivatoren | ||

| Andere Ausrüstung | ||

| Bewässerungsmaschinen | Sprinklerbewässerung | |

| Tröpfchenbewässerung | ||

| Andere Bewässerungsmaschinen | ||

| Erntemaschinen | Mähdrescher | |

| Feldhäcksler | ||

| Andere Erntemaschinen | ||

| Heu- und Futtermaschinen | Mäher und Aufbereiter | |

| Ballenpressen | ||

| Andere Heu- und Futtermaschinen |

Häufig gestellte Fragen zur Marktforschung für landwirtschaftliche Maschinen in Mexiko

Wie groß ist der mexikanische Landmaschinenmarkt?

Es wird erwartet, dass der Markt für landwirtschaftliche Maschinen in Mexiko im Jahr 2024 732,35 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,40 % auf 908,28 Millionen US-Dollar wachsen wird.

Wie groß ist der mexikanische Landmaschinenmarkt derzeit?

Im Jahr 2024 wird der Markt für landwirtschaftliche Maschinen in Mexiko voraussichtlich 732,35 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem mexikanischen Landmaschinenmarkt?

Deere and Company, AGCO Corp., CNH Industrial NV, Kubota Mexico S.A. de C.V., KUHN Group sind die wichtigsten Unternehmen, die auf dem mexikanischen Landmaschinenmarkt tätig sind.

Welche Jahre deckt dieser mexikanische Landmaschinenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des mexikanischen Landmaschinenmarktes auf 701,48 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des mexikanischen Landmaschinenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des mexikanischen Landmaschinenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der mexikanischen Landmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate mexikanischer Landmaschinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse mexikanischer Landmaschinen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.