3PL Mexiko Marktgröße

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 18.55 Milliarden |

| Marktgröße (2029) | USD 23.38 Milliarden |

| CAGR(2024 - 2029) | 4.92 % |

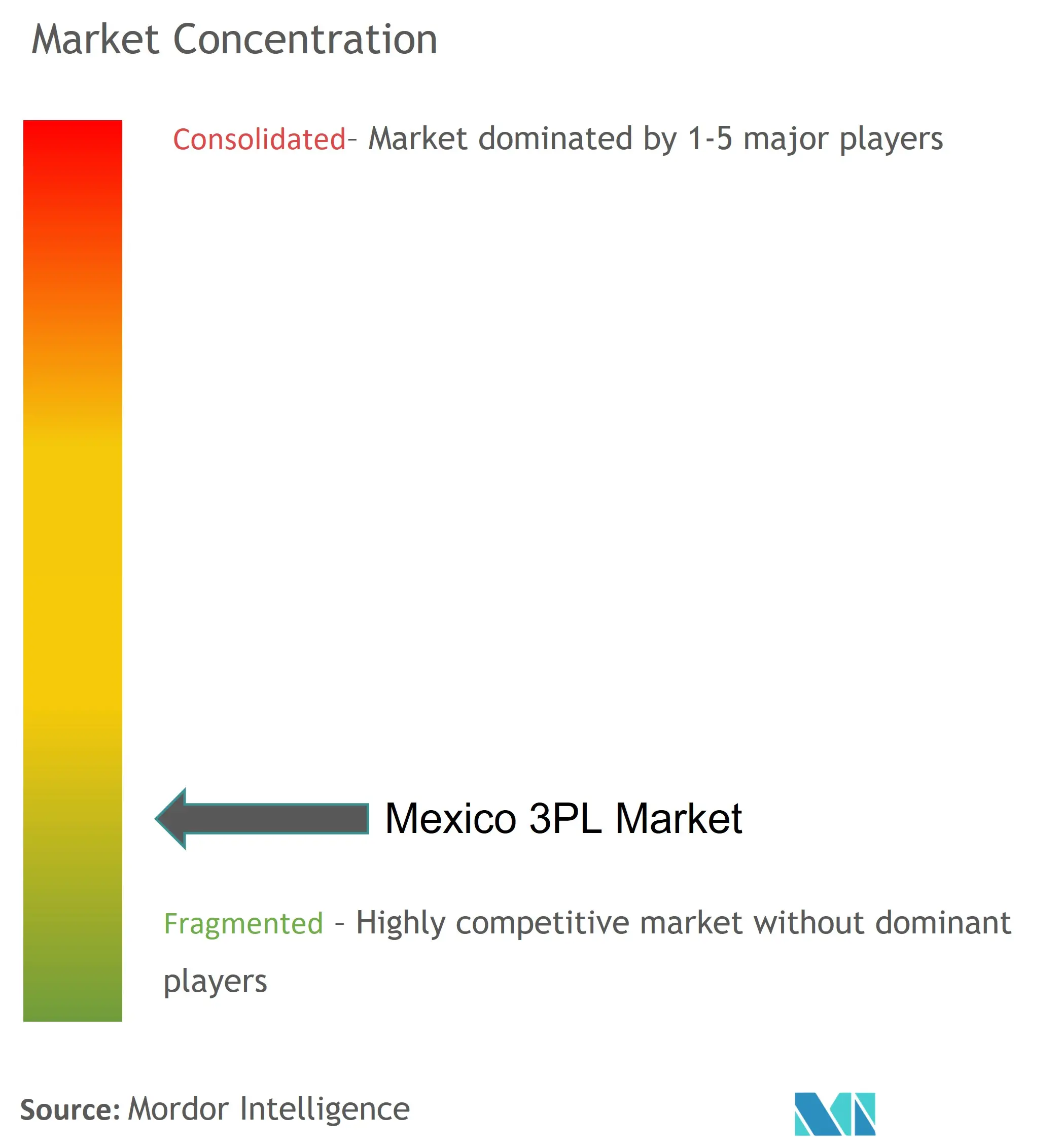

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

3PL Mexiko Marktanalyse

Die Größe des mexikanischen 3PL-Marktes wird im Jahr 2024 auf 18,55 Milliarden US-Dollar geschätzt und soll bis 2029 23,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,92 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wird durch die Zunahme der nationalen und internationalen Handelsströme im Land angetrieben. Darüber hinaus treiben Freihandelsabkommen und die Versorgung mit Arzneimitteln das Marktwachstum voran.

- Der Nearshoring-Trend und die Verbreitung des E-Commerce in Mexiko haben zu einem beispiellosen Anstieg der Logistikaktivitäten geführt. Die geografische Lage Mexikos und seine bedeutende installierte Produktionskapazität waren die Hauptgründe für eine Verlagerung der Lieferketten aus Asien. Das Land ist nicht nur der wichtigste Handelspartner der Vereinigten Staaten, sondern verfügt auch über eine bedeutende Präsenz in mehreren Branchen. Diese erhöhte Aktivität hat die Nachfrage nach dynamischeren Logistikdienstleistungen angeheizt, die größtenteils auf Technologie basieren. Unternehmen, die sich dieses Verständnis schnell zu eigen machen, werden in der Lage sein, Marktanteile zu erobern und zu relevanten Akteuren zu werden.

- Das Wachstum des Marktes wird durch die zunehmenden Handelsströme vorangetrieben, die nicht nur von einer Region zur anderen verlaufen, sondern auch stärker dezentralisiert und fragmentiert sind. Es wird erwartet, dass dieser Faktor die Komplexität der Logistikaktivitäten im Prognosezeitraum erhöht. Die Entwicklung der Lieferketten unterliegt auch Veränderungen in den Verbrauchergewohnheiten, die durch das Aufkommen und die zunehmende Akzeptanz des E-Commerce noch weiter vorangetrieben werden und zu Lieferketten führen, die flexibler sind und sich an die Anforderungen der neuen Verbraucher anpassen. Die Verabschiedung des Abkommens zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA) hat in Mexiko in Kürze zu Veränderungen in Bezug auf Globalisierung und Logistikintegration sowie in der Rolle der Logistikunternehmen geführt.

- Mexiko ist der zweitgrößte Pharmamarkt Lateinamerikas und verfügt über ein Grenz- und Freihandelsabkommen mit den Vereinigten Staaten, dem größten Gesundheitsmarkt weltweit. Im August 2022 prognostizierte die Nationale Kammer der pharmazeutischen Industrie Mexikos (Canifarma) ein Wachstum der Pharmaproduktion von 36 % im Jahr 2022, dem ersten Jahr mit zweistelligem Wachstum innerhalb des letzten Jahrzehnts. Es wird erwartet, dass die Investitionen internationaler Pharmaunternehmen zunehmen.

- Das Top-Management von TRAXIN hat diese Denkweise schon lange vor der Ausrufung der COVID-19-Pandemie verstanden. Das Unternehmen war gut vorbereitet und in der Lage, die Chancen, die sich durch den Notfall boten, zu nutzen. Ein Schlüssel ist ein Asset-Light-Ansatz in Kombination mit modernster Technologie. Hierbei handelt es sich um die Abwicklung von Geschäften mit Hilfe von Vermögenswerten Dritter. Dies ist keine leichte Aufgabe, da Unternehmen qualitativ hochwertige Dienstleistungen sicherstellen und daher die richtigen Lieferanten sorgfältig auswählen und dabei eine Reihe verschiedener Variablen berücksichtigen müssen, die das Ergebnis potenziell beeinflussen können. TRAXPORTA, eine intern entwickelte App, die Verlader und Spediteure verbindet und einen effizienten Marktplatz für Straßenfracht schafft, ist einer der vielversprechendsten Geschäftsbereiche, die derzeit expandieren. Verlader geben ihre Ladungen in die App ein und Spediteure wählen die Sendungen aus, die ihren Möglichkeiten am besten entsprechen.

3PL-Markttrends in Mexiko

Das Abkommen zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA) zur Ausweitung des bilateralen Handels treibt den Markt an

Das Abkommen zwischen den USA, Kanada und Mexiko bietet eine solide Grundlage für die Stärkung der nordamerikanischen Produktion, aber eine Verlagerung nach Mexiko wird ohne sorgfältige politische Umsetzung nicht möglich sein. Im Rahmen der ersten Säule Building Back Together haben sich die Vereinigten Staaten und Mexiko dazu verpflichtet, wichtige Lieferketten für Halbleiter sowie Informations- und Kommunikationstechnologie mit Schwerpunkt in China und Taiwan zu stärken und den bilateralen Handel zu fördern, unter anderem durch die Einrichtung der Supply Chain Working Group. Die Förderung von Investitionen in Halbleiter in Nordamerika scheint eine logische Reaktion auf die übermäßige Abhängigkeit Asiens zu sein. Der Übergang von der Theorie zur Praxis ist schwieriger.

Im Rahmen des USMCA erholte sich der Handel vom Vor-COVID-Niveau, mit einem durchschnittlichen Anstieg von 6 % in der gesamten Region von 2019 bis 2021. Zum Vergleich Im Jahr 2021 kamen rekordverdächtige 75 % der kanadischen und mexikanischen Importe aus den USA, also beides Länder sind die größten Exportmärkte der USA. Beide sind auch die wichtigsten Handelspartner der USA und machen mehr als doppelt so viel US-Handel aus wie China. Was die Kontroversen angeht, hat das USMCA einen schnellen Start hingelegt und in zwei Jahren weit mehr handelsbezogene Streitigkeiten beigelegt als sein Vorgänger, das Nordamerikanische Freihandelsabkommen. Dies zeigt sich im Arbeitssektor, wo der neue Rapid Response Mechanism (RRM) der USMCA vielversprechende erste Ergebnisse zugunsten der Tarifverhandlungsrechte in Mexiko erbracht hat.

Die Vereinbarung verpflichtet die 3PL-Dienstleister zur Zusammenarbeit und zur Verbesserung ihrer Konnektivität innerhalb des Landes sowie in Nordamerika, um den Handel zu erleichtern. Als Reaktion darauf haben sich DB Schenker und AirBridge Cargo im Jahr 2020 zusammengetan, um die digitale Konnektivität für Luftfracht zu verbessern. Ryder, der führende Anbieter von 3PL-Lösungen in Mexiko, kündigte die Erweiterung von vier Zentren an, die als Betriebsstätten an wichtigen Punkten fungieren könnten des mexikanischen Staatsgebiets im Rahmen seiner Wachstumspläne und als Reaktion auf die Nachfrage nach Logistikdienstleistungen aus verschiedenen Sektoren.

Das Technologiewachstum im E-Commerce und in der Logistik in Mexiko treibt den Markt an

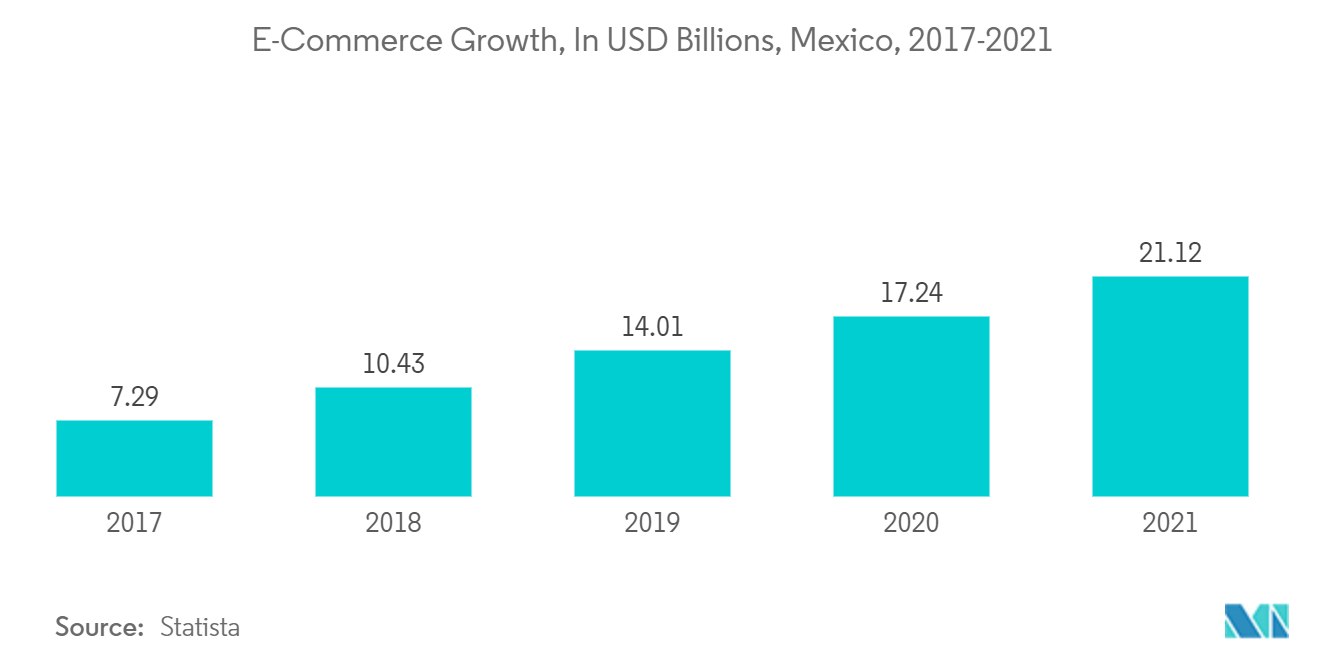

Während der Pandemie nahm die E-Commerce-Aktivität deutlich zu, insbesondere in Mexiko, wo dieser Kanal nicht ausreichend genutzt wurde. Mehrere Stufen der Lieferketten, die den Online-Einkauf in Mexiko ermöglichten, waren stark unterentwickelt. Eine solche Verzögerung musste an mehreren Fronten angegangen werden, aber die Verfügbarkeit moderner und robuster technologischer Ressourcen war zweifellos entscheidend, um die Chancen zu nutzen, die sich aus der gestiegenen Nachfrage ergaben. Technologie verbessert die Servicequalität, erweitert die Kapazität und ermöglicht ein besseres Verständnis der Marktdynamik.

In Mexiko wird sich der E-Commerce weiter durchsetzen und ausweiten. Der Omnichannel wird relevanter, Marktplätze werden expandieren, mehr kleine und mittlere Unternehmen werden in das Ökosystem eintreten, Fintech-Tools werden immer wichtiger und die grenzüberschreitende Aktivität wird dadurch zunehmen. Technologie wird weiterhin eine wichtige Rolle bei der Verwirklichung solcher Dinge spielen. In den letzten fünf Jahren ist der mexikanische E-Commerce-Einzelhandelsmarkt um 300 % gewachsen und liegt weltweit auf Platz 16, vor seinem Nachbarn Brasilien.

Der Wunsch mexikanischer Käufer nach internationalen Marken und Produkten befeuert einen gesunden grenzüberschreitenden Markt und beflügelt zusätzlich den inländischen digitalen Einzelhandel. Mehr als zwei Drittel (67 %) der mexikanischen Online-Konsumenten kaufen mittlerweile grenzüberschreitend ein, und ausländische Händler machen 6 % des gesamten Online-Umsatzes aus. Wie auch in anderen Ländern hat die Pandemie den E-Commerce-Markt in Mexiko angekurbelt, eine Million neue mexikanische Online-Käufer hervorgebracht und die Nutzerdurchdringung auf 74 % erhöht. Im Hinblick auf die 4PL- und 3PL-Logistik ist Technologie entscheidend für die Erfüllung der Kundenbedürfnisse. Tatsächlich ist es das Rückgrat solcher Operationen. Viele Kunden aus verschiedenen Branchen haben ihre Logistikanforderungen erhöht, andere sind durch den Nearshoring-Trend nach Mexiko gekommen.

Die Kunden sind erfahrener und informierter; Sie erwarten vollständige Transparenz und komplexere und fortschrittlichere Lösungen. Die Digitalisierung der Logistik ist in Mexiko mittlerweile Realität. Logistik, Transport und Mobilität sind für die Weltwirtschaft von entscheidender Bedeutung. Es ist schwer zu verstehen, wie kompliziert es ist, dass Lieferketten ordnungsgemäß funktionieren. Es gibt zahlreiche bewegliche Teile und verschiedene Prozesse, die chirurgische Präzision erfordern. Zusammenfassend lässt sich sagen, dass Technologie das Rückgrat der modernen Logistik ist und dass Unternehmen mit wenig Vermögenswerten aufgrund des extrem geringen Investitionsbedarfs größere Werte freisetzen können.

Überblick über die 3PL-Mexiko-Branche

Der mexikanische 3PL-Markt ist durch die Präsenz einer großen Anzahl von Akteuren fragmentiert, darunter große Akteure wie DHL Supply Chain, Traxion, Schneider, Ceva Logistics und Accel Logistics. Von den strategischen Allianzen der 3PL-Dienstleister auf dem Markt wird erwartet, dass sie den Ton für den Austausch von Innovationen in Lieferketten vorgeben, um die bereitgestellten Dienste zu verbessern und die neuesten technologischen Lösungen einzuführen und zu integrieren. Die vollständige Transparenz der Waren im Transport, ein Trend, der Produktion und Vertrieb entsprechend der tatsächlichen Nachfrage plant, dürfte den Betrieb effizienter und profitabler machen.

3PL-Marktführer in Mexiko

-

DHL International GmbH.

-

Schneider

-

Logistica Accel

-

CEVA Logistics

-

Traxion

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

3PL Mexiko Marktnachrichten

- September 2022: DHL Supply Chain übernimmt NTA – New Transport Application, das auf die Bereitstellung von Logistikdienstleistungen für den Pharma- und Gesundheitssektor spezialisiert ist. Mit dieser Übernahme wird DHL Supply Chain seine Position und Betriebskapazität in dem Industriesektor mit hohem Potenzial weiter stärken. Diese Akquisition hat dem Unternehmen geholfen, seine temperaturkontrollierte Lager- und Transportinfrastruktur sowie sein Kernlogistikgeschäft im Land zu erweitern.

- September 2022: Traxion, ein führendes Transport-, Mobilitäts- und Logistikunternehmen in Mexiko, übernimmt V-MODAL, eines der wichtigsten intermodalen Marketingunternehmen für Schienendienste in Mexiko mit mehr als 12 Jahren Führungserfahrung. Mit dieser Übernahme stärkt Traxion seine Präsenz im Schienensegment deutlich, was eine sehr wichtige Möglichkeit zur Ergänzung seines Dienstleistungsportfolios darstellt und gleichzeitig zu seiner Asset-Light-Expansionsstrategie beiträgt.

3PL-Mexiko-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKETINSIGHTS DYNAMIK

4.1 Aktuelles Marktszenario

4.2 Marktübersicht

4.3 Marktdynamik

4.3.1 Treiber

4.3.2 Einschränkungen

4.3.3 Gelegenheiten

4.4 Wertschöpfungsketten-/Lieferkettenanalyse

4.5 Porters Fünf-Kräfte-Analyse

4.5.1 Bedrohung durch neue Marktteilnehmer

4.5.2 Verhandlungsmacht von Käufern/Verbrauchern

4.5.3 Verhandlungsmacht der Lieferanten

4.5.4 Bedrohung durch Ersatzprodukte

4.5.5 Wettberbsintensität

4.6 Branchenrichtlinien und -vorschriften

4.7 Allgemeine Trends auf dem Lagermarkt

4.8 Nachfrage aus anderen Segmenten wie KEP, Zustellung auf der letzten Meile und Kühlkettenlogistik

4.9 Technologische Entwicklungen in der Logistikbranche

4.10 Auswirkungen der COVID-19-Pandemie auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Dienstleistungen

5.1.1 Inländisches Transportmanagement

5.1.2 Internationales Transportmanagement

5.1.3 Mehrwertige Lagerung und Distribution

5.2 Vom Endbenutzer

5.2.1 Automobil

5.2.2 Verbraucher und Einzelhandel

5.2.3 Energie

5.2.4 Gesundheitspflege

5.2.5 Industrie und Luft- und Raumfahrt

5.2.6 Technologie

5.2.7 Andere Endbenutzer

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Logistica Accel

6.2.2 CEVA Logistics

6.2.3 DHL Supply Chain

6.2.4 Kuehne Nagel

6.2.5 Penske

6.2.6 Ryder

6.2.7 Schneider

6.2.8 Solistica

6.2.9 Traxion

6.2.10 XPO Logistics*

7. ZUKUNFT DES MARKTES

8. ANHANG

3PL Mexiko-Branchensegmentierung

Externe Logistikunternehmen erbringen zahlreiche Dienstleistungen rund um die Logistik der Lieferkette. Dazu gehören Transport, Lagerung, Kommissionierung und Verpackung, Bestandsprognose, Auftragsabwicklung, Verpackung und Spedition.

Der mexikanische 3PL-Markt ist nach Dienstleistungen (Inlandstransportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und Endbenutzern (Automobilindustrie, Verbraucher und Einzelhandel, Energie, Gesundheitswesen, Industrie und Luft- und Raumfahrt, Technologie und andere Endbenutzer) segmentiert.. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Milliarden US-Dollar) für alle oben genannten Segmente. Die Auswirkungen von COVID-19 werden im Bericht behandelt.

| Nach Dienstleistungen | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung von 3PL Mexiko

Wie groß ist der mexikanische 3PL-Markt?

Die Größe des mexikanischen 3PL-Marktes wird im Jahr 2024 voraussichtlich 18,55 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,92 % auf 23,38 Milliarden US-Dollar im Jahr 2029 wachsen.

Wie groß ist der mexikanische 3PL-Markt derzeit?

Im Jahr 2024 wird die Größe des mexikanischen 3PL-Marktes voraussichtlich 18,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem mexikanischen 3PL-Markt?

DHL International GmbH., Schneider, Logistica Accel, CEVA Logistics, Traxion sind die größten Unternehmen, die auf dem mexikanischen 3PL-Markt tätig sind.

Welche Jahre deckt dieser mexikanische 3PL-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des mexikanischen 3PL-Marktes auf 17,64 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des mexikanischen 3PL-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des mexikanischen 3PL-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Drittlogistik (3PL) in Mexiko

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Third-Party Logistics (3PL) in Mexiko im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Third-Party Logistics (3PL) Mexiko umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.