Marktanalyse für Metallbearbeitungsflüssigkeiten

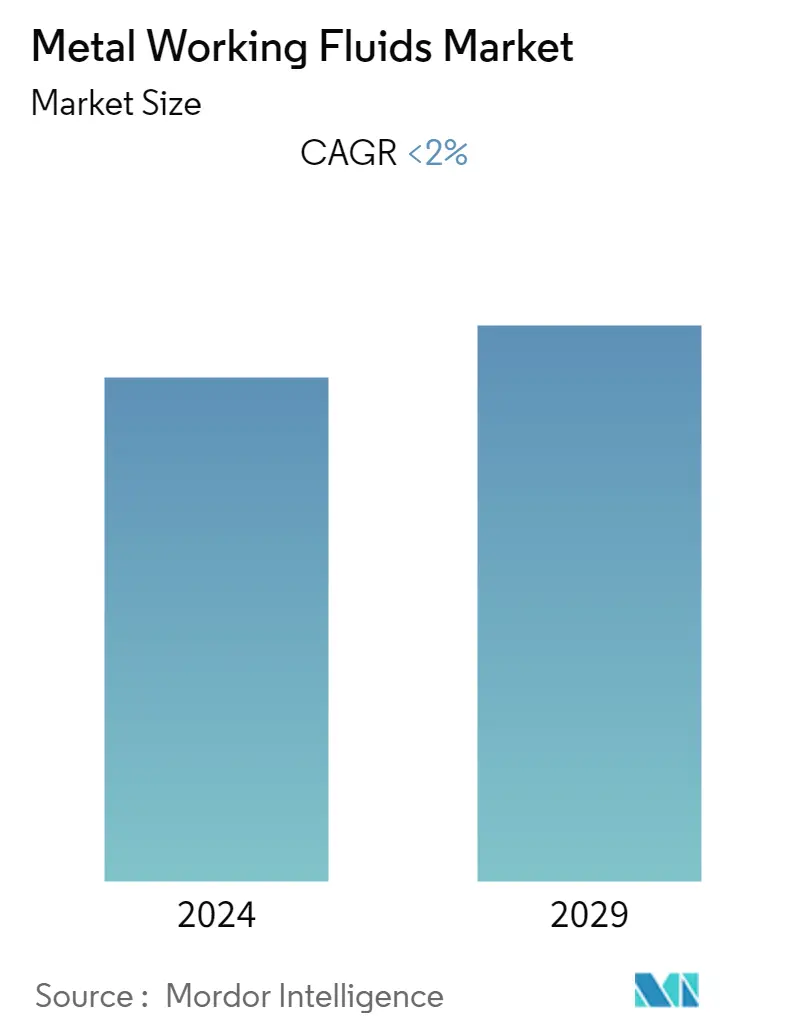

Der Markt für Metallbearbeitungsflüssigkeiten wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von weniger als 2 % verzeichnen.

- COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Allerdings erreichte der Markt im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

- Es wird erwartet, dass die gestiegene Nachfrage nach Automobil- und Schwerindustriemaschinen die Marktnachfrage im Prognosezeitraum ankurbeln wird. Andererseits dürfte der zunehmende Trend zur Trockenbearbeitung das Marktwachstum behindern.

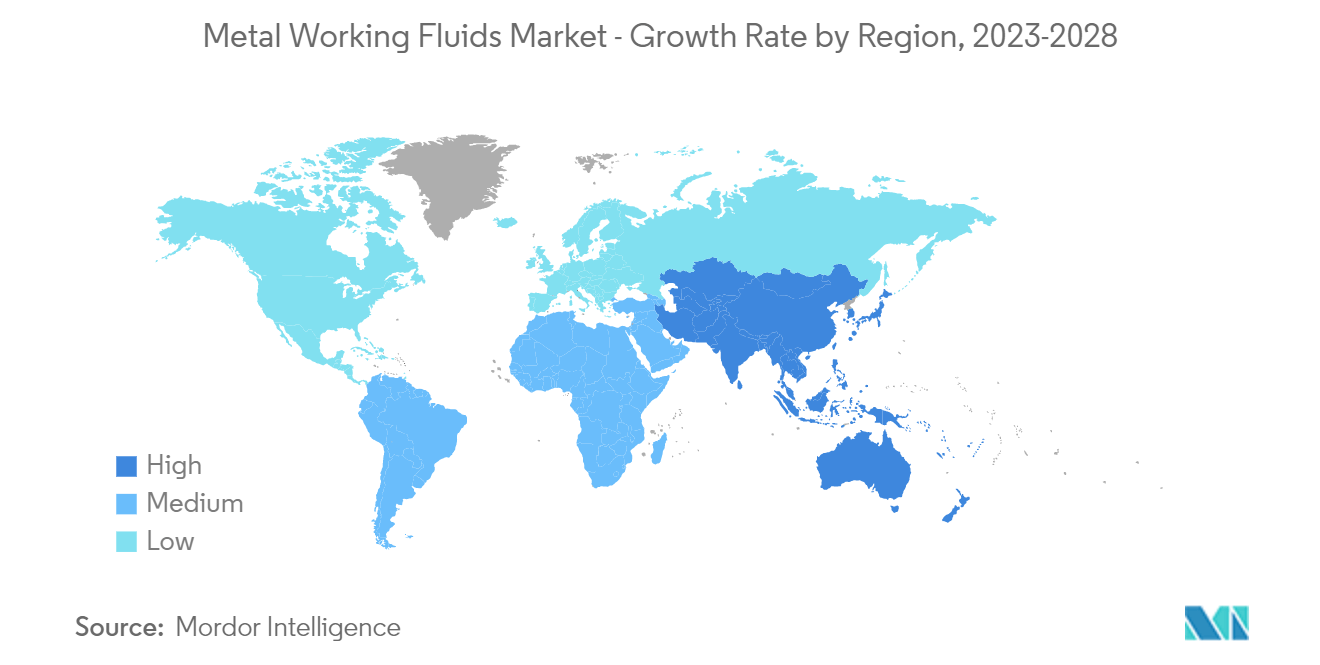

- Darüber hinaus wird erwartet, dass die mehrphasige Metallbearbeitungsflüssigkeit in Zukunft eine Marktchance darstellt. Der asiatisch-pazifische Raum dominiert weltweit den Markt, wobei Länder wie China, Indien und Japan die größten Verbraucher sind.

Markttrends für Metallbearbeitungsflüssigkeiten

Erhöhte Nachfrage im Automobilsektor

- Es wird erwartet, dass die Nachfrage nach Metallbearbeitungsflüssigkeiten durch die wachsende Nachfrage nach Maschinen für die Automobil- und Schwerindustrie getrieben wird. Daher wird erwartet, dass die Expansion der Automobilindustrie ein Haupttreiber für den Markt für Metallbearbeitungsflüssigkeiten sein wird.

- Metallbearbeitungsflüssigkeiten werden im Automobilbereich eingesetzt, da sie die Reibung zwischen Werkstück und Werkzeug verringern, eine gute Oberflächenqualität gewährleisten, Metallspäne entfernen und die Werkzeugstandzeit erhöhen können. Die Effizienz der Bearbeitungsvorgänge wird durch den Einsatz von Metallbearbeitungsflüssigkeiten gesteigert, was zu einer höheren Maschinenleistung führt.

- Es wird erwartet, dass der Ausbau des Automobilsegments in China die Nachfrage nach Metallbearbeitungsflüssigkeiten begünstigen wird. Nach Angaben der Internationalen Organisation der Kraftfahrzeughersteller (französisch Organisation Internationale des Constructeurs d'Automobiles) (OICA) ist China der größte Automobilproduzent. Das Land produzierte im Jahr 2021 2.60.82.220 Fahrzeugeinheiten.

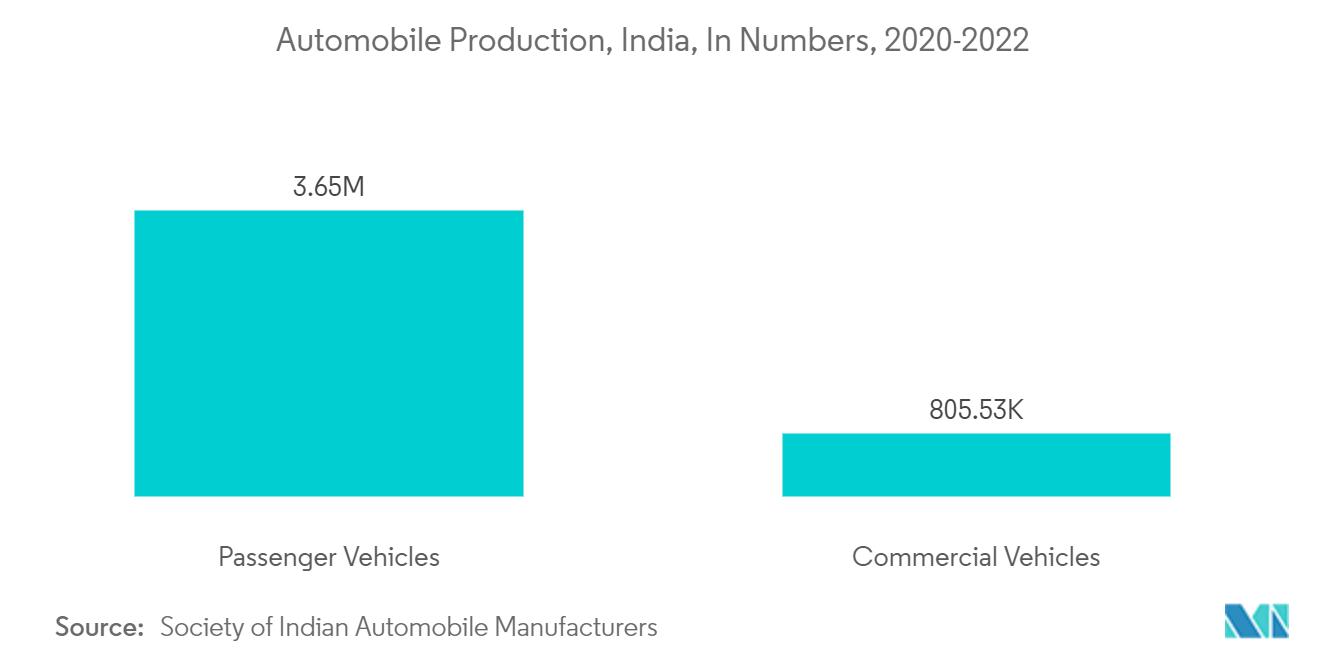

- Darüber hinaus verzeichnete Indien einen deutlichen Anstieg der Produktion von Personenkraftwagen. Beispielsweise erreichte die Produktion von Personenkraftwagen nach den von der Society of Indian Automobile Manufacturers (SIAM) veröffentlichten Daten im Zeitraum 2021–2022 3.650.698, was einem Anstieg von 19 % im Vergleich zu 2020–21 entspricht und somit das Marktwachstum erheblich unterstützt. Mit der expandierenden Automobilindustrie steigt daher im Prognosezeitraum auch die Nachfrage nach Metallbearbeitungsflüssigkeiten.

Der asiatisch-pazifische Raum verzeichnet das schnellste Wachstum

- Der asiatisch-pazifische Raum dominierte den Markt vor allem aufgrund der steigenden Nachfrage aus der Landwirtschaft und dem Bausektor. Die zunehmende Industrialisierung und wirtschaftliche Entwicklung treiben das Wachstum der Schwermaschinenindustrie in Ländern wie China, Indien, Japan usw. voran.

- Metallbearbeitungsflüssigkeiten werden in großem Umfang bei der Herstellung schwerer Maschinen und Geräte verwendet. Daher wird erwartet, dass mit der steigenden Nachfrage nach solchen Maschinen in naher Zukunft auch die Nachfrage nach Metallbearbeitungsflüssigkeiten steigen wird.

- Die Schwermaschinenindustrie deckt ein breites Spektrum an Teilsektoren ab, darunter Werkzeugmaschinen, schwere Elektrogeräte, Zementmaschinen, Materialtransportmaschinen, Kunststoffverarbeitungsmaschinen, Prozessanlagenausrüstung, Erdbewegung sowie Bau- und Bergbaumaschinen.

- Chinas 14. Fünfjahresplan bietet China die Möglichkeit, seine landwirtschaftliche und ländliche Transformation voranzutreiben, die direkt mit einem verstärkten Einsatz schwerer Maschinen in der Landwirtschaft und im Baugewerbe zusammenhängt.

- Darüber hinaus wuchs der Export von Baumaschinen in Indien im Jahr 2022 um 60,5 % auf 7.802 Einheiten. Die Zentralregierung veranschlagte für das Geschäftsjahr 2022 eine Erhöhung ihrer Investitionsausgaben um 36 % auf 7500 Milliarden INR (100,5 Milliarden US-Dollar), mit Schwerpunkt auf Entwicklung der Infrastruktur.

- Darüber hinaus verzeichnet Japan ein stabiles Wachstum in der Produktion von Landmaschinen. Nach Angaben des japanischen Verbands der Hersteller landwirtschaftlicher Maschinen (JAMMA) lag die Gesamtproduktion verschiedener landwirtschaftlicher Geräte (Reisschäler, Dreschmaschinen, Gemüsemaschinen usw.) im Jahr 2021 bei 520.394 (deutlich höher als die 429.862 im Jahr 2020). , von denen insgesamt 120.061 Traktoren produziert wurden.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Metallbearbeitungsflüssigkeiten dominieren wird.

Branchenüberblick über Metallbearbeitungsflüssigkeiten

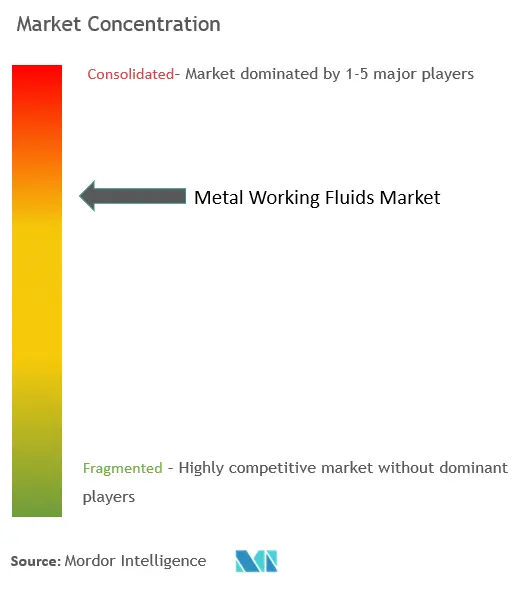

Der Markt für Metallbearbeitungsflüssigkeiten ist seiner Natur nach teilweise konsolidiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem Exxon Mobil Corporation, FUCHS, TotalEnergies, BP plc und Chevron Corporation (in keiner bestimmten Reihenfolge).

Marktführer bei Metallbearbeitungsflüssigkeiten

Exxon Mobil Corporation

FUCHS

TotalEnergies

BP p.l.c.

Chevron Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Metallbearbeitungsflüssigkeiten

- Februar 2023 Univar Solutions und Milliken unterzeichneten eine Vereinbarung zur Automatisierung des Marktes für Flüssigfarbstoffe in Nordamerika für Schmierstoffe und Metallbearbeitungsflüssigkeiten.

- Dezember 2022 SKF und Castrol arbeiten zusammen, um den Zugang zum industriellen Schmierstoffrecycling zu ermöglichen. Die Zusammenarbeit umfasst die Bereitstellung von Öl als Dienstleistung durch die Kombination der SKF RecondOil-Lösung mit den Metallbearbeitungsschmierstoffen von Castrol.

Branchensegmentierung für Metallbearbeitungsflüssigkeiten

Metallbearbeitungsflüssigkeit (MWF) ist die Bezeichnung für eine Reihe von Ölen und anderen Flüssigkeiten, die zum Kühlen und/oder Schmieren von Metallwerkstücken beim Bearbeiten, Schleifen, Fräsen usw. verwendet werden. MWFs reduzieren die Hitze und Reibung zwischen dem Schneidwerkzeug und dem Werkstück und helfen dabei Verhindern Sie Verbrennungen und Rauchen. Der Einsatz von MWF trägt auch dazu bei, die Qualität des Werkstücks zu verbessern, indem Feinteile, Späne und Späne kontinuierlich vom verwendeten Werkzeug und der Oberfläche des Werkstücks entfernt werden.

Der Markt für Metallbearbeitungsflüssigkeiten ist nach Produkttyp und Geografie segmentiert. Nach Produkttyp ist der Markt in Entfernungsflüssigkeiten, Formungsflüssigkeiten, Schutzflüssigkeiten und Behandlungsflüssigkeiten unterteilt. Basierend auf der Geographie ist der Markt in den asiatisch-pazifischen Raum, Nordamerika, Europa, Südamerika sowie den Nahen Osten und Afrika unterteilt.

Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (in Mio. USD) erstellt.

| Entfernungsflüssigkeiten |

| Bildende Flüssigkeiten |

| Schutzflüssigkeiten |

| Behandlung von Flüssigkeiten |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Entfernungsflüssigkeiten | |

| Bildende Flüssigkeiten | ||

| Schutzflüssigkeiten | ||

| Behandlung von Flüssigkeiten | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Metallbearbeitungsflüssigkeiten

Wie groß ist der Markt für Metallbearbeitungsflüssigkeiten derzeit?

Der Markt für Metallbearbeitungsflüssigkeiten wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von weniger als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Metallbearbeitungsflüssigkeiten?

Exxon Mobil Corporation, FUCHS, TotalEnergies, BP p.l.c., Chevron Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Metallbearbeitungsflüssigkeiten tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Metallbearbeitungsflüssigkeiten?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Metallbearbeitungsflüssigkeiten?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Metallbearbeitungsflüssigkeiten.

Welche Jahre deckt dieser Markt für Metallbearbeitungsflüssigkeiten ab?

Der Bericht deckt die historische Marktgröße des Marktes für Metallbearbeitungsflüssigkeiten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Metallbearbeitungsflüssigkeiten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Metallbearbeitungsflüssigkeiten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Metallbearbeitungsflüssigkeiten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Metallbearbeitungsflüssigkeiten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.