Marktanalyse für Metallreinigungschemikalien

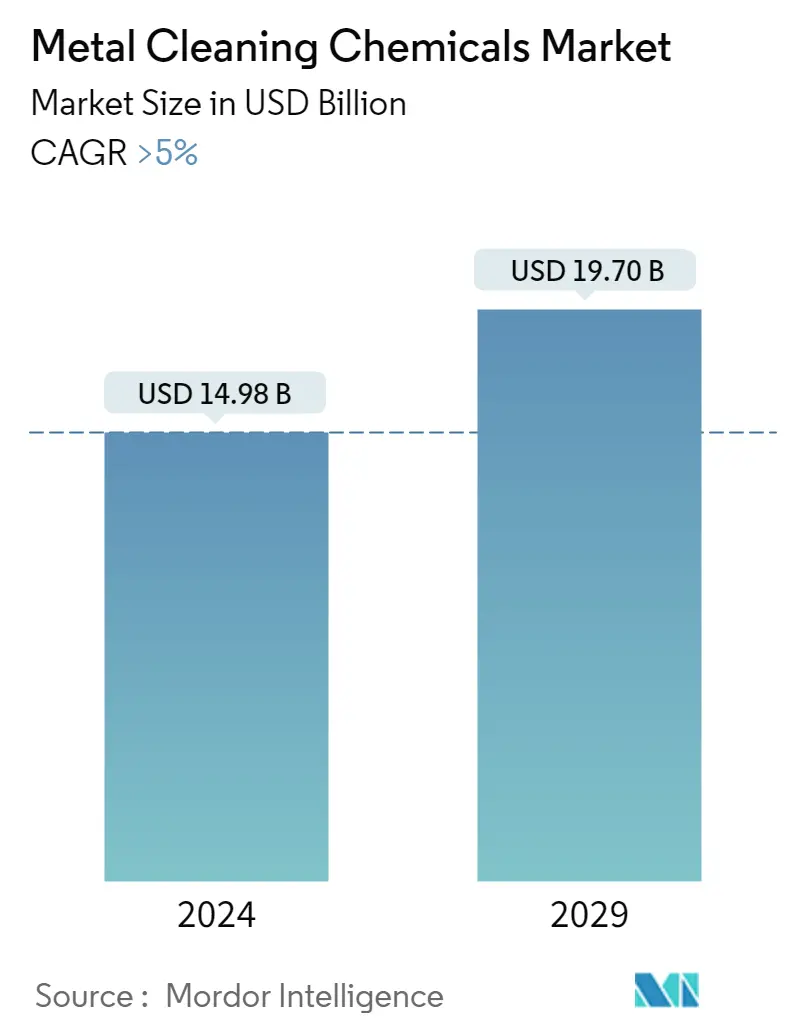

Die Größe des Marktes für Metallreinigungschemikalien wird im Jahr 2024 auf 14,98 Milliarden US-Dollar geschätzt und soll bis 2029 19,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 5 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich positiv auf den Markt für Metallreinigungschemikalien aus, da die Nachfrage nach Desinfektionsmitteln, Allzweckreinigern, Oberflächenreinigern, Reinigungsmitteln, Seifen und anderen Hygieneprodukten zunahm. Dies wirkte sich positiv auf die Pharma- und Chemieunternehmen aus und steigerte ihre Umsätze im Hygiene- und Reinigungssektor.

Der steigende Bedarf an industrieller Reinigung und Wartung im verarbeitenden Gewerbe treibt das Marktwachstum voran.

Die meisten Reinigungschemikalien sind ätzend und es ist gefährlich, sie mit Sauerstoff zu vermischen. Die Abfallwirtschaft und die schädlichen Auswirkungen von Reinigungschemikalien sind große Herausforderungen, die das Marktwachstum behindern.

Darüber hinaus steigt die Nachfrage nach umweltfreundlichen und biobasierten Metallreinigungschemikalien aufgrund ihrer Wirksamkeit, Sicherheit und Nachhaltigkeit. Sie dürften Möglichkeiten für eine schnelle und profitable Expansion auf dem Weltmarkt schaffen.

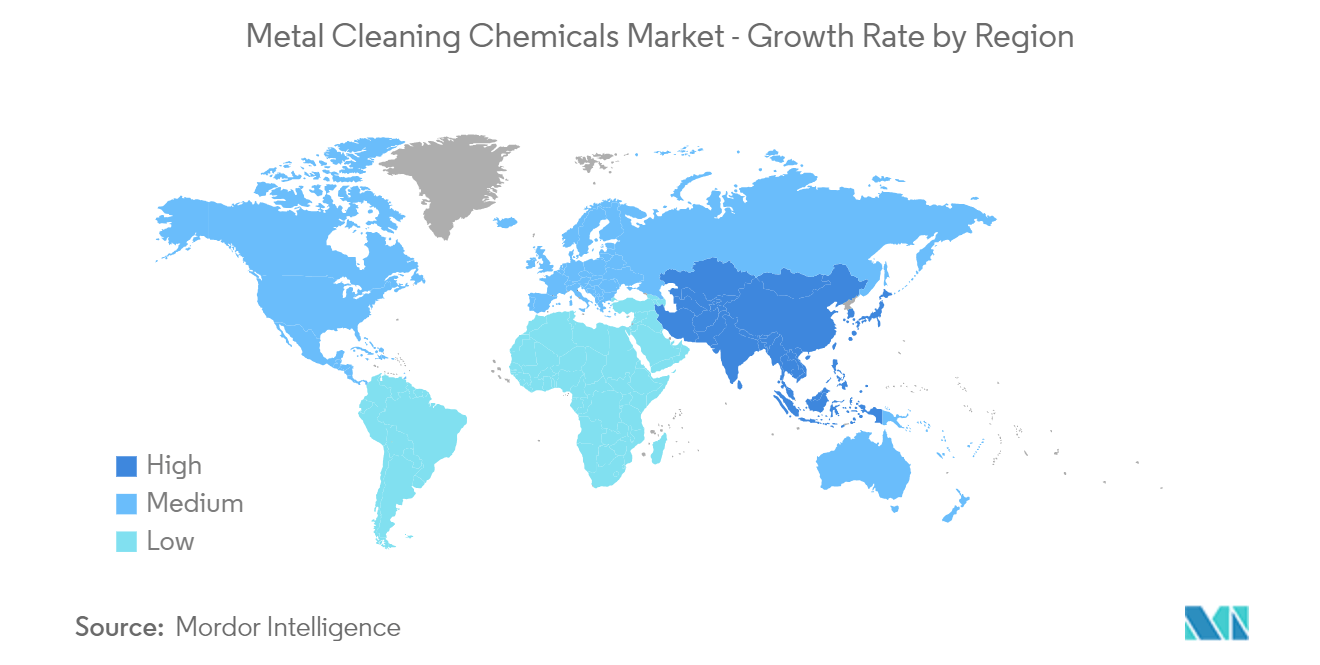

Der asiatisch-pazifische Raum dominierte den Markt für Metallreinigungschemikalien, wobei Indien, China und Japan gemessen am Verbrauch die wichtigsten Länder darstellten.

Markttrends für Metallreinigungschemikalien

Steigende Nachfrage im Stahlsektor

- Die Stahlindustrie ist der größte Verwender von Metallreinigungschemikalien, da sie ihre metallischen Oberflächen sauber halten muss. Industrielle Metallreiniger sind eine wertvolle Lösung für diese Herausforderung, da sie Geräte reinigen können, ohne dass sie zerlegt und wieder zusammengebaut werden müssen, und sie verhindern außerdem Korrosion nach der Reinigung.

- Dieses Segment wächst aufgrund der Urbanisierung, des technologischen Fortschritts, der staatlichen Unterstützung, der starken Nachfrage nach Stahl in industriellen Anwendungen, des steigenden Fertigungsbedarfs und eines wachsenden Fokus auf industrielle Reinigung und Wartung.

- Der Weltstahlverband prognostiziert, dass der Verbrauch von Fertigstahl im Jahr 2023 um 1,0 % steigen wird, nachdem er im Jahr 2022 um 2,3 % zurückgegangen war. Chinas Wirtschaft hatte im Jahr 2022 einen erheblichen Einfluss auf die Stahlproduktion, die um 4 % zurückging. Aufgrund der anhaltenden Maßnahmen zur Eindämmung von COVID-19, die die Nachfrage nach Immobilien und Bauprojekten verringerten, wird erwartet, dass die Stahlproduktion in China im Jahr 2023 stabil bleibt.

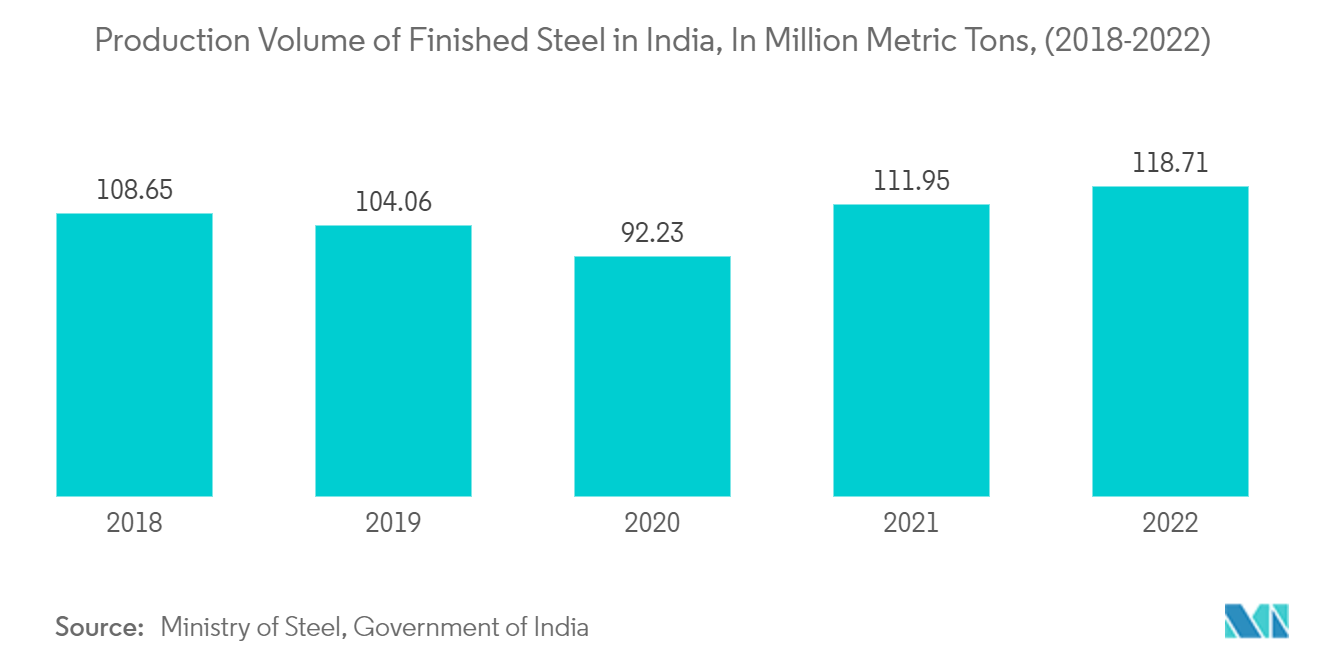

- Es wird erwartet, dass Indiens erhöhte Produktion von fertigen Stahlprodukten im Jahr 2022, angetrieben durch Infrastrukturausgaben, starke Verbrauchernachfrage und Wachstum der Automobilindustrie, den Markt für Metallreinigungschemikalien im Zusammenhang mit der Stahlproduktion im Prognosezeitraum ankurbeln wird.

- Laut der National Steel Policy produzierte Indien im Geschäftsjahr 2022/23 über 125 Millionen Tonnen Stahl. Neu-Delhi will diese Produktion bis 2030 auf 300 Millionen Tonnen steigern.

- Stahl ist eine der bedeutendsten Metallarten auf dem Markt für Metallreinigungschemikalien und dürfte diesen Markt im Prognosezeitraum weiter vorantreiben.

Asien-Pazifik wird den Markt für Metallreinigungschemikalien dominieren

- Aufgrund der hohen Produktion und des hohen Verbrauchs von Metallen wie Stahl und Aluminium wird der asiatisch-pazifische Markt voraussichtlich am schnellsten wachsen. Diese Metalle werden unter anderem häufig bei der Herstellung verschiedener Komponenten, Fahrzeugrahmen und industrieller Schalttafeln verwendet und erfordern die Reinigung von Metallreinigungslösungen.

- Das schnelle Wirtschaftswachstum in der Region, gepaart mit steigenden verfügbaren Einkommen, bietet internationalen Unternehmen die Möglichkeit, in den lokalen Markt einzutreten und ihre Sichtbarkeit und ihr Umsatzpotenzial zu erhöhen.

- Nach Angaben der World Steel Association produzierte Indien im Geschäftsjahr 2022/23 125,32 Millionen Tonnen Rohstahl und 121,29 Millionen Tonnen Fertigstahl und ist damit der zweitgrößte Rohstahlproduzent der Welt.

- Laut OICA wuchs die globale Automobilindustrie im Jahr 2022 um 6 %. In Industrie- und Entwicklungsländern auf der ganzen Welt, darunter China, Deutschland, Südkorea, Kanada, das Vereinigte Königreich und Italien, stieg die Automobilproduktion im Jahr 2022. Im Jahr 2022 wurden über 85 Millionen Kraftfahrzeuge hergestellt.

- Laut IBEF (India Brand Equity Foundation) wurden 67 Anträge von 30 Unternehmen für das Production Linked Incentive (PLI)-Programm für Spezialstahl genehmigt. Es wird erwartet, dass diese Genehmigungen eine Investition von 4.250 Billionen INR (5,19 Milliarden US-Dollar) nach sich ziehen und die nachgelagerte Eisen- und Stahlkapazität um 26 Millionen Tonnen erhöhen werden.

- Invest India prognostiziert, dass sich Indien bis zum Geschäftsjahr 2026 zu einer digitalen Wirtschaft im Bereich Electronics System Design and Manufacturing (ESDM) mit einem Volumen von 1 Billion US-Dollar entwickeln wird. Der indische Elektronikmarkt hat derzeit einen Wert von 155 Milliarden US-Dollar, wobei die Inlandsproduktion 65 % ausmacht. Darüber hinaus wurde das Semicon India Program, ein Anreizprogramm in Höhe von 10 Milliarden US-Dollar, ins Leben gerufen, um ein nachhaltiges Halbleiter- und Display-Ökosystem im Land zu entwickeln.

- Laut PwC ist die indische Chemieindustrie einer der am schnellsten wachsenden Sektoren der Welt und soll bis 2025 einen Wert von 304 Milliarden US-Dollar erreichen.

- Laut IBEF ist Indien der sechstgrößte Chemieproduzent der Welt und Asiens drittgrößter Produzent und trägt 7 % zum indischen BIP bei. Die Regierung hat dem Ministerium für Chemikalien und Petrochemie im Unionshaushalt für 2023-24 173,45 Crore (20,93 Millionen US-Dollar) zugewiesen.

- Der asiatisch-pazifische Raum verzeichnet ein schnelles Wachstum und Investitionen von Regierungen und Unternehmen in der Region. Es ist auf dem Weg, der weltweit dominierende Chemiemarkt zu werden, wobei China, Indien und Japan in Produktion und Verbrauch führend sind.

Überblick über die Metallreinigungschemikalien-Branche

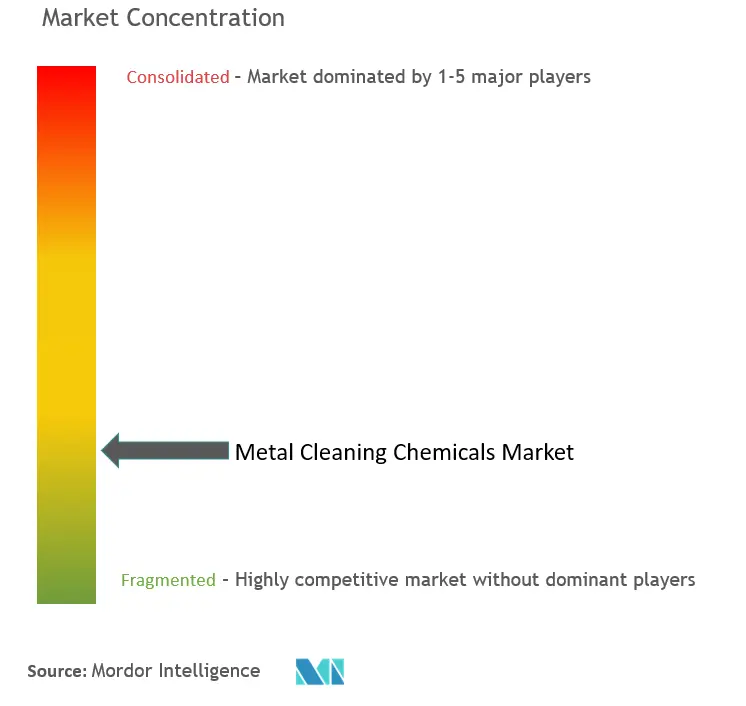

Der Markt für Metallreinigungschemikalien ist fragmentiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) gehören unter anderem Quaker Houghton, Stepan Company, Hubbard-Hall, KYZEN CORPORATION und Eastman Chemical Company.

Marktführer bei Metallreinigungschemikalien

-

Eastman Chemical Company

-

KYZEN CORPORATION

-

Stepan Company

-

Hubbard-Hall

-

Quaker Houghton

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Metallreinigungschemikalien

September 2022 Stepan Company, ein großer Hersteller von Metallreinigungschemikalien, übernimmt das Tensidgeschäft von PerformanX Specialty Chemicals, LLC. Mit dieser Akquisition sollte Stepans Portfolio an Tensidprodukten erweitert werden, die in einer Vielzahl von Metallreinigungsanwendungen wie Entfetten, Beizen und Spülen eingesetzt werden.

Februar 2022 Clariant führt Vita ein, eine Reihe zu 100 % biobasierter Polyethylenglykole und Tenside, die einen Beitrag zur Eindämmung des Klimawandels leisten sollen. Die bahnbrechenden Tenside und PEGs von Clariant werden unter Verwendung von Ethylenoxid hergestellt, das ausschließlich aus Bioethanol aus Zuckerrohr oder Mais gewonnen wird. Dieses Produkt wird in verschiedenen Endverbrauchersegmenten eingesetzt, darunter auch als Metallreinigungschemikalien.

Segmentierung der Metallreinigungschemikalien-Industrie

Metallreinigungschemikalien werden verwendet, um organische und anorganische Fremdstoffe von Metalloberflächen zu entfernen. Sie waschen unerwünschte Substanzen wie Fett, Korrosionsoxide, Öl, Partikel und andere Verunreinigungen ab und sorgen so für die Aufrechterhaltung der Leistungseffizienz. Metallausrüstung wird häufig durch Ablagerungen von Schmierölen, hartem Wasser, korrodierten Metallen und anderen Faktoren verunreinigt. Die regelmäßige Metallreinigung stellt die ordnungsgemäße Funktion der Maschinen sicher und erhält die Effizienz des Betriebs. Diese Chemikalie schützt Metalle vor Korrosion durch hartes Wasser, korrodierende Substrate und Schmieröl. Sie entfernen Verschmutzungen durch organische und anorganische Materialien.

Der Markt für Metallreinigungschemikalien ist nach Typ, Form, Endverbraucherbranche und Geografie segmentiert. Nach Typ ist der Markt in saure, basische und neutrale Produkte unterteilt. Je nach Form ist der Markt in wässrige und lösungsmittelhaltige Produkte unterteilt. Nach Endverbraucherindustrie ist der Markt in Luft- und Raumfahrt, Automobil und Transport, Elektrik und Elektronik, Chemie und Pharmazie, Öl und Gas sowie andere Endverbraucherindustrien (Gesundheitswesen sowie Lebensmittel und Getränke) unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Kompressorölmarkt für 15 große Länder in der großen Region.

Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt.

| Sauer |

| Basic |

| Neutral |

| Wässrig |

| Lösungsmittel |

| Luft- und Raumfahrt |

| Automobil und Transport |

| Elektrik und Elektronik |

| Chemie und Pharma |

| Öl und Gas |

| Andere Endverbraucherbranchen (Gesundheitswesen sowie Lebensmittel und Getränke) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Sauer | |

| Basic | ||

| Neutral | ||

| Bilden | Wässrig | |

| Lösungsmittel | ||

| Endverbraucherindustrie | Luft- und Raumfahrt | |

| Automobil und Transport | ||

| Elektrik und Elektronik | ||

| Chemie und Pharma | ||

| Öl und Gas | ||

| Andere Endverbraucherbranchen (Gesundheitswesen sowie Lebensmittel und Getränke) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Metallreinigungschemikalien

Wie groß ist der Markt für Metallreinigungschemikalien?

Die Größe des Marktes für Metallreinigungschemikalien wird im Jahr 2024 voraussichtlich 14,98 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von mehr als 5 % wachsen, um bis 2029 19,70 Milliarden US-Dollar zu erreichen.

Wie groß ist der Markt für Metallreinigungschemikalien derzeit?

Im Jahr 2024 wird die Größe des Marktes für Metallreinigungschemikalien voraussichtlich 14,98 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Metallreinigungschemikalien-Markt?

Eastman Chemical Company, KYZEN CORPORATION, Stepan Company, Hubbard-Hall, Quaker Houghton sind die wichtigsten Unternehmen, die auf dem Markt für Metallreinigungschemikalien tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Metallreinigungschemikalien?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Metallreinigungschemikalien-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Metallreinigungschemikalien.

Welche Jahre deckt dieser Markt für Metallreinigungschemikalien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Metallreinigungschemikalien auf 14,27 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Metallreinigungschemikalien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Metallreinigungschemikalien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Metallreinigungschemikalien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Metallreinigungschemikalien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Metallreinigungschemikalien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.