Marktanalyse für melaminbasierte Klebstoffe

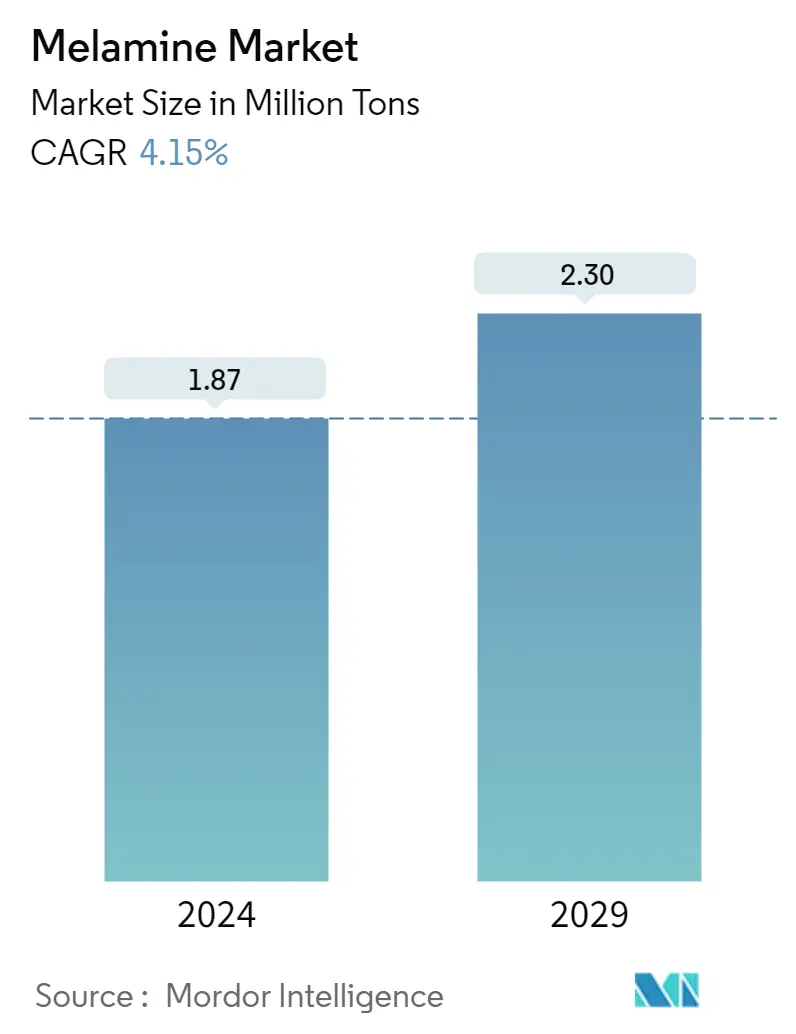

Die Größe des Melaminmarkts wird im Jahr 2024 auf 1,87 Millionen Tonnen geschätzt und soll bis 2029 2,30 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,15 % im Prognosezeitraum (2024–2029) entspricht.

Der Melaminmarkt wurde während der COVID-19-Pandemie im Jahr 2020 negativ beeinflusst. Der Markt verbesserte sich im Jahr 2021. Mit der Erholung der Bau- und Automobilproduktionsaktivitäten von der Sperrung stieg die Nachfrage nach Baumaterialien wie Laminaten, Farben und Beschichtungen sowie Holzklebstoffen. Die Bauindustrie erholt sich rasch und dürfte in den kommenden Jahren weiter wachsen, was die Nachfrage nach Melamin ankurbeln könnte.

- Kurzfristig dürfte die steigende Nachfrage nach Laminaten, Beschichtungen und Holzklebstoffen aus der Bauindustrie das Marktwachstum vorantreiben.

- Es wird erwartet, dass die Verfügbarkeit von Ersatzstoffen wie verflüssigtem Holz, Soja und Pulverbeschichtungen sowie die zunehmende Besorgnis der Verbraucher über Formaldehydemissionen aus melaminbasierten Formmassen das Marktwachstum behindern.

- Der zunehmende Trend zu Schäumen auf Melaminbasis dürfte sich jedoch in Zukunft als Chance erweisen.

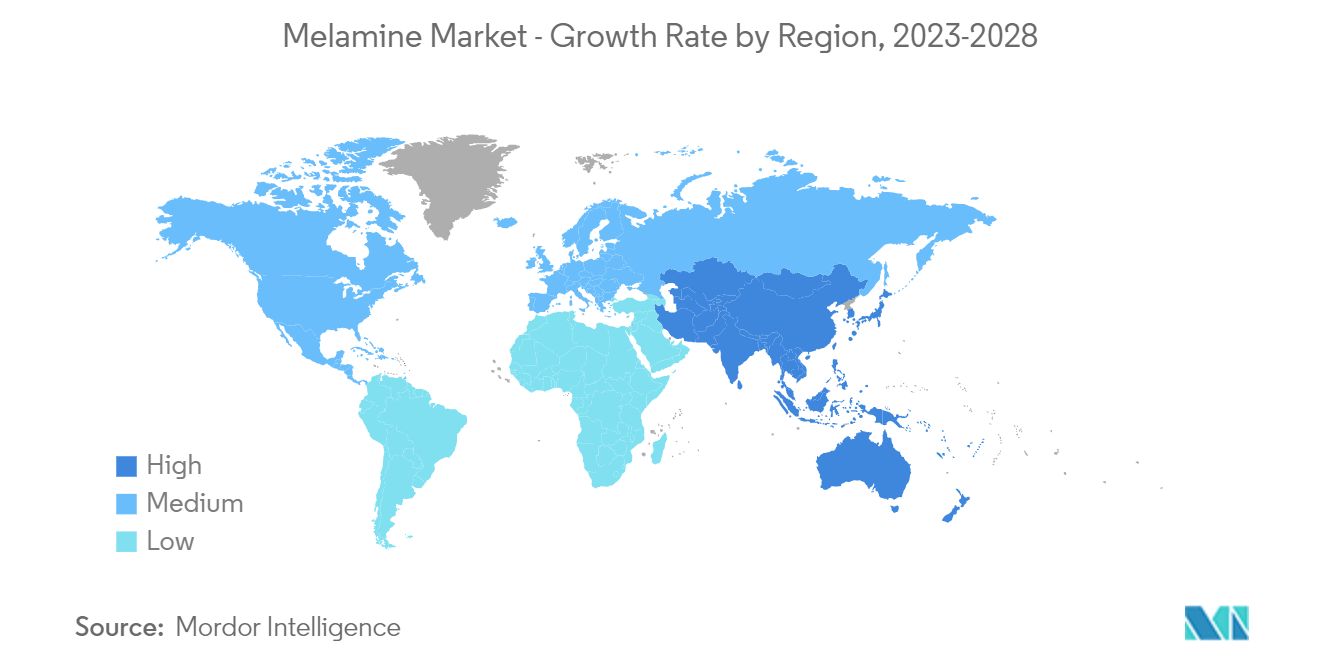

- Der asiatisch-pazifische Raum dominiert weltweit den Markt, wobei der größte Verbrauch aus China und Indien stammt.

Markttrends für melaminbasierte Klebstoffe

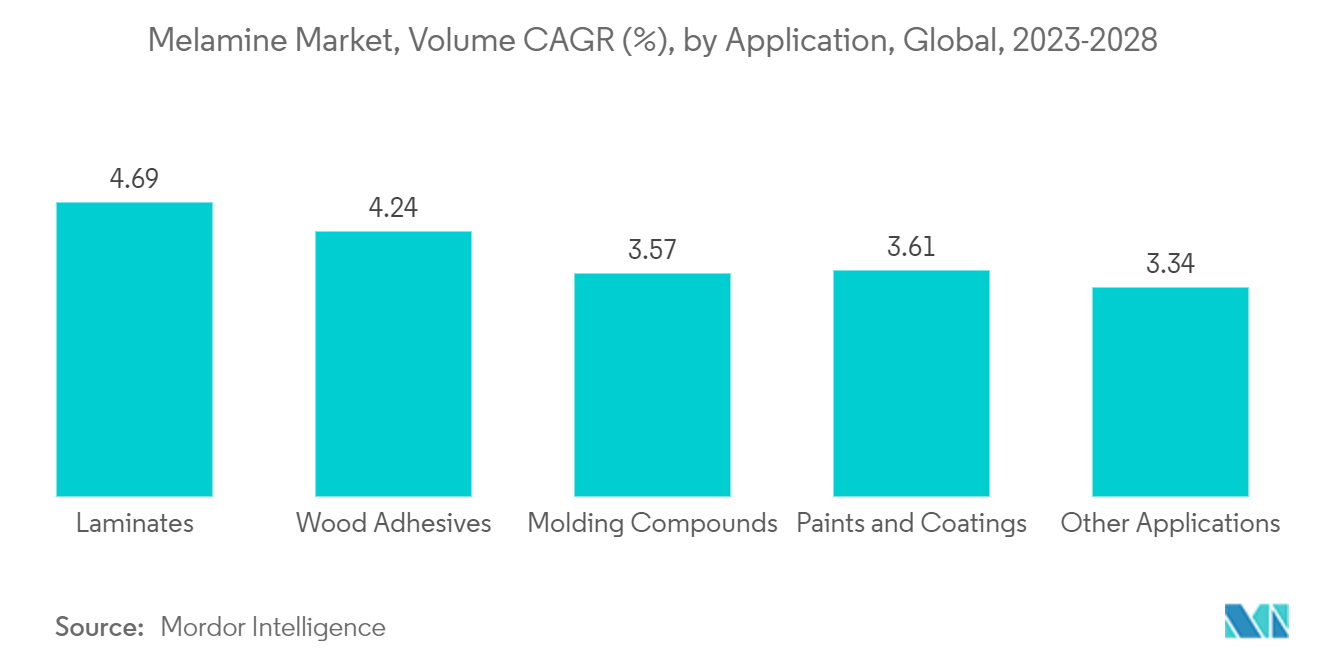

Laminate-Segment soll den Markt dominieren

- Melaminharze sind die Polymere der Wahl, die in der äußeren oder dekorativen Schicht von Laminaten sowie bei der Herstellung von Theken und Tischplatten, Küchenschränken, Fußböden, Möbeln usw. verwendet werden.

- Melaminharze verleihen Härte, Transparenz, Fleckenbeständigkeit, Verfärbungsfreiheit und allgemeine Haltbarkeit. Für diese Anwendung wird das zum Tränken des Overlays oder der Dekorfolie verwendete Harz durch Reaktion von etwa zwei Mol Formaldehyd pro Mol Melamin hergestellt.

- Diese Platten werden häufig für Oberflächendekorationsprojekte wie Wände, Säulen, Tischplatten, Möbel und abgehängte Decken verwendet.

- Nach Angaben der Canadian Construction Association ist der Bausektor einer der größten Arbeitgeber Kanadas und trägt maßgeblich zum wirtschaftlichen Erfolg des Landes bei. Es ist das Rückgrat der Wirtschaft des Landes. Nach Angaben der Canadian Construction Association beschäftigt der Bausektor mehr als 1,4 Millionen Menschen und generiert jährlich etwa 141 Milliarden US-Dollar für die kanadische Wirtschaft. Außerdem erwirtschaftet die Branche 7,5 % des Bruttoinlandsprodukts (BIP) des Landes.

- Den US-Volkszählungsdaten zufolge beliefen sich die gesamten Bauausgaben im Februar 2022 auf rund 1.704,4 Milliarden US-Dollar, verglichen mit 1.695,5 Milliarden US-Dollar im Januar 2022.

- Nach Angaben des United States Census Bureau wurde die Wohnungsbaubranche in den Vereinigten Staaten im Juli 2022 auf 929,7 Milliarden US-Dollar geschätzt, verglichen mit 815,5 Milliarden US-Dollar im Juli 2021, was einem Wachstum von 14 % entspricht. Die in die Jahre gekommenen Häuser signalisieren einen wachsenden Markt für Umbauten, da in alten Gebäuden normalerweise neue Annehmlichkeiten hinzugefügt oder alte Komponenten repariert/ersetzt werden müssen. Steigende Immobilienpreise im Land haben auch Hausbesitzer dazu ermutigt, mehr für Hausverbesserungen auszugeben.

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum dominiert den Gesamtmarktanteil. Aufgrund der wachsenden Bautätigkeit und der steigenden Nachfrage nach Laminaten, Holzklebstoffen sowie Farben und Beschichtungen in China, Indien und Japan nimmt die Verwendung von Melamin in der Region zu.

- Auf China entfällt mehr als ein Viertel des weltweiten Marktes für Beschichtungen. Nach Angaben der China National Coatings Industry Association verzeichnete die Branche in den letzten Jahren ein Wachstum von 7 %.

- Die chinesische Regierung hat umfangreiche Baupläne in die Tat umgesetzt und sieht unter anderem Vorkehrungen für die Umsiedlung von 250 Millionen Menschen in die neuen Megastädte in den nächsten zehn Jahren vor. Solche Pläne werden die Nachfrage nach Farben erhöhen, bei deren Herstellung Melamin verwendet wird.

- Es wird erwartet, dass die gesamte chinesische Bauindustrie im Zeitraum 2023–2026 real um 4,6 % wachsen wird. Laut dem vom National Bureau of Statistics of China veröffentlichten Bericht stiegen die Transportinvestitionen im ersten Halbjahr 2022 um 6,7 %.

- Die indische Regierung hat in Zusammenarbeit mit der japanischen Regierung das Programm Delhi-Mumbai Industrial Corridor ins Leben gerufen, dessen Ziel die Entwicklung neuer Industriestädte mit einer Investition von 200 Milliarden US-Dollar in der Region Delhi-Mumbai Industrial Corridor ist. Ähnliche Programme könnten in Regionen wie dem Bangalore-Chennai-Korridor usw. gestartet werden.

- Nach Angaben der chinesischen Zivilluftfahrtbehörde hat die Regierung die Bauarbeiten für mehr als 80 % aller Flughafenprojekte wieder aufgenommen, was 65 Flughafenprojekten im ganzen Land entspricht. Davon sind 27 Flughäfen nationale Großflughafenprojekte. Es wird erwartet, dass solche Projekte die Nachfrage nach Melamin erhöhen werden.

Branchenüberblick über melaminbasierte Klebstoffe

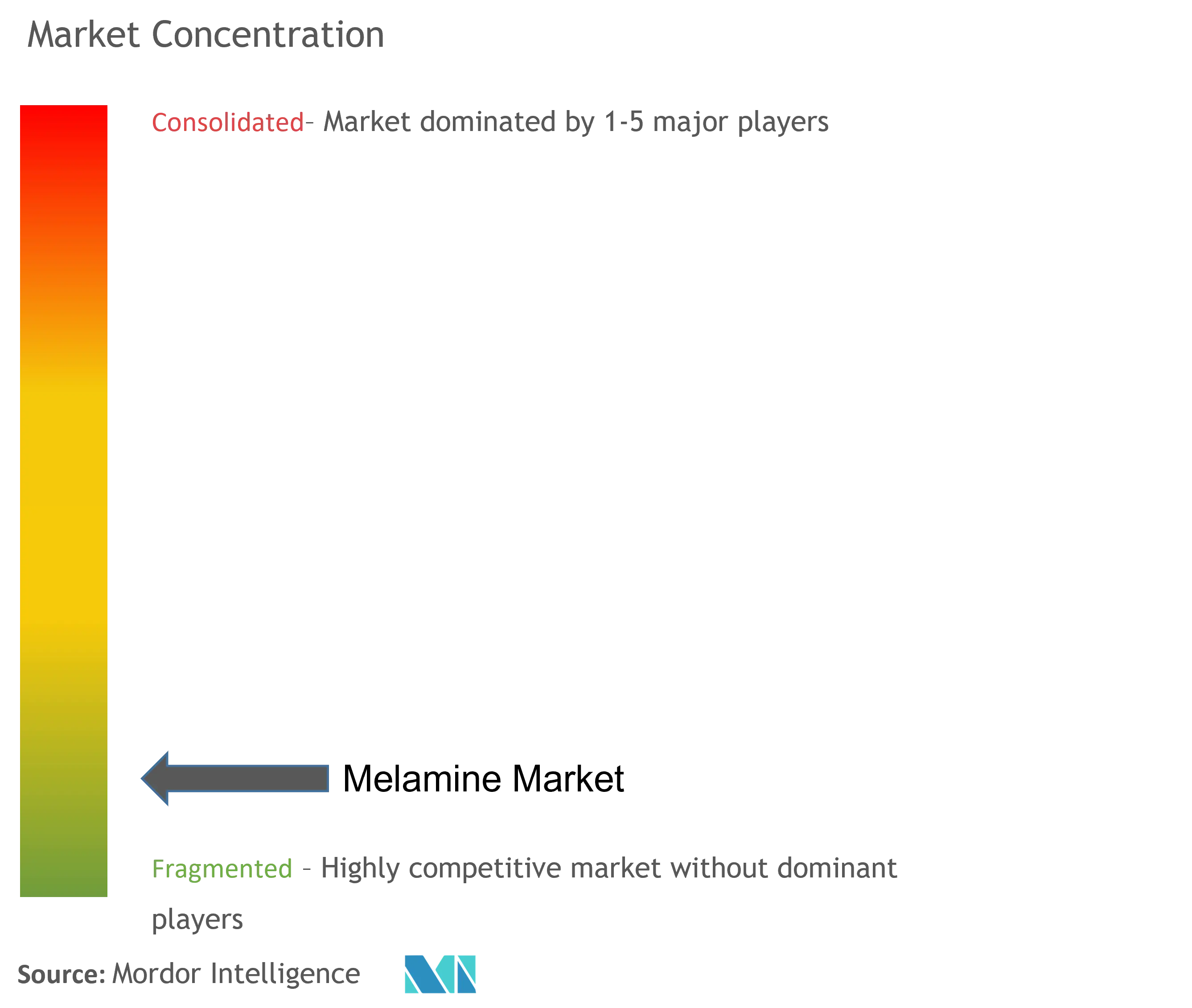

Der Melaminmarkt ist fragmentiert und die fünf größten Anbieter machen rund 40 % der gesamten Produktionskapazität aus. Zu diesen Unternehmen gehören (nicht in einer bestimmten Reihenfolge) OCI NV, Borealis AG, Henan Xinlianxin Chemicals Group Co. Ltd, Prefere Resins Holding GmbH und Grupa Azoty.

Marktführer bei melaminbasierten Klebstoffen

-

OCI NV

-

Borealis AG

-

Prefere Resins Holding GmbH

-

Grupa Azoty

-

Henan Xinlianxin Chemicals Group Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für melaminbasierte Klebstoffe

- Im März 2022 lehnte die Borealis AG das Angebot von EuroChem zur Übernahme ihres Melamin-, Stickstoff- und Düngemittelgeschäfts ab. Dieses Angebot erhielt das Unternehmen im Februar 2022 von EuroChem. Das Unternehmen ist offen für die Prüfung von Optionen für sein Stickstoffgeschäft.

- Im September 2022 gab Eurotecnica die Vergabe von zwei Großaufträgen zur Umsetzung von Hochdruck-Melaminanlagen mit Kapazitäten von 60.000 Tonnen bzw. 80.000 Tonnen pro Jahr bekannt.

Segmentierung der Industrie für melaminbasierte Klebstoffe

Melamin ist eine stickstoffreiche organische chemische Verbindung mit der Formel C3H6N6, die in verschiedenen Industrie- und Bauanwendungen eingesetzt wird, darunter bei der Herstellung von Klebstoffen, Laminaten, Formmassen, Farben und Flammschutzmitteln. Es kann kommerziell aus zwei Rohstoffen hergestellt werden – Harnstoff und Dicyandiamid. Der Melaminmarkt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Laminate, Holzklebstoffe, Formkomponenten, Farben und Beschichtungen sowie andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognose für den Melaminmarkt in 16 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und die Prognose auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Laminate |

| Holzklebstoffe |

| Formmassen |

| Farben und Beschichtungen |

| Andere Anwendungen (Flammschutzmittel und Textilharze) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Russland | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Laminate | |

| Holzklebstoffe | ||

| Formmassen | ||

| Farben und Beschichtungen | ||

| Andere Anwendungen (Flammschutzmittel und Textilharze) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Russland | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Klebstoffe auf Melaminbasis

Wie groß ist der Melaminmarkt?

Es wird erwartet, dass die Größe des Melaminmarkts im Jahr 2024 1,87 Millionen Tonnen erreichen und mit einer jährlichen Wachstumsrate von 4,15 % auf 2,30 Millionen Tonnen bis 2029 wachsen wird.

Wie groß ist der Melaminmarkt derzeit?

Im Jahr 2024 wird die Größe des Melaminmarktes voraussichtlich 1,87 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Melamin-Markt?

OCI NV, Borealis AG, Prefere Resins Holding GmbH, Grupa Azoty, Henan Xinlianxin Chemicals Group Co. Ltd sind die wichtigsten Unternehmen, die auf dem Melaminmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Melaminmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Melamin-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Melaminmarkt.

Welche Jahre deckt dieser Melamin-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Melaminmarktes auf 1,8 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Melaminmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Melaminmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Melaminindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Melamin im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Melaminanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.