Medizinelektronik-Marktgröße und -anteil

Medizinelektronik-Marktanalyse von Mordor Intelligence

Die Medizinelektronik-Marktgröße wird auf USD 10,33 Milliarden im Jahr 2025 geschätzt und soll USD 14,53 Milliarden bis 2030 erreichen, bei einer CAGR von 7,06 % während des Prognosezeitraums (2025-2030).

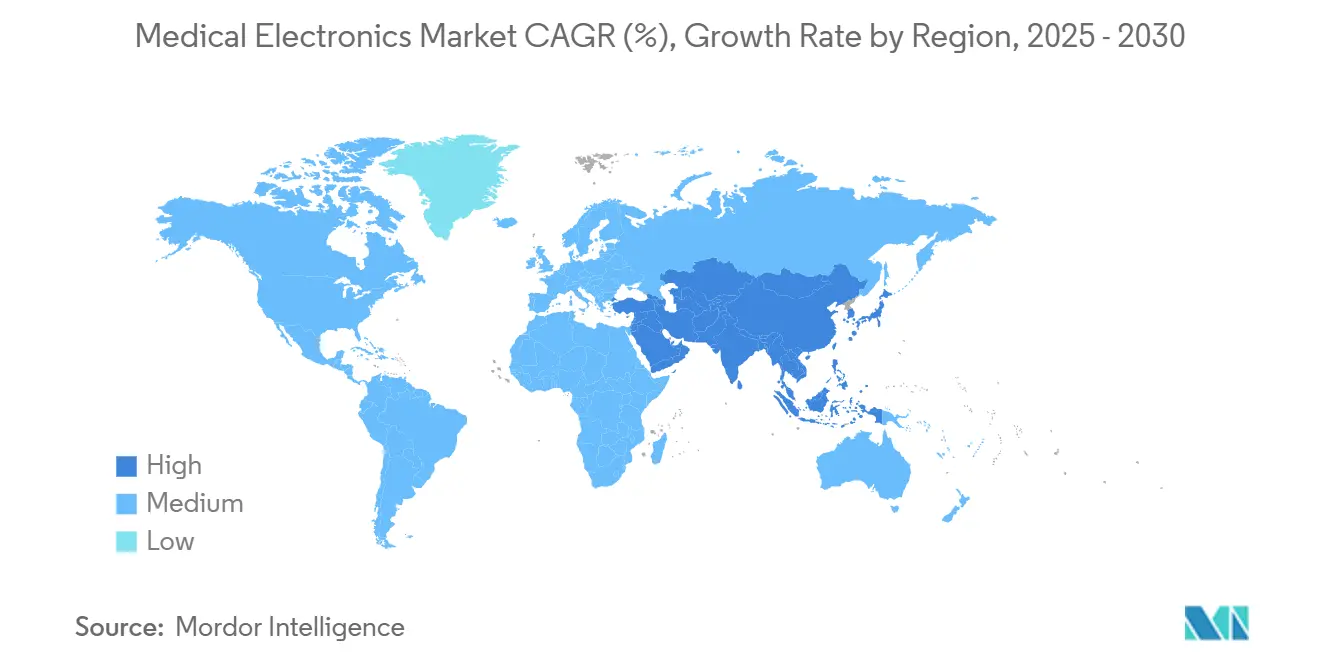

Die Expansion wird durch regulatorische Modernisierung, den raschen Wandel hin zu Hospital-at-Home-Modellen, die Pflegekosten um 30 % senken, und die beschleunigte Einführung von KI-gestützten Diagnostik- und Überwachungslösungen vorangetrieben. Die Nachfrage intensiviert sich, da bis 2030 fast 20 % der Weltbevölkerung 60 Jahre oder älter sein werden, was anhaltende Anforderungen für kontinuierliche, dezentrale Pflege schafft. Halbleiter-Lieferinstabilität und verschärfte Cybersicherheitsregeln dämpfen das Wachstum, stimulieren jedoch gleichzeitig Lieferantendiversifizierung, Near-Shoring und Produktneuentwicklung. Asien-Pazifik führt mit einer CAGR von 17,79 %, Nordamerika behält die Technologieführerschaft unter neuen FDA-Cybersicherheitsmandaten bei, und Europa balanciert Innovation mit komplexen Compliance-Anforderungen.

Wichtige Berichtsergebnisse

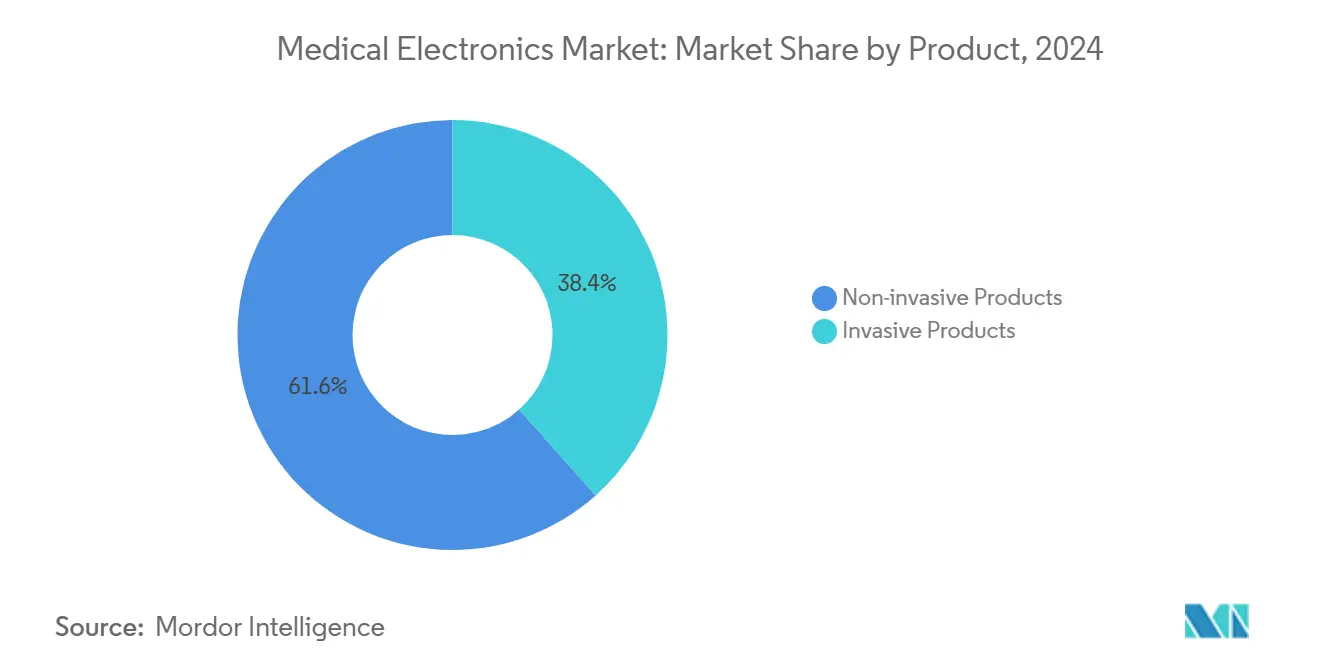

- Nach Produkt führten nicht-invasive Geräte mit 61,56 % des Medizinelektronik-Marktanteils in 2024, während tragbare und patch-basierte Geräte mit einer CAGR von 13,28 % bis 2030 expandieren sollen.

- Nach Anwendung erreichte die Überwachung 14,62 % Wachstum und übertraf damit die Diagnostik mit 46,72 % Umsatzanteil in 2024.

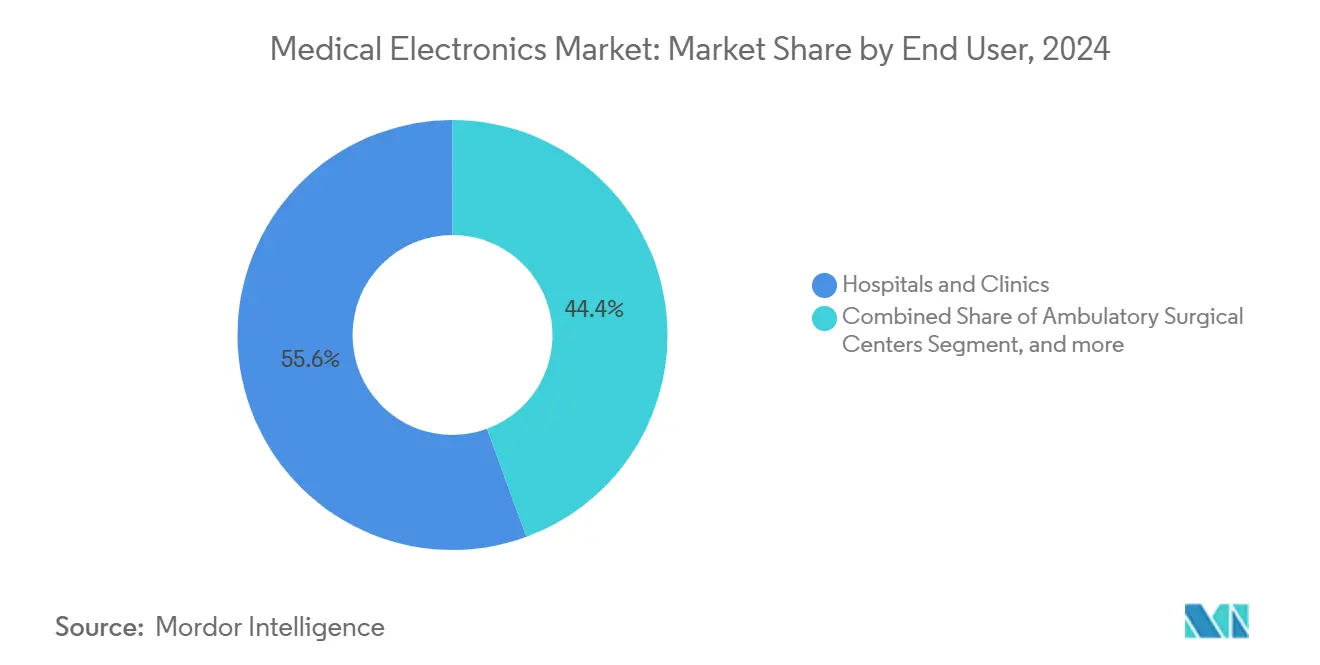

- Nach Endnutzer hielten Krankenhäuser und Kliniken 55,62 % der Medizinelektronik-Marktgröße in 2024, während die häusliche Gesundheitsversorgung mit 14,96 % CAGR bis 2030 steigen soll.

- Nach Geografie stellte Asien-Pazifik die am schnellsten wachsende Region mit 17,79 % CAGR dar, während Nordamerika 33,89 % Umsatzanteil in 2024 kommandierte.

Globale Medizinelektronik-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Zunehmende geriatrische Bevölkerung | +1.8% | Global; am höchsten in Nordamerika, Europa, Japan | Langfristig (≥ 4 Jahre) |

| Breite Einführung von diagnostischen Bildgebungstechnologien | +1.2% | Nordamerika und EU führend; rasante Verbreitung in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Technologische Fortschritte bei Sensorminiaturisierung | +1.5% | Global; wichtige F&E-Zentren in USA, Deutschland, Japan | Mittelfristig (2-4 Jahre) |

| Steigende Prävalenz chronischer Krankheiten | +1.4% | Global; am akutesten in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Integration von KI und Edge Analytics | +0.9% | Frühe Einführung in Nordamerika und EU; Expansion in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Aufkommen von Hospital-At-Home-Pflegemodellen | +0.7% | Nordamerika führt; Pilotprogramme in EU | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende geriatrische Bevölkerung

Eine wachsende Seniorendemografie erhöht den lebenslangen Behandlungsbedarf und vervielfacht die Nachfrage nach nicht-invasiver Herz- und Stoffwechselüberwachung. Fast 80 % der älteren Erwachsenen leben selbstständig, was die Einführung von Fernsensoren vorantreibt, die Echtzeitvitalzeichen an Kliniker übermitteln. Miniaturisierte Patches wie Medical Blackbox-Plattformen liefern automatisierte Alarme, die den Benutzbarkeitsbeschränkungen von Senioren entsprechen. Da Regierungen "Aging-in-Place"-Strategien priorisieren, verfeinern Gerätehersteller weiterhin Batterielaufzeit, intuitive Benutzeroberflächen und Sturzererkennungsalgorithmen, um langfristige häusliche Pflegebedürfnisse zu erfüllen.

Breite Einführung von diagnostischen Bildgebungstechnologien

Die FDA-Zulassung von KI-Tools wie CLAIRITY BREAST, das das Fünfjahres-Brustkrebsrisiko aus Routine-Mammografien prognostiziert, veranschaulicht ein diagnostisches Paradigma, das sich in Richtung prädiktive Medizin bewegt. GE Healthcare investiert jährlich über USD 1 Milliarde in KI-gestützte Bildgebung und fügt Anwendungen wie Flyrcado für Myokardperfusionsscans hinzu.[1]GE Healthcare, "GE Healthcare Reports First-Quarter 2025 Results," gehealthcare.com Kommende 6G-Netzwerke zielen darauf ab, Radiologie-Dateien sofort über Cloud-Plattformen zu übertragen, wodurch die Berichtsumlaufzeit verbessert und Wiederholungsscans reduziert werden. Anbieter verlagern Investitionsbudgets in Bildgebungssuiten, die algorithmische Triage integrieren, wodurch die Kosten pro Patient gesenkt und der Durchsatz erhöht werden.

Technologische Fortschritte bei Sensorminiaturisierung

Der weltweit kleinste bioresorbierbare Herzschrittmacher, entwickelt von der Northwestern University, zeigt, wie Submillimeter-Elektronik Therapien ermöglicht, die traditionelle Formfaktoren nicht liefern können.[2]Northwestern University, "Bio-resorbable Miniature Pacemaker Demonstrated in Preclinical Studies," northwestern.edu MEMS-Drucksensoren ermöglichen jetzt Verbraucher-Wearables mit ≥99 % Genauigkeit bei der Blutdrucktrendanalyse. Intelligente Patches mit mikrofluidischen Medikamentenreservoirs automatisieren die Herz-Kreislauf-Therapie basierend auf Live-Hämodynamikdaten. Selbst-assemblierende leitfähige Polymere verkürzen Montageschritte, verkürzen Produktzyklen und erhöhen die Zuverlässigkeit.

Steigende Prävalenz chronischer Krankheiten

Chronische Krankheiten treiben die meisten Gesundheitsausgaben in einkommensstarken Volkswirtschaften an und zwingen Krankenhäuser dazu, wertorientierte Versorgungsverträge anzunehmen. Medtronics FDA-zugelassener Inceptiv Closed-Loop-Rückenmarkstimulator passt den Strom in Echtzeit mithilfe biologischen Feedbacks an und veranschaulicht die Nachfrage nach adaptiver Therapeutik.[3]Medtronic plc, "Medtronic Announces Fiscal 2025 Results," medtronic.com Fünfte-Generation (5G) Network Slicing erhöht die Bandbreitenzuverlässigkeit, sodass Kliniker sich auf 24/7-Telemetrie ohne Paketverlust verlassen können. Diese Wirtschaftlichkeit positioniert kontinuierliche Überwachung als Frontalstrategie zur Reduzierung von Notaufnahmen und Medikamenten-Nichtbefolgung.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Strenge regulatorische Rahmenbedingungen | -1.2% | Global; Intensität variiert nach Region | Mittelfristig (2-4 Jahre) |

| Hohe Vorabinvestitions- und Wartungskosten | -0.8% | Global; besonders herausfordernd in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Volatilität in Halbleiter-Lieferketten | -0.9% | Global; Fertigung konzentriert in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Steigende Cybersicherheits- und Datenschutz-Compliance-Kosten | -0.6% | Nordamerika und EU führen neue Anforderungen ein | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge regulatorische Rahmenbedingungen

FDA-Regeln, die seit Oktober 2023 wirksam sind, verlangen von jedem vernetzten Gerät einen Cybersicherheits-Managementplan, eine Software-Stückliste und Post-Market-Schwachstellen-Prozesse. Compliance-Gebühren und längere Überprüfungszyklen erhöhen Barrieren für Start-ups und belasten F&E-Budgets mittelständischer Unternehmen. Parallel verlängert die EU MDR 2017/745 Einreichungszeiten um 12-18 Monate für viele Antragsteller und konzentriert Genehmigungen auf große Hersteller mit globalen Regulierungsabteilungen.

Hohe Vorabinvestitions- und Wartungskosten

Der Bau einer fortschrittlichen Halbleiter-Foundry für Medizinelektronik kann USD 1 Milliarde übersteigen, während laufende US- oder EU-Betriebskosten 10-35 % höher liegen als bei asiatischen Mitbewerbern. Lieferketten-Störungen erhöhen Frachtkosten um bis zu 20 % und erfordern strategische Pufferbestände, was den Bedarf an Betriebskapital erhöht. Fachkräftemangel in Mikrofertigung und Firmware-Entwicklung erweitert Lohnprämien und verlängert Rekrutierungszyklen.

Segmentanalyse

Nach Produkt: Nicht-invasive Dominanz treibt Innovation voran

Nicht-invasive Geräte erreichten 61,56 % Medizinelektronik-Marktanteil in 2024, da Kliniker schmerzlose Diagnostik bevorzugten, die das Infektionsrisiko senkt. MRT-, CT- und Röntgenplattformen bündeln jetzt KI-Engines, die automatisch Anomalien markieren und Strahlenbelastung reduzieren. Die Medizinelektronik-Marktgröße für tragbare und patch-basierte Geräte soll mit 13,28 % CAGR voranschreiten, unterstützt durch batteriesparende Chipsätze und FDA-Zulassungswege für rezeptfreien Verbrauchergebrauch.

Invasive Lösungen behalten strategische Bedeutung für Rhythmusmanagement, Schmerztherapie und Endoskopie, wenn nicht-invasive Alternativen unzureichend bleiben. Implantierbare Loop-Recorder unterstützen Herzüberwachung für bis zu drei Jahre, während aufkommende resorbierbare Herzschrittmacher eine postoperative gerätefreie Erholung versprechen. Echtzeit-Closed-Loop-Stimulatoren wie Inceptiv personalisieren Therapieströme und verlängern die Batterielaufzeit durch adaptive Algorithmen. Verfahrenskomplexität und Sterilitätsanforderungen dämpfen das volumetrische Wachstum, sichern jedoch dauerhafte Nachfrage in spezialisierten Operationssälen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Überwachung überholt traditionelle Diagnostik

Diagnostik kommandierte 46,72 % Umsatz in 2024, aber Überwachungsanwendungen sollen jährlich um 14,62 % expandieren, da Kostenträger Frühwarnsysteme incentivieren, die Wiederaufnahmen reduzieren. Die Medizinelektronik-Marktgröße für Hospital-at-Home-Überwachung steigt im Gleichschritt mit Erstattungscodes, die die Fernvitalzeichen-Erfassung abdecken.

Integration von KI-gestützten Algorithmen verwischt Grenzen zwischen Erkennung und Prävention, mit Tools wie CLAIRITY BREAST, die gleichzeitig screenen und Risikobewertungen vornehmen. Therapeutische Geräte verschmelzen mit Sensoren zu Medikamentenabgabe-Patches, die Medikamente nur dann verabreichen, wenn Biometriken Schwellenwerte überschreiten. Kontinuierliche Glukosemonitore, Herztelemetrie und mobile Spirometer veranschaulichen, wie Always-on-Überwachung episodische Laborbesuche ersetzt und Adhärenz sowie langfristige Ergebnisse verbessert.

Nach Endnutzer: Häusliche Gesundheitsversorgung transformiert Pflegebereitstellung

Krankenhäuser und Kliniken kauften 55,62 % aller Geräte in 2024, was ihre zentrale Rolle bei akuten Interventionen und Kapitalbeschaffung widerspiegelt. Doch häusliche Umgebungen sollen 14,96 % CAGR verzeichnen, da Breitbanddurchdringung und 5G-Abdeckung ärztliche Überwachung außerhalb traditioneller Einrichtungen ermöglichen. Fast 80 % der Senioren bevorzugen es, zu Hause zu altern, was einen Nachfragemarkt für sprachgeführte Blutdruckmanschetten und automatisierte Sturzerkennung-Wearables schafft.

Ambulante Operationszentren setzen kompakte Bildgebungs- und elektrochirurgische Instrumente ein, um wenig komplexe Eingriffe aus Krankenhäusern zu verlagern, wodurch Gemeinkosten und Patientenaufenthalte verringert werden. Langzeitpflege- und Rehabilitationsanbieter adoptieren intelligente Betten und drahtlose Vitalmonitore, um Personalengpässe auszugleichen und regulatorische Qualitätskennzahlen zu erfüllen. Die Medizinelektronik-Industrie konfiguriert sich daher um verteilte Pflegeknoten herum, die durch sichere, cloud-native Dashboards verbunden sind.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik verzeichnet die schnellste Entwicklung mit 17,79 % CAGR aufgrund unterstützender Industriepolitik, steigender Mittelschicht-Gesundheitsausgaben und rapidem Krankenhausbau. Venture-Funding ging während 2024 zurück, doch inländische Beschleuniger und öffentliche Zuschüsse unterhalten weiterhin KI-gestützte Bildgebungs-Start-ups, die Produkte auf regionale Epidemiologie und Preispunkte zuschneiden.

Nordamerika behält 33,89 % Umsatzführerschaft bei, unterstützt durch vorhersagbare FDA-Überprüfungswege und starke Early-Adopter-Anbieternetzwerke. Vorgeschlagene Halbleiterzölle könnten Inputkosten für mehr als die Hälfte der in den USA registrierten Geräte erhöhen, aber Near-Shoring nach Mexiko-jetzt der größte Exporteur von Medizininstrumenten in die Vereinigten Staaten-dämpft längerfristige Lieferrisiko-Exposition. Die Medizinelektronik-Marktgröße in Nordamerika profitiert von Hospital-at-Home-Pilotprojekten, die 30 % Kostensenkung demonstrieren und Kostenträger-Abdeckungserweiterung motivieren.

Europa teilt eine beträchtliche Präsenz und balanciert fortgeschrittene F&E-Cluster mit rigorosen Compliance-Regimen. EU MDR erhöht die Dossierkomplexität, doch Initiativen wie Deutschlands Digital-Health-Applications-Framework erweitern die Erstattung für vernetzte Geräte. Nachhaltigkeitsrichtlinien bevorzugen energieeffiziente Bildgebungssuiten und Kreislaufwirtschafts-Verpackungen und ermutigen Hersteller, Produktlebenszyklen neu zu gestalten. Regionales Wachstum bleibt stetig, da alternde Bevölkerungen Multi-Pathologie-Management fordern und Regierungen in die Interoperabilität digitaler Akten investieren.

Wettbewerbslandschaft

Der Medizinelektronik-Markt ist wettbewerbsintensiv mit der Präsenz einer großen Anzahl mehrerer wichtiger Akteure. Konsolidierung ist ein definierendes Thema, da führende Firmen Nischen-Innovatoren kaufen, um Portfolio-Erneuerung zu beschleunigen. Stryker schloss einen USD 4,9 Milliarden Deal für Inari Medical im Juni 2025 ab, um sein peripheres Gefäß-Franchise zu erweitern stryker.com. Globus Medical erwarb Nevro für USD 250 Millionen und fügte Schmerzstimulations-Technologie zu seiner Wirbelsäulenimplantat-Linie hinzu. Boston Scientifics 20,9 % Umsatzsprung im Q1 2025 unterstreicht, wie gezielte kardiovaskuläre Einführungen Anteile in überfüllten Segmenten erobern können.

Technologische Differenzierung konzentriert sich auf KI-Engines, eingebettete Cybersicherheit und Cloud-Interoperabilität. GE Healthcare allokiert jährlich mehr als USD 1 Milliarde für KI-gestützte Bildgebung und gesicherte Datenpipelines und positioniert seine Edison-Plattform im Herzen intelligenter Krankenhaus-Architekturen. Medtronic plant, seine Diabetes-Sparte abzuspalten, um den Fokus auf Neuromodulation und Herzrhythmus zu schärfen, während es USD 33,5 Milliarden Umsatzumfang beibehält. Aufstrebende Herausforderer wie Epiminder sicherten sich FDA-Breakthrough-Status für den ersten implantierbaren kontinuierlichen EEG-Monitor und unterstreichen, wie spezialisierte Innovation etablierte Amtsinhaber umgehen kann.

Cybersicherheitsregulierung ist jetzt ein Wettbewerbshebel. Firmen mit zertifizierten Secure-by-Design-Prozessen beschleunigen Genehmigungen und stärken Kundenvertrauen. Komponentenknappheit drängt vertikal integrierte Giganten dazu, Siliziumversorgung durch mehrjährige Wafer-Vereinbarungen zu sichern, was kleinere Konkurrenten benachteiligt, die auf Spot-Märkten kaufen. Insgesamt weist der Medizinelektronik-Markt mittlere Konzentration auf, da die Top-Fünf-Spieler etwa 45 % kombinierten Umsatz kommandieren und Raum für agile Neueinsteiger lassen, um wachstumsstarke Subsegmente mit differenzierten KI-Algorithmen oder neuartigen Formfaktoren zu disruptieren.

Medizinelektronik-Industrieführer

-

Koninklijke Philips N.V.

-

Siemens Healthcare GmbH

-

Fujifilm Corporation

-

Medtronic

-

GE Healthcare

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Stryker vollendete seine USD 4,9 Milliarden Akquisition von Inari Medical und erhielt Zugang zum wachstumsstarken peripheren Gefäßsegment und erweiterte seine neurovaskulären Fähigkeiten zur Behandlung von venösen Thromboembolien, die jährlich bis zu 900.000 Leben in den Vereinigten Staaten betreffen.

- Mai 2025: Medtronic berichtete starke Geschäftsjahr-2025-Ergebnisse mit USD 33,5 Milliarden Umsatz, einer Steigerung von 3,6 %, und kündigte Pläne an, sein Diabetes-Geschäft in ein eigenständiges öffentliches Unternehmen auszugliedern, während es 5 % organisches Umsatzwachstum für das Geschäftsjahr 2026 projiziert.

- April 2025: Boston Scientific kündigte Q1 2025-Ergebnisse mit USD 4,663 Milliarden Nettoumsatz an, einer Steigerung von 20,9 % im Jahresvergleich, angetrieben von starker Performance in kardiovaskulären (26,2 % Wachstum) und urologischen (23,5 % Wachstum) Segmenten.

- Februar 2025: Teleflex kündigte die Akquisition von BIOTRONIKs Vascular Intervention-Geschäft für etwa EUR 760 Millionen an, wodurch sein interventionelles Portfolio im USD 10 Milliarden interventionellen Kardiologie- und peripheren Gefäßmarkt erweitert wird.

Globaler Medizinelektronik-Marktbericht Umfang

Gemäß dem Berichtsumfang ist Medizinelektronik eine Elektroniksparte, die sich mit Design, Installation und Nutzung elektrischer Geräte und Ausrüstung für medizinische Anwendungen wie Studium, Überwachung, Behandlung, Diagnose, Unterstützung und Pflege beschäftigt. Der Markt ist segmentiert nach Produkt (Nicht-invasive Produkte (MRT, Röntgen, CT-Scan, Ultraschall, Nuklear-Bildgebungssysteme, Herzmonitore, Atemmonitore, Hämodynamische Monitore, Multiparameter-Monitore, Digitalthermometer und andere Produkte) und Invasive Produkte (Endoskope, Herzschrittmacher, Implantierbare Kardioverter-Defibrillatoren (ICD), Implantierbare Loop-Recorder, Rückenmarkstimulator und andere invasive Produkte), Anwendung (Diagnostik, Überwachung und Therapeutik), Endnutzer (Krankenhäuser und Kliniken, Ambulante Operationszentren und andere Endnutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Nicht-invasive Produkte | MRT |

| Röntgen | |

| CT-Scan | |

| Ultraschall | |

| Nuklear-Bildgebungssysteme | |

| Herzmonitore | |

| Atemmonitore | |

| Hämodynamische Monitore | |

| Multiparameter-Monitore | |

| Digitalthermometer | |

| Tragbare & Patch-basierte Geräte | |

| Andere nicht-invasive Produkte | |

| Invasive Produkte | Endoskope |

| Herzschrittmacher | |

| Implantierbare Kardioverter-Defibrillatoren (ICD) | |

| Implantierbare Loop-Recorder | |

| Rückenmarkstimulator | |

| Andere invasive Produkte |

| Diagnostik |

| Überwachung |

| Therapeutik |

| Krankenhäuser & Kliniken |

| Ambulante Operationszentren |

| Häusliche Gesundheitsversorgung |

| Andere Endnutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt | Nicht-invasive Produkte | MRT |

| Röntgen | ||

| CT-Scan | ||

| Ultraschall | ||

| Nuklear-Bildgebungssysteme | ||

| Herzmonitore | ||

| Atemmonitore | ||

| Hämodynamische Monitore | ||

| Multiparameter-Monitore | ||

| Digitalthermometer | ||

| Tragbare & Patch-basierte Geräte | ||

| Andere nicht-invasive Produkte | ||

| Invasive Produkte | Endoskope | |

| Herzschrittmacher | ||

| Implantierbare Kardioverter-Defibrillatoren (ICD) | ||

| Implantierbare Loop-Recorder | ||

| Rückenmarkstimulator | ||

| Andere invasive Produkte | ||

| Nach Anwendung | Diagnostik | |

| Überwachung | ||

| Therapeutik | ||

| Nach Endnutzer | Krankenhäuser & Kliniken | |

| Ambulante Operationszentren | ||

| Häusliche Gesundheitsversorgung | ||

| Andere Endnutzer | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Medizinelektronik-Markt und wie schnell wächst er?

Der Markt stand bei USD 10,33 Milliarden in 2025 und soll USD 14,53 Milliarden bis 2030 erreichen, mit einer CAGR von 7,06 %.

Welche Produktkategorie dominiert die Verkäufe in der Medizinelektronik?

Nicht-invasive Geräte halten 61,56 % Anteil, was breite klinische und Patientenpräferenz für schmerzlose Diagnostik und Überwachung widerspiegelt.

Warum wird Asien-Pazifik als die am schnellsten wachsende Region betrachtet?

Unterstützende Industriepolitik, expandierende Mittelschicht-Gesundheitsausgaben und Infrastrukturinvestitionen treiben eine CAGR von 17,79 % bis 2030 an.

Wie beeinflussen neue FDA-Cybersicherheitsmandate Gerätehersteller?

Hersteller müssen einen umfassenden Cybersicherheits-Managementplan und Software-Stückliste in Einreichungen einschließen, was Entwicklungszeiten verlängert, aber Wettbewerbsvorteile für Firmen mit robusten Sicherheitsprozessen schafft.

Welche Rolle spielt KI bei der Gestaltung zukünftiger Medizinelektronik?

KI-Algorithmen verbessern diagnostische Genauigkeit, ermöglichen prädiktive Analytik und integrieren mit Edge Computing, wodurch Geräte zu intelligenten Plattformen werden, die Echtzeit-Klinikentscheidungen unterstützen.

Welches Endnutzer-Segment expandiert am schnellsten?

Häusliche Gesundheitsversorgung wächst mit 14,96 % CAGR, da Hospital-at-Home-Modelle, Aging-in-Place-Präferenzen und Telehealth-Erstattung die Nachfrage nach vernetzter Überwachungsausrüstung fördern.

Seite zuletzt aktualisiert am: