Marktgröße und Marktanteil für Maritim Sicherheit

Marktanalyse für Maritim Sicherheit von Mordor Intelligenz

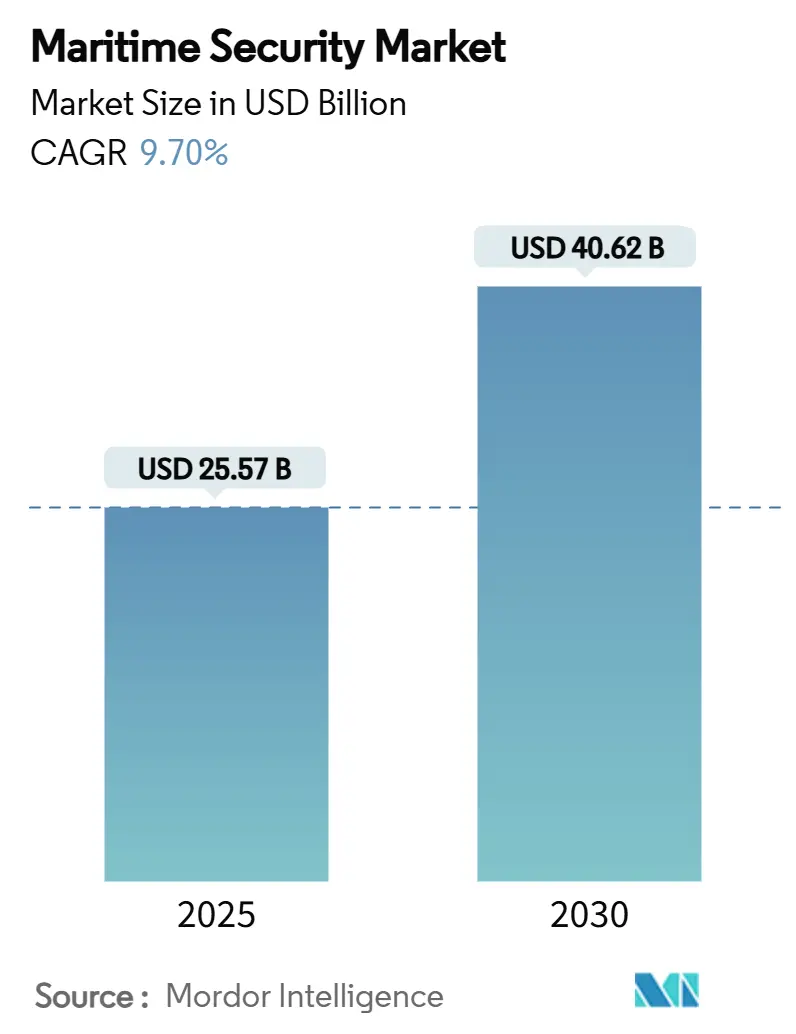

Die Marktgröße für Maritim Sicherheit erreichte 2025 25,57 Milliarden USD und wird voraussichtlich bis 2030 auf 40,62 Milliarden USD ansteigen, mit einer CAGR von 9,70%. Zunehmende Piraterie, Cyber-gestützte Sabotage und erweiterte regulatorische Mandate lenken Budgets zu integrierten Überwachungs-, Screening- und Resilienz-Plattformen.[1]Quelle: International Maritim Organisation, \"Dunkel Flotte, decarbonization & geopolitics Spitze Maritim focus areas,\"imo.org Nordamerika behält die Führungsposition, unterstützt durch strenge Vorschriften und moderne Hafenanlagen, während die rasche Off-Shore--Energieentwicklung und multilaterale Sicherheitsprogramme das zweistellige Wachstum im asiatisch-pazifischen Raum vorantreiben. Betreiber wechseln von wächterbasierter Abschreckung zu KI-gestützter Situationserkennung, da allein 69 Angriffe im Roten Meer zwischen November 2023 und November 2024 Lücken In der konventionellen Patrouillienabdeckung aufdeckten. Versicherungsprämien auf Hochrisiko-Routen verdreifachten sich, was die wirtschaftliche Begründung für prädiktive Bedrohungserkennungssysteme stärkte. Die Ausgaben konzentrieren sich nun auf interoperable Kommandoplattformen In Häfen, Schiffen und Küstenzonen, die Radar, AIS, Video und Cyber-Analytik verschmelzen.

Zentrale Berichtserkenntnisse

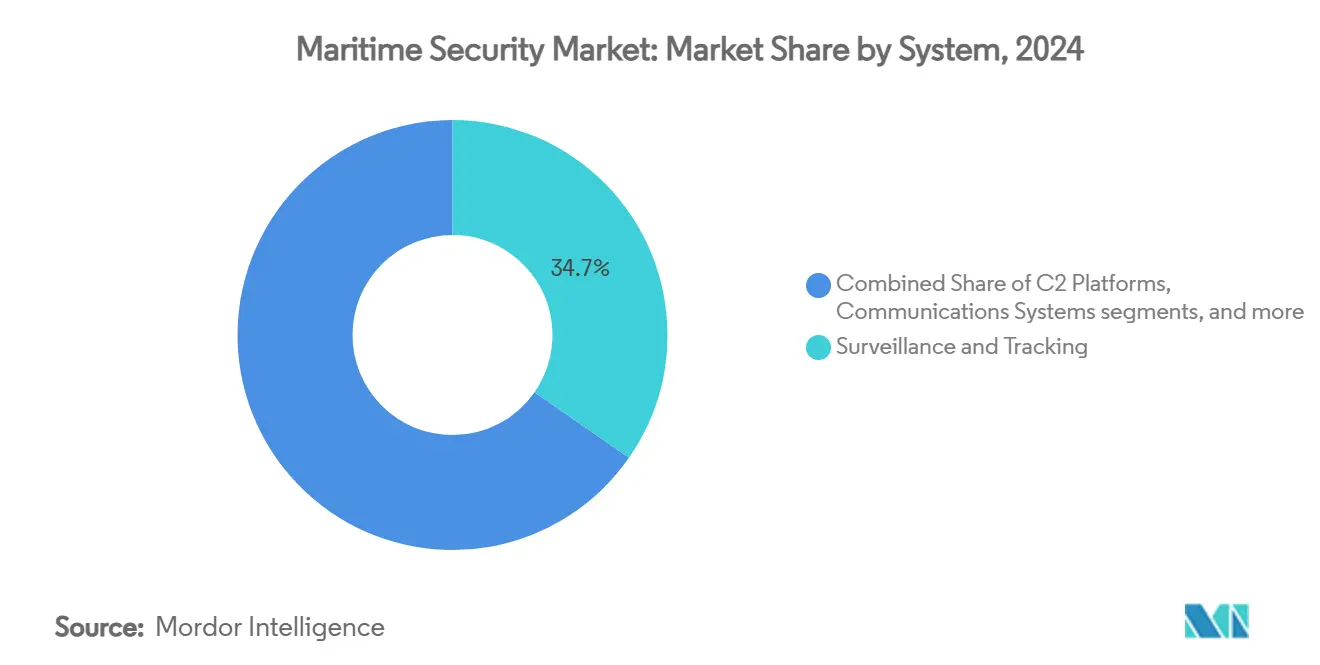

- Nach System kommandierten Überwachungs- und Verfolgungslösungen 34,68% des Marktanteils für Maritim Sicherheit im Jahr 2024, während Kommando- und Kontrollplattformen voraussichtlich mit einer CAGR von 11,45% bis 2030 expandieren werden.

- Nach Typ hielt Hafen- und kritische Infrastruktursicherheit 49,20% des Umsatzes im Jahr 2024; Küsten- und Grenzsicherheit führt das Wachstum mit einer CAGR von 10,78% bis 2030 an.

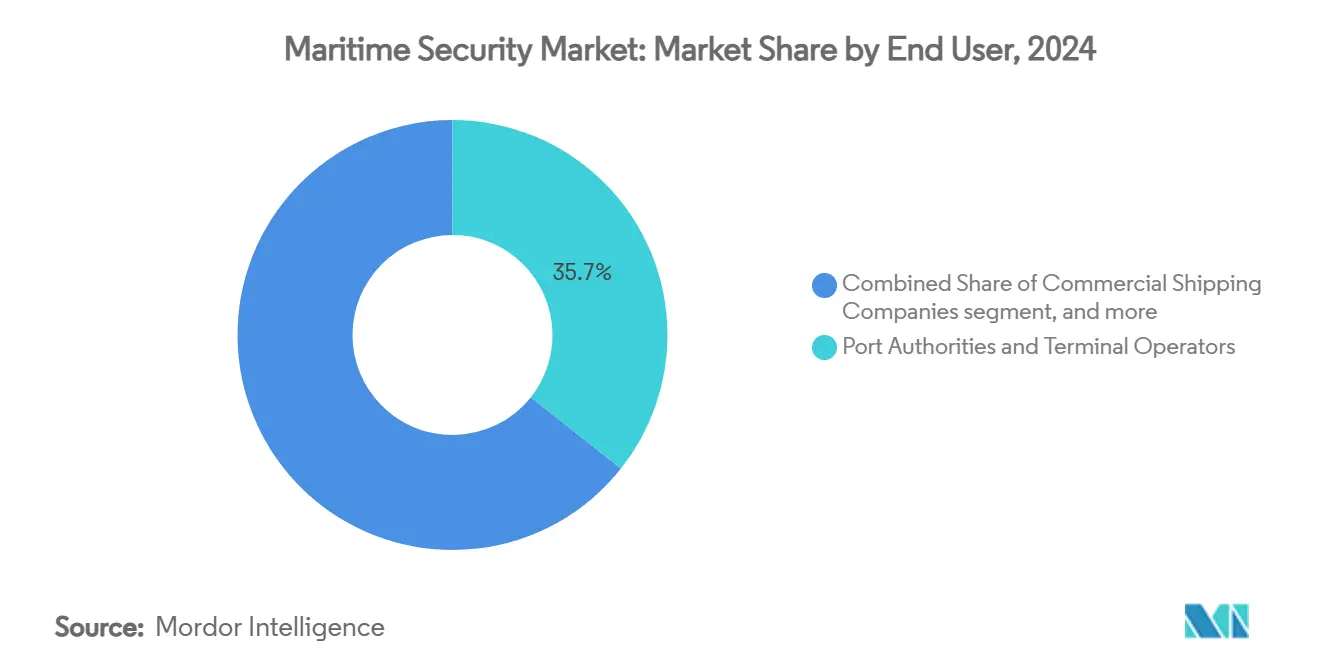

- Nach Endnutzer erfassten Hafenbehörden und Terminalbetreiber 35,67% der Nachfrage im Jahr 2024; Marin- und Küstenwachprogramme verzeichnen die schnellste CAGR von 10,35% bis 2030.

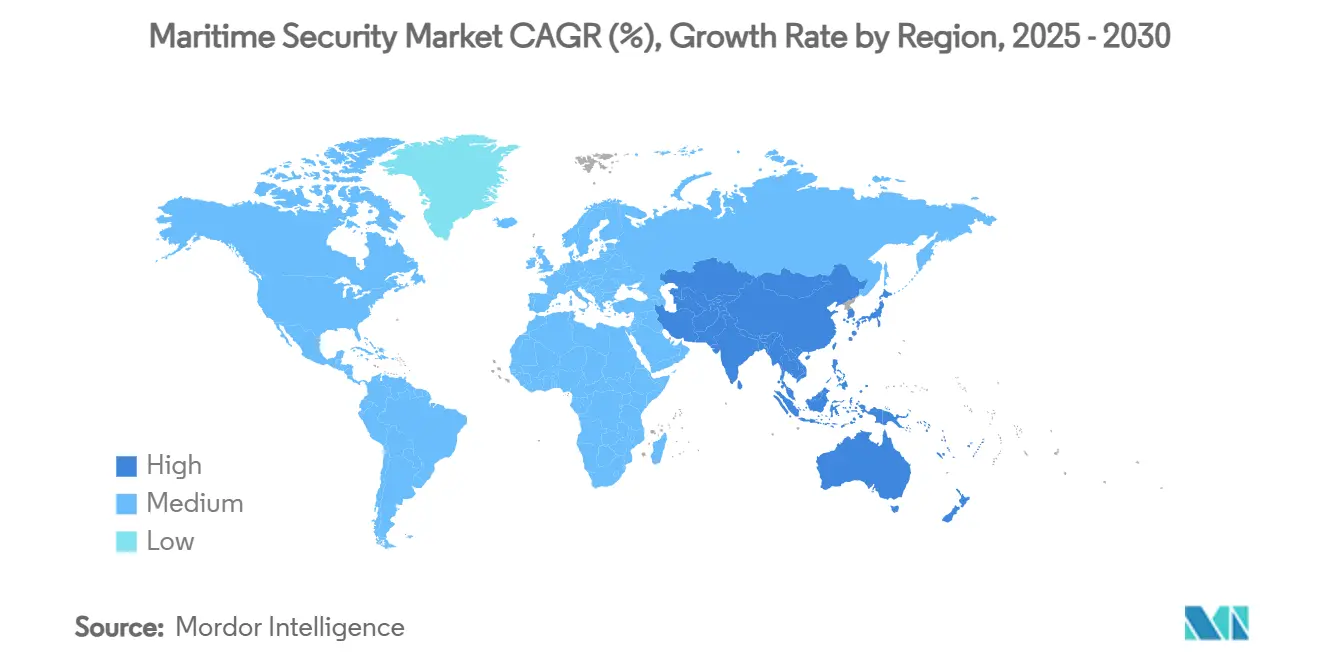

- Nach Geografie führte Nordamerika mit 37,89% Umsatz im Jahr 2024, während für den asiatisch-pazifischen Raum eine CAGR von 11,20% bis 2030 prognostiziert wird.

Globale Markttrends und Erkenntnisse für Maritim Sicherheit

Treiberauswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Zunehmende Piraterie und Maritim Bedrohungen | +2.1% | Global, insbesondere Rotes Meer, Golf von Guinea, Südostasien | Kurzfristig (≤ 2 Jahre) |

| Strengere internationale Sicherheitsvorschriften | +1.8% | EU, Nordamerika, weltweite Ausbreitung | Mittelfristig (2-4 Jahre) |

| Wachstum des globalen Seehandels | +1.5% | Asien-Pazifik, Naher Osten Hauptnutznießer | Langfristig (≥ 4 Jahre) |

| Einführung integrierter Überwachungs- und Screening-Systeme | +1.4% | Kernmärkte In Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Sicherheitsgebundene Versicherungsprämienanreize | +0.9% | Hochrisiko-Schifffahrtskorridore | Kurzfristig (≤ 2 Jahre) |

| ESG-verknüpfte Finanzierung treibt Cyber-Resilienz | +0.7% | Europa, Nordamerika und aufkommende Spillover-Effekte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Piraterie und maritime Bedrohungen

Die Entführungen der MV Ruen (2023) und MV Abdullah (2024) verdeutlichten, wie somalische kriminelle Netzwerke Marin Umverteilungen im Roten Meer ausnutzten und lösegeldbasierte Modelle wiederbelebten. Das International Maritim Bureau protokollierte 116 Piraterie-Vorfälle im Jahr 2024, und Geiselfälle verdreifachten sich auf 126 Seeleute. Dies veranlasste Betreiber, autonome Oberflächendrohnen zu übernehmen, die von der Task Force 59 der uns Navy überwacht werden, die über 50.000 unbemannte Betriebsstunden überschritt. Kriegsrisikoversicherung kostet jetzt dreimal mehr als vor der Krise und incentiviert KI-gestützte Frühwarnradars und persistente elektro-optische Nutzlasten.

Strengere internationale Sicherheitsvorschriften

Das modernisierte Global Maritim Distress Und Sicherheit System (GMDSS) trat im Januar 2024 In Kraft und verpflichtet Flotten, Legacy-Ausrüstung durch digitale Kommunikationssuiten für Marin und Off-Shore- zu ersetzen. [2]Quelle: Bureau Veritas, \"Modernisation von GMDSS enters force 1 January 2024,\"Marin-Off-Shore-.bureauveritas.com Parallel dazu verlangt die Cybersicherheitsregel der uns-Küstenwache vom Juli 2025, dass jedes Schiff und jede Einrichtung einen Cybersicherheit Officer ernennt, was eine 600 Millionen USD Einhaltung-Gelegenheit eröffnet. Belgien ging weiter und schrieb biometrische Torkontrolle In 40 Anschlüsse vor, die täglich 47.000 Identitäten verarbeiten.

Wachstum des globalen Seehandels

UNCTAD prognostiziert ein jährliches Wachstum der Seehandelsvolumen um 2,4% bis 2029, was die Exposition für höherwertige und größere Containerschiffe erhöht. Containerterminals wie Singapurs Tuas Mega Port setzen fahrerlose Fahrzeuge plus KI-gestützte CCTV ein, um das weltweit größte automatisierte Dock zu schützen. Branchenschätzungen beziffern die globalen Hafensicherheits-Investitionsausgaben auf 8-12% der 2 Billionen EUR (2,35 Billionen USD), die für den Neubau von Liegeplätzen In diesem Jahrzehnt vorgesehen sind.

Einführung integrierter Überwachungs- und Screening-Systeme

Thales' CoastShield verschmilzt Radar-, EO/IR- und AIS-Feeds, um Oberflächenbedrohungen bis zu 100 Seemeilen bei widrigen Wetterbedingungen zu erkennen. Windwards KI-Plattform schützt jetzt Unterwasser-Pipelines nach jüngsten Sabotage-Vorfällen, die Datenkabelrouten störten. OSI Systeme sicherte sich einen 32 Millionen USD Auftrag für Eagle M60 Mobil Scanner, da Häfen die Einführung von Hochenergie-Röntgentechnik beschleunigen.

Hemmnisauswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anfangskosten und Budgetbeschränkungen | -1.6% | Schwellenmärkte, kleine Betreiber | Kurzfristig (≤ 2 Jahre) |

| Komplexität der Integration von Legacy-Infrastruktur | -1.2% | Etablierte Häfen In Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Datenschutz- und Souveränitätsbedenken | -0.8% | Global, mit verstärktem Fokus In EU, China, Russland | Mittelfristig (2-4 Jahre) |

| Mangel an maritimen Cyber-Talenten | -0.6% | Global, besonders akut In Asien-Pazifik und Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anfangskosten und Budgetbeschränkungen

Umfassende Perimeter-Zäune, biometrische Tore und mehrschichtige Frachtprüfung können 2 Millionen USD pro Terminal überschreiten, was kleinere Betreiber herausfordert, deren Versicherungsrechnungen bereits 2,5-7,5% Steigerungen für 2025-Erneuerungen gegenüberstehen. Das globale Seeversicherungsprämienwachstum verlangsamte sich, da die Inflation die Margen erodierte und die Finanzierung für kapitalintensive Upgrades einschränkte.

Komplexität der Integration von Legacy-Infrastruktur

Der Wechsel von chinesischen Scannern oder Logistikplattformen, die durch uns DoT-Sicherheitshinweise gekennzeichnet sind, zu NATO-zugelassener Ausrüstung beinhaltet verlängerte Ausfallzeiten und Cybersicherheits-Rezertifizierung. [3]Quelle: uns Abteilung von Transport, \"Worldwide foreign adversarial technological influence advisory,\"Maritim.dot.gov Die ursprüngliche ISPS-Code-Einhaltung kostete Betreiber bereits 626 Millionen USD global, und die jährliche Wartung absorbiert weiterhin 168 Millionen USD.

Segmentanalyse

Nach System: Überwachungsdominanz treibt KI-Integration

Überwachung und Verfolgung hielten 34,68% des Umsatzes im Jahr 2024 und verankerten den Markt für Maritim Sicherheit, da Betreiber kontinuierliches Domain-Bewusstsein benötigen. Kommando- und Kontroll-Suiten (C2) sollen jährlich um 11,45% wachsen, was den Bedarf widerspiegelt, autonome Oberflächendrohnen zu orchestrieren und Satelliten-SAR-Feeds In ein einziges Bild zu integrieren. Saabs Vereinbarung mit ICEYE unterstreicht, wie Wolke-gelieferte Radardaten taktische Entscheidungen umgestalten. Die Marktgröße für Maritim Sicherheit bei Überwachungslösungen soll mit der breiteren Branche skalieren und bis 2030 bedeutende zweistellige Zuwächse erreichen. Rand-Analytik, die In Navigationsradars eingebettet ist, ermöglicht Software-Patching ohne Hardware-Tausch, komprimiert Lebenszykluskosten und ermutigt Maritim digitale Zwillinge für prädiktive Wartung.

Wachsende KI-Fähigkeiten heben auch das Screening hervor. OSI Systeme' Eagle M60-Vertrag signalisierte steigende Nachfrage nach mobilen, hochenergetischen fahren-Through-Scannern In Zubringerhäfen. Modernisierte GMDSS-Regeln veranlassen einen Ersatzzyklus bei maritimen Funkgeräten und treiben kreuzen-Selling verschlüsselter Datenverbindungen an. Cyber-gehärtete Zugangssysteme, die In belgischen Häfen vorgeschrieben sind, validieren die biometrische Aufnahme als regulatorische und nicht optionale Anforderung. Infolgedessen verschiebt sich der Markt für Maritim Sicherheit weiterhin von isolierter Hardware zu modularen, Software-definierten Ökosystemen und bietet Hauptauftragnehmern und Nischen-KI-Firmen parallele Wachstumswege.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Typ: Infrastruktursicherheit führt Küstenwachstum an

Hafen- und kritische Infrastrukturlösungen lieferten 49,20% des Umsatzes von 2024 und bestätigten Anschlüsse als Drehpunkt der Bedrohungsminderungsinvestitionen. Küsten- und Grenzsysteme sollen jährlich um 10,78% bis 2030 wachsen, da Staaten ausschließliche Wirtschaftszonen härten. Die Marktgröße für Maritim Sicherheit, die der Küstenüberwachung gewidmet ist, soll sich beschleunigen, da unbemannte Oberflächenschiffe und KI-verstärkte Küstenradars die Abdeckung über 12 Seemeilen hinaus erweitern.

Etablierte Hafenbetreiber verwenden integrierte Videoanalytik, Strahlungsportale-Monitore und Perimeter-Drohnen, um menschliche Wachpfosten zu reduzieren. Belgiens biometrisches Mandat betont, wie Regulierung bewährte Praktiken In obligatorische Grundlinien umwandelt. Thales' CoastShield und uns Navy unbemannte Patrouillen beweisen die Kosteneffizienz autonomer Beobachtung gegenüber bemannten Patrouillienbooten an Küstensäumen. Schiffssicherheit sieht stetiges Momentum, da Eigner Nachrüstungen gegen verdreifachte Kriegsrisikopramien abwägen, aber die Adoption wird steigen, da Versicherer Cyber-zertifizierte Schiffe mit reduzierten Tarifen belohnen.

Nach Endnutzer: Hafenbetreiber treiben Marine-Modernisierung

Hafenbehörden machten 35,67% der 2024-Ausgaben aus und unterstrichen ihre Verantwortung, ISPS- und Cyber-Regeln für feste Anlagen zu erfüllen. Modernisierungsbudgets grenzen zunehmend prädiktive Wartung und digitale Zugangskontrolle ab, damit Häfen die Schiffsabfertigung verkürzen und Insider-Risiken mindern können. Gleichzeitig sollen Marin- und Küstenwachkunden eine CAGR von 10,35% bis 2030 verzeichnen, da Regierungen Maritim Domain-Bewusstheit In der Verteidigungsmodernisierung priorisieren. Saabs Auftragsbestand und Thales' 1,8 Milliarden GBP (2,45 Milliarden USD) Royal Navy KI-Wartungsvertrag unterstreichen robuste Regierungsnachfrage.

Kommerzielle Reedereien investieren taktisch, getrieben von Flaggenstaatsregeln und Versicherungsanforderungen auf Hochrisiko-Routen. Off-Shore--Energieunternehmen übernehmen Unterwasser-Infrastrukturüberwachung nach mehreren Sabotage-Episoden und fördern spezialisierte Nachfrage nach ROV-basierter Überwachung und faseroptischer Leckerkennung. Kreuzfahrtlinien unterhalten mehrjährige Sicherheitsverträge, die periodische Kit-Upgrades garantieren und stabile Aftermarket-Umsatzströme belegen. Die Maritim Sicherheitsbranche umspannt regulierte zivile Infrastruktur und verteidigungsgerechte Missionsbedürfnisse und intensiviert den Wettbewerb unter diversifizierten Anbietern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika kontrollierte 37,89% des Umsatzes von 2024, untermauert von einem reifen Hafenbestand und strengen Sicherheitscodes. Die neue uns-Küstenwache-Cyber-Regel generiert eine 600 Millionen USD Einhaltung-Nische. Gleichzeitig demonstriert Lockheed Martins AN/TPQ-53-Radar, wie Open-Architecture-Software-Upgrades Landgrenzgeräte In littoral Überwachung erweitern. Kanadas u-Boot-Rekapitalisierungsplan und Mexikos Adoption integrierter Küstenradars ergänzen die kontinentale Nachfrage.

Asien-Pazifik ist das am schnellsten wachsende Theater mit einer CAGR von 11,20%, da China Off-Shore--Öl skaliert und Indien ein 125 Millionen USD Domain-Bewusstheitsprojekt mit der uns Navy finanziert. Japan sicherte sich das erste DNV-Cyber-Zertifikat für Maritim Funkgeräte prtimes.jp. Südkorea enthüllte das HCX-23 Plus Drohnenträger-Konzept, das schwere Marin F&e widerspiegelt. Diese Initiativen und Singapurs Einführung unbemannter Hafenpatrouillienboote illustrieren staatliches Engagement für Technologieadoption.

Europa balanciert regulatorische Führerschaft mit pragmatischer Bereitstellung. Die EU fügte das Rote Meer und den Golf von Aden zu Sondergebieten unter MARPOL Annex I hinzu und verpflichtete Betreiber, zusätzliche Verschmutzungskontroll- und Sicherheitsausrüstung zu installieren. Deutschland und Schweden intensivierten Patrouillen gegen Schattenflotten-Tanker, während Belgiens biometrischer Rollout einen kontinentalen Benchmark setzt. Rotes Meer-Turbulenzen produzierten 19 Piraten-Vorfälle im Nahen Osten und Afrika im Jahr 2024 und veranlassten Somalilands Berbera Port Upgrade als alternativen Hafen, meforum.org. Regionale Risikoprofile bestimmen, ob Betreiber Hard-Kill-Marin-Optionen oder skalierbare Überwachungsnetze bevorzugen, aber jede Region konvergiert auf KI-gestütztes Situationsbewusstsein als Kernermöglicher.

Wettbewerbslandschaft

Der Wettbewerb ist moderat: etablierte Verteidigungskonzerne koexistieren mit schnell wachsenden Datenanalytik-Spezialisten. Saab zielt auf 18% organische CAGR bis 2027, untermauert von 31,5 Milliarden SEK (3,28 Milliarden USD) 2023-Aufträgen und frischen Marin-Radarprojekten. Thales nutzt mehrjährige Royal Navy-Verträge, um prädiktive Wartungsalgorithmen zu verfeinern, die später für kommerzielle Flotten neu verpackt werden. Leonardo, Lockheed Martin und Babcock konkurrieren um End-Zu-End-Integration und Lebenszyklus-Unterstützung.

Digitale Newcomer skalieren schnell. FTV Capitals 271 Millionen USD Übernahme von Windward zeigt Investor-Appetit für KI, die Schiffsverhaltens-Anomalien vorhersagt. DNVs Kauf von CyberOwl signalisiert den Push von Klassifikationsgesellschaften In kontinuierliches Cyber-Überwachung. Mit frischer Finanzierung und dem \"Marauder\"Drohnenboot bewaffnet, konkurriert Saronic um autonome Patrouillenbudgets, die lange von konventionellen Schiffbauern gehalten wurden.

Preisdruck und Integrationsrisiko fördern Konsolidierung, da Käufer einzel-Anbieter-Suites gegenüber stückweisen Werkzeuge bevorzugen. Anbieter, die physische, digitale und regulatorische Schichten überbrücken, sichern sich dauerhafte Margen. Der Markt für Maritim Sicherheit wird daher weiterhin Firmen belohnen, die Hardware-Sensoren, KI-Analytik und Einhaltung-Management innerhalb einheitlicher Plattformen konvergieren können.

Branchenführer für Maritim Sicherheit

-

Thales Gruppe

-

BAE Systeme plc

-

Saab AB

-

OSI Maritim Systeme

-

Smiths Detektion Gruppe Limited (Smiths Gruppe plc)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: In Partnerschaft mit Marin- Gruppe erhielt Thales einen Auftrag zur Entwicklung und Lieferung einer fortschrittlichen Sonar-Suite für die Orka-Klasse u-Boote der Königlich Niederländischen Marin unter dem RNSC (Ersatz Niederlande u-Boot Capability) Programm. Dieses System verbessert die Erkennung heimlicher Unterwasserbedrohungen. Thales, ein Marktführer bei Unterwassersystemen, rüstet über 50 u-Boote weltweit aus, einschließlich SSBNs1 und SSNs2.

- Februar 2024: Das britische Verteidigungsministerium erteilte Thales einen Auftrag zur Stärkung der nationalen Sicherheit des Landes. Dieser 15-Jahres-Vertrag im Wert von 2,3 Milliarden USD ermöglicht es dem Thales Maritim Sensor Enhancement Team (MSET) Projekt, eine neue Ära für die Royal Navy einzuleiten. Dieses Projekt zielt darauf ab, die Schiffsverfügbarkeit und Resilienz durch Nutzung fortschrittlicher KI- und Datenmanagement-Werkzeuge zu optimieren.

Globaler Berichtsumfang für Maritim Sicherheit

Maritim Sicherheit betrifft den Schutz von Schiffen, Häfen und anderen Infrastrukturen im Zusammenhang mit dem Schifffahrtsgeschäft vor absichtlichen Schäden durch Terrorismus, Sabotage oder Subversion.

Der Markt für Maritim Sicherheit ist nach System, Typ und Geografie segmentiert. Nach System ist der Markt In Screening und Scannen, Kommunikation, Überwachung und Verfolgung sowie andere Systeme segmentiert. Die anderen Systeme umfassen Kommando- und Kontrollsysteme, Tor- oder Hafenzugangskontrollsysteme und Cybersicherheitssysteme. Nach Typ ist der Markt In Hafen- und kritische Infrastruktursicherheit, Schiffssicherheit und Küstensicherheit klassifiziert. Der Bericht deckt auch die Größen und Prognosen für den Markt für Maritim Sicherheit In wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße In Bezug auf Wert (USD) bereitgestellt.

| Screening und Scannen |

| Kommunikationssysteme |

| Überwachung und Verfolgung |

| Zugangskontrolle und Biometrie |

| Kommando- und Kontroll-Plattformen (C2) |

| Navigationsmanagement und AIS |

| Hafen- und kritische Infrastruktursicherheit |

| Schiffssicherheit |

| Küsten- und Grenzsicherheit |

| Kommerzielle Reedereien |

| Hafenbehörden und Terminalbetreiber |

| Marine und Küstenwache |

| Öl- und Gas-Offshore-Betreiber |

| Kreuzfahrt- und Fährlinien |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach System | Screening und Scannen | ||

| Kommunikationssysteme | |||

| Überwachung und Verfolgung | |||

| Zugangskontrolle und Biometrie | |||

| Kommando- und Kontroll-Plattformen (C2) | |||

| Navigationsmanagement und AIS | |||

| Nach Typ | Hafen- und kritische Infrastruktursicherheit | ||

| Schiffssicherheit | |||

| Küsten- und Grenzsicherheit | |||

| Nach Endnutzer | Kommerzielle Reedereien | ||

| Hafenbehörden und Terminalbetreiber | |||

| Marine und Küstenwache | |||

| Öl- und Gas-Offshore-Betreiber | |||

| Kreuzfahrt- und Fährlinien | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Restlicher asiatisch-pazifischer Raum | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Markt für Maritim Sicherheit?

Die Marktgröße für Maritim Sicherheit betrug 2025 25,57 Milliarden USD und wird voraussichtlich bis 2030 40,62 Milliarden USD erreichen.

Welche Region führt den Markt für Maritim Sicherheit an?

Nordamerika führte 2024 mit 37,89% Umsatzanteil, hauptsächlich aufgrund strenger Cybersicherheitsregeln und umfangreicher Hafeninfrastruktur.

Welches Segment expandiert am schnellsten im Markt für Maritim Sicherheit?

Kommando- und Kontroll-Plattformen sollen das schnellste Wachstum mit 11,45% CAGR verzeichnen, getrieben von Integrationsbedürfnissen autonomer Schiffe.

Warum wird für den asiatisch-pazifischen Raum schnelles Wachstum erwartet?

Die Region profitiert von steigenden Off-Shore--Energieaktivitäten, Groß angelegten Domain-Awareness-Programmen wie Indiens 125 Millionen USD-Projekt und erhöhten Verteidigungsmodernisierungsausgaben.

Wie beeinflussen neue Vorschriften Investitionen In Maritim Sicherheit?

Aktualisierte IMO-Kommunikationsregeln und das uns-Küstenwache-Cybersicherheitsmandat zwingen Betreiber, Legacy-Systeme zu ersetzen, was eine 600 Millionen USD Einhaltung-Gelegenheit generiert und die Adoption integrierter, Cyber-resilienter Plattformen beschleunigt.

Welche Technologien definieren Maritim Sicherheitsstrategien neu?

KI-verstärkte Küstenradars, autonome Oberflächen- und Unterwasserdrohnen, hochenergetische Mobil Röntgenscanner und biometrische Hafenzugangskontrollen gestalten um, wie Betreiber physische und Cyber-Bedrohungen erkennen und abwehren.

Seite zuletzt aktualisiert am: