Marktgröße und -anteil für Schiffsantriebsmotoren

Marktanalyse für Schiffsantriebsmotoren von Mordor Intelligenz

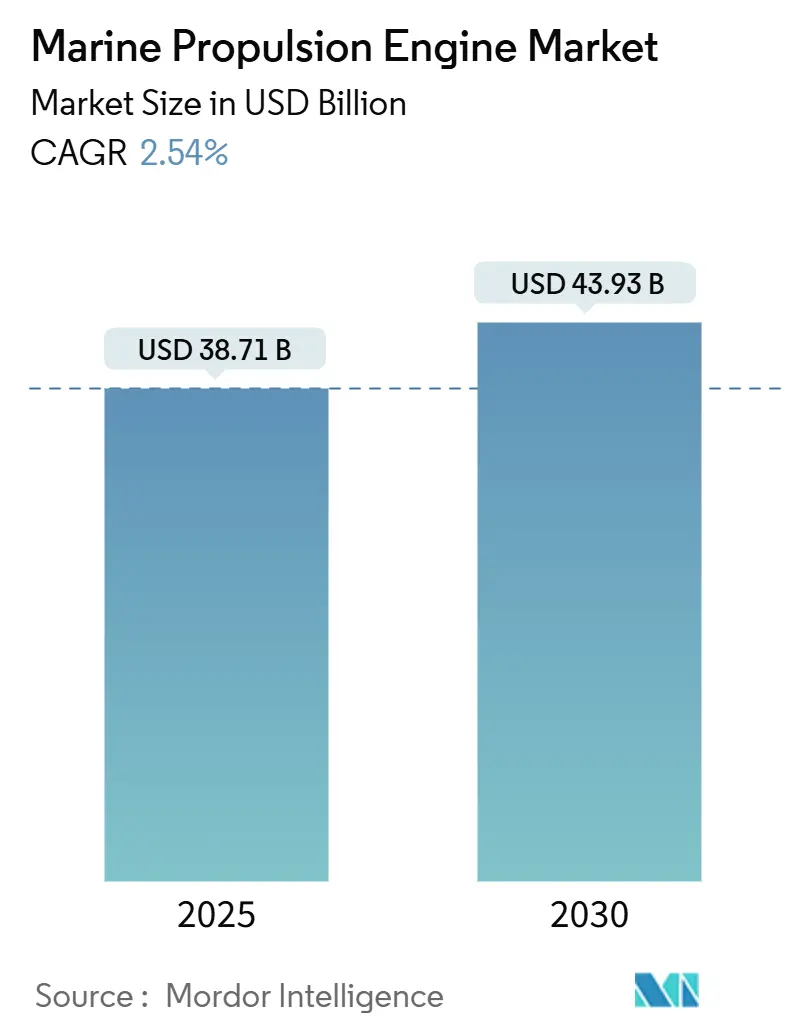

Die Marktgröße für Schiffsantriebsmotoren wird 2025 auf 38,71 Milliarden USD geschätzt und soll bis 2030 43,93 Milliarden USD erreichen, bei einer CAGR von 2,54% während des Prognosezeitraums (2025-2030). Die Nachfrage ist im Kapazitätserneuerungszyklus der Handelsfrachtflotte verankert, doch das Momentum verschiebt sich zunehmend hin zu alternativen Kraftstoffen, da das IMO Net-Null-Rahmenwerk die Eigner dazu drängt, die Treibhausgasintensität bis 2050 um 80% zu senken. Die frühe Einführung von lng- und Methanol-Dual-Kraftstoff-Motoren, angetrieben durch robuste Auftragsbücher im asiatisch-pazifischen Raum und europäische politische Anreize, verstärkt den Technologiewandel.

Wichtige Erkenntnisse des Berichts

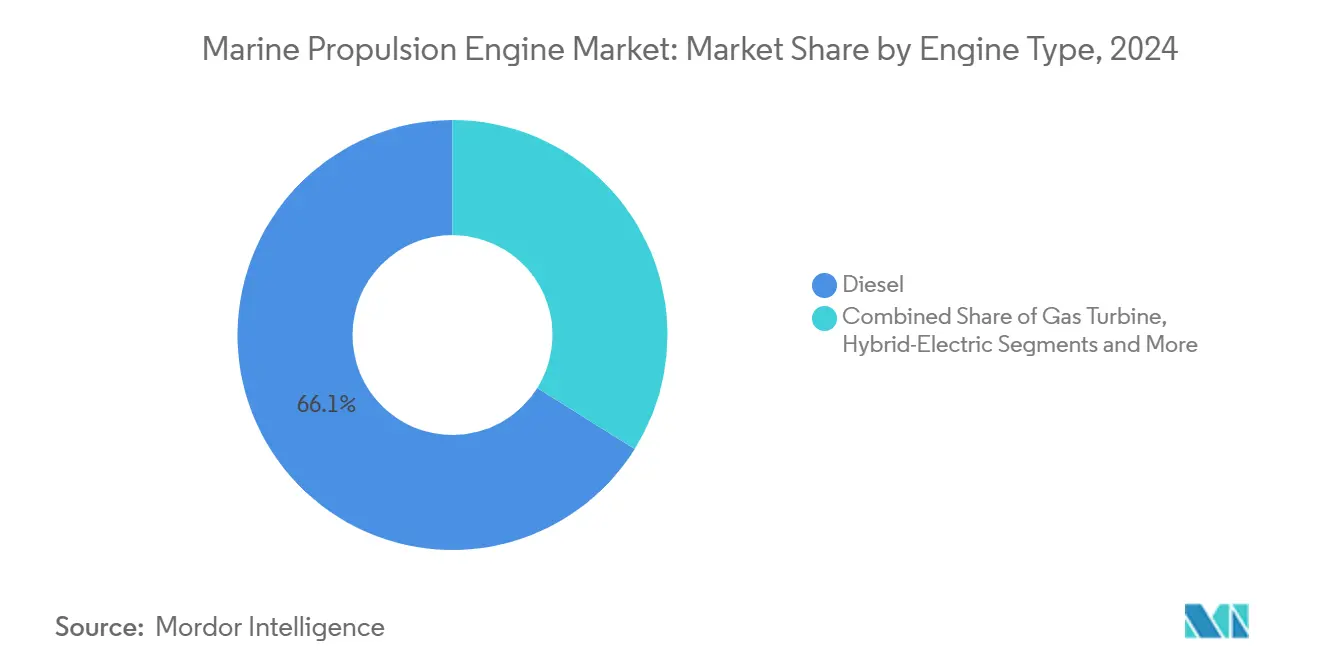

- Nach Motortyp kommandierte Diesel 66,12% des Marktanteils für Schiffsantriebsmotoren im Jahr 2024, während Brennstoffzellensysteme voraussichtlich mit 2,76% CAGR bis 2030 wachsen werden.

- Nach Anwendung hielt Handelsfrachtschifffahrt 57,37% der Marktgröße für Schiffsantriebsmotoren im Jahr 2024; Passagierschifffahrt soll sich mit 2,41% CAGR bis 2030 ausdehnen.

- Nach Schiffstyp führten Massengutfrachter mit 31,28% Umsatzanteil im Jahr 2024; Off-Shore--Versorgungsschiffe sind für eine 3,12% CAGR während des Prognosefensters positioniert.

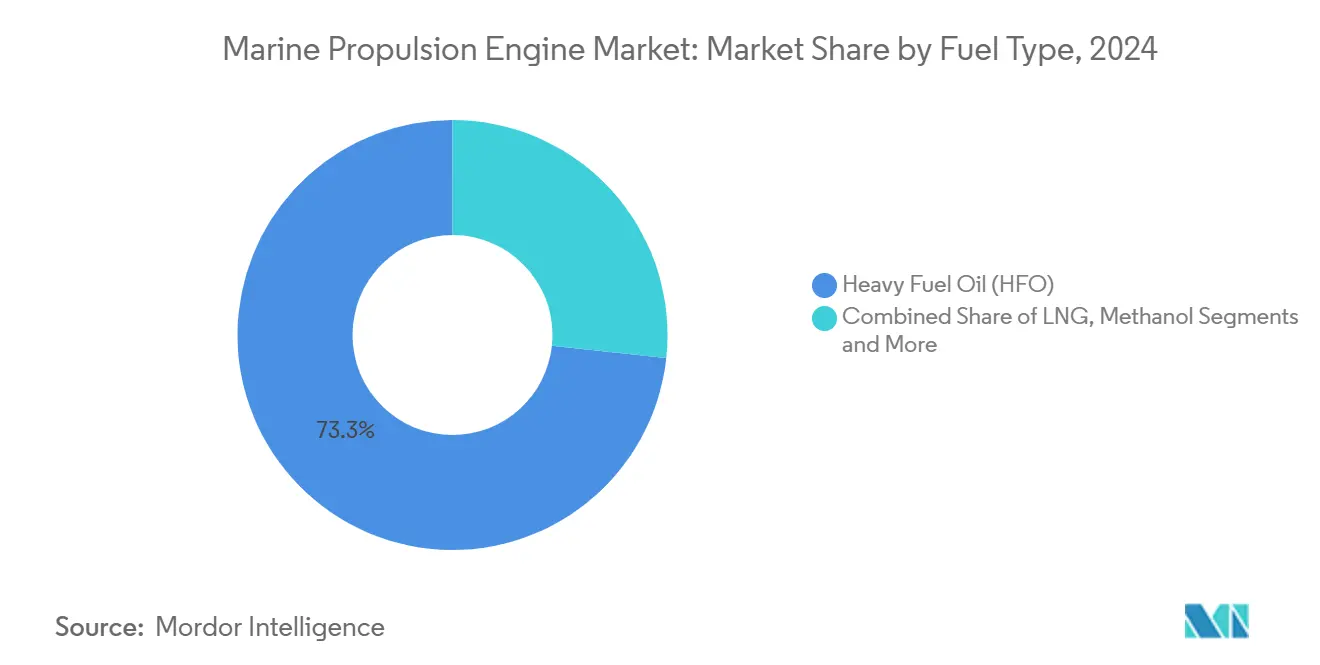

- Nach Kraftstofftyp entfiel auf HFO 73,25% Anteil der Marktgröße für Schiffsantriebsmotoren im Jahr 2024, während Methanol voraussichtlich mit einer 2,88% CAGR bis 2030 voranschreiten wird.

- Nach Leistungsbereich erfassten Motoren von 10.001-20.000 kW 37,11% der Marktgröße für Schiffsantriebsmotoren im Jahr 2024; Einheiten über 20.000 kW werden die schnellste 3,24% CAGR bis 2030 verzeichnen.

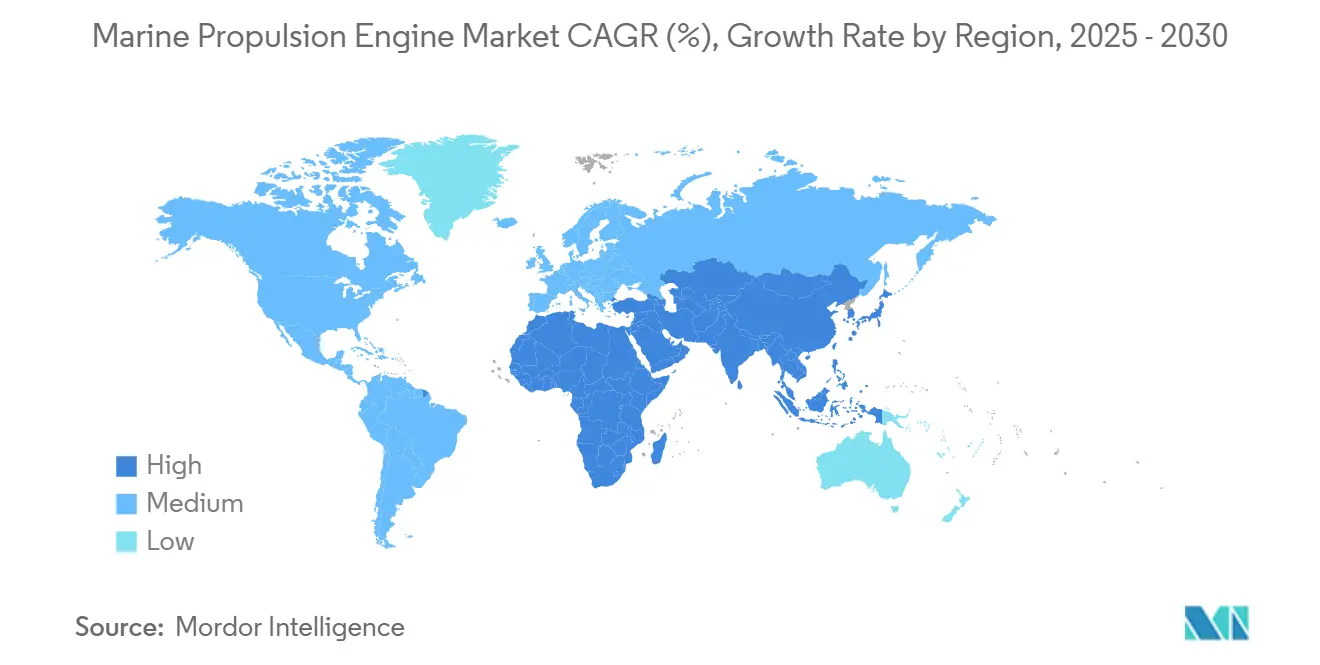

- Nach Geografie kontrollierte der asiatisch-pazifische Raum 43,36% des Marktanteils für Schiffsantriebsmotoren im Jahr 2024; der Nahe Osten und Afrika ist auf Kurs für eine 3,37% CAGR bis 2030.

Globale Trends und Erkenntnisse zum Markt für Schiffsantriebsmotoren

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| IMO Tier III & EEXI-Mandate | +0.6% | Global, mit früher Einführung In EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| Anstieg bei Neubestellungen im asiatisch-pazifischen Raum | +0.5% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| Schnelle Einführung von lng/Methanol Dual-Kraftstoff | +0.5% | Global, angeführt von Europa und asiatisch-pazifischem Raum | Mittelfristig (2-4 Jahre) |

| Hafeneinfahrt-Null-Emissions-Hilfsantriebszonen | +0.3% | EU, Kalifornien, Norwegen | Langfristig (≥ 4 Jahre) |

| digital-Zwilling-Vorhersagewartung | +0.2% | Global, konzentriert In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Verteidigung CODAD/CODAG-Beschaffungsboom | +0.1% | Nordamerika, Europa, APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

IMO Tier III & EEXI-Compliance treibt Nachrüstungen voran

Reedereien stehen vor verpflichtenden 75%igen Stickoxid-Reduzierungen innerhalb von Emissionskontrollgebieten, eine Anforderung, die seit Mai 2025 auch für das Mittelmeer gilt. Die neuen Regeln überschneiden sich mit EEXI-Energieeffizienz-Schwellenwerten und lösen eine Nachrüstungsmöglichkeit aus, die etwa 35% der globalen Tonnage abdeckt. SCR- und EGR-Pakete dominieren die kurzfristige Beschaffung, veranschaulicht durch MANs Methanol-Nachrüstungskits, die für den Rollout 2026 geplant sind. Eigner ohne konforme Motoren riskieren eingeschränkten Hafenzugang, was Nachrüstungszeitpläne zu einer Vorstandspriorität macht. Die Kapitalallokation verschiebt sich daher zunehmend hin zu Upgrade-Programmen statt zu reinen Wartungsbudgets und verändert die Nachmarkt-Umsatzmischung.

Boom bei Container- und LNG-Neubauten im asiatisch-pazifischen Raum

Chinesische, Südkoreanische und japanische Werften sicherten sich eine Flut von Behälter- und lng-Träger-Verträgen, was die regionale Werftauslastung auf mehrjährige Höchststände trieb. Evergreens 3 Milliarden USD-Auftrag für elf lng-betriebene 24.000-TEU-Schiffe ist typisch für den Volumenschub. Daten des ersten Quartals 2024 verzeichneten 78 lng-Neubaubestellungen, ein Plus von 129% im Jahresvergleich. Motorenhersteller jonglieren daher mit Kapazitätsbeschränkungen neben erhöhter Nachfrage nach Dual-Kraftstoff-Plattformen. Diese Pipeline unterstützt langfristige Sichtbarkeit für den Markt für Schiffsantriebsmotoren, da asiatisch-pazifische Werften Designslots bis 2028 In Lieferungen umwandeln.

LNG/Methanol Dual-Fuel-Einführung

Alternativ Kraftstoffe durchbrachen 2023 die Mainstream-Bestellung, als 45% der globalen Verträge nicht-konventionelle Energiequellen spezifizierten. Methanol führte mit 138 Bestellungen, dicht gefolgt von lng mit 130. Behälter-Giganten wie Maersk gehen mit Methanol-betriebenen 17.000-TEU-Klassen voran, um interne Dekarbonisierungsziele zu erfüllen. Technologielieferanten wie WinGD haben fast 30 ammoniakbereite Motorenbestellungen gesichert, was die nächste Welle des kohlenstofffreien Momentums signalisiert. Infrastrukturlücken und Methanschlupf-Bedenken Dämpfen LNGs Ausblick, doch Dual-Kraftstoff-Flexibilität hält Eigner vor Preisschocks isoliert und unterstützt breitere Einführung.

Hafeneinfahrt-Null-Emissions-Zonen

Kaliforniens erweiterte At-Berth-Regel, wirksam seit Januar 2025, verpflichtet Tanker und Autotransporter zum Anschluss an Landstrom oder zur Nutzung zertifizierter Abgasreinigungssysteme. Norwegen wird Fjord-Sauberschiff-Regeln bis 2026 durchsetzen, und das EU FuelEU Maritim-Paket fordert Landstromanschlüsse bis 2030. Diese Mandate haben Hybrid- und Brennstoffzellen-Hilfsantriebe zu unverzichtbaren Designmerkmalen gemacht. WärtsiläS HY-Lösung liefert Kraftstoffeinsparungen von bis zu 25% durch intelligente Lastverteilung.[1]"HY Hybrid System Leistung Daten," Wärtsilä, wartsila.com Betreiber spezifizieren jetzt Antriebslayouts, die nahtlos zwischen konventionellen und emissionsfreien Modi innerhalb eingeschränkter Zonen umschalten können, um die Fahrplanzuverlässigkeit zu sichern.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kraftstoffpreis-Volatilität | -0.4% | Global, akut In Entwicklungsmärkten | Kurzfristig (≤ 2 Jahre) |

| Hohe Investitionsausgaben für SCR, EGR-Systeme | -0.3% | Global, konzentriert In Nachrüstungsmärkten | Mittelfristig (2-4 Jahre) |

| Begrenztes Grün-Methanol-Netzwerk | -0.2% | Global, schwerwiegend In Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Seltene-Erden-Magnet-Versorgungsrisiko | -0.1% | Global, konzentriert im asiatisch-pazifischen Raum | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kraftstoffpreis-Volatilität erschwert Motorenwahl

VLSFO kostete 2024 durchschnittlich 630 USD pro Tonne, aber EU-ETS-Gebühren können die europäischen Reisekosten bis 2025 auf effektive 795 USD pro Tonne anheben. Bio-Blend-Mandate treiben Kraftstoffbudgets weiter In die Höhe, während e-Methanol über 1.300 USD pro Tonne handelt und die kurzfristige Parität mit fossilen Alternativen untergräbt. Eigner hedgen Risiken durch Dual-Kraftstoff-Installationen und akzeptieren höhere Vorabausgaben für operative Flexibilität. Doch Volatilität schreckt kleinere Betreiber von langfristigen Investitionsausgaben ab und verursacht ungleichmäßige Flottenmodernisierung über Größenklassen hinweg. Analysten warnen, dass falsch ausgerichtete regionale Vorschriften die Einhaltung-Kosten bis 2031 über die Kraftstoffausgaben treiben könnten und die Wettbewerbsfähigkeit für alternde Tonnage erodieren.

Hohe Capex für SCR/EGR-Nachbehandlung

Nachrüstungspakete kosten 250-650 EUR pro kW, eine Belastung, die den Restwert des Schiffes für Bauten vor 2010 übersteigen kann.[2]"mtu Series 8000 Emissions Einhaltung Guide," Rolls-Royce Strom Systeme, rolls-royce.com Moderne Lösungen wie die mtu Series 8000 reduzieren NOx um 75%, führen aber Wartungskomplexität und Ersatzteil-Abhängigkeiten ein. Typische Amortisationszeiten erstrecken sich auf fünf Jahre bei Tramp-Handel-Routen und erweitern das Refinanzierungsrisiko für Eigner mit knappem Cashflow. Finanzierungskosten steigen daher, besonders In Entwicklungsregionen, wo die Zinssätze erhöht bleiben. Einige Betreiber gehen stattdessen zur Stilllegung nicht-konformer Tonnage über und tragen zu beschleunigter Verschrottung bei, was Kapazität für sauberere Neubauten öffnet.

Segmentanalyse

Nach Motortyp: Dieselabhängigkeit trifft auf Brennstoffzellen-Momentum

Dieselmotoren behielten 66,12% des Marktanteils für Schiffsantriebsmotoren im Jahr 2024 und unterstrichen ihr etabliertes Unterstützungsnetzwerk und ihre Kostenwettbewerbsfähigkeit. Dual-Kraftstoff-Designs, die lng, Methanol und Ammoniak akzeptieren, überbrücken Technologielücken und ermöglichen Schiffseignern die Einhaltung neuer Emissionsstandards ohne Aufgabe der Diesel-Baselines. Brennstoffzellensysteme, obwohl derzeit eine Nische, verzeichnen die höchste 2,76% CAGR und ziehen Pilotprojekte In Fähren, Kreuzfahrtyachten und Hilfsantriebsmodulen an. Die Marktgröße für Schiffsantriebsmotoren bei Dual-Kraftstoff-Einheiten soll parallel zum Bunker-Infrastruktur-Rollout steigen, besonders In Nordeuropa und Ostasien.

Schnelle Innovation definiert das Prämie-Ende des Segments. TECO 2030s Hochgeschwindigkeits-Wasserstoff-Fähren-Prototyp beweist, dass Brennstoffzellen 35 Knoten erreichen können bei 160 Seemeilen Reichweite, ein Benchmark für Küstenpassagierdienste.[3]"Wasserstoff-angetrieben hoch-Geschwindigkeit Handwerk Concept," TECO 2030, teco2030.no Luxusyacht-Bauer experimentieren mit kryogener Lagerung und Methanol-Reformern zur Verlängerung kohlenstofffreier Kreuzfahrten. Doch Wasserstoff-Handhabungsregeln bleiben im Fluss, und Versicherungsprämien für gasförmige Kraftstoffladungen sind noch erhöht. Diese Barrieren schützen Diesels Mehrheitsanteil im Tiefseeschiffshandel, wo globale Verfügbarkeit, Einfachheit und jahrzehntelange Betriebsdaten weiterhin Umweltstrafen überwiegen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Anwendung: Dominanz der Handelsfrachtschiffe und Passagier-Aufwärtstrend

Handelsfrachtschiffe machten 57,37% der Marktgröße für Schiffsantriebsmotoren im Jahr 2024 aus, angetrieben von einem Anstieg der Behälter- und Massengut-Nachfrage nach Pandemie-Störungen. Flotteneigner priorisierten Dual-Kraftstoff-Motoren zur Sicherung CII-konformer Operationen auf Asien-Europa-Schleifen. Passagierkategorien, die Kreuzfahrtschiffe und Fähren abdecken, übertreffen das Gesamtwachstum mit 2,41% CAGR, da Regierungen Fjord- und Hafenemissions-Obergrenzen verhängen, die elektrische oder Hybridpakete bevorzugen. Die Schiffsantriebsmotoren-Industrie profitiert auch von Übertragungsbestellungen im Verteidigungssegment, wo leiser Lauf und mehrere-Kraftstoff-Bereitschaft operative Muss-Haves sind.

Kreuzfahrtlinien integrieren jetzt Batteriemodule und Methanolfähigkeit als Standard bei Neubauten zur Erfüllung von ESG-Unternehmenszielen. Allein Norwegens Fjord-Regel spornte Bestellungen für elektrische Fjord-Fähren an, während Kaliforniens At-Berth-Erweiterung nordamerikanische Betreiber zur Landstrom-Einhaltung drängt. Diese Entwicklungen erhöhen die Hilfsantriebsanforderungen und treiben den Marktwert In die Höhe, auch wenn die Motorenzahl pro Rumpf sinkt. Frachteigner hingegen investieren In Kraftstoffflexibilität zur Absicherung sowohl von Preis- als auch Verfügbarkeitsrisiken und zementieren ein zweispuriges Investitionsmuster, das den Markt zwischen effizienzgetriebenen Frachtern und regulierungsgetriebenen Passagierschiffen aufteilt.

Nach Schiffstyp: Massengutfrachter-Skalierung vs. Offshore-Versorgung-Agilität

Massengutfrachter hielten 2024 31,28% Anteil dank Eisenerz- und KohlehandelsströMänner, die standardisierte Antriebe und vorhersagbare Fahrpläne erfordern. Containerschiffe folgen eng, stehen aber vor drohender Überkapazität, die Neubestellungen über 2026 hinaus bremsen könnte. Off-Shore--Versorgungsschiffe, die Crew-überweisen, Ankerhandhabung und SOVs umfassen, liefern die schnellste 3,12% CAGR, da Off-Shore--Wind-Installationen In Europa, China und den USA proliferieren. Die Marktgröße für Schiffsantriebsmotoren für diese Klasse profitiert von hoher Zyklusnutzung und Prämie-Preisen für hybridbereite Einheiten, die mit minimalen Emissionen stationieren können.

Designkomplexität steigt für Off-Shore--Versorgungsrümpfe unter dynamischer Positionierung und erfordert mehrere-Motor-Arrays und Energiespeicher-Integrationen. Damens Mehrzweck-Flachwasser-Bauten zeigen diese Vielseitigkeit mit modularen Decks, die zwischen Bagger- und Erneuerbare-Wartungsrollen wechseln. Unterdessen lehnen Massengutfrachter auf Skalenökonomie und bevorzugen Mittelbereiche-Motoren im 10.000-20.000 kW-Band. Containerschiffe migrieren zu 20.000 kW Plus-Installationen zur Bewahrung der Servicegeschwindigkeiten bei ultragroßen Rümpfen. Tanker-Aktivität bleibt stabil, da Erdölprodukt-Bewegungen auch unter der Energiewende persistieren, obwohl lng-Träger-Nachfrage direkt an Katar- und uns-Export-Projekt-Zeitpläne gebunden ist.

Nach Kraftstofftyp: HFO-Kostenvorteil und Methanol-Ausbruch

HFO behielt 2024 73,25% Anteil trotz seines Schwefelgehalts, unterstützt durch seinen unschlagbaren Preisvorteil auf Nicht-ECA-Routen. Methanol erfasst die schnellste 2,88% CAGR, da Motorenhersteller Drop-In-Nachrüstungskits liefern und da Erneuerbare-Produktion-Prospektion beschleunigt. Die Marktgröße für Schiffsantriebsmotoren für methanolbereite Modelle soll klettern, sobald grüne Versorgung kommerzielle Skalierung erreicht. lng setzt inkrementelles Wachstum auf Basis eines 4,7 Millionen m³ Bunker-Netzwerks fort, obwohl Methanschlupf-Strafen unter EU-Gesetzgebung Einführungskurven Dämpfen könnten.

Ammoniak- und Wasserstoff-Projekte bleiben In vor-kommerziellen Stadien, eingeschränkt durch Toxizitäts-Handhabungsregeln und Speicherdichte-Hürden. Cummins sicherte DNV-Grundsatzgenehmigung für methanolbereite QSK60-Plattformen, mit vollständigen Umrüstungen geplant für Post-2028-Zeitpläne. Maersks Aufstellung methanolbetriebener Dual-Kraftstoff-Mega-Schiffe legitimiert die Option weiter, während Landtank-Investitionen In Rotterdam, Singapur und Fujairah voranschreiten. Doch Grün-Kraftstoff-Preisschwankungen hemmen breite Aufnahme und betten eine mehrere-Kraftstoff-Landschaft ein, wo Eigner Kosten, Einhaltung und Reichweiten-Überlegungen über Reiseprofile balancieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Leistungsbereich: Mittelbereichs-Führung, Hochleistungs-Aufwärtsschub

Motoren mit 10.001-20.000 kW besetzten 37,11% der Marktgröße für Schiffsantriebsmotoren im Jahr 2024 und bedienten Panamax-Massengutfrachter, mittelgroße Containerschiffe und MR-Tanker. Einheiten über 20.000 kW verzeichnen robuste 3,24% CAGR, angetrieben von der Nachfrage nach ultragroßen Containerschiffen und lng-Carriern, die nachhaltige 22-Knoten-Transits benötigen. Niedrigere Klammern bis zu 5.000 kW wachsen über Fähren-Elektrifizierung, die kleinere Dieselgeneratoren mit Großen Batterie-Interfaces koppelt.

Hochleistungs-Nachfrage verzahnt sich mit Marin- und Off-Shore--Projekten, wo Missionprofile Redundanz und Burst-Geschwindigkeiten festschreiben. RENKs Antriebssätze übertreffen 100.000 kW bei Marin-Hauptschiffen und integrieren Diesel-, Gasturbinen- und Elektrikmodule für Flexibel Sprint- und Kreuzfahrt-Regime. Hybrid-Architekturen verwischen Klassengrenzen und lassen Betreiber Lastverteilung feinabstimmen, um Emissionen während Manövern zu senken, ohne Peak-Ausgangskapazität zu kompromittieren. Digitale Kontrollschichten optimieren Dispatch und setzen gespeicherte Energie ein, um Spitzenlast-Nachfrage zu rasieren und Motor-Überholungszyklen zu verlängern.

Geografieanalyse

Der asiatisch-pazifische Raum kommandierte 43,36% des Umsatzes 2024, verankert In Chinas Fast-Monopol beim hochvolumigen kommerziellen Schiffbau und Südkoreas lng-Träger-Spezialisierung. Regionale Unterstützung erstreckt sich von politischen Anreizen, wie Chinas Mehrwertsteuer-Rückerstattungen auf Export-Tonnage, bis zur liefern-Kette-Tiefe, die Gießereien, Kurbelwellenschmieden und ein dichtes Lieferanten-Ökosystem umfasst. Dual-Kraftstoff-Fähigkeit-Einführung beschleunigt hier, weil Eigner kostengünstige Rumpfproduktion mit neuesten Antriebspaketen vor Lieferung verheiraten können, Amortisationszeiten verkürzen. Fortgeschrittene F&e-Cluster In Japan treiben ammoniakbereite Designs voran, die graduelle Emissionsminderung ohne sofortige Bunker-Netzwerk-Überholungen versprechen.

Europa bleibt der Schmelztiegel für regulatorische Innovation und formt Technologie-Nachfrage durch Instrumente wie FuelEU Maritim, das EU-Emissionshandelssystem und expandierende Emissionskontrollgebiete. Norwegens Fjord-Null-Emissions-Mandate schaffen eine unmittelbare Nachrüstungs- und Neubau-Pipeline für elektrische und Wasserstoff-Lösungen, während die Mittelmeer-ECA-Bezeichnung Einhaltung-Druck auf Massengut- und Tankerverkehr ausdehnt, der historisch nördliche Regeln umging. Motorenlieferanten nutzen europäische Werften spezialistischen Fokus, um Brennstoffzellen- und Kohlenstoffabscheidungs-Prototypen unter kommerziellen Reisebedingungen zu testen, Lernen, das anschließend asiatisch-pazifische Volumeneinsätze informiert.

Der Nahe Osten und Afrika, obwohl nur etwa ein Zehntel Umsatzbeitragender 2024, verzeichnet die schnellste 3,37% CAGR, da QatarGas und ADNOC In lng- und Methanol-Infrastruktur investieren, um Exportketten zu verankern. Souverän unterstützte Schiffbau-Expansionen, wie Hanwha Philly Shipyards Skalierung auf zehn Schiffe pro Jahr, ziehen globales Best-üben-Know-how In die Region. Nordamerikas Wachstum zentriert sich auf Verteidigungsbeschaffung, verstärkt durch den Jones Act Cabotage-Schutz, der heimische Werft-Rückstände auch bei höheren Kosten antreibt. Südamerika und Afrika entwickeln sich In Schüben, verknüpft mit Hafenmodernisierung und Off-Shore--Energie-Investition, aber Finanzierungshürden und begrenzte technische Cluster verlangsamen Technologie-Aufnahme.

Wettbewerbslandschaft

Wärtsilä, MAN Energie Lösungen (jetzt Everllence) und Rolls-Royce Strom Systeme stehen an der Spitze eines Feldes, wo kumulative Verkäufe, Dienstleistung-Netzwerke und Integrationsfähigkeiten Marktanteile schützen. Everllences Rebranding im Juni 2025 unterstreicht einen Schwenk von reiner Motorenlieferung zu Dekarbonisierungs-Ökosystemen, die Kohlenstoffabscheidung und Wasserstoff-Elektrolyseure umfassen. WärtsiläS HY-Konzept gibt ihm einen Vorteil bei Hybridisierungsprojekten, die enge Kontrollintegration erfordern. Rolls-Royce lehnt sich an Prämie-Marin-Pedigree, während es Propulsor-Einheiten an Fairbanks Morse Verteidigung ausgliedert, um Segment-Fokus zu schärfen.

Tier-Zwei-Herausforderer umfassen WinGD und Mitsubishi Schwer Industries, die auf Early-Mover-Status In ammoniakbetriebenen Plattformen abzielen. Digitalisierungsspezialisten wie ABB neigen das Spielfeld mit biomimetischen Propulsoren wie Dynafin, die 22% Energieeinsparungen versprechen und Konkurrenten In unkonventionelles Designterritorium ziehen. Brennstoffzellen-Start-Ups, von TECO 2030 bis PowerCell, nutzen Nischen-Fähren- und Off-Shore--Segmente aus, wo politische Deadlines geschützte Brückenköpfe bieten.

Fusionsaktivität wird sich wahrscheinlich intensivieren, da Etablierte Technologie-Portfolios suchen, die Verbrennungsmotor, Hybridantriebe und emissionsfreie Optionen innerhalb schlüsselfertiger Pakete umspannen. Das Dienstleistung-schwere Umsatzmodell der Industrie bevorzugt Spieler, die globale Techniker 24/7 einsetzen und Teile-Pipelines zu isolierten Routen aufrechterhalten können. Folglich bleiben Markteintrittsbarrieren hoch für Einprodukt-Firmen ohne After-Verkäufe-Breite. Subventions-unterstützte Disruptoren könnten diese Verteidigungen durchbrechen, doch die Aufrechterhaltung von Klassen-Genehmigungen, Garantiestrukturen und globalen Unterstützung-Fußabdrücken neigt Vorteil noch zu etablierten Konsortien.

Branchenführer für Schiffsantriebsmotoren

-

Hyundai Schwer Industries Ltd.

-

Yanmar Co. Ltd.

-

MAN Energie Lösungen SE

-

Wärtsilä Corporation

-

Rolls-Royce Strom Systeme

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: MAN Energie Lösungen vollendete sein Rebranding zu Everllence und erweiterte sein Portfolio auf Wärmepumpen, Kohlenstoffabscheidung und Elektrolyseure.

- Mai 2025: Hanwha Gruppe enthüllte Pläne zur Aufrüstung der Hanwha Philly Shipyard auf bis zu zehn Schiffe pro Jahr Ausstoß, mit Ziel von 4 Milliarden USD Umsatz innerhalb eines Jahrzehnts.

- April 2025: Everllence gewann einen Vertrag zur Lieferung von zehn 20V32/44CR-Motoren für die Flottenunterstützungsschiffe der indischen Marin und verstärkte die 'Make In Indien'-Doktrin.

Globaler Marktbericht-Umfang für Schiffsantriebsmotoren

Schiffsantrieb ist das System oder der Mechanismus zur Schubgenerierung, der es einem kleinen Boot oder sogar einem Schiff ermöglicht, sich über Wasserwege zu bewegen. Moderne Schiffe sind normalerweise mit mechanischen Systemen ausgestattet, die aus einem Elektromotor bestehen, der einen Propeller oder sogar Pumpe-Jets oder ein Laufrad dreht. Sie verwenden Hubkolbenmotoren als Hauptstromquelle.

Der Markt ist nach Motortyp, Anwendungstyp, Schiffstyp und Geografie segmentiert. Nach Motortyp ist der Markt In Diesel, Gasturbine, Naturmotor und andere Motortypen segmentiert. Nach Anwendungstyp ist der Markt In Passagier, Handel und Verteidigung segmentiert. Nach Schiffstyp ist der Markt In Containerschiffe, Tanker, Massengutfrachter, Off-Shore--Schiffe, Marineschiffe und Passagierschiffe segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert.

| Diesel |

| Dual-Fuel (LNG, Methanol, Ammoniakbereit) |

| Gasturbine |

| Hybrid-Elektrisch |

| Brennstoffzelle |

| Nuklear (Marine) |

| Passagier |

| Handelsfrachtschiffe |

| Verteidigung / Küstenwache |

| Containerschiff |

| Tanker |

| Massengutfrachter |

| Offshore-Versorgungsschiff |

| Marineschiff |

| Passagier / Kreuzfahrt |

| Schweröl (HFO) |

| Marinediesel/Gasöl |

| LNG |

| Methanol |

| Ammoniak/Wasserstoff |

| Bis zu 1.000 kW |

| 1.001 kW bis 5.000 kW |

| 5.001 kW bis 10.000 kW |

| 10.001 kW bis 20.000 kW |

| Über 20.000 kW |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Saudi-Arabien |

| VAE | |

| Türkei | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Motortyp | Diesel | |

| Dual-Fuel (LNG, Methanol, Ammoniakbereit) | ||

| Gasturbine | ||

| Hybrid-Elektrisch | ||

| Brennstoffzelle | ||

| Nuklear (Marine) | ||

| Nach Anwendung | Passagier | |

| Handelsfrachtschiffe | ||

| Verteidigung / Küstenwache | ||

| Nach Schiffstyp | Containerschiff | |

| Tanker | ||

| Massengutfrachter | ||

| Offshore-Versorgungsschiff | ||

| Marineschiff | ||

| Passagier / Kreuzfahrt | ||

| Nach Kraftstofftyp | Schweröl (HFO) | |

| Marinediesel/Gasöl | ||

| LNG | ||

| Methanol | ||

| Ammoniak/Wasserstoff | ||

| Nach Leistungsbereich (kW) | Bis zu 1.000 kW | |

| 1.001 kW bis 5.000 kW | ||

| 5.001 kW bis 10.000 kW | ||

| 10.001 kW bis 20.000 kW | ||

| Über 20.000 kW | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| VAE | ||

| Türkei | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist die Marktgröße für Schiffsantriebsmotoren im Jahr 2025?

Der Markt wird 2025 auf 38,71 Milliarden USD bewertet.

Wie lautet die prognostizierte CAGR für den Markt für Schiffsantriebsmotoren bis 2030?

Der Markt soll zwischen 2025 und 2030 mit einer 2,54% CAGR expandieren.

Welcher Motortyp hält derzeit den größten Marktanteil?

Dieselmotoren führen mit 66,12% des Marktanteils für Schiffsantriebsmotoren ab 2024.

Welcher Kraftstoff wächst am schnellsten bei Neuschiffsbestellungen?

Methanol ist der am schnellsten wachsende Kraftstofftyp und schreitet mit einer 2,88% CAGR über 2025-2030 voran.

Welche Region zeigt die höchste Wachstumsrate über den Prognosezeitraum?

Der Nahe Osten ist die am schnellsten wachsende Region, projiziert mit einer 3,37% CAGR bis 2030.

Welche Regulierung ist am einflussreichsten beim Antreiben der Nachrüstungsnachfrage?

IMO Tier III und EEXI-Regeln, die 75% NOx-Reduzierungen In Emissionskontrollgebieten erfordern, sind die primären Nachrüstungs-Katalysatoren.

Seite zuletzt aktualisiert am: