Marktanalyse für Ölfelddienstleistungen in Malaysia

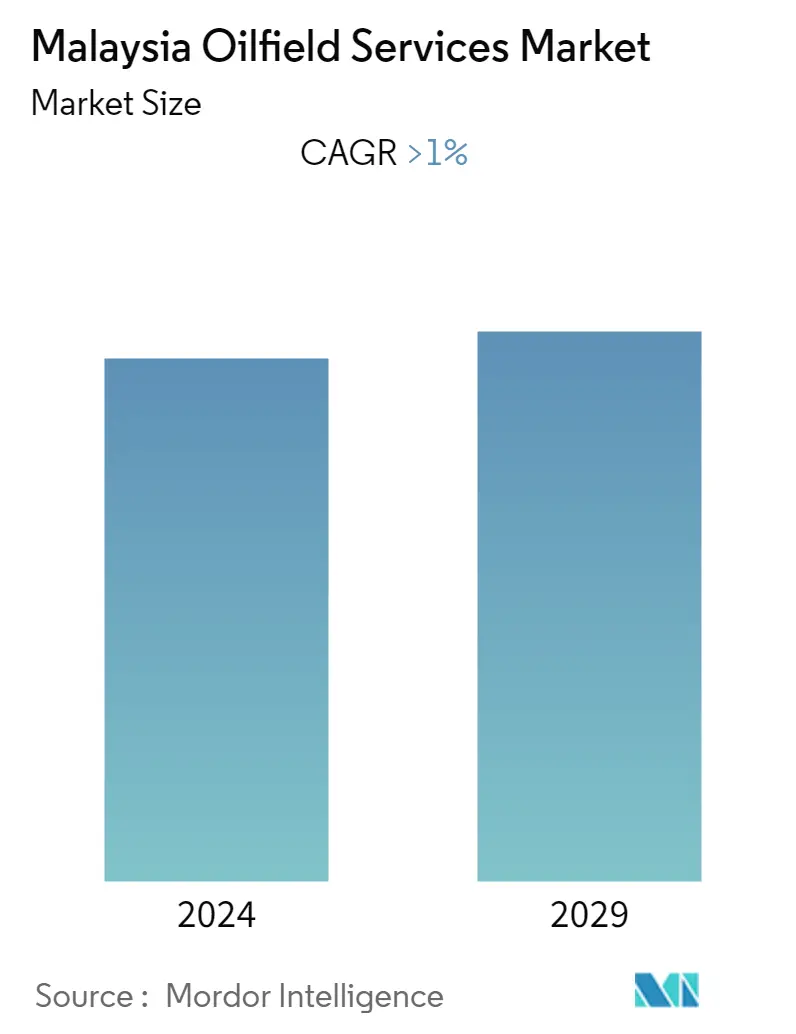

Es wird erwartet, dass der Markt für Ölfelddienstleistungen in Malaysia im Zeitraum 2020–2025 mit einer jährlichen Wachstumsrate von mehr als 1 % wachsen wird. Es wird erwartet, dass Faktoren wie die steigende Produktion von Rohöl und Erdgas aus konventionellen Ressourcen, der Bedarf an kritischem Offshore-Know-how und die steigende Nachfrage nach fortschrittlichen Technologien den Markt antreiben werden. Allerdings könnte die Volatilität der Rohöl- und Erdgaspreise das Wachstum des Marktes bremsen.

- Es wird erwartet, dass steigende Investitionen in diesem Sektor das Wachstum des Marktes unterstützen und im Prognosezeitraum als Treiber für den Markt wirken werden. Am Offshore-Standort wird in die Exploration und Förderung von Erdgas investiert.

- Neue Entwicklungen bei den Ölfelddienstleistungen, wie die Fortschritte bei der High-End-Technologie zur selbstadaptiven Zuflusskontrolle, dürften die Öl- und Gasproduktion rentabler machen und könnten eine Chance für Marktteilnehmer bieten.

- Es wird erwartet, dass das Segment der Fertigstellungsdienstleistungen im Prognosezeitraum erhebliche Fortschritte machen wird. Es wird erwartet, dass steigende Investitionen und technologische Fortschritte das Wachstum des Marktes unterstützen werden.

Markttrends für Ölfelddienstleistungen in Malaysia

Steigende Investitionen treiben den Markt voran

- Im Jahr 2019 beliefen sich die CAPEX-Ausgaben von Petronas auf 47,8 Milliarden MYR, wovon 51 % für Upstream-Ausgaben vorgesehen waren, was etwas über dem Niveau von 2018 lag. Daher wird erwartet, dass Faktoren wie bevorstehende Explorations- und Entwicklungsprojekte und zunehmende Investitionen in Upstream-Aktivitäten den Öl- und Gasmarkt in Malaysia im Prognosezeitraum antreiben werden. Das Wachstum des malaysischen Öl- und Gasmarktes könnte einen positiven Kaskadeneffekt auf den Ölfelddienstleistungsmarkt des Landes haben.

- Im Februar 2020 wird das Kasawari Gas Development Project von Petronas entwickelt und befindet sich im Südchinesischen Meer, Malaysia. Das erste Gas aus dem Feld wird für Ende 2020 erwartet. Das Feld enthält schätzungsweise 3,2 Billionen Kubikfuß (tcf) an Erdgasressourcen und wird voraussichtlich 660 Millionen Standardkubikfuß (mmscfd) Gas pro Tag und 3,5 Millionen Barrel Erdgas produzieren Kondensat pro Tag. MMC Oil Gas Engineering (MMCOG) wurde mit der Bereitstellung technischer Designdienstleistungen für die Anlagen beauftragt.

- Im Februar 2020 meldete die Hess Corporation das erste Gas aus dem North Malay Basin Phase II, und die Produktion aus Phase III wird voraussichtlich im vierten Quartal 2021 beginnen. Nach Angaben der Hess Corporation liegt das North Malay Basin vor der malaysischen Halbinsel Der Golf von Thailand beherbergt mehr als 1,5 Billionen Kubikfuß Erdgas und mehr als 20 Millionen Barrel Kondensat. Ein großes Erdgasbecken könnte einen Anreiz für eine weitere Steigerung der Investitionen in die Produktion des Beckens schaffen, was zum Wachstum des Marktes für Ölfelddienstleistungen beitragen könnte.

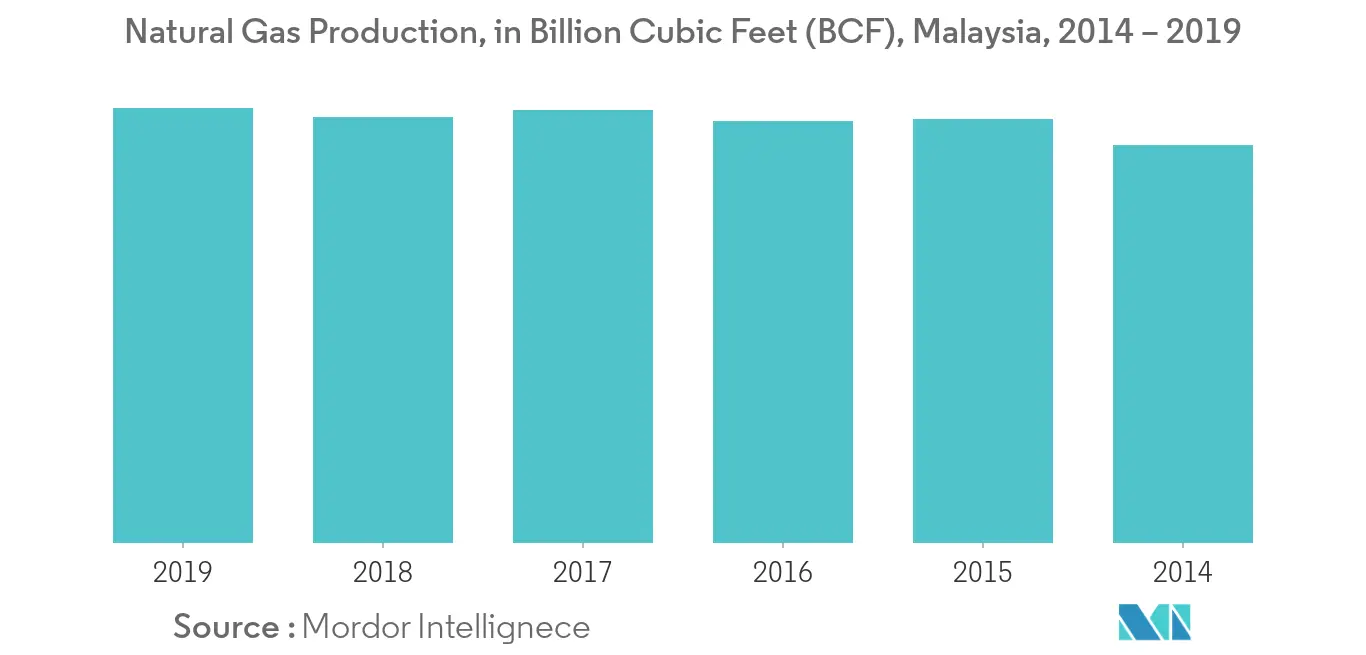

- Die Erdgasproduktion im Land stieg im Jahr 2019 um 2,0 % auf 7,63 Milliarden Kubikfuß pro Tag, verglichen mit 7,47 Milliarden Kubikfuß pro Tag im Jahr 2018. Es wird erwartet, dass der verstärkte Investitionssektor das Wachstum von Erdgas unterstützen wird, das voraussichtlich ankurbeln wird das Wachstum der Ölfelddienstleistungen.

- Daher wird erwartet, dass steigende Investitionen den Markt im Prognosezeitraum antreiben werden.

Completion Services verzeichnen deutliches Wachstum

- Der Großteil der malaysischen Ölförderung stammt aus Offshore-Feldern im malaiischen Becken im Westen und den Becken von Sabah und Sarawak im Osten. Etwa 40 % der Ölreserven des Landes befinden sich im malaiischen Becken und bestehen in der Regel aus leicht- und mittelsüßem Rohöl aus flachen Gewässern. Allerdings fanden im letzten Jahrzehnt mehr Erkundungen und Entdeckungen von Reserven in Tiefwassergebieten im Osten Malaysias statt. Tiefseegebiete erfordern hochwertige und unterschiedliche Abschlussdienste, um die Wasserproduktion aus dem Bohrloch zu reduzieren, was das Wachstum des Marktes für Ölfelddienstleistungen in Malaysia fördert.

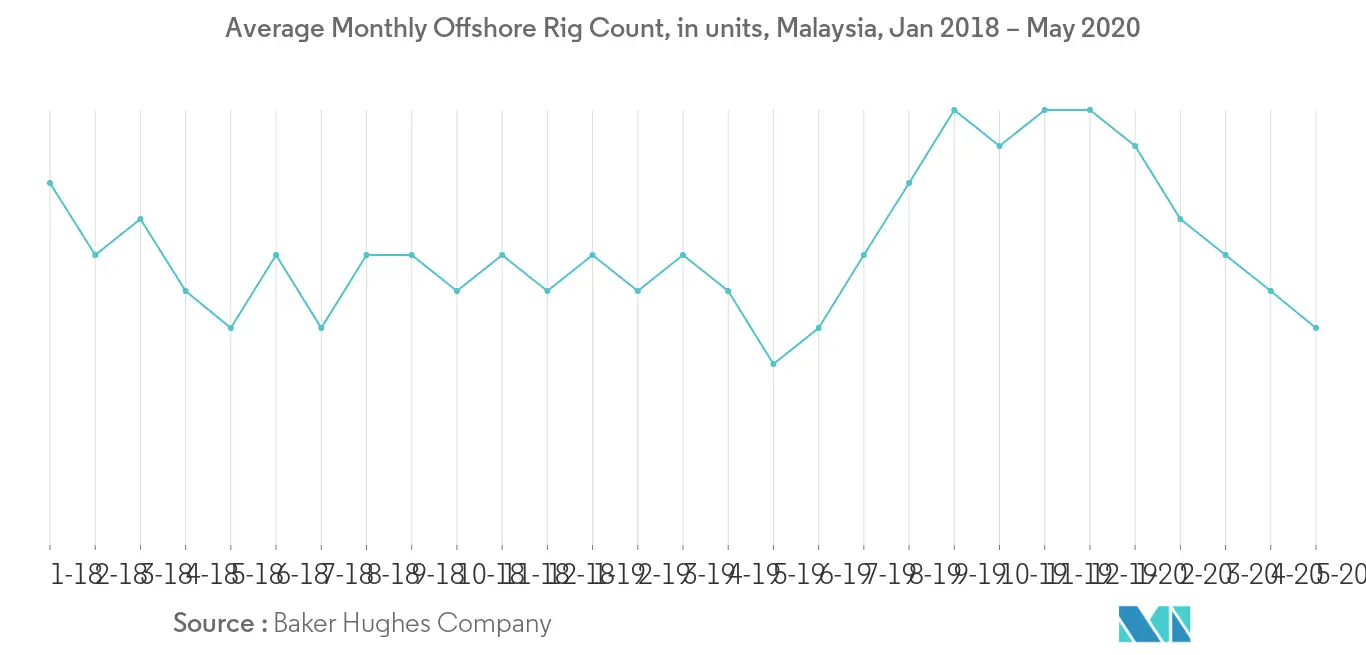

- Die Anzahl der Bohrinseln im Land ist von durchschnittlich 7,66 Einheiten im Jahr 2018 auf durchschnittlich 8,33 Einheiten im Jahr 2019 deutlich gestiegen. Alle Bohrinseln wurden im Offshore-Betrieb in der ausschließlichen Wirtschaftszone (AWZ) des Landes eingesetzt. Es wird erwartet, dass eine Erhöhung der Anzahl der Bohrinseln im Land positiv zum Wachstum der Ölfelddienstleistungen beitragen wird.

- Die Verbesserungen der Fertigstellungsdienste haben neue Paradigmen in der Branche eingeführt, wie z. B. intelligente Bohrlochkomplettierung. Zu den intelligenten Ergänzungen gehören permanente Bohrlochsensoren, die Daten zur lokalen oder Fernüberwachung in einer digitalen Bohrlochplattform an die Oberfläche übertragen. Diese Systeme werden im Offshore-Segment eingesetzt, um die Wasserproduktion aus den Bohrlöchern zu verringern.

- Im Jahr 2019 hat Emerson Electric Co. in Zusammenarbeit mit Metrol, einem führenden Anbieter batteriebetriebener drahtloser Bohrlochüberwachung, das Intelligent Multistage Completion Network und eine integrierte Lösung für den oberen und unteren Abschluss im Bohrloch eingeführt, die drahtlos mit Instrumenten an der Sandfläche des Reservoirs kommuniziert physische Schnittstelle zwischen der Formation und dem Bohrloch. Dies wird durch eine neue drahtlose Schnittstelle ermöglicht, die wichtige zonale Strömungsinformationen generiert und die Sandflächenüberwachung im unteren Abschluss ermöglicht. Es wird erwartet, dass weitere Fortschritte auf dem Markt zu mehr Zuverlässigkeit und Wachstum auf dem Markt führen werden.

- Die Rohölproduktion im Land ging deutlich um 7,8 % auf 29,8 Millionen Tonnen im Jahr 2019 zurück, von 32,4 Millionen Tonnen im Jahr 2018. Eine zunehmende Exploration und Produktion im Land könnte das Wachstum der Rohölproduktion im Prognosezeitraum unterstützen, was das Wachstum unterstützen könnte des Marktes für Ölfelddienstleistungen.

- Daher wird erwartet, dass die Fertigstellungsdienste im Prognosezeitraum aufgrund von Investitionen in diesem Sektor, technologischen Fortschritten und steigender Ölförderung ein Wachstum verzeichnen werden.

Überblick über die malaysische Ölfelddienstleistungsbranche

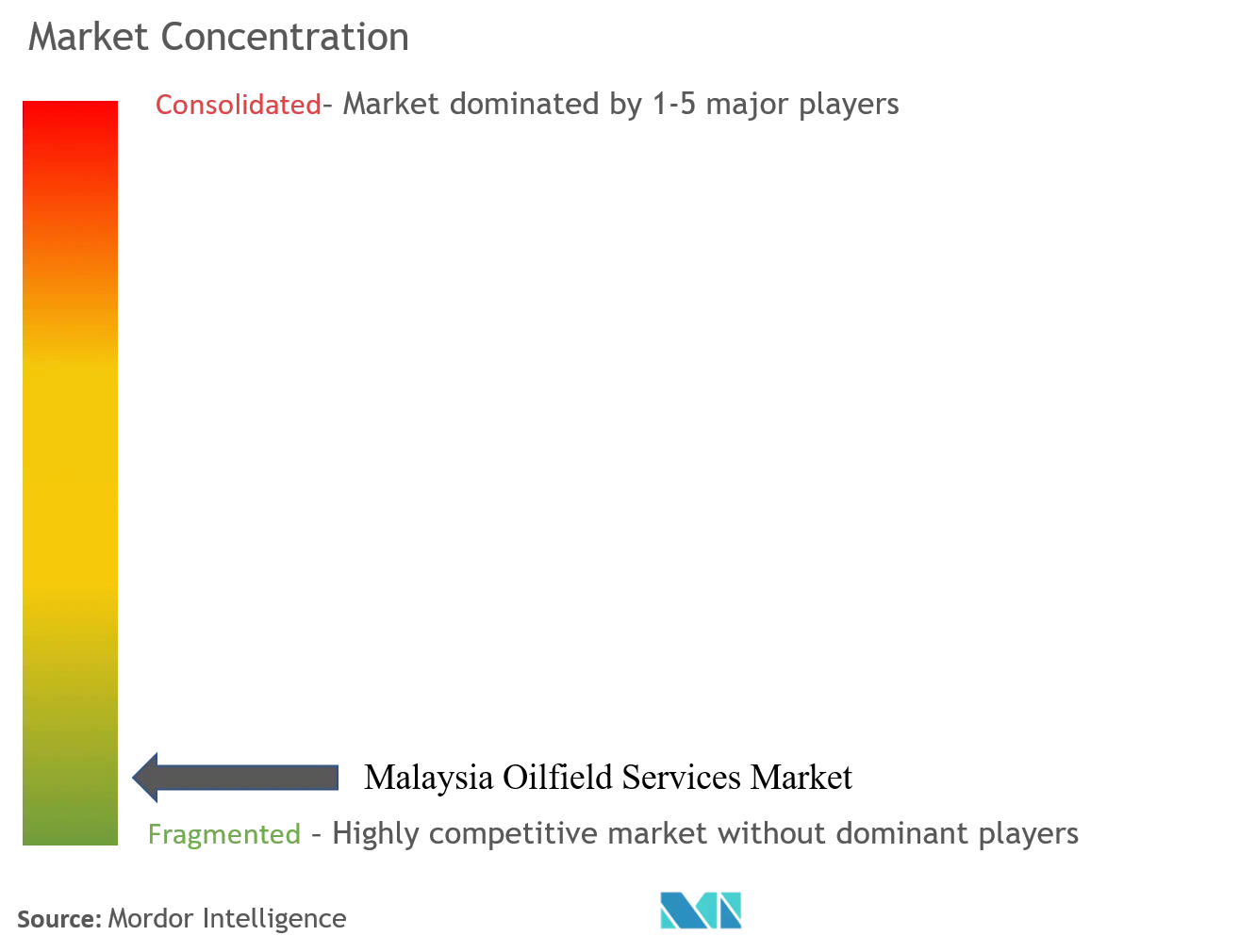

Der Markt für Ölfelddienstleistungen in Malaysia ist teilweise fragmentiert. Zu den Hauptakteuren auf diesem Markt zählen Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc und Destini Berhad.

Marktführer für Ölfelddienstleistungen in Malaysia

-

Schlumberger Ltd.

-

Halliburton Company

-

Baker Hughes Company

-

Weatherford International plc

-

Destini Berhad

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Branchensegmentierung der Ölfelddienstleistungen in Malaysia

Der Marktbericht für Ölfelddienstleistungen in Malaysia umfasst:.

| Bohrdienstleistungen |

| Abschlussdienste |

| Produktionsdienstleistungen |

| Andere Dienstleistungen |

| Servicetyp | Bohrdienstleistungen |

| Abschlussdienste | |

| Produktionsdienstleistungen | |

| Andere Dienstleistungen |

Häufig gestellte Fragen zur Marktforschung für Ölfelddienstleistungen in Malaysia

Wie groß ist der Markt für Ölfelddienstleistungen in Malaysia derzeit?

Der malaysische Markt für Ölfelddienstleistungen wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1 % verzeichnen.

Wer sind die Hauptakteure auf dem malaysischen Markt für Ölfelddienstleistungen?

Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc, Destini Berhad sind die wichtigsten Unternehmen, die auf dem malaysischen Markt für Ölfelddienstleistungen tätig sind.

Welche Jahre deckt dieser malaysische Markt für Ölfelddienstleistungen ab?

Der Bericht deckt die historische Marktgröße des Malaysia Oilfield Services-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Malaysia Oilfield Services-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Ölfelddienstleistungen in Malaysia

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Malaysia Oilfield Services im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Malaysia Oilfield Services umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.