Größe des Baumarktes in Malaysia

| Studienzeitraum | 2020-2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 38.55 Milliarden |

| Marktgröße (2029) | USD 58.10 Milliarden |

| CAGR(2024 - 2029) | 8.55 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des Baumarktes in Malaysia

Die Größe des malaysischen Baumarktes wird im Jahr 2024 auf 38,55 Milliarden US-Dollar geschätzt und soll bis 2029 58,10 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 8,55 % im Prognosezeitraum (2024–2029) entspricht.

- Während COVID-19 wurde die Bauindustrie in Malaysia stark beeinträchtigt. Die meisten Bauarbeiten, mit Ausnahme derjenigen, die als kritische oder wesentliche Dienste eingestuft wurden, wurden während der gesamten Bewegungskontrollverordnung (Movement Control Order, MCO) gestoppt. Auch nach der Aufhebung des MCO kam es bei den Auftragnehmern weiterhin zu Störungen, etwa weil sie strenge Standardarbeitsanweisungen für Gesundheits- und Sicherheitsmaßnahmen (SOPs) für Baustellen einführen mussten. Diese Störungen haben sie daran gehindert, ihre Arbeit wie ursprünglich und normalerweise vorgesehen auszuführen.

- Der Baumarkt hat sich enorm entwickelt und trägt nun erheblich zum allgemeinen Wirtschaftswachstum des Landes bei, indem er Einkommen generiert, Kapital aufbaut und Arbeitsplätze schafft, was allesamt die sozioökonomische Entwicklung und das Bruttoinlandsprodukt (BIP) Malaysias unterstützt. Der Hauptfaktor, der die Expansion der malaysischen Bauindustrie behindert, ist die finanzielle Unterstützung. Aufgrund ihres hohen Finanzbedarfs schrecken Bauprojekte private Investoren von Investitionen ab. Die Strategie der Regierung, die Ausgaben für bedeutende Infrastrukturprojekte zu reduzieren, um die Schulden des Landes zu reduzieren, ist vor allem für die Herausforderungen verantwortlich, mit denen die Baubranche derzeit konfrontiert ist.

- Es wird erwartet, dass die Bauindustrie ein Wachstum verzeichnen wird, das durch Investitionen in große Transport- und Energieprojekte getrieben wird. Im September 2021 kündigte die Regierung ihren Plan an, das Public Private Partnership (PPP) 3.0-Modell einzurichten, einen speziellen Mechanismus zur Finanzierung von Infrastrukturprojekten im 12. Malaysia-Plan (12MP) zwischen 2021 und 2025.

- Aufgrund des zunehmenden Ausbaus von Infrastruktureinrichtungen und umweltfreundlichem Bauen wird erwartet, dass der malaysische Baumarkt in den kommenden Jahren wachsen wird. Viele Transport-, Telekommunikations- und Energieprojekte würden zu einer erheblichen Nachfrage nach Baumaschinen führen. Im Gegensatz zur konventionellen Bautechnik schont grünes Bauen natürliche Ressourcen, produziert weniger Abfall und bietet den Bewohnern ein gesundes Umfeld.

- Im Dezember 2021 verabschiedete das malaysische Parlament den Regierungshaushalt für 2022 und genehmigte Ausgaben in Höhe von 332,1 Milliarden MYR (81,8 Milliarden US-Dollar). Der Haushalt sieht eine Zuweisung von 75,6 Milliarden MYR (18,6 Milliarden US-Dollar) für Entwicklungsausgaben sowie mehrere Anreize zur Verbesserung der Beschäftigungsquoten und zur Unterstützung von Unternehmen vor.

Trends auf dem Baumarkt in Malaysia

Investitionen in den Infrastruktursektor sollen die Bautätigkeit ankurbeln

Der malaysische Bausektor hat durch die Wiederbelebung mehrerer großer Infrastrukturprojekte einen deutlichen Aufschwung erfahren. Dies hat seit Jahresbeginn zu einem Anstieg des Bauaktienindex in Bursa Malaysia um 20,74 % geführt und am 27. November 2023 ein Zweijahreshoch erreicht.

Der Bauindex an der Börse stieg von 152,51 im Januar 2023 auf 184,19 und markierte damit den höchsten Stand seit dem 14. April 2021.

Die Beschleunigung von Megaprojekten durch die Regierung, insbesondere in der Schienen- und Straßennetzinfrastruktur, war die treibende Kraft hinter diesem Wachstum, verbesserte die Mobilität und stimulierte die Wirtschaftstätigkeit.

Zu den wichtigsten Infrastrukturprojekten im Land gehören die 5G-Einführung, der East Coast Highway 3, Hochwasserschutzprojekte, der West Coast Expressway, der East Coast Rail Link, die Central Spine Road, Mass Rapid Transit 3 (MRT3) und Bayan Lepas Light Rapid Transit (BLLRT). in Penang, der verbleibende Pan Borneo Highway und das Johor-Singapur Rapid Transit System.

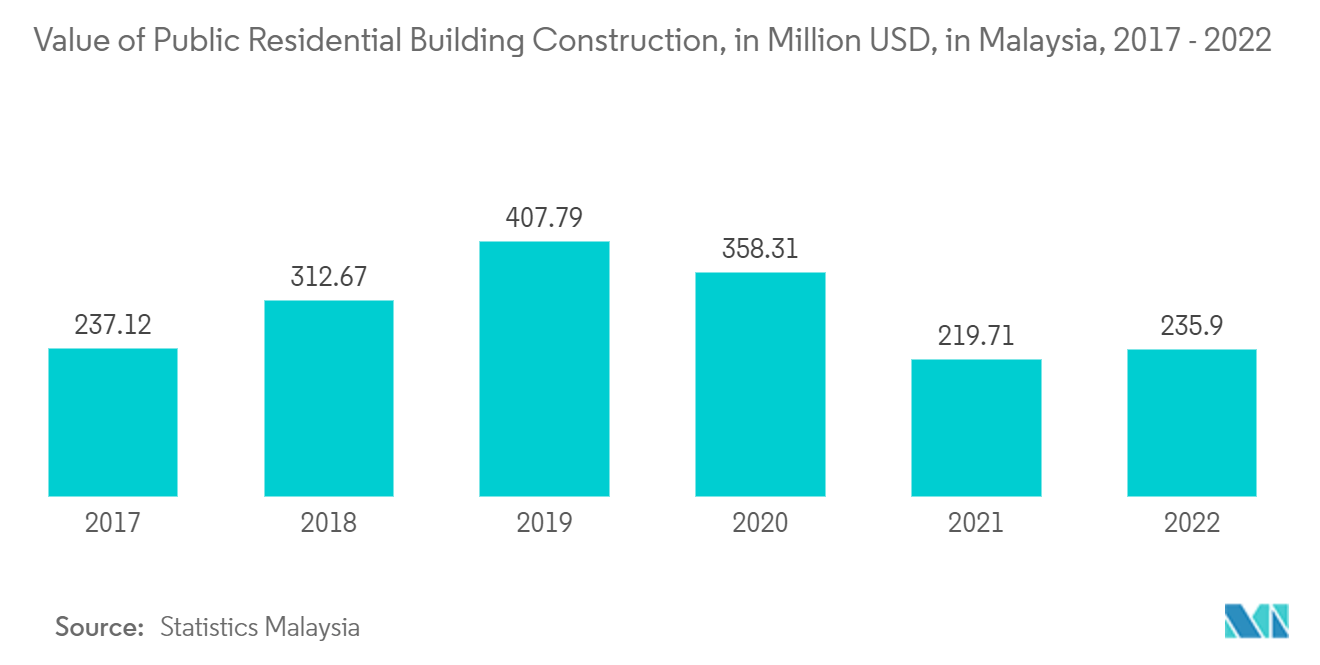

Anstieg des Wohnungsbaus, um den Baumarkt anzukurbeln

Die Bautätigkeit in Malaysia hat im fünften Quartal in Folge zugenommen, obwohl sich die Wachstumsrate im zweiten Quartal 2023 verlangsamt hat.

Nach Angaben des Department of Statistics Malaysia (DOSM) stieg der Wert der im Bausektor geleisteten Arbeit von April bis Juni 2023 im Jahresvergleich um 8,1 Prozent auf 32,4 Milliarden MYR (7,05 Milliarden US-Dollar).

Das Wachstum der Bauproduktion war vor allem auf die verstärkte Arbeit im Wohnungsbausektor zurückzuführen, der einen Aufschwung und ein Wachstum von 6,9 Prozent gegenüber dem Vorjahr verzeichnete. Darüber hinaus verzeichneten die Sonderhandelsaktivitäten im Vergleich zum Vorjahr einen schnelleren Anstieg von 9,8 Prozent.

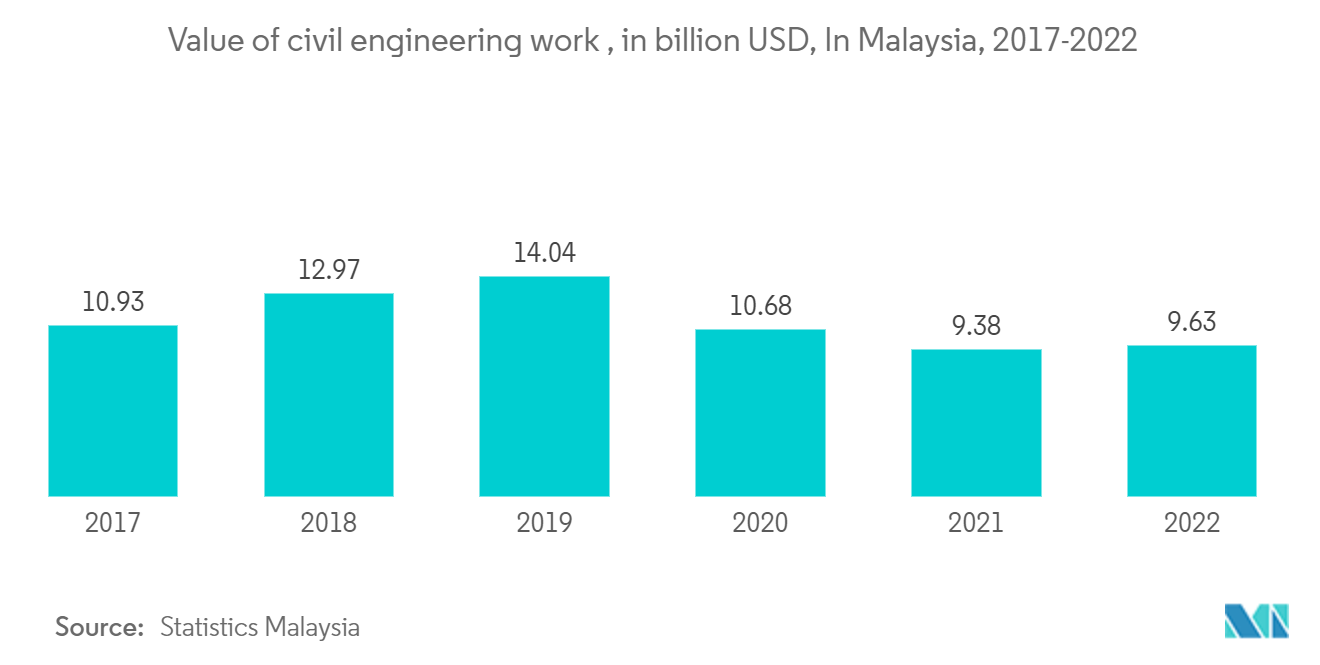

Allerdings wuchs der Tiefbau, der den größten Anteil der Branchenproduktion ausmacht, im Vergleich zum Vorjahr mit 10,4 Prozent langsamer.

Das Wachstum war das langsamste seit vier Quartalen, hauptsächlich aufgrund der höheren Basis, da der Wert der geleisteten Arbeit mehr oder weniger gleich blieb und in den drei Quartalen bis zum zweiten Quartal 2023 bei etwa 12,1 Milliarden MYR (2,59 Milliarden US-Dollar) lag.

Laut Projektinhabern stieg die Produktion des Privatsektors, die 63,1 % der Gesamtproduktion ausmachte, schneller um 17,3 Prozent im Jahresvergleich (Q1 2023 +10,6 Prozent im Jahresvergleich), während der Fortschritt der Bauprojektentwicklungen unter der Regierung ein Nullwachstum im Jahresvergleich verzeichnete (1. Quartal 2023 +6,1 Prozent gegenüber dem Vorjahr) oder unverändert gegenüber dem ersten Quartal 2023.

Überblick über die Bauindustrie in Malaysia

Der malaysische Baumarkt ist weniger wettbewerbsintensiv, da große internationale Akteure einen großen Anteil am Gesamtmarkt halten. Darüber hinaus verfügen die Sektoren Wohnungsbau und Verkehrsbau im prognostizierten Zeitraum über ein enormes Wachstumspotenzial, das Chancen für andere Marktteilnehmer eröffnet. Zu den Hauptakteuren auf dem malaysischen Baumarkt zählen YTL Corporation Berhad, IJM Corporation Berhad, Gamuda Berhad, UEM Group Berhad und Malaysian Resources Corporation Berhad.

Marktführer im Baugewerbe in Malaysia

-

YTL Corporation Berhad

-

IJM Corporation Berhad

-

Gamuda Berhad

-

UEM Group Berhad

-

Malaysian Resources Corporation Berhad

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Baumarkt in Malaysia

- Oktober 2023 Gamuda Bhd schließt eine Joint-Venture-Vereinbarung (JVA) mit Sabah Energy Corp Sdn Bhd (SEC) und Kerjaya Kagum Hitech JV Sdn Bhd (KKHJV) ab, um eine private Finanzierungsinitiative für die Entwicklung des MYR 4 Milliarden (USD)-Projekts zu starten 0,86 Milliarden) 187,5 MW Wasserkraftwerk in Tenom, Sabah.

- Juli 2023 IJM geht eine Partnerschaft mit FMM Elmina Sdn. ein. Bhd. plant die Entwicklung zweier Logistikzentren auf einem 22 Hektar großen Gelände in der Stadt Elmina, Shah Alam, und markiert damit die erste Entwicklung von Industrieimmobilien im Klang Valley.

Malaysia-Baumarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang des Marktes

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Aktuelles Wirtschafts- und Baumarktszenario

4.2 Technologische Innovationen im Bausektor

4.3 Auswirkungen staatlicher Vorschriften und Initiativen auf die Branche

4.4 Rückblick und Kommentar zum Umfang der Malaysia Vision 2020

4.5 Vergleich der wichtigsten Branchenkennzahlen Malaysias mit anderen ASEAN-Ländern

4.6 Vergleich der Baukostenmetriken Malaysias mit anderen ASEAN-Ländern

4.7 Auswirkungen von COVID-19 auf den Markt

4.8 Marktdynamik

4.8.1 Marktführer

4.8.1.1 Steigende Nachfrage nach Wohnimmobilien

4.8.1.2 Anstieg der Infrastrukturprojekte

4.8.2 Marktbeschränkungen

4.8.2.1 Anstieg der Rohstoffkosten

4.8.3 Marktchancen

4.9 Wertschöpfungsketten-/Lieferkettenanalyse

4.10 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.10.1 Verhandlungsmacht der Lieferanten

4.10.2 Verhandlungsmacht von Käufern/Verbrauchern

4.10.3 Bedrohung durch neue Marktteilnehmer

4.10.4 Bedrohung durch Ersatzprodukte

4.10.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Nach Sektor

5.1.1 Gewerbebau

5.1.2 Wohnungsbau

5.1.3 Industriebau

5.1.4 Bau von Infrastruktur (Transport).

5.1.5 Energie- und Versorgungsbau

5.2 Nach Bautyp

5.2.1 Ergänzungen

5.2.2 Abriss und Neubau

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Marktübersicht

6.2 Firmenprofile

6.2.1 YTL Corporation Berhad

6.2.2 IJM Corporation Berhad

6.2.3 Gamuda Berhad

6.2.4 UEM Group Berhad

6.2.5 Malaysian Resources Corporation Berhad

6.2.6 WCT Holdings Berhad

6.2.7 WCE Holdings Berhad

6.2.8 Hock Seng Lee Berhad

6.2.9 Mudajaya Group Berhad

6.2.10 Muhibbah Engineering (M) Bhd*

7. ZUKUNFT DES MARKTES

8. ANHANG

Segmentierung der Bauindustrie in Malaysia

In seinem am weitesten verbreiteten Kontext umfasst Bau die Prozesse, die bei der Errichtung von Gebäuden, Infrastruktur, Industrieanlagen und damit verbundenen Aktivitäten bis zum Ende ihrer Lebensdauer erforderlich sind. Es beginnt in der Regel mit der Planung, Finanzierung und Gestaltung und wird fortgesetzt, bis die Anlage gebaut und einsatzbereit ist. Der Bau umfasst auch Reparatur- und Wartungsarbeiten sowie Arbeiten zur Erweiterung, Erweiterung und Verbesserung der Anlage sowie deren eventuellen Abriss, Abbau oder Stilllegung.

Der malaysische Baumarkt ist nach Sektoren (Gewerbe-, Wohn-, Industrie-, Infrastrukturbau (Verkehrsbau), Energie- und Versorgungsbau) und nach Bautyp (Anbau, Abriss und Neubau) segmentiert.

Der Bericht bietet Marktgröße und Prognosen für den malaysischen Baumarkt in Bezug auf den Wert (USD) für alle oben genannten Segmente.

| Nach Sektor | ||

| ||

| ||

| ||

| ||

|

| Nach Bautyp | ||

| ||

|

Häufig gestellte Fragen zur Baumarktforschung in Malaysia

Wie groß ist der Baumarkt in Malaysia?

Es wird erwartet, dass der malaysische Baumarkt im Jahr 2024 ein Volumen von 38,55 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,55 % auf 58,10 Milliarden US-Dollar wachsen wird.

Wie groß ist der Baumarkt in Malaysia aktuell?

Im Jahr 2024 wird die Größe des malaysischen Baumarktes voraussichtlich 38,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Baumarkt in Malaysia?

YTL Corporation Berhad, IJM Corporation Berhad, Gamuda Berhad, UEM Group Berhad, Malaysian Resources Corporation Berhad sind die größten Unternehmen, die auf dem malaysischen Baumarkt tätig sind.

Welche Jahre deckt dieser malaysische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des malaysischen Baumarktes auf 35,25 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des malaysischen Baumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des malaysischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der malaysischen Bauindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des malaysischen Baugewerbes im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bauanalyse in Malaysia umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.