Main Automation Contractor (MAC) in der Öl- und Gasmarktanalyse

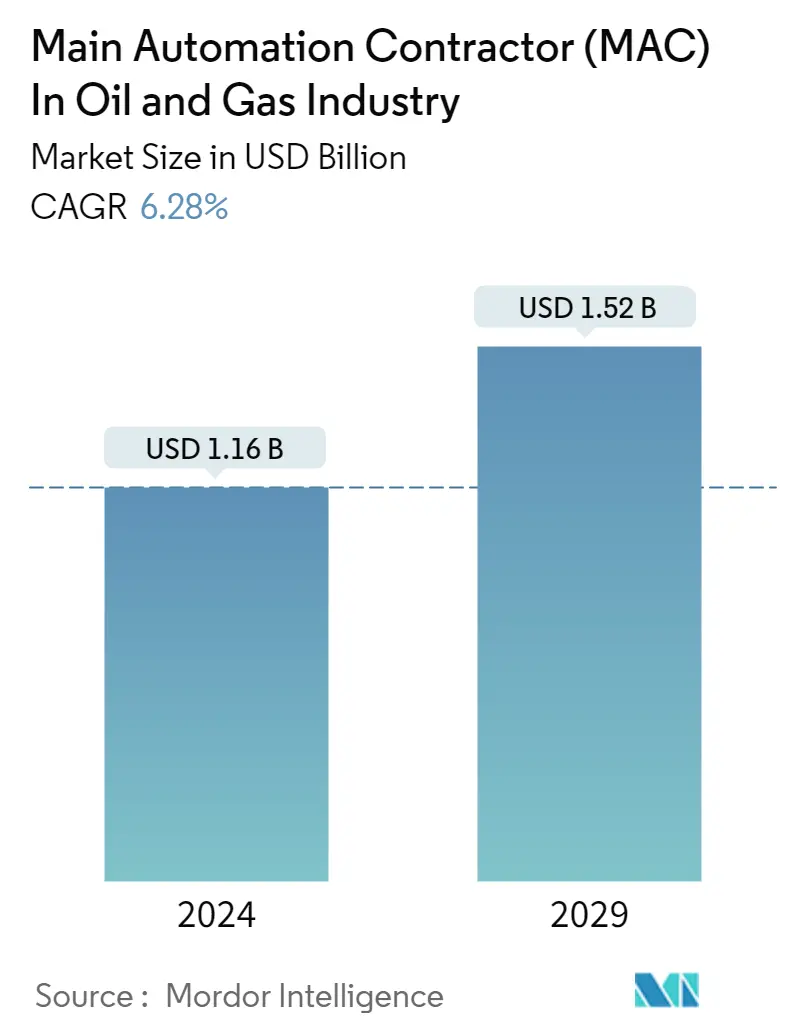

Es wird erwartet, dass der Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie von 1,16 Milliarden US-Dollar im Jahr 2024 auf 1,52 Milliarden US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 6,28 % im Prognosezeitraum (2024–2029) entspricht.

- Die wachsende Nachfrage nach Öl und Gas in verschiedenen Endverbraucherbranchen hat die Mechanisierungsrate und die Einführung von Automatisierungslösungen erheblich beschleunigt, zusammen mit der Nachfrage nach einer höheren Prozess- und Betriebseffizienz, was sich positiv auf das Wachstum des untersuchten Marktes auswirkt.

- Angesichts des zunehmenden Automatisierungsgrads in der heutigen informationsgesteuerten Ölproduktionsumgebung ist die Handhabung einer größeren Informationsverarbeitung in der Nähe des Produktionsstandorts von entscheidender Bedeutung. Geeignete Produktions- und Betriebsdaten sollten reibungslos zwischen Ölproduktions- und Geschäftssystemen fließen. Die Verantwortung von MAC besteht darin, alle automatisierungsbezogenen Geräte und Verfahren zu entwerfen, zu konstruieren und bereitzustellen und sicherzustellen, dass diese Systeme sicher integriert und durch die erforderlichen Dienste unterstützt werden.

- In der Öl- und Gasindustrie hat die Durchdringung von Automatisierungslösungen in den letzten Jahren neue Höhen erreicht, was die Nachfrage nach MAC-Diensten ankurbelt. Beispielsweise haben Downstream-, Midstream- und Upstream-Unternehmen maschinelles Lernen auf vielfältige Weise in ihre Abläufe integriert, was möglicherweise weiter zunimmt. Allerdings muss die Branche neue Arbeitsweisen einführen. Jüngste Trends erkennen jedoch das immense Potenzial von Technologien wie Automatisierung, künstlicher Intelligenz (KI) und maschinellem Lernen (ML) für die Branche.

- Angesichts dieser Trends gehen Anbieter zunehmend Partnerschaften mit Öl- und Gasunternehmen ein, um MAC-Dienste anzubieten. Im Juni 2022 ging ABB beispielsweise eine Partnerschaft mit Think Gas, einem städtischen Gasverteilungsunternehmen, ein, um den Betrieb im gesamten Gasnetz von Think Gas zu automatisieren, einschließlich vieler Remote-Terminals, die über mehrere Standorte verteilt sind. ABB hat ein System zur Überwachung, Integration und Steuerung von Abläufen im gesamten Unternehmen entwickelt und Arbeitsabläufe automatisiert, um die Bediener bei der Verbesserung der Sicherheit zu unterstützen.

- Darüber hinaus konzentrieren sich große Öl- und Gasunternehmen darauf, MAC als Mittel zu nutzen, um die volle Projektverantwortung zu übernehmen und zufriedenstellende Ergebnisse zu liefern, indem sie das ordnungsgemäße Management, die Automatisierung/Instrumentierung, die Herstellung, die Auswahl von Ausführungsingenieuren, die Installation von Geräten, die Inbetriebnahme von Geräten und die Nachbearbeitung erleichtern. Vertriebsunterstützung, da die MAC-Implementierung in verschiedenen Branchen langfristig bedeutende Ergebnisse gezeigt hat.

- Allerdings bleiben die Kosten für die Implementierung des Hauptautomatisierungsauftragnehmers (MAC) weiterhin einer der größten Herausforderungsfaktoren für das Wachstum des untersuchten Marktes. Darüber hinaus gehört auch die mangelnde Standardisierung von MAC und verwandten Lösungen zu den größten hemmenden Faktoren für das Wachstum des untersuchten Marktes.

- Während des ersten Ausbruchs von COVID-19 waren Unternehmen aufgrund der durch die Pandemie verursachten erheblichen Veränderungen in der MAC-Lieferkette und der wachsenden Bewegung hin zu saubereren, zuverlässigeren und nachhaltigeren Energiequellen gezwungen, ihre Bemühungen zu koordinieren. Da Automatisierungslösungen jedoch im COVID-Zeitraum ihre Vormachtstellung unter Beweis gestellt haben, wird erwartet, dass eine beträchtliche Anzahl von Anbietern, die in der Öl- und Gasindustrie tätig sind, ihre Investitionen in fortschrittliche Automatisierungslösungen erhöhen und im Prognosezeitraum Chancen auf dem untersuchten Markt schaffen werden.

Main Automation Contractor (MAC) für Öl- und Gasmarkttrends

Upstream-Segment verzeichnet deutliches Wachstum

- Der vorgelagerte Sektor der Öl- und Gasindustrie umfasst mehrere Bohraktivitäten, die strengen staatlichen Vorschriften entsprechen müssen und eine intensive Planung erfordern, um die Betriebskosten zu senken. Um mehrere Entscheidungen zu treffen, greift die Branche häufig auf große Mengen räumlicher Daten zurück. In der Branche werden mehrere Tools zur Prozessautomatisierung und Analyse-Engines eingesetzt, um die volle Leistungsfähigkeit räumlicher Daten zu nutzen.

- Umfangreiche Explorationsaktivitäten im Vereinigten Königreich haben zu entscheidenden Entdeckungen wie Glendronach geführt, das schätzungsweise die fünftgrößte konventionelle Erdgasreserve auf dem britischen Festlandsockel im Jahrtausend war. Nach dem Erfolg von Glendronach planen Unternehmen wie Total Energies weitere Explorationsaktivitäten in der Umgebung, die eine erhebliche Nachfragequelle für Automatisierungslösungen aus dem Upstream-Öl- und Gassektor darstellen könnten.

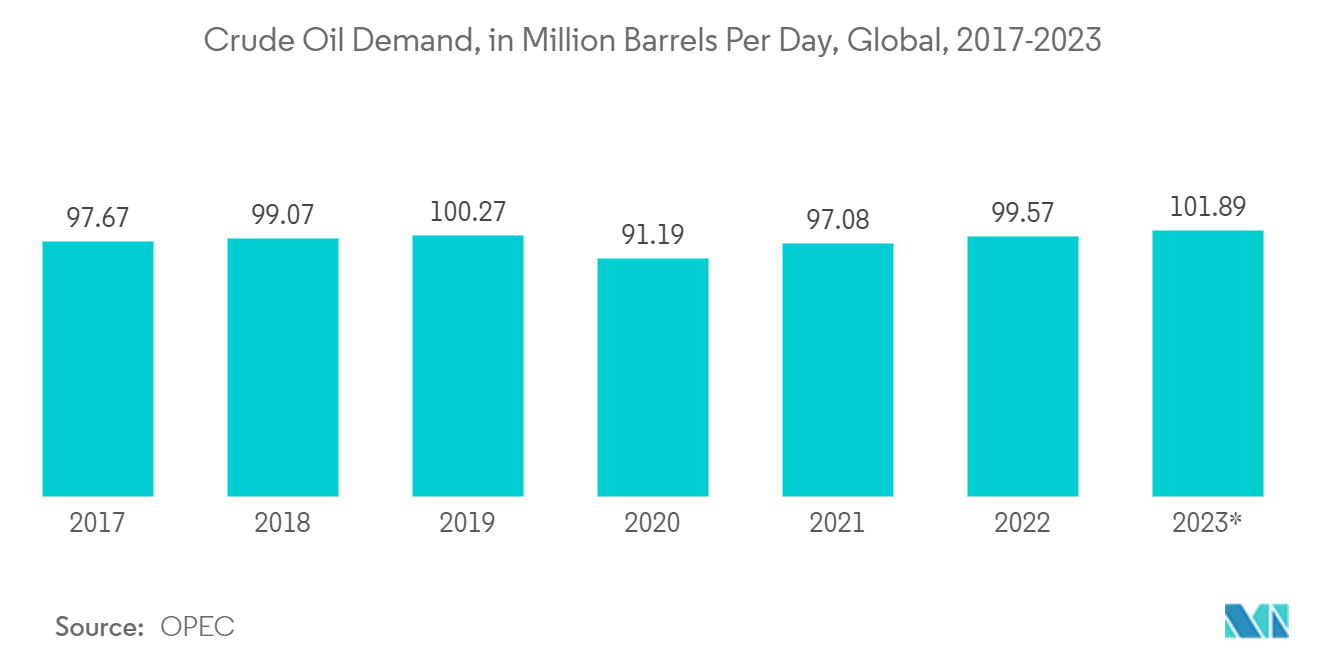

- Darüber hinaus eröffnet die wachsende Nachfrage nach Öl und Gas auch Chancen auf dem untersuchten Markt, da sie die Upstream-Aktivitäten deutlich steigert. So wird laut OPEC die weltweite Rohölnachfrage im Jahr 2023 voraussichtlich 101,89 Millionen Barrel pro Tag erreichen.

- Die wachsende Nachfrage nach Öl und Gas treibt auch Investitionen im Upstream-Segment der Öl- und Gasindustrie voran. Laut der Canadian Association of Petroleum Producers (CAPP) werden beispielsweise die Öl- und Erdgasinvestitionen in die vorgelagerte Produktion im Jahr 2023 voraussichtlich 40 Milliarden CAD (29,4 Milliarden US-Dollar) erreichen und damit das Niveau vor der Pandemie übertreffen.

- In ähnlicher Weise plant das US-Innenministerium im Rahmen des National Outer Continental Shelf Oil and Gas Leasing Program für 2019–2024, Offshore-Erkundungsbohrungen in etwa 90 % der Fläche des Outer Continental Shelf zuzulassen. Es wird erwartet, dass der Sektor dem Markt neue Chancen eröffnet.

Naher Osten und Afrika verzeichnen beträchtliches Wachstum

- Der Nahe Osten und Afrika verfügen über einen robusten Öl- und Gassektor. In den letzten Jahren hat die Branche globale Trends widergespiegelt und Veränderungen und Herausforderungen erlebt. Investitionen in der gesamten Asien-Pazifik-Region werden immer vielfältiger und es werden neue Wege erkundet, beispielsweise komplexere Offshore- und LNG-Projekte.

- Zur Erweiterung der Öl- und Gaskapazitäten der Region werden mehrere Investitionen getätigt. Beispielsweise startete die Petroleum Agency of Uganda im Januar 2023 ihr erstes Ölbohrprogramm, um ihr Ziel einer ersten Ölförderung im Jahr 2025 zu erreichen. Das Kingfisher-Feld ist Teil eines 10-Milliarden-Dollar-Programms zur Erschließung der Ölreserven des Landes unter dem Lake Albert Bau einer riesigen Pipeline, um das Rohöl über einen Hafen im Indischen Ozean in Tansania international zu transportieren.

- In ähnlicher Weise gaben die Vereinigten Arabischen Emirate im September 2022 bekannt, dass sie einen Plan zur Erhöhung ihrer Ölproduktionskapazität beschleunigen, um ihre Rohölreserven zu nutzen, bevor die Welt auf sauberere Energie umsteigt. Die Abu Dhabi National Oil Co. (Adnoc), die fast das gesamte Öl der Vereinigten Arabischen Emirate fördert, will bis 2025 täglich 5 Millionen Barrel fördern. Die Vereinigten Arabischen Emirate wollen außerdem mehr Öl und Erdgas verkaufen, während die Preise für fossile Brennstoffe hoch bleiben.

- Saudi-Arabien verzeichnete in den letzten vier Jahrzehnten ein exponentielles Wachstum bei Öl- und Gasbauprojekten. In Industriestädten wie Jubail und Yanbu wurden große Öl- und Gasentwicklungsprojekte errichtet, darunter der Bau von Anlagen, Öl- und Gasraffinerien, der Bau von Pipelines, Bohrlochanlagen für die Ölförderung, petrochemische Fertigungsindustrien und andere Versorgungsunternehmen. Daher wird erwartet, dass die wachsenden Aktivitäten in der Region Naher Osten und Afrika im Prognosezeitraum Chancen auf dem Markt für Hauptautomatisierungsunternehmen (MAC) schaffen werden.

Überblick über den Main Automation Contractor (MAC) in der Öl- und Gasindustrie

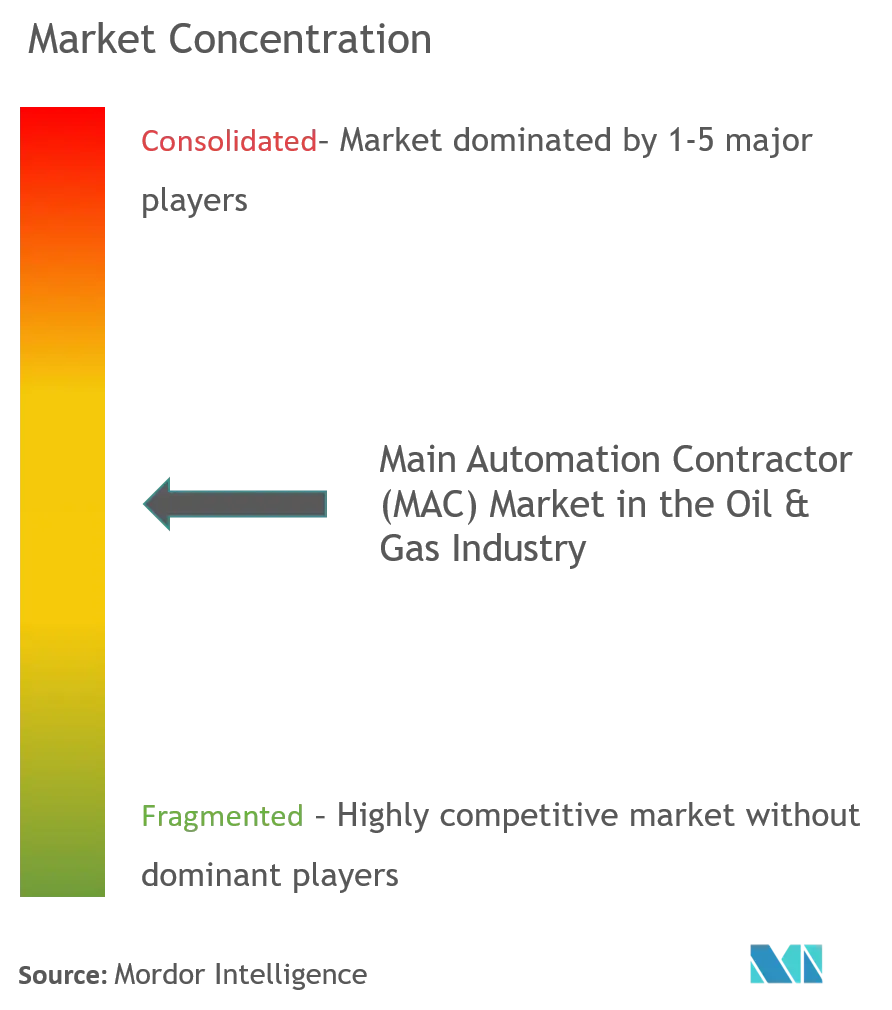

Der Markt für Automatisierungsunternehmen in der Öl- und Gasindustrie weist aufgrund der Präsenz zahlreicher Akteure, die Lösungen sowohl im Inland als auch im Ausland anbieten, eine mäßige Wettbewerbsfähigkeit auf. Der Markt weist ein mäßiges Maß an Konzentration auf, wobei große Branchenführer Schlüsselstrategien wie Produktinnovationen, Fusionen, Übernahmen und Partnerschaften nutzen, um ihre Lösungen zu verbessern und ihre globale Präsenz auszubauen. Zu den prominenten Akteuren in diesem Markt gehören Rockwell Automation Inc., Schneider Electric SE, Yokogawa Electric Corporation und Honeywell International Inc.

Im Februar 2023 haben Valmet und Naizak Global Engineering Systems eine Value Added Reseller (VAR)-Vereinbarung für Valmet DNA Automation Systems unterzeichnet. Diese Vereinbarung umfasst Anwendungen in verschiedenen Sektoren, darunter Öl, Gas, Energie, Wasser, Abwasser und andere Prozessindustrien in Saudi-Arabien und Bahrain. Beide Unternehmen haben Pläne zur Einrichtung eines speziellen Main Automation Contractor (MAC)-Teams mit dem Ziel vorgelegt, effektiv mit den großen Anbietern verteilter Steuerungssysteme zu konkurrieren.

Im Oktober 2022 sicherte sich die Yokogawa Electric Corporation einen bedeutenden Auftrag als Hauptauftragnehmer für Automatisierung (MAC) für den Bau der Holland Hydrogen I-Anlage von Shell PLC im niederländischen Hafen Rotterdam. Diese Anlage soll erneuerbaren Wasserstoff produzieren und dabei Strom aus einem Offshore-Windpark nutzen. Nach der voraussichtlichen Inbetriebnahme im Jahr 2025 wird die Holland Hydrogen I-Anlage die größte Produktionsanlage für erneuerbaren Wasserstoff in Europa werden.

Main Automation Contractor (MAC) bei Öl- und Gasmarktführern

Rockwell Automation Inc.

Schneider Electric SE

Yokogawa Electric Corporation

Honeywell International Inc.

Emerson Electric Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Main Automation Contractor (MAC) in den Öl- und Gasmarktnachrichten

- Juni 2022 In einer bedeutenden Entwicklung unterzeichneten Honeywell und Anchorage Investments Ltd ein Memorandum of Understanding (MoU), das die Tür für die Integration der hochmodernen industriellen autonomen Technologien von Honeywell in den fortschrittlichen Anchor Benitoite Petrochemicals Complex im ägyptischen Suez Canal Economic öffnet Zone. Gemäß den Bedingungen des MoU werden beide Unternehmen mit ersten Beratungen zur Ernennung von Honeywell Process Solutions (HPS) zum integrierten Hauptautomatisierungsauftragnehmer (Integrated Main Automation Contractor, IMAC) für die Anlage beginnen.

- Januar 2022 Honeywell, ein renommierter Marktführer im Bereich Main Automation Contracts (MAC), weiht eine hochmoderne Produktionsanlage für Öl- und Gasprojekte im Königreich Saudi-Arabien (KSA) ein. Diese Anlage ist das Ergebnis einer Joint-Venture-Partnerschaft namens Elster Instromet Saudi Arabia, die in Zusammenarbeit mit Gas Arabian Services gegründet wurde. Es wurde entwickelt, um eine fortschrittliche Infrastruktur für die Herstellung und Montage von Flüssigbrennstoff- und Erdgaslösungen bereitzustellen, was einen bedeutenden Meilenstein in der Branche darstellt.

Main Automation Contractor (MAC) in der Öl- und Gasindustrie

Der Hauptautomatisierungsauftragnehmer (MAC) ist ein Auftragnehmer, der für die Instrumentierungs-, Steuerungs-, Informations- und Sicherheitsaspekte des Projekts verantwortlich ist, als Partner mit der Organisation zusammenarbeitet und die gesamte Automatisierungslösung verwaltet. Der MAC identifiziert in erster Linie alle Automatisierungsaktivitäten mit der Entwicklung eines Ausführungsplans, der Beschaffung der besten Ressourcen, der Auswahl der besten Technologien, der Implementierung von Design und Engineering, der Bereitstellung der Programme und Hardware sowie der Installation von Baugruppen, um die vollständige Automatisierungslösung effizient und effektiv zu erreichen.

Der Main Automation Contractor (MAC)-Markt in der Öl- und Gasindustrie ist nach Sektor (Upstream, Midstream und Downstream), Projektgröße (klein und mittel und groß) und Geografie (Nordamerika, Lateinamerika, Europa, Asien) segmentiert. Pazifik, Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Upstream (Offshore und Onshore) |

| Mittelstrom |

| Stromabwärts |

| Klein und mittel (5 bis 30 Millionen US-Dollar) |

| Groß (USD 31 Millionen und mehr) |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Sektor | Upstream (Offshore und Onshore) |

| Mittelstrom | |

| Stromabwärts | |

| Nach Projektgröße | Klein und mittel (5 bis 30 Millionen US-Dollar) |

| Groß (USD 31 Millionen und mehr) | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung des Main Automation Contractor (MAC) in der Öl- und Gasindustrie

Wie groß ist der Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie?

Die Größe des Hauptauftragnehmers für Automatisierung in der Öl- und Gasindustrie wird im Jahr 2024 voraussichtlich 1,16 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,28 % auf 1,52 Milliarden US-Dollar wachsen.

Wie groß ist derzeit der Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie?

Im Jahr 2024 wird die Größe des Hauptauftragnehmers für Automatisierung in der Öl- und Gasindustrie voraussichtlich 1,16 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im Bereich Hauptautomatisierungsauftragnehmer in der Öl- und Gasindustrie?

Rockwell Automation Inc., Schneider Electric SE, Yokogawa Electric Corporation, Honeywell International Inc., Emerson Electric Co. sind die größten Unternehmen, die als Main Automation Contractor (MAC) in der Öl- und Gasindustrie tätig sind.

Welches ist die am schnellsten wachsende Region im Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie?

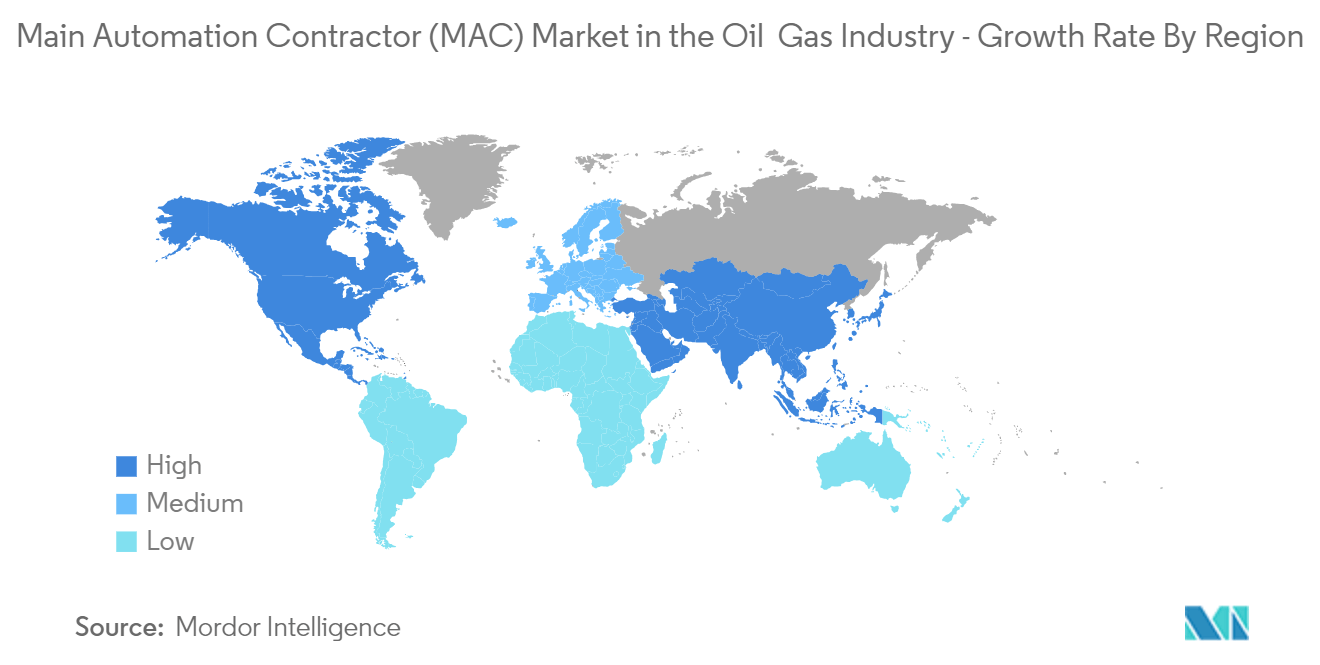

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie?

Im Jahr 2024 hat Nordamerika den größten Marktanteil beim Hauptauftragnehmer für Automatisierung in der Öl- und Gasindustrie.

Welche Jahre deckt dieser Hauptautomatisierungsauftragnehmer in der Öl- und Gasindustrie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Hauptauftragnehmers für Automatisierung in der Öl- und Gasindustrie auf 1,09 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Hauptautomatisierungsauftragnehmers in der Öl- und Gasindustrie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Hauptautomatisierungsauftragnehmers in der Öl- und Gasindustrie für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Main Automation Contractor (MAC) in der Öl- und Gasindustrie.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Main Automation Contractor (MAC) in der Öl- und Gasindustrie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Main Automation Contractor (MAC) in der Öl- und Gasindustrie umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.