Marktanalyse für Logistikautomatisierung

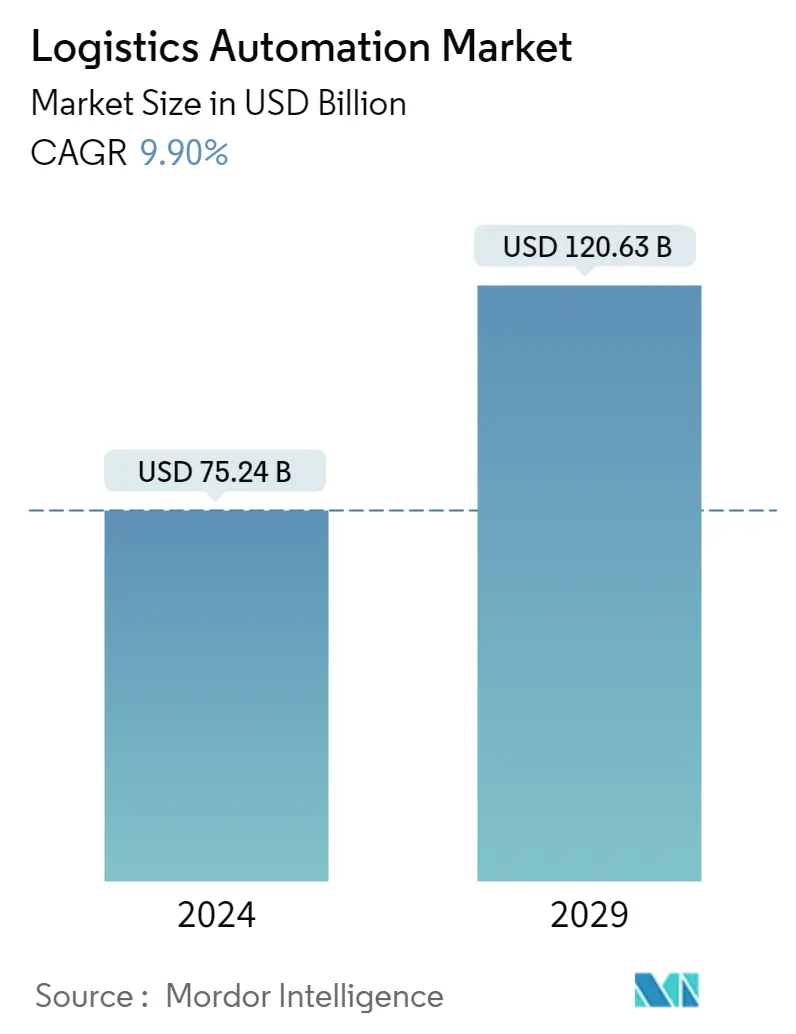

Die Marktgröße für Logistikautomatisierung wird im Jahr 2024 auf 75,24 Milliarden US-Dollar geschätzt und soll bis 2029 120,63 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,90 % im Prognosezeitraum (2024–2029) entspricht.

Der Einsatz von Maschinen, Steuerungssystemen und Software zur Steigerung der Effizienz von Abläufen wird in der Logistik als Automatisierung bezeichnet. Dies gilt in der Regel für Prozesse, die in einem Lager oder Distributionszentrum ausgeführt werden müssen und nur minimale menschliche Eingriffe erfordern. Zu den Vorteilen der Automatisierungslogistik gehören ein verbesserter Kundenservice, Skalierbarkeit und Geschwindigkeit, organisatorische Kontrolle und die Reduzierung von Fehlern.

- Das Wachstum in der E-Commerce-Branche sowie der Bedarf an effizienter Lagerhaltung und Bestandsverwaltung auf der ganzen Welt treiben den Markt an. Beispielsweise beliefen sich die E-Commerce-Einzelhandelsumsätze in den Vereinigten Staaten im zweiten Quartal 2022 auf 257,3 Milliarden US-Dollar, was einem Anstieg von 2,7 % gegenüber dem ersten Quartal 2022 entspricht, so das Census Bureau des Handelsministeriums. Außerdem wird laut IBEF erwartet, dass der indische E-Commerce-Markt von 38,5 Milliarden US-Dollar im Jahr 2017 auf 200 Milliarden US-Dollar im Jahr 2026 wachsen wird.

- Die Automatisierung von Lagern bietet Unternehmen überlegenen Komfort hinsichtlich der Kostensenkung und trägt dazu bei, Fehler bei Produktlieferungen zu minimieren. Laut Dalsey, Hillblom und Lynn, einem führenden 3PL-Unternehmen und bedeutenden Endnutzer von Lagerautomatisierungslösungen, arbeiten etwa 80 % der Lager trotz der Vorteile immer noch manuell und ohne unterstützende Automatisierung.

- Auch das Aufkommen des industriellen Internets der Dinge (IIoT) und die Entstehung eines Netzwerks verbundener Systeme haben es der Industrie ermöglicht, verschiedene Aufgaben wie Materialstapelung, Kommissionierung, Bestellung, Verpackung, Lagersicherheit und Inspektion auszuführen, und haben geholfen die betriebliche Effizienz enorm verbessern.

- Da die Vorlaufkosten jedoch hoch sind, schränkt die lange Zeit bis zur Erzielung eines ROI die Masseneinführung von Logistikautomatisierungslösungen ein. Entwicklungsländer wie Indien und China sind repräsentativ für arbeitsintensive Formate. Einzelinvestitionen für ein einzelnes Automatisierungssystem mit zusätzlicher Personalschulung haben die Einführung desselben behindert.

- COVID-19 veranlasste Lagerbetreiber, darüber nachzudenken, ihre Zeitpläne für die Einführung von Automatisierung und Robotik zu verkürzen. Diejenigen, die die Lösungen einsetzten, zeigten auch sicherere Arbeitsplätze durch die Reduzierung der Interaktionen zwischen den Arbeitnehmern und die Steigerung der Produktivität, um den steigenden Anforderungen des E-Commerce gerecht zu werden.

Markttrends für Logistikautomatisierung

Bei mobilen Robotern (AGV und AMR) wird ein deutliches Wachstum erwartet

- Der Haupteinsatzbereich von Logistikrobotern liegt in Form von fahrerlosen Transportfahrzeugen (FTS) in Lagerhallen und Lagereinrichtungen für den Warentransport. Diese Roboter bewegen sich auf vordefinierten Wegen und bewegen Produkte für den Versand und die Lagerung. AGVs spielen eine entscheidende Rolle bei der Reduzierung der Logistikkosten und der Rationalisierung der Lieferkette.

- AGVs werden auch für die Nachfüllung und Kommissionierung im Ein- und Ausgangshandling eingesetzt. AGVs transportieren beispielsweise Bestände vom Wareneingang zu Lagerstandorten oder Langzeitlagerstandorten zu Vorwärtskommissionierstandorten, um den Bestand aufzufüllen. Durch die Verlagerung von Lagerbeständen aus der Langzeitlagerung an Standorte mit Vorwärtskommissionierung wird sichergestellt, dass den Kommissionierern ausreichend Lagerbestände zur Verfügung stehen, wodurch der Kommissionierungsprozess effizienter wird.

- Die Anbieter im untersuchten Markt entwickeln ständig Innovationen und bringen neue AGVs und AMRs für den Lagerbereich, einschließlich der Logistik, auf den Markt. Beispielsweise stellte JBT im April 2021 sein Lager-Gefrier-AGV vor, das bei verschiedenen Temperaturen von -10 °F bis 110 °F betrieben werden kann und dem Betrieb eine Hubkapazität von 2.500 Pfund bietet. Das automatisch geführte Fahrzeug (AGV) verfügt über einen dreistufigen hydraulischen Mast mit integrierter Seitenverschiebung und Neigung. Darüber hinaus bietet es eine Vielzahl von Hubhöhen, von 357 Zoll (oder weniger) bis zur Spitze der Gabeln bis 422 Zoll.

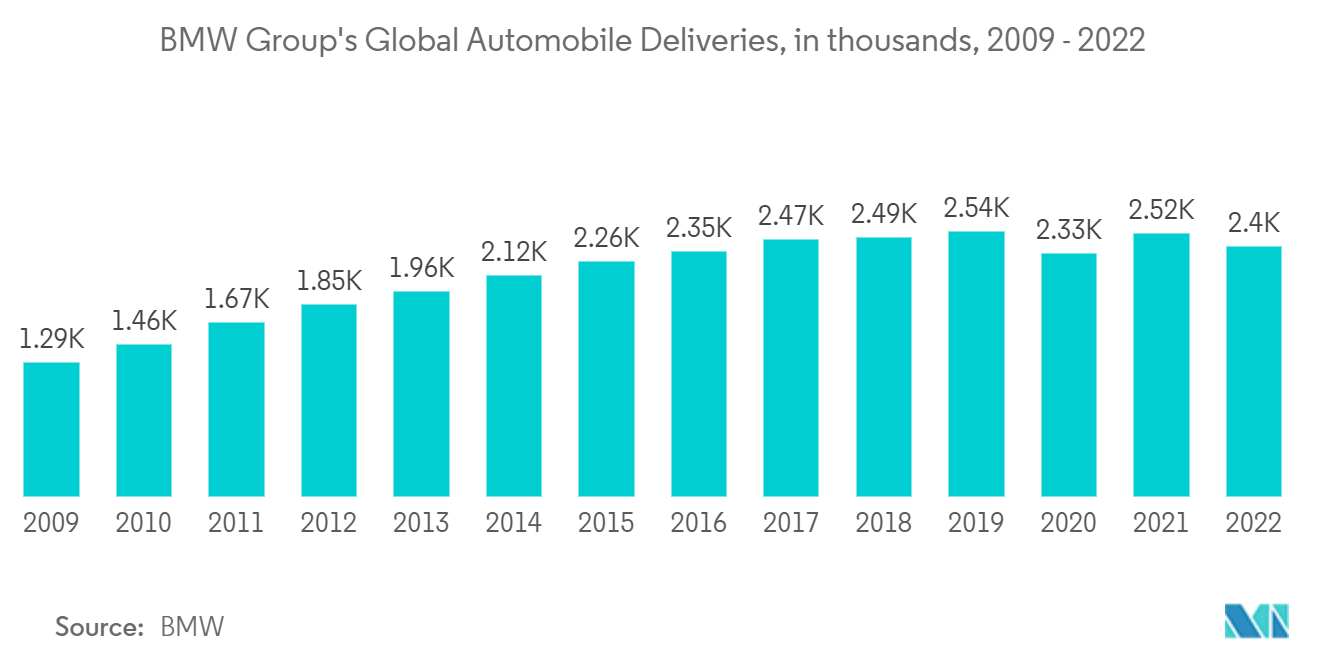

- Darüber hinaus erhöhen die Automobilhersteller ihre Produktions- und Versandeinheiten, was auf den Einsatz von AGVs und AMRs hindeutet. Laut BMW lieferte beispielsweise die Bayerische Motoren Werke AG (BMW) im Jahr 2022 weltweit über 2,5 Millionen Autos, darunter Fahrzeuge der Marken BMW, MINI und Rolls-Royce, an Kunden aus, ein Jahr, in dem alle Branchen mit Gegenwind durch das Angebot zu kämpfen hatten Engpässe, Chinas Pandemie-Sperren und andere.

- Im März 2022 erweiterte der Anbieter autonomer mobiler Roboter (AMR) Locus Robotics sein Sortiment an Lager-AMRs um den Locus Vector und den Locus Max. Locus Vector ist ein kompakter AMR mit omnidirektionaler Mobilität und robuster Nutzlastkapazität. Der Locus Max AMR verfügt über eine hohe Tragfähigkeit und verbesserte Flexibilität für Materialtransportanwendungen. Die LocusBots können sowohl zu bestehenden als auch zu neuen Arbeitsabläufen hinzugefügt werden, sodass Abläufe skaliert und an veränderte Marktanforderungen angepasst werden können.

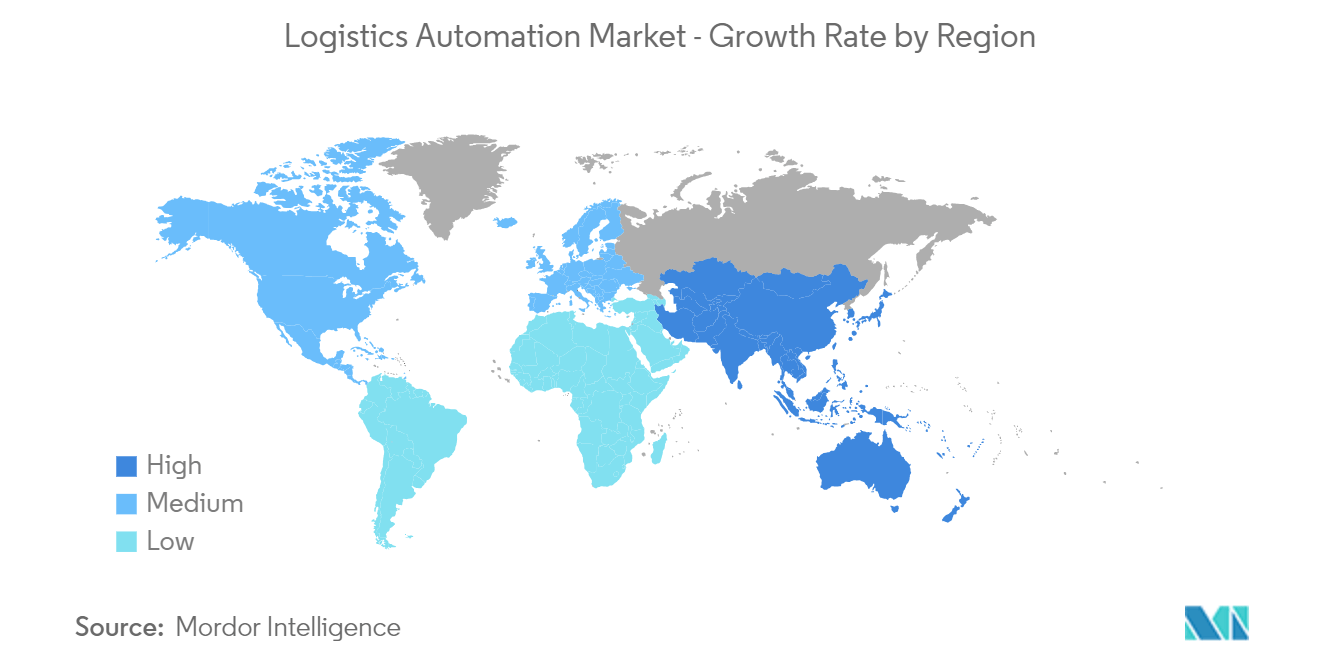

Der asiatisch-pazifische Raum wird voraussichtlich der größte Markt sein

- Der Lagerautomatisierungsmarkt im asiatisch-pazifischen Raum wächst aufgrund der wachsenden Zahl von Branchen in der Region und deren Integration in die Automatisierung zur Steigerung des ROI rasant. Mit der zunehmenden Einführung von Robotern, der Ausweitung des E-Commerce und dem Bau neuer Lagerhäuser wird erwartet, dass der Lagerautomatisierungsmarkt im asiatisch-pazifischen Raum dominieren wird.

- China, eine der größten Volkswirtschaften der Welt, ist einer der bedeutenden Lieferanten von Lagerrobotern im asiatisch-pazifischen Raum, insbesondere in den Bereichen Automobil, Fertigung und E-Commerce. Dadurch wächst der Markt. Laut dem neuesten statistischen Jahrbuch World Robotics von IFR erreichte China eine Roboterdichte von 322 Einheiten pro 10.000 Arbeiter in der Fertigungsindustrie und belegte im Jahr 2021 weltweit den 5. Platz.

- In Japan zielt die New Robot Strategy darauf ab, das Land als führendes Zentrum für Roboterinnovationen zu etablieren. Die japanische Regierung hat im Jahr 2022 bereits mehr als 930,5 Millionen US-Dollar beigesteuert (laut IFR). Der Aktionsplan für Fertigung und Service umfasst Initiativen wie autonomes Fahren, fortschrittliche Luftmobilität und die Schaffung integrierter Technologien, die voraussichtlich die Grundlage für die nächste Generation von Robotern und künstlicher Intelligenz bilden werden. Darüber hinaus wurde laut IFR im Moonshot Research and Development Program für fünf Jahre von 2020 bis 2025 ein Budget von 440 Millionen US-Dollar für robotikbezogene Projekte bereitgestellt.

- Auch der robuste E-Commerce-Sektor in Indien kurbelt das Marktwachstum deutlich an. Laut IBEF wird Indiens E-Commerce-Markt bis 2024 voraussichtlich 111 Milliarden US-Dollar und bis 2026 200 Milliarden US-Dollar erreichen. Nach China und den Vereinigten Staaten hatte Indien im Jahr 2020 mit 140 Millionen die drittgrößte Online-Käuferbasis Die Smartphone- und Internetnutzung ist ein wesentlicher Faktor für das Wachstum der Branche. Das Digital India-Programm steigerte die Zahl der Internetverbindungen im Jahr 2021 deutlich auf 830 Millionen. Mehrere staatliche Maßnahmen trugen dazu bei, dieses Wachstum zu beschleunigen. Die indische Regierung erlaubt 100 % FDI (ausländische Direktinvestitionen) im B2B-E-Commerce. Darüber hinaus sind 100 % ausländische Direktinvestitionen im Rahmen des automatischen Wegs im Marktplatzmodell des E-Commerce zulässig.

- Beispielsweise investiert der E-Commerce-Riese Amazon, der 5 Milliarden US-Dollar in den indischen Markt investiert hat, in automatisierte Lager in ganz Indien. Amazon gehört zu den ersten wenigen Unternehmen in Indien, die mit Robotik experimentiert und diese in ihren Lagern eingeführt haben. Sein Kiva-Roboter übernimmt den Kommissionierungs- und Verpackungsprozess in großen Lagerhäusern. Darüber hinaus kündigte Amazon im Juni 2022 seinen ersten autonomen mobilen Roboter an, der die Arbeitsbelastung der Lagerarbeiter reduzieren soll. Der autonome Roboter namens Porteus bewegt sich mithilfe fortschrittlicher Sicherheits-, Wahrnehmungs- und Navigationstechnologie, die von Amazon entwickelt wurde, durch die Amazonas-Einrichtungen. Darüber hinaus steigt mit den wachsenden Investitionen in den FMCG-Sektor in Indien die Nachfrage nach dem Lagerautomatisierungsmarkt.

Überblick über die Logistikautomatisierungsbranche

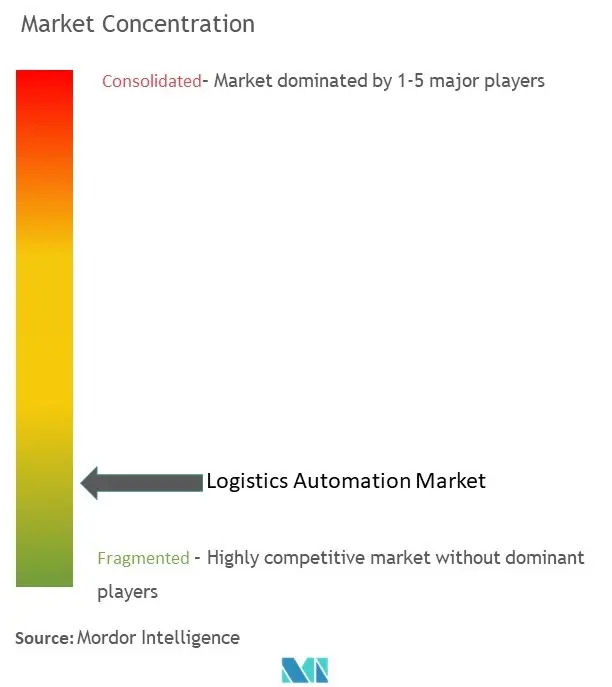

Der Markt für Logistikautomatisierung ist fragmentiert. Der Markt umfasst seit langem etablierte Akteure, darunter Honeywell, Swisslog, Daifuku und Schaefer. Diese Akteure haben erhebliche Investitionen in Produkte und Produktionsanlagen getätigt. Obwohl die neuen Marktteilnehmer moderate Investitionen erfordern, können sie sich nur durch starke Wettbewerbsstrategien behaupten.

Im März 2023 lieferte Dematic modernste Automatisierungstechnologien für die neue Logistikanlage von KION. Die KION Group wird die Anlage voraussichtlich für den europaweiten Versand von Ersatzkomponenten nutzen. Ziel ist es, die Kundenlieferungen effektiver zu gestalten. Dematic plant den Einsatz eines hochdynamischen Dematic Multishuttle mit 110.000 Lagerplätzen und 150 Shuttles zur automatischen Ein- und Auslagerung.

Im März 2023 wurde das robotische Ware-zur-Person-Lager- und Bereitstellungssystem CarryPickmobile von Swisslog auf den Markt gebracht. Die neue, aktualisierte Roboterplattform CarryPickmobile bietet eine deutlich schnellere Arbeitsgeschwindigkeit. Die mobilen Roboter verfügen außerdem über einen revolutionären Hubdrehtisch, der es ihnen ermöglicht, ein Regal zu drehen oder das Regal beim Drehen stationär zu halten, was schnellere und anpassungsfähigere Lager- und Auswahlprozesse für Ware-zur-Person-Lösungen ermöglicht.

Marktführer im Bereich Logistikautomatisierung

-

Dematic Group (Kion Group AG)

-

Daifuku Co. Limited

-

Swisslog Holding AG (KUKA AG)

-

Honeywell International Inc.

-

Jungheinrich AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Logistikautomatisierung

- April 2023 Die TGW Logistics Group kündigt an, neuen und bestehenden Kunden innovative Visualisierungs-Dashboards zur Optimierung der Leistung des Intralogistiksystems anzubieten. Mit Hilfe dieses Dashboards können Daten aus vielen verschiedenen Softwarequellen zusammengeführt, analysiert und grafisch aufbereitet werden, von der Wareneingangsüberwachung über den Lagerbereich bis hin zu Sortierern und Scannern.

- März 2023 Die KNAPP AG entwickelte auf der Messe LogiMAT 2023 innovative Robotik für Automatisierung und Digitalisierung. Seine Roboterlösungen sollen dazu beitragen, die Kosten in Logistikprozessen zu senken und gleichzeitig die Versandkapazität zu erhöhen. Das Unternehmen nennt diesen neuen, zukunftssicheren Ansatz Zero-Touch-Fulfillment.

Segmentierung der Logistikautomatisierungsbranche

Unter Logistikautomatisierung versteht man den Einsatz von Technologien wie Maschinen und Logistiksoftware, um die Effizienz logistischer Prozesse von der Beschaffung über die Produktion, Bestandsverwaltung, Verteilung, Kundenservice und Rückgewinnung zu steigern.

Der Logistikautomatisierungsmarkt ist nach Komponenten segmentiert (Hardware (mobile Roboter (AGV, AMR), automatisierte Lager- und Bereitstellungssysteme (AS/RS), automatisierte Sortiersysteme, Depalettier- und Palettiersysteme, Fördersysteme, automatische Identifikation und Datenerfassung). AIDC), Kommissionierung), Software, Dienstleistungen, Endverbraucherindustrie (Lebensmittel und Getränke, Post und Paket, Lebensmittel, allgemeine Handelswaren, Bekleidung, Fertigung) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Mittlerer Osten). Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle Segmente wertmäßig in USD angegeben.

| Markt für Lagerautomatisierung | Nach Komponente | Hardware | Mobile Roboter (AGV, AMR) |

| Automatisierte Lager- und Bereitstellungssysteme (AS/RS) | |||

| Automatisierte Sortiersysteme | |||

| Depalettierungs-/Palettierungssysteme | |||

| Fördersysteme | |||

| Automatische Identifizierung und Datenerfassung (AIDC) | |||

| Auftrag zusammenstellen | |||

| Software | |||

| Dienstleistungen | |||

| Nach Endverbraucherbranche | Nahrungsmittel und Getränke | ||

| Post und Paket | |||

| Lebensmittel | |||

| Allgemeine Handelswaren | |||

| Bekleidung | |||

| Herstellung | |||

| Andere Endverbraucherbranchen | |||

| Nach Geographie | Nordamerika | ||

| Europa | |||

| Asien-Pazifik | |||

| Lateinamerika | |||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Marktforschung zur Logistikautomatisierung

Wie groß ist der Logistikautomatisierungsmarkt?

Es wird erwartet, dass der Logistikautomatisierungsmarkt im Jahr 2024 ein Volumen von 75,24 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,90 % auf 120,63 Milliarden US-Dollar wachsen wird.

Wie groß ist der Logistikautomatisierungsmarkt derzeit?

Im Jahr 2024 wird die Marktgröße für Logistikautomatisierung voraussichtlich 75,24 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im Logistikautomatisierungsmarkt?

Dematic Group (Kion Group AG), Daifuku Co. Limited, Swisslog Holding AG (KUKA AG), Honeywell International Inc., Jungheinrich AG sind die wichtigsten Unternehmen, die auf dem Logistikautomatisierungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Logistikautomatisierungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Logistikautomatisierung?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Logistikautomatisierungsmarkt.

Welche Jahre deckt dieser Logistikautomatisierungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Logistikautomatisierungsmarktes auf 68,46 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Logistikautomatisierungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Logistikautomatisierungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Logistikautomatisierung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Logistikautomatisierung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Logistikautomatisierung umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.