Marktanalyse für flüssigen Synthesekautschuk

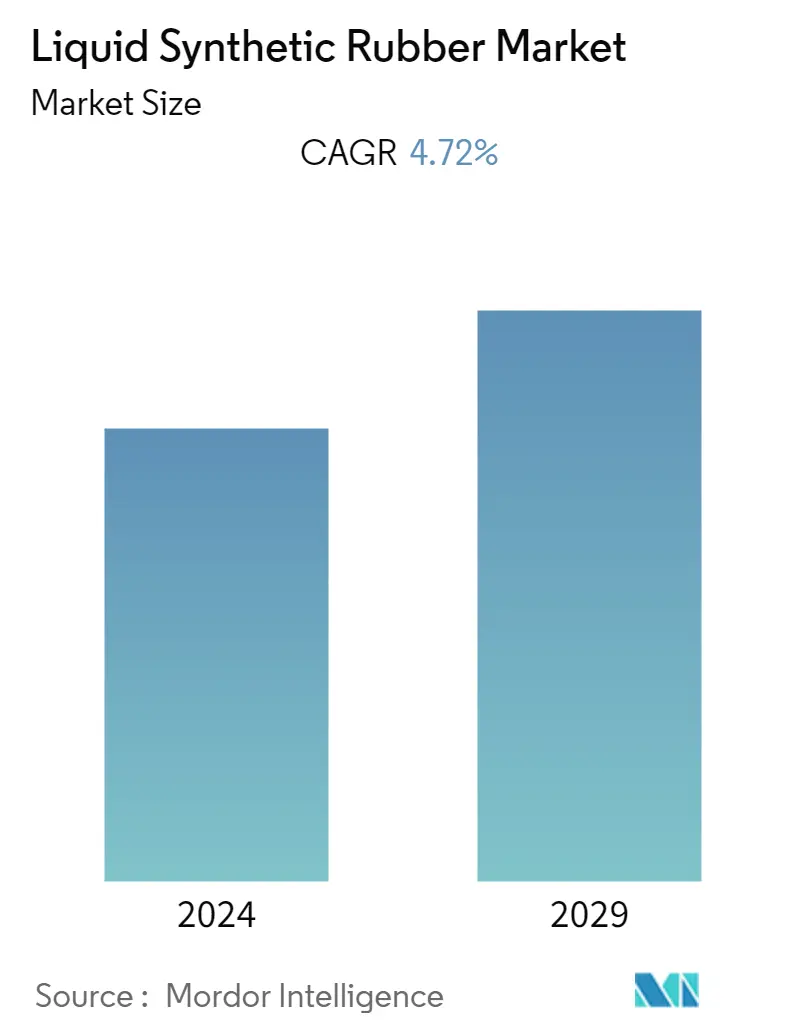

Es wird erwartet, dass die globale Marktgröße für flüssigen synthetischen Kautschuk von 15,87 Milliarden US-Dollar im Jahr 2023 auf 19,99 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 4,72 % im Prognosezeitraum (2023–2028) entspricht.

COVID-19 wirkte sich im Zeitraum 2020–2021 negativ auf den Markt aus. In Anbetracht des Pandemieszenarios wurden die Automobilproduktionsaktivitäten während des von der Regierung verhängten Lockdowns vorübergehend eingestellt, um die Ausbreitung neuer COVID-19-Fälle einzudämmen und dadurch die Nachfrage nach Automobilteilen auf der Basis flüssigen Synthesekautschuks wie Reifen, Antriebsriemen, Dichtungen und Dichtungen zu verringern , Schläuche, Tankauskleidungen und andere. Es wird jedoch erwartet, dass der Markt im Jahr 2023 seinen Wachstumskurs wiedererlangt und im Prognosezeitraum wahrscheinlich einen ähnlichen Kurs einschlagen wird.

- Kurzfristig dürfte die steigende Nachfrage aus dem Klebstoffsegment das Marktwachstum vorantreiben.

- Andererseits dürften schwankende Rohstoffpreise das Marktwachstum behindern.

- Die Entwicklung biobasierter Rohstoffe für Synthesekautschuk dürfte im Prognosezeitraum eine Chance darstellen.

Markttrends für flüssigen Synthesekautschuk

Steigende Nachfrage aus dem Reifensegment

- Flüssiger Synthesekautschuk findet bei der Herstellung von Reifen breite Anwendung, da er eine längere Haltbarkeit und überlegene Leistung bietet und gleichzeitig die Vorschriften zur Reifenkennzeichnung erfüllt.

- Das Hauptprodukt bei der Herstellung von Reifen ist Polybutadien. Es wird hauptsächlich als Seitenwand in Reifen verwendet, um die Ermüdung zu verringern, die durch kontinuierliches Biegen während des Laufs verursacht wird. Darüber hinaus findet Butadien verschiedene Anwendungen in anderen Automobilteilen.

- Nach Angaben der US Tire Manufacturers Association bestehen Reifen für Personenkraftwagen und leichte Nutzfahrzeuge zu 24 Volumenprozent aus synthetischem Kautschuk und Reifen für schwere Lkw zu 11 Volumenprozent aus synthetischem Kautschuk. Darüber hinaus bestehen rund 50 % der Autoreifen aus Styrol-Butadien-Kautschuk, der sich mit Naturkautschuk vermischt.

- Nach Angaben der International Tire and Rubber Association (ITRA) sind China und die Vereinigten Staaten die beiden größten Reifenproduzenten der Welt. Nach Angaben der Allgemeinen Zollverwaltung der Volksrepublik China wurden im ersten Halbjahr 2022 insgesamt 3,77 Millionen Tonnen Gummireifen aus China exportiert, ein Anstieg von 7,2 % gegenüber dem Vorjahreszeitraum.

- Der US-Reifenherstellerverband gab außerdem an, dass Reifen für Personenkraftwagen und leichte Lkw zu 24 % aus synthetischem Kautschuk (z. B. SBR) bestehen und schwere Lkw zu 11 % aus synthetischem Kautschuk bestehen.

- Nach Angaben der Organisation Internationale Des Constructeurs d'Automobiles (OICA) wurden im Jahr 2022 weltweit rund 85,01 Millionen Fahrzeuge produziert, was einer Wachstumsrate von 5,99 % im Vergleich zu 80,205 Millionen Fahrzeugen im Jahr 2021 entspricht, was auf eine erhöhte Nachfrage nach Reifen hinweist der Automobilindustrie. Im Jahr 2022 wurden weltweit rund 60 Millionen Pkw hergestellt, ein Anstieg von fast 7,35 % im Vergleich zu 2021.

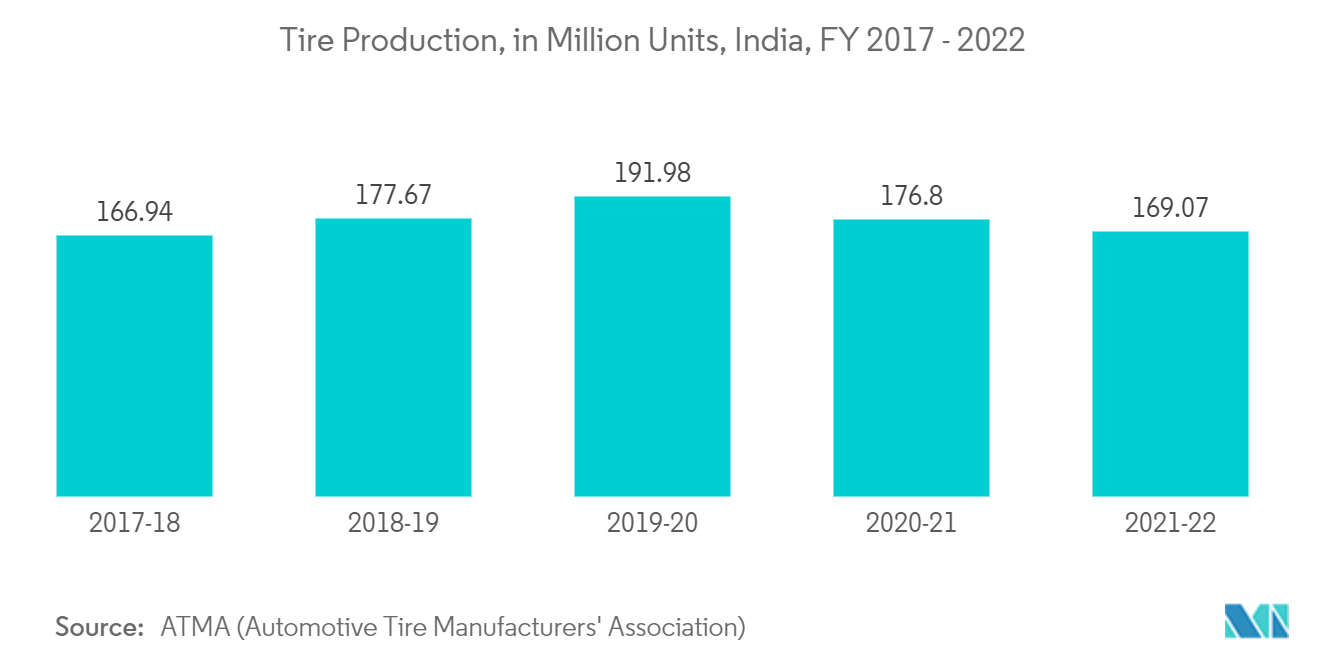

- Allerdings ist in mehreren asiatischen und europäischen Ländern ein allmählicher, aber stetiger Rückgang der Reifenproduktion zu verzeichnen, der auf die geringere Nachfrage sowohl im Ersatzteil- als auch im OEM-Segment zurückzuführen ist. Beispielsweise ging die gesamte Reifenproduktion in Indien im Geschäftsjahr 2021–2022 im Vergleich zum Vorjahr um 4 % auf 169,07 Millionen zurück, wie aus den von ATMA veröffentlichten Daten hervorgeht.

- Insgesamt haben sich alle oben genannten Faktoren auf die Reifenproduktion ausgewirkt, was sich voraussichtlich auch auf den Markt für flüssigen Synthesekautschuk auswirken wird.

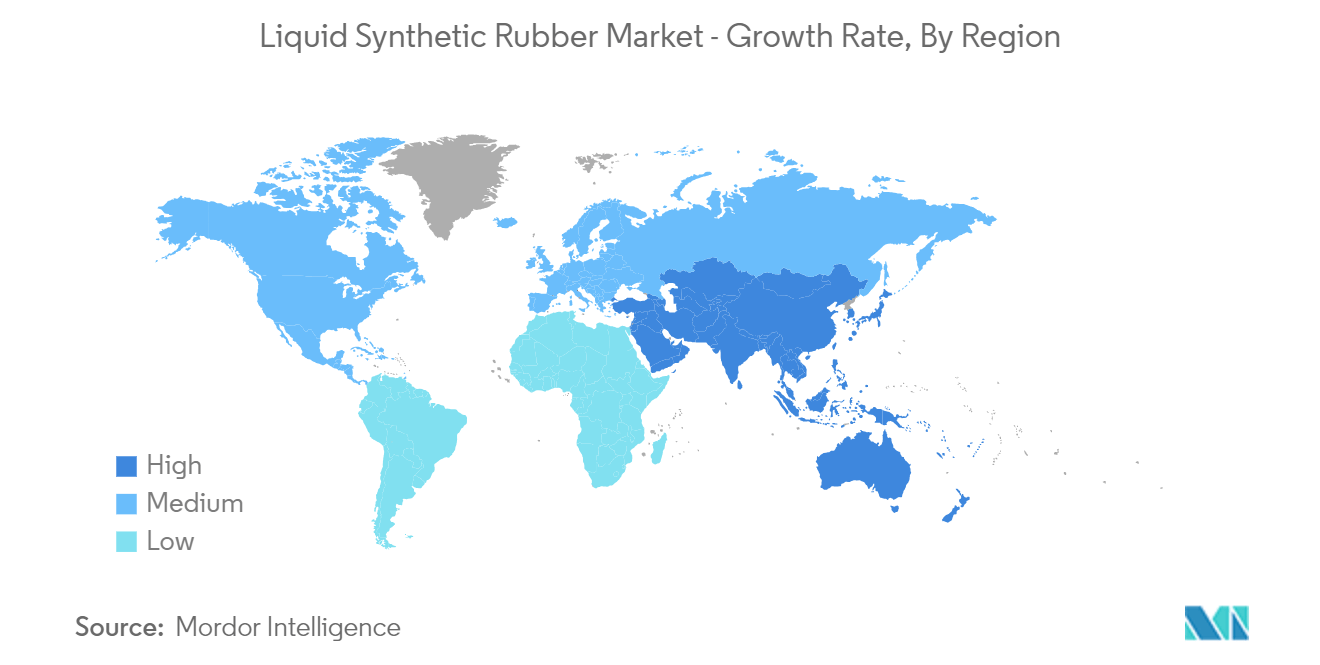

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für flüssigen Synthesekautschuk dominieren wird. In Ländern wie China, Indien und Japan aufgrund der steigenden Nachfrage aus Anwendungen wie Reifenherstellung, Industriekautschukherstellung, Klebstoffen, Dichtstoffen, Beschichtungen und Polymermodifizierung.

- China ist der größte Produzent und Verbraucher von Kraftfahrzeugen. Der chinesische Verband der Automobilhersteller berichtet, dass Chinas Automobilverkäufe im Jahr 2022 im Vergleich zum Vorjahr um etwa 2,1 % gestiegen sind. Im Vergleich zu den 26,27 Millionen verkauften Automobilen im Jahr 2021 wurden im Jahr 2022 rund 26,86 Millionen verkauft.

- Auch in der Bauindustrie findet flüssiger Synthesekautschuk Anwendung. Nach Angaben der Nationalen Entwicklungs- und Reformkommission hat die chinesische Regierung 26 Infrastrukturprojekte mit einem geschätzten Investitionsvolumen von etwa 142 Milliarden US-Dollar genehmigt, die voraussichtlich bis Ende 2023 abgeschlossen sein werden und noch laufen. Der zunehmende Bau von Hochhäusern und Hotels treibt die Marktstudie voran.

- Indien ist im Jahr 2022 der viertgrößte Kautschukverbraucher der Welt. Der Kautschukverbrauch pro Kopf in Indien beträgt derzeit 1,2 kg, verglichen mit 3,2 kg weltweit. Indiens Gummiindustrie erwirtschaftet etwa 12.000 Crore INR (1,44 Milliarden US-Dollar). Der Reifensektor verbraucht den größten Teil der Kautschukproduktion Indiens und macht mehr als die Hälfte der Gesamtproduktion des Landes aus.

- Die indische Kautschukindustrie zeigt die Koexistenz des Kautschukproduktionssektors und der schnell wachsenden Sektoren für die Herstellung und den Verbrauch von Kautschukprodukten. Zu den Faktoren, die die Gummiindustrie im Land antreiben, gehört das positive Eingreifen institutioneller Behörden, die auf Selbstversorgung und Importsubstitution abzielen.

- Aufgrund der stetig steigenden Nachfrage nach Reifen, Industriekautschuk, Kleb- und Dichtstoffen in der Region und dem Ausbau der Produktionsanlagen durch mehrere große Akteure der Branche wird auch für den Markt für flüssigen Synthesekautschuk im Prognosezeitraum ein stetiges Wachstum erwartet.

Überblick über die Flüssigsynthetikkautschuk-Branche

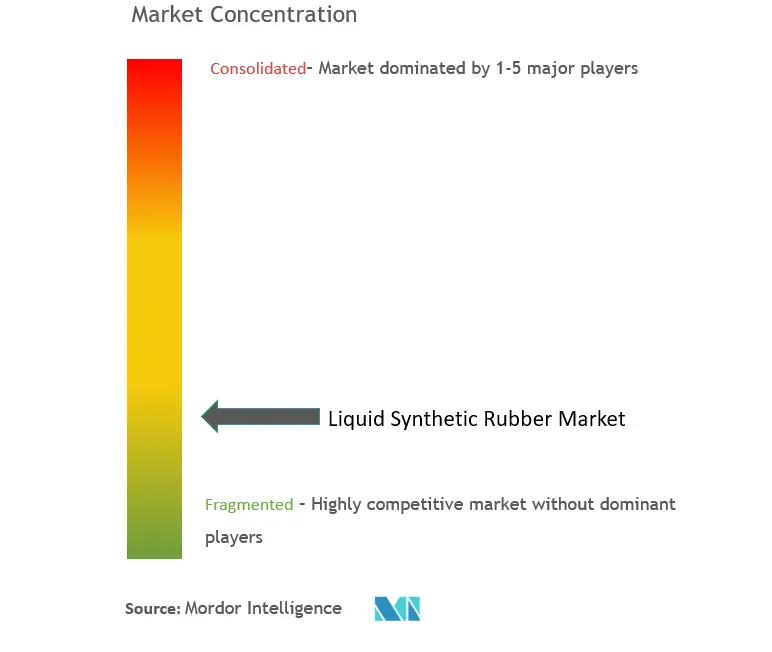

Der Markt für flüssigen Synthesekautschuk ist fragmentiert und weltweit gibt es eine Vielzahl von Akteuren. Zu den Akteuren, die einen bedeutenden Anteil am Weltmarkt halten, gehören (nicht in bestimmter Reihenfolge) China National Petroleum Corporation, ENEOS Corporation, Evonik Industries AG, Kumho Petrochemical und Saudi Arabian Oil Co. (Arlanxeo).

Marktführer für flüssigen Synthesekautschuk

-

Evonik Industries AG

-

China National Petroleum Corporation

-

Kumho Petrochemical

-

ENEOS Corporation

-

Saudi Arabian Oil Co. (Arlanxeo)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für flüssigen Synthesekautschuk

- August 2022 Lion Elastomers kündigt die 22 Millionen US-Dollar teure Erweiterung des Werks in Geismar an. Durch die Erweiterung wird die Produktionskapazität des Werks erhöht, die Lieferketten der Autoreifenhersteller unterstützt und eine breite Palette anderer Gummiwaren hergestellt. Mit der Reinvestition in das Werk Geismar behält Lion Elastomers 176 Arbeitsplätze in der Hauptstadtregion.

- März 2022 Arlanxeo, das in den Niederlanden ansässige Unternehmen für synthetischen Kautschuk, kündigt an, die jährliche Produktionskapazität seines EPDM-Werks für synthetischen Kautschuk in Changzhou um 15 % zu erhöhen.

Segmentierung der Flüssigsynthetikkautschuk-Industrie

Flüssiger synthetischer Kautschuk ist ein flüssiges Polymer aus synthetischem Kautschuk mit niedrigem Molekulargewicht, das hauptsächlich bei der Herstellung von Reifen und zur Verbesserung der Klebe- und Polymereigenschaften verwendet wird. Auch bei niedrigen Temperaturen bietet es eine gute Haftung sowie verbesserte Beschichtungs- und Fließeigenschaften. Der Markt für flüssigen Synthesekautschuk ist nach Produkttyp, Anwendung und Geografie (Asien-Pazifik, Nordamerika, Europa, Südamerika, Naher Osten und Afrika) segmentiert. Nach Produkttyp ist der Markt in flüssiges Isopren, flüssiges Butadien, flüssiges Styrol-Butadien und andere Produkttypen unterteilt. Je nach Anwendung ist der Markt in Klebstoffe, Industriekautschuk, Reifen, Polymermodifikation und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für flüssigen Synthesekautschuk in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (USD) erstellt.

| Produktart | Flüssiges Isopren | ||

| Flüssiges Butadien | |||

| Flüssiges Styrol-Butadien | |||

| Andere Produkttypen (Flüssiges EPDM und Flüssiges NBR) | |||

| Anwendung | Klebstoffe | ||

| Industriekautschuk | |||

| Reifen | |||

| Polymermodifikation | |||

| Andere Anwendungen (Imprägnierung von Beschichtungen und Schuhen) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Frankreich | |||

| Großbritannien | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für flüssigen Synthesekautschuk

Wie groß ist der Flüssigsynthetikkautschuk-Markt derzeit?

Der Markt für flüssigen Synthesekautschuk wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,72 % verzeichnen.

Wer sind die Hauptakteure auf dem Flüssigsynthetikkautschuk-Markt?

Evonik Industries AG, China National Petroleum Corporation, Kumho Petrochemical, ENEOS Corporation, Saudi Arabian Oil Co. (Arlanxeo) sind die wichtigsten Unternehmen, die auf dem Markt für flüssigen Synthesekautschuk tätig sind.

Welches ist die am schnellsten wachsende Region im Flüssigsynthetikkautschuk-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Flüssigsynthetikkautschuk-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für flüssigen Synthesekautschuk.

Welche Jahre deckt dieser Flüssigsynthetikkautschuk-Markt ab?

Der Bericht deckt die historische Marktgröße des Flüssigsynthetikkautschukmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Flüssigsynthetikkautschukmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über flüssigen Synthesekautschuk

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flüssigsynthetikkautschuk im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von flüssigem Synthesekautschuk umfasst eine Marktprognose (Aussichten für 2024 bis 2029) und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.