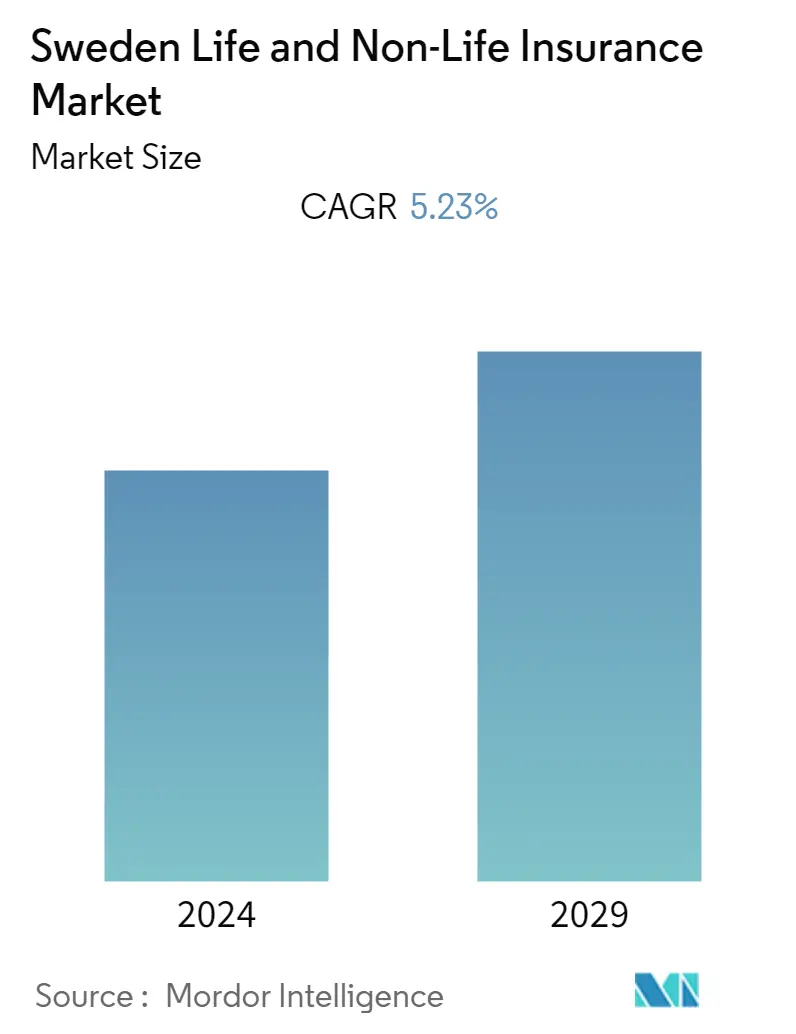

Größe des schwedischen Lebens- und Sachversicherungsmarktes

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | 5.23 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des schwedischen Lebens- und Sachversicherungsmarktes

Die gebuchten Bruttoprämien des schwedischen Lebens- und Sachversicherungsmarktes betragen im laufenden Jahr 41,44 Mrd. USD und werden im Prognosezeitraum voraussichtlich eine CAGR von 5,23 % verzeichnen.

Schwedische Versicherungsunternehmen besaßen zu Beginn des Jahres Finanzanlagen in Höhe von rund 565 Milliarden US-Dollar, was mehr ist als das schwedische BIP, der größte Teil des Kapitals wird zu etwa 90 % von Lebensversicherungsunternehmen verwaltet, während der Rest von Nichtlebensversicherungsunternehmen verwaltet wird. Der Grund dafür, dass Lebensversicherungsunternehmen über große Vermögenswerte verfügen und diese über einen langen Zeitraum gewachsen sind, liegt darin, dass die eingezahlten Prämien verwaltet werden und gute Renditen erzielen.

Während der Pandemie betrug die von schwedischen Lebensversicherungsgesellschaften verwaltete Gesamtrendite 4,9 % und lag damit unter der durchschnittlichen jährlichen Gesamtrendite der letzten zehn Jahre. In Schweden ist die Kfz-Haftpflichtversicherung für jedes zugelassene Auto obligatorisch, und die meisten Autobesitzer schließen auch eine Versicherung für Fahrzeugschäden ab, der größte Teil der aggregierten Prämieneinnahmen für Nichtlebensversicherungen im Land stammt aus der Kfz-Versicherung in Höhe von 1,21 Milliarden US-Dollar, gefolgt von der Hausrat- und privaten Wohnversicherung mit 0,86 Milliarden US-Dollar.

Gemessen an den Prämieneinnahmen war Lansforsakringar die größte Nichtlebensversicherungsgesellschaft in Schweden. Lansforsakringar war in diesem Zeitraum mit einem Marktanteil von fast 30 % der drittgrößte auf dem Lebensversicherungsmarkt, während Folksam einen Marktanteil von etwa 16 % hatte.

Trends auf dem schwedischen Lebens- und Sachversicherungsmarkt

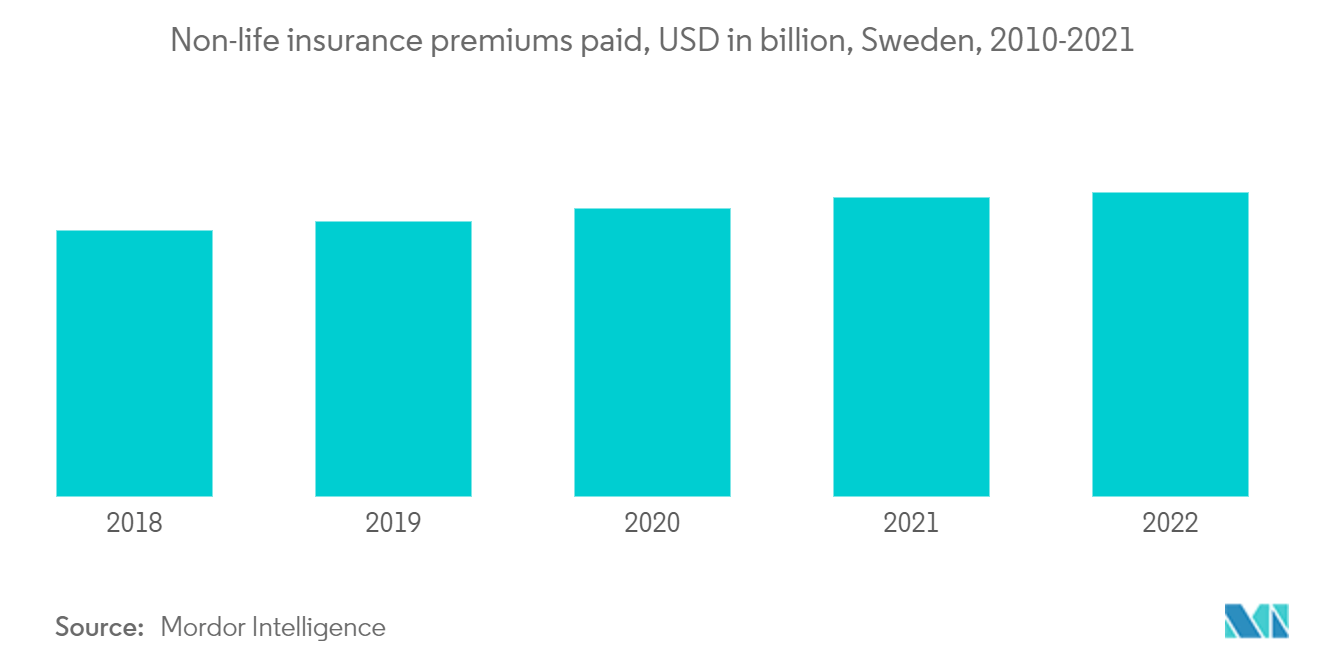

Kontinuierlicher Anstieg der Prämien für Nichtlebensversicherungen treibt den Markt an

Die an die Versicherungsgesellschaften in Schweden gezahlten Prämien für Nichtlebensversicherungen sind in den letzten zehn Jahren kontinuierlich gestiegen. Vor zehn Jahren lag der Wert bei 6,14 Milliarden, stieg aber im laufenden Jahr auf 9,64 Milliarden US-Dollar. Einige Lebensversicherungsgesellschaften bieten auch Nichtlebensversicherungen an, hauptsächlich in Form von Kranken-, Unfall- und Krankenversicherungen, etwas mehr als 4% der Prämieneinnahmen für Nichtlebensversicherungen in Höhe von 0,38 Mrd. USD im laufenden Jahr gingen an Lebensversicherungsunternehmen.

Die Kfz-Versicherung ist das größte Segment auf dem Nichtlebensversicherungsmarkt, gefolgt von der Unternehmens- und Sachversicherung und der Hausratversicherung. Die Beitragseinnahmen in der Kfz-Haftpflicht- und Kfz-Versicherung machten im laufenden Jahr mehr als ein Drittel der Prämieneinnahmen der Schadenversicherungsunternehmen aus. Die Unternehmens- und Immobilienversicherung sowie die Haus- und Hausbesitzerversicherung machten jeweils rund ein Fünftel (2,06 Mrd. USD bzw. 1,83 Mrd. USD) der Prämieneinnahmen der Schadenversicherungsunternehmen aus.

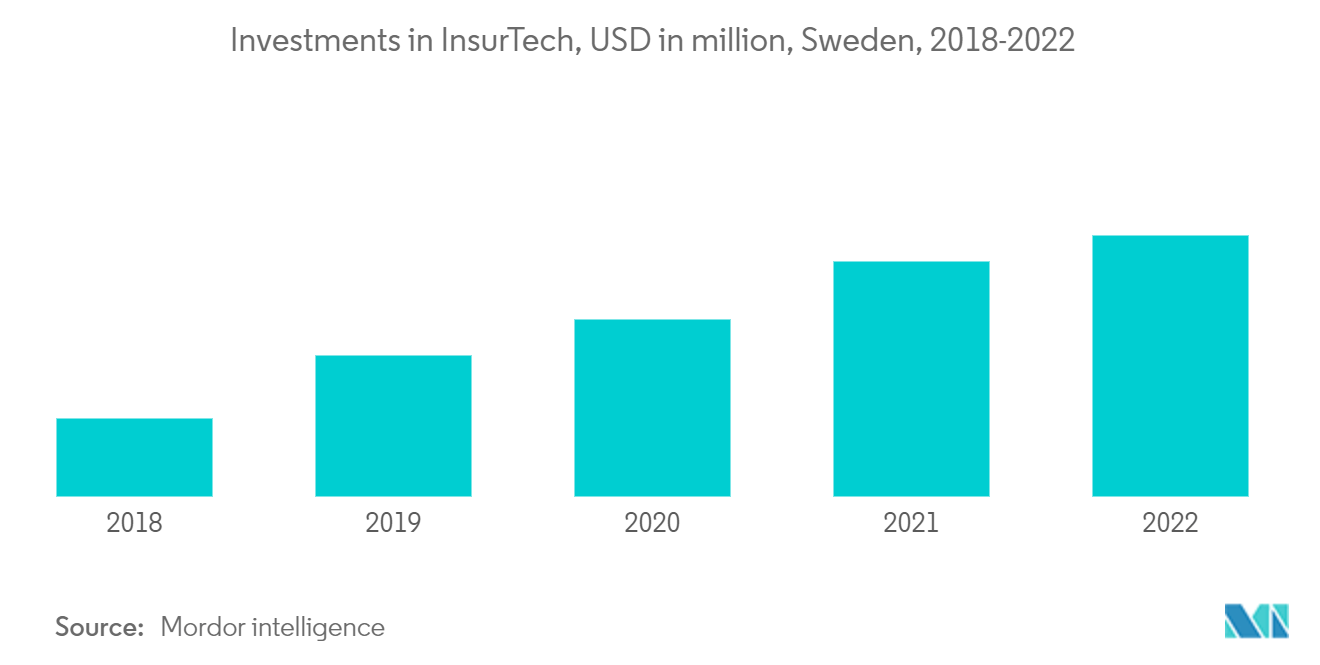

Steigende Investitionen in InsurTech-Unternehmen in Schweden

Das Volumen der Fintech-Investitionen in Schweden ist seit 2019 stetig gestiegen. Millennials entwickeln sich zu einer wichtigen demografischen Gruppe auf dem Versicherungsmarkt, und Unternehmen, die ein Geschäft aufbauen, das speziell auf ihre Bedürfnisse und Prioritäten zugeschnitten ist, kündigen eine Finanzierungsrunde an, um ihr Wachstum voranzutreiben. Im ersten Halbjahr des vergangenen Jahres wurden in Schweden insgesamt 1,68 Milliarden US-Dollar in Fintech-Unternehmen investiert. Der größte Teil der Finanzierung entfiel auf in Stockholm ansässige Unternehmen.

Insure, eine offene Versicherungsplattform sammelte 20,21 Millionen US-Dollar und Insurello 15,56 Millionen US-Dollar ein, diese Investitionsrunde wurde von Nordstjernan Growth angeführt, mit Beteiligung der bestehenden Investoren Schibsted und Inventure. Hedvig, ein Neo-Versicherer, der Sach-, Reise-, Inhalts- und Unfallversicherungen anbietet, die auf den Lebensstil jüngerer Erwachsener ausgerichtet sind, hat in einer Serie-B-Finanzierungsrunde 45 Millionen US-Dollar aufgebracht.

Schweden Lebens- und Sachversicherungsbranche im Überblick

Der Bericht behandelt die wichtigsten Akteure, die auf dem schwedischen Lebens- und Sachversicherungsmarkt tätig sind. In Bezug auf den Marktanteil dominieren derzeit nur wenige der großen Akteure den Markt. Mit dem technologischen Fortschritt und der Serviceinnovation erhöhen jedoch nationale und internationale Unternehmen ihre Marktpräsenz, indem sie neue Verträge abschließen und neue Märkte erschließen. Es hat Hauptakteure wie Lansforsakringar, If Skadeforsakring, SEB Group, Folksam und Trygg hansa.

Schweden Marktführer für Lebens- und Sachversicherungen

-

Lansforsakringar

-

If Skadeforsakring

-

Folksam

-

Trygg hansa

-

Dina forsakringar

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum schwedischen Lebens- und Sachversicherungsmarkt

- Im Dezember 2022 erwarb Verisk, ein weltweit führender Anbieter von Datenanalysen, Mavera, ein in Schweden ansässiges InsurTech-Unternehmen mit starker regionaler Präsenz und etabliertem Kundenstamm für seine Plattform für das Management von Personenschäden. Übernahme des nordischen Marktführers für Personenschäden Mavera unterstützt die Expansion von verisk in Kontinentaleuropa

- Im April 2022 ging das Insurtech-Unternehmen Insure eine strategische Partnerschaft mit der nordischen Bank SEB ein, durch die die beiden Unternehmen daran arbeiten werden, die Versicherungsbranche offener und offensichtlicher zu machen.

Schweden Marktbericht für Lebens- und Sachversicherungen - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK UND EINBLICKE

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Erhöhtes Wissen über Verbraucherschutz bei Versicherungsprodukten

4.2.2 Fintech und digitale Versicherungstools treiben den Markt an

4.3 Marktbeschränkungen

4.3.1 Rückgang der Versicherungsdurchdringung in Schweden

4.3.2 Steigender Wettbewerb führte zur Entstehung diversifizierter Versicherungsprodukte

4.4 Einblicke in verschiedene Regulierungslandschaften

4.5 Erkenntnisse zum Einfluss von Technologie und Innovation auf den Markt

4.6 Attraktivität der Branche - Porters Fünf-Kräfte-Analyse

4.6.1 Bedrohung durch Neueinsteiger

4.6.2 Verhandlungsmacht der Käufer

4.6.3 Verhandlungsmacht der Lieferanten

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Typ

5.1.1 Lebensversicherung

5.1.1.1 Individuell

5.1.1.2 Gruppe

5.1.2 Nichtlebensversicherung

5.1.2.1 Motor

5.1.2.2 Heim

5.1.2.3 Marine

5.1.2.4 Andere Versicherungen

5.2 Nach Vertriebskanal

5.2.1 Direkte

5.2.2 Agenten

5.2.3 Banken

5.2.4 Andere Vertriebskanäle

6. WETTBEWERBSLANDSCHAFT

6.1 Marktkonzentrationsübersicht

6.2 Firmenprofile

6.2.1 Lansforsakringar

6.2.2 If Skadeforsakring

6.2.3 SEB Group

6.2.4 Folksam

6.2.5 Trygg hansa

6.2.6 Moderna forsakringar

6.2.7 Dina forsakringar

6.2.8 ICA forsakringar

6.2.9 Telia

6.2.10 Afa Forsakringar

6.2.11 Alecta*

7. ZUKÜNFTIGE MARKTTRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Segmentierung der schwedischen Lebens- und Sachversicherungsbranche

Die Lebensversicherung sieht einen Pauschalbetrag der Versicherungssumme vor, der zum Zeitpunkt der Fälligkeit oder im Todesfall des Versicherungsnehmers versichert wird. Nichtlebensversicherungen bieten einer Person finanziellen Schutz für gesundheitliche Probleme oder Verluste aufgrund von Schäden an einem Vermögenswert. Der schwedische Lebens- und Sachversicherungsmarkt ist nach Versicherungsart (Lebensversicherung (Einzel- und Gruppenversicherung), Nichtlebensversicherung (Kfz-, Haus-, See- und andere Nichtlebensversicherungen)) und nach Vertriebskanal (Direkt-, Agentur-, Banken und andere Vertriebskanäle) unterteilt. Der Bericht bietet Marktgröße und Prognose für den schwedischen Lebens- und Nichtlebensversicherungsmarkt im Wert (Mrd. USD) für alle oben genannten Segmente.

| Nach Typ | ||||||||||

| ||||||||||

|

| Nach Vertriebskanal | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Lebens- und Sachversicherungen in Schweden

Wie groß ist der aktuelle schwedische Lebens- und Sachversicherungsmarkt?

Der schwedische Lebens- und Sachversicherungsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 5,23 % verzeichnen

Wer sind die Hauptakteure auf dem schwedischen Lebens- und Sachversicherungsmarkt?

Lansforsakringar, If Skadeforsakring, Folksam, Trygg hansa, Dina forsakringar sind die wichtigsten Unternehmen, die auf dem schwedischen Lebens- und Sachversicherungsmarkt tätig sind.

Welche Jahre deckt dieser schwedische Lebens- und Sachversicherungsmarkt ab?

Der Bericht deckt die historische Marktgröße des schwedischen Lebens- und Sachversicherungsmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des schwedischen Lebens- und Nichtlebensversicherungsmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die schwedische Lebens- und Sachversicherungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der schwedischen Lebens- und Sachversicherungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sweden Life & Non-Life Insurance enthält einen Marktprognoseausblick für 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.