Marktanalyse für LED-Landwirtschaft

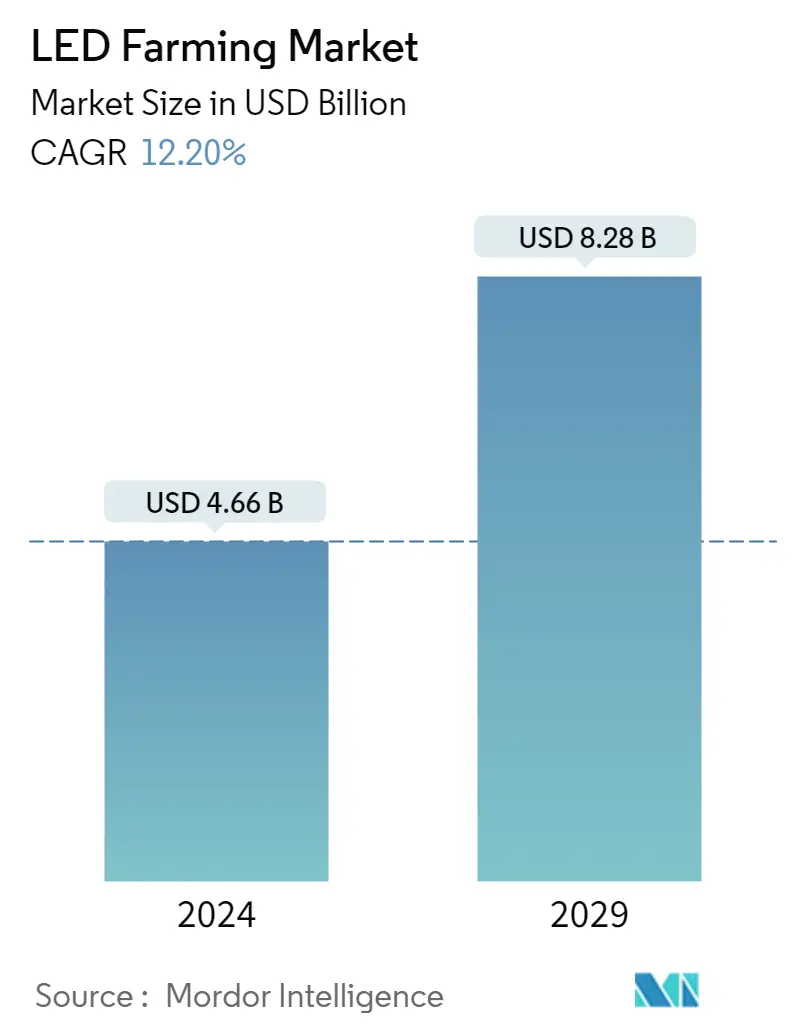

Die Größe des LED-Landwirtschaftsmarktes wird im Jahr 2024 auf 4,66 Milliarden US-Dollar geschätzt und soll bis 2029 8,28 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 12,20 % im Prognosezeitraum (2024–2029) entspricht.

.

- Das Aufkommen der Controlled Environment Agriculture (CEA) im Sinne der vertikalen Landwirtschaft hat eine wichtige Rolle auf dem LED-Landwirtschaftsmarkt gespielt. Erhöhte Zuverlässigkeit, Energieeffizienz, diversifizierte Produkte und niedrigere langfristige Kosten sind die Hauptmerkmale, die die Verbreitung von LED-Beleuchtung in vertikalen Farmen vorantreiben.

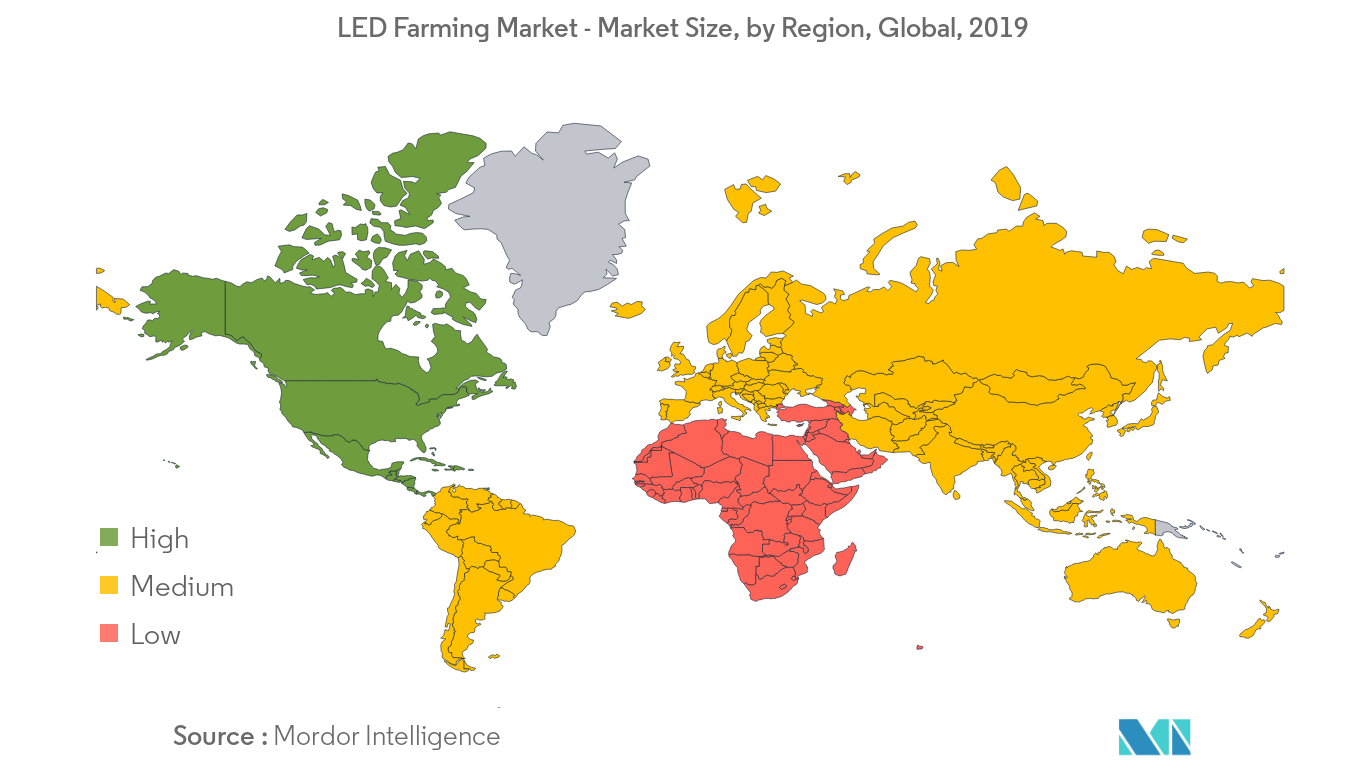

- Nordamerika hatte 2019 den größten Markt im globalen LED-Landwirtschaftsmarkt, gefolgt von Indoor-Farmen und kommerziellen Gewächshäusern. Das Aufkommen der städtischen Bevölkerung, die in Städten wie New York, Chicago, Milwaukee, Toronto und Vancouver lebt, hat die Einrichtung von Indoor-Farmen in Schiffscontainerform oder Gebäudefarmen vorangetrieben, um den wachsenden Bedarf an frisch angebauten Lebensmitteln zu decken.

- Der Markt für LED-Landwirtschaft ist ziemlich fragmentiert, wobei etablierte Akteure und aufstrebende Unternehmen gleichermaßen um eine stärkere Marktposition wetteifern. Zu den wichtigsten Marktteilnehmern zählen unter anderem Koninklijke Philips NV, Gavita International BV, General Electric Company, OSRAM Opto Semiconductors GmbH, Heliospectra AB, Hortilux Schreder BV und Illumitex.

Markttrends für LED-Landwirtschaft

Vertical Farming wird führend im LED-Farming-Markt

Der Beginn der vertikalen Landwirtschaft hat einen revolutionären Trend für die Leuchtdioden-Technologie (LED) eingeläutet. In der kontrollierten Umweltlandwirtschaft (Controlled Environment Agriculture, CEA) ist ein rascher Übergang von nur hochwertigen Nutzpflanzen wie Cannabis zu einer breiten Palette von Sorten wie Microgreens und Gemüse zu beobachten, was auf die erschwinglichen und effizienten LED-Leuchten zurückzuführen ist, die den Agrartechnologiemarkt vorantreiben. Nach Angaben des US-Energieministeriums ist der Preis für LEDs zwischen 2010 und 2014 um 90 % gesunken, während sich ihre Effizienz verdoppelt hat. Empirische Beobachtungen haben ergeben, dass LEDs 40 bis 70 % energieeffizienter und für vertikale Farmen geeignet sind als Natriumdampf-Hochdrucklampen (HPS) oder Metallhalogenidlampen (MH). Nach Angaben des Europäischen Forschungsrats trug die Beleuchtung im Jahr 2016 mit 35,8 % und einem Wert von 268,0 Mio. USD den größten Anteil zum Gesamtumsatz der vertikalen Landwirtschaft weltweit bei. Dies bedeutet, dass LED-Leuchten eine zentrale Rolle in der vertikalen Landwirtschaft gespielt haben und dies auch weiterhin erwartet wird im Prognosezeitraum ein rasantes Wachstum in diesem Segment zu verzeichnen.

Nordamerika – Der größte Markt für LED-Landwirtschaft

Nordamerika hatte im Jahr 2019 den größten Anteil am globalen LED-Landwirtschaftsmarkt. Die Vereinigten Staaten trugen den größten Teil zum Gesamtumsatz der Region bei. Die USA sind mit der Knappheit von Ackerland und der daraus resultierenden Notwendigkeit einer höheren Produktivität der Nutzpflanzen konfrontiert. Nach Schätzungen des US-Landwirtschaftsministeriums (USDA) ist die Menge der landwirtschaftlich genutzten Fläche in Alabama und Georgia im Jahr 2015 um 100.000 Acres gesunken, während der Anteil der landwirtschaftlichen Fläche an der gesamten Landfläche stetig von 44,58 % im Jahr 2015 auf zurückgegangen ist 44,36 % im Jahr 2017. Im Jahr 2016 näherte sich die Gesamtzahl der vertikalen Farmen im kommerziellen Maßstab in den USA der 20 und wird voraussichtlich mit zunehmenden Investitionen in den Landtechniksektor weiter steigen, was dem LED-Landwirtschaftsmarkt einen Aufschwung verleihen wird. Der Agricultural Research Service hat außerdem ein Projekt durchgeführt, um die Tomatenproduktion in den USA und die Qualität der Produktion in anderen geschützten Umgebungen mithilfe von LED-Leuchten zu steigern. Darüber hinaus hat die Konsumvorliebe frisch vom Bauernhof auf den Tisch mehrere kanadische Akteure wie Modular Farms, Goodleaf Farms, TruLeaf aus Nova Scotia und Ecobain Gardens dazu ermutigt, sich der städtischen Landwirtschaft zuzuwenden, um auf die Nahrungsmittelschocks im Land zu reagieren von Zeit zu Zeit.

Überblick über die LED-Landwirtschaftsbranche

Der Markt ist hart umkämpft, da sowohl einige international etablierte als auch mehrere regionale Akteure um einen höheren Marktanteil im aufstrebenden Markt für LED-Leuchten in der Landwirtschaft wetteifern. Zu den Hauptakteuren auf dem Markt zählen unter anderem Koninklijke Philips NV, Gavita International BV, General Electric Company, OSRAM Opto Semiconductors GmbH, Heliospectra AB, Hortilux Schreder BV und Illumitex. Fusionen und Übernahmen, Innovation, Diversifizierung des Produktportfolios und Investitionen gehören zu den am häufigsten verwendeten Strategien dieser Akteure, um mit einem umfassenden Forschungs- und Entwicklungsansatz in den sich entwickelnden Markt einzudringen. Beispielsweise brachte Heliospectra im Mai 2019 die neue modulare LED-Beleuchtungsserie MITRA auf den Markt, die eine hohe Lichtleistung und einen elektrischen Wirkungsgrad von bis zu 2,7 µmol/J für gewerbliche Gewächshäuser, Innenräume und vertikale Farmen bietet. Im Jahr 2018 übernahm OSRAM Fluence Bioengineering , ein in Texas ansässiger führender Anbieter von LED-Beleuchtung für den kommerziellen Pflanzenbau, mit dem Ziel, seine Präsenz in den Regionen Europa, Naher Osten und Afrika zu verstärken.

Marktführer für LED-Landwirtschaft

-

Koninklijke Philips N.V.

-

Gavita International B.V.

-

General Electric Company

-

OSRAM Opto Semiconductors GmbH

-

Heliospectra AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der LED-Landwirtschaftsbranche

LED-Beleuchtung gilt derzeit als wichtigster Input für den Indoor-Pflanzenanbau. Der Umfang des globalen LED-Landwirtschaftsmarktes umfasst eine Segmentierungsanalyse basierend auf Anwendungsbereichen, nämlich vertikale Landwirtschaft, Indoor-Landwirtschaft, kommerzielle Gewächshäuser, Rasen- und Landschaftsbau und andere Anwendungen, und Wellenlängentyp, nämlich blau, rot, weit entfernt. Rot und andere Arten von Wellenlängen. Der Anwendungsbereich erstreckt sich auch auf die verschiedenen Arten von Kulturpflanzen, die auf dem untersuchten Markt vorherrschen, nämlich Obst und Gemüse, Kräuter und Microgreens, Blumen und Zierpflanzen sowie andere Kulturpflanzenarten. Darüber hinaus stellt der Bericht eine geografische Segmentierung dar, die über 16 Länder weltweit abdeckt. Der für die Studie berücksichtigte Betrachtungszeitraum ist 2016–2024 und der Prognosezeitraum ist 2020–2025.

| Vertikale Landwirtschaft |

| Indoor-Landwirtschaft |

| Gewerbliches Gewächshaus |

| Rasen- und Landschaftsbau |

| Blaue Wellenlänge |

| Rote Wellenlänge |

| Fernrote Wellenlänge |

| Früchte, Gemüse |

| Kräuter und Microgreens |

| Blumen und Zierpflanzen |

| Andere Pflanzenarten |

| Nordamerika | UNS |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest der Asien-Pazifik-Region | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Ägypten | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Vertikale Landwirtschaft | |

| Indoor-Landwirtschaft | ||

| Gewerbliches Gewächshaus | ||

| Rasen- und Landschaftsbau | ||

| Wellenlänge | Blaue Wellenlänge | |

| Rote Wellenlänge | ||

| Fernrote Wellenlänge | ||

| Erntetyp | Früchte, Gemüse | |

| Kräuter und Microgreens | ||

| Blumen und Zierpflanzen | ||

| Andere Pflanzenarten | ||

| Erdkunde | Nordamerika | UNS |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest der Asien-Pazifik-Region | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Ägypten | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur LED-Farming-Marktforschung

Wie groß ist der LED-Farming-Markt?

Es wird erwartet, dass die Größe des LED-Landwirtschaftsmarkts im Jahr 2024 4,66 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 12,20 % bis 2029 auf 8,28 Milliarden US-Dollar wachsen wird.

Wie groß ist der LED-Landwirtschaftsmarkt derzeit?

Im Jahr 2024 wird die Größe des LED-Landwirtschaftsmarktes voraussichtlich 4,66 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem LED-Farming-Markt?

Koninklijke Philips N.V., Gavita International B.V., General Electric Company, OSRAM Opto Semiconductors GmbH, Heliospectra AB sind die wichtigsten Unternehmen, die auf dem LED-Landwirtschaftsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im LED-Landwirtschaftsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am LED-Landwirtschaftsmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im LED-Landwirtschaftsmarkt.

Welche Jahre deckt dieser LED-Landwirtschaftsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des LED-Landwirtschaftsmarktes auf 4,15 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des LED-Landwirtschaftsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des LED-Landwirtschaftsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der LED-Landwirtschaftsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von LED-Landwirtschaft im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die LED-Farming-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.