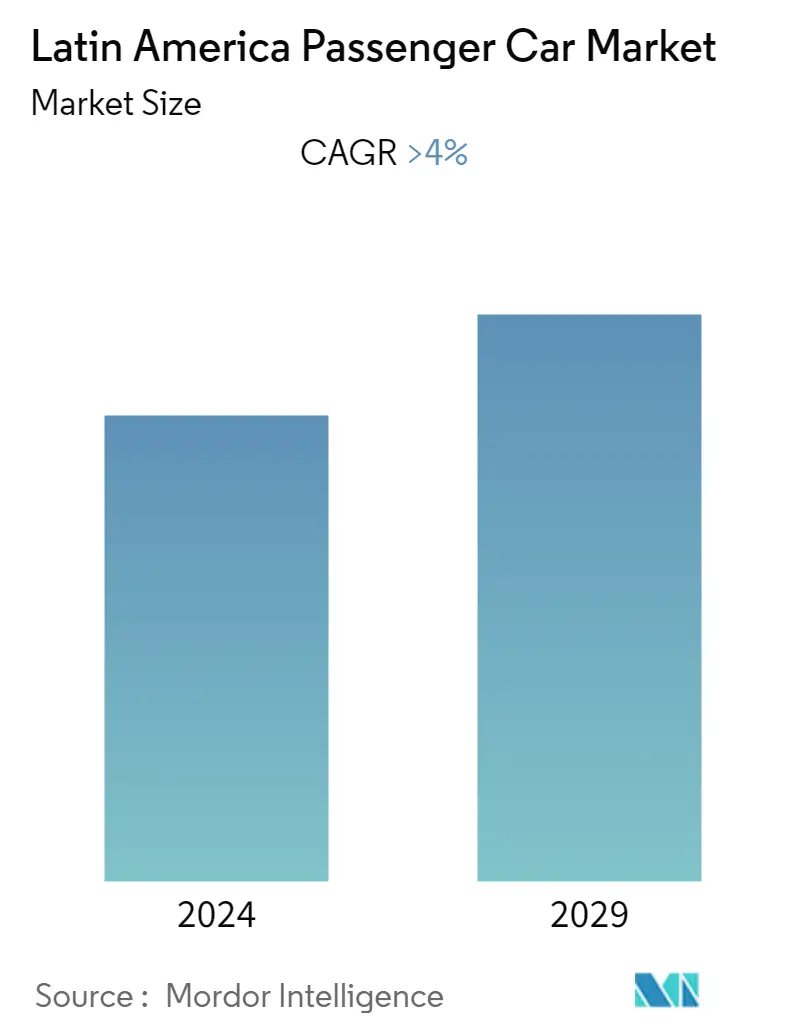

Größe des Pkw-Marktes in Lateinamerika

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 4.00 % |

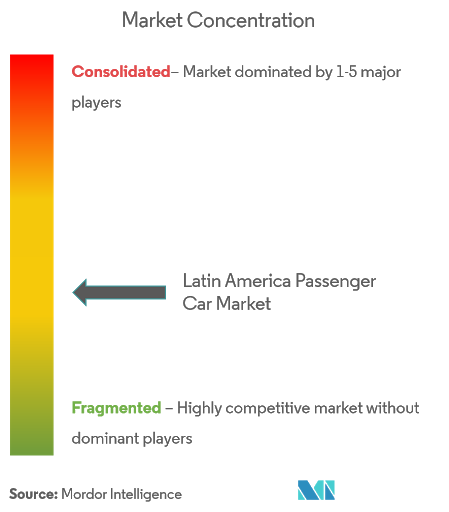

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des Pkw-Marktes in Lateinamerika

Derzeit wird der lateinamerikanische Pkw-Markt auf 129,14 Milliarden US-Dollar geschätzt und es wird erwartet, dass er in den nächsten fünf Jahren 161,74 Milliarden US-Dollar erreichen wird, bei einer durchschnittlichen jährlichen Wachstumsrate von 4,61 % im Prognosezeitraum.

Der lateinamerikanische Pkw-Markt erholt sich stetig, nachdem die meisten Länder stark von Währungsabweichungen, Wirtschaftskrisen und COVID-19 betroffen waren. Der gesamte Pkw-Markt wurde durch den mexikanischen Markt beflügelt, der hinsichtlich Export, Produktion und Umsatz den größten Marktanteil ausmacht.

Der lateinamerikanische Markt erholte sich langsam von der Pandemie und verzeichnete im ersten Halbjahr 2021 einen Gesamtmarkt von 2,21 Millionen Fahrzeugen. Obwohl dies weiterhin Auswirkungen auf die Wirtschaft der Region hat, verzeichnete der Fahrzeugmarkt im Vergleich zum ersten Halbjahr 2021 einen Umsatzanstieg von 35 % letztes Jahr. Stellaris konnte in diesem Umfeld führend sein und einen Marktanteil von 20 % erobern.

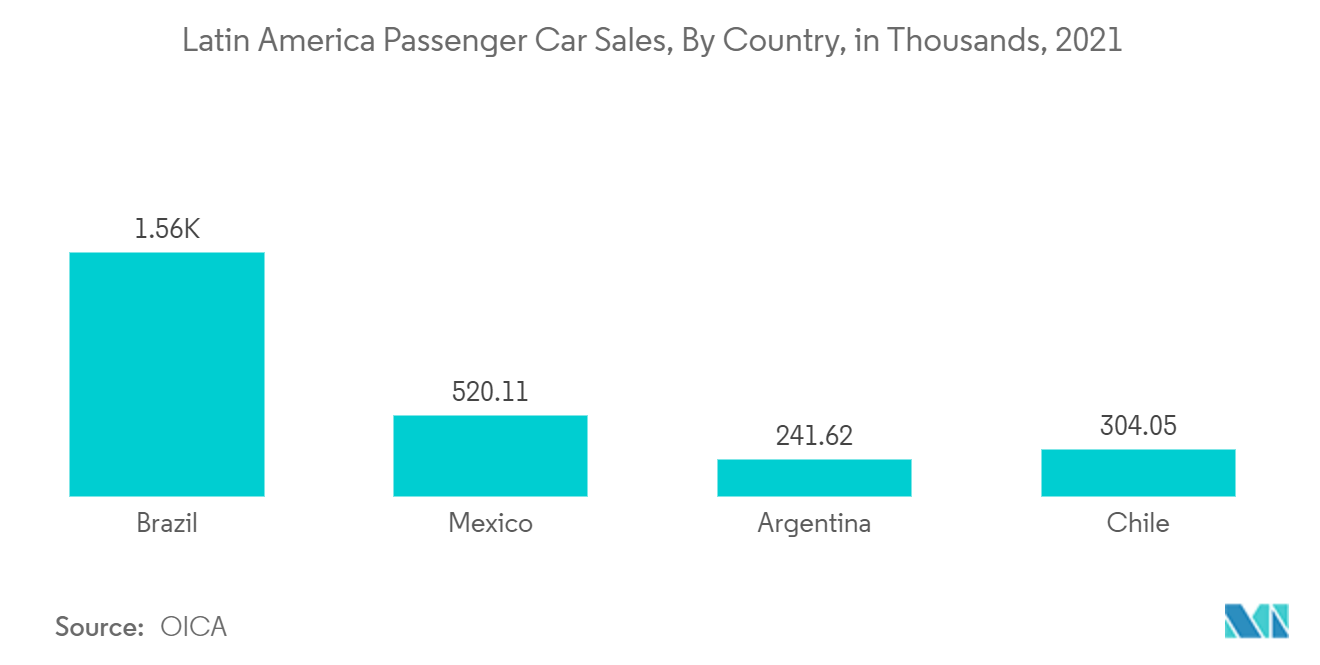

Gemessen am Absatz ist Brasilien der mit Abstand größte Markt für Pkw in Lateinamerika. Im vergangenen Jahr wurden in Brasilien voraussichtlich mehr als 1,5 Millionen Autos verkauft. An zweiter Stelle landete Mexiko mit rund 520.110.000 verkauften Autos im vergangenen Jahr.

- Mit der zunehmenden Durchdringung des Internets und von Smartphones in der lateinamerikanischen Region (LATAM) finden OEMs innovative Wege, um mit Verbrauchern in Kontakt zu treten, und konzentrieren sich auf das Angebot von E-Commerce-Plattformen und neuen Servicemodellen. Es wird erwartet, dass der E-Commerce erhebliche positive Auswirkungen auf den Kfz-Ersatzteilmarkt haben wird. Dies führt zu einer Optimierung der Dienstleistungen und einem Wachstum des Absatzes von Automobilteilen. Beispielsweise ging BYD, der führende chinesische Hersteller von Fahrzeugen mit neuer Energie (NEV), im Oktober 2022 eine Partnerschaft mit der Saga Group, Brasiliens größter Händlergruppe, ein und eröffnete ihr erstes Kooperationsgeschäft in Brasilia, der Hauptstadt Brasiliens.

Trends auf dem Pkw-Markt in Lateinamerika

Emissionsfreie Fahrzeuge gewinnen in Lateinamerika an Bedeutung

Obwohl die Pkw-Industrie in Lateinamerika von Benzinern dominiert wird, verzeichneten Fahrzeuge mit Ethanolantrieb in den letzten drei Jahren gute Verkaufszahlen.

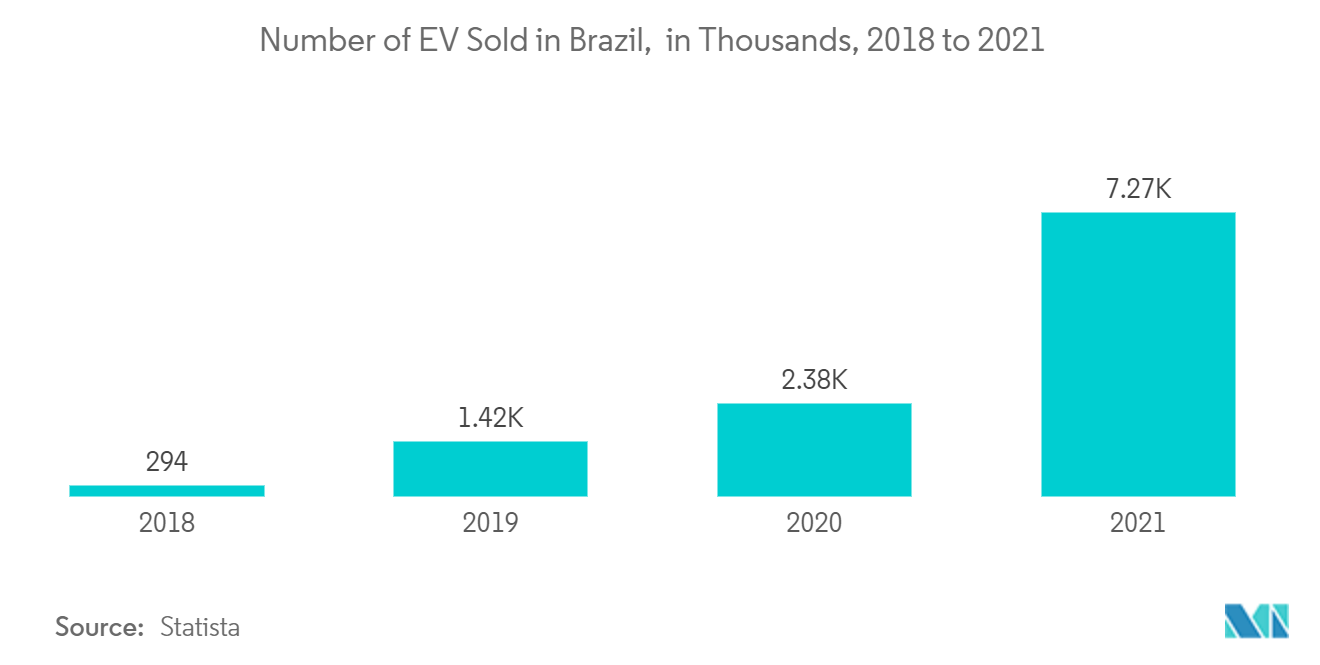

Elektrofahrzeuge (EVs4) werden in einigen lateinamerikanischen Pkw-Märkten eingeführt. Aufgrund ihrer größeren Marktgröße verzeichnen Mexiko und Brasilien höhere Elektrofahrzeugverkäufe, aber geringere Marktanteile. Unter den lateinamerikanischen Ländern ist Mexiko das einzige ZEVTC-Mitglied. In Lateinamerika wie auch in anderen Entwicklungsregionen steckt die Einführung elektrischer Pkw noch in den Kinderschuhen. Große EV-Anbieter versuchen, in Brasilien auf den Markt zu kommen.

Beispielsweise kündigte BYD Co. Ltd, ein chinesischer Autohersteller, im November 2022 an, dass er mit dem Verkauf von zwei neuen Elektrofahrzeugmodellen in Brasilien beginnen werde und dabei auf positive politische und ökologische Entwicklungen im größten Fahrzeugmarkt Lateinamerikas setze.

Internationale Finanzagenturen und Entwicklungsorganisationen wie die Global Environment Facility (GEF), die Vereinten Nationen (UN), die National Finance Corporation (CFN), die Central American Bank for Economic Integration und die Europäische Union haben finanzielle und technische Hilfe geleistet Lateinamerikanische Länder für ZEV-Übergänge. In den letzten fünf Jahren haben diese Organisationen mindestens sechs Ländern gemeinnützige Mittel in Höhe von 7,4 Millionen US-Dollar und ein Darlehen in Höhe von 7,6 Millionen US-Dollar für technische und finanzielle Machbarkeitsstudien von Elektrofahrzeugen, Flotteneinsatz sowie politische Interventionen und Demonstrationsprojekte bereitgestellt. Die gemeinnützige Finanzierung liegt je nach Interventionsbereich zwischen 40.000 und 2,4 Millionen US-Dollar pro Land.

- Das derzeitige Niveau der internationalen Unterstützung reicht bei weitem nicht aus, um Nicht-ZEVTC-Ländern in der Region den Sprung zu ZEVs zu ermöglichen. Ein Fünfjahresziel, den kumulierten ZEV-Absatz auf 10 % des Absatzes von Pkw, Bussen sowie Zwei- und Dreirädern im Jahr 2020 zu steigern, würde eine Finanzierung in Höhe von 30 USD pro kWh11 Batteriekapazität oder etwa 1,1 Milliarden USD erfordern. Dies ist eine grobe Schätzung, aber sie zeigt die Diskrepanz zwischen bestehender und benötigter internationaler Hilfe. Die Mittel könnten für eine Vielzahl von Zwecken verwendet werden, einschließlich, aber nicht beschränkt auf technische Hilfe, politische Interventionen, Forschung und Entwicklung, Infrastruktur, finanzielle Anreize, Lokalisierung der ZEV-Wertschöpfungskette und Kreditdienste, um Lateinamerika dabei zu helfen, ZEVs zu überholen.

Erholung der Automobilindustrie in Brasilien, Argentinien und Peru

Der lateinamerikanische Markt bietet ein enormes Potenzial für die Automobilindustrie, da der Autobesitz in der Region gering ist und die verfügbaren Einkommen schneller wachsen als im asiatisch-pazifischen Raum. Die Automobilindustrie verzeichnete ein gesundes Wachstum. Gemessen am Absatz war Brasilien im vergangenen Jahr der größte Markt. An zweiter Stelle landete Mexiko mit etwa 520.110.000 verkauften Autos in diesem Jahr.

Brasilien nutzt im Rahmen seiner Inovar-Autopolitik traditionell protektionistische Maßnahmen, um inländische Autohersteller durch Steuererleichterungen und andere Anreize vor Importen zu schützen. Die Wirkung der Politik wurde jedoch durch eine erhöhte inländische Wettbewerbsfähigkeit und einen Rückgang der Importe verstärkt. Die Politik sah keine Exportförderung vor, was der Branche schadete, als die Inlandsnachfrage zurückging.

- Darüber hinaus arbeiten große Akteure mit Finanzunternehmen in Brasilien zusammen, um den Kunden finanzielle Unterstützung zu bieten und das Wachstum des Marktes in den kommenden Jahren zu unterstützen. Beispielsweise unterzeichnete BYD, der chinesische Riese für neue Energiefahrzeuge und Batterien, im Oktober 2022 offiziell eine strategische Kooperationsvereinbarung mit der brasilianischen Abteilung von Santander, einem führenden inländischen Automobilfinanzierungssektor.

Argentinien ist der größte Exportmarkt der brasilianischen Automobilindustrie, allerdings sind die Verkäufe aufgrund des Abschwungs der argentinischen Wirtschaft zurückgegangen. Im September 2019 erneuerten Brasilien und Argentinien ihr Autohandelsabkommen, das bis 2029 erhöhte brasilianische Exporte in das Nachbarland ermöglichte, den Freihandel mit Kraftfahrzeugen jedoch auf das nächste Jahrzehnt verschob.

Darüber hinaus verzeichnete Peru in den letzten fünf Jahren ein rasantes Wirtschaftswachstum und ist auf dem besten Weg, einer der führenden Automobilakteure Lateinamerikas zu werden. Dies ist auf Faktoren wie die offene Marktstrategie Perus zurückzuführen, die zum Abschluss neuer Freihandelsabkommen (FTAs) mit asiatischen Ländern, dem Verband Südostasiatischer Nationen (ASEAN) und Nordamerika geführt hat.

- Mehrere große Automobilhersteller, darunter General Motors, Subaru und Land Rover, haben in den lateinamerikanischen Markt investiert. Darüber hinaus wird mit der Einführung von Steuererleichterungen für Neufahrzeuge ein sprunghafter Anstieg der Automobilverkäufe erwartet.

Überblick über die Pkw-Industrie in Lateinamerika

Zu den wichtigsten Herstellern auf dem Markt gehören Nissan-Renault, General Motors, Volkswagen AG, FCA Group, Hyundai-Kia, Toyota Motor Corporation und Ford. Weitere laufende Werkserweiterungen, Fusionen und Übernahmen zwischen den Fahrzeugherstellern verzeichnen ein starkes Marktwachstum.

Beispielsweise unterzeichnete BYD im November 2022 eine Absichtserklärung mit dem Bundesstaat Bahia zur Übernahme des Ford-Werks in Camaçari, um drei neue Montagelinien zu errichten. Die Regierung behauptet, dass BYD 3 Milliarden BRL investieren würde, um neben Elektro- und Hybridfahrzeugen auch vollelektrische Busse, Lastkraftwagen und Personenkraftwagen sowie eine Anlage zur Verarbeitung von Lithium und Eisenphosphat zu produzieren. Darüber hinaus kündigte Hyundai im Juli 2022 eine Investition von 200 Millionen BRL in das Werk Piracicaba in Brasilien an, um seine HB20-Kompaktbaureihe zu erneuern, gerade als das Fließheck zum meistverkauften Pkw des Landes wird.

Marktführer für Pkw in Lateinamerika

-

Renault-Nissan

-

General Motors Company

-

Volkswagen AG

-

FCA Group

-

Hyundai Motor Company

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Pkw-Markt in Lateinamerika

- November 2022 Great Wall Motors (GWM) gab bekannt, dass es im ersten Quartal 2023 mit dem Verkauf des SUV Haval H6 in Brasilien beginnen wird, mit einem Paket halbautonomer Funktionen und Sicherheitstechnologien, einschließlich Gesichtserkennung, die bis zu fünf identifizieren kann Verschiedene Personen sind im System registriert.

- Okt. 2022 Toyota kündigte an, den Conquest einzuführen, ein neues Modell des in Argentinien hergestellten Toyota Hilux. Die Anzahl der bei Zárate produzierten Pickup-Modelle wird mit dem erwarteten Debüt des Conquest von 15 auf 16 steigen. Obwohl er erschwinglicher sein und weniger Leistung haben wird als der Hilux GR-Sport III, wird der Hilux Conquest über ein unverwechselbares Aussehen und einzigartige Funktionen verfügen und sich auf den Einsatz im Gelände und in der Freizeit konzentrieren.

- Januar 2022 Link, ein Hersteller von Elektrofahrzeugen in den USA, plant die Errichtung seines Montagewerks im mexikanischen Bundesstaat Puebla. In diesen Produktionsaufbau wurden 265 Millionen US-Dollar investiert.

Lateinamerika-Pkw-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.2 Marktbeschränkungen

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.3.1 Bedrohung durch neue Marktteilnehmer

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Verhandlungsmacht der Lieferanten

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße in Milliarden US-Dollar)

5.1 Nach Fahrzeugtyp

5.1.1 Fließheck

5.1.2 Seit

5.1.3 Sport Utility Vehicle

5.2 Nach Kraftstoffart

5.2.1 Benzin

5.2.2 Diesel

5.2.3 Elektrisch

5.3 Nach Geographie

5.3.1 Lateinamerika

5.3.1.1 Brasilien

5.3.1.2 Argentinien

5.3.1.3 Mexiko

5.3.1.4 Rest Lateinamerikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Marktanteil des Anbieters

6.2 Firmenprofile

6.2.1 General Motors

6.2.2 Fiat Chrysler Automobiles (FCA)

6.2.3 Volkswagen AG

6.2.4 Hyundai Motor Company

6.2.5 Ford Motor Company

6.2.6 Toyota Motor Corporation

6.2.7 Renault

6.2.8 Honda Motor Co. Ltd

6.2.9 Nissan Motor Corporation

6.2.10 Suzuki Motor Corporation

6.2.11 Daimler AG (Mercedes-Benz)

6.2.12 BMW

6.2.13 Audi

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Pkw-Industrie in Lateinamerika

Ein Personenkraftwagen ist ein Straßenkraftfahrzeug, mit Ausnahme eines Mopeds oder Motorrads, das zur Personenbeförderung bestimmt ist und nicht mehr als neun Personen Platz bietet.

Der lateinamerikanische Pkw-Markt ist nach Fahrzeugtyp (Fließheck, Limousine und Sports Utility Vehicle), Kraftstofftyp (Benzin, Diesel und Elektro) und Land (Brasilien, Argentinien, Mexiko und der Rest Lateinamerikas) segmentiert. Der Bericht gibt die wertmäßige Marktgröße (USD) für alle genannten Segmente an.

| Nach Fahrzeugtyp | ||

| ||

| ||

|

| Nach Kraftstoffart | ||

| ||

| ||

|

| Nach Geographie | ||||||||||

|

Häufig gestellte Fragen zur Pkw-Marktforschung in Lateinamerika

Wie groß ist der Pkw-Markt in Lateinamerika derzeit?

Der lateinamerikanische Pkw-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem lateinamerikanischen Pkw-Markt?

Renault-Nissan, General Motors Company, Volkswagen AG, FCA Group, Hyundai Motor Company sind die größten Unternehmen, die auf dem lateinamerikanischen Pkw-Markt tätig sind.

Welche Jahre deckt dieser lateinamerikanische Pkw-Markt ab?

Der Bericht deckt die historische Marktgröße des Pkw-Marktes in Lateinamerika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Pkw-Marktes in Lateinamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Pkw-Industrie in Lateinamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pkw in Lateinamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Pkw-Analyse in Lateinamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.