Größe des inländischen CEP-Marktes in Lateinamerika

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

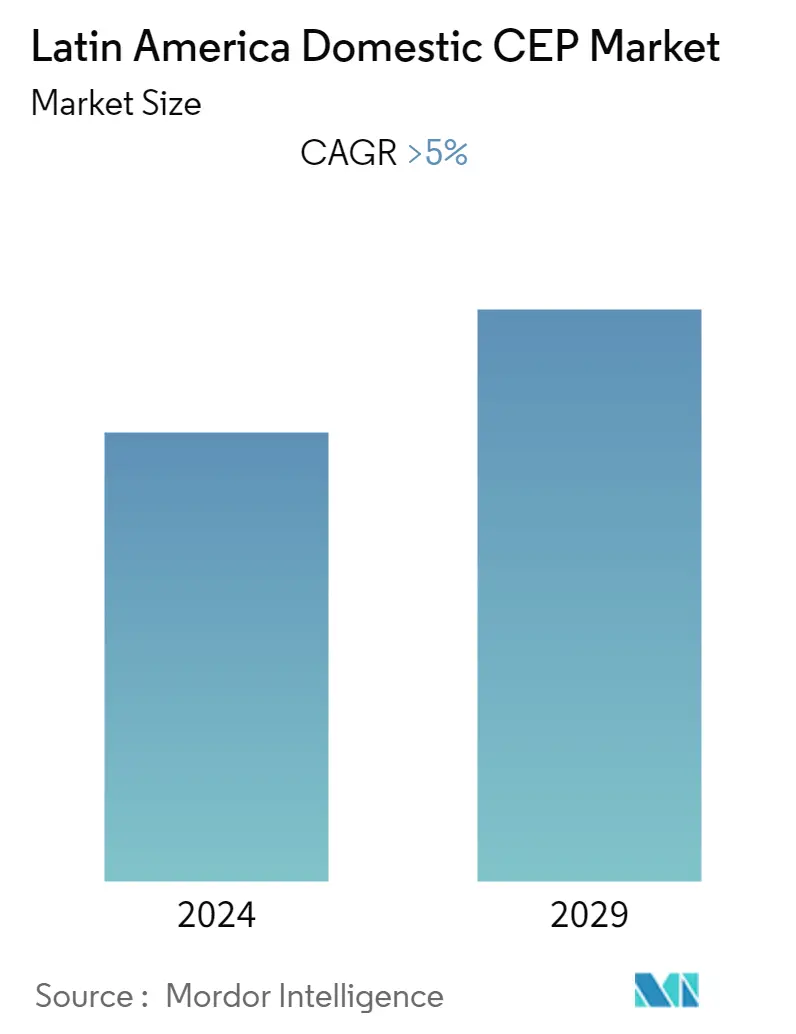

| CAGR | > 5.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des inländischen CEP-Marktes in Lateinamerika

Es wird geschätzt, dass der lateinamerikanische Markt für inländische Kurier-, Express- und Paketdienste (KEP) im Prognosezeitraum (2022–2027) eine jährliche Wachstumsrate von mehr als 5 % verzeichnen wird.

Im Zuge der COVID-19-Pandemie begann die Digitalisierung in der Region eine immer wichtigere Rolle zu spielen. Lateinamerikaner tätigen beispiellose Einkäufe auf digitalem Weg. Es ist zu erwarten, dass die aktuelle Welle der zunehmenden Digitalisierung anhält. Mit dem Anstieg des E-Commerce während der Pandemie hat die Nachfrage die Lieferkette erstickt und die Kapazität der Einzelhändler eingeschränkt, Bestellungen zu erfüllen und den Lagerbestand so schnell wieder aufzufüllen, wie die Kunden ihn benötigen. Logistikdienstleistungen haben mit der Wiederbelebung des internationalen Handels neues Potenzial, Verbraucher zu gewinnen, die ersten in der Post-COVID-Phase.

Zwischen Januar und Mai 2021 blieb Mexiko der wichtigste Handelspartner der Vereinigten Staaten mit einer Beteiligung von 14,7 % und der Erwartung steigender Importe, Exporte und möglicherweise kommerzieller Dienstleistungen, wobei die Logistik zu den am meisten nachgefragten zählte. Im April 2021 wurde Mexiko der erste Geschäftspartner der Vereinigten Staaten, der ausschließlich Waren austauschte, ohne Dienstleistungen. Auf Mexiko entfielen im vierten Monat des Jahres 14,7 % der gesamten Warenexporte und -importe, vor Kanada (14,2 %) und China (13,3 %).

Der E-Commerce-Markt in Mexiko ist stark und wächst weiter. Der Umsatz wird bis Ende 2021 schätzungsweise 21 Milliarden US-Dollar erreichen, bei einer jährlichen Wachstumsrate von 3,8 % und das Marktvolumen soll bis 2024 voraussichtlich 24 Milliarden US-Dollar erreichen. Mit aktueller Internetdurchdringung Mit 74 % und mehr als 45 % der Bevölkerung im Alter zwischen 25 und 54 Jahren besteht Spielraum für noch mehr Wachstum. Die beliebteste Kategorie für Online-Käufer in Mexiko ist derzeit Elektronik und Medien (6,42 Milliarden US-Dollar), gefolgt von Mode (5,2 Milliarden US-Dollar).

Inländische CEP-Markttrends in Lateinamerika

Wachsende Möglichkeiten in Brasilien, den Markt voranzutreiben

Viele Unternehmen begannen mit der Ausweitung ihrer Logistikaktivitäten, um das Potenzial der CEP für eine schnelle Expansion zu nutzen. DHL beispielsweise wächst in der gesamten Region und investiert in neue Technologien, um die Effizienz seiner Liefernetzwerke zu steigern. Die Brasilianer sind dafür bekannt, dass sie zu den Ersten gehörten, die neue Technologien akzeptierten. Im Land gibt es bereits eine florierende Industrie für digitale Güter und Dienstleistungen. Brasilien ist ein fruchtbarer Boden für digitale Güter und gleichzeitig der wettbewerbsintensivste Markt der Region. Das deutliche Wachstum des E-Commerce im Jahr 2020 ist auf die Verlagerung des Konsums von physischen Geschäften in den digitalen Bereich zurückzuführen, die dazu führte, dass mehr als 17 Millionen Brasilianer zum ersten Mal online einkauften, was einem Anstieg von 23 % entspricht.

Der inländische Postverkehr in Mexiko belief sich im Jahr 2020 auf rund 285,4 Millionen abgefertigte Sendungen. Dies bedeutete einen Rückgang von rund 20,5 % im Vergleich zur Anzahl der transportierten Sendungen im Vorjahr. Der mexikanische Online-Verkaufsverband schätzt, dass das inländische E-Commerce-Geschäft im Jahr 2020 einen Wert von 15,8 Milliarden US-Dollar hatte, ein Anstieg um 81 % gegenüber 2019. Im Jahr 2020 nutzten 50,7 Millionen Mexikaner den E-Commerce, ein Anstieg um 9 % gegenüber dem Vorjahr. Die Lieferung von Lebensmitteln war 2020 die beliebteste Online-Transaktion, gefolgt von Mode- und Schönheitsprodukten. Die Einkäufe in Online-Apotheken und Supermärkten stiegen um 41 % bzw. 40 %.

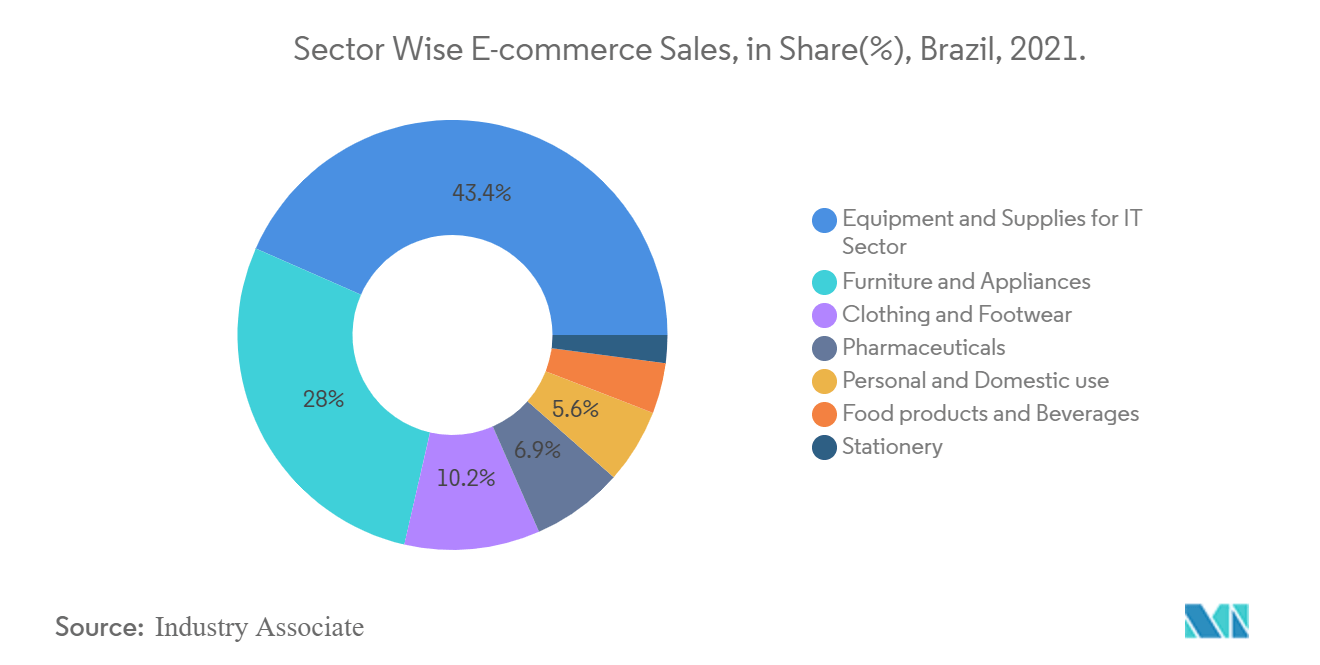

Im Jahr 2021 verzeichnete Brasilien ein robustes Wachstum der E-Commerce-Umsätze um 48,4 % im Vergleich zu 2020, da die Verbraucher in größerem Umfang zum Online-Shopping übergingen. Im November 2021 machte der E-Commerce 17,9 % des Einzelhandelsumsatzes aus, ein riesiger Rekord seit Januar 2018. Auch im Jahr 2021 waren die beliebtesten E-Commerce-Kategorien mit mehr als 43 die beliebtesten E-Commerce-Kategorien für Büro, IT und Kommunikation % des Umsatzes, gefolgt von Möbeln und Geräten, Bekleidung usw.

E-Commerce treibt den Markt voran

Der E-Commerce in Argentinien ist in der lateinamerikanischen Region auf dem Vormarsch, da der E-Commerce-Sektor im Einzelhandel im Jahr 2020 ein deutliches Wachstum von mehr als 79 % verzeichnete. Brasilien und Mexiko treiben den E-Commerce-Sektor Lateinamerikas voran. Brasilien hat den größten E-Commerce-Anteil in Lateinamerika und der Markt hatte im Jahr 2020 einen Wert von 19,6 Milliarden US-Dollar, was einem Anteil von 53,5 % entspricht. Im Jahr 2021 entschieden sich mehr als 188 Millionen Menschen in Lateinamerika für den Online-Einkauf. Von Online-Käufern wird erwartet, dass sie mit der Zeit mehr ausgeben. Die durchschnittlichen Ausgaben der Online-Nutzer beliefen sich im Jahr 2021 auf mehr als 220 USD.

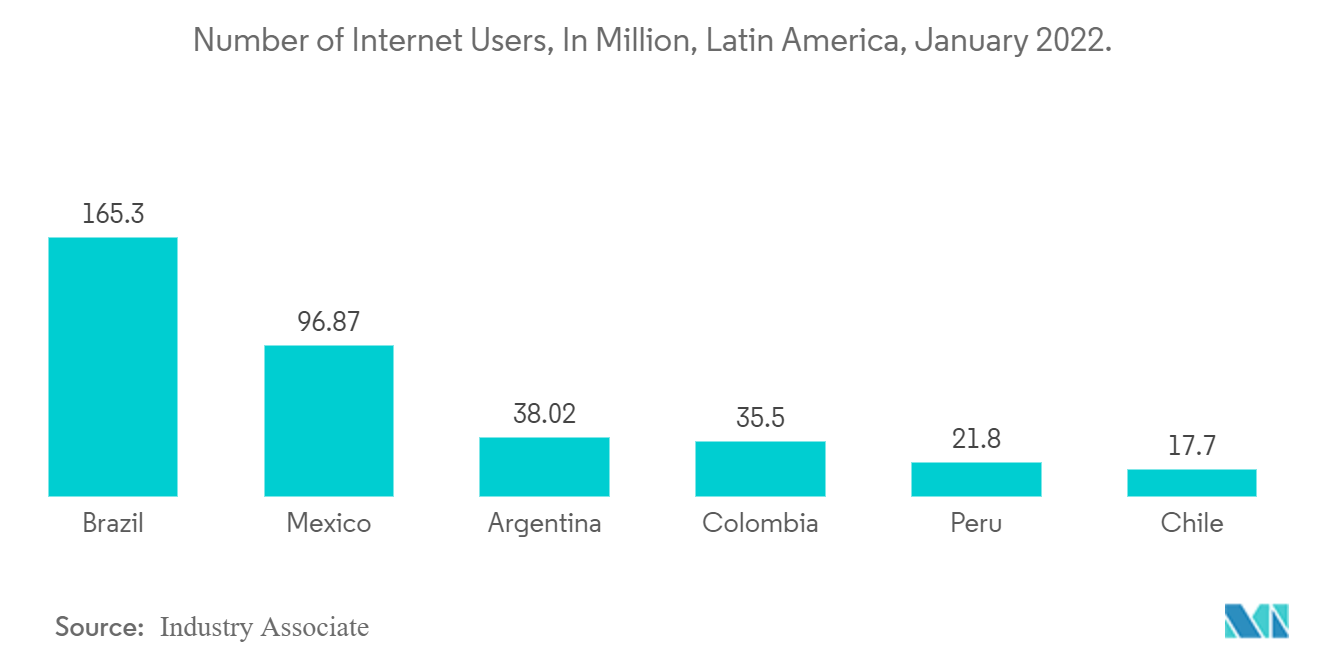

Die steigende Internetdurchdringung treibt den Markt an. Im Jahr 2021 lag die Internetdurchdringung in Lateinamerika bei 71 % und die Smartphone-Durchdringung bei 69 % der Gesamtbevölkerung. In städtischen Gebieten sind die Penetrationsraten höher. Brasilien war mit mehr als 165,3 Millionen Internetnutzern im Januar 2022 das führende Land, gefolgt von Mexiko und Argentinien. Im Jahr 2022 tätigten Mexikos Internetnutzer die meisten E-Commerce-Käufe, da mehr als 64 % der Internetnutzer Konsumgüter über E-Commerce-Plattformen kauften. Außerdem bestellen mehr als 39 % der Menschen Lebensmittel über Online-Shops.

Überblick über die inländische KEP-Branche in Lateinamerika

Der inländische CEP-Markt in Lateinamerika ist fragmentiert und besteht aus einer Mischung aus globalen und lokalen Akteuren. Dies macht die Branche äußerst wettbewerbsfähig. Zu den starken Akteuren des Landes gehören Brazil Post, Sky Postal, Kühne Nagel, Kerry Logistics und DHL Express. Viele Unternehmen begannen mit dem Ausbau ihrer Logistikaktivitäten, um das Potenzial der CEP für eine schnelle Expansion zu nutzen. DHL beispielsweise wächst in der gesamten Region und investiert in neue Technologien, um die Effizienz seiner Liefernetzwerke zu steigern. Die Brasilianer sind dafür bekannt, dass sie zu den Ersten gehörten, die neue Technologien akzeptierten. Im Land gibt es bereits eine florierende Industrie für digitale Güter und Dienstleistungen. Brasilien ist ein fruchtbarer Boden für digitale Güter und gleichzeitig der wettbewerbsintensivste Markt der Region.

Inländische KEP-Marktführer in Lateinamerika

-

Brazil Post

-

Sky Postal

-

Kuehne Nagel

-

Kerry Logistics

-

DHL Express

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum inländischen KEP-Markt in Lateinamerika

August 2021 DHL (der führende internationale Anbieter von Luft-, See- und Straßenfrachtdiensten) hat seine digitale Logistikplattform Saloodo gestartet! für Verlader und Transportanbieter in Argentinien. Dies bietet Verladern und Spediteuren eine zentrale Plattform für Straßenfrachtverbindungen. Darüber hinaus empfiehlt die digitale Plattform passende Preise auf Basis aktueller Marktdaten und stellt alle Transportdokumente digital zur Verfügung.

Juli 2021 Kerry Logistics Peru SAC (Kerry Logistics Peru) nahm im Juli 2021 den Betrieb auf und baute die Präsenz von Kerry Logistics Network in Lateinamerika aus, erhöhte seine internationalen Speditionskapazitäten und erschloss den peruanischen Exporthandel.

Bericht über den inländischen CEP-Markt in Lateinamerika – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

2.1 Analysemethodik

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Aktuelles Marktszenario

4.2 Technologische Trends

4.3 Staatliche Beschränkungen

4.4 Überblick über den Logistik- und Lagermarkt in Lateinamerika

4.5 Kurzbericht zum Speditionsmarkt in Lateinamerika

4.6 Branchenliefer-/Wertschöpfungskettenanalyse

4.7 Spotlight auf den E-Commerce-Sektor in Lateinamerika

4.8 Auswirkungen von COVID-19 auf den KEP-Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.2 Marktbeschränkungen

5.3 Marktchancen

5.4 Porters Fünf-Kräfte-Analyse

5.4.1 Bedrohung durch neue Marktteilnehmer

5.4.2 Verhandlungsmacht von Käufern/Verbrauchern

5.4.3 Verhandlungsmacht der Lieferanten

5.4.4 Bedrohung durch Ersatzprodukte

5.4.5 Wettberbsintensität

6. MARKTSEGMENTIERUNG

6.1 Nach Unternehmen

6.1.1 Business-to-Business (B2B)

6.1.2 Business-to-Customer (B2C)

6.1.3 Kunde-zu-Kunde (C2C)

6.2 Nach Typ

6.2.1 E-Commerce

6.2.2 Nicht-E-Commerce

6.3 Vom Endbenutzer

6.3.1 Dienstleistungen

6.3.2 Groß- und Einzelhandel

6.3.3 Gesundheitspflege

6.3.4 Industrielle Fertigung

6.3.5 Andere Endbenutzer

6.4 Nach Land

6.4.1 Brasilien

6.4.2 Mexiko

6.4.3 Columbia

6.4.4 Argentinien

6.4.5 Rest Lateinamerikas

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Überblick (Marktkonzentration und Hauptakteure)

7.2 Firmenprofile

7.2.1 Brazil Post

7.2.2 Sky Postal

7.2.3 Kuehne Nagel

7.2.4 Kerry Logistics

7.2.5 DHL Express

7.2.6 Nippon Express

7.2.7 CH Robinson Worldwide Inc.

7.2.8 UPS

7.2.9 FedEx Corporation

7.2.10 DB Schenker

7.2.11 CEVA Logistics

7.2.12 SF International

7.2.13 Loggi

7.2.14 Gefco Logistics*

8. ZUKUNFT DES MARKTES

9. ANHANG

Segmentierung der inländischen KEP-Branche in Lateinamerika

Unter CEP (Kurier, Express und Paket) versteht man eine Reihe von Diensten, die die Lieferung verschiedener Waren und Produkte an viele Orte auf dem Land-, Luft- oder Wasserweg umfassen. Expresslieferungen sind im Gegensatz zu Kurier- und Paketdiensten häufig zeitgebunden, wobei verschiedene Sendungen mit hohem Wert innerhalb weniger Tage oder zu einem vorher vereinbarten Termin eintreffen. Darüber hinaus bietet der Bericht eine umfassende Hintergrundanalyse des inländischen CEP-Marktes in Lateinamerika, die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen sowie detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der lateinamerikanische Markt für inländische Kurier-, Express- und Paketdienste (CEP) ist nach Geschäftsmodell (Business-to-Business (B2B), Business-to-Customer (B2C) und Customer-to-Customer (C2C)) und Typ segmentiert (E-Commerce und Nicht-E-Commerce), Endbenutzer (Dienstleistungen, Groß- und Einzelhandel, Gesundheitswesen, industrielle Fertigung und andere Endbenutzer) und Land (Brasilien, Mexiko, Kolumbien, Argentinien und übriges Lateinamerika). Der Bericht bietet Marktgrößen und Prognosen für den Markt für inländische Kurier-, Express- und Paketdienste (CEP) in Lateinamerika im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Unternehmen | ||

| ||

| ||

|

| Nach Typ | ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

|

| Nach Land | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur inländischen CEP-Marktforschung in Lateinamerika

Wie groß ist der inländische CEP-Markt in Lateinamerika derzeit?

Der inländische CEP-Markt in Lateinamerika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem inländischen CEP-Markt in Lateinamerika?

Brazil Post, Sky Postal, Kuehne Nagel, Kerry Logistics, DHL Express sind die größten Unternehmen, die auf dem inländischen KEP-Markt in Lateinamerika tätig sind.

Welche Jahre deckt dieser inländische CEP-Markt in Lateinamerika ab?

Der Bericht deckt die historische Marktgröße des inländischen CEP-Marktes in Lateinamerika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des inländischen CEP-Marktes in Lateinamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der inländischen KEP-Branche in Lateinamerika

Statistiken für den inländischen CEP-Marktanteil, die Größe und die Umsatzwachstumsrate in Lateinamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die inländische CEP-Analyse Lateinamerikas umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.