Marktanalyse für den Bau von Rechenzentren in Lateinamerika

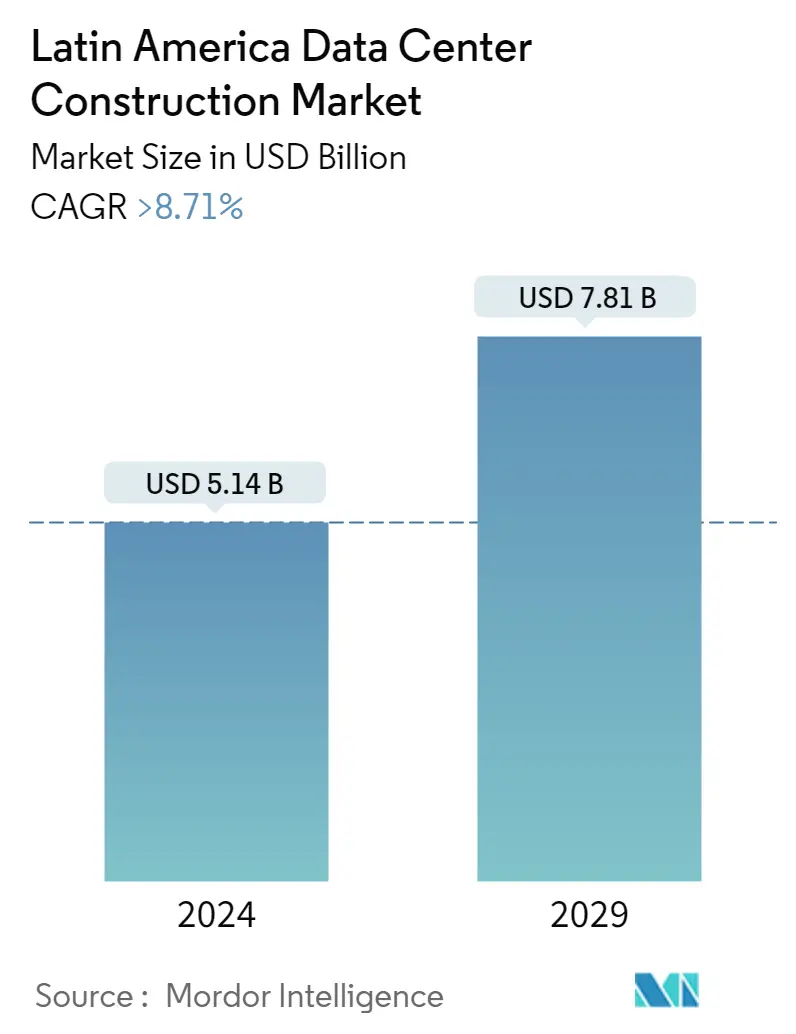

Die Größe des lateinamerikanischen Marktes für den Bau von Rechenzentren wird im Jahr 2024 auf 5,14 Milliarden US-Dollar geschätzt und soll bis 2029 7,81 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 8,71 % im Prognosezeitraum (2024–2029) entspricht.

Das Wachstum fortschrittlicher Technologien wie softwaredefinierter Rechenzentren, des Internets der Dinge (IoT) und der Notfallwiederherstellung steigerte die Nachfrage nach dem Bau von Rechenzentren in Lateinamerika.

- Der Bau eines Rechenzentrums ist eine sehr komplexe Aufgabe, die eine umfassende Planung der elektrischen, Standort- und mechanischen Anforderungen erfordert. Darüber hinaus erfüllen die Rechenzentren Missionsaufgaben, weshalb jede Unvollkommenheit des Energiemanagements im Gebäudedesign katastrophale Folgen haben und zu höheren Kosten für die Unternehmen führen könnte.

- Der Bedarf an Rechenzentren ist in den letzten Jahren gestiegen, da die digitale Infrastruktur aufgrund der zunehmenden Verbreitung von Cloud-Diensten gewachsen ist. In diesem Zeitraum wurde die flächendeckende Verbreitung von Cloud-Diensten durch den begrenzten Speicherplatz in den Rechenzentren gebremst.

- Anschließend entstand das Konzept der Hyperscale-Rechenzentren und Colocation-Rechenzentren. Es wird erwartet, dass der Bau von Hyperscale-Rechenzentren und Colocation-Rechenzentren die Nachfrage nach dem Bau von Rechenzentren in Zukunft ankurbeln wird.

- Die rasante Verbreitung mobiler Geräte und Hochgeschwindigkeits-Breitbandkonnektivität wird auf das Wachstum des Marktes für den Bau von Rechenzentren in der lateinamerikanischen Region zurückgeführt. Darüber hinaus steigern die steigende Nachfrage nach vernetzten Geräten und die Einführung neuer Technologien wie IoT, Cloud-basierte Dienste und Big-Data-Analysen die Nachfrage nach neuen Einrichtungen in der Region.

- Im September 2023 gab Saala Data Centers, eine der führenden lateinamerikanischen Plattformen für nachhaltige Rechenzentren im Hyperscale-Markt, seine Rolle als exklusiver Nachhaltigkeitspartner bei Datacloud USA 2023 bekannt. Die Zusammenarbeit mit Datacloud USA stärkt nachhaltige Initiativen und unterstreicht die Nachhaltigkeit von Scala im Hyperscale-Bereich Entwicklung von Rechenzentren in Lateinamerika

- Es wird erwartet, dass die zunehmenden Investitionen in den Bau neuer Rechenzentren in lateinamerikanischen Ländern wie Brasilien das Marktwachstum im Prognosezeitraum vorantreiben werden. Das brasilianische Unternehmen AMT (Agência Moderna Tecnologia) hat sich für CenturyLink entschieden, um seine wachsende Nachfrage nach Cloud-Diensten im Rahmen der Geschäftsausweitung mit dem Managementsystemanbieter Sankhya für Rechenzentrumsdienste in Rio de Janeiro zu decken. Das modulare Rechenzentrum von CenturyLink in Rio de Janeiro bietet Kunden eine Verarbeitungsumgebung, die darauf ausgelegt ist, ein hohes Maß an Verfügbarkeit, verbesserte Qualität und höhere Zugriffsgeschwindigkeiten für den Rest der Welt zu bieten.

- Die Investitionen in Rechenzentren und fortschrittliche Informationsverarbeitungsstrukturen haben sich in Lateinamerika trotz der COVID-19-Krise beschleunigt. Verschiedene Unternehmen auf dem Markt haben ihre Schritte zum Bau von Rechenzentren angekündigt.

Markttrends für den Bau von Rechenzentren in Lateinamerika

Das IT- und Telekommunikationssegment soll einen bedeutenden Marktanteil halten

- In der Region werden derzeit massive Investitionen von IT- und Telekommunikationsanbietern getätigt. Es hat sich gezeigt, dass die groß angelegte Einführung digitaler Technologien auf verschiedene Weise gute Auswirkungen auf die Verringerung der Einkommensungleichheit auf Haushaltsebene hat, einschließlich einer verbesserten Verbindung und eines verbesserten Zugangs zu digitalen Diensten. Digitale Finanzdienstleistungen unterstützen Unternehmen bei der Überwindung von Anspruchs- und Erschwinglichkeitsbarrieren und bieten Menschen sichere und zuverlässige Möglichkeiten, Geld zu sparen, Geld zu leihen und sich gegen Risiken abzusichern.

- Die massive Einführung von Cloud Computing, IoT-Diensten und Big Data sowie das Wachstum sozialer Netzwerke und der Bedarf an Online-Videodiensten haben Telekommunikationsdienstleistern in der Region dabei geholfen, ihr Internet-Backbone aufzubauen. Google hat sein privates Unterseekabel Curie in Valparaiso, Chile, angedockt. Das Kabel ist direkt mit dem Equinix LA4-Rechenzentrum in Los Angeles, Kalifornien, verbunden. Etwa 10 Unterseekabelprojekte werden im Jahresvergleich zu hohen Investitionen in Rechenzentren führen.

- Die Rechenzentren in Lateinamerika sind auf eine hohe Rackdichte ausgelegt. Die zunehmende Auslastung der IT-Infrastruktur hat die Rack-Leistungsdichte in Rechenzentren in Lateinamerika auf durchschnittlich 4–6 kW erhöht. Der wachsende Bedarf an Lösungen wie High Performance Computing (HPC) und Virtualisierung wird die Rack-Leistungsdichte im Prognosezeitraum weiter auf 8–10 kW steigern und damit den Markt für den Bau von Rechenzentren in Lateinamerika antreiben.

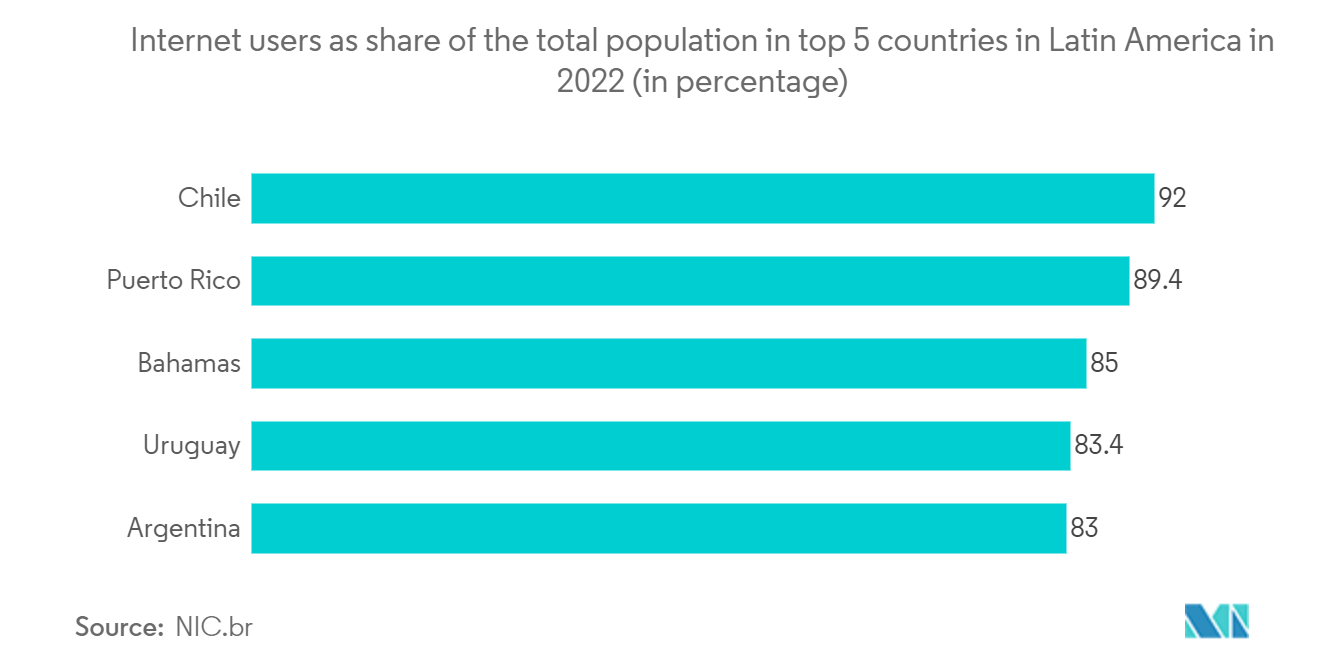

- Die lateinamerikanischen Länder haben hervorragende Aussichten auf mehreren wesentlichen Säulen einer starken digitalen Wirtschaft. Der Zugang zu einer sinnvollen (sicheren, produktiven und kostengünstigen) Internetverbindung und zu Daten ist die Grundlage der digitalen Wirtschaft. Aufgrund von Fusionen und Übernahmen steigt der Marktanteilszuwachs von IT- und Telekommunikationsunternehmen auch in Lateinamerika stark an.

Es wird erwartet, dass Brasilien den Marktanteil dominieren wird

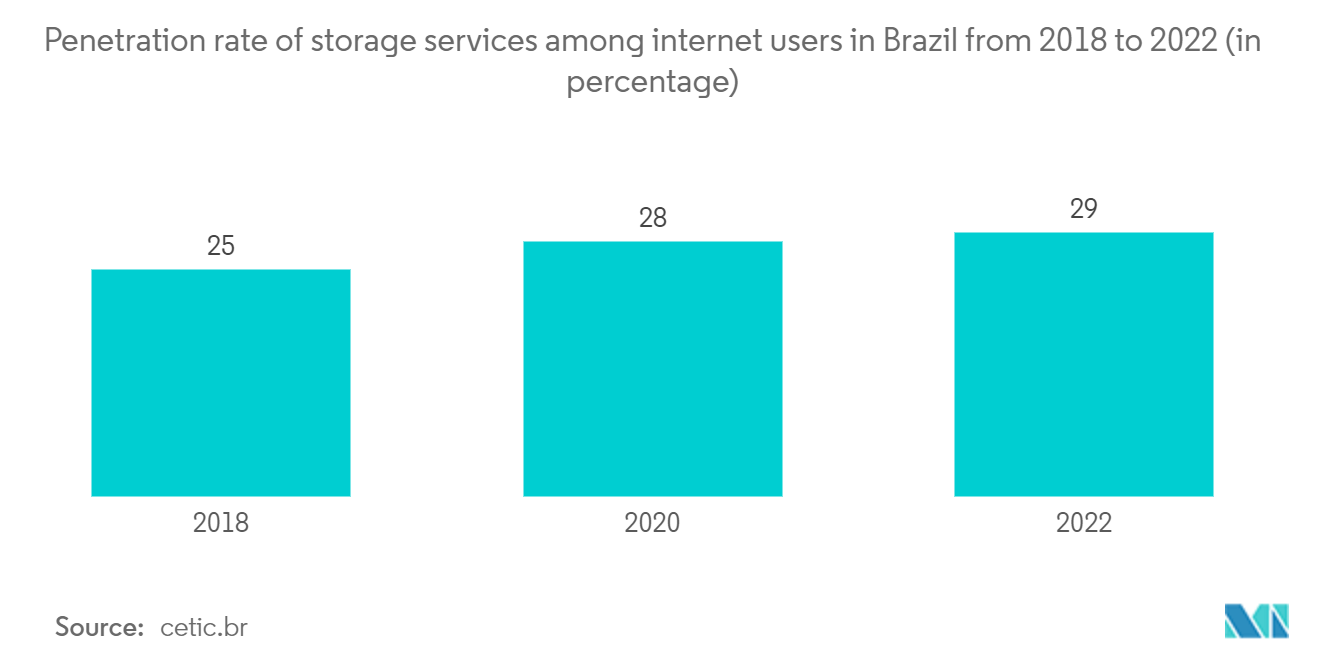

- Das wachsende Cloud-Computing (weiter angeheizt durch COVID-19), die zunehmende Durchdringung ausländischer Cloud-Anbieter, staatliche Vorschriften zur lokalen Datensicherheit und zunehmende Investitionen inländischer Akteure sind einige der Hauptfaktoren, die die Nachfrage nach Rechenzentren im Land antreiben. Es gibt fast 120 Rechenzentren im Land.

- Die Nachfrage nach geringer Latenz und hoher Leistung beschleunigt zusammen mit der jüngsten Homeoffice-Kultur aufgrund des landesweiten Lockdowns vor allem die Einführung von Rechenzentren in der Nähe von Kunden und Unternehmen, um hybride Multi-Cloud-Ökosysteme zu ermöglichen.

- Laut der brasilianischen Software-Vereinigung (ABES) ist Brasilien das größte Technologie-Ökosystem Lateinamerikas. Den von Equinix veröffentlichten Daten zufolge verzeichneten die IT-Investitionen in Lateinamerika in den vergangenen Jahren ein Wachstum von 1,3 % und werden in den kommenden Jahren voraussichtlich um 4–5 % steigen. Die Investitionen der Brasilianer in die IT-Branche und den Telekommunikationssektor werden jeweils etwa 40–50 Milliarden US-Dollar betragen. Es wird erwartet, dass dies einen massiven Aufschwung für den Cloud-Computing-Markt und damit auch für den Rechenzentrumsmarkt bedeuten wird.

- Die brasilianische Regierung spielt auch eine wichtige Rolle beim Aufbau der lokalen Rechenzentrumsinfrastruktur. Nach Angaben der Regierung wird das Allgemeine Datenschutzgesetz (LGPD) des Landes umgesetzt, das voraussichtlich viele Unternehmen im Land dazu zwingen wird, ihren Cloud-Zugriff auf private Netzwerke zu verlagern und ihre Verschlüsselungsdienste zu aktualisieren, um den Schutz der Benutzerdaten zu erweitern.

- Darüber hinaus übt COVID-19 einen hohen Druck auf Endbenutzerunternehmen aus, Remote-Arbeit zu unterstützen, und beschleunigt ihre Umstellung auf die Cloud und die Digitalisierung. Unternehmen wie IBM und Microsoft behaupten, dass dies den Rechenzentrumsmarkt im Land ankurbeln wird, da der Ausbau von Rechenzentren es Organisationen und Regierungsinstitutionen ermöglicht, die Datensouveränität aufrechtzuerhalten, indem sie die Daten innerhalb ihrer Rechtsgrundlage belassen.

- Da Unternehmen in Brasilien angesichts der bevorstehenden strengeren Compliance- und Schutzvorschriften eine bessere Kontrolle über ihre Daten anstreben, zielen Rechenzentrumsanbieter wie IBM auf ihre Kunden ab, indem sie Cloud-Funktionen zusammen mit einer hybriden Multi-Cloud-Umgebung anbieten.

Überblick über die Baubranche für Rechenzentren in Lateinamerika

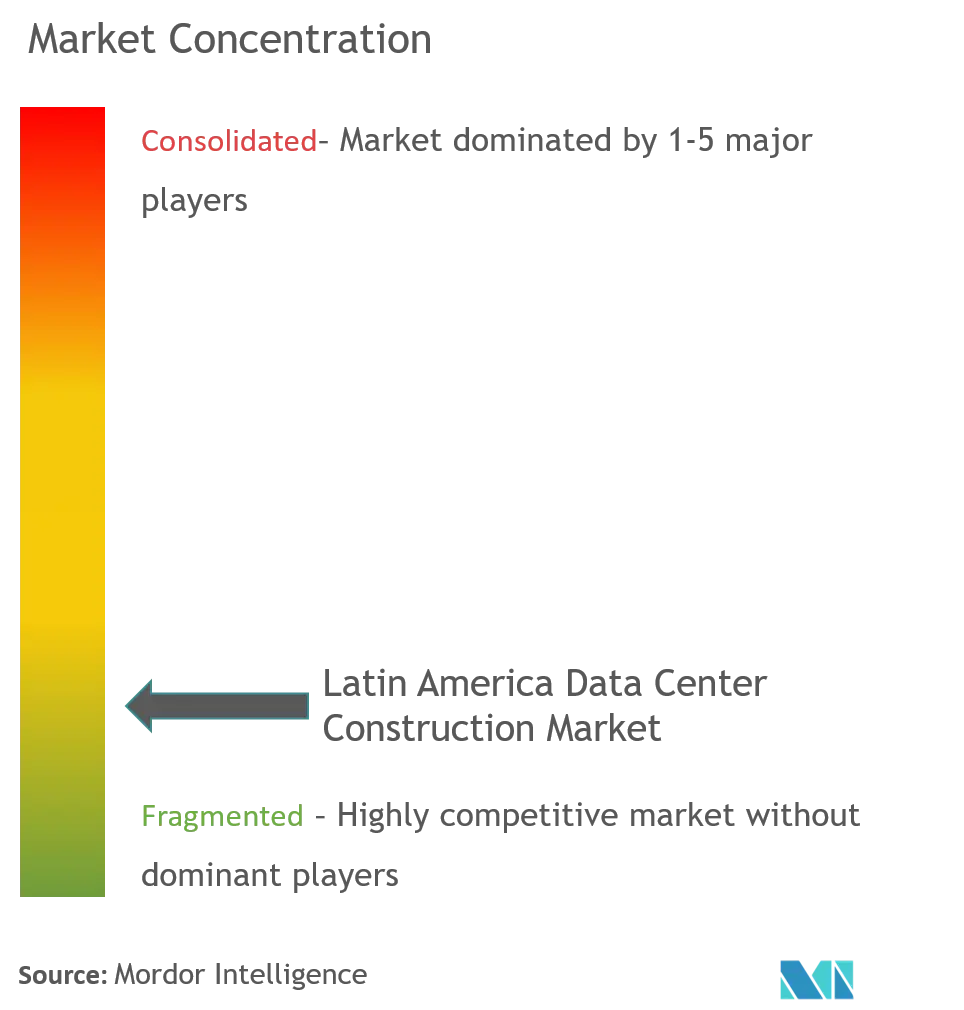

Der Markt für den Bau von Rechenzentren in Lateinamerika ist fragmentiert und die Konkurrenz ist hoch. Die Hauptakteure auf diesem Markt sind unter anderem AECOM, Cisco Systems, Inc., Corgan Inc., DPR Construction, Holder Construction Company und Dell Technologies Inc. Aufgrund des zunehmenden Bedarfs an differenzierten Produkten für mehrere Anwendungen können in diesem Markt durch Innovation nachhaltige Wettbewerbsvorteile erzielt werden. Durch Forschung und Entwicklung, Fusionen und Übernahmen sowie strategische Partnerschaften konnten sie sich stärker am Markt behaupten. Diese Akteure bauen ihre Marktpräsenz kontinuierlich aus, indem sie modernste Technologien anbieten und dadurch ihre Umsätze auf dem Markt steigern.

Im November 2022 gab Ascenty, der Marktführer für Rechenzentren in Lateinamerika, den Beginn des Baus von fünf neuen Anlagen bekannt und festigte damit seine Dominanz mit insgesamt 33 Infrastrukturen in Brasilien, Chile, Mexiko und jetzt Kolumbien weiter. Die neuen Rechenzentren befinden sich in Santiago 3, mit 21.000 m2 und 16 MW; Bogota 1 und 2 mit jeweils 9.000 m2 und 12 MW; und So Paulo 5 und 6 mit einer Fläche von 7.000 m2 und einer Kapazität von jeweils 19 MW.

Im August 2022 wurde das größte vertikale Rechenzentrum Lateinamerikas, SGRUTB04, mit einer Gesamtkapazität von 18 MW von Scala Data Centers, der führenden Plattform der Region für umweltfreundliche Rechenzentren im Hyperscale-Markt, ins Leben gerufen. Auf dem Tamboré Campus, einem Komplex im Besitz des Unternehmens im Großraum São Paulo, Brasilien, befindet sich SGRUTB04. Es ist einem einzelnen Hyperscale-Kunden gewidmet und wird mehr als zehn Jahre lang mit voller Kapazität betrieben. Dieses neue Scala-Rechenzentrum ist 5 Meter hoch, verfügt über sieben Etagen, von denen vier für Datenhallen vorgesehen sind, und verfügt über eine bebaute Gesamtfläche von über 13.000 Quadratmetern bzw. mehr als 1.500 Racks.

Marktführer im Rechenzentrumsbau in Lateinamerika

-

AECOM

-

DPR Construction

-

Fortis Construction

-

ZFB Group

-

RITTAL Sistemas Eletromecânicos Ltda. (RITTAL GMBH & CO. KG)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den Bau von Rechenzentren in Lateinamerika

- Januar 2023 Die Santos Port Authority (SPA) plant den Bau eines neuen Rechenzentrums durch das brasilianische Unternehmen Zeittec. Zeittec und die SPA, die staatliche Organisation, die für den Betrieb des Hafens von Santos im Bundesstaat São Paulo zuständig ist, haben sich auf die Bedingungen eines Bauvertrags für ein neues Rechenzentrum geeinigt. Die Arbeiten am Safe Room werden voraussichtlich im Januar beginnen und Mitte 2023 abgeschlossen sein. Nach Angaben des Unternehmens wird der SPA Safe Room dank NBR-zertifizierter Wände sowohl vor Einbrüchen als auch vor Bränden geschützt sein 10.636 als feuerbeständig bis zu 120 Minuten (CF 120). Es wird über OM4-Laser-Multimode-Glasfasern und eine strukturierte CAT 6A-Verkabelung verfügen.

- Dezember 2022 Aligned, finanziert von der Macquarie Group, beabsichtigt die Übernahme von Odata. Die Parteien befinden sich in fortgeschrittenen Gesprächen über einen Deal, der Odata einschließlich Schulden auf rund 1,8 Milliarden US-Dollar schätzen würde und möglicherweise bereits nächste Woche bekannt gegeben wird. Das Unternehmen kündigte bei der Eröffnung seiner ersten mexikanischen Anlage Anfang dieses Jahres an, dass es bald mit dem Bau eines zweiten 30-MW-Rechenzentrums in Querétaro beginnen werde und Peru sein nächster Markt sein würde.

Segmentierung der Rechenzentrumsbauindustrie in Lateinamerika

Durch den Bau eines Rechenzentrums wird im Wesentlichen eine Rechenzentrumsanlage aufgebaut, die die Baustandards der Betriebsumgebung des Rechenzentrums miteinander verbindet. Der Markt umfasst Tier-1, Tier-2, Tier-3 und Tier-4, die in kleinen, mittleren und großen Unternehmen eingesetzt werden.

Der lateinamerikanische Markt für den Bau von Rechenzentren ist in Infrastrukturtyp (elektrische Infrastruktur, mechanische Infrastruktur, allgemeiner Bau), Tiertyp (Tier-I und -II, Tier-III und Tier-IV) und Unternehmensgröße (klein und mittel) unterteilt -Unternehmen, Großunternehmen), Endbenutzer (BFSI, IT und Telekommunikation, Regierung und Verteidigung, Gesundheitswesen) und Land (Mexiko, Brasilien, Argentinien, übriges Lateinamerika). Der Bericht bietet Marktprognosen und Wertgrößen (USD) für alle oben genannten Segmente.

| Elektrische Infrastruktur | USV-Systeme |

| Andere elektrische Infrastruktur | |

| Mechanische Infrastruktur | Kühlsysteme |

| Gestelle | |

| Andere mechanische Infrastruktur | |

| Allgemeine Konstruktion |

| Tier-I und II |

| Stufe III |

| Stufe IV |

| Kleine und mittlere Unternehmen |

| Großunternehmen |

| Banken, Finanzdienstleistungen und Versicherungen |

| IT und Telekommunikation |

| Regierung und Verteidigung |

| Gesundheitspflege |

| Andere Endbenutzer |

| Mexiko |

| Brasilien |

| Argentinien |

| Rest Lateinamerikas |

| Infrastrukturtyp | Elektrische Infrastruktur | USV-Systeme |

| Andere elektrische Infrastruktur | ||

| Mechanische Infrastruktur | Kühlsysteme | |

| Gestelle | ||

| Andere mechanische Infrastruktur | ||

| Allgemeine Konstruktion | ||

| Tiertyp | Tier-I und II | |

| Stufe III | ||

| Stufe IV | ||

| Größe des Unternehmens | Kleine und mittlere Unternehmen | |

| Großunternehmen | ||

| Endbenutzer | Banken, Finanzdienstleistungen und Versicherungen | |

| IT und Telekommunikation | ||

| Regierung und Verteidigung | ||

| Gesundheitspflege | ||

| Andere Endbenutzer | ||

| Land | Mexiko | |

| Brasilien | ||

| Argentinien | ||

| Rest Lateinamerikas | ||

Häufig gestellte Fragen zur Marktforschung für den Bau von Rechenzentren in Lateinamerika

Wie groß ist der lateinamerikanische Markt für den Bau von Rechenzentren?

Es wird erwartet, dass der lateinamerikanische Markt für den Bau von Rechenzentren im Jahr 2024 ein Volumen von 5,14 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 8,71 % auf 7,81 Milliarden US-Dollar im Jahr 2029 wachsen wird.

Wie groß ist der Markt für den Bau von Rechenzentren in Lateinamerika derzeit?

Im Jahr 2024 wird der lateinamerikanische Markt für den Bau von Rechenzentren voraussichtlich ein Volumen von 5,14 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem lateinamerikanischen Markt für den Bau von Rechenzentren?

AECOM, DPR Construction, Fortis Construction, ZFB Group, RITTAL Sistemas Eletromecânicos Ltda. (RITTAL GMBH & CO. KG) sind die größten Unternehmen, die auf dem lateinamerikanischen Markt für den Bau von Rechenzentren tätig sind.

Welche Jahre deckt dieser Markt für den Bau von Rechenzentren in Lateinamerika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des lateinamerikanischen Marktes für den Bau von Rechenzentren auf 4,73 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des lateinamerikanischen Marktes für den Bau von Rechenzentren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für den Bau von Rechenzentren in Lateinamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zum Bau von Rechenzentren in Lateinamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Rechenzentrumsbaus in Lateinamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse zum Bau von Rechenzentren in Lateinamerika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.