Larvizide-Marktgröße und -anteil

Larvizide-Marktanalyse von Mordor Intelligenz

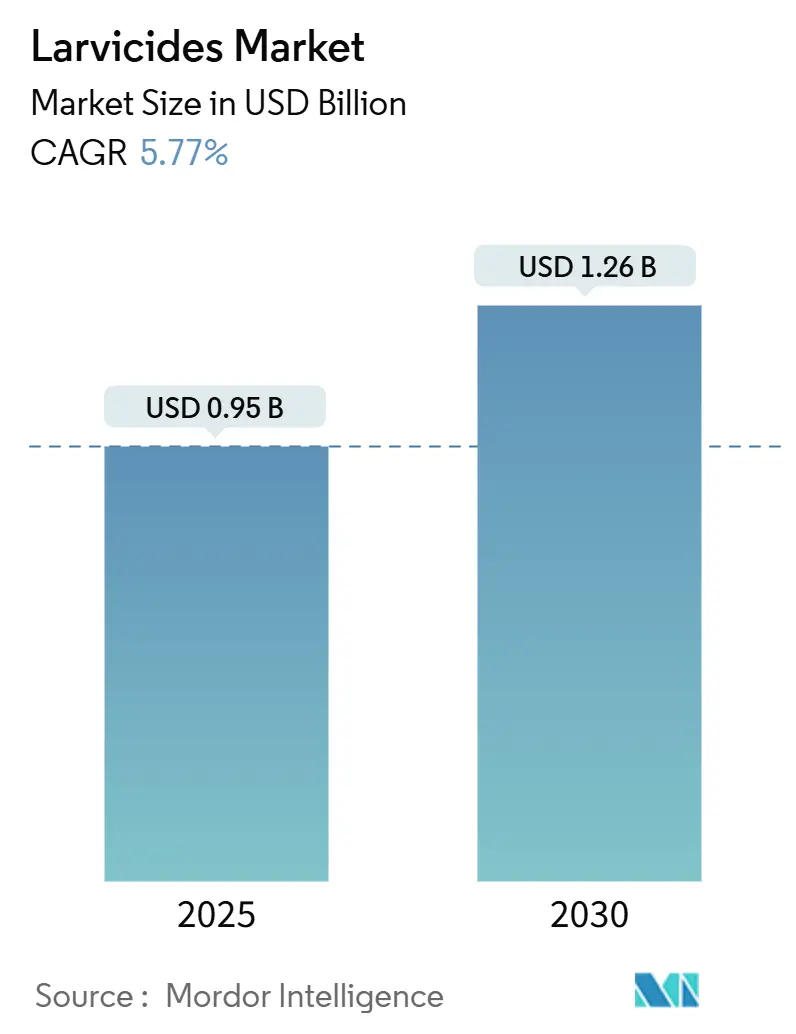

Die Larvizide-Marktgröße wird auf 0,95 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 1,26 Milliarden USD erreichen, bei einer CAGR von 5,77% während des Prognosezeitraums. Das Marktwachstum wird von mehreren Faktoren angetrieben, wie der zunehmenden Notwendigkeit, Mücken In ihrem Larvenstadium zu bekämpfen aufgrund reduzierter Wirksamkeit von Bekämpfungsmethoden für erwachsene Mücken, erweiterten Gesundheitsbudgets In Amerika und kontinuierlicher Entwicklung umweltverträglicher Bio-rationaler Formulierungen. Zusätzliche Wachstumstreiber umfassen verlängerte Mückenbrutsaisons In gemäßigten Regionen, anhaltende Dengue-Ausbrüche In tropischen Stadtgebieten und verstärkte Einführung integrierter Reis-Fisch-Anbausysteme, die aquakultur-sichere Larvizide erfordern. Der Markt steht vor Herausforderungen wie höheren Produktionskosten für biologische Produkte, inkonsistenten Anwendungsmethoden In ländlichen Gebieten und Anforderungen für GIS-basierte Überwachungssysteme zur Verbesserung der Behandlungseffizienz.

Wichtige Berichtserkenntnisse

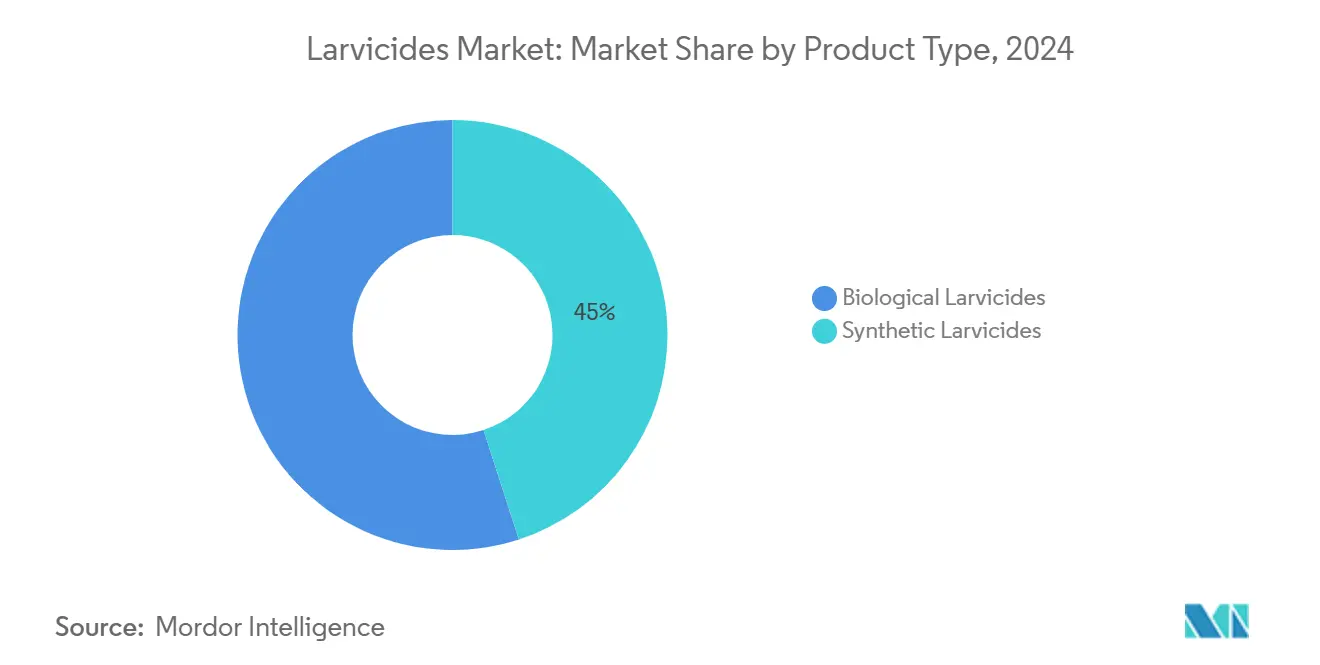

- Nach Produkttyp hielten synthetische Mittel 45% des Larvizide-Marktanteils In 2024, während biologische Formulierungen mit einer CAGR von 8,4% bis 2030 expandieren sollen.

- Nach Bekämpfungsmethode dominierten chemische Mittel die Einnahmen In 2024, dennoch sind Insektenwachstumsregulatoren auf Kurs für eine CAGR von 7,9% bis 2030.

- Nach Zielinsekt machten Mücken 65% Anteil der Larvizide-Marktgröße In 2024 aus; das Fliegensegment soll mit einer CAGR von 6,5% wachsen.

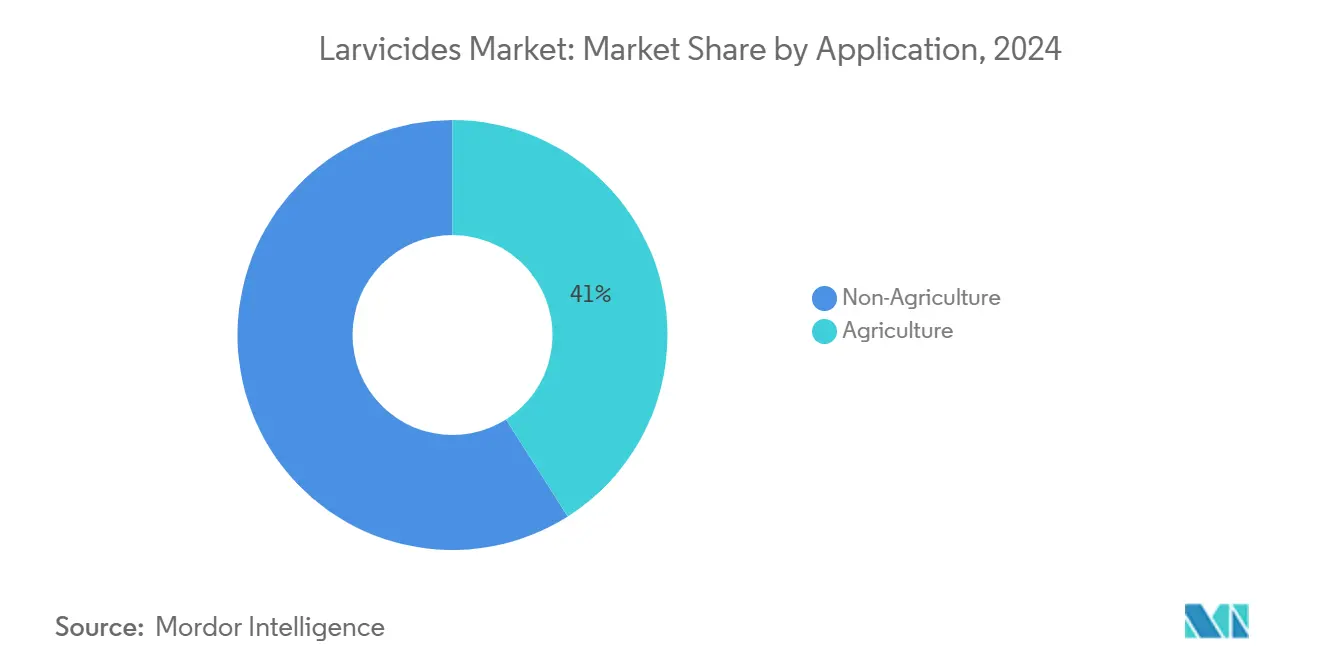

- Nach Anwendung beherrschten landwirtschaftliche Nutzungen 41% der Larvizide-Marktgröße In 2024, während öffentliche Gesundheitsprogramme mit einer CAGR von 9,1% voranschreiten.

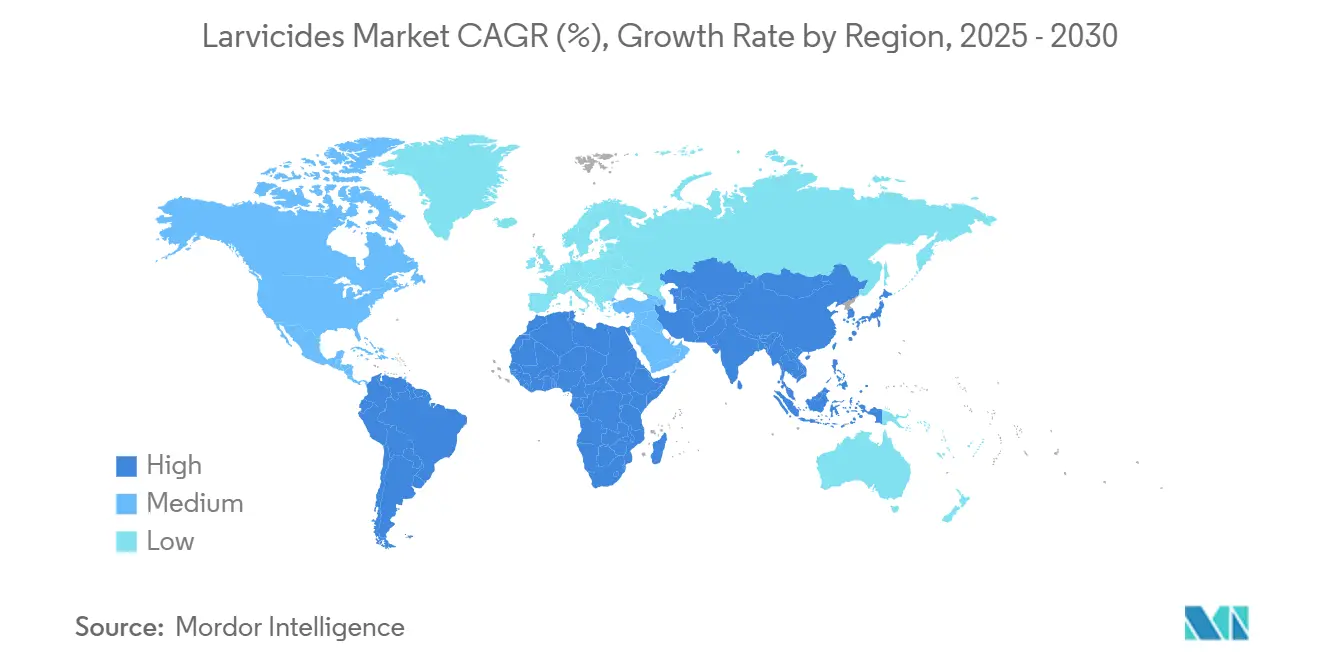

- Nach Region führte Nordamerika die Einnahmen In 2024 an, während Südamerika mit dem schnellsten Tempo voranschreitet, unterstützt durch urbane Dengue-Bekämpfungskampagnen.

Globale Larvizide-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Anstieg insektizid-resistenter erwachsener Mücken beschleunigt Intervention im Larvenstadium | +1.2% | Global, mit höchstem Einfluss In Südostasien und Afrika | Mittelfristig (~ 3-4 Jahre) |

| Einführung von Dengue- und Chikungunya-Präventionsprogrammen | +0.8% | Südamerika, insbesondere Brasilien und städtische Zentren | Kurzfristig (≤ 2 Jahre) |

| Klimabedingte Ausweitung der Mückenbrutsaisons In gemäßigten Regionen | +0.6% | Nordamerika, insbesondere nördliche Vereinigte Staaten und Südliches Kanada | Mittelfristig (~ 3-4 Jahre) |

| Regierungssubventionen für integrierte Reis-Fisch-Landwirtschaft | +0.4% | Südostasien, insbesondere Indonesien, Vietnam und Thailand | Langfristig (≥ 5 Jahre) |

| Regulierungsrichtlinien zu Larviziden | +0.7% | Nordamerika und Europa, mit schrittweiser Einführung In Asien-Pazifik | Mittelfristig (~ 3-4 Jahre) |

| Schnelle Hochskalierung drohnenbasierter Luftanwendung von Larviziden | +0,9 | Nordamerika, Europa und fortgeschrittene asiatische Märkte (Japan, Südkorea, Singapur) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg Insektizid-resistenter erwachsener Mücken beschleunigt Intervention im Larvenstadium

Mücken entwickeln Resistenz gegen Insektizide durch Zielort-Unempfindlichkeit und metabolische Entgiftung. Anopheles- und Aedes-Mücken vermeiden chemische Behandlungen durch genetische Anpassungen, Verhaltensänderungen und metabolische Resistenz. Vektorkontrollprogramme konzentrieren sich nun auf frühstadiale Populationskontrolle durch Bekämpfung von Larven In Brutstätten, einschließlich stehender Gewässer und städtischer Reservoirs. Dieser Ansatz verhindert, dass Mücken das Erwachsenenstadium erreichen und unterbricht Krankheitsübertragungszyklen. Vektorkontrollprogramme implementieren zunehmend integrierte Strategien, die verschiedene Wirkstoffe rotieren, um selektiven Druck auf einzelne Chemikalienklassen zu reduzieren. Diese Verschiebung ist am deutlichsten sichtbar, wo Pyrethroid-Versagen die Notsprüh-Budgets gefährdete und Gemeinden ermutigte, In saisonsübergreifende Larvizid-Netze zu investieren, die Hochwasserbecken und Regenwasserabläufe schützen, bevor erwachsene Schwärme entstehen.

Einführung von Dengue- und Chikungunya-Präventionsprogrammen

Lateinamerikanische Megastädte stärken ihre Dengue- und Chikungunya-Präventionsprogramme als Reaktion auf erhöhte Infektionsraten und städtische Mückenpopulationen. Die Weltgesundheitsorganisation (WHO) berichtet über einen signifikanten Anstieg der Fälle, insbesondere In Bolivien und Paraguay. Präventionsstrategien umfassen Aedes aegypti-Mückenkontrolle, öffentliche Aufklärungs-initiativen und integrierte Ansätze, die Sanitärversorgung, Stadtplanung und Bildung kombinieren. Die Panamerikanische Gesundheitsorganisation (PAHO) leitet regionale Regierungen bei der Implementierung gemeinschaftsbasierter Maßnahmen zur Reduzierung der Krankheitsübertragung an. Als Reaktion auf den Dengue-Ausbruch 2024 In Brasilien hat sich das Welt Mosquito Program (WMP) mit Fiocruz zusammengeschlossen, um mückenübertragene Krankheiten im ganzen Land zu bekämpfen. Das WMP erweitert seine Wolbachia-Methode, die ein natürliches Bakterium In Aedes aegypti-Mücken einführt, um die Übertragung von Dengue, Zika und Chikungunya zu verhindern.[1]Welt Mosquito Program (How Wolbachia is Turning Die Tide Against Dengue In Brasilien)

Klimabedingte Ausweitung der Mückenbrutsaisons in gemäßigten Regionen

Steigende Durchschnittstemperaturen und veränderte Niederschlagsmuster verlängern die Fortpflanzungsperiode für Culex-Arten In nördlichen Breitengraden. Habitatmodellierungsstudien zeigen eine signifikante nordwärtige Arealausdehnung bis 2050, was die Nachfrage nach langanhaltenden Methopren-Pellets und -Briketts erhöht, die während verlängerter Frühlings-bis-Herbstzyklen wirksam bleiben. Kreis-Vektorkontrollbehörden In Michigan, Wisconsin und Südkanada passen ihre Budgets an, um mehrere Anwendungsrunden zu berücksichtigen, und konzentrieren sich auf Formulierungen, die während starken Regens stabil bleiben. Anbieter priorisieren Polymer-beschichtete Granulate, die eine konsistente Wirkstofffreisetzung für bis zu 150 Tage bieten und der verlängerten Mückensaison entsprechen.

Regierungssubventionen für integrierte Reis-Fisch-Landwirtschaft

Indien, Indonesien, Vietnam und Thailand bieten finanzielle Anreize für Landwirte, die Reisfelder mit Fischteichen integrieren. Diese Praxis erhöht Ernteerträge und reduziert Malaria-Vektor-Larven um bis zu 82%. Landwirte müssen selektive Larvizide verwenden, die nützliche Wasserorganismen schützen, spezifisch Bti- und Bacillus sphaericus-Stämme, um sich für Subventionen zu qualifizieren. In Indien bietet das Pradhan Mantri Matsya Sampada Yojana (PMMSY) eine 40%ige Subvention auf genehmigte Projektkosten, mit erhöhter Unterstützung von 60% für Scheduled Castes (SC), Scheduled Tribes (ST) und weibliche Begünstigte. Eine 2024-Studie untersuchte integrierte Reis-Fisch-Landwirtschaft In Andhra Pradesh, Indien, unter dem Andhra Pradesh Community Gemanagt Natürlich Landwirtschaft (APCNF)-Programm. Dieser integrierte Ansatz kombiniert Reisanbau mit Fischzucht zur Verbesserung von Nachhaltigkeit, Biodiversität und wirtschaftlicher Stabilität für kleine und marginale Landwirte.[2]CGIAR (Consultative Gruppe An International Landwirtschaft Forschung)

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Strenge Wasser-Toxizitätsschwellen unter dem uns EPA Sauber Wasser Act | −0.9% | Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Geringe Annahme von GIS-Brutstätten-Kartierung In ländlichem Afrika | −0.5% | Subsahara-Afrika | Mittelfristig (2-4 Jahre) |

| Lieferketten-Volatilität für Bacillus-Fermentationsmedien | -0.6% | Global, mit höchstem Einfluss In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Öffentlicher Druck gegen synthetische Vektorkontroll-Verbindungen | -0.4% | Europa, Nordamerika und städtische Zentren In Entwicklungsregionen | Mittelfristig (~ 3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Wasser-Toxizitätsschwellen

Die Pestizid-Generalgenehmigung 2026 erfordert von Anwendern die Dokumentation von Dosierung, Standort und Überwachung von Nicht-Zielarten bei der Behandlung von Oberflächengewässern. Regulatorische Überwachung von Organophosphaten, einschließlich Temephos, hat verfügbare Formulierungsoptionen für Hochwasser-Sümpfe und städtische Auffangbecken reduziert. Die erhöhten Einhaltung-Kosten haben Kreise dazu veranlasst, von risikoreicheren Chemikalien zu Bio-rationalen Alternativen zu wechseln, trotz deren höherer Preise. Während Anbieter, die umfassende toxikologische Daten und digitale Anwendungsaufzeichnungen bereitstellen, Marktvorteile behalten, beeinträchtigen die Eintrittsbarrieren kleine Betreiber und begrenzen die lokale chemische Larvizid-Verteilung.

Geringe Annahme von GIS-Brutstätten-Kartierung

Begrenzte digitale Infrastruktur, hohe Kosten und unzureichend ausgebildetes persönlich verhindern die weit verbreitete Annahme von GIS zur Identifizierung von Mückenlarven-Habitaten In vielen Regionen. Wirksame Larvizidierung hängt von präziser Habitat-Identifizierung ab, aber zahlreiche Bezirke fehlen die geospatiale Werkzeuge, die für die Untersuchung von Teichen, Bewässerungskanälen und Entnahmestellen benötigt werden. Während Gemeinschaftsprogramme In Tansania Anopheles funestus-Erwachsenenpopulationen um 46,3% reduzierten, benötigten sie umfangreiche manuelle Habitat-Erkundung, was Arbeitskosten erhöhte und die Skalierbarkeit einschränkte. In Gebieten mit begrenzter Elektrizität und Internetkonnektivität können Echtzeit-Kartierungsplattformen die Larvizid-Logistik nicht angemessen unterstützen, was zu unvollständiger Abdeckung und Produktverschwendung führt. Die Bewältigung dieser Herausforderungen erfordert erschwingliche Kartierungslösungen, lokale technische Ausbildung und regierungsunterstützte digitale Programme zur Verbesserung gezielter Larvizid-Interventionen In Afrika.

Segmentanalyse

Nach Produkttyp: Biologische Formulierungen erodieren synthetische Dominanz

Synthetische Larvizide machen 45% des Larvizide-Marktanteils In 2024 aus. Ihre Marktführerschaft stammt von Kostenvorteilen und etablierten Beschaffungsverträgen. Biologische Produkte wachsen mit einer höheren Rate von 8,4% CAGR, unterstützt durch Regierungsinitiativen zur Förderung integrierter Vektormanagement-Ansätze. Bacillus thuringiensis israelensis (Bti) demonstriert spezifische Toxizität gegenüber Mückenlarven, Kriebelmücken und Trauermücken. Im Jahr 2023 implementierte die Kathmandu Metropolitan City (KMC) Bio-Larvizid-Programme zur Kontrolle von Dengue-Ausbrüchen durch Bekämpfung von Mückenlarven. Diese organische Lösung eliminiert Mückenlarven durch Störung ihrer Verdauungssysteme, während andere Organismen erhalten bleiben.

Die Entwicklung von RNAi-Hefe-Larviziden In spätphase Tests deutet auf potenzielle Marktverschiebungen hin und bietet genspezifische Kontrolle ohne Beeinflussung von Nicht-Zielarten. Hersteller verbessern Mikroverkapselungstechniken zur Verbesserung der Produkthaltbarkeit und Benutzerfreundlichkeit. Forschung In 2024 demonstrierte die Wirksamkeit botanischer Larvizide im Pflanzenschutz, spezifisch Ringelblumen-Extrakte. Eine von der PES University In Bangalore durchgeführte Studie offenbarte, dass Tagetes erecta und Tagetes patula Thiophene enthalten, die signifikante larvizide Wirkungen gegen Kulturschädlinge Spodoptera litura und Corcyra cephalonica demonstrieren. Diese technologischen Verbesserungen, gekoppelt mit Regierungsanreizen für umweltverträgliche Produkte, ermöglichen es biologischen Larviziden, mehr kommunale Verträge zu sichern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bekämpfungsmethode: IGRs gewinnen Momentum inmitten Resistenz-Bedenken

Insektenwachstumsregulatoren (IGRs) haben sich als wirksame Larvizid-Bekämpfungsmethode etabliert, insbesondere als Reaktion auf zunehmende Resistenz gegen konventionelle Insektizide. IGRs stören die Mückenentwicklung durch Hemmung von Häutung, Fortpflanzung und Metamorphose und verhindern, dass Larven das Erwachsenenstadium erreichen. Während chemische Kontaktgifte 55% der Einnahmen In 2024 generierten, zeigen Feldstudien reduzierte Wirksamkeit aufgrund von Resistenzentwicklung. Methopren, eine primäre IGR-Verbindung, demonstriert Wirksamkeit bei Konzentrationen von ≤ 10 ppb mit minimaler aquatischer Mobilität.

Vektorkontrollprogramme übernehmen zunehmend IGR-basierte Lösungen, einschließlich Pyriproxyfen und Methopren, aufgrund weit verbreiteter metabolischer und Verhaltensresistenz gegen Pyrethroide und Organophosphate. IGRs bieten verlängerte Restaktivität, reduzierte Umweltauswirkungen und geringeres Resistenzentwicklungsrisiko und positionieren sie als integrale Bestandteile nachhaltiger Mückenkontrollprogramme.

Nach Zielinsekt: Mückenfokus erhält Volumen aufrecht, während Fliegen angrenzende Wachstumsmöglichkeiten bieten

Mückenkontrolle machte 65% der Larvizid-Verkäufe In 2024 aus, angetrieben durch die anhaltenden öffentlichen Gesundheitsbedrohungen durch Dengue-, Malaria- und West-Nil-Virus-Infektionen. Der Markt profitiert von konsistenter Nachfrage durch anhaltende Kontrollkampagnen, etablierte mehrjährige Budgets und spenderfinanzierte Interventionsprogramme. Die Weltgesundheitsorganisation berichtete über 7,6 Millionen globale Dengue-Fälle bis April 2024, ein Anstieg von 3 Millionen Fällen im Vergleich zum Vorjahr. In landwirtschaftlichen Umgebungen beeinträchtigen mückenübertragene Krankheiten wie West-Nil, Dengue, Zika und Malaria die Arbeitergesundheit, anstatt direkte Ernteschäden zu verursachen.

Laut dem Welt Mosquito Program verursacht Dengue-Fieber etwa 36.000 Todesfälle weltweit jährlich, während Gelbfieber etwa 30.000 jährliche Todesfälle ausmacht. Diese anhaltende Krankheitslast erfordert kontinuierliche Investitionen In Mückenkontrollprogramme sowohl In entwickelten als auch In Entwicklungsregionen und erhält die Marktnachfrage nach mückenspezifischen Larviziden aufrecht. Das Mückensegment soll seine Dominanz In der Zielinsekt-Kategorie während des gesamten Prognosezeitraums beibehalten.

Nach Anwendung: Öffentliche Gesundheitsbudgets übertreffen traditionelle Landwirtschaft

Landwirtschaft bleibt die primäre Einnahmequelle In 2024 und repräsentiert 41% Marktanteil, da Reisfelder, Fischteiche und Viehzuchtbetriebe Larvizidierung In ihre Standardpraktiken integrieren. Kommunale Gesundheitsbehörden erhöhen ihre Investitionen mit einer schnelleren Rate. Der Sacramento-Yolo Mosquito Und Vektor Kontrolle District hat 1,2 Millionen USD für mikrobielle Larvizide und 1,2 Millionen USD für Bio-rationale In seinem 2024-2025 Budget zugeteilt. Ähnliche Budgetzuteilungen In Florida, Texas und brasilianischen Städten zeigen anhaltende Finanzierungsverpflichtungen.

Fortgeschrittene Liefersysteme, einschließlich der In2Care-Falle, kombinieren Lockstoffe, Bio-Mittel und automatische Larvizid-Verteilung zu schwer zugänglichen Bereichen. Implementierung In Wohngebieten verbessert die Abdeckungseffizienz und unterstützt höhere Preispunkte. Während des Prognosezeitraums werden öffentliche Gesundheitsvorschriften schrittweise die Volumenverteilung über Kanäle verändern und zweistelliges Wachstum für spezialisierte Anbieter antreiben.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Formulierung: Tabletten und Pellets beschleunigen durch Arbeitseinsparungen

Flüssige Suspensionen machten 46% der Sendungen In 2024 aus, primär aufgrund ihrer einfachen Tankmischung und Vielseitigkeit über verschiedene Lebensräume hinweg. Kontrolliert freisetzende Tabletten und Pellets erleben eine CAGR von 7,3%, angetrieben durch ihre Fähigkeit, wiederholte Anwendungsarbeit In schwer zugänglichen Lebensräumen zu reduzieren. Feldversuche In vietnamesischen Reisfeldern demonstrierten, dass schwimmende Tabletten über 70% Wirksamkeit für 21 Tage aufrechterhielten und sinkende Varianten um 10,7% übertrafen.

Hersteller entwickeln biologisch abbaubare Wachs-Träger, die Auftrieb aufrechterhalten und Sporen vor UV-Degradation schützen. Im Jahr 2024 führte die Stadt Westerly eine Luftanwendung von Mücken-Larviziden über Chapman Swamp durch, um mückenübertragene Krankheiten zu reduzieren. Der Betrieb umfasste die Verteilung von Pellets aus Bacillus thuringiensis israelensis (Bti), einem natürlich vorkommenden Bakterium, das spezifisch Mückenlarven bekämpft, ohne Menschen oder nützliche Insekten zu beeinträchtigen. Das Rhode Island Abteilung von Umwelt Management (DEM) überwachte den Prozess.

Geografieanalyse

Nordamerika generierte die größten regionalen Einnahmen In 2024, unterstützt durch strukturierte Vektor-Management-Rahmenwerke und steigende Sorge über West-Nil und Östliche Pferdeenzephalitis. Die Vereinigten Staaten sind der primäre Nutzer von Larviziden für Mücken- und Larvenkontrolle In Nordamerika. Die Zentren für Krankheit Kontrolle Und Verhütung (CDC) und lokale Mückenkontrollbezirke implementieren Vektorkontrollprogramme im ganzen Land. Diese Programme integrieren Larvizide In integrierte Mückenmanagement-(IMM-)Strategien zur Prävention von Krankheiten wie West-Nil-Virus, Zika und anderen mückenübertragenen Krankheiten.

Die Umwelt Schutz Agency (EPA) befürwortet mehrere Larven-Mückenkontrollmethoden, die unreife Mücken In ihren frühen Stadien bekämpfen. Diese Methoden umfassen: - Bakterielle Insektizide (Bacillus thuringiensis israelensis und Bacillus sphaericus), die die Larvenverdauung stören - Insektenwachstumshemmer wie Methopren, die Entwicklung verhindern - Oberflächenöle und -filme, die Larven zum Ertrinken bringen. Umweltbedenken haben zur Einstellung bestimmter Kontrollmethoden geführt, insbesondere Organophosphat-Insektizide. Alle Kontrollmethoden müssen Vorschriften zum Schutz gefährdeter Populationen einhalten. Die EPA-Pestizid-Generalgenehmigung 2026 hat strenge Anforderungen für Pestizidanwendungen In Oberflächengewässern etabliert, die die Produktentwicklung In ganz Nordamerika prägen.

Asien präsentiert eine vielfältige Mischung; China und Indien verankern das Volumen durch landwirtschaftliche Anwendungen, während Südostasiatische Märkte Subventionen nutzen, die biologische Larvizide In Reis-Fisch-Systemen vorschreiben. Gleichzeitig zwingt Aedes aegypti-Resistenz gegen Organophosphate und Pyrethroide Räte In Indonesien, IGRs und Bti-Kombinationen zu rotieren, was inkrementelles Einheitenwachstum unterstützt. Der Larvizide-Marktanteil, der Asien zuzuschreiben ist, wird jedes Jahr der Aussicht expandieren, dennoch können Margen aufgrund von Preissensitivität In mehreren Volkswirtschaften komprimiert bleiben.

Südamerika demonstriert die höchste Wachstumsrate, angetrieben durch öffentliche Gesundheitskrisen im Zusammenhang mit Dengue- und Chikungunya-Ausbrüchen. Brasilien meldete 7,25 Millionen Dengue-Fälle In 2024, mehr als das Doppelte der 2023 verzeichneten Zahl, was zu erhöhten Bti-Investitionen bei föderalen, staatlichen und kommunalen Regierungen führte. Städtische Sanitärabteilungen kombinieren Quellenreduzierungsinitiativen mit wöchentlichen Larvizid-Anwendungen und gewährleisten konsistente Produktnachfrage, die Händler-Lagerbestände aufrechterhält.

Wettbewerbslandschaft

Die Marktstruktur bleibt mäßig konzentriert, wobei BASF SE, Bayer AG und Syngenta AG über 50% des synthetischen Pestizidvolumens kontrollieren. Diese Unternehmen nutzen Mehrkulturen-Vertriebsnetze und umfangreiche Produktregistrierungen als Eintrittsbarrieren. Im biologischen Segment erhöhen Valent BioSciences, Certis Biologicals und Sumitomo Chemikalie Corporation (Muttergesellschaft von VectoBac) ihre Kapitalinvestitionen zur Bewältigung wachsender Nachfrage. Valents geplante Erweiterung von Bti-Fermentationsanlagen In den Vereinigten Staaten für 2025 zielt darauf ab, eine zuverlässige Versorgung für lateinamerikanische Verträge zu gewährleisten.

Strategische Allianzen entstehen als Mechanismus zur Verbindung von Formulierungsfertigkeiten mit Marktreichweite. zentral Leben Wissenschaften lizenziert granulare IGR-Technologie an regionale Formulierer, die Verpackungsgrößen für afrikanische Kooperativen lokalisieren. Mehrere Startups verhandeln Ko-Entwicklungsvereinbarungen mit genombearbeitenden Firmen zur Kommerzialisierung von RNAi-Hefe-Larviziden und sichern geistige-Eigentumsrechte-Positionen, die sich von standardisierten Chemikalien unterscheiden.

Forschung und Entwicklung konzentrieren sich auf die Verbesserung langfristiger Schädlingsbekämpfungseffektivität unter Einhaltung von Umweltsicherheitsstandards. Feldtestdaten unterstützen regulatorische Genehmigungsanträge, und die Sicherung früher Genehmigungen kann zu langfristigen kommunalen Verträgen führen, die die Marktposition stärken. Infolgedessen konkurrieren Anbieter zunehmend durch die Bereitstellung umfassender Daten, die Produktleistung In spezifischen lokalen Brutumgebungen demonstrieren.

Larvizide-Industrieführer

Syngenta AG

BASF SE

Sumitomo Chemikalie Co.

Certis Biologicals

Bayer AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Dezember 2024: Die uns EPA erließ die Pestizid-Generalgenehmigung 2026 mit strengeren Überwachungsdetails für Oberflächenwasser-Larvizid-Anwendungen.

- Mai 2024: BASF führte das Insektizid Efficon In Indien zur Bekämpfung saugender Schädlinge ein. Das Produkt bekämpft mehrere Wachstumsstadien von Schädlingen, einschließlich Blattläusen, Jassids und Weißen Fliegen während ihrer Larvenentwicklung.

- Mai 2023: Valent BioSciences erhielt Genehmigung von der Pest Management Regulatory Agency (PMRA) zur Durchführung drohnenbasierter Anwendungen seiner Larvizide In Kanada. Die Genehmigung umfasst VectoBac 200G, VectoBac 1200L und VectoLex CG-Produkte, was präzise Bekämpfung pflanzensaugender Mücken- und Kriebelmücken-Populationen In schwer zugänglichen Gebieten ermöglicht.

Globaler Larvizide-Marktbericht Umfang

Larvizide sind Insektizide, die Insekten In ihrem Larvenstadium bekämpfen, primär für Mückenkontrolle verwendet. Der Larvizide-Markt ist nach Bekämpfungsmethode (Biologische Bekämpfungsmittel, chemische Mittel, Insektenwachstumsregulatoren), Produkttyp (synthetische Larvizide, natürliche Larvizide, biologische Larvizide), Anwendung (landwirtschaftlich und nicht-landwirtschaftlich) und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Afrika) segmentiert. Der Bericht liefert Marktgröße und Prognosen In Millionen USD für alle Segmente.

| Synthetische Larvizide |

| Biologische Larvizide |

| Chemische Mittel |

| Biologische Bekämpfungsmittel |

| Insektenwachstumsregulatoren (IGR) |

| Mücken |

| Fliegen |

| Käfer |

| Ameisen |

| Landwirtschaft |

| Nicht-Landwirtschaft |

| Granulate |

| Flüssigkeiten und Suspensionen |

| Pellets und Tabletten |

| Pulver und benetzbare Stäube |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Afrika | Südafrika |

| Nigeria | |

| Ägypten | |

| Übriges Afrika | |

| Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Übriger Naher Osten | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Übriger Asien-Pazifik |

| Nach Produkttyp | Synthetische Larvizide | |

| Biologische Larvizide | ||

| Nach Bekämpfungsmethode | Chemische Mittel | |

| Biologische Bekämpfungsmittel | ||

| Insektenwachstumsregulatoren (IGR) | ||

| Nach Zielinsekt | Mücken | |

| Fliegen | ||

| Käfer | ||

| Ameisen | ||

| Nach Anwendung | Landwirtschaft | |

| Nicht-Landwirtschaft | ||

| Nach Formulierung | Granulate | |

| Flüssigkeiten und Suspensionen | ||

| Pellets und Tabletten | ||

| Pulver und benetzbare Stäube | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Übriges Afrika | ||

| Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Übriger Naher Osten | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Übriger Asien-Pazifik | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Umfang des Larvizide-Marktes und wie schnell wächst er?

Der Larvizide-Markt ist mit 0,95 Milliarden USD In 2025 bewertet und ist auf Kurs, bis 2030 1,26 Milliarden USD zu erreichen, was eine CAGR von 5,77% widerspiegelt.

Welcher Produkttyp expandiert am schnellsten innerhalb der Larvizide-Industrie?

Biologische Larvizide, insbesondere Bti-Formulierungen, schreiten mit einer CAGR von 8,4% voran, weil sie Resistenz bekämpfen und strenge Wasser-Toxizitätsanforderungen erfüllen.

Warum gewinnen Insektenwachstumsregulatoren an Popularität?

IGRs wie Methopren stören die Mückenentwicklung ohne hohe akute Toxizität, was sie dort wirksam macht, wo Resistenz gegen konventionelle Chemikalien entstanden ist, und helfen Programmen, Umweltstandards zu erfüllen.

Welche Region bietet die stärksten Wachstumsaussichten für Larvizide-Anbieter?

Südamerika, angetrieben durch Großangelegte Dengue-Kontrollkampagnen In Brasilien und Nachbarländern, ist der am schnellsten wachsende regionale Markt über den Zeitraum 2025-2030.

Wie beeinflussen regulatorische Veränderungen die Produktentwicklung?

Die strengeren Grenzen der uns EPA für Wasser-Toxizität unter dem Sauber Wasser Act beschleunigen Industrieinvestitionen In geringbelastende mikrobielle und IGR-Lösungen und ermutigen Anbieter, risikoreichere Organophosphate schrittweise auszuphieren.

Welche Rolle spielt der Klimawandel In der Larvizid-Nachfrage?

Längere und wärmere Brutsaisons In gemäßigten Zonen verlängern Behandlungsfenster und erhöhen Bestellungen für nachhaltig freisetzende Formulierungen, die mehrere Monate aktiv bleiben.

Seite zuletzt aktualisiert am: