Analyse des Öl- und Gasmarktes in Kasachstan

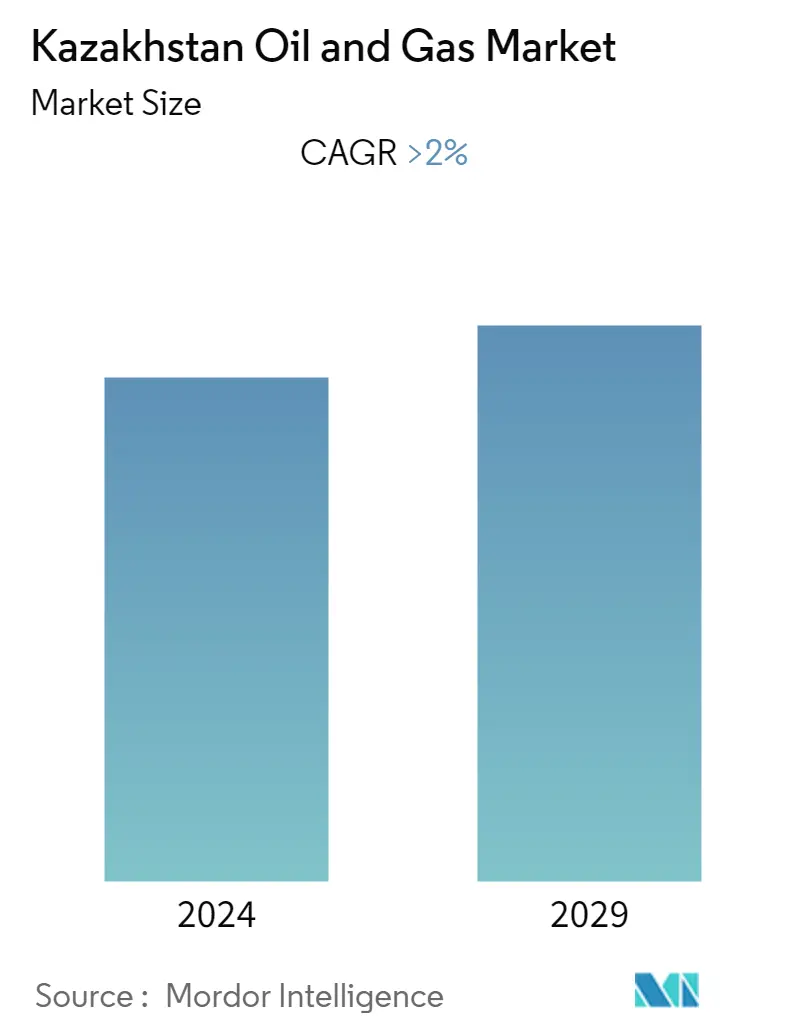

Es wird erwartet, dass der kasachische Öl- und Gasmarkt im Prognosezeitraum 2022–2027 eine jährliche Wachstumsrate von mehr als 2 % verzeichnen wird. Die COVID-19-Pandemie hat sich negativ auf den kasachischen Öl- und Gasmarkt ausgewirkt. Im Januar 2022 stiegen die Ölpreise im Land aufgrund von Bedenken hinsichtlich der Omikron-Variante des Coronavirus um 5 %, nachdem die Regierung gegen die kasachischen Bahnstrecken protestiert und die Produktion im Tengiz-Ölfeld des Landes eingestellt hatte. Es wird erwartet, dass Faktoren wie die Erhöhung der Raffineriekapazität und Pläne zur Verbesserung der Ölproduktion das Wachstum des kasachischen Öl- und Gasmarktes im Prognosezeitraum vorantreiben werden. Allerdings weist Kasachstans größtes Öl- und Gasfeld eine hohe Schwefelwasserstoffzusammensetzung auf, was die Raffinierungskosten erhöht. Dieser Faktor dürfte das Marktwachstum im Prognosezeitraum bremsen.

- Es wird erwartet, dass der Upstream-Sektor im Prognosezeitraum erheblich zunehmen wird, da der Schwerpunkt weiterhin auf der Verbesserung der Öl- und Gasproduktion liegt. Kasachstan verfügt zudem über eines der größten Ölfelder weltweit, was das Wachstum im Upstream-Sektor ankurbeln kann.

- Im Süden Kasachstans wurden bedeutende Ölfunde gemacht. Eine wirtschaftlich sinnvolle Ölförderung kann für die Unternehmen zu einer Chance werden und zu einem Boom der Ölförderung führen.

- Es wird erwartet, dass steigende Investitionen in der Öl- und Gasindustrie den kasachischen Öl- und Gasmarkt im Prognosezeitraum aufgrund der zunehmenden Gasverarbeitungs- und -raffinierungskapazitäten antreiben werden.

Trends auf dem Öl- und Gasmarkt in Kasachstan

Der Upstream-Sektor verzeichnet ein deutliches Wachstum

- Kasachstan ist die größte Volkswirtschaft Zentralasiens und Heimat von mehr als 18 Millionen Menschen. Das Land ist reich an Kohle, Öl, Erdgas und Uran. Das Land verzeichnete in den letzten Tagen ein deutliches Wachstum seiner Explorations- und Produktionsaktivitäten.

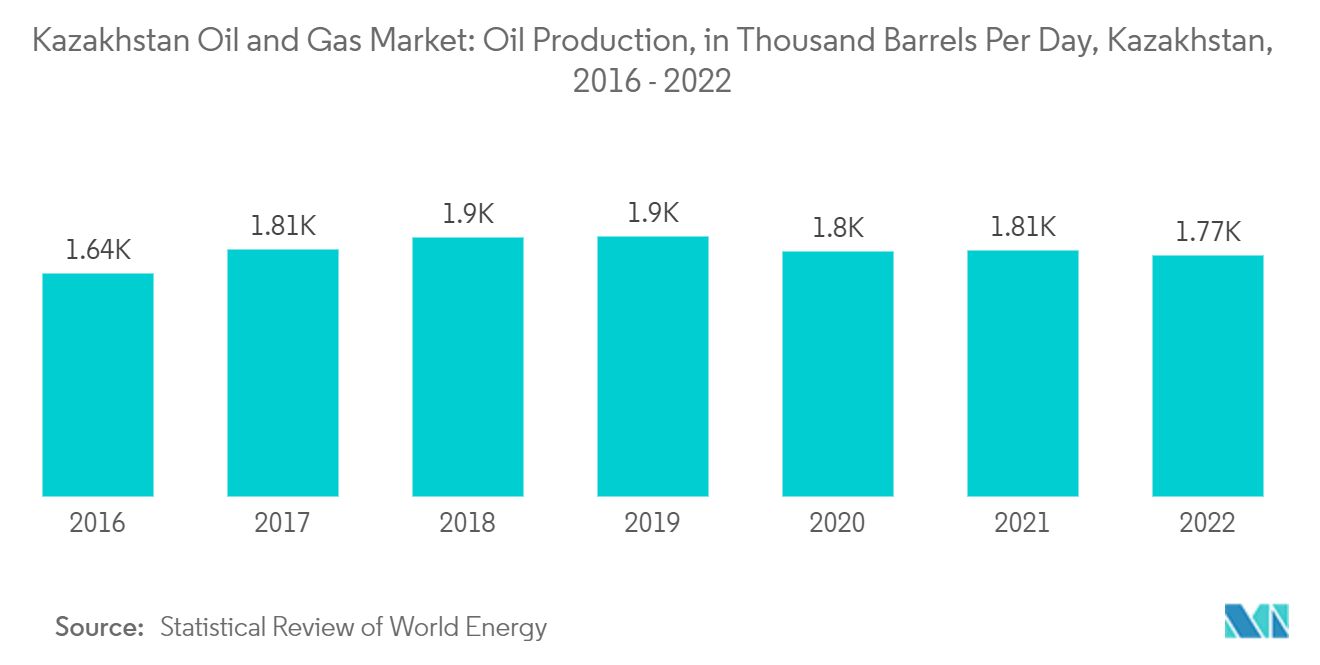

- Im Jahr 2020 stieg die Ölproduktion um 6,84 % auf 1.811.000 Barrel pro Tag im Jahr 2020, verglichen mit 1.695.000 Barrel pro Tag im Jahr 2015. Erhöhte Investitionen der Regierung in Ölprojekte waren der wichtigste Grund für den Anstieg der Ölproduktion im Land.

- Kasachstans wichtigste Exportölsorte ist die Mischung des Caspian Pipeline Consortium (CPC). CPC Blend ist von leichter Qualität mit einer API-Dichte ( American Petroleum Institute) von 45,3° und süßem Rohöl (0,56 % Schwefel), das aufgrund seiner hohen Ausbeute an Benzin und leichten Destillaten von hohem Wert ist. Der Großteil der CPC-Mischung wird im Tengiz-Feld produziert.

- Im November 2021 hatte das von Chevron geführte Konsortium, das das Tengiz-Ölfeld betreibt, mit der frühen Produktion eines 45 Milliarden US-Dollar teuren Erweiterungsprojekts begonnen, das die Produktion auf 850.000 Barrel pro Tag steigern soll. Das Tengizchevroil-Konsortium hatte drei Messstationen mit einer Produktion von 100.000 Barrel pro Tag in Betrieb genommen, die an neue Bohrlöcher angeschlossen waren, die im Rahmen dieser Erweiterung gebohrt wurden.

- Daher wird erwartet, dass der Upstream-Sektor aufgrund des Anstiegs der Ölproduktion im Prognosezeitraum erheblich wachsen wird.

Steigende Investitionen in der Öl- und Gasindustrie, um den Markt voranzutreiben

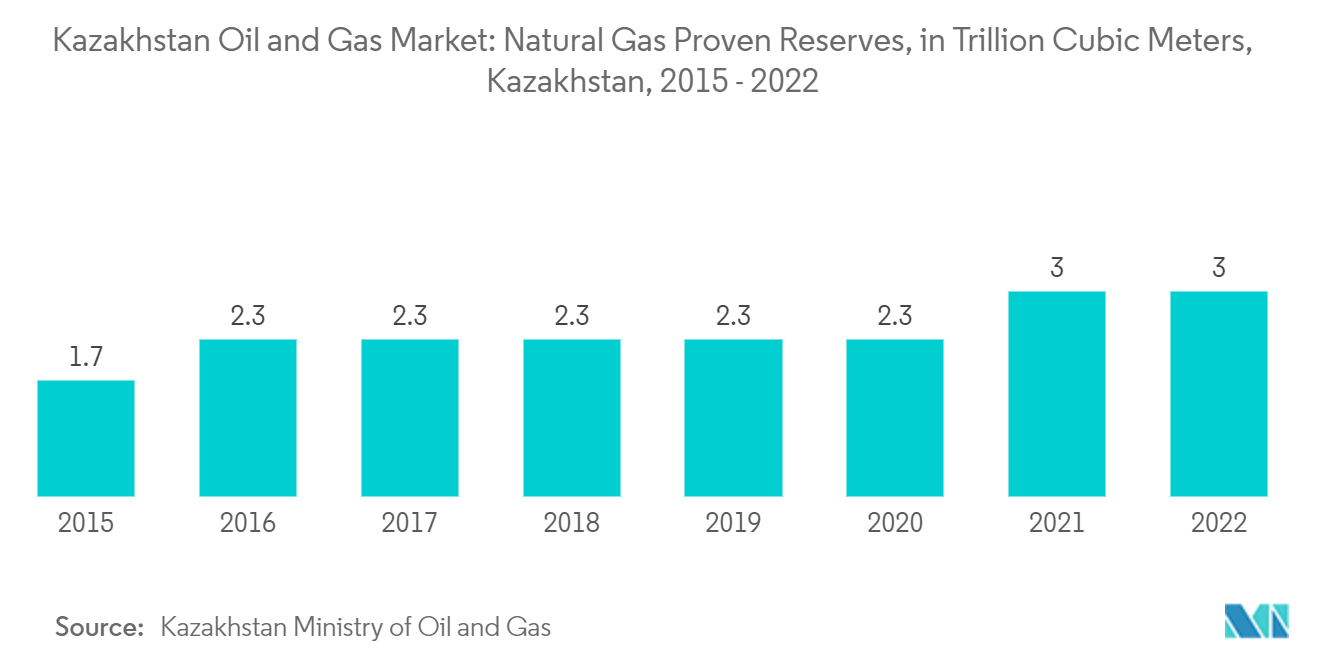

- Kasachstan war im Jahr 2020 der neuntgrößte Exporteur von Rohöl und der zwölftgrößte Exporteur von Erdgas weltweit. Im Jahr 2020 exportierte Kasachstan über eine Pipeline 13.221,990 Millionen Kubikmeter Erdgas. Der Anstieg war vor allem auf die Nachfrage aus der Russischen Föderation und China zurückzuführen.

- Die Erdgasproduktion stieg um 14,03 %, d. h. von 27,8 Milliarden Kubikmetern im Jahr 2010, auf 31,7 Milliarden Kubikmeter im Jahr 2020. Der Erdgasverbrauch stieg um 22,06 %, d. h. von 9,5 Mrd. m3 im Jahr 2010 auf 16,6 Mrd. m3 im Jahr 2020. Tendenz steigend Die Nachfrage nach Erdgas kurbelt die Investitionen im Land an.

- Im Jahr 2021 kündigte das kasachische Energieministerium 116,8 Millionen US-Dollar für die Umsetzung von 146 Öl- und Gasprojekten im ganzen Land an. Das bereitgestellte Budget wird für den Ausbau der Gasnetze verwendet und ermöglicht so den Zugang zu Gas für rund 10.388.000 Menschen im Land.

- Darüber hinaus begann Kasachstan im Juni 2021 mit dem Bau einer neuen Gasaufbereitungsanlage im Bezirk Makat in der Region Atyrau, in der Nähe des bestehenden Onshore-Öl- und Gasaufbereitungskomplexes Bolashak. Das Projekt hat Investitionskosten von 860 Millionen US-Dollar und verfügt über eine Kapazität zur Verarbeitung von 1 Milliarde Kubikmeter Schwefeldioxid pro Jahr aus dem Kashagan-Feld.

- Daher wird erwartet, dass steigende Investitionen in der Öl- und Gasindustrie den Markt durch die Schaffung neuer Kapazitäten ankurbeln werden. Es wird erwartet, dass auch ein Anstieg der Nachfrage aus Nachbarländern wie der Russischen Föderation und China den Markt im Prognosezeitraum ankurbeln wird.

Überblick über die kasachische Öl- und Gasindustrie

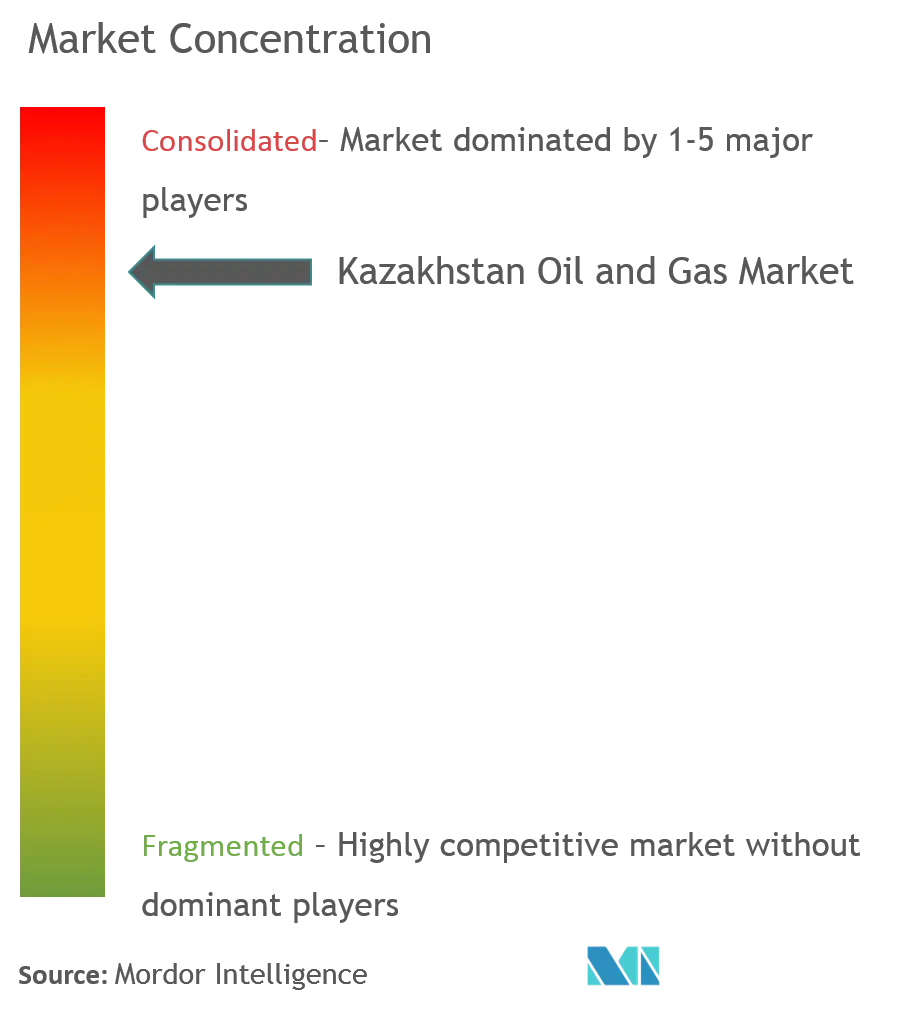

Der kasachische Öl- und Gasmarkt ist mäßig konsolidiert. Zu den größten Unternehmen gehören National Company JSC (KazMunayGas), Chevron Corporation, Karachaganak Petroleum Operating BV, PJSC Gazprom und PJSC Lukoil Oil Company.

Kasachstans Öl- und Gasmarktführer

National Company JSC (KazMunayGas)

Chevron Corporation

Karachaganak Petroleum Operating B.V.

PJSC Gazprom

PJSC Lukoil Oil Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gasmarkt in Kasachstan

- Im Januar 2020 gab Caspian Sunrise die geplante Übernahme der Caspian Explorer vom in Kasachstan registrierten Unternehmen KC Caspian Explorer LLP bekannt. Das Bohrschiff ist in der Lage, in extrem flachem Wasser Explorationsbohrungen bis zu einer Tiefe von 6.000 Metern zu bohren.

- Im Dezember 2020 hatte Karachaganak Petroleum Operating BV (KPO) die Vereinbarung zur Genehmigung des Karachaganak Expansion Project-1A (KEP1A-Projekt) unterzeichnet. Die Genehmigung des KEP1A-Projekts ist ein Meilenstein in der weiteren Entwicklung des Karachaganak-Feldes und bildet den Grundstein für das Karachaganak Gas Debottlenecking Project (KGDBN) und das Fourth Injection Compressor (4IC)-Projekt.

Segmentierung der kasachischen Öl- und Gasindustrie

Der kasachische Öl- und Gasmarktbericht enthält:.

| Standort der Bereitstellung | Land | Überblick | Bestehende Projekte |

| Projekte in der Pipeline | |||

| Bevorstehende Projekte | |||

| Off-Shore | Überblick | Bestehende Projekte | |

| Projekte in der Pipeline | |||

| Bevorstehende Projekte | |||

| Transport | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte | ||

| Lagerung | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte | ||

| LNG-Terminals | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte |

| Raffinerien | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte | ||

| Petrochemische Anlagen | Überblick | Vorhandene Infrastruktur |

| Projekte in der Pipeline | ||

| Bevorstehende Projekte |

| Stromaufwärts | Standort der Bereitstellung | Land | Überblick | Bestehende Projekte |

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Off-Shore | Überblick | Bestehende Projekte | ||

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Mittelstrom | Transport | Überblick | Vorhandene Infrastruktur | |

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Lagerung | Überblick | Vorhandene Infrastruktur | ||

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| LNG-Terminals | Überblick | Vorhandene Infrastruktur | ||

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Stromabwärts | Raffinerien | Überblick | Vorhandene Infrastruktur | |

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Petrochemische Anlagen | Überblick | Vorhandene Infrastruktur | ||

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

Häufig gestellte Fragen zur kasachischen Öl- und Gasmarktforschung

Wie groß ist der kasachische Öl- und Gasmarkt derzeit?

Der kasachische Öl- und Gasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem kasachischen Öl- und Gasmarkt?

National Company JSC (KazMunayGas), Chevron Corporation, Karachaganak Petroleum Operating B.V., PJSC Gazprom, PJSC Lukoil Oil Company sind die wichtigsten Unternehmen, die auf dem kasachischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser kasachische Öl- und Gasmarkt ab?

Der Bericht deckt die historische Marktgröße des kasachischen Öl- und Gasmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kasachischen Öl- und Gasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der kasachischen Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Kasachstan im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl und Gas in Kasachstan umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.