Analyse des Logistikmarktes in Kasachstan

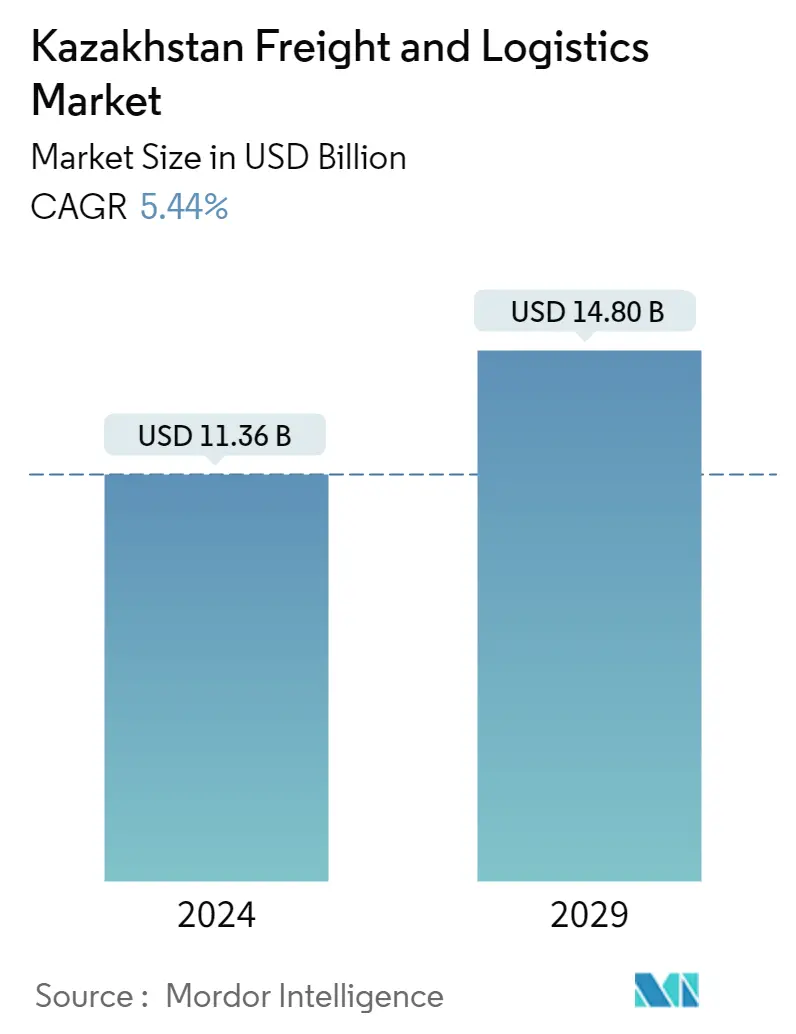

Die Größe des kasachischen Fracht- und Logistikmarktes wird im Jahr 2024 auf 11,36 Milliarden US-Dollar geschätzt und soll bis 2029 14,80 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,44 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wird durch die Verlagerung von Unternehmen und Routen von russischen Territorien in die Territorien Kasachstans angetrieben. Darüber hinaus wird der Markt durch das Wachstum des E-Commerce und des grenzüberschreitenden Schienengüterverkehrs vorangetrieben.

- Der Umsatz der Logistikbranche verteilt sich nahezu gleichmäßig auf die Regionen des Landes. Wenn wir diese Verteilung mit der Streuung der Einzelhandels- und E-Commerce-Werte vergleichen, sehen wir erhebliche Lücken in der regionalen Struktur, wobei Almaty, Nursultan und Atyrau den Markt dominieren. In den letzten Jahren ist das Frachtvolumen Kasachstans gestiegen. Der Gütertransport aller Verkehrsträger (ohne Pipelines) erreichte im Jahr 2021 4,2 Milliarden Tonnen, was auf den verstärkten E-Commerce und die bessere Nutzung des Transitpotenzials des Landes zurückzuführen ist. Die gesamten Transporteinnahmen (ohne Pipelines) erreichten 1,4 Billionen KZT (3,25 Milliarden US-Dollar), wobei der Frachttransport 78 % ausmachte.

- Die Folgen der Militäraktionen in der Ukraine haben die Logistikketten der gesamten Region unterbrochen Sanktionen gegen Russland und Weißrussland, Einstellung der Geschäftstätigkeit in Russland durch mehrere große Logistikunternehmen, darunter Maersk, DSV und DB Schenker, sowie die Blockade der Eisenbahn- und Seekommunikation - All dies führte zur Sperrung der ersten und zweiten der aufgeführten Strecken. Die Verlagerung von Frachttransporten auf neue Routen erfordert zusätzlichen Zeitaufwand und Investitionen in die Erhöhung der Transportkapazität sowie zusätzliche Investitionsausgaben für Fahrzeuge. Es besteht das Potenzial, die Transport- und Lagerkosten zu erhöhen, Produzenten und Importeure zu belasten und den Regalpreis der Waren widerzuspiegeln. Allerdings ist die Preisinflation nur ein Aspekt des Problems.

- Die Nachfrage nach Lagereinrichtungen wird aufgrund organischer Faktoren wie dem expandierenden E-Commerce-Markt und der aktuellen Marktsituation, in der sich die Bargeldzyklen der Unternehmen verlängern, kurz- und mittelfristig weiter steigen. Ein zusätzlicher Faktor, der die Attraktivität des kasachischen Logistiksektors unterstützt, wird die erwartete Verlagerung einiger Unternehmen von Russland nach Kasachstan sein. Von einigen dieser Unternehmen wird erwartet, dass sie nicht sanktionierte Waren nach Kasachstan importieren und diese dann nach Russland exportieren. Darüber hinaus eröffnet der Ausstieg großer Verbraucherunternehmen aus dem russischen Markt verschiedenen Zwischenhändlern die Möglichkeit, dieselben Produkte auf anderen Märkten zu kaufen und aus Drittländern zu importieren, um die Nachfrage russischer Verbraucher zu befriedigen.

- Moderne geopolitische Realitäten verändern die Logistikkarte Eurasiens und die Richtung des Frachtflusses. Zentralasiatische Länder haben bereits damit begonnen, das Transitpotenzial Aserbaidschans zu nutzen, um Zugang zu globalen Märkten zu erhalten. Aserbaidschan wird von großen Frachteigentümern und Logistikunternehmen aus den oben genannten Ländern als Transitroute ausgewählt. Fracht aus Kasachstan wird über zwei Routen transportiert das Kaspische Meer und den Grenzübergang Samur-Yalama. Nach Angaben von ADY Express LLC, einer Tochtergesellschaft von Aserbaidschan Railways CJSC, belief sich der Schienengüterverkehr zwischen Aserbaidschan und Kasachstan von Januar bis Oktober 2022 auf insgesamt 950.000 Tonnen (eine Steigerung um das Achtfache), wobei der Transitverkehr 96 % ausmachte. Es wird erwartet, dass diese Mengen weiter wachsen werden. Über die Eisenbahnverwaltungen Aserbaidschans, Georgiens und Kasachstans werden rechtliche und diplomatische Bemühungen zur Gründung eines Joint Ventures unternommen.

Trends auf dem Logistikmarkt in Kasachstan

Markttrends für Fracht und Logistik in Kasachstan

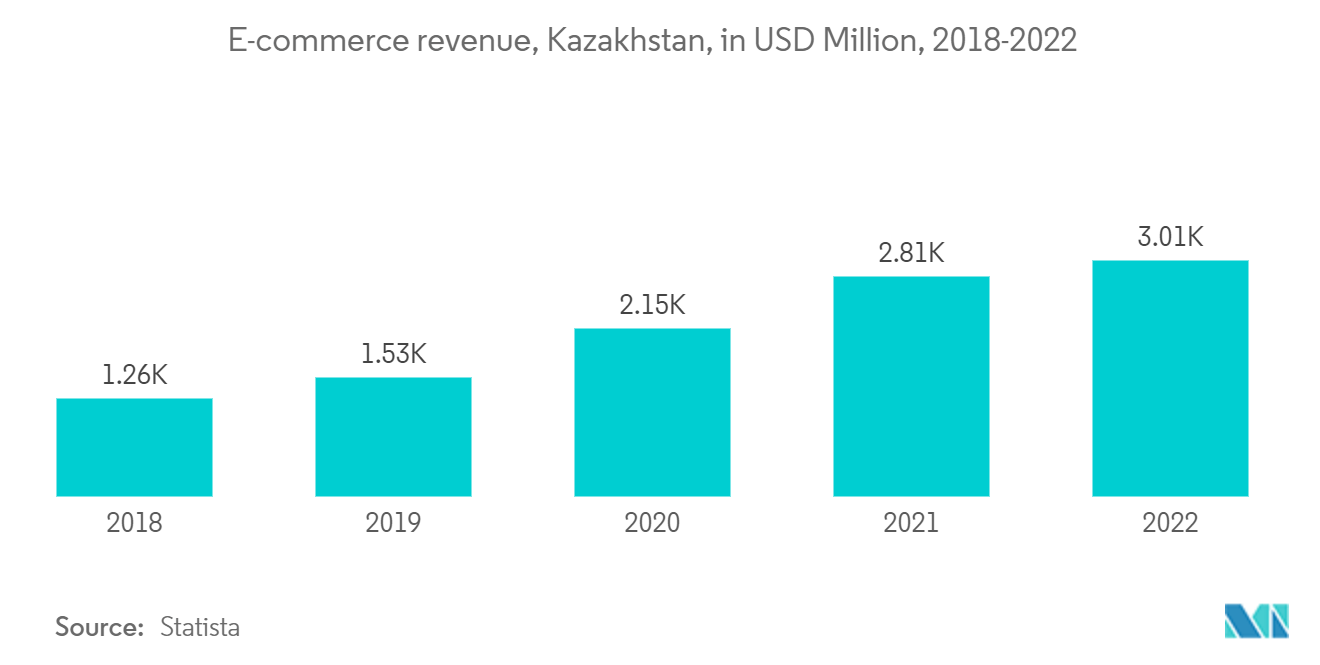

Die digitale Wirtschaft wird in Kasachstan zu einer neuen Realität, Online-Einkäufe und Zahlungen per Karte oder Smartphone gehören zum Alltag der Menschen. Der Online-Handel gewinnt an Fahrt, wobei der Online-Einzelhandelsumsatz bis 2021 voraussichtlich 482 Milliarden Tenge (1 Milliarde US-Dollar) erreichen wird. Almaty, die ehemalige Hauptstadt und größte Stadt Kasachstans, führt alle anderen Städte in Bezug auf das Online-Einzelhandelsumsatzvolumen mit 272,8 Milliarden KZT an ( 607,4 Mio. USD) oder 56,6 %. Nur-Sultan liegt mit 49,2 Milliarden KZT (109,5 Millionen US-Dollar) an zweiter Stelle, gefolgt von Shymkent mit 29,5 Milliarden KZT.

Mit der Weiterentwicklung neuer Technologien ist die Vielfalt der online erhältlichen Produkte erheblich gewachsen. Laut der Analyse-Website Ranking.kz werden Mobiltelefone im Jahr 2021 voraussichtlich fast ein Fünftel des gesamten Online-Einzelhandelsvolumens ausmachen. Haushaltsgeräte, Kosmetika, Computer, Autoteile und Baumaterialien sind die zweitbeliebtesten online gekauften Artikel. Die zunehmende Breitband-Internetabdeckung hat auch den Online-Verkauf angekurbelt. Laut Ranking.kz gab es im April 2022 mehr als 17 Millionen Mobilfunkteilnehmer mit Internetzugang und 2,8 Millionen registrierte Festnetz-Internetteilnehmer.

Anstieg der grenzüberschreitenden Seefracht treibt den Markt voran

Aufgrund der gestiegenen Nachfrage nach Schienentransporten bauen China und Kasachstan eine dritte Eisenbahn an ihrer Grenze, ein weiteres Zeichen für die zunehmende Konnektivität zwischen den beiden Nachbarn, die dazu beitragen könnte, den Handel zwischen China und der gesamten zentralasiatischen Region und darüber hinaus anzukurbeln. Laut chinesischen Experten wird der Bau des zentralasiatischen Eisenbahnnetzes nicht nur dazu beitragen, die Zusammenarbeit zwischen China und Zentralasien und die lokale Wirtschaft zu stärken, sondern auch die Widerstandsfähigkeit der Handelsbeziehungen zwischen China und Europa über die kontinentalübergreifende Eisenbahnverbindung erhöhen. Die Eröffnung der neuen Route könnte den Straßentransport entlasten und gleichzeitig der wachsenden Nachfrage nach dem Handel zwischen China und Europa sowie China und Zentralasien gerecht werden.

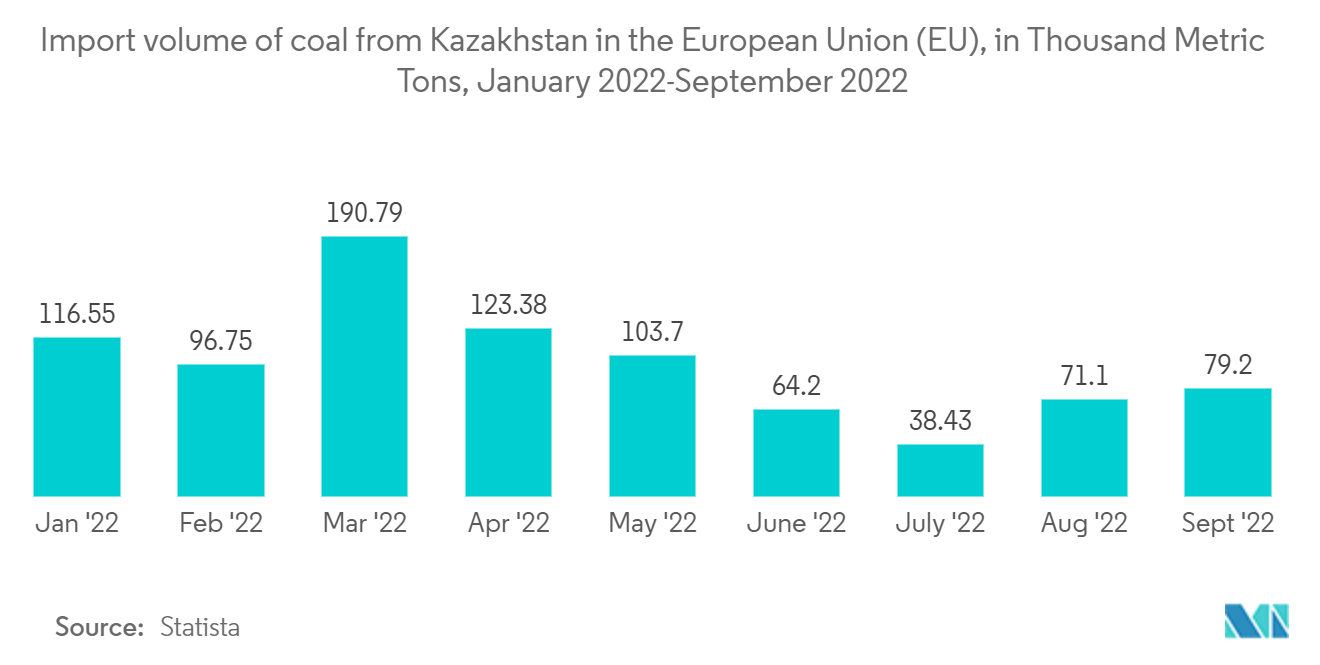

Die Schiene transportiert den Großteil der Transit- und Export-Import-Frachtgüter und macht 52,2 % des gesamten Güterumschlags aus. Aufgrund seiner geografischen Lage eignet sich Kasachstan als transkontinentale und Transitverbindung zwischen Europa und Asien. Usbekistan (45 %), Kirgisistan (20 %), Turkmenistan (6 %), Tadschikistan (9 %), Afghanistan (5 %), Russland (5,6 %) und China (4,5 %) sind die wichtigsten Transitfrachtziele. Der Schienenverkehr ist in den Sektoren Euro-Asiatische Verkehrsverbindungen (EATL) und intermodale Dienstleistungen von entscheidender Bedeutung. Der Großteil des Schienengüterverkehrs (80 %) besteht aus Massengutsendungen wie Öl, Eisenmetallen, Metallschrott, Kohle und Getreide. Die Transkaspische Internationale Transportroute (TITR), auch Mittlerer Korridor genannt, ist eine der wenigen realisierbaren Optionen für den Schienengüterverkehr zwischen China und Europa. Der Großteil des Schienengüterverkehrs besteht aus Massengutsendungen wie Öl, Eisenmetallen, Metallschrott, Kohle und Getreide.

Der Fernhandel in und durch Zentralasien ist seit Jahren unattraktiv, da es an wirksamen Handelsabkommen mangelt und sich die nationalen Handelsgesetze ändern, was die Transportkosten und die Unvorhersehbarkeit auf der Schiene erhöht, sowie an einer schlechten Koordination der Dienste und zeitaufwändigen Grenzübergängen. Trotz dieser Hindernisse stieg die Zahl der Express-Containerzüge, die Zentralasien durchqueren, von 17 im Jahr 2011 auf über 15.000 im Jahr 2021. Dies wurde durch politischen Willen, regionale Zusammenarbeit und eine Bahnreform erreicht. Auch der Schienenverkehr blühte in der Region auf, was die Handelsströme zwischen der Volksrepublik China und Zentralasien erleichterte und gleichzeitig zum Dialog und zur grenzüberschreitenden Zusammenarbeit beitrug. Dieses beeindruckende Wachstum ist auf vereinfachte Prozesse wie Single-Window- und Single-Stop-Operationen sowie reduzierte Grenzkontrollen zurückzuführen.

Überblick über die Logistikbranche in Kasachstan

Der kasachische Fracht- und Logistikmarkt ist fragmentiert und sowohl internationale als auch lokale Akteure sind vertreten. Auf dem Markt gibt es eine große Anzahl von Akteuren wie KTZ – Freight Transportation JSC, Panalpina (DSV), Agility Logistics, CJ Logistics, Rhenus usw. Die erhöhten Investitionen in die Infrastruktur und die Eisenbahnen des Landes bieten Unternehmen die Möglichkeit, in den Markt zu investieren. Die lokalen und regionalen Akteure halten einen guten Marktanteil, aber zunehmende Chancen schaffen auch Wege für internationale Akteure.

Marktführer im Bereich Logistik in Kasachstan

-

KTZ - Freight Transportation JSC

-

Panalpina

-

Agility Logistics

-

CJ Logistics

-

Rhenus

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum kasachischen Logistikmarkt

- November 2022 Nurminen Logistics, ein Logistikunternehmen, nimmt in Zusammenarbeit mit der kasachischen Staatsbahn den Betrieb regelmäßiger Bahnverbindungen von Europa nach Kasachstan auf. Kasachstan dient als Logistikdrehscheibe und verbindet Europa mit den riesigen asiatischen Märkten. Im Jahr 2020 entfielen 29,7 % des gesamten Warenhandels Kasachstans auf die EU. Über die Strecke werden Güter für Kunden in Nord- und Mitteleuropa transportiert. Der Transport der Ware erfolgt in 40 HC-Containern. Die erste Lieferung von Helsinki nach Kasachstan begann ihre Reise.

- September 2022 Das südkoreanische Unternehmen 3PL Taewoong Logistics wird mit dem kasachischen Lebensmittelhersteller und -vertreiber Shin-Line zusammenarbeiten, um Lager in Kasachstan zu errichten. Dies deutet auf eine weitere Verschiebung in der Lieferkette hin, da der Konflikt in der Ukraine anhält. Durch den Umzug können die Lebensmittelprodukte von Shin-Line leichter nach Russland und Zentralasien transportiert werden, und Taewoong und Shin-Line planen die Eröffnung von Lagerhäusern in Almaty.

Segmentierung der Logistikbranche in Kasachstan

Unter Fracht und Logistik versteht man den Transport von Gütern auf nationalen und internationalen Märkten über verschiedene Verkehrsträger, darunter Luft, Schiene und Straße. Eine vollständige Hintergrundanalyse des kasachischen Fracht- und Logistikmarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, Marktdynamik und geografischen Trends , und die Auswirkungen von COVID-19 sind im Bericht enthalten.

Der kasachische Fracht- und Logistikmarkt ist nach Funktion (Gütertransport, Spedition, Lagerung, Mehrwertdienste, Kühlkettenlogistik, Last-Mile-Logistik, Rückhollogistik und andere aufstrebende Bereiche) und Endbenutzer (Bauwesen, Öl und Gas) segmentiert und Steinbrüche, Land-, Fischerei- und Forstwirtschaft, Fertigung und Automobilindustrie, Vertriebshandel, Telekommunikation und andere Endverbraucher). Der Bericht bietet Marktgröße und prognostizierte Werte (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Gütertransport | Straße |

| Schifffahrt und Binnengewässer | |

| Luft | |

| Schiene | |

| Pipeline | |

| Spedition | |

| Lagerung | |

| Mehrwertdienste | |

| Kühlkettenlogistik, Last-Mile-Logistik, Rückhollogistik und andere aufstrebende Bereiche |

| Konstruktion |

| Öl und Gas und Steinbrüche |

| Land-, Fischerei- und Forstwirtschaft |

| Fertigung und Automobil |

| Vertriebshandel |

| Telekommunikation |

| Andere Endbenutzer (Pharma und Gesundheitswesen) |

| Nach Funktion | Gütertransport | Straße |

| Schifffahrt und Binnengewässer | ||

| Luft | ||

| Schiene | ||

| Pipeline | ||

| Spedition | ||

| Lagerung | ||

| Mehrwertdienste | ||

| Kühlkettenlogistik, Last-Mile-Logistik, Rückhollogistik und andere aufstrebende Bereiche | ||

| Vom Endbenutzer | Konstruktion | |

| Öl und Gas und Steinbrüche | ||

| Land-, Fischerei- und Forstwirtschaft | ||

| Fertigung und Automobil | ||

| Vertriebshandel | ||

| Telekommunikation | ||

| Andere Endbenutzer (Pharma und Gesundheitswesen) |

Häufig gestellte Fragen zur Logistikmarktforschung in Kasachstan

Wie groß ist der kasachische Fracht- und Logistikmarkt?

Die Größe des kasachischen Fracht- und Logistikmarktes wird im Jahr 2024 voraussichtlich 11,36 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,44 % auf 14,80 Milliarden US-Dollar wachsen.

Wie groß ist der kasachische Fracht- und Logistikmarkt derzeit?

Im Jahr 2024 wird die Größe des kasachischen Fracht- und Logistikmarktes voraussichtlich 11,36 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem kasachischen Fracht- und Logistikmarkt?

KTZ - Freight Transportation JSC, Panalpina, Agility Logistics, CJ Logistics, Rhenus sind die wichtigsten Unternehmen, die auf dem kasachischen Fracht- und Logistikmarkt tätig sind.

Welche Jahre deckt dieser kasachische Fracht- und Logistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des kasachischen Fracht- und Logistikmarktes auf 10,77 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des kasachischen Fracht- und Logistikmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des kasachischen Fracht- und Logistikmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der kasachischen Logistikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der kasachischen Logistik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der kasachischen Logistik umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.