Marktanalyse für Krankenhausbedarf in Japan

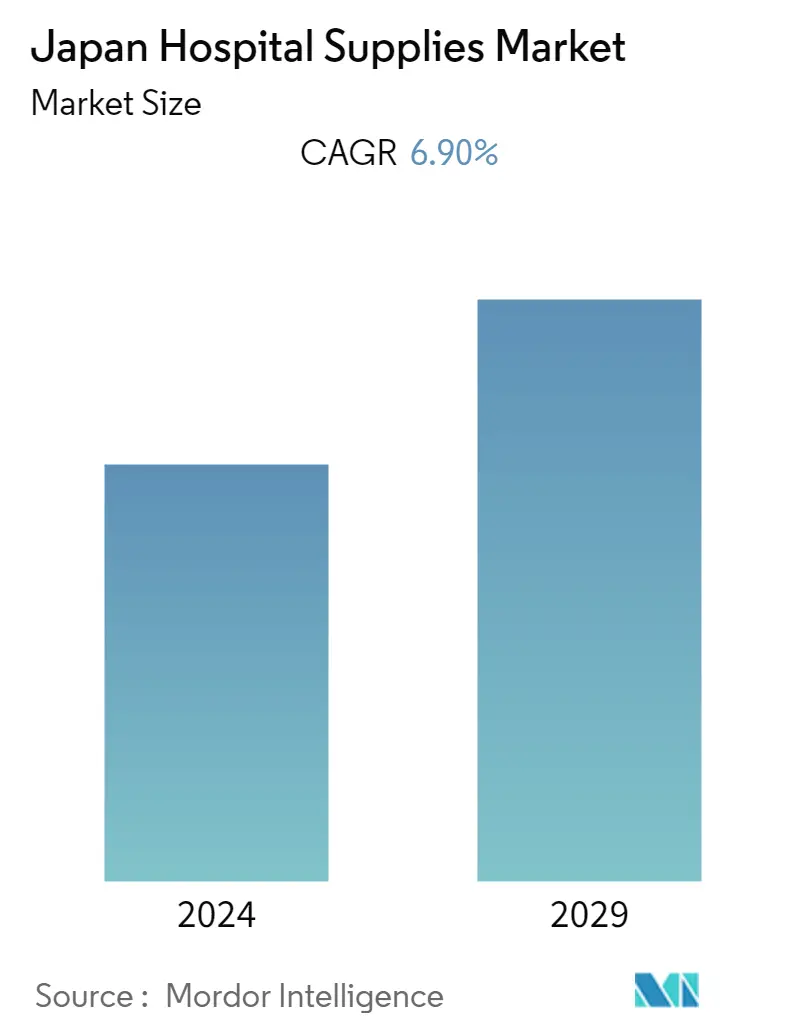

Es wird erwartet, dass der japanische Markt für Krankenhausbedarf im Prognosezeitraum eine jährliche Wachstumsrate von 6,9 % verzeichnen wird.

COVID-19 wirkte sich in der Anfangsphase erheblich auf den Krankenhausbedarfsmarkt und die gesamte Gesundheitsbranche in Japan aus, da der Mangel an Krankenhausgeräten, Nadeln und Spritzen aufgrund der Zunahme des großen Patientenpools zu einer problematischen Situation führte. Laut dem NPR-Bericht vom Februar 2021 hatte Japan beispielsweise Schwierigkeiten, spezielle Spritzen zu erhalten, um die Anzahl der verwendeten COVID-19-Impfstoffspritzen aus jeder Durchstechflasche zu maximieren. Obwohl sich die Hersteller bemühten, die Produktion schnell hochzufahren, gibt es immer noch Anlass zur Sorge, dass Millionen von Dosen verschwendet werden könnten. In der Post-Pandemie-Situation wächst der Markt jedoch und dürfte in den kommenden Jahren noch mehr Wachstum verzeichnen. Die Nachfrage nach Krankenhausbedarf wird durch die Zunahme von Infektionskrankheiten, im Krankenhaus erworbenen Infektionen und Infektionen an Operationsstellen gestützt, die in Japan in der Zeit nach der Pandemie vorherrschen.

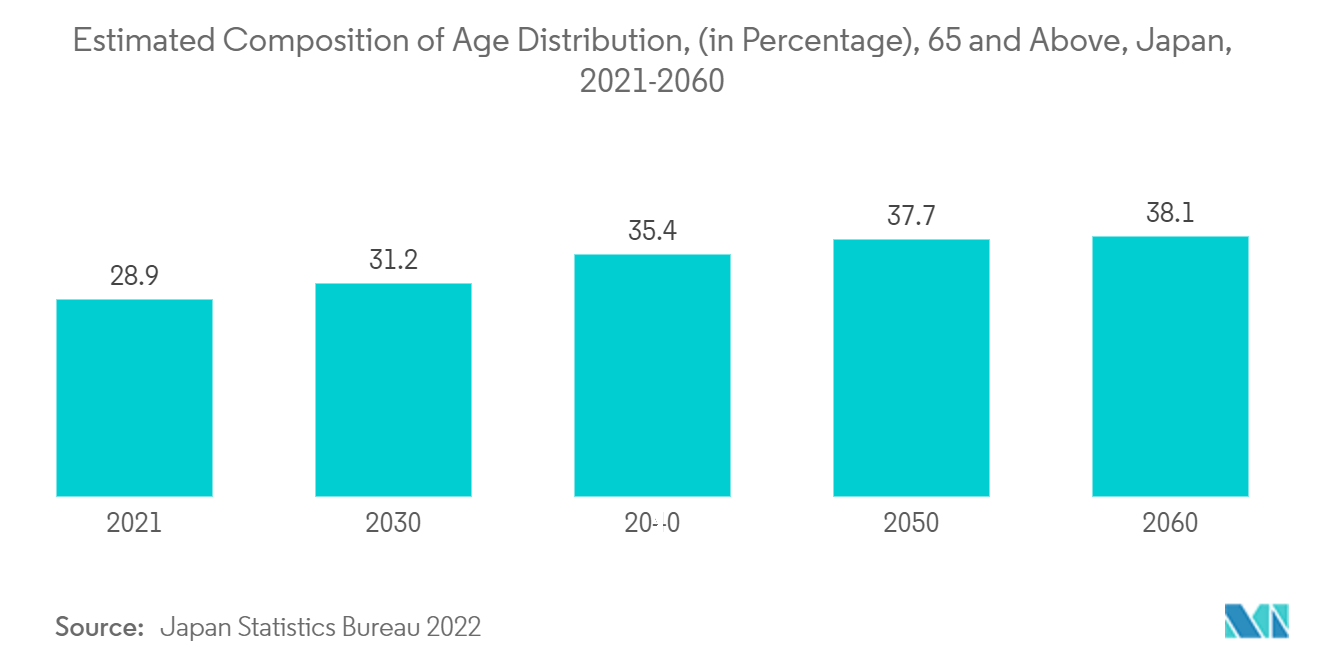

Die Faktoren, wie die zunehmende Inzidenz von Volkskrankheiten und das wachsende öffentliche Bewusstsein für die Erkrankungen, werden wahrscheinlich den japanischen Markt für Krankenhausbedarf vergrößern. Laut einem im Januar 2022 veröffentlichten Artikel von Plos One kam es beispielsweise in Japan vor COVID-19 zu einer Epidemie von Grippe, Pharyngokonjunktivalfieber, Streptokokken-Pharyngitis der Gruppe A, Windpocken, Erythema infectiosum, epidemischer Keratokonjunktivitis, Mycoplasma pneumoniae-Pneumonie und Keuchhusten. Darüber hinaus dürften die Präsenz von Wettbewerbern, Produkteinführungen und die Zusammenarbeit in Japan im Bereich Krankenhausbedarf das Marktwachstum im Prognosezeitraum ankurbeln. Ebenso wurden im September 2021 10.000 Pulsoximeter und 1.008 Sauerstoffkonzentratoren an Japan gespendet, was das Außenministerium in Taipeh durchführte und das Engagement der Regierung unterstreicht, dem ostasiatischen Land zu helfen. Aufgrund der wachsenden geriatrischen Bevölkerung steigt auch die Nachfrage auf dem Krankenhausversorgungsmarkt. Da die geriatrische Bevölkerung anfälliger für Infektionen und Krankheiten ist, wird erwartet, dass sich dieser Faktor positiv auf den japanischen Markt für Krankenhausbedarf auswirken wird. Nach Angaben des japanischen Statistikamts betrug die Zahl der älteren Menschen (65 Jahre und älter) beispielsweise im Jahr 2021 36,21 Millionen, was 28,9 % der Gesamtbevölkerung ausmacht (d. h. 1 von vier Personen) und einen hohen Rekord darstellt.

Aufgrund der Zunahme von Infektionskrankheiten und des raschen Ausbaus der Gesundheitsinfrastruktur dürfte der japanische Markt für Krankenhausbedarf im Prognosezeitraum ein Wachstum verzeichnen. Allerdings bremsen strenge Vorschriften der Zulassungsbehörden und das Aufkommen von Homecare-Diensten das Marktwachstum.

Markttrends für Krankenhausbedarf in Japan

Das Segment Sterilisations- und Desinfektionsprodukte wird im Prognosezeitraum voraussichtlich ein hohes Wachstum verzeichnen

Unter Desinfektion versteht man den Prozess der Beseitigung oder Reduzierung schädlicher Mikroorganismen von unbelebten Gegenständen und Oberflächen. Durch die Sterilisation werden alle Mikroorganismen abgetötet und die Sporen verschiedener Organismen auf Oberflächen, in Flüssigkeiten, in Medikamenten oder in Verbindungen wie biologischen Kulturmedien zerstört.

In Krankenhäusern sind Sterilisations- und Desinfektionsprodukte erforderlich, um die Ausbreitung von Krankheiten wie Krankenhausinfektionen (HAI) zu verhindern. Darüber hinaus ist die geriatrische Bevölkerung anfälliger für chronische Erkrankungen. Daher führt Japans wachsende geriatrische Bevölkerung, die an chronischen Krankheiten erkrankt, zu einem Anstieg der Krankenhauseinweisungen. Laut der Aktualisierung des Japan Statistics Bureau 2022 wird beispielsweise die Zusammensetzung der Altersverteilung über 65 bis 2060 auf 38,1 % geschätzt. Darüber hinaus sind laut dem im Juni 2022 in Hindawi veröffentlichten Artikel die Krankenakten der 1.485 hospitalisierten Patienten in Ein tertiäres Krankenhaus in Shanghai zeigte, dass die meisten Patienten im Vergleich zu nosokomialen Erkrankungen von im Krankenhaus erworbenen Infektionen betroffen waren. Daher dürfte der Markt in den kommenden Jahren aufgrund der hohen Prävalenz von im Krankenhaus erworbenen Infektionen in Japan wachsen.

Darüber hinaus wird erwartet, dass staatliche Initiativen und Fördermittel im Bereich Desinfektion und Sterilisation das Marktwachstum im Prognosezeitraum ankurbeln werden. Beispielsweise gewährte die japanische Regierung im Juli 2022 dem GARDP zusätzliche Mittel, um seine wichtige Arbeit bei der Entwicklung neuer Behandlungsmethoden für arzneimittelresistente Infektionen zu unterstützen. Mit dem Budget soll die Arbeit von GARDP bei der Entwicklung von Behandlungen für im Krankenhaus erworbene Infektionen, sexuell übertragbare Infektionen und Infektionen bei Neugeborenen unterstützt werden. Japan stellte GARDP von April 2022 bis März 2023 über 1,8 Millionen US-Dollar an Finanzmitteln zur Verfügung. Darüber hinaus setzen wichtige Akteure strategische Pläne wie Produkteinführungen, Fusionen und Übernahmen um, um das Marktwachstum im Prognosezeitraum anzukurbeln. Beispielsweise hat IKEUCHI im Januar 2021 ein neues Vernebelungsgerät namens Dry-Fog HIGHNOW (DFH) für eine schnelle, einfache und wirksame Desinfektion auf den Markt gebracht. Es handelt sich um ein rucksackartiges Desinfektionsgerät, das mithilfe einer von IKEUCHI patentierten Spezialdüse eine Desinfektionslösung, Dry Fog, mit einer mittleren Tröpfchengröße von 10 µm oder weniger versprüht. Im Gegensatz zu herkömmlichen Sprühgeräten, die grobe Tröpfchen erzeugen, ermöglicht das Sprühen einer Desinfektionslösung mit DFH eine gründliche Anwendung des Desinfektionsmittels in schwer zugänglichen kleinen Lücken und toten Winkeln.

Aufgrund des Anstiegs von im Krankenhaus erworbenen Infektionen, der Zunahme der geriatrischen Bevölkerung und des Anstiegs bei der Einführung von Desinfektionsprodukten wird für das untersuchte Segment im Prognosezeitraum ein Wachstum erwartet.

Es wird erwartet, dass das Segment Spritzen und Nadeln im Prognosezeitraum ein bemerkenswertes Wachstum auf dem japanischen Markt für Krankenhausbedarf verzeichnen wird

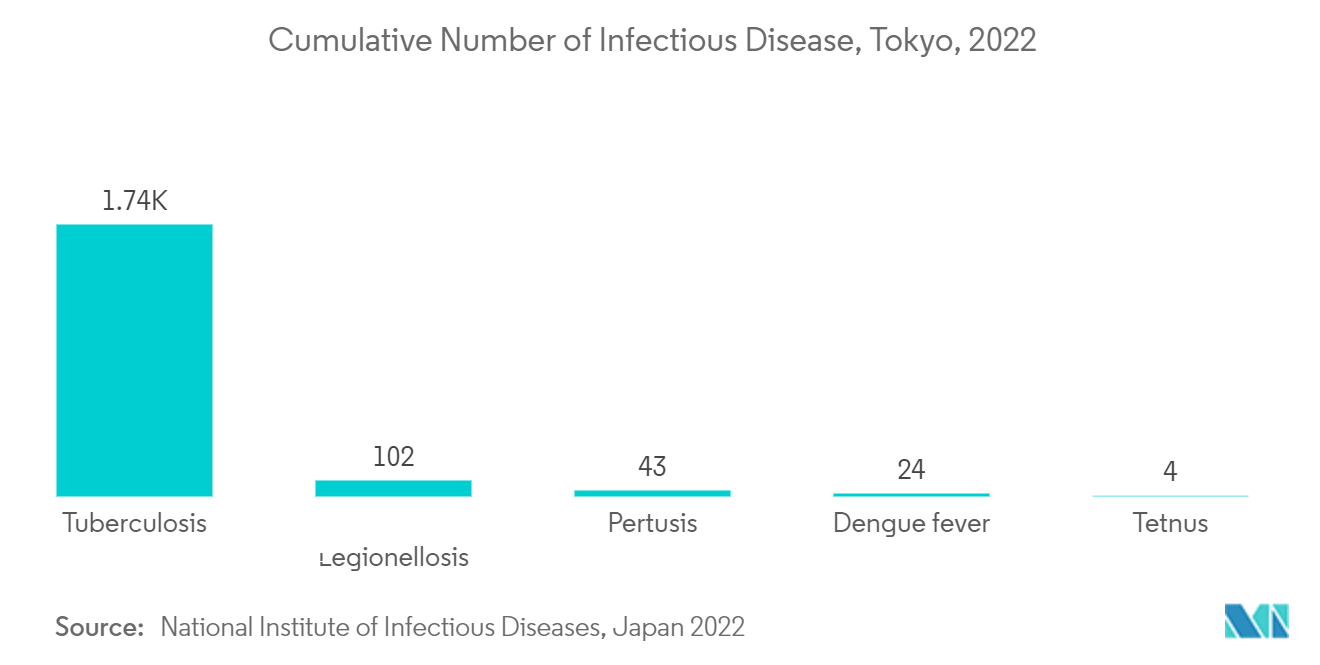

Es wird erwartet, dass das Spritzen- und Nadelsegment auf dem japanischen Markt für Krankenhausbedarf aufgrund von Faktoren wie einem Anstieg von Infektionskrankheiten, die Impfungen erfordern, einem Anstieg der Gesundheitsausgaben und einer Zunahme von Produkteinführungen in Japan, ein Wachstum verzeichnen wird. Laut der Überwachungsaktualisierung NIID Japan 2022 wurden beispielsweise im Jahr 2022 in Tokio 1.738 kumulative Fälle von Tuberkulose gemeldet. Da die Zahl der Infektionskrankheiten zunimmt, steigt die Nachfrage nach Impfungen, was das Wachstum des Spritzen- und Nadelsegments im Prognosezeitraum vorantreibt.

Darüber hinaus wird erwartet, dass Produkteinführungen, Kooperationen und Partnerschaften im Hinblick auf den Verkauf und die Verfügbarkeit von Nadeln und Spritzen das Marktwachstum im Prognosezeitraum ankurbeln werden. Beispielsweise entwickelte Terumo Corp. im März 2021 eine Spritze, mit der aus einer Durchstechflasche des COVID-19-Impfstoffs sieben Spritzen entnommen werden können, im Vergleich zu fünf Spritzen mit herkömmlichen Spritzen. Darüber hinaus wird erwartet, dass der Anstieg der Impfungen und Immunisierungen in der untersuchten Region das Wachstum des Marktes für Spritzen und Nadeln fördern wird. Laut der Aktualisierung von Our World In Data vom Oktober 2022 wurden beispielsweise im Jahr 2021 in Japan 95 % der Kinder unter einem Jahr mit der BCG-Impfung geimpft.

Aufgrund der Zunahme von Infektionskrankheiten und der Zunahme von Impf- und Immunisierungsprogrammen wird daher erwartet, dass das Spritzen- und Nadelsegment im Prognosezeitraum ein Marktwachstum verzeichnen wird.

Überblick über die japanische Krankenhausbedarfsbranche

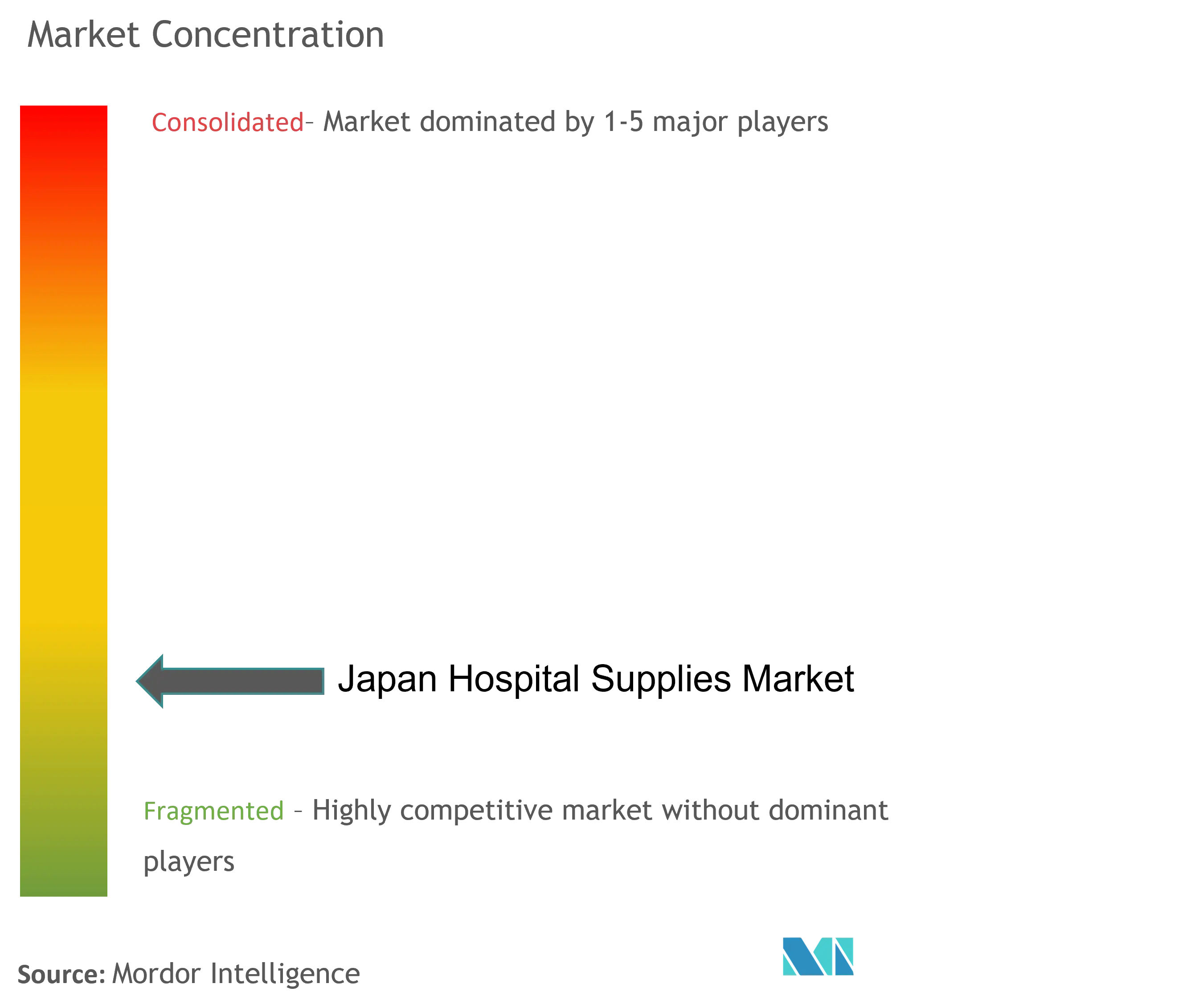

Der japanische Markt für Krankenhausbedarf ist fragmentiert, da mehrere Unternehmen weltweit und regional tätig sind. Japan ist ein entwickeltes Land und unterhält Handelsbeziehungen mit anderen entwickelten Ländern. Dadurch genießt das Unternehmen die Präsenz der meisten Global Player auf dem japanischen Markt für Krankenhausbedarf. Darüber hinaus sind auch einige inländische japanische Unternehmen auf dem Krankenhausbedarfsmarkt vertreten. Andere Global Player haben den japanischen Markt für Krankenhausbedarf wettbewerbsfähig gemacht. Zu den bedeutenden Akteuren zählen unter anderem 3M, Medtronic, Cardinal Health, Boston Scientific Corporation und B. Braun SE.

Marktführer für Krankenhausbedarf in Japan

3M

Medtronic

Cardinal Health

Boston Scientific Corporation

B. Braun SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Krankenhausbedarf in Japan

- Oktober 2022 – Royal Philips weitet die Einführung seiner Augmented Reality (AR) chirurgischen Navigationslösung ClarifEye auf Japan aus. Es werden positive Ergebnisse bei den ersten Patienten hervorgehoben, die von der International University of Health and Welfare, Mita Hospital (Tokio, Japan), mit dieser innovativen 3D-AR-Lösung behandelt wurden.

- März 2022 – Shockwave Medical hat in Japan die behördliche Zulassung für seinen C2-Koronar-IVL-Katheter erhalten. Nachdem die PMDA den Shockwave C2 Koronar-IVL-Katheter als neues medizinisches Gerät eingestuft hat, wartet Shockwave nun auf die Erstattungsgenehmigung durch das MHLW.

Segmentierung der japanischen Krankenhausbedarfsbranche

Gemäß dem Umfang des Berichts umfasst die Krankenhausversorgung jedes medizinische Versorgungsprodukt, das sowohl dem Patienten als auch dem medizinischen Fachpersonal mit Krankenhausinfrastruktur dient. Es verbessert auch das Netzwerk und den Transport zwischen Krankenhäusern. Dazu gehören Krankenhausausrüstung, Patientenhilfe, Mobilitätsausrüstung und Einwegartikel für die Sterilisation im Krankenhaus. Der japanische Markt für Krankenhausbedarf ist nach Typ segmentiert (Geräte für körperliche Untersuchungen, OP-Ausrüstung, Mobilitätshilfen und Transportausrüstung, Sterilisations- und Desinfektionsprodukte, Einweg-Krankenhausbedarf, Spritzen und Nadeln und andere Typen). Der Bericht bietet den Wert in (Mio. USD) für die oben genannten Segmente.

| Geräte zur körperlichen Untersuchung |

| Operationssaalausrüstung |

| Mobilitätshilfen und Transportausrüstung |

| Sterilisations- und Desinfektionsprodukte |

| Einweg-Krankenhausbedarf |

| Spritzen und Nadeln |

| Andere Arten |

| Nach Typ | Geräte zur körperlichen Untersuchung |

| Operationssaalausrüstung | |

| Mobilitätshilfen und Transportausrüstung | |

| Sterilisations- und Desinfektionsprodukte | |

| Einweg-Krankenhausbedarf | |

| Spritzen und Nadeln | |

| Andere Arten |

Häufig gestellte Fragen zur Marktforschung für Krankenhausbedarf in Japan

Wie groß ist der Markt für Krankenhausbedarf in Japan derzeit?

Der japanische Markt für Krankenhausbedarf wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,90 % verzeichnen.

Wer sind die Hauptakteure auf dem japanischen Markt für Krankenhausbedarf?

3M, Medtronic, Cardinal Health, Boston Scientific Corporation, B. Braun SE sind die größten Unternehmen, die auf dem japanischen Markt für Krankenhausbedarf tätig sind.

Welche Jahre deckt dieser japanische Markt für Krankenhausbedarf ab?

Der Bericht deckt die historische Marktgröße des japanischen Marktes für Krankenhausbedarf für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des japanischen Marktes für Krankenhausbedarf für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der japanischen Krankenhausbedarfsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Japan Hospital Supplies im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Japan Hospital Supplies umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.