Marktgröße für Lebensmittelsüßstoffe in Japan

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

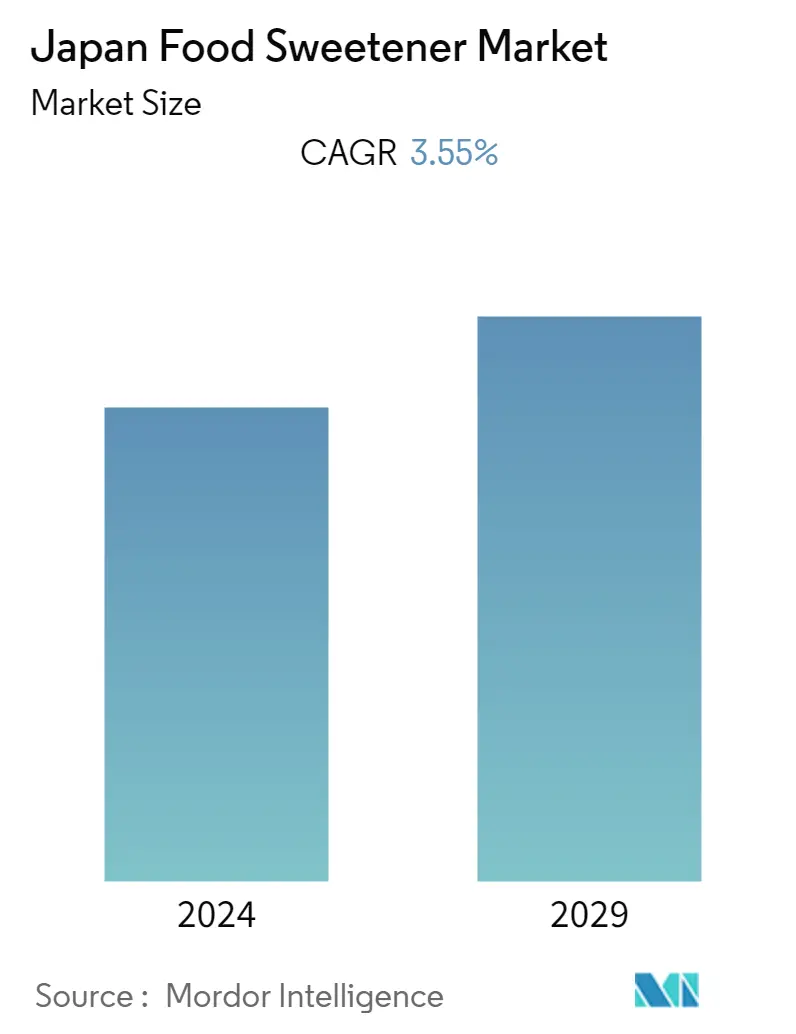

| CAGR | 3.55 % |

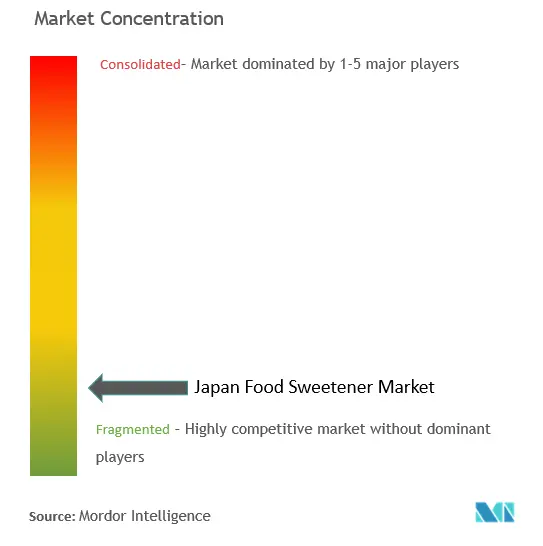

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Lebensmittelsüßstoffe in Japan

Es wird erwartet, dass der japanische Markt für Lebensmittelsüßstoffe im Prognosezeitraum eine jährliche Wachstumsrate von 3,55 % verzeichnen wird.

- Da die Menschen immer gesundheitsbewusster werden, steigt die Nachfrage nach Alternativen zu Zucker. Viele Menschen suchen nach kalorienarmen Süßungsmitteln, die den gleichen süßen Geschmack bieten, ohne die negativen gesundheitlichen Auswirkungen von Zucker, wie Gewichtszunahme und erhöhtes Diabetesrisiko. Der Trend zu kalorienarmen Getränken wie Diät-Cola und kalorienarmen Getränken sowie zu kalorienarmen Lebensmitteln wie Joghurt, Eiscreme und Desserts auf Getreidebasis hat in Japan an Popularität gewonnen. Mit der zunehmenden Vorliebe für natürliche Inhaltsstoffe erfreut sich Stevia auf dem Markt rasanter Beliebtheit.

- Ein hoher Süßstoffverbrauch in Verbindung mit der aufstrebenden Wirtschaftslage des Landes machen es zu einem attraktiven Marktziel. Die sich ändernden Verbraucherpräferenzen steigern die Nachfrage nach gesünderen, sichereren Lebensmitteln mit hohem Nährwert. Die gestiegene Nachfrage nach Zuckeralternativen hat bei Lebensmittel- und Getränkeherstellern zu einer höheren Nachfrage nach Süßungsmitteln wie Maissirup mit hohem Fruchtzuckergehalt und Tapiokasirup geführt. Vor allem Tapioka-Sirup hat in den letzten Jahren aufgrund seiner nährstoffreichen Eigenschaften und seines glutenfreien Status an Popularität gewonnen.

Japanische Markttrends für Lebensmittelsüßstoffe

Zunehmende Diabetikerpopulation im Land

- Aufgrund des gestiegenen Gesundheitsbewusstseins und des Wunsches nach zuckerfreien/-armen Schokoladen/Süßwaren haben Lebensmittelsüßstoffe in den letzten Jahren an kommerziellem Aufschwung gewonnen. Fettleibigkeit im Erwachsenenalter ist ein erheblicher Risikofaktor, der zu schlechter Gesundheit und frühem Tod führt, einschließlich Herz-Kreislauf-Erkrankungen, häufigen Krebsarten, Diabetes und Arthrose. Infolgedessen verändern sich die Vorlieben der Menschen allmählich hin zu einer gesunden, kohlenhydratarmen und zuckerfreien Ernährung.

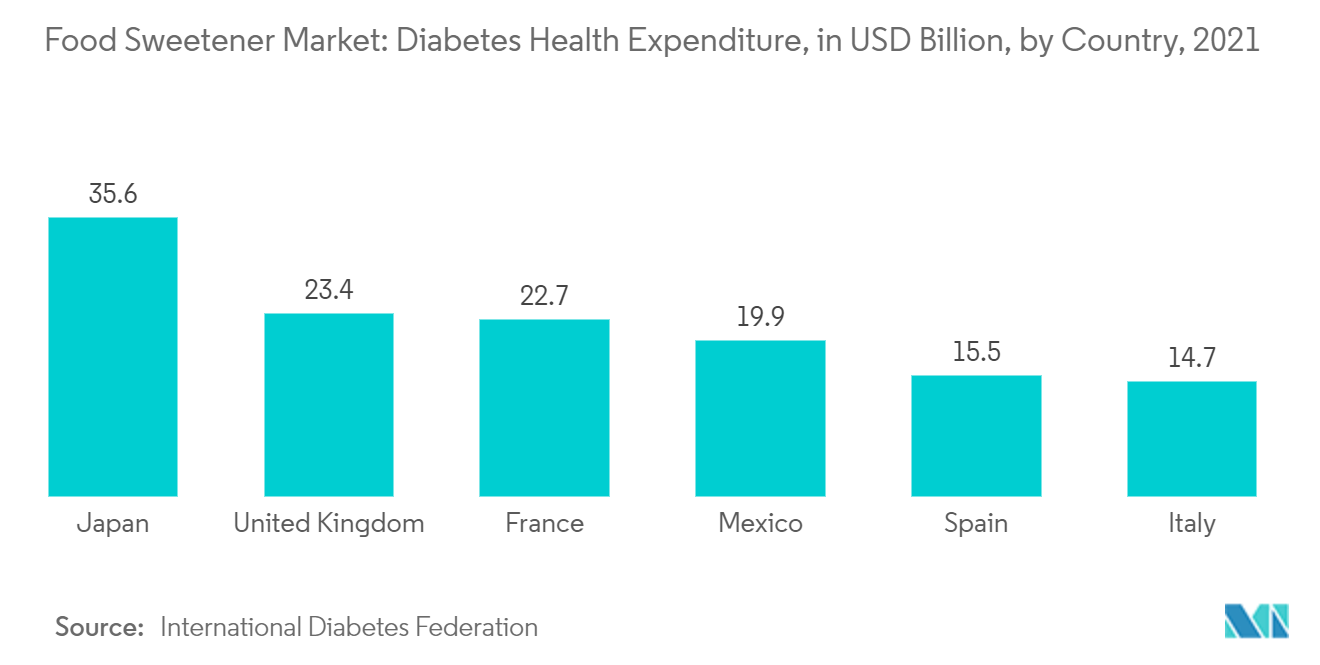

- Diabetes stellt in Japan ein erhebliches Gesundheitsproblem dar und die ältere Bevölkerung ist besonders gefährdet, an dieser Krankheit zu erkranken. Nach Angaben der International Diabetes Federation (IDF) beliefen sich die diabetesbedingten Gesundheitsausgaben in Japan im Jahr 2021 auf rund 35,6 Milliarden US-Dollar, was die erheblichen wirtschaftlichen Auswirkungen der Krankheit unterstreicht.

- Die Weltbank berichtet, dass im Jahr 2021 etwa 6,6 % der japanischen Bevölkerung an Diabetes litten, was einer beträchtlichen Zahl entspricht. Ein wichtiger Ernährungsfaktor, der zur Krankheit beiträgt, ist der hohe Zuckergehalt in vielen verarbeiteten Lebensmitteln, der zu Fettleibigkeit beitragen und das Risiko für die Entwicklung von Diabetes erhöhen kann.

- Infolgedessen steigt in Japan die Nachfrage nach kalorienarmen Süßungsmitteln, da die Menschen nach Alternativen zu Zucker suchen, die ihnen helfen können, ihren Blutzuckerspiegel zu kontrollieren und ihr Risiko, an Diabetes zu erkranken, zu senken. Kalorienarme Süßstoffe wie Stevia und Mönchsfruchtextrakt erfreuen sich in Japan immer größerer Beliebtheit und werden in einer Vielzahl von Lebensmitteln und Getränken als Zuckerersatz verwendet.

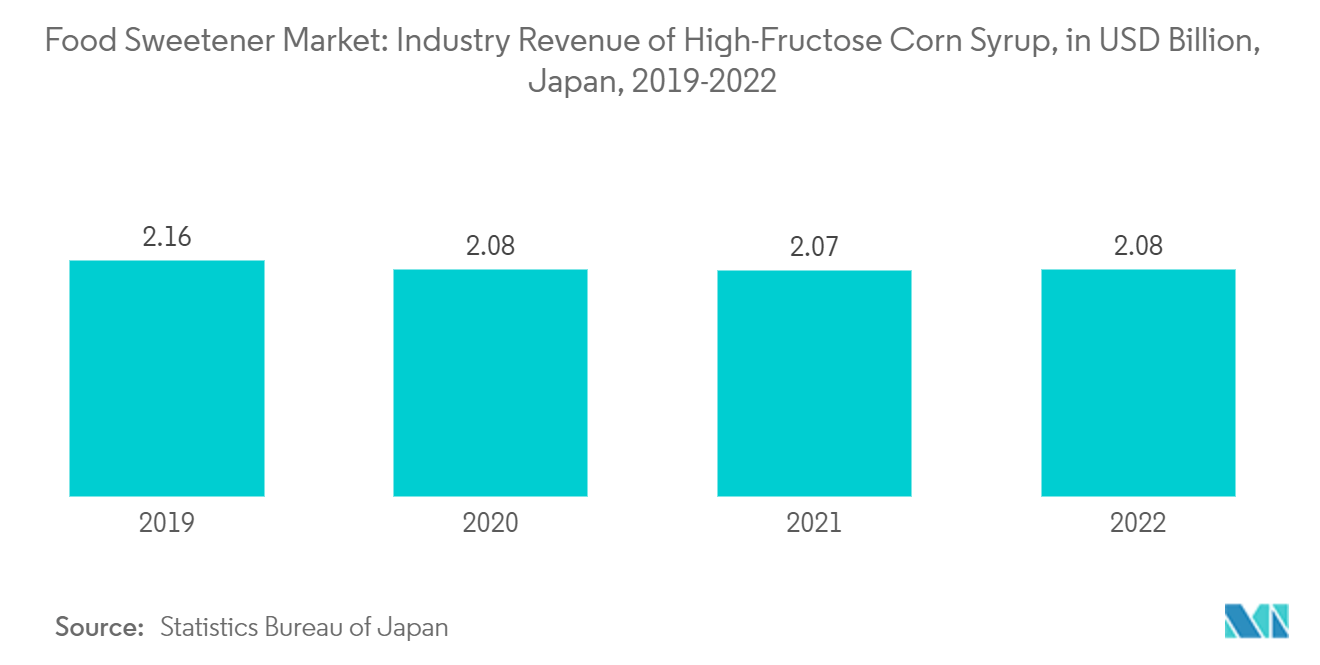

Maissirup mit hohem Fruktosegehalt hält einen herausragenden Marktanteil

- Verbraucher legen zunehmend mehr Wert auf Lebensmittel, die ihnen neben dem Geschmack auch funktionelle Vorteile bieten, was die Nachfrage nach gesunden, natürlichen und biologischen Sirupen und Süßungsmitteln erhöht. Darüber hinaus hat der zunehmende Trend zu natürlichen und biologischen Produkten die Nachfrage nach Maissirup mit hohem Fruchtzuckergehalt (HFCS) im Land angekurbelt.

- Die Nachfrage nach Clean-Label-Zutaten steigt, da die Verbraucher sich bewusster werden, was sie konsumieren, und Qualität der Quantität vorziehen. Laut der Datenbank der Food and Agriculture Organization Corporate Statistical (FAOSTAT) belief sich die Maisproduktion in Japan im Jahr 2021 auf etwa 166,5 Tonnen.

- In den letzten Jahren ist ein wachsender Trend zu natürlichen und biologischen Lebensmitteln zu verzeichnen, da die Verbraucher gesundheitsbewusster geworden sind und sich Sorgen über die Umweltauswirkungen der Lebensmittelproduktion machen. Lebensmittelverarbeitende Unternehmen reagieren auf diesen Trend, indem sie natürliche und biologische Lebensmittelzutaten in ihre Produkte integrieren, indem sie beispielsweise natürliche Süßstoffe wie Honig oder Stevia anstelle künstlicher Süßstoffe verwenden oder natürliche Konservierungsstoffe anstelle synthetischer Konservierungsstoffe verwenden.

- In Japan wird Maissirup mit hohem Fruchtzuckergehalt in großem Umfang von der Lebensmittelindustrie verwendet, da er in geringen Dosierungen in Getränken, Bonbons und Getreide verwendet werden kann. Beispielsweise gingen die Marktanteile von Coca-Cola und Pepsi aufgrund der Verwendung von Aspartam drastisch zurück. Daher verwenden Unternehmen in ihren Produkten in großem Umfang Maissirup mit hohem Fruchtzuckergehalt. Die oben genannten Faktoren haben das Marktwachstum vorangetrieben.

Überblick über die japanische Lebensmittelsüßstoffindustrie

Japans Markt für Lebensmittelsüßstoffe ist fragmentiert und es gibt mehrere aktive Akteure in dieser Branche, darunter unter anderem Tate Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated und DuPont de Nemours Inc. Führende Lebensmittelverarbeitungsunternehmen konzentrieren sich auf die Einführung innovativer, kalorienarmer und auf natürlichen Zutaten basierender Produkte, um der wachsenden Nachfrage der Verbraucher nach gesünderen Lebensmitteloptionen gerecht zu werden. Um ihre Markenpräsenz zu stärken, verfolgen diese Unternehmen strategische Ansätze wie Fusionen, Erweiterungen, Übernahmen, Partnerschaften und die Entwicklung neuer Produkte.

Japans Marktführer für Lebensmittelsüßstoffe

-

Tate & Lyle PLC

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

DuPont de Nemours Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Japanische Marktnachrichten für Lebensmittelsüßstoffe

- November 2022 Tate Lyle PLC bringt in Japan und weltweit einen neuen Süßstoff auf den Markt, Erytesse Erythritol. Es hat 70 % der Süße von Saccharose und ein ähnliches zeitliches Profil mit null Kalorien. Es kann in einer Reihe von Kategorien verwendet werden, darunter Getränke, Milchprodukte, Backwaren und Süßwaren.

- März 2022 Cargill kündigt seine Strategie zum Süßen seiner Stevia-Produkte mit der kommerziellen Verfügbarkeit seiner Flaggschiff-Stevia-Süßstofftechnologie EverSweet + ClearFlo in Japan und weltweit an. Die Süßstoffe des Unternehmens können jetzt mit anderen rein natürlichen Geschmacksrichtungen gemischt werden. Diese Mischung kann eine Geschmacksveränderung, eine bessere Löslichkeit, Formulierungsstabilität und eine schnellere Auflösung bewirken.

- Juli 2021 Ingredion Incorporated gab den Abschluss der Übernahme von PureCircle Limited bekannt, dem weltweit führenden Hersteller und Innovator von pflanzlichen Stevia-Süßstoffen und -Aromen für die Lebensmittel- und Getränkeindustrie. PureCircle bringt globale Innovations- und Fertigungskompetenz mit und ermöglicht es Ingredion, sein globales Markteinführungsmodell, seine Formulierungsfähigkeiten und sein breites Inhaltsstoffportfolio in Japan und weltweit zu nutzen.

Japan-Marktbericht für Lebensmittelsüßstoffe – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.2 Marktbeschränkungen

4.3 Porters Fünf-Kräfte-Analyse

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Bedrohung durch neue Marktteilnehmer

4.3.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Produktart

5.1.1 Saccharose

5.1.2 Stärkesüßstoffe und Zuckeralkohole

5.1.2.1 Traubenzucker

5.1.2.2 Maissirup mit hohem Fruchtzuckergehalt

5.1.2.3 Maltodextrin

5.1.2.4 Sorbit

5.1.2.5 Xylit

5.1.2.6 Andere Stärkesüßstoffe und Zuckeralkohole

5.1.3 Hochintensive Süßstoffe (HIS)

5.1.3.1 Sucralose

5.1.3.2 Aspartam

5.1.3.3 Saccharin

5.1.3.4 Cyclamat

5.1.3.5 Acesulfam-Kalium (Ace-K)

5.1.3.6 Neotam

5.1.3.7 Stevia

5.1.3.8 Andere hochintensive Süßstoffe

5.2 Anwendung

5.2.1 Bäckerei und Konditorei

5.2.2 Milchprodukte und Desserts

5.2.3 Getränke

5.2.4 Fleisch und Fleischprodukte

5.2.5 Suppen, Saucen und Dressings

5.2.6 Andere Anwendungen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Die am häufigsten verwendeten Strategien

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Cargill, Incorporated

6.3.2 Kerry Group plc

6.3.3 Corbion NV

6.3.4 Hermes Sweeteners Ltd

6.3.5 Tate & Lyle PLC

6.3.6 Archer Daniels Midland Company

6.3.7 Sanxinyuan Food Industry Corporation Limited

6.3.8 A&Z Food Additives Company Limited

6.3.9 Ingredion Incorporated

6.3.10 DuPont de Nemours Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der japanischen Lebensmittelsüßstoffindustrie

Süßstoffe sind verschiedene natürliche und künstliche Stoffe, die Lebensmitteln und Getränken einen süßen Geschmack verleihen.

Der japanische Markt für Lebensmittelsüßstoffe ist nach Typ und Anwendung segmentiert. Je nach Typ wird der Markt in Saccharose, Stärkesüßstoffe und Zuckeralkohole sowie hochintensive Süßstoffe (HIS) unterteilt. Stärkesüßstoffe und Zuckeralkohole werden weiter in Dextrose, Maissirup mit hohem Fruchtzuckergehalt (HFCS), Maltodextrin, Sorbit und andere Stärkesüßstoffe und Zuckeralkohole unterteilt. Die hochintensiven Süßstoffe (HIS) sind weiter unterteilt in Sucralose, Aspartam, Saccharin, Neotam, Stevia, Cyclamat, Acesulfam-Kalium (Ace-K) und andere Anwendungen. Basierend auf der Anwendung wird der Markt in Back- und Süßwaren, Milchprodukte und Desserts, Fleisch und Fleischprodukte, Suppen, Saucen und Dressings sowie andere Anwendungen unterteilt.

Für jedes Segment wurden Marktgröße und -prognose auf der Grundlage des Werts (in Mio. USD) erstellt.

| Produktart | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur japanischen Marktforschung für Lebensmittelsüßstoffe

Wie groß ist der Markt für Lebensmittelsüßstoffe in Japan derzeit?

Der japanische Markt für Lebensmittelsüßstoffe wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 3,55 % verzeichnen.

Wer sind die Hauptakteure auf dem japanischen Markt für Lebensmittelsüßstoffe?

Tate & Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, DuPont de Nemours Inc. sind die wichtigsten Unternehmen, die auf dem japanischen Markt für Lebensmittelsüßstoffe tätig sind.

Welche Jahre deckt dieser japanische Markt für Lebensmittelsüßstoffe ab?

Der Bericht deckt die historische Marktgröße des japanischen Marktes für Lebensmittelsüßstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des japanischen Marktes für Lebensmittelsüßstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der japanischen Lebensmittelsüßstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von japanischen Lebensmittelsüßstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse japanischer Lebensmittelsüßstoffe umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.