Größe des japanischen Vermögensverwaltungsmarktes

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

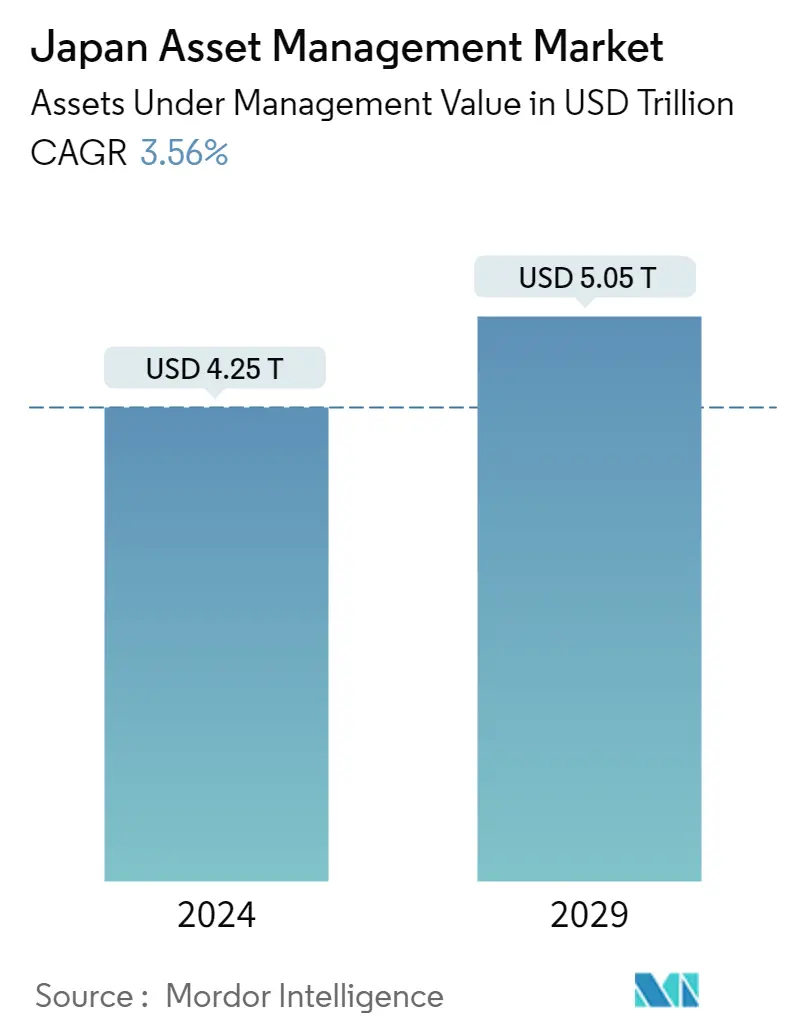

| Marktgröße (2024) | USD 4.25 Billionen |

| Marktgröße (2029) | USD 5.05 Billionen |

| CAGR(2024 - 2029) | 3.56 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des japanischen Vermögensverwaltungsmarktes

Es wird erwartet, dass die Größe des japanischen Vermögensverwaltungsmarkts in Bezug auf das verwaltete Vermögen von 4,25 Billionen US-Dollar im Jahr 2024 auf 5,05 Billionen US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 3,56 % im Prognosezeitraum (2024–2029) entspricht.

Beim Asset Management handelt es sich um einen systematischen Ansatz zur Steuerung und Wertschöpfung dessen, wofür eine Gruppe oder ein Unternehmen über seinen gesamten Lebenszyklus hinweg verantwortlich ist. Dies kann für materielle Vermögenswerte (physische Gegenstände wie Gebäude oder Ausrüstung) und immaterielle Vermögenswerte (wie Humankapital, geistiges Eigentum, Geschäfts- oder Firmenwert oder finanzielle Vermögenswerte) gelten. Unter Asset Management versteht man die systematische Entwicklung, den Betrieb, die Wartung, die Modernisierung und die kosteneffiziente Entsorgung von Vermögenswerten (einschließlich aller Kosten, Risiken und Leistungsmerkmale).

Die finanziellen Vermögenswerte japanischer Privatpersonen werden von den weltweit größten institutionellen Anlegern wie Japan Post Bank, GPIF und Norinchukin Bank verwaltet. Aufgrund der anhaltend niedrigen inländischen Wachstumsraten und niedrigen Zinssätze sind japanische Anlagegelder auf der Suche nach höheren Renditen immer auf der Suche nach Investitionsmöglichkeiten im Ausland. Das bedeutet, dass diese großen japanischen institutionellen Anleger immer nach hervorragenden ausländischen Managern suchen, die ihnen die Verwaltung ihrer ausländischen Vermögenswerte ermöglichen Portfolio.

Japan muss sich aufgrund der Sprachbarriere, der Steuernachteile und der strengen/komplizierten Vorschriften möglicherweise daran gewöhnen, ein einfacher Markt für ausländische Vermögensverwalter zu sein. Doch nun versucht die japanische Regierung, Tokio als globales Finanzzentrum zu fördern und nimmt viele Änderungen vor, um diese Hindernisse für den Markteintritt zu beseitigen.

Ungefähr 60 % der Unternehmen antworteten, dass die Bedeutung von ESG-Initiativen aufgrund der Verbreitung von COVID-19 zugenommen habe. Zwischen Unternehmen und Investoren bestand eine Bewusstseinslücke hinsichtlich der Auswirkungen der Transformation des Geschäftsmodells, die nur von etwa 20 % der Unternehmen gewählt wurde. Aber etwa 40 % der Investoren gaben an, dass dies eine wichtige Initiative für die Zukunft sein würde.

Trends auf dem japanischen Vermögensverwaltungsmarkt

Japanische Pensionsfonds Langsame, aber bessere Renditen

Der Government Pension Investment Fund (GPIF) und private Pensionsfonds sind die beiden wichtigsten institutionellen Anleger in japanischen Pensionsfonds, bei denen es sich um Altersvorsorgepläne handelt. Mit einem verwalteten Vermögen von mehr als 1,32 Billionen US-Dollar (Stand 2022) ist der GPIF der größte Pensionsfonds der Welt. Sie wurde 2001 gegründet, um die Verwaltung des Rentensystems des Landes zu überwachen und investiert in verschiedene Anlageklassen, wie zum Beispiel inländische und internationale Aktien, Anleihen und alternative Anlagen.

Beispiele für private Pensionsfonds in Japan sind betriebliche Pensionsfonds, die von Unternehmen für ihre Mitarbeiter eingerichtet werden, und Hilfsvereine auf Gegenseitigkeit, die von Gruppen von Menschen mit ähnlichen Interessen oder Berufen gegründet werden. Darüber hinaus investieren diese Fonds in verschiedene Anlageklassen, beispielsweise in inländische und internationale Aktien und Anleihen.

Aufgrund einer alternden Bevölkerung und einer niedrigen Geburtenrate, die zu einem Rückgang der Erwerbsbevölkerung und einer Belastung des Rentensystems führte, hatte Japan in den letzten Jahren Schwierigkeiten mit seinem Rentensystem. Die Regierung reagierte mit der Umsetzung mehrerer Reformen, darunter der Anhebung des Rentenalters und der Förderung der Teilnahme an privaten Rentenplänen.

Technologische Fortschritte treiben den Markt an

Wie in vielen anderen Teilen der Welt treiben auch in Japan technologische Fortschritte die Vermögensverwaltungsbranche voran. Technologische Fortschritte steigern die Effizienz und senken die Kosten für die Vermögensverwaltung, sodass Unternehmen ihren Kunden kostengünstigere Waren und Dienstleistungen anbieten können.

Robo-Advisor sind automatisierte Anlageplattformen, die Dienstleistungen wie Portfoliomanagement und Anlageberatung anbieten. Sie erfreuen sich in Japan immer größerer Beliebtheit, insbesondere bei jüngeren Anlegern, die problemlos mit der Technologie umgehen können und nach erschwinglichen Anlagemöglichkeiten suchen. In Japan wird die Blockchain-Technologie eingesetzt, um die Sicherheit und Transparenz im Bereich der Vermögensverwaltung zu erhöhen. Der Besitz und die Übertragung von Vermögenswerten können mithilfe der Blockchain verfolgt werden, wodurch die Möglichkeit von Betrug und Fehlern verringert wird.

Vermögensverwalter in Japan analysieren riesige Datenmengen mit Big-Data-Analysetools, um mehr über Markttrends und Anlegerverhalten zu erfahren. Vermögensverwalter können Risiken managen und dadurch bessere Anlageentscheidungen treffen.

Während Unternehmen daran arbeiten, ihre Produktivität zu steigern, Kosten zu senken und ihren Kunden anspruchsvollere Anlagelösungen anzubieten, sind technologische Fortschritte eine wichtige Triebkraft für Innovation und Wachstum im japanischen Vermögensverwaltungssektor.

Überblick über die japanische Vermögensverwaltungsbranche

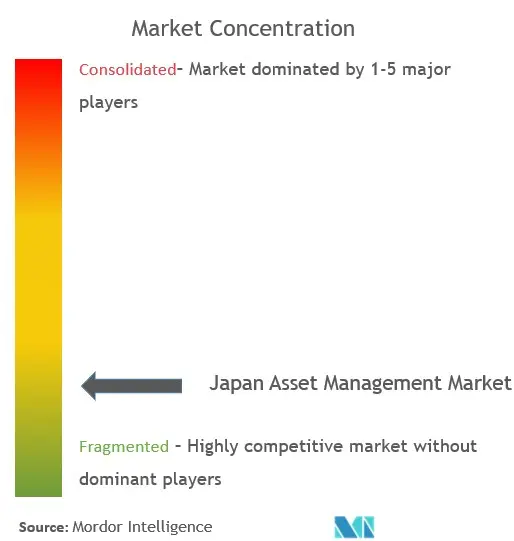

Der japanische Vermögensverwaltungsmarkt verzeichnet ein schleppendes Wachstum mit sehr niedrigen Renditen. Der Markt bietet im Prognosezeitraum Wachstumschancen, die den Marktwettbewerb voraussichtlich weiter ankurbeln werden. Zu den Hauptakteuren der Branche zählen Nikko Asset Management, Daiwa Asset Management, T D Asset Management, Okasan Asset Management und Nomura Asset Management. Da mehrere inländische Akteure bedeutende Anteile halten, ist der untersuchte Markt wettbewerbsintensiv.

Marktführer im japanischen Asset Management

-

Nikko Asset Management

-

Daiwa Asset Management

-

T & D Asset Management

-

Okasan Asset Management

-

Nomura Asset Management

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum japanischen Vermögensverwaltungsmarkt

- März 2022: Allianz Real Estate, einer der weltweit führenden Immobilieninvestmentmanager, stimmt dem Erwerb eines Portfolios erstklassiger Mehrfamilienwohnimmobilien in Tokio für rund 90 Millionen US-Dollar im Namen des Allianz Real Estate Asia-Pacific Japan Multi-Family Fund zu.

- März 2022: KKR Co gibt bekannt, dass es den japanischen Immobilien-Asset-Manager Mitsubishi Corp-UBS Realty Inc (MC-UBSR) für 230 Milliarden JPY (1,94 Milliarden US-Dollar) kauft und damit die Präsenz des US-amerikanischen Private-Equity-Unternehmens in Japan stärkt. KKR wird MC-UBSR von Mitsubishi Corp 8058.T und UBS Asset Management kaufen.

Japan Asset Management Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Einblicke in die Auswirkungen von Technologie und Innovation auf den Betrieb im Asset Management

4.5 Einblicke in die Leistung von Vermögensverwaltern in Japan

4.6 Branchenrichtlinien und staatliche Vorschriften zur Vermögensverwaltungsbranche in Japan

4.7 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.7.1 Verhandlungsmacht der Lieferanten

4.7.2 Verhandlungsmacht der Käufer

4.7.3 Bedrohung durch neue Marktteilnehmer

4.7.4 Bedrohung durch Ersatzspieler

4.7.5 Wettberbsintensität

4.8 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Kundentyp

5.1.1 Einzelhandel

5.1.2 Pensionsfonds

5.1.3 Versicherungsgesellschaften

5.1.4 Banken

5.1.5 Andere Institutionen

5.2 Nach Art des Mandats

5.2.1 Investmentfonds

5.2.2 Ermessensmandate

5.3 Nach Anlageklasse

5.3.1 Eigenkapital

5.3.2 Festverzinsliche Wertpapiere

5.3.3 Bargeld/Geldmarkt

5.3.4 Andere Anlageklassen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Nomura Asset Management

6.2.2 Nikko Asset Management

6.2.3 Daiwa Asset Management

6.2.4 Okasan Asset Management

6.2.5 T & D Asset Management

6.2.6 Meiji Yasuda Asset Management

6.2.7 Schroder Investment Management

6.2.8 Aberdeen Standard Investment Limited

6.2.9 Norinchukin Zenkyoren Asset Management

6.2.10 Nissay Asset Management Corporation*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Segmentierung der japanischen Vermögensverwaltungsbranche

Asset Management ist einer der am stärksten nachgefragten Märkte, da die Menschen die Digitalisierung übernehmen. Eine vollständige Hintergrundanalyse des japanischen Asset-Management-Marktes umfasst eine Einschätzung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile im Bericht. Der Vermögensverwaltungsmarkt in Japan ist nach Kundentyp (Einzelhandel, Pensionsfonds, Versicherungsgesellschaften, Banken und andere Institutionen), Mandatstyp (Investmentfonds und Vermögensverwaltungsmandate) und Anlageklasse (Aktien, festverzinsliche Wertpapiere, Bargeld/Geld) segmentiert Markt und andere). Der Bericht bietet die Marktgrößen und prognostizierten Werte (USD Billionen) für alle oben genannten Segmente.

| Nach Kundentyp | ||

| ||

| ||

| ||

| ||

|

| Nach Art des Mandats | ||

| ||

|

| Nach Anlageklasse | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur japanischen Vermögensverwaltungsmarktforschung

Wie groß ist der japanische Vermögensverwaltungsmarkt?

Es wird erwartet, dass der japanische Vermögensverwaltungsmarkt im Jahr 2024 ein Volumen von 4,25 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,56 % bis 2029 auf 5,05 Billionen US-Dollar wachsen wird.

Wie groß ist der japanische Asset-Management-Markt derzeit?

Im Jahr 2024 wird die Größe des japanischen Vermögensverwaltungsmarkts voraussichtlich 4,25 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem japanischen Asset-Management-Markt?

Nikko Asset Management, Daiwa Asset Management, T & D Asset Management, Okasan Asset Management, Nomura Asset Management sind die wichtigsten Unternehmen, die auf dem japanischen Vermögensverwaltungsmarkt tätig sind.

Welche Jahre deckt dieser japanische Vermögensverwaltungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des japanischen Vermögensverwaltungsmarkts auf 4,10 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des japanischen Asset-Management-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des japanischen Asset-Management-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der japanischen Vermögensverwaltungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Japan Asset Management im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Japan Asset Management umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.