Marktanalyse für japanische Landmaschinen

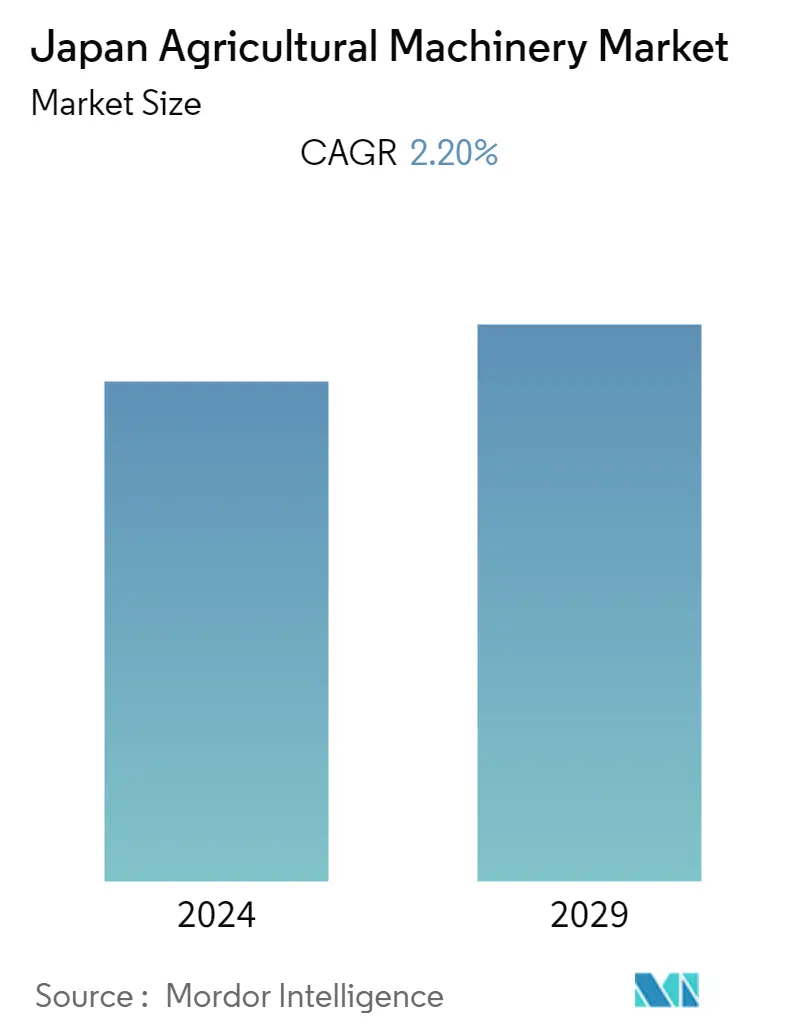

Der japanische Landmaschinenmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 2,2 % verzeichnen.

- Der Agrarsektor trägt nur 1,4 % zum BIP des Landes bei und nur 12 % der Fläche sind für die Landwirtschaft geeignet. Terrassen werden für die Landwirtschaft auf kleinen Flächen genutzt, was dazu führt, dass die landwirtschaftliche Produktion Japans einen der weltweit höchsten Ernteerträge pro Flächeneinheit aufweist. Der landwirtschaftliche Selbstversorgungsgrad des Landes beträgt jedoch fast die Hälfte seines Gesamtbedarfs, der Rest wird durch Importe gedeckt. Um die Selbstversorgung zu erreichen, muss die Produktivität gesteigert werden. Japans Agrarindustrie wird jedoch stark geschützt und unterstützt, und die Regierung bevorzugt kleinbäuerliche Landwirtschaft gegenüber großbäuerlicher Landwirtschaft, was das Wachstum des Landmaschinenmarktes unterstützt.

- Darüber hinaus gilt Japan als das asiatisch-pazifische Land mit dem höchsten Grad an landwirtschaftlicher Mechanisierung. Da Japan ein hochindustrialisiertes Land ist, ist auch die Landmaschinenindustrie vollständig entwickelt. Um jedoch das begrenzte Ackerland voll auszunutzen und die Produktion zu steigern, wird erwartet, dass der japanische Landmaschinenmarkt im Prognosezeitraum stark ansteigt.

- Um seine Bevölkerung zu ernähren, obwohl nur wenig Ackerland zur Verfügung steht, ist Japan bestrebt, seine landwirtschaftlichen Flächen optimal zu nutzen. Mit ihren begrenzten Ressourcen helfen Landmaschinen den Landwirten des Landes, ihre Produktion zu steigern. Darüber hinaus stand Japan in den letzten Jahren auch vor Herausforderungen im Zusammenhang mit der wachsenden Fläche verlassener Ackerflächen. Darüber hinaus altert Japans landwirtschaftliche Bevölkerung schnell, was es für das Land schwierig macht, in Zukunft Ersatz für die Durchführung landwirtschaftlicher Tätigkeiten zu finden. Daher war die Mechanisierung der Landwirtschaft für Japan unerlässlich, um die Landarbeit zu ersetzen.

Markttrends für japanische Landmaschinen

Die Notwendigkeit, die landwirtschaftliche Produktivität zu steigern, löst die Nachfrage aus

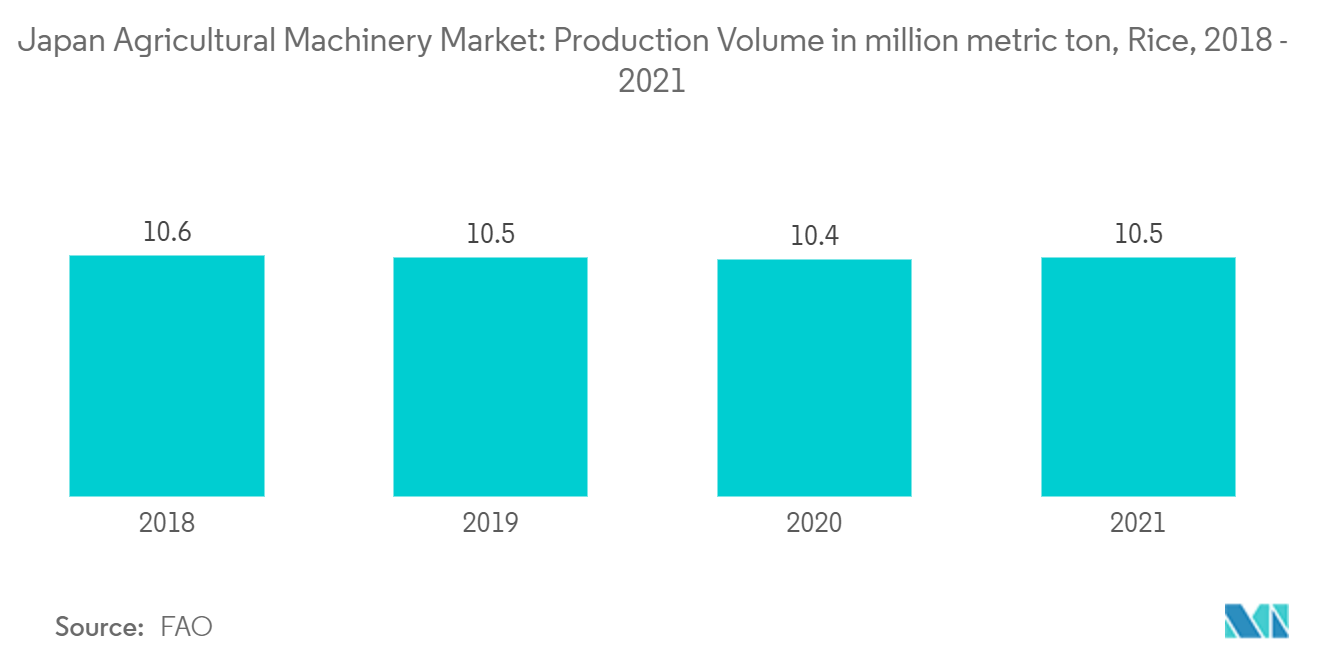

In Japan gibt es nur wenige für die Landwirtschaft geeignete Flächen, wodurch eine geringere Produktivität erzielt wird, um die Selbstversorgung zu gewährleisten. Nach Angaben der Weltbank betrug die gesamte landwirtschaftliche Fläche in Japan im Jahr 2020 12 % der Gesamtfläche. Darüber hinaus ging die Getreideproduktion in den letzten Jahren zurück. Beispielsweise ging die Reisproduktion von 10,6 Millionen Tonnen auf 10,5 Millionen Tonnen zurück. Mit der wachsenden Bevölkerung wird es zu Nahrungsmittelknappheit kommen. Außerdem ist es eine Herausforderung, den Nahrungsmittelbedarf der japanischen Bevölkerung auf begrenzten landwirtschaftlichen Flächen zu decken. Die japanische Bevölkerung betrug im Jahr 2020 215 Milliarden. Dadurch entsteht die Dringlichkeit, die landwirtschaftliche Produktivität zu steigern, was durch Mechanisierung erreicht werden kann. Maschinen mit modernster Präzisionslandwirtschaftstechnologie nutzen den Großteil des Landes effektiv und tragen zur Steigerung der Produktion bei.

Darüber hinaus reduziert der vielseitige Einsatz landwirtschaftlicher Maschinen wie Bodenfräsen, Grubber, Motorhacken, Mähdrescher usw. die Abhängigkeit von Arbeitskräften erheblich. Laut japanischen Regierungsstatistiken gab es im Agrarsektor im Jahr 2021 57.000 Beschäftigte, was einem Rückgang von 3 % gegenüber 2020 entspricht. Dieser Rückgang der Arbeitskräfte in der Landwirtschaft erhöht auch den Bedarf an Landmaschinen im Land.

Darüber hinaus tragen landwirtschaftliche Geräte, die Verschwendung reduzieren, zur Selbstversorgung bei. Beispielsweise reduzieren Maschinen wie Mähdrescher die Getreideverschwendung bei der Ernte und tragen dazu bei, den Nahrungsmittelbedarf im Land zu decken. Daher unterstützt die erhöhte Nutzung eine höhere Produktivität und reduziert dadurch die Ernteverschwendung.

Anstieg der Zahl der Traktoren

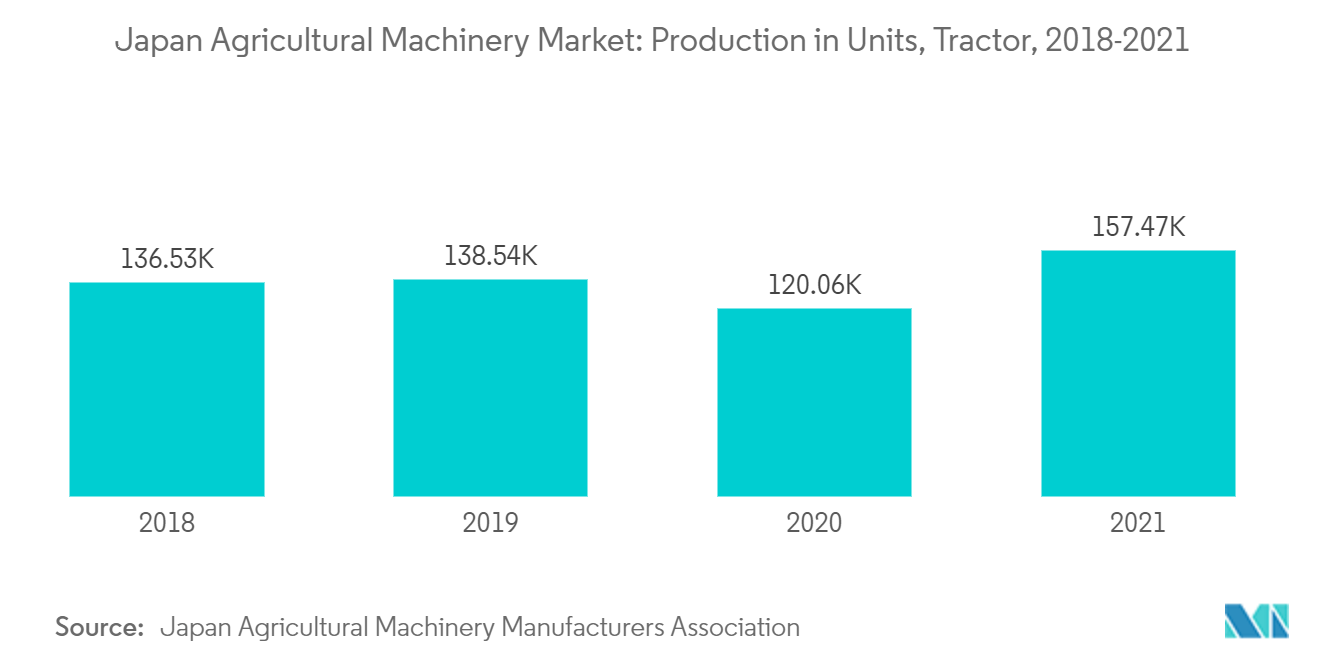

Der Traktor ist eine der wichtigsten landwirtschaftlichen Maschinen, die die meisten Landwirte nutzen. Der Einsatz von Traktoren nimmt in Japan im Vergleich zu anderen landwirtschaftlichen Maschinen zu. Nach Angaben der Japan Agricultural Machinery Manufacturers Association belief sich die Gesamtproduktion von Landmaschinen im Jahr 2020 auf 3734,78 Millionen US-Dollar. Traktoren werden mit 57 % der gesamten bewerteten Landmaschinen bewertet.

Darüber hinaus wurden im Jahr 2021 157.466 Traktoren produziert. Bei den meisten verkauften Traktoren handelt es sich um mittelgroße Traktoren mit einer Leistung von 21 bis 30 PS. Die Zahl der eingesetzten Traktoren ist seit 2018 deutlich gestiegen. Die Produktion und der Einkauf gingen im Jahr 2020 aufgrund der vorherrschenden Pandemiebedingungen leicht zurück. Arbeitskräftemangel, erhöhte Arbeitskosten, günstige Regierungspolitik, Kreditfazilitäten und die Notwendigkeit, die landwirtschaftliche Produktivität zu steigern, sind einige wichtige Faktoren, die den Anstieg der Traktorenverkäufe verursachen.

Darüber hinaus ist Reis Japans wichtigste Kulturpflanze und macht jedes Jahr etwa 47 % des landwirtschaftlichen Produktionswerts aus. Da Reis die am stärksten mechanisierte Kulturpflanze im Land ist, werden in der Landwirtschaft vor allem Traktoren eingesetzt, da die Hauptanbauarbeiten von Traktoren durchgeführt werden.

Darüber hinaus werden fahrerlose Traktoren in den kommenden Jahren wahrscheinlich an Popularität gewinnen, da sie die landwirtschaftliche Effizienz im Vergleich zu anderen Traktoren steigern. Das japanische Ministerium für Land-, Forst- und Fischereiwirtschaft plant, die Reisproduktionskosten durch die Entwicklung von Technologien wie autonomen Traktoren zu senken. So fördert die staatliche Förderung fahrerlose Traktoren und steigert so den Absatz dieser Traktoren im Prognosezeitraum.

Überblick über die japanische Landmaschinenindustrie

Der Landmaschinenmarkt in Japan ist fragmentiert, wobei bedeutende Akteure nur einen kleinen Anteil halten. Diese Unternehmen verfolgen Strategien wie die Einführung neuer Produkte und umfangreiche Werbeaktionen, um ihren Umsatz zu steigern. Zur japanischen Landmaschinenindustrie gehören aktive inländische Akteure wie Deere Company, Mitsubishi Agricultural Machinery Co. Ltd, Yanmar Co. Ltd, Iseki Co. Ltd und Kubota Corporation.

Japans Marktführer für Landmaschinen

Deere & Company

Kubota Corporation

Mitsubishi Mahindra Agricultural Machinery Co. Ltd

Yanmar Co. Ltd

Iseki & Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für japanische Landmaschinen

- Oktober 2022 Das Unternehmen Kubota eröffnet das Global Institute of Technology in Osaka, Japan, dessen Ziel es ist, die Forschung und Entwicklung für neue Produktentwicklungen entsprechend der Geschäftslandschaft und den Bedürfnissen der Region zu steigern.

- Januar 2022 John Deere, ein amerikanischer Konzern, der Landmaschinen herstellt, stellte auf der CES 2022 einen völlig autonomen Traktor vor, der für die Großserienproduktion eingesetzt wird. Die Maschine kombiniert den 8R-Traktor von Deere, einen TruSet-fähigen Meißelpflug, ein GPS-Leitsystem und neue fortschrittliche Technologien, die den Landwirten im kommenden Jahr zur Verfügung stehen werden.

- November 2021 John Deere hat seine 6R-Traktorenreihe aktualisiert und die neuen Modelle 6R140 und 6R165 hinzugefügt. Mit Power Bulge und Intelligent Power Management liefern die Traktoren 6R 140 und 6R 165 bis zu 166 bzw. 212 maximale PS unter rauen Bedingungen wie Schwertransport, Zapfwelle oder Hydraulikanwendungen.

Segmentierung der japanischen Landmaschinenindustrie

Unter landwirtschaftlichen Maschinen versteht man jede Art von Maschine, die auf einem landwirtschaftlichen Betrieb zur Unterstützung der Landwirtschaft eingesetzt wird. Der japanische Landmaschinenmarkt ist nach Typ in Traktoren (PS {unter 20 PS, 21–30 PS, 31–50 PS und über 50 PS}), Typ {Gebrauchstraktor, Reihenkulturtraktor, kompakter Nutztraktor und andere Typen unterteilt }), Pflug- und Bodenbearbeitungsmaschinen (Pflüge, Eggen, Grubber und Bodenfräsen sowie andere Pflug- und Bodenbearbeitungsmaschinen), Pflanzmaschinen (Sämaschinen, Pflanzmaschinen, Streuer und andere Pflanzmaschinen), Erntemaschinen (Mäher, Ballenpressen und andere Erntemaschinen). Maschinen), Heumaschinen und Bewässerungsmaschinen. Der Bericht bietet die Marktgröße und Prognosen für landwirtschaftliche Maschinen im Wert (in Mio. USD) für alle oben genannten Segmente.

| Traktoren | Pferdestärke | Unter 20 PS |

| 21 - 30 PS | ||

| 31 - 50 PS | ||

| Über 50 PS | ||

| Typ | Nutztraktor | |

| Reihenfruchttraktor | ||

| Kompakter Nutztraktor | ||

| Andere Arten | ||

| Pflügen und Kultivieren von Maschinen | Pflüge | |

| Eggen | ||

| Grubber und Ackerbauern | ||

| Andere Pflug- und Kultivierungsmaschinen | ||

| Pflanzmaschinen | Sämaschinen | |

| Pflanzgefäße | ||

| Streuer | ||

| Andere Pflanzmaschinen | ||

| Erntemaschinen | Mäher | |

| Ballenpressen | ||

| Andere Erntemaschinen | ||

| Heumaschinen | ||

| Bewässerungsmaschinen | ||

| Produktart | Traktoren | Pferdestärke | Unter 20 PS |

| 21 - 30 PS | |||

| 31 - 50 PS | |||

| Über 50 PS | |||

| Typ | Nutztraktor | ||

| Reihenfruchttraktor | |||

| Kompakter Nutztraktor | |||

| Andere Arten | |||

| Pflügen und Kultivieren von Maschinen | Pflüge | ||

| Eggen | |||

| Grubber und Ackerbauern | |||

| Andere Pflug- und Kultivierungsmaschinen | |||

| Pflanzmaschinen | Sämaschinen | ||

| Pflanzgefäße | |||

| Streuer | |||

| Andere Pflanzmaschinen | |||

| Erntemaschinen | Mäher | ||

| Ballenpressen | |||

| Andere Erntemaschinen | |||

| Heumaschinen | |||

| Bewässerungsmaschinen | |||

Häufig gestellte Fragen zur japanischen Marktforschung für Landmaschinen

Wie groß ist der japanische Landmaschinenmarkt derzeit?

Der japanische Landmaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,20 % verzeichnen.

Wer sind die Hauptakteure auf dem japanischen Landmaschinenmarkt?

Deere & Company, Kubota Corporation, Mitsubishi Mahindra Agricultural Machinery Co. Ltd, Yanmar Co. Ltd, Iseki & Co. Ltd sind die wichtigsten Unternehmen, die auf dem japanischen Markt für Landmaschinen tätig sind.

Welche Jahre deckt dieser japanische Landmaschinenmarkt ab?

Der Bericht deckt die historische Marktgröße des japanischen Landmaschinenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des japanischen Landmaschinenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der japanischen Landmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von japanischen Landmaschinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Japan Farm Equipment umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.