Größe des Foodservice-Marktes in Italien

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 109.40 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 175.10 Milliarden US-Dollar |

|

|

Größter Anteil nach Gastronomietyp | Full-Service-Restaurants |

|

|

CAGR (2024 - 2029) | 5.33 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Schnellrestaurants |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Italien Foodservice-Marktanalyse

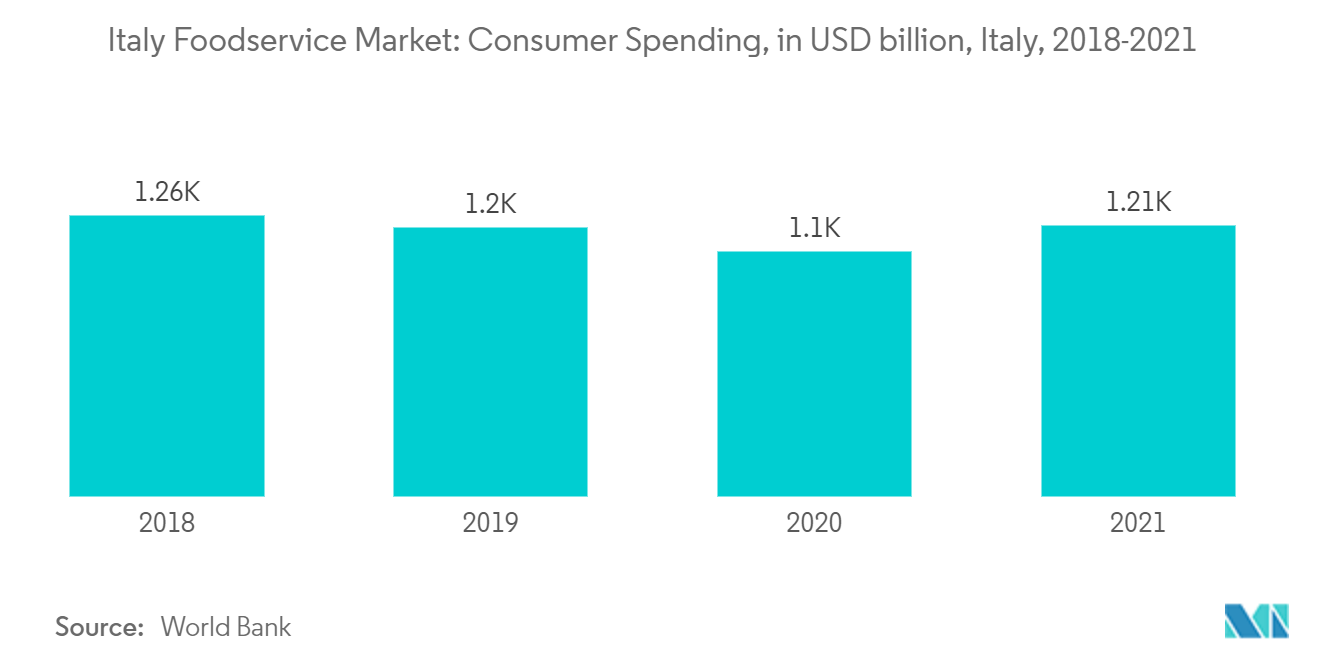

Die Größe des italienischen Foodservice-Marktes wird im Jahr 2024 auf 105,17 Milliarden US-Dollar geschätzt und soll bis 2029 136,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,33 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Tourismus und die Expansion von Gewerbeimmobilien kurbeln den Umsatz im Land an

- Der italienische Foodservice-Markt hatte im Jahr 2022 einen wertmäßigen Anteil von 13,67 % am gesamten Foodservice-Markt in Europa. Der italienische Markt wuchs von 2017 bis 2022 wertmäßig um durchschnittlich 1,65 %. Der Markt wird durch den Full-Service angetrieben Die Teilsegmente Restaurants und Cafés und Bars sind auf die Entwicklung von Tourismus und Gewerbeimmobilien im Land angewiesen.

- Full-Service-Restaurants dominieren den italienischen Markt. Nach der Küche besteht das Segment hauptsächlich aus europäischen Restaurants, gefolgt von asiatischen und nordamerikanischen Restaurants. Da europäische Restaurants, vor allem italienische Küche, einen Mehrheitsanteil am Markt halten, ist die Produktion und der Konsum italienischer Käsespezialitäten im Land ein guter Indikator für die Entwicklung des FSR-Marktes in Italien. Italienischer gU-Käse wird in den meisten Gerichten der authentischen italienischen Küche verwendet. In Italien gibt es 42 Käsesorten mit geschützter Ursprungsbezeichnung (PDO), deren Produktionsmenge im Jahr 2021 596,67 Tonnen erreichte, was einer Steigerung von 11,1 % gegenüber der im Jahr 2016 produzierten Menge entspricht. Der Pro-Kopf-Verbrauch von Käse in Italien schwankte zwischen 22 und 23 Kilogramm im letzten Jahrzehnt.

- Für das Teilsegment Cafés und Bars werden große Fortschritte erwartet und es wird erwartet, dass es im Prognosezeitraum eine wertmäßige jährliche Wachstumsrate (CAGR) von 4,51 % verzeichnen wird. Der italienische Markt wird durch den Konsum von Getränken wie Kaffee, alkoholischen Getränken und Desserts bestimmt. Italienische Bars bieten meist Cocktails sowie eine große Auswahl an Likören an. Italien hat viele beliebte Namen in der Likörkategorie, darunter Amaro Fernet Branca, Amaretto di Saronno, Campari, Grappa Nardini, Limoncello und Sambuca Molinari.

Erhöhte Nachfrage nach Cafés und Bars

Cafés und Bars sind eines der am stärksten wachsenden Segmente auf dem Markt, mit immer größeren Vorlieben für Kaffee, alkoholfreie Getränke und alkoholische Getränke. Es wird erwartet, dass die zunehmende globale Präsenz, die westliche Kultur und die Durchdringung etablierter Kaffeemarken die Schlüsselfaktoren für die Expansion von Kaffeeketten, einschließlich Cafés, sein werden. Darüber hinaus erhöhen die Cafés, die erschwingliche Lebensmittel von kalten bis zu warmen Mahlzeiten anbieten, die Kaufbereitschaft der Verbraucher. Viele Unternehmen investieren in die Eröffnung ihrer Filialen im Land. So eröffnete der Riese Starbucks Coffee Company im Jahr 2022 seinen ersten Drive-Thru in Italien bei Erbusco in der nördlichen Lombardei. Mit der zunehmenden Urbanisierung und dem verbesserten Lebensstil bevorzugen die Italiener zunehmend Wein gegenüber anderen alkoholischen Getränken, was das Geschäft der Weinbars im Land ankurbelt. Die zunehmende Durchdringung von Kettencafés und Bars und der Aufwärtstrend zum geselligen Beisammensein in Bars und Cafés unter Millennials sind Schlüsselfaktoren, die zum Wachstum in den Segmenten Cafés und Bars beitragen. Darüber hinaus sind die Verbraucher bereit, für exotische Geschmacksrichtungen von Getränken und Desserts auszugeben. Dies wiederum treibt die steigende Zahl von Spezialitäten-Coffeeshops in ganz Italien voran.

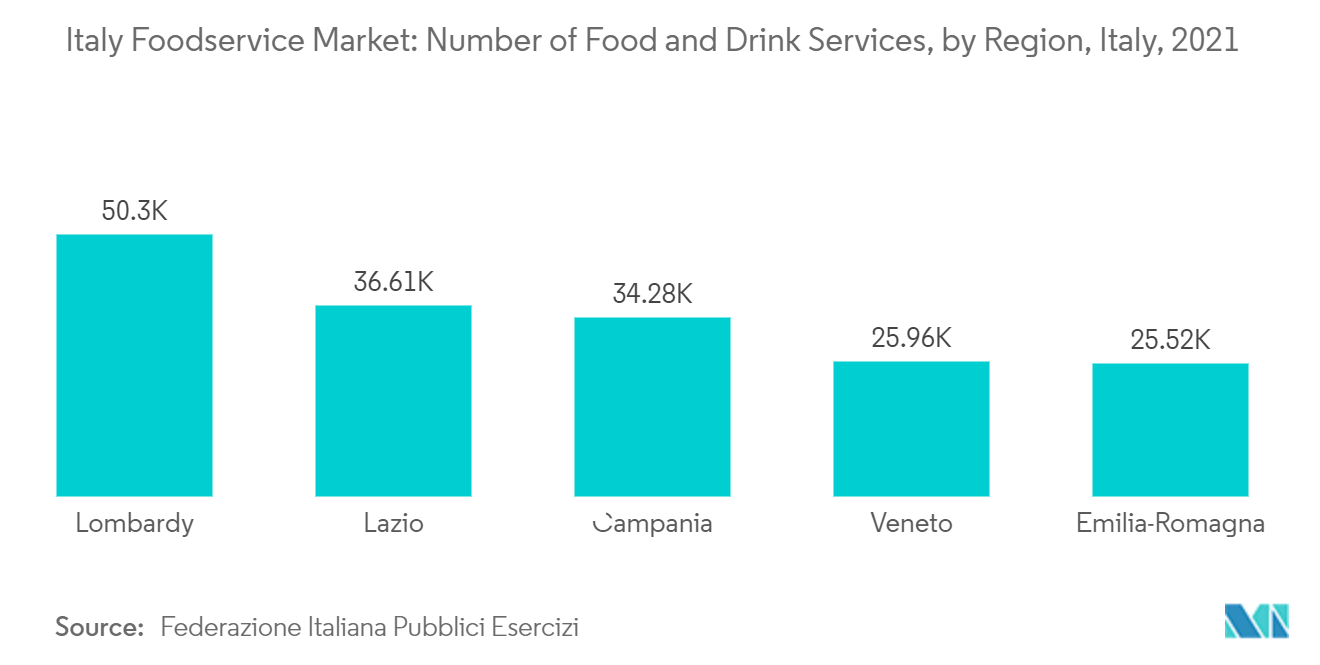

Zunehmende Häufigkeit des Essens auswärts

Die zunehmende Häufigkeit, mit der Italiener auswärts essen, kommt vor allem der Gastronomie des Landes zugute. Nach Angaben der Federazione Italiana Pubblici Esercizi stieg der Außer-Haus-Verzehr von Lebensmitteln von 30.367 Millionen Euro im Jahr 2020 auf 57.626 Millionen Euro im Jahr 2021. Darüber hinaus gibt es in Italien im Vergleich zu jedem anderen Land der Welt mehr Gastronomiebetriebe pro Quadratkilometer, was einen florierenden Food-Service-Markt im Land darstellt.

In den letzten Jahren hat der Markt eine erhebliche Durchdringung von Full-Service-Restaurants (FSRs) mit der Expansion führender Marken in großen Teilen des Landes erlebt. FSRs sind auch eines der am schnellsten wachsenden Segmente, da die Verbraucher zunehmend bequeme und aufregende Restauranterlebnisse bevorzugen. Das Wachstum der erwerbstätigen weiblichen Bevölkerung, die Entwicklung der Infrastruktur und das Wachstum der Bevölkerung der oberen Mittelschicht sind Schlüsselfaktoren, die die gestiegenen Ausgaben für gehobene Gastronomie beeinflussen.

Überblick über die Gastronomiebranche in Italien

Der italienische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 2,82 % einnehmen. Die Hauptakteure auf diesem Markt sind Autogrill SpA, Compagna Generale Ristorazione SpA, Cremonini SpA, La Piadineria Group und McDonald's Corporation (alphabetisch sortiert).

Marktführer im Foodservice in Italien

Autogrill SpA

Compagna Generale Ristorazione SpA

Cremonini SpA

La Piadineria Group

McDonald's Corporation

Other important companies include Alice Pizza SpA, Camst Group, Gruppo Sebeto, Lagardère Group, QSR Platform Holding SCA, Starhotels SpA, Yum! Brands Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum italienischen Foodservice-Markt

- Dezember 2022 KFC gab bekannt, dass der KFC Drive im Einkaufszentrum La Corte del Sole die neueste Filiale des Unternehmens in Sestu ist.

- November 2022 Lagardère Travel Retail unterzeichnet eine Vereinbarung zum Erwerb von 100 % der Anteile an der Marché International AG, der Holdinggesellschaft der Marché-Gruppe.

- November 2022 KFC gibt bekannt, dass es 21,81 Millionen US-Dollar investiert hat, um weitere Restaurants in Italien zu eröffnen. Die Brathähnchenmarke hatte geplant, im Jahr 2022 25 neue Filialen zu eröffnen.

Italien Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Italien

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

-

5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

-

5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Alice Pizza SpA

- 6.4.2 Autogrill SpA

- 6.4.3 Camst Group

- 6.4.4 Compagna Generale Ristorazione SpA

- 6.4.5 Cremonini SpA

- 6.4.6 Gruppo Sebeto

- 6.4.7 La Piadineria Group

- 6.4.8 Lagardère Group

- 6.4.9 McDonald's Corporation

- 6.4.10 QSR Platform Holding SCA

- 6.4.11 Starhotels SpA

- 6.4.12 Yum! Brands Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der italienischen Gastronomiebranche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Der italienische Foodservice-Markt hatte im Jahr 2022 einen wertmäßigen Anteil von 13,67 % am gesamten Foodservice-Markt in Europa. Der italienische Markt wuchs von 2017 bis 2022 wertmäßig um durchschnittlich 1,65 %. Der Markt wird durch den Full-Service angetrieben Die Teilsegmente Restaurants und Cafés und Bars sind auf die Entwicklung von Tourismus und Gewerbeimmobilien im Land angewiesen.

- Full-Service-Restaurants dominieren den italienischen Markt. Nach der Küche besteht das Segment hauptsächlich aus europäischen Restaurants, gefolgt von asiatischen und nordamerikanischen Restaurants. Da europäische Restaurants, vor allem italienische Küche, einen Mehrheitsanteil am Markt halten, ist die Produktion und der Konsum italienischer Käsespezialitäten im Land ein guter Indikator für die Entwicklung des FSR-Marktes in Italien. Italienischer gU-Käse wird in den meisten Gerichten der authentischen italienischen Küche verwendet. In Italien gibt es 42 Käsesorten mit geschützter Ursprungsbezeichnung (PDO), deren Produktionsmenge im Jahr 2021 596,67 Tonnen erreichte, was einer Steigerung von 11,1 % gegenüber der im Jahr 2016 produzierten Menge entspricht. Der Pro-Kopf-Verbrauch von Käse in Italien schwankte zwischen 22 und 23 Kilogramm im letzten Jahrzehnt.

- Für das Teilsegment Cafés und Bars werden große Fortschritte erwartet und es wird erwartet, dass es im Prognosezeitraum eine wertmäßige jährliche Wachstumsrate (CAGR) von 4,51 % verzeichnen wird. Der italienische Markt wird durch den Konsum von Getränken wie Kaffee, alkoholischen Getränken und Desserts bestimmt. Italienische Bars bieten meist Cocktails sowie eine große Auswahl an Likören an. Italien hat viele beliebte Namen in der Likörkategorie, darunter Amaro Fernet Branca, Amaretto di Saronno, Campari, Grappa Nardini, Limoncello und Sambuca Molinari.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen