Marktanalyse für IT-Dienste

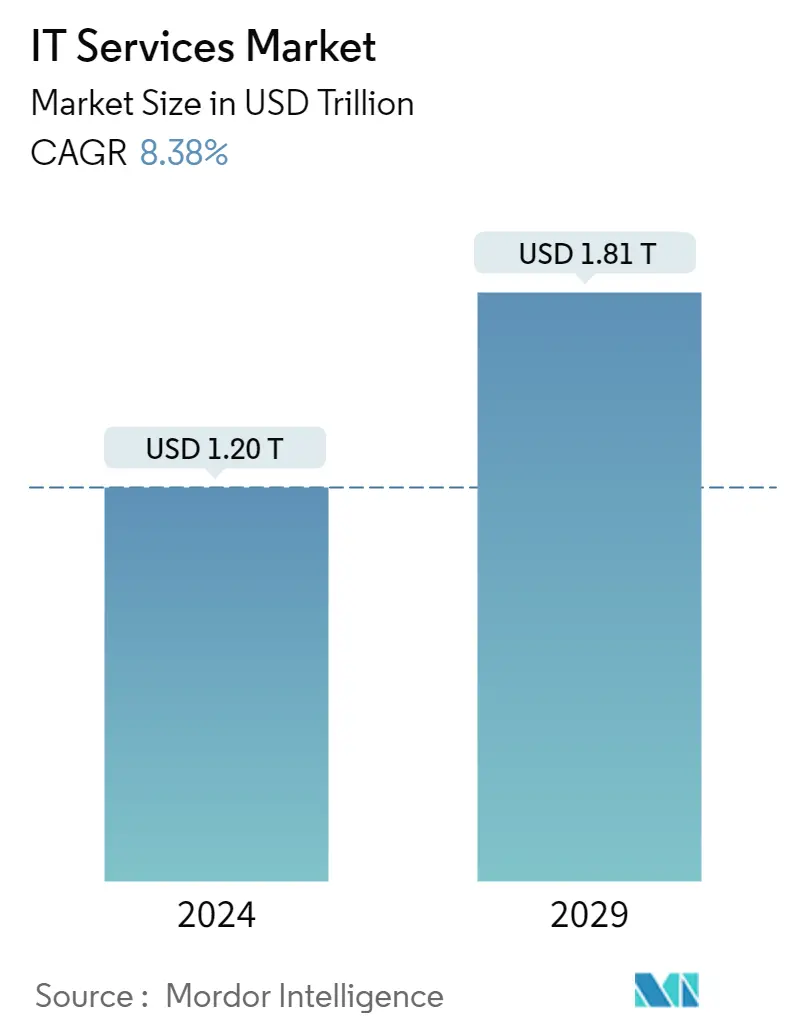

Die Größe des IT-Dienstleistungsmarktes wird im Jahr 2024 auf 1,20 Billionen US-Dollar geschätzt und soll bis 2029 1,81 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,38 % im Prognosezeitraum (2024–2029) entspricht.

Weltweit deuten die gestiegenen IT-Ausgaben in Verbindung mit der weit verbreiteten Einführung von Software-as-a-Service und zunehmenden Cloud-basierten Angeboten auf die Nachfrage nach IT-Dienstleistungen in der Branche hin. Mit einer verbesserten IT-Infrastruktur nehmen auch datenbezogene Bedrohungen (Datenschutzverstöße) zu. Dies erfordert fortschrittliche Sicherheitslösungen gegenüber herkömmlichen. Da dieser Trend auf dem Markt immer mehr an Bedeutung gewinnt, haben Unternehmen damit begonnen, ihre Ressourcen in die Verbesserung ihrer fortschrittlichen Sicherheitsangebote zu investieren.

- Trends wie 5G, Blockchain, AR und KI dürften Auswirkungen auf das Angebot von IT-Diensten haben. Mit der 5G-Technologie dürfte sie dafür sorgen, dass Unternehmen in ihren Räumlichkeiten Netzwerke aufbauen können. Es wird erwartet, dass die digitale Transformation entweder den Aufbau neuer Netze nach lokalen Frequenzen oder die Aufrüstung bestehender Netze auf LTE ermöglichen wird. Dies erfordert die Schaffung von Echtzeit-IT-Standorten, um die Automatisierung und Autonomie komplexer Systeme zu ermöglichen.

- Datengesteuerte Analysen, unterstützt durch Technologie, treiben strategische Entscheidungen weltweit voran. Darüber hinaus nimmt die Menge der weltweit generierten Daten enorm zu. Laut Seagate Technology PLC wird das weltweit erzeugte Datenvolumen voraussichtlich von 12 Zettabyte im Jahr 2015 auf 47 Zettabyte bzw. 163 Zettabyte im Jahr 2020 und 2025 ansteigen. Um diese Datenreserven optimal zu nutzen, müssen IT-Dienstleister intelligente IT-Services entwickeln und Plattformen zur Analyse der Daten zur Extraktion und Analyse.

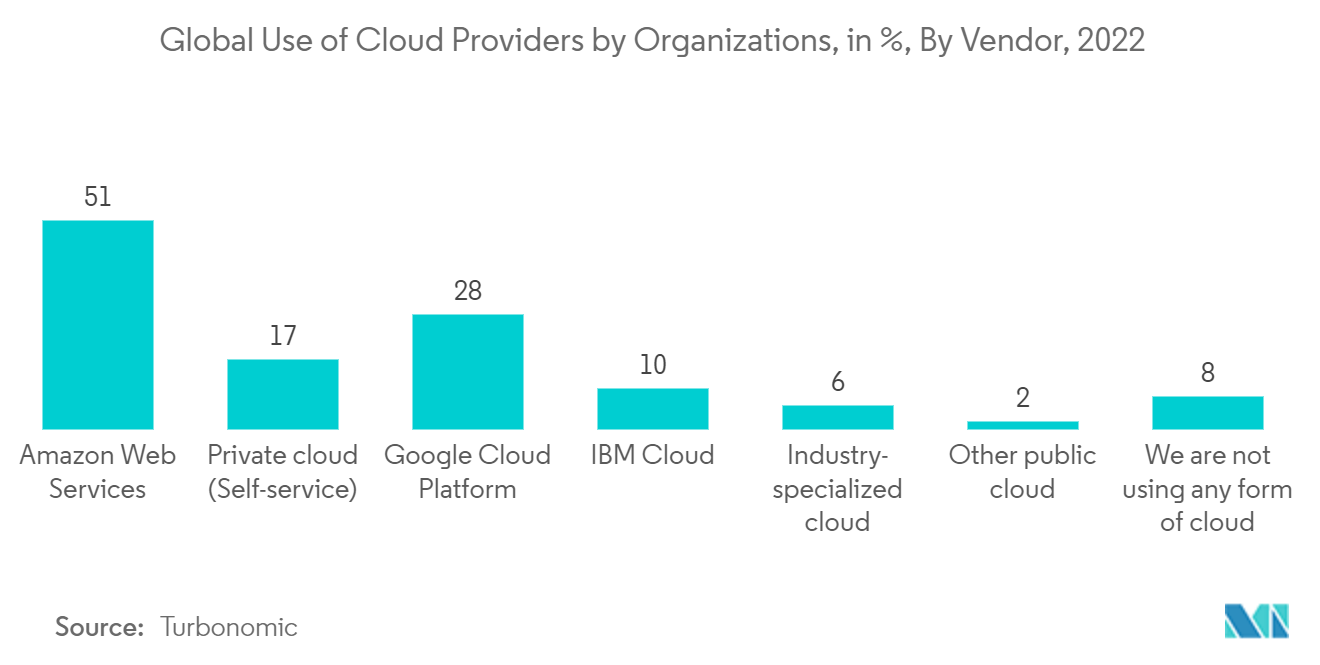

- IT-Cloud-Dienste verzeichnen aufgrund der massiven Cloud-Implementierungen in den Endbenutzerbranchen ein Wachstum. Der US-Markt beherbergt beispielsweise die Hauptsitze der führenden globalen Cloud-Anbieter, wo das Land über einen großen Anteil an Cloud-Speicher verfügt. Die Menge der im Land erzeugten Daten hat zu einem erheblichen Treiber für die Cloud-Einführung geführt.

- Zunehmende Datenschutzverletzungen, Kostenbedenken bei der Produktanpassung und Datenmigration sind einige der Gründe, die eine Bedrohung für den Markt darstellen. Beispielsweise erklärte sich T-Mobile im Juli 2022 bereit, 350 Millionen US-Dollar zu zahlen, um mehrere Sammelklagen in den USA beizulegen, die auf einen im vergangenen Jahr bekannt gewordenen Datenverstoß zurückzuführen waren, der zig Millionen Menschen betraf.

- Während COVID-19 wurde die Verwundbarkeit von Lieferketten deutlich. Zu den fragilen Ökosystemen der meisten IT-Organisationen gehören Anbieter kritischer IT-Dienste. Durch die Anordnung, von zu Hause aus zu arbeiten, haben die Dienstanbieter dafür gesorgt, dass geschäftskritische Unternehmenskunden über die Tools und Technologien verfügen, die die Geschwindigkeit, Sicherheit, Qualität und Gesamteffizienz der Dienste ermöglichen. Darüber hinaus hat das Unternehmen in der Zeit nach der Pandemie erhebliche Investitionen in den IT-Dienstleistungsmarkt getätigt. Sie werden versuchen, zukünftige Bedürfnisse und Fähigkeiten aufgrund der zunehmenden digitalen Transformation in verschiedenen Endverbraucherbranchen zu erfüllen und den hybriden Arbeitsplatz zu unterstützen.

Markttrends für IT-Dienste

Cloud-Dienste gewinnen aufgrund des Aufkommens cloudbasierter Plattformen an Bedeutung

- In den letzten Jahren gab es beim Cloud Computing einen bedeutenden Durchbruch, da Cloud-Lösungen verschiedene Vorteile bieten, die gehosteten Daten jedoch erheblichen Risiken aussetzen, darunter Datenschutz und Identitätsdiebstahl. Unternehmen, die Cloud Computing einführen, sollten die Implementierung von IT-Diensten in Betracht ziehen, die alle Ausführungen, Anwendungen und Netzwerkverbindungen analysieren können.

- Aufgrund der Fortschritte im IT-Betrieb auf der cloudbasierten Plattform sind IT-Services zunehmend datengesteuert und in Echtzeit verfügbar, was einen größeren Mehrwert für das Unternehmen schafft, insbesondere in Bezug auf die betriebliche Effizienz, die Entdeckung von Geschäftsmöglichkeiten und die Optimierung des Fernzugriffs.

- Laut einem von Cloudward im Jahr 2022 veröffentlichten Bericht war Google Drive mit 94,44 % der mit Abstand am häufigsten genutzte Cloud-Speicherdienst weltweit. An zweiter Stelle folgt Dropbox, das als Cloud-Speicher für die Zusammenarbeit verwendet wird, mit immer noch beeindruckenden 66,2 %, gefolgt von OneDrive (39,35 %), iCloud (38,89 %), MEGA (5,09 %), Box (4,17 %) und pCloud (1,39 %). %).

- Da die Nachfrage nach Cloud-Diensten in den nächsten Jahren voraussichtlich zunehmen wird und die Nachfrage aus der IT- und Telekommunikationsbranche im stetig wachsenden Unternehmenssektor enorm ist, wird erwartet, dass der Umfang dieser Endbenutzer an IT-Infrastrukturdiensten schnell wächst.

- Um die Produktivität, Governance und Kontrolle zu steigern, streben viele Unternehmen danach, den Kern ihrer Systeme in der Cloud bereitzustellen. Verschiedene Marktanbieter treiben ihre Investitionen voran, um die digitale Transformation zu beschleunigen. Beispielsweise kündigte IBM im November 2022 die Verfügbarkeit von IBM Cloud für VMware as a Service an. Die neue Lösung kombiniert VMware-Funktionen mit den Hybrid-Cloud-Implementierungsambitionen von IBM, um seinen Kunden bei der Modernisierung von Arbeitslasten zu helfen.

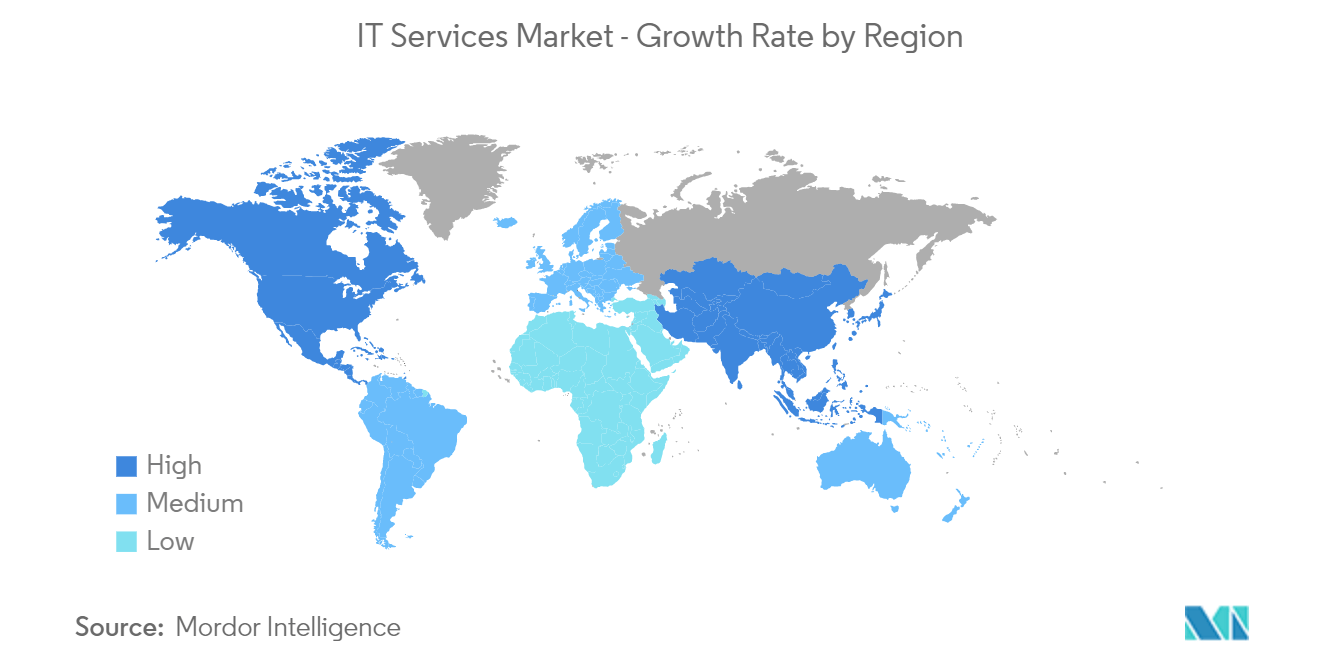

Nordamerika wird im Prognosezeitraum voraussichtlich ein deutliches Marktwachstum verzeichnen

- Der globale IT-Dienstleistungsmarkt wächst erheblich und die Vereinigten Staaten sind einer der größten IT-Märkte der Welt. Die zunehmende Einführung intelligenter Technologien und steigende Sicherheitsinvestitionen sind einige der Hauptfaktoren, die die Nachfrage nach IT-Diensten in den Vereinigten Staaten antreiben.

- Die Banken und Finanzinstitute in den Vereinigten Staaten erhöhen ihre Ausgaben für Informationstechnologiedienstleistungen, unterstützt durch ein höheres Wachstum im Bankensektor und verbesserte wirtschaftliche Fundamentaldaten. Einige Finanzdienstleistungsunternehmen verfügen über die Ressourcen und das Personal, um diese Anforderungen intern zu erfüllen, während andere an einen qualifizierten IT-Dienstleister auslagern.

- Viele Unternehmen in der Region haben begonnen, neuere Methoden und Prozesse anzuwenden, um sich einen Wettbewerbsvorteil zu verschaffen, was zu einer zunehmenden Einführung neuer Technologien wie KI, IoT, maschinelles Lernen (ML), Blockchain, Robotik und Datenwissenschaft geführt hat. Mit der zunehmenden Digitalisierung und Nutzung vernetzter Geräte in Unternehmen und Industrie wird erwartet, dass IoT-Anwendungen und -Verkäufe in der Region zunehmen. Dieser Wandel schafft Raum für das Wachstum von IT-Dienstleistungen in der Region.

- Seit der Pandemie hat Fernarbeit schnell an Popularität gewonnen und der digitale Wandel hat sich beschleunigt. Kunden erwarten daher, dass die IT-Lösungsberater, mit denen sie zusammenarbeiten, und die Beratungsunternehmen, mit denen sie zusammenarbeiten, einen Schwerpunkt auf die Digitalisierung legen und Technologien für die digitale Transformation nutzen. Die Bedeutung der Fachkompetenz (KMU), des Kunden-ROIs, eines stärkeren Strategiebedarfs und der Notwendigkeit, sich zu spezialisieren, werden oberste Priorität haben. Um ihre Wettbewerbsfähigkeit aufrechtzuerhalten, müssen Berater über neue Trends auf dem Laufenden bleiben.

- Die meisten nordamerikanischen Unternehmen sind sich bewusst, dass professionelle Dienstleistungen wie Beratung, Marketing, Schulung und Managed Services zur Verbesserung ihrer Geschäftsleistung beitragen können. Allerdings werden die meisten inländischen IT-Dienstleistungsanforderungen von ausländischen Unternehmen erfüllt. Im April 2022 erwarb Wipro beispielsweise Convergence Acceleration Solutions (CAS Group), ein Beratungs- und Programmmanagementunternehmen mit Sitz in den USA, das sich auf geschäftliche und technologische Transformation für große Kommunikationsdienstleister spezialisiert hat. Ziel dieser Akquisition war es, ein gemeinsames Unternehmen zu schaffen, das den Kunden des Unternehmens Dienstleistungen bietet, die von der Strategieformulierung und -planung bis hin zur Umsetzung und Implementierung reichen.

Überblick über die IT-Dienstleistungsbranche

Der IT-Dienstleistungsmarkt ist hart umkämpft und verfügt über einige große Akteure. Bezogen auf den Marktanteil dominieren derzeit einige der Player den Markt. Mit der Weiterentwicklung der IT-Beratungsdienste erhöhen jedoch neue Akteure ihre Marktpräsenz und erweitern dadurch ihre Geschäftspräsenz in den Schwellenländern.

- Februar 2023 – Die in Großbritannien ansässige Phoenix Group, ein Versicherungs- und Finanzdienstleister, hat Tata Consultancy Services einen Auftrag über 600 Millionen Euro für die digitale Transformation erteilt. Im Rahmen des Projekts würde TCS Self-Service-Funktionen schaffen und Phoenix eine durchgängige Digitalisierung des Kundenservices anbieten.

- Juni 2022 – Cisco und Kyndryl haben eine Technologieallianz gegründet, um die Umwandlung von Unternehmenskunden in datengesteuerte Unternehmen zu beschleunigen. Beide Unternehmen würden Unternehmen dabei unterstützen, ihre Abläufe zu verbessern, indem sie Cloud-Computing-Dienste anbieten, die das schwierige hybride IT-Management durch erhöhte Transparenz, Verwaltbarkeit und Flexibilität vereinfachen.

Marktführer im Bereich IT-Services

-

IBM Corporation

-

Hewlett Packard Enterprise Company

-

Fujitsu Ltd.

-

Toshiba Corporation

-

Microsoft Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für IT-Dienste

- August 2022 – Torch.AI, Pionier der Dateninfrastruktur-KI, gab bekannt, dass das US-Verteidigungsministerium (DOD) die Software des Unternehmens für eine neue Fähigkeit zur Analyse von Cyber- und Insider-Bedrohungen ausgewählt hat, das System for Insider Threat Hindrance (SITH). Mit Torch.AI erhöht das neue SITH-System die Qualität und Verfügbarkeit von Informationen zur Erkennung von Bedrohungen erheblich, indem es unterschiedliche, komplexe staatliche und kommerzielle Datensätze zusammenführt und wichtige Aufgaben durch fortschrittliches maschinelles Lernen automatisiert.

- Februar 2022 – In Zusammenarbeit mit globalen Partnern hat Cisco geplant, das Versprechen von privatem 5G in Unternehmen zu bringen und so die technischen, finanziellen und betrieblichen Risiken der Unternehmenskunden zu reduzieren, die mit der Verwaltung privater 5G-Unternehmensnetzwerke verbunden sind. Cisco hat eng mit zwei führenden ORAN-Anbietern zusammengearbeitet, um die ORAN-Technologie in Cisco Private 5G zu integrieren, das sich derzeit bei Kundenversuchen mit Airspan und JMA befindet.

Segmentierung der IT-Dienstleistungsbranche

IT-Services nutzen technisches und geschäftliches Fachwissen, um Unternehmen bei der Erstellung, Verwaltung und Optimierung von Informationen und Geschäftsprozessen zu unterstützen. Der Umfang des Marktes wird im gesamten Prognosezeitraum nach Typ, Größe, Endverbraucherbranche und geografischer Analyse berücksichtigt. Der Umfang der berücksichtigten Studie umfasste projektorientierte (Integration, Anwendungsberatung und Entwicklung), verwaltete Dienste (Anwendungsmanagement, Outsourcing und Infrastrukturdienste) sowie Supportdienste (Hardware und Software sowie IT-Kenntnisse) und bewertete gleichzeitig die Marktgröße.

Der IT-Services-Markt ist segmentiert nach Servicetyp (Professionell (Systemintegration und Beratung) und Managed Services), Größe (Großunternehmen und kleine und mittlere Unternehmen), Endbenutzerbranche (Telekommunikation, BFSI, Gesundheitswesen, Einzelhandel, Fertigung und Regierung). ) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente mit einem Wert von Milliarden US-Dollar angegeben.

Der IT-Dienstleistungsmarkt wird im Basisjahr auf 1.045,15 Milliarden US-Dollar geschätzt und soll im Prognosezeitraum mit einer jährlichen Wachstumsrate von 8,38 % auf 1.665,76 Milliarden US-Dollar in den nächsten fünf Jahren wachsen.

| Professionell (Systemintegration und Beratung) |

| Gelang es |

| Kleine und mittlere Unternehmen |

| Große Unternehmen |

| BFSI |

| Telekommunikation |

| Gesundheitspflege |

| Einzelhandel |

| Herstellung |

| Regierung |

| Andere Endverbraucherbranchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Singapur | |

| Indonesien | |

| Malaysia | |

| Vietnam | |

| Thailand | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Servicetyp | Professionell (Systemintegration und Beratung) | |

| Gelang es | ||

| Größe | Kleine und mittlere Unternehmen | |

| Große Unternehmen | ||

| Endverbraucherindustrie | BFSI | |

| Telekommunikation | ||

| Gesundheitspflege | ||

| Einzelhandel | ||

| Herstellung | ||

| Regierung | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Singapur | ||

| Indonesien | ||

| Malaysia | ||

| Vietnam | ||

| Thailand | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur IT-Services-Marktforschung

Wie groß ist der IT-Dienstleistungsmarkt?

Es wird erwartet, dass die Größe des IT-Dienstleistungsmarkts im Jahr 2024 1,20 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 8,38 % bis 2029 auf 1,81 Billionen US-Dollar wachsen wird.

Wie groß ist der IT-Dienstleistungsmarkt derzeit?

Im Jahr 2024 wird die Größe des IT-Dienstleistungsmarktes voraussichtlich 1,20 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem IT-Services-Markt?

IBM Corporation, Hewlett Packard Enterprise Company, Fujitsu Ltd., Toshiba Corporation, Microsoft Corporation sind die wichtigsten Unternehmen, die auf dem IT-Dienstleistungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im IT-Dienstleistungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am IT-Services-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im IT-Dienstleistungsmarkt.

Welche Jahre deckt dieser IT-Dienstleistungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des IT-Dienstleistungsmarktes auf 1,11 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des IT-Dienstleistungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die IT-Dienstleistungsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der IT-Dienstleistungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von IT-Diensten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die IT-Services-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.