Marktanalyse für IT-Outsourcing

Die Größe des IT-Outsourcing-Marktes wird im Jahr 2024 auf 617,69 Milliarden US-Dollar geschätzt und soll bis 2029 806,53 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,48 % im Prognosezeitraum (2024–2029) entspricht.

- Informationstechnologie ist für die meisten Unternehmen zu einem Wettbewerbsvorteil geworden. Darüber hinaus ist IT-Outsourcing mit den Cloud-Migrationen und den Möglichkeiten von Cloud-Services zu mehr als einem einfachen Kostensenkungsprozess geworden. Daher wird diese neue Form hauptsächlich durch organisatorische Motivationen im Hinblick auf Kundenerfahrung, Geschäftswachstum und Wettbewerbsstörungen angetrieben.

- Es wird erwartet, dass die zunehmende Einführung von Cloud-Diensten seit dem Ausbruch von COVID-19 ein günstiges Marktszenario für das Wachstum des IT-Outsourcing-Marktes schaffen wird, da Unternehmen, die solche Dienste nutzen, häufig die Wartung und einen Teil der Entwicklungsarbeit an Dritte auslagern.

- Noch wichtiger ist, dass ein solcher Anstieg der Präferenz bei neueren und sogar kleineren Unternehmen dazu geführt hat, dass sich die wichtigsten Anbieter des Marktes zunehmend darauf konzentrieren, eine Möglichkeit zu finden, das Offshore-Team mit dem Team vor Ort zu integrieren. Ein weiterer kritischer Aspekt, der von kleinen Akteuren vorangetrieben wird, ist die Agilität der Anbieterangebote, die sich auf die Markteinführungszeit bezieht.

- Die Cloud-Migration und die Einführung von Software haben Outsourcing-Kunden dazu veranlasst, Ressourcen von geringwertigen Vermögenswerten auf spezialisierte Mitarbeiter umzuleiten und sich gleichzeitig auf flexiblere, anpassbarere und entwicklungsfreundlichere Lösungen zu konzentrieren.

- Allerdings behindert die mangelnde Datensicherheit bei Cloud- und serverbasierten Diensten das Wachstum des Marktes. Cloudbasierte Dienste bringen viele spezifische Sicherheitsprobleme und Herausforderungen mit sich. Die Daten werden in der Regel bei einem Drittanbieter gespeichert und können über das Internet in der Cloud abgerufen werden. Dies weist darauf hin, dass die Sichtbarkeit und Kontrolle über diese Daten begrenzt ist. Dennoch treiben der wachsende Bedarf an Effizienz und skalierbarer Infrastruktur sowie die zunehmende Cloud-Migration den Markt an.

IT-Outsourcing-Markttrends

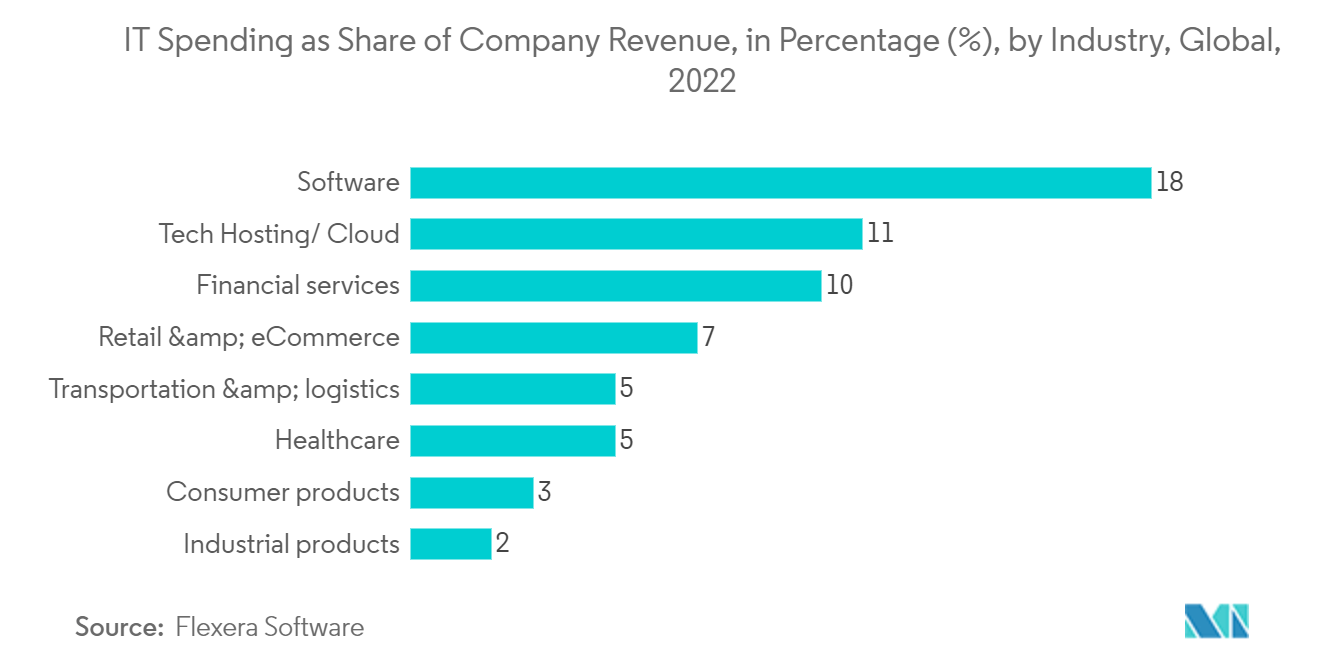

BFSI soll der größte vertikale Endverbraucher werden

- Banken, Finanzdienstleistungen und Versicherungen (BFSI) sind eine der wichtigsten Endverbraucherbranchen, die vor allem aufgrund der durch die Pandemie verursachten Bedingungen und der sich entwickelnden Wettbewerbslandschaft erhebliche Veränderungen bei der Technologieeinführung erleben. Laut einer Studie von Flexera Software steigen auch die IT-Ausgaben in der Branche.

- Finanzorganisationen lagern ihre Prozesse und Dienstleistungen zunehmend an Dritte aus. Von Mailing-Kampagnen bis hin zur Zahlungsabwicklung können Banken alles auslagern. Banken können nur mit einer robusten und umfassenden internen IT-Abteilung oder vertrauenswürdigen externen Partnern überleben und Kunden gewinnen.

- Auch der BFSI-Sektor verlagert sich in Richtung Cloud, was neue Marktchancen bietet. Laut einer aktuellen Umfrage von Google Cloud haben in den USA etwa 54 % der Finanzdienstleistungsunternehmen, die eine Cloud-Strategie nutzen, ihre Arbeitslasten vollständig in der Cloud bereitgestellt.

- Moderne Kunden benötigen einen personalisierteren und optimierten Zugang zu den Dienstleistungen der Banken. Der Übergang zu Omnichannel-Plattformen, die einen nahtlosen Zugriff für alle Geräte ermöglichen, kann von IT-Outsourcern durchgeführt werden. Darüber hinaus erleichtern solche Plattformen die Datenerfassung und -analyse in Echtzeit, sodass Finanzinstitute das Kundenerlebnis verbessern können. Daher treiben solche Entwicklungen das IT-Outsourcing in den Banken voran.

- Insgesamt wird die Nachfrage des BFSI-Sektors nach IT-Outsourcing-Diensten durch den Bedarf an fortschrittlicher Cybersicherheit, digitaler Transformation, zunehmender Einhaltung gesetzlicher Vorschriften und innovativen Lösungen zur Erfüllung sich verändernder Kundenerwartungen und Branchentrends angekurbelt.

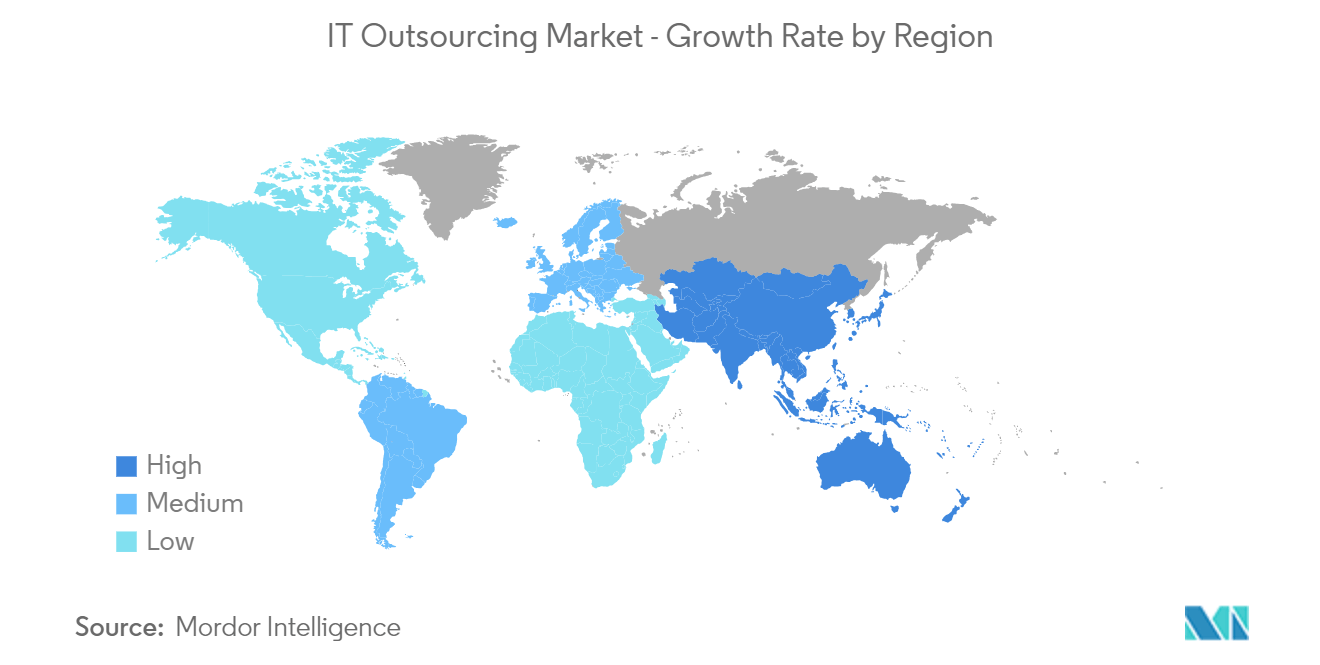

Es wird erwartet, dass der asiatisch-pazifische Raum den Markt dominieren wird

- China ist eines der bedeutendsten Outsourcing-Ziele. Die Outsourcing-Branche hält Vorteile für attraktiv, die für die Mehrheit der Unternehmen in den USA attraktiv sind. Die Reduzierung der Entwicklungskosten spielt eine entscheidende Rolle bei der Beibehaltung der tatsächlichen Vorteile des Outsourcings.

- China hat erhebliche Anstrengungen unternommen, um durch Digitalisierung und Industrialisierung von der (billigen) Beschäftigungsproduktion zu einer hochwertigen Industrieproduktion überzugehen. Schätzungen der GSMA zufolge wird China bis 2025 ein Drittel des weltweiten IIoT-Marktes ausmachen. Darüber hinaus hat die zunehmende Verbreitung des industriellen IoT in allen Ländern das Marktwachstum erheblich gefördert.

- Indien ist ein sehr ausgereiftes globales IT-Outsourcing-Ziel mit einer großen Auswahl an Optionen. Seitdem hat Indien über 25 Jahre lang kontinuierlich an diesem Thema gearbeitet, um seine Position als bedeutendes IT-Outsourcing-Ziel zu behaupten. Aufgrund der steigenden Nachfrage nach qualifizierten Softwareentwicklern weiten die IT-Outsourcing-Unternehmen des Landes ihre Aktivitäten weltweit rasch aus. Der Kostenaspekt und der Pool an talentierten Fachkräften haben entscheidend dazu beigetragen, die Dominanz des Landes auf dem Markt sicherzustellen.

- In Japan hat sich aufgrund der jüngsten technologischen Fortschritte in der IT der Umfang des IT-Outsourcings im Unternehmenssektor des Landes auf Cloud Computing, Datenschutz und Cybersicherheit ausgeweitet. Aufgrund der Möglichkeit, Geschäftsfunktionen bereitzustellen, ohne dass erhebliche Investitionen in die Infrastruktur erforderlich sind, werden zunehmend Cloud-Computing-Dienste genutzt.

- Insgesamt wird erwartet, dass die Länder der Region in den kommenden Jahren im Zuge der weiteren Marktentwicklung deutlich zulegen werden. Darüber hinaus haben die Rechenzentrumsgebäude in der Region zu einer erheblichen Nachfrage geführt. Da der Markt für Rechenzentren kurz vor der Reife steht, stehen erhebliche Einnahmen aus der Modernisierung der Infrastruktur zur Entwicklung des IT-Outsourcings in der Region bereit.

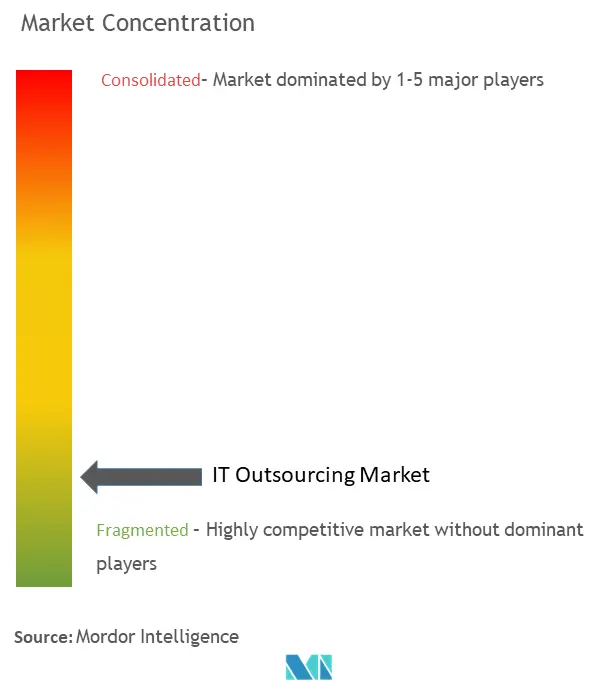

Überblick über die IT-Outsourcing-Branche

Der IT-Outsourcing-Markt weist eine erhebliche Fragmentierung auf und umfasst wichtige Branchenakteure wie IBM Corporation, DXC Technologies, Accenture PLC, NTT Corporation und Infosys Limited. Um ihr Produktportfolio zu stärken und nachhaltige Wettbewerbsvorteile zu schaffen, nutzen diese Marktteilnehmer unterschiedliche Strategien wie den Aufbau von Partnerschaften und Akquisitionen.

Im Mai 2023 schloss DXC Technology, ein globales Technologiedienstleistungsunternehmen, eine mehrjährige Vereinbarung mit der Scuderia Ferrari, der Rennabteilung von Ferrari NV. Diese Zusammenarbeit beinhaltet die Verpflichtung zur Entwicklung modernster digitaler Automobillösungen mit dem Ziel, die Fahrzeugleistung zu verbessern und Fahrerlebnisse. DXC Technology engagiert sich aktiv in der gemeinsamen Entwicklung einheitlicher und skalierbarer digitaler Automobillösungen zur Verbesserung der Fahrzeuginformationsfähigkeiten in Zusammenarbeit mit Ferrari.

Im April 2023 stellte WNS Holdings Ltd. WNS Travogue vor, eine umfassende Suite digitaler Lösungen, die auf die Hotel- und Reisebranche zugeschnitten sind. Diese innovative Suite integriert fortschrittliche Analysen und Technologie mit der umfassenden Fachkompetenz von WNS Holdings Ltd., um das Wachstum zu beschleunigen und Innovationen in der Branche zu fördern.

Marktführer im IT-Outsourcing

-

IBM Corporation

-

DXC Technologies

-

Accenture PLC

-

NTT Corporation

-

Infosys Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

IT-Outsourcing-Marktnachrichten

- Mai 2023 TDCX stellt offiziell seine Pläne für die Erweiterung seines Werks in Sao Paulo, Brasilien, vor. Das Unternehmen ist ein führender Anbieter digitaler Customer Experience (CX)-Lösungen für Technologie- und Blue-Chip-Unternehmen. Mit dem Aufkommen modernster Technologien, einschließlich generativer künstlicher Intelligenz (KI), ist TDCX bereit, die CX-Landschaft in verschiedenen Bereichen zu revolutionieren. Diese Fortschritte ermöglichen es Dienstleistern wie TDCX, ihre Abläufe weiter zu automatisieren, durch Datenanalyse verbesserte Vorhersagefunktionen anzubieten und Verfahren für ihre geschätzten Kunden zu optimieren. Die Entscheidung, nach Brasilien zu expandieren, unterstreicht die wachsende Attraktivität des Landes als erstklassiges Ziel für digitale Kundenerlebnislösungen und IT-Dienstleistungen.

- April 2023 Atos SE gibt eine wichtige Ankündigung bezüglich der Einrichtung von drei hochmodernen Cloud-Zentren in Indien (in Pune und Bangalore) und Polen bekannt. Diese Zentren sind strategisch positioniert, um den Kunden von Atos während ihrer gesamten Cloud-Reise umfassende Unterstützung zu bieten. Von der Erleichterung einer nahtlosen Cloud-Migration bis hin zur Gewährleistung kontinuierlicher Optimierung und Beschleunigung von Innovationen setzt sich Atos dafür ein, diese Prozesse im Rahmen eines robusten Cybersicherheitsrahmens zu schützen. Die Cloud-Zentren sind für eine breite Palette von Geschäftsbereichen konzipiert, darunter Gesundheitswesen und Biowissenschaften, Ressourcen und Dienstleistungen, Finanzdienstleistungen und Versicherungen, Fertigung, Medien und Unterhaltung, öffentlicher Sektor und Verteidigung sowie Telekommunikation.

Segmentierung der IT-Outsourcing-Branche

Beim IT-Outsourcing handelt es sich um eine vertragliche Vereinbarung, bei der IT-Dienstleister das vollständige Eigentum und die Kontrolle über die IT-Infrastruktur des Kunden übernehmen. Die zunehmende Betonung betrieblicher Effizienz und Kosteneffizienz führte zu einer erhöhten Nachfrage nach Outsourcing an Offshore-Unternehmen. Die Studie verfolgt die Marktnachfrage nach IT-Outsourcing auf regionaler und Länderebene und bietet eine detaillierte Berichterstattung über die wichtigsten Endbenutzertrends, die sich auf die Einführung auswirken.

Der IT-Outsourcing-Markt ist nach Organisationsgröße (kleine und mittlere Unternehmen und große Unternehmen), nach vertikalen Endbenutzern (BFSI, Gesundheitswesen, Medien und Telekommunikation, Einzelhandel und E-Commerce, Fertigung und andere vertikale Endbenutzer) segmentiert Geographie (Nordamerika (USA, Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich, Italien, Spanien, Skandinavien, Benelux, Polen, übriges Europa), Asien-Pazifik (China, Indien, Japan, Indonesien, Vietnam, Malaysia, Südkorea, Rest Asien-Pazifik), Lateinamerika (Brasilien, Mexiko, Kolumbien, Rest Lateinamerika), Naher Osten und Afrika (GCC, Südafrika, Türkei, Rest Naher Osten und Afrika)).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in USD angegeben.

| Nach Organisationsgröße | Kleine und mittlere Unternehmen | ||

| Große Unternehmen | |||

| Nach Endbenutzer-Branche | BFSI | ||

| Gesundheitspflege | |||

| Medien und Telekommunikation | |||

| Einzelhandel und E-Commerce | |||

| Herstellung | |||

| Andere Branchen für Endbenutzer | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Die Nordics | |||

| Benelux | |||

| Polen | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Indonesien | |||

| Vietnam | |||

| Malaysia | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Mexiko | |||

| Kolumbien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Truthahn | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur IT-Outsourcing-Marktforschung

Wie groß ist der IT-Outsourcing-Markt?

Es wird erwartet, dass die Größe des IT-Outsourcing-Marktes im Jahr 2024 617,69 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 5,48 % auf 806,53 Milliarden US-Dollar wachsen wird.

Wie groß ist der IT-Outsourcing-Markt derzeit?

Im Jahr 2024 wird die Größe des IT-Outsourcing-Marktes voraussichtlich 617,69 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem IT-Outsourcing-Markt?

IBM Corporation, DXC Technologies, Accenture PLC, NTT Corporation, Infosys Limited sind die größten Unternehmen, die im IT-Outsourcing-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im IT-Outsourcing-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am IT-Outsourcing-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im IT-Outsourcing-Markt.

Welche Jahre deckt dieser IT-Outsourcing-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des IT-Outsourcing-Marktes auf 585,60 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des IT-Outsourcing-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des IT-Outsourcing-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

IT-Outsourcing-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von IT-Outsourcing im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die IT-Outsourcing-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.