Marktanalyse für IoT-Sensoren

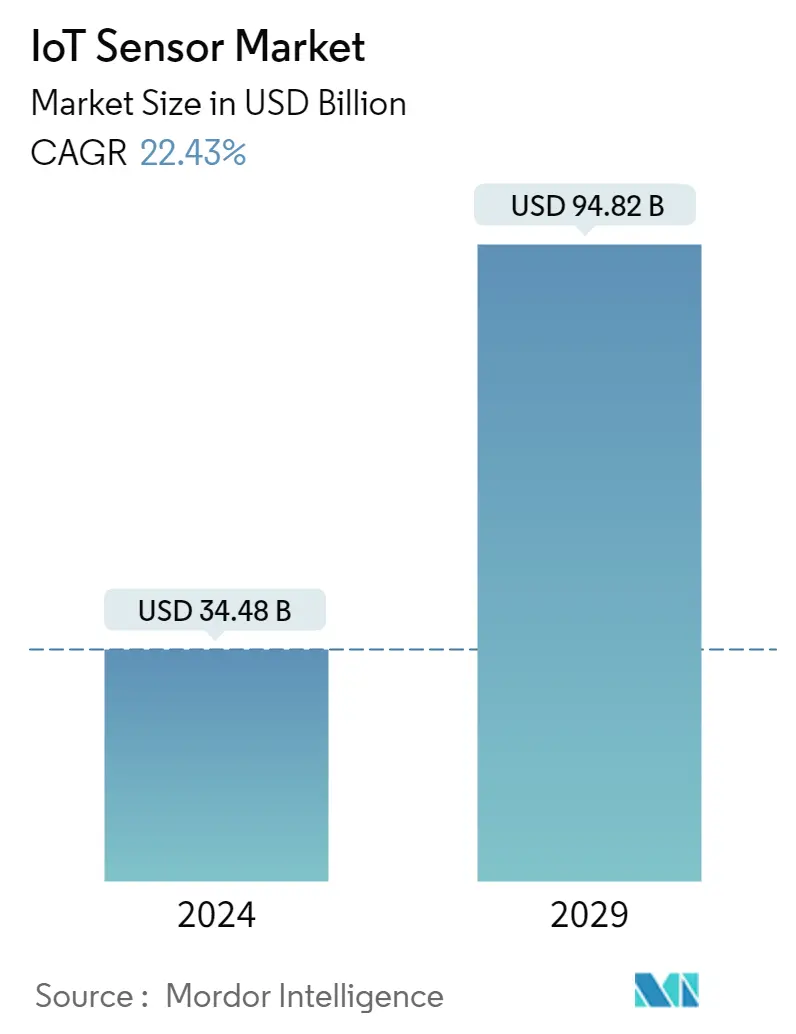

Die Größe des IoT-Sensormarktes wird im Jahr 2024 auf 34,48 Milliarden US-Dollar geschätzt und soll bis 2029 94,82 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 22,43 % im Prognosezeitraum (2024–2029) entspricht.

Die neu entstehenden Anwendungen und Geschäftsmodelle sowie die sinkenden Gerätekosten haben die Einführung des IoT erheblich vorangetrieben. Folglich sind viele vernetzte Geräte vernetzt – Autos, Maschinen, Messgeräte, Wearables und Unterhaltungselektronik. Laut der Ericsson-Studie werden von den insgesamt 28 Milliarden vernetzten Geräten bis 2021 fast 16 Milliarden IoT-Geräte sein. Es wird erwartet, dass dieses robuste Wachstum durch den verstärkten Fokus auf die Bereitstellung eines vernetzten Ökosystems und die Standardisierung von 3GPP-Mobilfunk-IoT-Technologien vorangetrieben wird.

- Industrie 4.0-Initiativen in Regionen wie Europa, China usw. sind die Haupttreiber der IoT-Einsätze und damit der IoT-Sensoren. Laut Accenture sind 60 % der produzierenden Unternehmen bereits an IoT-Projekten beteiligt, und mehr als 30 % befinden sich in einem frühen Implementierungsstadium. Darüber hinaus sind die sinkenden Kosten von IoT-Sensoren einer der wichtigsten Faktoren, die die Einführung der Technologie im Prognosezeitraum vorantreiben würden.

- Darüber hinaus tragen Smart-City-Initiativen auch maßgeblich dazu bei, die Nachfrage nach IoT-Sensoren anzukurbeln. Singapur hat bereits ein sensorbasiertes System zur Überwachung älterer Menschen implementiert, das im Büro arbeitende Familienangehörige dabei unterstützt, Benachrichtigungen zu erhalten, wenn sich der Gesundheitszustand ihrer zu Hause lebenden älteren Eltern oder Angehörigen verschlechtert oder abnormales Verhalten zeigt.

- Darüber hinaus wird erwartet, dass die Fortschritte bei Feldgeräten, Sensoren und Robotern den Umfang des Marktes erweitern werden. IoT-Technologien überwinden den Arbeitskräftemangel im verarbeitenden Gewerbe. Für immer mehr Unternehmen gehört der Einsatz von Industrie 4.0-Technologien wie der Robotisierung zum Alltag.

- Beispielsweise bieten die IoT-Sensoren der neuen Generation, die auf kleineren Chips/Wafern und weiterentwickelten Fertigungseinheiten entwickelt wurden, eine bessere Flexibilität, Konnektivität und Effizienz. Es wird als notwendig erachtet, dass eine künftige vernetzte Fabrikinfrastruktur mit geringerem Stromverbrauch geplant wird, und es wird erwartet, dass sie die Industrie dazu veranlassen wird, Lösungen einzuführen, die ihnen dabei helfen, ihre Infrastruktur für die Schaffung einer IIoT-Umgebung zu aktualisieren und die Nachfrage zu erfüllen.

- Andererseits wurden aufgrund des jüngsten Ausbruchs von COVID-19 die globale Lieferkette und die Nachfrage nach mehreren Produkten gestört. Es wird erwartet, dass die Einführung von IoT-Sensoren bis Ende 2020 beeinflusst wird. Darüber hinaus haben mehrere Branchen aufgrund der Produktionsschließungen in Ländern wie China im Februar und März einen Mangel an verschiedenen Produkten beobachtet. Angesichts der längeren Periode der sozialen Distanzierung, die zur Norm wird, wird jedoch erwartet, dass die Abhängigkeit von automatisierten Lösungen in verschiedenen Branchen zunehmen wird. Beispielsweise könnte der intelligente Einzelhandel einen enormen Aufschwung erleben.

Markttrends für IoT-Sensoren

Automobil- und Transportindustrie soll das Marktwachstum vorantreiben

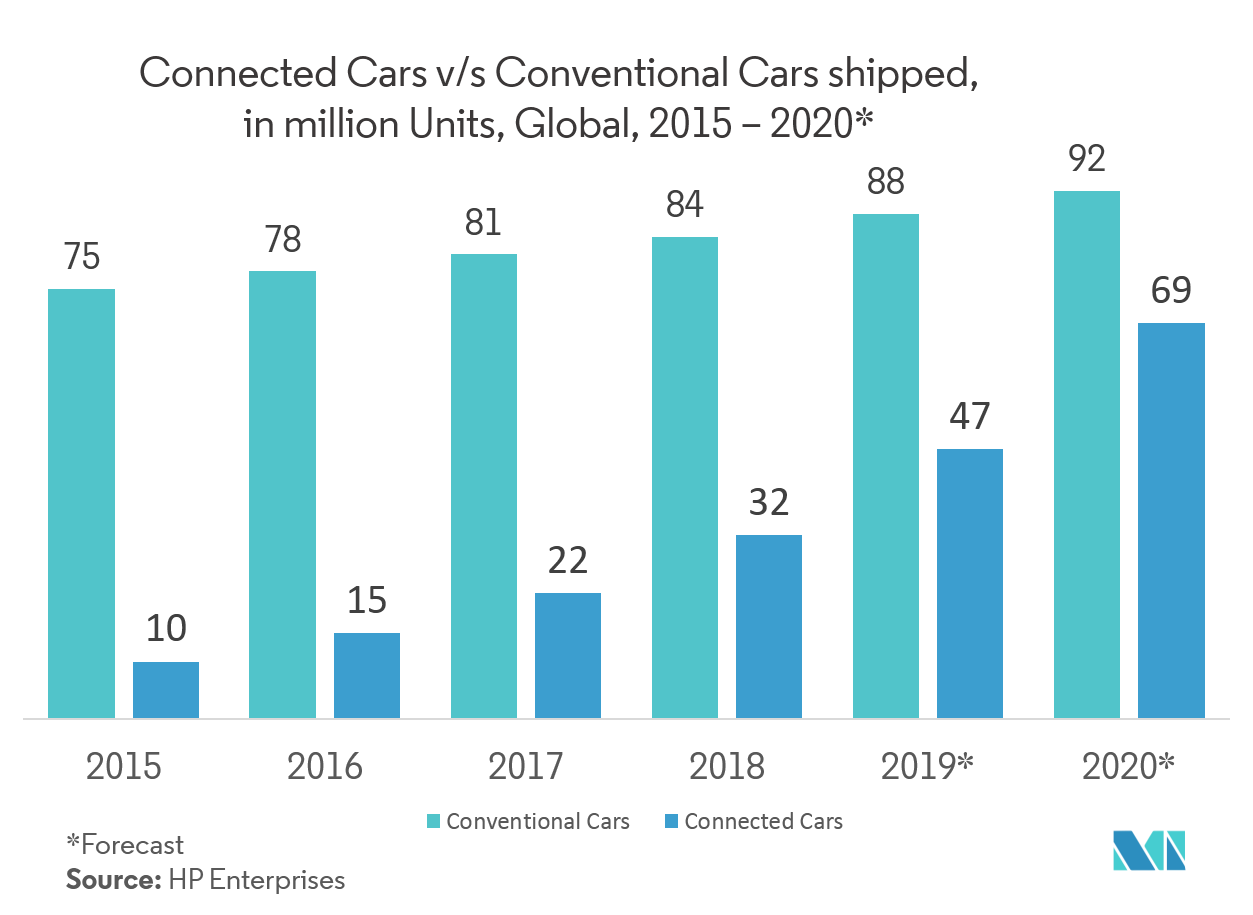

- Der Automobilsektor auf der ganzen Welt befindet sich aufgrund der jüngsten Geschäftskooperationen und Joint Ventures zwischen Automobilgiganten, Cybersicherheitsanbietern, Chipherstellern und Systemintegratoren stetig auf dem Weg in ein autonomes Zeitalter.

- Dies deutet darauf hin, dass frühestens im Jahr 2020 hoch- (Stufe 4) und vollständig (Stufe 5) autonome Fahrzeuge auf den Markt kommen werden. Es wird erwartet, dass die Fahrzeugkonnektivität für eine ordnungsgemäße Kommunikation zwischen Fahrzeugen für die Entscheidungsfindung, die richtige Assimilation und das richtige Verständnis notwendig wird visuelle, geografische, Audio- und andere Daten.

- Mit der Entstehung intelligenter Städte wird erwartet, dass Car2Car-Konnektivität und fortschrittliches Flottenmanagement entstehen und damit Raum für IoT-Sensoren bieten. Dies hat zu schnellen Innovationen und der Einführung intelligenter Sensortechnologie geführt und die Nachfrage nach IoT-Sensoren erhöht.

- Unternehmen wie Mercedes-Benz, Volkswagen, Volvo, Toyota und Google Inc. investieren zunehmend in die Entwicklung intelligenter Autos mit umfangreichen Funktionen, die sicherere, bequemere und komfortablere Fahrerlebnisse bieten. Einer NASDAQ-Studie zufolge dürften selbstfahrende Autos bis 2030 den Markt dominieren. Darüber hinaus will DHL SmarTrucking bis 2028 eine Flotte von 10.000 IoT-fähigen Lkw aufbauen. Dadurch soll die Einführung von IoT-Sensoren im Prognosezeitraum vorangetrieben werden.

- IoT bringt auch eine gewaltige Revolution in der Automobil-, Transport- und Logistikbranche mit sich. Der Zugang zu vorbeugender Wartung, vernetzter Mobilität und Echtzeit-Datenzugriff sind wesentliche Faktoren, die die IoT-Einführung im untersuchten Segment vorantreiben. Die weltweiten IoT-Transport- und Logistikausgaben sind in jüngster Zeit nahezu exponentiell gestiegen.

- Das IoT hat es vielen Transportunternehmen ermöglicht, die effizientesten Routen abzubilden, den Kraftstoffverbrauch zu maximieren, Logistikunternehmen ihre Sendungen zu verfolgen und Park-Start-ups in die Lage zu versetzen, ihre verfügbaren Plätze in Echtzeit zu überwachen. IoT-Geräte werden in Verkehrsstaukontrollsystemen, in Telematiksystemen in Kraftfahrzeugen, in Reservierungs- und Buchungssystemen von Verkehrsbetreibern, in Sicherheits- und Überwachungssystemen sowie in Systemen zur Fernüberwachung von Fahrzeugen eingesetzt.

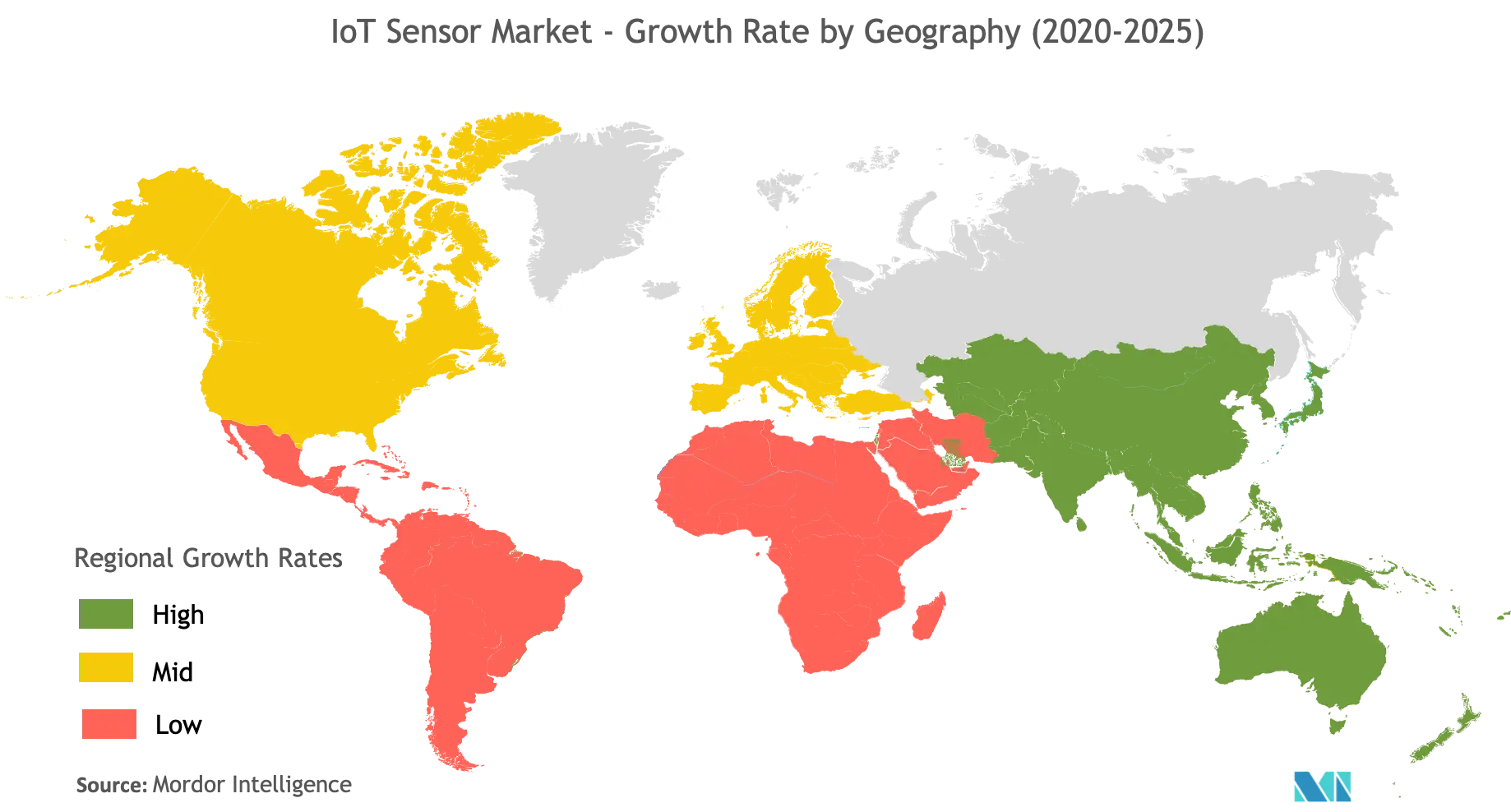

Nordamerika wird einen bedeutenden Marktanteil erreichen

- Nordamerika ist aufgrund mehrerer etablierter Anbieter in der Region und der frühesten Einführung der IoT-Technologie in verschiedenen Branchen einer der größten Märkte. Die meisten Unternehmen in dieser Region setzen zunehmend auf IoT, um die Leistung ihrer Angebote zu verfolgen und so kostspielige Ausfälle oder ineffiziente routinemäßige Wartungsabschaltungen zu vermeiden.

- Auch der Einsatz von IoT in der Region treibt den untersuchten Markt maßgeblich voran. Laut einer Studie der Stanford University und Avast verfügen nordamerikanische Haushalte beispielsweise von allen Regionen der Welt über die höchste Dichte an IoT-Geräten. Bemerkenswert ist, dass 66 % der Haushalte in der Region über mindestens ein IoT-Gerät verfügen. Darüber hinaus verfügen 25 % der nordamerikanischen Haushalte über mehr als zwei Geräte.

- Darüber hinaus sind bereits Geräte wie IoT-fähige medizinische tragbare Temperatursensoren implementiert, die Daten aus der Ferne an ein zentrales Überwachungssystem übertragen. Das medizinische Personal wird anhand von Trends und Schwellenwerten sowie der Identifizierung des Patienten und des Raums alarmiert und kann entsprechend reagieren.

- Darüber hinaus haben auch Endverbraucher in Kanada in den Markt investiert. Beispielsweise hat der kanadische Energiesektor mit dem Internet verbundene Sensoren beschafft, um eine Reihe von Aktivitäten in Kraftwerken, Verteilungsnetzen und Smart-Home-Zählern zu überwachen. Allerdings sind kanadische Unternehmen im Vergleich zu den Vereinigten Staaten langsamer bei der Einführung fortschrittlicher Technologien, wie aus der Advanced Manufacturing-Umfrage 2020 unter KMU in Nordamerika hervorgeht.

- Darüber hinaus wird erwartet, dass die Nachfrage nach IoT-Sensoren in der Region mit der steigenden Nachfrage nach ADAS-Systemen wachsen wird. Nach Angaben der Deutschen Bank wird das Produktionsvolumen von ADAS-Einheiten in den USA bis 2021 18,45 Millionen erreichen.

Überblick über die IoT-Sensorbranche

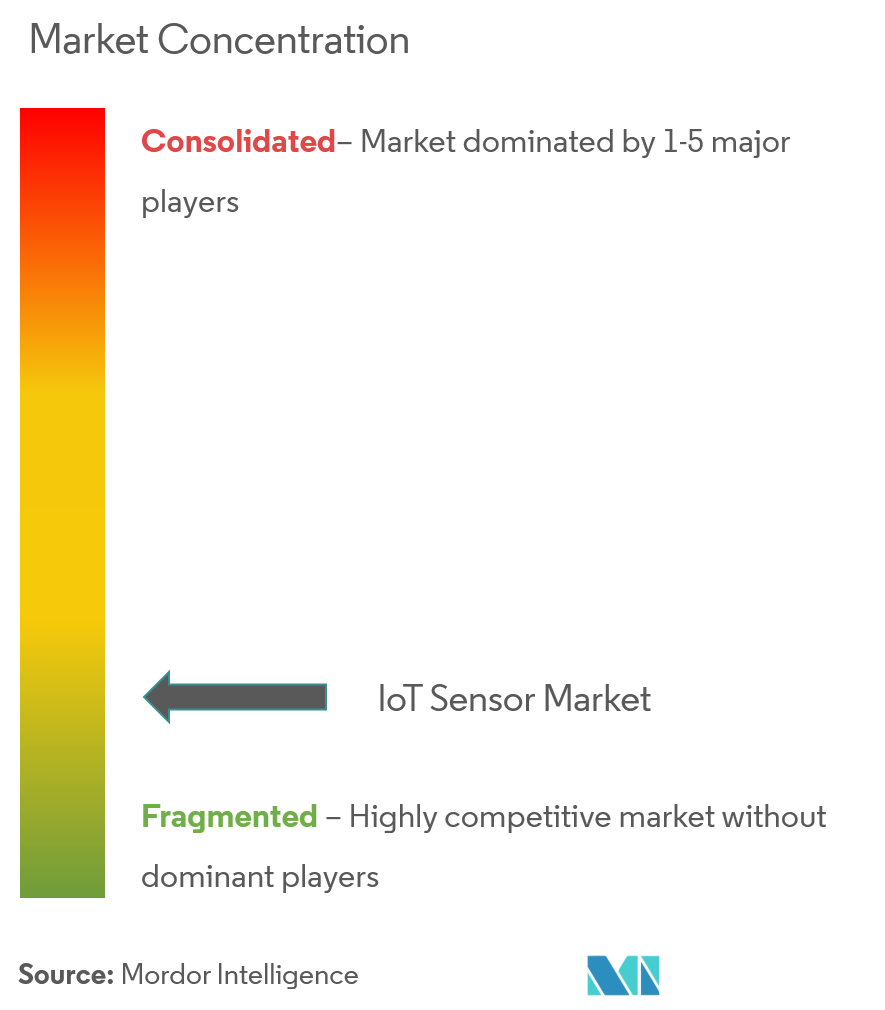

Der Markt für IoT-Sensoren ist fragmentiert, und mehrere Sensorhersteller sind bestrebt, einen Wettbewerbsvorteil zu wahren. Dieser Faktor verschärft somit den Wettbewerb auf dem Markt. Marktteilnehmer ergreifen strategische Aktivitäten wie Partnerschaften, Produktentwicklung, Fusionen und Übernahmen, um Marktanteile zu erobern.

- Juli 2020 Texas Instruments Incorporated bringt die branchenweit ersten driftfreien Hall-Effekt-Stromsensoren auf den Markt TMCS1100 und TMCS110. Nach Angaben des Unternehmens können die neuen Sensoren die geringste Drift und höchste Genauigkeit im Zeitverlauf der Temperatur ermöglichen. Im Gegensatz dazu bieten sie eine zuverlässige 3-kVrms-Isolierung, insbesondere für AC- oder DC-Hochspannungssysteme wie industrielle Motorantriebe, Solarwechselrichter, Energiespeichergeräte und Netzteile.

- Juni 2020 TE Connectivity bringt den LVDT-Positionssensor auf den Markt. Diese Sensoren bieten Standard- und kundenspezifische Lösungen basierend auf den hydraulischen Anwendungsanforderungen von IKT-Off-Highway-Geräten und industriellen Werkzeugmaschinen.

Marktführer für IoT-Sensoren

-

Texas Instruments Inc.

-

ABB Ltd

-

Schneider Electric SE

-

TE Connectivity

-

Honeywell International Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für IoT-Sensoren

- September 2021 Das niederländische Bauunternehmen Heijman hat über seine Tochtergesellschaft Beyond Eyes rund 20.000 IoT-Sensoren für intelligente Gebäude von LORAWAN für seine Kunden eingesetzt. Ziel ist es, die Verwaltung von Gebäuden durch die Nutzung von Echtzeit-Einblicken in Bezug auf Energie- und Wasserverbrauch, Lichtintensität, Luftfeuchtigkeit, CO2-Emissionen und Lärmpegel zu verbessern und den Bewohnern gleichzeitig Smart-Home-Funktionen zur Verfügung zu stellen. Beyond Eyes hat sich mit dem IoT-Konnektivitätslösungsunternehmen Actility und dem IoT-Sensorunternehmen Clickey zusammengetan, um sein Smart-Building-Konzept in den Niederlanden umzusetzen.

- August 2021 Bouchaine Vineyards mit Sitz im kalifornischen Napa Valley teilte diese Woche mit, dass es die Sensortechnologie von Cisco Systems in seine 100 Hektar großen Weinberge integriert hat. Die Cisco Industrial Asset Vision-Sensoren sind in mehreren Bereichen im gesamten Weinberg installiert, um Datenpunkte zu erfassen, darunter Luftfeuchtigkeit, Wasserverfügbarkeit, Temperatur und Licht. Ausgedehnte Weinberge sind in Blöcke unterteilt, die nach topografischen Merkmalen oder Bodentyp getrennt sind. Die Sensoren verfolgen Daten Block für Block und laden sie in ein Echtzeit-Dashboard hoch.

- September 2020 Amazon bringt mehrere neue Geräte auf den Markt und stellt weitere Informationen zu seinem Low-Power-Wide-Area-Netzwerk namens Sidewalk bereit. Inmitten des Nachrichtenandrangs wurde ein Briefkastensensor des Amazon-Sicherheitsunternehmens Ring angekündigt. Der Sensor nutzt den proprietären 900-MHz-Funk von Ring, um eine Verbindung zum Wi-Fi-Bridge-Gerät von Ring herzustellen, das dann das Telefon des Benutzers oder Alexa benachrichtigt, dass der Sensor ausgelöst wurde. Das Gerät ist einfach, und wenn sich der Briefkasten nahe genug an der Brücke befindet, tut es genau das, was es tun soll Benachrichtigen Sie die Leute, wenn jemand ihren Briefkasten geöffnet hat.

Segmentierung der IoT-Sensorbranche

Das Internet der Dinge ist ein Netzwerk von Objekten/Geräten, das hauptsächlich von Sensoren, Netzwerkkonnektivität und Software zum Austausch und Sammeln von Daten umgeben ist. Ihre Anwendungen finden sich in zahlreichen Branchen wie dem Gesundheitswesen, der Automobilindustrie, dem Transportwesen und der Fertigung. IoT-Systeme verbinden spezialisierte Geräte, die für bestimmte Zwecke entwickelt wurden und nur über einen begrenzten Grad an Programmierbarkeit und Anpassbarkeit verfügen. Darüber hinaus speichern und verarbeiten IoT-Systeme Daten auch verteilt. Die Marktstudie umfasst hauptsächlich Schätzungen für Sensortypen wie Druck, Temperatur, Chemie, Bewegung/Näherung und ähnliche Typen. Darüber hinaus liefert die geografische Abdeckung die Marktzahl für die Regionen. Die Daten auf Länderebene umfassen qualitative Trends, um tiefe Einblicke in die Markttrends in der Region zu ermöglichen.

| Nach Typ | Druck | ||

| Temperatur | |||

| Chemisch | |||

| Bewegung/Nähe | |||

| Andere Arten | |||

| Vom Endbenutzer | Gesundheitspflege | ||

| Automobil und Transport | |||

| Fertigung / Industrie | |||

| Andere Endbenutzer | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Rest der Asien-Pazifik-Region | |||

| Rest der Welt | Lateinamerika | ||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Marktforschung für IoT-Sensoren

Wie groß ist der IoT-Sensormarkt?

Es wird erwartet, dass der IoT-Sensormarkt im Jahr 2024 34,48 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 22,43 % auf 94,82 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für IoT-Sensoren derzeit?

Im Jahr 2024 wird die Größe des IoT-Sensormarktes voraussichtlich 34,48 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem IoT-Sensor-Markt?

Texas Instruments Inc., ABB Ltd, Schneider Electric SE, TE Connectivity, Honeywell International Inc. sind die wichtigsten Unternehmen, die auf dem IoT-Sensormarkt tätig sind.

Welches ist die am schnellsten wachsende Region im IoT-Sensormarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am IoT-Sensormarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am IoT-Sensormarkt.

Welche Jahre deckt dieser IoT-Sensormarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des IoT-Sensormarktes auf 28,16 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des IoT-Sensormarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des IoT-Sensormarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht IoT-Sensoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von IoT-Sensoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die IoT-Sensoranalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.