Marktanalyse für IoT-Sicherheit

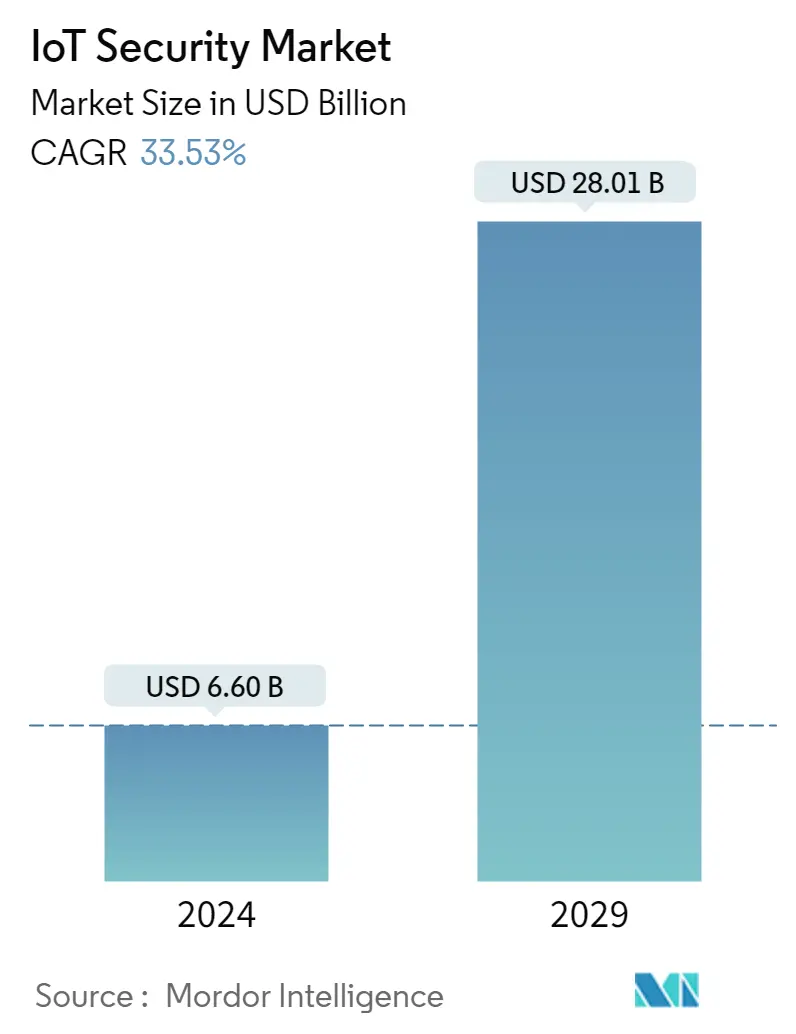

Die Größe des IoT-Sicherheitsmarktes wird im Jahr 2024 auf 6,60 Milliarden US-Dollar geschätzt und soll bis 2029 28,01 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 33,53 % im Prognosezeitraum (2024–2029) entspricht.

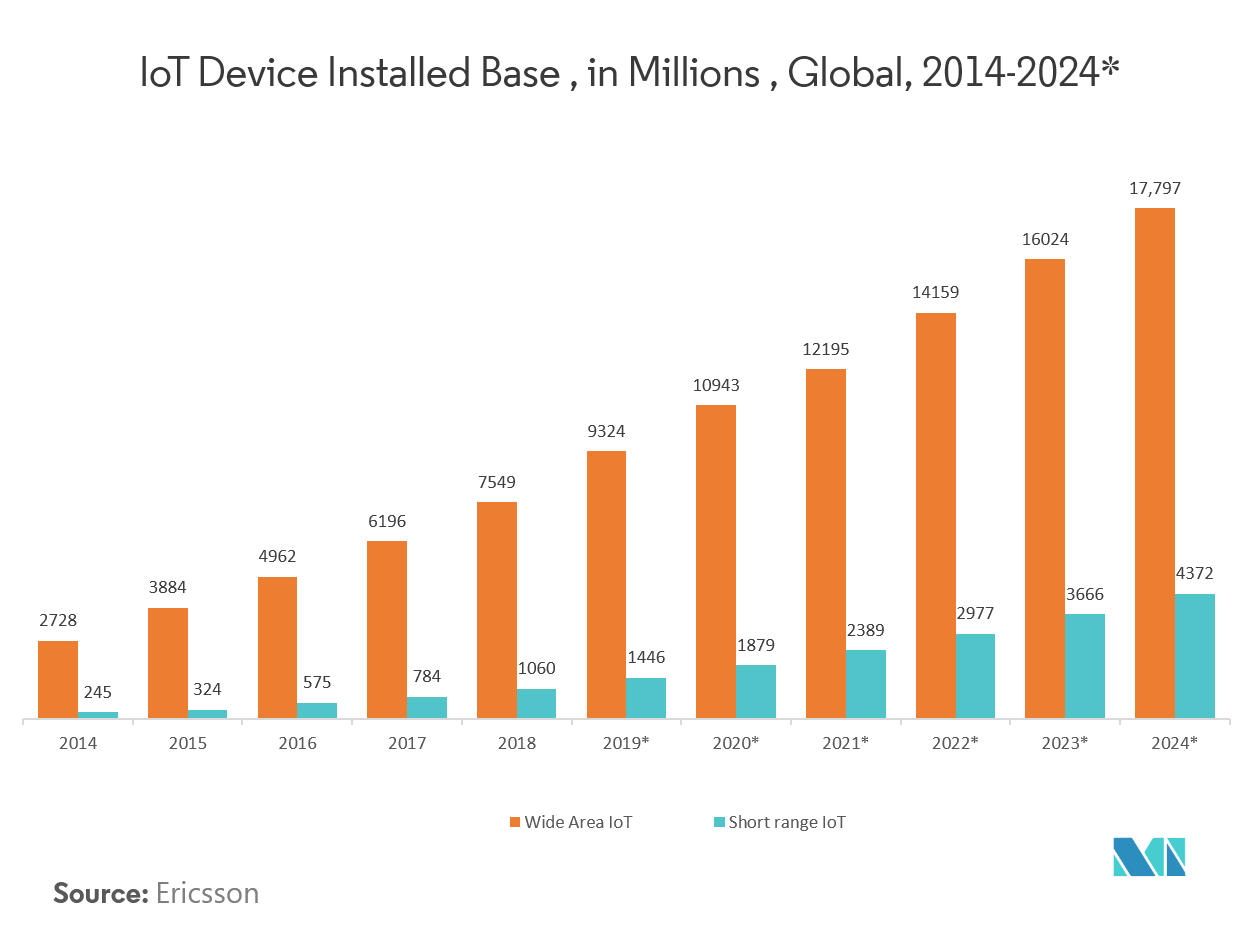

Die aufkommenden Anwendungen und Geschäftsmodelle sowie die sinkenden Gerätekosten haben die Einführungsrate des IoT vorangetrieben, was sich folglich auf die Anzahl der vernetzten Geräte wie vernetzte Autos, Maschinen, Messgeräte, Wearables und Unterhaltungselektronik auswirkt.

- Die zunehmende Abhängigkeit von den angeschlossenen Geräten macht es erforderlich, die Sicherheit der angeschlossenen Geräte sicherzustellen. Schätzungen von Ericsson zufolge sollen es im Jahr 2016 fast 400 Millionen IoT-Geräte mit Mobilfunkverbindungen sein, bis 2022 sollen es 1,5 Milliarden sein. Dieses robuste Wachstum wird voraussichtlich durch den verstärkten Fokus der Branche auf die Bereitstellung eines vernetzten Ökosystems und die Standardisierung vorangetrieben von 3GPP-Mobilfunk-IoT-Technologien.

- Im Jahr 2019 kündigte Symantec Corp. beispielsweise einen neuen Dienst an, der es seiner Cloud Workload Protection (CWP)-Lösung und AMZN GuardDuty von Amazon ermöglicht, automatisierte Behebung und verbesserte Bedrohungsinformationen für Amazon Web Services (AWS)-Workloads und -Speicher bereitzustellen. Dieser neue Service soll Unternehmen dabei helfen, sich in der komplexen Sicherheitslandschaft zurechtzufinden, und AWS-Kunden die Möglichkeit geben, kritische Komponenten der Cloud-Sicherheit zu automatisieren und zu optimieren.

- Die zunehmende Zahl von Datenschutzverletzungen und die Entstehung intelligenter Städte sind einige der Faktoren, die den Markt antreiben.

- Allerdings behindern Faktoren wie der Mangel an qualifizierten Arbeitskräften und das geringere Bewusstsein für die Bedeutung der IoT-Sicherheitslösungen das Marktwachstum.

Markttrends für IoT-Sicherheit

Es wird erwartet, dass die Netzwerksicherheit die schnellste Wachstumsrate verzeichnen wird

- IoT-Netzwerke sind die wichtigsten Ziele und die Hauptsorge für Unternehmen auf der ganzen Welt. Das Segment Netzwerksicherheit umfasst verschiedene Teilsegmente wie Firewalls, Server, VPN, IDS, IPS, WIDPS, Gateway und Netzwerkhardware. Der wachsende Trend zur Einführung von BYOD und IoTs in Unternehmen erhöht die Sicherheitsbedenken bei Angriffen auf Unternehmensnetzwerke. Laut IT Candor wurde beispielsweise die Größe des globalen Netzwerkhardwaremarktes im Geschäftsjahr 2018 auf 181 Milliarden US-Dollar geschätzt. Allein die Netzwerkhardware von Unternehmen hatte einen Wert von 52 Milliarden US-Dollar.

- Laut dem IBM X-Force Threat Intelligence Report wurde im Jahr 2018 ein Anstieg der IoT-Schwachstellen um 5.400 % gegenüber der Zahl erst fünf Jahre zuvor verzeichnet. Der Mirai-Angriff im Jahr 2016 ist ein herausragendes Beispiel für den Einsatz von IoT zum Angriff auf Server. Die Malware nutzte ein Botnet, das über 150.000 Geräte dazu nutzte, 1 TB Daten pro Sekunde an die Server des Anbieters zu senden.

- Bisher erfolgten die meisten IoT-basierten Angriffe in DDoS-Form. Laut dem Bericht von Symantec machten drei Arten von DDoS-assoziierter Malware, wie LightAidra, Kaiten und Mirai, zusammen fast 80 % der IoT-Angriffe im Jahr 2018 aus.

- Viele Anbieter auf dem Markt legen Wert auf die Bereitstellung spezifischer Lösungen zur Bewältigung von Problemen im Zusammenhang mit der Netzwerksicherheit. Palo Alto Networks bietet beispielsweise IoT-Sicherheit als integrierten Service über die Firewall hinweg; Diese Fähigkeit war auf die kürzliche Übernahme von Zingbox durch Palo Alto Networks zurückzuführen. Es wird erwartet, dass solche Initiativen verschiedener Anbieter die Netzwerkbedrohungen im Prognosezeitraum abschwächen und die Marktnachfrage nach dem Netzwerksicherheitssegment ankurbeln.

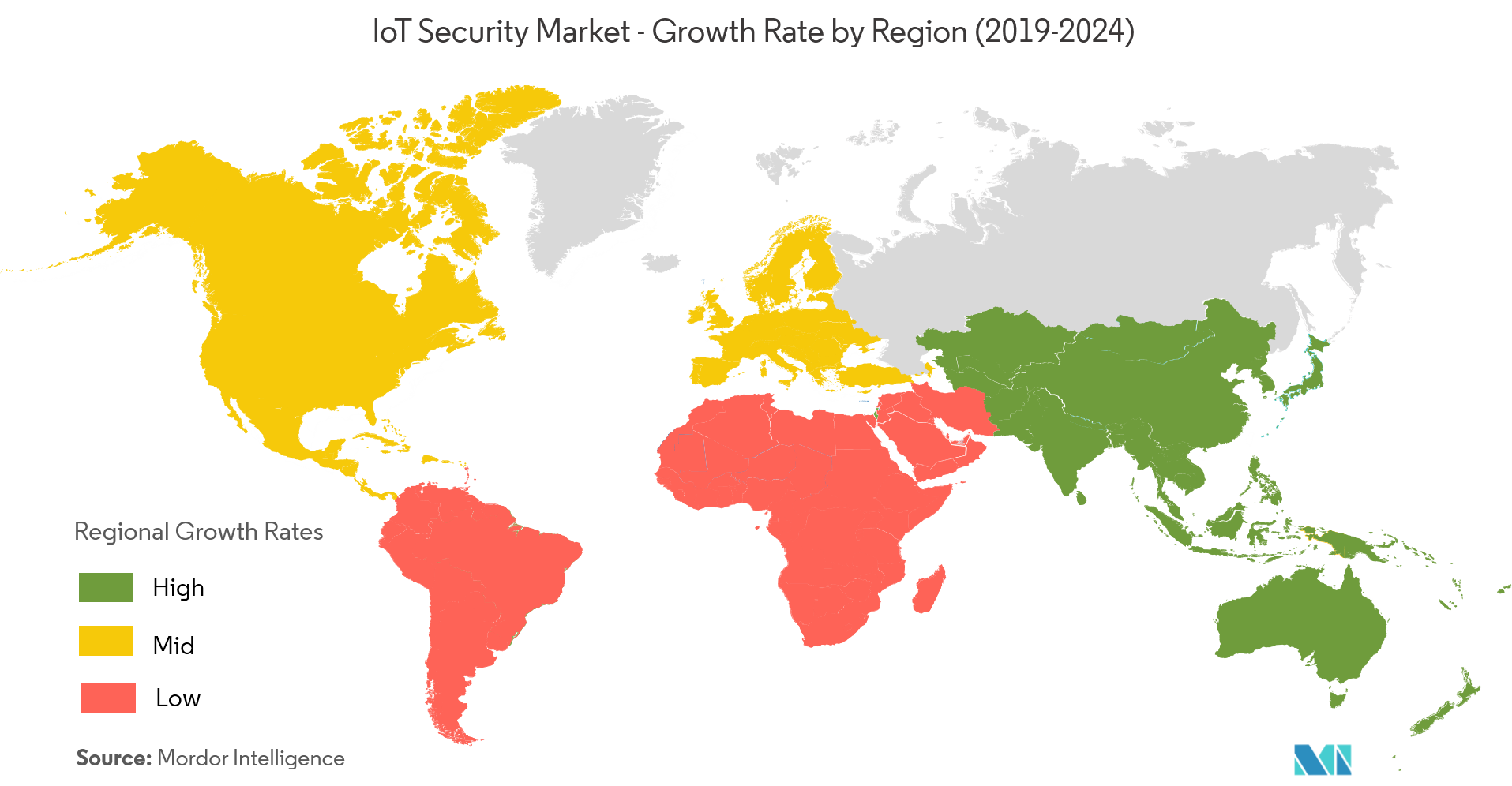

Der asiatisch-pazifische Raum nimmt den größten Marktanteil ein

- Der asiatisch-pazifische Raum ist die wichtigste Region für die Einführung des IoT, da in der Region Smart-City-Projekte gebaut werden. Die massive Industrialisierung und die steigende Zahl mobiler Gerätenutzer im asiatisch-pazifischen Raum deuten ebenfalls darauf hin, dass für die Region ein deutliches Wachstum erwartet wird.

- Laut dem Cisco VNI-Bericht könnte die Region bis 2022 2,6 Milliarden Internetnutzer (62 % der Bevölkerung) haben, gegenüber 1,7 Milliarden (41 % der Bevölkerung) im Jahr 2017. Schätzungen zufolge gibt es in der Region außerdem 13,1 Milliarden Internetnutzer Laut einem Bericht von FireEye ist der asiatisch-pazifische Raum im Vergleich zur Welt jedoch um 35 % häufiger Ziel fortgeschrittener Cyberangriffe.

- Nach Angaben des National Institute of Information and Communication Technology (NIICT) ist die Zahl der Cyberangriffe auf IoT-Geräte deutlich gestiegen. NICT prognostiziert, dass die Zahl der Cyberangriffe bis 2020 30 Milliarden Geräte erreichen könnte, verglichen mit 15 Milliarden Geräten im Jahr 2015. Solche Vorfälle veranlassen die Regierung und die damit verbundenen Organisationen, IoT-Sicherheitslösungen einzusetzen, um den Schaden zu begrenzen.

- Mit einem zunehmenden Trend zum IoT hat Chinas technologische Innovation zu einer steigenden Nachfrage chinesischer Verbraucher auf dem Smart-Home-Markt geführt. Die zentralen Smart-Home-Systeme des Landes bestehen aus Lichtsteuerungssystemen, Sicherheitssystemen, Unterhaltungssystemen (Audio und Video), Haushaltsgeräten und anderen.

Überblick über die IoT-Sicherheitsbranche

Der IoT-Sicherheitsmarkt ist mäßig wettbewerbsintensiv und besteht aus einigen bedeutenden Marktteilnehmern, die auf dem gesamten Weltmarkt tätig sind. Gemessen am Marktanteil dominieren derzeit einige der Player den Markt. Mit der Weiterentwicklung des Sicherheitszugangs in den Industriediensten erhöhen jedoch neue Akteure ihre Marktpräsenz und erweitern damit ihre Geschäftspräsenz in den Schwellenländern. Zu den Hauptakteuren auf dem Markt gehören unter anderem Symantec Corporation, IBM Corporation, Check Point Software Technologies Ltd., Intel Corporation, Hewlett Packard Enterprise Company, Cisco Systems Inc., Fortinet Inc., Trustwave Holdings und Thales Group (Gemalto NV).

- September 2019 – Trustwave kündigte eine cloudbasierte Cybersicherheitsplattform an, die als Grundlage für die verwalteten Sicherheitsdienste, Produkte und anderen Cybersicherheitsangebote des Unternehmens dient. Die Trustwave Fusion-Plattform wurde speziell für Unternehmen entwickelt, die in den Betrieb eingebunden sind, während sie die digitale Transformation umsetzen und sich mit einer sich ständig weiterentwickelnden Sicherheitslandschaft auseinandersetzen.

- Juni 2019 – Symantec Corp. kündigte einen neuen Service für die Cloud Workload Protection (CWP)-Lösung von Symantec und Amazon Guard Duty an, um automatisierte Behebung und verbesserte Bedrohungsinformationen für AWS-Workloads und -Speicher bereitzustellen. Dieser neue Service wird Unternehmen dabei helfen, sich in der komplexen Sicherheitslandschaft zurechtzufinden, und ermöglicht es AWS-Kunden, wichtige Komponenten der Cloud-Sicherheit zu automatisieren und zu optimieren.

Marktführer für IoT-Sicherheit

-

Broadcom Inc. (Symantec Corporation)

-

IBM Corporation

-

Intel Corporation

-

HP Enterprise Company

-

AT&T Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der IoT-Sicherheitsbranche

IoT-Sicherheit ist der Technologiebereich, der sich mit der Eindämmung von Cyber-Bedrohungen für verbundene Geräte und Netzwerke im Internet der Dinge befasst. Beim IoT geht es darum, einem System miteinander verbundener Computergeräte, mechanischer und digitaler Maschinen, Objekte und/oder Menschen Internetkonnektivität hinzuzufügen. Diese Vernetzung von Geräten über das Internet birgt eine Reihe schwerwiegender Sicherheitslücken, wenn sie nicht ordnungsgemäß geschützt werden. Dieser Markt zeichnet sich durch eine zunehmende Produktdurchdringung, eine moderate/hohe Produktdifferenzierung und ein hohes Maß an Wettbewerb aus.

| Nach Art der Sicherheit | Netzwerksicherheit | ||

| Endpunktsicherheit | |||

| Durch Lösung | Software | ||

| Dienstleistungen | |||

| Nach Endverbraucherbranche | Automobil | ||

| Gesundheitspflege | |||

| Regierung | |||

| Herstellung | |||

| Energie & Kraft | |||

| Einzelhandel | |||

| BFSI | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Mexiko | ||

| Brasilien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur IoT-Sicherheitsmarktforschung

Wie groß ist der IoT-Sicherheitsmarkt?

Es wird erwartet, dass die Größe des IoT-Sicherheitsmarktes im Jahr 2024 6,60 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 33,53 % auf 28,01 Milliarden US-Dollar bis 2029 wachsen wird.

Wie groß ist der IoT-Sicherheitsmarkt derzeit?

Im Jahr 2024 wird die Größe des IoT-Sicherheitsmarktes voraussichtlich 6,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem IoT-Sicherheitsmarkt?

Broadcom Inc. (Symantec Corporation), IBM Corporation, Intel Corporation, HP Enterprise Company, AT&T Inc. sind die wichtigsten Unternehmen, die auf dem IoT-Sicherheitsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im IoT-Sicherheitsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am IoT-Sicherheitsmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im IoT-Sicherheitsmarkt.

Welche Jahre deckt dieser IoT-Sicherheitsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des IoT-Sicherheitsmarktes auf 4,94 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des IoT-Sicherheitsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des IoT-Sicherheitsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht zur IoT-Sicherheit

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von IoT-Sicherheit im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die IoT-Sicherheitsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.