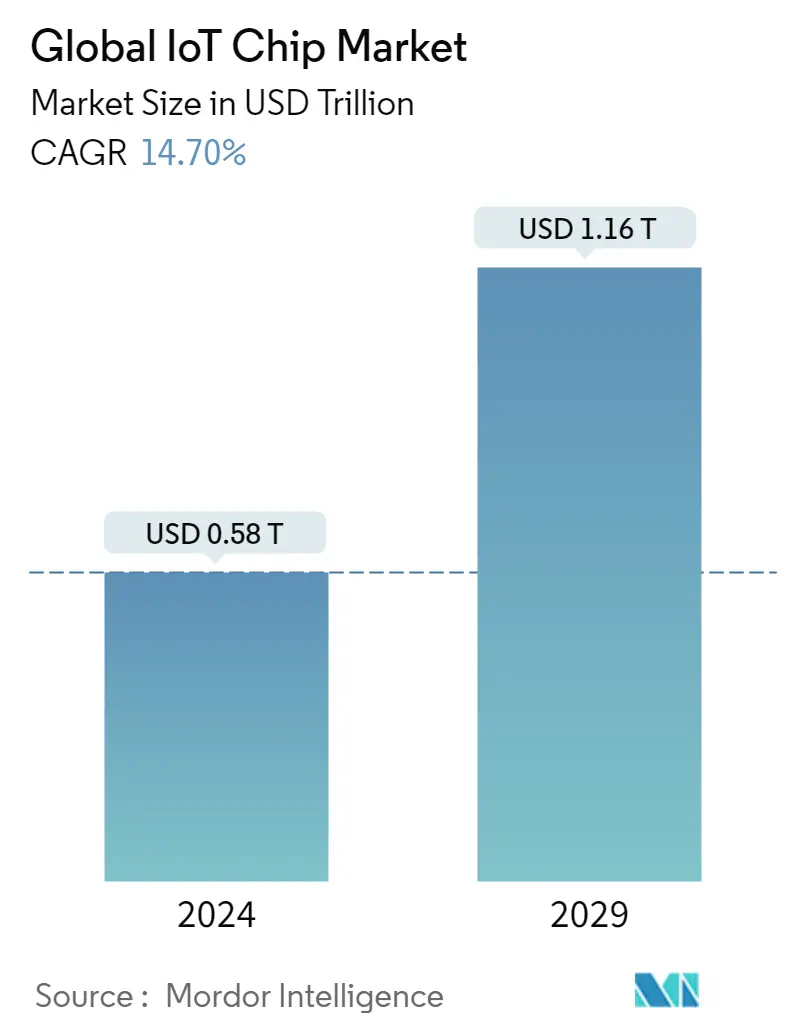

Marktgröße für IoT-Chips

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 0.58 Billionen |

| Marktgröße (2029) | USD 1.16 Billionen |

| CAGR(2024 - 2029) | 14.70 % |

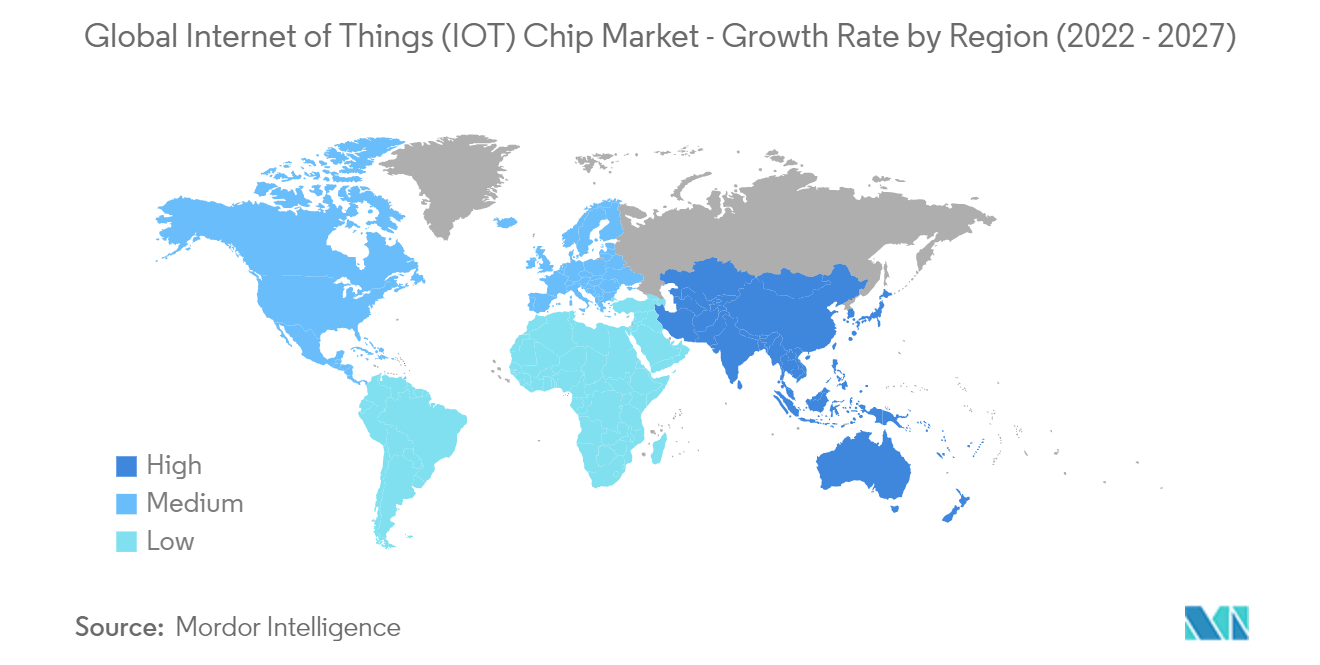

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für IoT-Chips

Die Größe des globalen IoT-Chipmarktes wird im Jahr 2024 auf 0,58 Billionen US-Dollar geschätzt und soll bis 2029 1,16 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,70 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund nachfrage- und angebotsseitiger Faktoren verlangsamte sich das Wachstum der Zahl der IoT-Verbindungen während der Pandemie in einzelnen Sektoren. Einige IoT-Verträge wurden gekündigt oder verschoben, weil Unternehmen ihre Geschäfte aufgaben oder ihre Ausgaben reduzierten. Der steigende Bedarf an Automatisierung und die zunehmende Anwendung von IoT-Geräten in verschiedenen Endbenutzerbranchen wie Gesundheitswesen, Unterhaltungselektronik, Industrie, Automobil, BFSI und Einzelhandel treiben die Einführung von IoT-Geräten weiter voran.

- Das Wachstum ist in erster Linie auf die Integration der Konnektivitätskompetenz in eine Vielzahl von Geräten und Anwendungen zurückzuführen, gepaart mit der Entwicklung verschiedener Netzwerkprotokolle, die das Wachstum des IoT-Chipmarktes in mehreren Endverbraucherbranchen erheblich vorangetrieben haben.

- Im März 2022 bauten zwei indische Forscher am Massachusetts Institute of Technology (MIT) einen Low-Power-Sicherheitschip, der Seitenkanalangriffe (SCA) gegen Geräte des Internets der Dinge (IoT) verhindern soll. SCA nutzt Schwachstellen, um Informationen aus den indirekten Auswirkungen des Verhaltens der Systemhardware zu gewinnen, anstatt Programme und Software direkt anzugreifen.

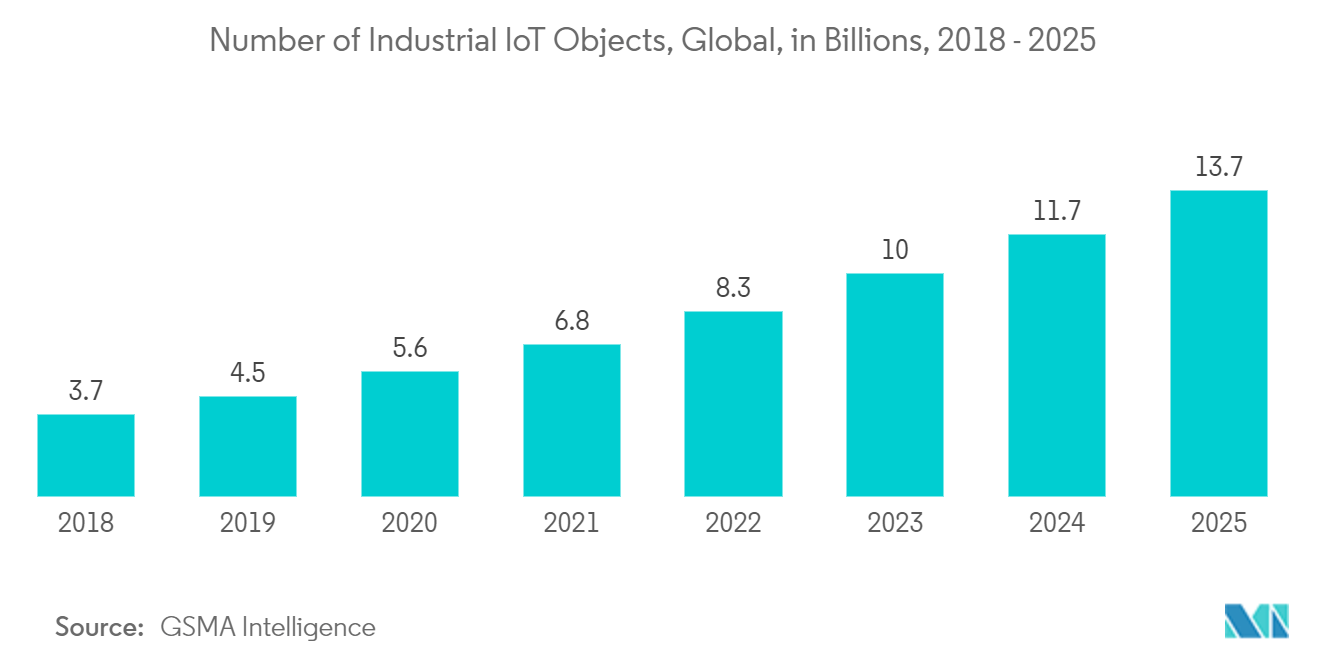

- Mit der rasanten Zunahme der Anzahl von IoT-Geräten wird erwartet, dass auch der Chipbedarf für den Bau dieser IoT-Geräte im Prognosezeitraum steigen wird. Darüber hinaus wird die Reduzierung des Energieverbrauchs in Verbindung mit der Miniaturisierung von Chips für die Hersteller Priorität haben.

- Der zunehmende Einsatz von 5G bietet eine schnelle und effiziente Konnektivität für Internet-of-Things-Geräte (IoT). Es wird erwartet, dass Investitionen in den Einsatz der 5G-Technologie das Marktwachstum im Prognosezeitraum und darüber hinaus vorantreiben werden. Die Integration der 5G-Technologie gilt als die nächste Generation der mobilen Internetkonnektivität und soll schnellere und zuverlässigere Verbindungen als aktuelle Technologien bieten. Daher wird erwartet, dass der boomende IoT-Bereich und die unterstützenden Chiphersteller die Nachfrage nach IoT-Chips im Prognosezeitraum erhöhen werden.

- Zunehmende Sicherheitsbedenken wie Softwareschwachstellen und Cyberangriffe können viele Kunden davon abhalten, IoT-Geräte zu verwenden. Solche Sicherheitsbedenken im Internet der Dinge sind besonders wichtig für Organisationen im Gesundheitswesen, im Finanzwesen, in der Fertigung, in der Logistik, im Einzelhandel und in anderen Branchen, die bereits mit der Einführung von IoT-Systemen begonnen haben.

- Durch den weltweiten Ausbruch von COVID-19 wurde der Markt erheblich beeinträchtigt, da es weltweit zu schwerwiegenden Engpässen in der Lieferkette kam. Darüber hinaus wirkten sich auch die von Regierungen auf der ganzen Welt verhängten Beschränkungen der Personenfreizügigkeit auf die Produktion aus. Während sich die Welt jedoch von der Pandemie erholt, ist der Bedarf an automatisierteren und fortschrittlicheren Prozessen zu einem Schlüsselfaktor für den Erfolg geworden. Daher wird erwartet, dass der Markt für mehr IoT-fähige Geräte in Zukunft wachsen wird, was zu einer starken Nachfrage nach IoT-Chips auf der ganzen Welt führen wird.

Markttrends für IoT-Chips

Für das Industriesegment wird ein deutliches Wachstum erwartet

- Industrie 4.0 und IoT sind zum Mainstream für neue Technologieansätze in Entwicklungs-, Produktions- und Logistikketten geworden. Die zunehmende Einführung von Industrie 4.0 hat dazu geführt, dass die IoT-Nachfrage in der Fertigung durch zunehmende Maschine-zu-Maschine-Verbindungen und eingebettete Sensoren sowie den steigenden Bedarf an Fabrikeffizienz in der Fertigung und auf dem Feld auf einem Höchstmaß bleibt.

- Im Juli 2022 stiegen laut der Umfrage der Economic Times die Auslieferungen von Mobilfunk-IoT-Modul-Chipsätzen in Indien, und Qualcomm war mit einem Marktanteil von 42 % führend. Das Unternehmen hat sein IoT-Chipsatz-Portfolio erweitert und zielt auf erstklassige 4G- und 5G-Lösungen für Branchen wie Einzelhandel, Industrie, Smart Cities und mehr ab.

- Die meisten Hersteller implementieren IoT-Geräte, um vorausschauende Wartung und ausgefeilte Datenanalysen zu nutzen. Dies verbessert die Produktivität und Verfügbarkeit und steigert den Wert ihrer Geschäftsangebote. GE sucht beispielsweise nach Möglichkeiten im IoT mit industrieller Analytik. Darüber hinaus hat Apotex seine Herstellungsprozesse aktualisiert, um manuelle Prozesse zu automatisieren. Dazu gehört die Sicherstellung einer konsistenten Chargenproduktion durch die Einführung von RFID, Sortierung und Prozessflussverfolgung. Dadurch hatte das Unternehmen einen Echtzeit-Einblick in die Produktionsabläufe.

- Darüber hinaus wird der industrielle IoT-Trend durch Smart-Factory-Initiativen wie die Smart Manufacturing Leadership Coalition (SMLC) in den USA unterstützt. Dies fördert und erleichtert die breite Einführung von Fertigungsintelligenz aufgrund der riesigen Mengen an Maschinen- und Sensordaten, die erfasst, verarbeitet und Entscheidungen getroffen werden müssen.

- Im Juni 2022 erklärte das Außenministerium, dass sich der europäische Markt für Internet-of-Things-Lösungen (IoT) beschleunigt. Deutschland, das Vereinigte Königreich und die Niederlande sind in Europa führend bei der IoT-Einführung, während osteuropäische und nordische Länder dicht dahinter folgen. Die Sektoren Fertigung, Haushalt, Gesundheitswesen und Finanzen stehen bei seiner IoT-Einführung an vorderster Front, aber auch der Einzelhandel und die Landwirtschaft verzeichnen ein beeindruckendes Wachstum. Ein solcher Fortschritt in mehreren Sektoren wird den IoT-Chipmarkt in ganz Europa ankurbeln.

- Der Einsatz des drahtlosen Chips, einschließlich eLTE- oder NB-IoT-Chips für ihr Fertigungsterminal, hat im Laufe der Jahre an Bedeutung gewonnen. Huawei hat beispielsweise mit Industriepartnern zusammengearbeitet, um intelligente Terminals zu entwickeln, die in der traditionellen Fertigung zum Hochladen von Gerätedaten und zum Empfangen von Befehlen verwendet werden. Dem Fertigungsterminal wird ein eLTE- oder NB-IoT-Chip hinzugefügt, um die vom Terminal generierten Daten über das eLTE- oder NB-IoT-Netzwerk zu übertragen und so die Erfassung von Fertigungsdaten und die Ausgabe von Befehlen zu ermöglichen.

Für den asiatisch-pazifischen Raum wird ein deutliches Wachstum erwartet

- Auf den asiatisch-pazifischen Raum entfällt ein erheblicher Anteil der IoT-Ausgaben, wobei Singapur und Südkorea die wichtigsten Märkte für die Einführung von IoT-Chips sind. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung ist Südkorea der erste bedeutende Markt, der pro Lebensraum mehr an das Internet anschließt.

- Im Juli 2022 gaben KIOXIA Corporation und Western Digital Corporation bekannt, dass ihr Joint Venture Fab7-Produktionsanlage im Yokkaichi-Werk von der japanischen Regierung die Genehmigung für eine Subvention von bis zu 92,9 Milliarden JPY erhalten hat. Der Zuschuss wird im Rahmen eines speziellen Regierungsprogramms gewährt, um Unternehmensinvestitionen in hochmoderne Halbleiterfertigungsanlagen zu fördern und die stabile Produktion von Halbleitern in Japan sicherzustellen. Solche Kooperationen in der Region werden zum Wachstum des IoT-Chipmarktes beitragen.

- Die IoT-Infrastruktur umfasst die Nachfrage nach besseren drahtlosen Konnektivitätslösungen, um neue Phasen in der Automatisierung und im Transportwesen zu ermöglichen, da die Nachfrage nach IoT-Chips und ICs in Smart Cities und der Heimautomation in Bereichen wie vernetzten Autos und intelligenten Transportsystemen steigt.

- Darüber hinaus integrieren asiatische Regierungen das IoT intensiv in ihre langfristigen Entwicklungsprojekte. Beispielsweise hat die chinesische Zentralregierung über 200 Städte ausgewählt, um Smart-City-Pilotprojekte durchzuführen. Zu den Städten gehören Peking, Shanghai, Guangzhou und Hangzhou. Darüber hinaus wird erwartet, dass Indiens Vision, 100 Städte in Smart Cities umzuwandeln, die Elektronik durch Smart Homes und den Automobilsektor fördern wird.

- Im Mai 2022 ging Cyient eine Partnerschaft mit dem IIT Hyderabad, Indien (IITH) und WiSig Networks, einem im IITH gegründeten Start-up-Unternehmen, ein, um Indiens ersten entwickelten und konstruierten Chip, Koala NB-IoT SoC (Narrowband IoT SoC), auf den Markt zu bringen. Das zwischen den beiden unterzeichnete Memorandum of Understanding (MOU) steht im Einklang mit den Zielen von MEITY (Ministerium für Elektronik und Informationstechnologie, Indien), ein lebendiges Halbleiterdesign- und Innovationsökosystem aufzubauen, um der indischen Welt zu dienen und seine Entwicklung zu einem globalen Elektronikunternehmen weiter voranzutreiben Fertigungs- und Designzentrum.

- Es wird erwartet, dass die Region ein bedeutender Anbieter von IoT-Ausgaben sein wird, da vernetzte Geräte in Sektoren wie dem verarbeitenden Gewerbe zunehmend zum Einsatz kommen. Die zunehmende Einführung von 5G wird dem Markt in den kommenden Jahren zum Wachstum verhelfen, da die Zahl der IoT-Dienste zunimmt.

Überblick über die IoT-Chip-Branche

Der globale Chipmarkt für das Internet der Dinge (IoT) ist mäßig wettbewerbsintensiv und verfügt über eine beträchtliche Anzahl regionaler Akteure. Die Unternehmen nutzen strategische Kooperationsinitiativen und Akquisitionen, um Marktanteile und Rentabilität zu steigern.

- Juni 2021 – Impinj Inc., ein RAIN-RFID-Anbieter und Internet-of-Things-Anbieter, kündigte die Einführung von drei neuen RAIN-RFID-Lesechips an, die es IoT-Geräteherstellern ermöglichen, der steigenden Nachfrage nach Artikelkonnektivität in Anwendungen wie Einzelhandel und Lieferkette gerecht zu werden und Logistik sowie Unterhaltungselektronik.

- Juni 2021 – Qualcomm bringt sieben seiner neuen IoT-Chipsätze auf den Markt, die auf Geräte für die Bereiche Logistik, Lagerhaltung, intelligente Kameras, Videokollaboration und Einzelhandel sowie andere Anwendungen ausgerichtet sind. Das Unternehmen gab außerdem an, dass diese neuen IoT-Lösungen erhebliche Fähigkeiten für eine breite Palette vernetzter Lösungen und intelligenter Geräte mit Hardware- und Softwareoptionen mit verlängerter Lebensdauer bieten, um einen langfristigen Support von mindestens acht Jahren zu gewährleisten.

Marktführer für IoT-Chips

-

Qualcomm Technologies Inc.

-

Samsung Electronics Co. Ltd

-

Analog Devices Inc.

-

Intel Corporation

-

STMicroelectronics NV

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum IoT-Chip-Markt

- Juli 2022 – HT Micron stellte auf der LoRaWAN World Expo in Paris den neuen in Brasilien hergestellten LoRa- und Bluetooth-Chip für das Internet der Dinge vor. Das iMCP HTLRBL32L, ein System-in-Package von 13 x 13 x 1,1 mm, ermöglicht die einfache Integration und Prototypisierung von Lösungen mit großer und kurzer Reichweite für das IoT.

- Oktober 2021 – Samsung und Intel haben neue Halbleiterprodukte angekündigt, die möglicherweise intelligente IoT-Anwendungen unterstützen. Samsung gab bekannt, dass es mit der Massenproduktion eines neuen dynamischen Direktzugriffsspeichers (RAM) begonnen hat, der auf dem DDR5-Standard (Double Data Rate 5) und 14-Nanometer-Chips basiert. Dieses neue Produkt bewältigt datenintensive Arbeitslasten wie künstliche Intelligenz (KI) und 5G-Kommunikation.

IoT-Chip-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Verhandlungsmacht der Lieferanten

4.2.2 Verhandlungsmacht der Käufer

4.2.3 Bedrohung durch neue Marktteilnehmer

4.2.4 Bedrohung durch Ersatzprodukte

4.2.5 Wettberbsintensität

4.3 Technologie-Schnappschuss

4.4 Bewertung der Auswirkungen von COVID-19 auf die Branche

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Steigende Nachfrage nach vernetzten und tragbaren Geräten

5.1.2 Einführung fortschrittlicher Technologien aufgrund des zunehmenden Trends von Industrie 4.0

5.2 Marktbeschränkungen

5.2.1 Probleme im Zusammenhang mit der Sicherheit und dem Datenschutz von Daten behindern die Einführung von IoT-Geräten

5.2.2 Mangelnde Standardisierung des Kommunikationsprotokolls über verschiedene Plattformen hinweg

6. MARKTSEGMENTIERUNG

6.1 Nach Produkt

6.1.1 Prozessor

6.1.2 Sensor

6.1.3 Konnektivitäts-IC

6.1.4 Speichergerät

6.1.5 Logikgerät

6.1.6 Andere Produkte

6.2 Vom Endbenutzer

6.2.1 Gesundheitspflege

6.2.2 Unterhaltungselektronik

6.2.3 Industriell

6.2.4 Automobil

6.2.5 BFSI

6.2.6 Einzelhandel

6.2.7 Gebäudeautomation

6.2.8 Andere Endbenutzer

6.3 Nach Geographie

6.3.1 Nordamerika

6.3.2 Europa

6.3.3 Asien-Pazifik

6.3.4 Lateinamerika

6.3.5 Naher Osten und Afrika

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile

7.1.1 Qualcomm Technologies Inc.

7.1.2 Intel Corporation

7.1.3 Texas Instruments Incorporated

7.1.4 NXP Semiconductors NV

7.1.5 Cypress Semiconductor Corporation

7.1.6 Mediatek Inc.

7.1.7 Microchip Technology Inc.

7.1.8 Samsung Electronics Co. Ltd

7.1.9 Silicon Laboratories Inc.

7.1.10 Invensense Inc.

7.1.11 STMicroelectronics NV

7.1.12 Nordic Semiconductor ASA

7.1.13 Analog Devices Inc.

8. INVESTITIONSANALYSE

9. ZUKUNFT DES MARKTES

Segmentierung der IoT-Chip-Industrie

Unter IoT-Modulen oder -Chips versteht man technisch gesehen elektronische Geräte, die in Maschinen, Gegenstände und Dinge eingebettet sind und in der Lage sind, sich mit drahtlosen Netzwerken zu verbinden und Daten zu senden und zu empfangen. Diese Geräte arbeiten mit verschiedenen Protokollen wie NB-IoT, LTE und BLE 5.0.

Berücksichtigt wird der Erlösanteil der Chipmodule. Bei der Marktprognose wurden auch die Auswirkungen von COVID-19 berücksichtigt.

Die Studie umfasst Anwendungen dieser Geräte in Endverbraucherbranchen wie Gesundheitswesen, Unterhaltungselektronik, Industrie, Automobil, BFSI, Einzelhandel, Gebäudeautomation und anderen Endverbrauchern in Nordamerika, Europa, Asien-Pazifik, Lateinamerika und den USA Naher Osten und Afrika.

| Nach Produkt | ||

| ||

| ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur IoT-Chip-Marktforschung

Wie groß ist der globale IoT-Chip-Markt?

Es wird erwartet, dass der globale Markt für IoT-Chips im Jahr 2024 ein Volumen von 0,58 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 14,70 % bis 2029 auf 1,16 Billionen US-Dollar wachsen wird.

Wie groß ist der globale IoT-Chip-Markt aktuell?

Im Jahr 2024 wird die Größe des globalen IoT-Chipmarktes voraussichtlich 0,58 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen IoT-Chip-Markt?

Qualcomm Technologies Inc., Samsung Electronics Co. Ltd, Analog Devices Inc., Intel Corporation, STMicroelectronics NV sind die wichtigsten Unternehmen, die auf dem globalen IoT-Chipmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im globalen IoT-Chip-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen IoT-Chip-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen IoT-Chipmarkt.

Welche Jahre deckt dieser globale IoT-Chip-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen IoT-Chipmarktes auf 0,51 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen IoT-Chip-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für IoT-Chips für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

IoT-Chip-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von IoT-Chips im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die IoT-Chip-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.