Integration Platform-as-a-Service-Marktanalyse

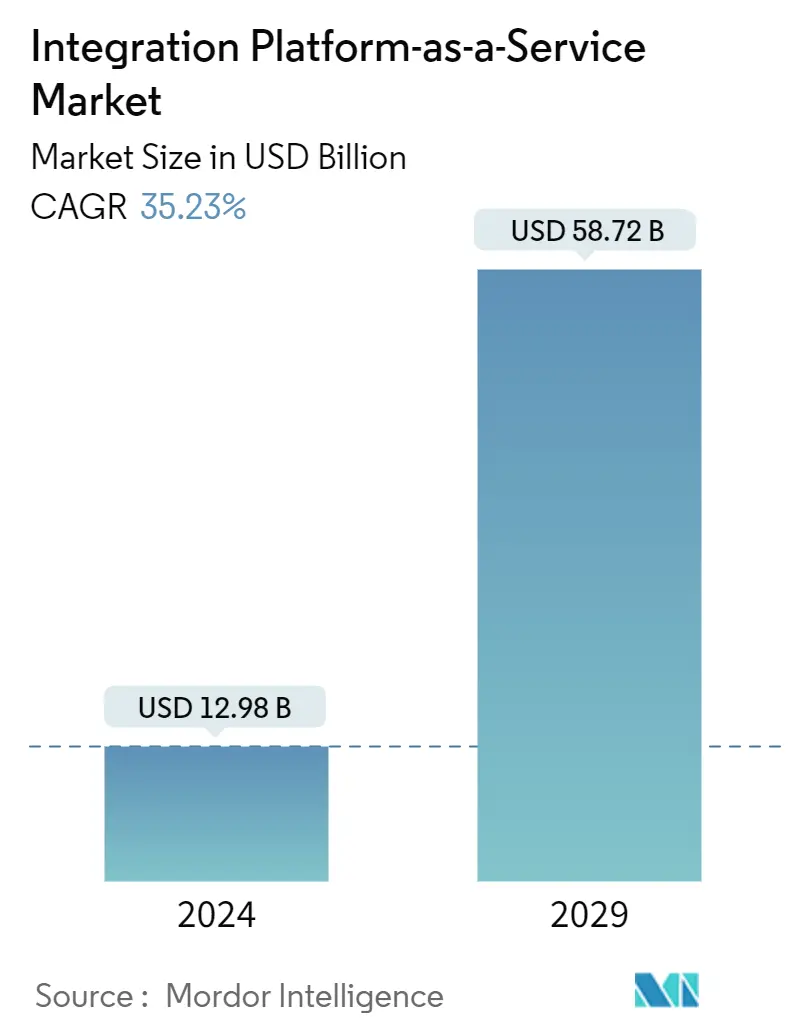

Die Größe des Integration Platform-as-a-Service-Marktes wird im Jahr 2024 auf 12,98 Milliarden US-Dollar geschätzt und soll bis 2029 58,72 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 35,23 % im Prognosezeitraum (2024–2029) entspricht.

Die Größe des Integration Platform-as-a-Service-Marktes wird voraussichtlich von 9,6 Milliarden US-Dollar im Jahr 2023 auf 43,42 Milliarden US-Dollar im Jahr 2028 wachsen, was einer durchschnittlichen jährlichen Wachstumsrate von 35,23 % im Prognosezeitraum (2023–2028) entspricht. Der schnell wachsende Bedarf an fortschrittlichen Systemen zur Verbesserung des Gesamtprozesses der Entwicklung, Verwaltung und Bereitstellung von Unternehmensanwendungen auf der ganzen Welt hat den Markt vorangetrieben.

- Darüber hinaus haben die jüngsten Fortschritte bei Big Data, Cloud Computing und dem Internet der Dinge in Organisationsprozessen auch die Verbreitung von iPaaS-Lösungen vorangetrieben. Nach Angaben der British Broadcasting Corporation haben Cloud-Anbieter wie Microsoft, Amazon Web Services, Alicloud und Google Cloud Platform ihre Umsätze um 25 bis 100 % gesteigert. Dieses Wachstum hat transformative Ergebnisse gezeigt, einschließlich Effizienzsteigerungen und Innovationen, die dauerhafte geschäftliche Veränderungen in großem Umfang und mit hoher Geschwindigkeit vorantreiben.

- Die starken Akteure in der Marktlandschaft haben ihre Plattformen kontinuierlich verbessert, indem sie unter anderem API-Management, Datenhubs, B2B-Integration und Workflow-Automatisierung integriert haben, von denen angenommen wird, dass sie Integrationstechnologien der nächsten Generation sind. Ziel der iPaaS-Anbieter ist es, sich in der Unternehmensanwendungsarchitektur zu positionieren.

- Darüber hinaus wird mit der zunehmenden Berücksichtigung entscheidender Elemente wie datenzentrierter und IoT-fokussierter Integrationen, Echtzeitsynchronisierung und Mobilität auch die cloudbasierte Integration einbezogen. Heutzutage nutzen Unternehmen zunehmend CRM-Systeme, um ihre Kundenservicesysteme zu integrieren. Allerdings besteht noch eine Lücke bei der Integration dieser CRM-Systeme mit ERP und BI/Analytics. Die IPaaS-Lösungen ermöglichen Unternehmen eine 360-Grad-Sicht auf ihre Kunden, helfen ihnen beim Zugriff auf sensible Informationen und automatisieren ihre Geschäftsprozesse.

- Im November 2022 führte Qlik einen cloudbasierten neuen Datenintegrationsplattformdienst ein, der Daten aus unterschiedlichen Quellen in Echtzeit kombiniert. Qlik Cloud Data Integration ist hauptsächlich eine Unternehmensintegrationsplattform als Service, die für Dateningenieure entwickelt wurde, die die Daten ihres Unternehmens aufbereiten und pflegen, insbesondere für datengestützte Entscheidungen. Die neue Integrationsplattform als Service vereint Datenkatalogisierungs- und -aufbereitungsfunktionen an einem Ort und ermöglicht es Unternehmen, ihre Daten in Echtzeit für die Analyse vorzubereiten. Die Plattform umfasst außerdem eine Reihe von Diensten, die in erster Linie dazu dienen, eine Informationsstruktur zu bilden und von der Organisation genutzt werden können, um Datenquellen zusammenzuführen, so dass sie eine völlig neue Sicht auf ihre Daten erhalten.

- Allerdings könnte der hohe Investitionsaufwand anfänglich für die Bereitstellung von IPaaS-Lösungen das Wachstum des Gesamtmarktes im gesamten Prognosezeitraum bremsen.

- Die Coronavirus-Pandemie hat die Cloud-Branche beeinträchtigt; Daher reagierten mehrere Anbieter auf diesen plötzlichen Nachfrageschub und das gestiegene Interesse an Cloud-Infrastruktur. Darüber hinaus haben Unternehmen aus verschiedenen Branchen in der Zeit nach COVID-19 die Vorteile von Cloud Computing erkannt, die über den unmittelbaren Bedarf hinausgehen, der durch die COVID-19-Pandemie entstanden ist. Daher sind sie in der Lage, ein breites Spektrum an cloudbasierten Lösungen und Diensten anzubieten.

Integrationsplattform-as-a-Service-Markttrends

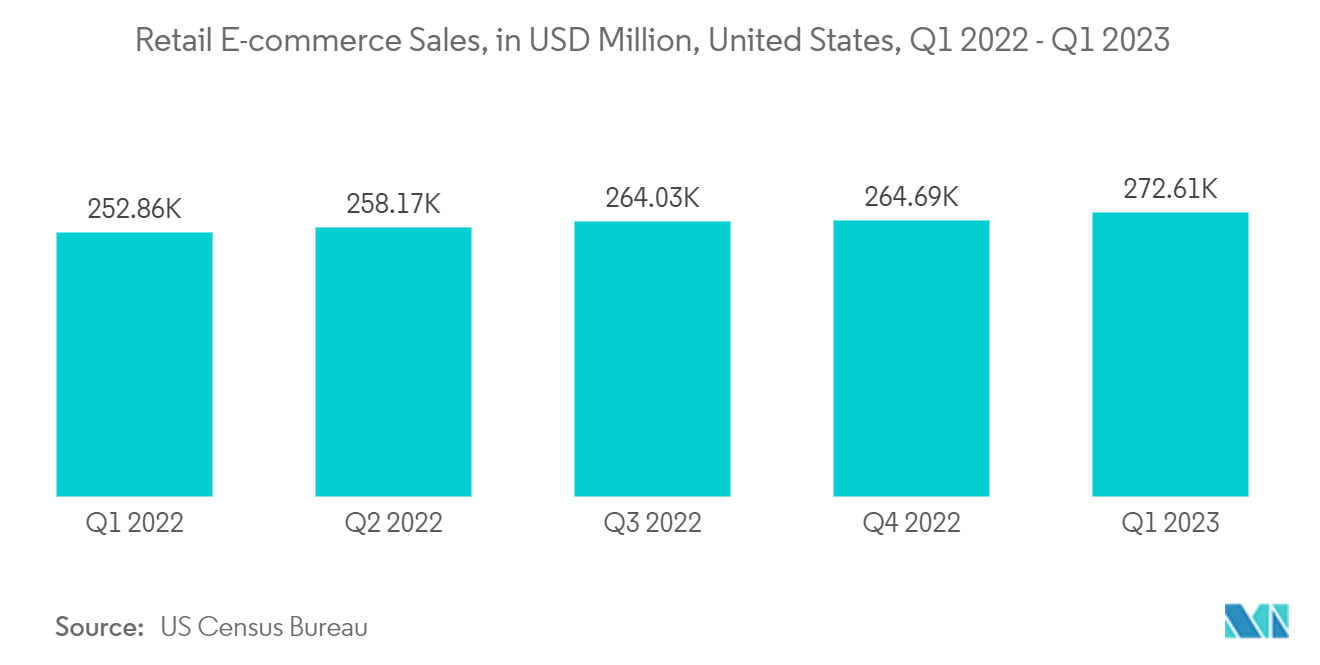

Einzelhandel und E-Commerce verzeichnen deutliches Wachstum

- Die rasante Weiterentwicklung des E-Commerce, der über B2B- und B2C-Plattformen abgewickelt wird, erfordert, dass Unternehmen mehrere Bereiche wie Online-Verkauf, Bestandsverwaltung und Auftragserteilung abdecken. Die IPaaS-Lösungen können eine nahtlose E-Commerce-Integrationslösung bieten, die vor allem die Backend-Prozesse, ERP-Systeme und die Website zusammenführt. Darüber hinaus ermöglichen diese Integrationstools auch den freien Datenfluss über Front-End- und Backend-Systeme hinweg und reduzieren gleichzeitig den IT-Aufwand deutlich. Darüber hinaus ist Aditya Birla Fashion and Retail Ltd. im November 2022 eine strategische Partnerschaft mit den Galeries Lafayette eingegangen, um Luxuskaufhäuser und eine spezielle E-Commerce-Plattform in Indien zu eröffnen.

- Darüber hinaus gab Walmart im Januar 2022 bekannt, dass es einige indische Anbieter eingeladen hat, sich seinem Walmart-Marktplatz anzuschließen, der in den Vereinigten Staaten monatlich über 120 Millionen Besucher hat. Das Unternehmen besitzt Flipkart in Indien und will bis 2027 jährlich 10 Milliarden US-Dollar aus Indien exportieren. Außerdem wurden im Februar 2022 die E-Commerce-Websites von Tencent Holdings Ltd und Alibaba Group Holding Ltd. zu den neuesten berüchtigten Marktplätzen der US-Regierung hinzugefügt -Liste, so der US-Handelsbeauftragte. Solche Entwicklungen in der E-Commerce-Branche könnten das untersuchte Marktwachstum weiter vorantreiben.

- Darüber hinaus haben diese innovativen Integrationstools es Einzelhändlern auch ermöglicht, auf ihrem Online-Marktplatz zu navigieren und ihre ERP-Lösungen mit ihren mobilen und Web-Verkaufsportalen zu verknüpfen, ohne herkömmliche Legacy-Integrationstools verwenden zu müssen. Für E-Commerce-Organisationen kann sich die IPaaS-Technologie als äußerst leistungsstarker Vorteil erweisen, da die Notwendigkeit besteht, ihre internen Datenkanäle zu verbessern, oder selbst wenn sie zum ersten Mal etabliert werden.

- Im November 2022 erklärte Wipro Limited, ein Technologiedienstleistungs- und Beratungsunternehmen, neue Einzelhandelslösungen, die auf der Microsoft Cloud und Cloud for Retail erstellt wurden, zu einem neuen Retail Innovation Experience in Kalifornien. Dieses virtuelle, physische und hybride Erlebnis würde die Zusammenarbeit zwischen Wipro und Microsoft vertiefen, um die Bereitstellung neuer Lösungen zu verbessern und es Einzelhändlern so zu ermöglichen, ihr Geschäft weiter auszubauen und stärkere Kundenbeziehungen aufzubauen.

- Nach Angaben des US Census Bureau beliefen sich die E-Commerce-Umsätze im US-Einzelhandel von Januar bis März 2023 auf fast 273 Milliarden US-Dollar, was einen Anstieg im Vergleich zum Vorquartal darstellt. Dieser Anstieg der E-Commerce-Einzelhandelsumsätze in den USA wird die Wachstumsrate des Marktes erheblich steigern. Daher wird erwartet, dass das Unternehmen im gesamten Prognosezeitraum mit einem breiten Spektrum an Wachstumschancen konfrontiert sein wird.

Für Nordamerika wird ein deutliches Wachstum erwartet

- Für die nordamerikanische Region wird im Prognosezeitraum ein deutliches Wachstum erwartet, vor allem aufgrund der Präsenz mehrerer Branchenakteure und der schnellen Einführung cloudbasierter Dienste bei verschiedenen Organisationen in der Region. Zahlreiche Faktoren, wie der erhöhte Bedarf an erweiterten Integrationsdiensten und die zunehmende Verlagerung von Arbeitslasten in die Cloud-Umgebung, dürften auch die Nachfrage nach IPaaS-Lösungen ankurbeln.

- Darüber hinaus wird laut dem neuesten Visual Networking Index-Bericht von Cisco erwartet, dass Smart Homes in den nächsten Jahren einer der Haupttreiber für das Wachstum der IoT-Konnektivität sein werden. Im Jahr 2022 erreichte das Unternehmen rund 50 % der 28,5 Milliarden Geräteverbindungen auf Basis von IoT/Machine-to-Machine (M2M).

- Nach Angaben der US-amerikanischen Centers for Medicaid Services werden die Gesundheits- und Medicare-Ausgaben in den Vereinigten Staaten von nun an bis 2026 ebenfalls jährlich um 5,5 % steigen. Wenn die Ausgaben in diesem Tempo steigen, werden die Gesundheitsausgaben bis 2026 voraussichtlich 5,7 USD erreichen Billionen, was auf einen stärkeren Wettbewerb zwischen Gesundheitsdienstleistern hindeutet und die Notwendigkeit schafft, neue Technologien zu nutzen, um aufrechtzuerhalten.

- Cloud Computing und Big Data sind schnell wachsende Analytiken, die auch die Nachfrage nach IPaaS-Lösungen in der Region antreiben. Darüber hinaus haben die sinkenden Serverpreise auch die Akzeptanz von Cloud-Computing-Unternehmen in der gesamten nordamerikanischen Region verbessert, was voraussichtlich die Nachfrage nach IPaas-Lösungen im Prognosezeitraum ankurbeln wird.

- Im Dezember 2022 – Impartner mit Hauptsitz in den Vereinigten Staaten, ein Anbieter von Channel-Management-Plattformen und Partner-Relationship-Management (PRM), ging eine Partnerschaft mit iPaaS-Anbietern wie Syncari, Tray.io und anderen ein, um Verbindungen im Ökosystem eines Unternehmens zu erleichtern und ungenaue Partner zu eliminieren Daten. Während Impartner seit langem ein integrierter Partner von Microsoft Dynamics 365 und Salesforce ist, schließen die jüngsten Integrationen die Lücke zwischen den zusätzlichen Direktvertriebssystemen eines Unternehmens und Impartner PRM.

Überblick über die Integrationsplattform-as-a-Service-Branche

Der Integration Platform-as-a-Service-Markt ist aufgrund der Präsenz verschiedener kleiner und großer Anbieter auf den Märkten halbkonsolidiert. Der Markt ist mäßig umstritten, da die einflussreichen Akteure Strategien wie Produktinnovationen sowie Fusionen und Übernahmen verfolgen, um ihr Lösungsportfolio zu erweitern und ihre geografische Reichweite zu erweitern. Zu den Hauptakteuren auf dem Markt zählen unter anderem Dell Boomi, Inc., Informatica Corporation und Mulesoft.

- August 2022 – Cloud Inventory, ein Anbieter von Mobile-First-Inventarlösungen, und Boomi, ein Anbieter intelligenter Konnektivität und Automatisierung, kündigten eine erweiterte Zusammenarbeit an, um Kunden eine schnellere und einfachere Integration zu ermöglichen. Die Partnerschaft ermöglicht es Unternehmen, die eine beliebige ERP-Plattform nutzen, vor allem, Anwendungen, Daten, Personen und Geräte schnell zu verbinden. Dies optimiert kritische Prozesse, einschließlich Buchhaltung, Auftragsverwaltung, Lagerbestand und Beschaffung.

- Juli 2022 – TIBCO Software Inc., ein Anbieter von Unternehmensdaten, TIBCO Cloud Integration, sein branchenweit anerkanntes iPaaS-Angebot, unterstützt von TIBCO Cloud, hat bedeutende Verbesserungen angekündigt. Dies erweitert das Gesamtpotenzial für die Integration von Daten, Anwendungen und Geräten in verschiedenen Hybridumgebungen und hilft Kunden, sich mit einer volatilen Geschäftswelt auseinanderzusetzen und ihre Geschäftsergebnisse zu verbessern. Darüber hinaus wird durch TIBCO Cloud Integration eine bemerkenswert schnelle Automatisierung aller Geschäftsprozesse sowie die Integration von IT-Assets innerhalb eines Unternehmens erreicht. Unternehmen können schneller auf veränderte Marktbedingungen reagieren und ihren Kunden einen Vorsprung verschaffen, indem sie die Entwicklung von Anwendungen vereinfachen.

Marktführer im Bereich Integration Platform-as-a-Service

-

Dell Boomi, Inc.

-

Informatica Corporation

-

Mulesoft, Inc.

-

Snaplogic, Inc.

-

TIBCO Software Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Integrations-Platform-as-a-Service

- Dezember 2022 – Internet Initiative Japan Inc., einer der führenden Anbieter von Internetzugang und umfassenden Netzwerklösungen in Japan, gab bekannt, dass es mit der Bereitstellung des IIJ Cloud Data Platform Service beginnen wird, einem Datenintegrationsdienst, der die Datennutzung mithilfe der Cloud erleichtert. Durch die Aggregation des Datenflusses zwischen Vor-Ort-Verfahren und Cloud-Diensten auf dieser Serviceplattform können erforderliche Daten extrahiert werden, ohne dass bestehende Systeme beeinträchtigt werden, und Daten können gut in Cloud-Dienste integriert werden.

- Oktober 2022 – Virtuoso Partners (VP) gab erfreut bekannt, dass das Unternehmen durch die Partnerschaft mit Workato seine Fähigkeiten auf iPaaS ausgeweitet hat. Die Zusammenarbeit würde seine Partner und deren Kunden besser unterstützen, wenn sie ihre Cloud-Anwendungen und On-Prem-Systeme integrieren und Arbeitsabläufe automatisieren möchten über sie hinweg.

Integration Platform-as-a-Service-Branchensegmentierung

Eine Integration Platform-as-a-Service (iPaaS) ist eine verwaltete Lösung, die hauptsächlich zum Hosten, Entwerfen und Integrieren von Cloud-Daten und -Anwendungen dient. Ein iPaaS bietet Lösungen von Infrastruktur und Data Warehousing bis hin zu Anwendungsdesign und DevOps-Umgebungen. Diese iPaaS-Lösungen können vor allem die Integration von Daten, Anwendungen, Sicherheit und Geschäftscompliance vereinfachen.

Der untersuchte Markt ist nach Bereitstellungsmodellen (öffentliche Cloud, private Cloud und Hybrid-Cloud), vertikalen Endbenutzern (BFSI, Einzelhandel und E-Commerce, Gesundheitswesen und Biowissenschaften, Fertigung, IT und Telekommunikation, Medien und Unterhaltung) segmentiert Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Auch die Auswirkungen makroökonomischer Trends auf den Markt werden im Rahmen der Studie behandelt. Darüber hinaus wurde in der Studie die Störung der Faktoren, die die Marktentwicklung in naher Zukunft beeinflussen werden, hinsichtlich Treibern und Einschränkungen behandelt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in US-Dollar angegeben.

| Nach Bereitstellungsmodell | Öffentliche Cloud |

| Private Wolke | |

| Hybride Cloud | |

| Nach Endbenutzer-Branche | BFSI |

| Einzelhandel und E-Commerce | |

| Gesundheitswesen und Biowissenschaften | |

| Herstellung | |

| IT & Telekommunikation | |

| Medien und Unterhaltung | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Integrationsplattform-as-a-Service-Marktforschung

Wie groß ist der Integration Platform-as-a-Service-Markt?

Die Größe des Integration Platform-as-a-Service-Marktes wird im Jahr 2024 voraussichtlich 12,98 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 35,23 % auf 58,72 Milliarden US-Dollar wachsen.

Wie groß ist der Integration Platform-as-a-Service-Markt aktuell?

Im Jahr 2024 wird die Größe des Integration Platform-as-a-Service-Marktes voraussichtlich 12,98 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Integration Platform-as-a-Service-Markt?

Dell Boomi, Inc., Informatica Corporation, Mulesoft, Inc., Snaplogic, Inc., TIBCO Software Inc. sind die größten Unternehmen, die auf dem Integration Platform-as-a-Service-Markt tätig sind.

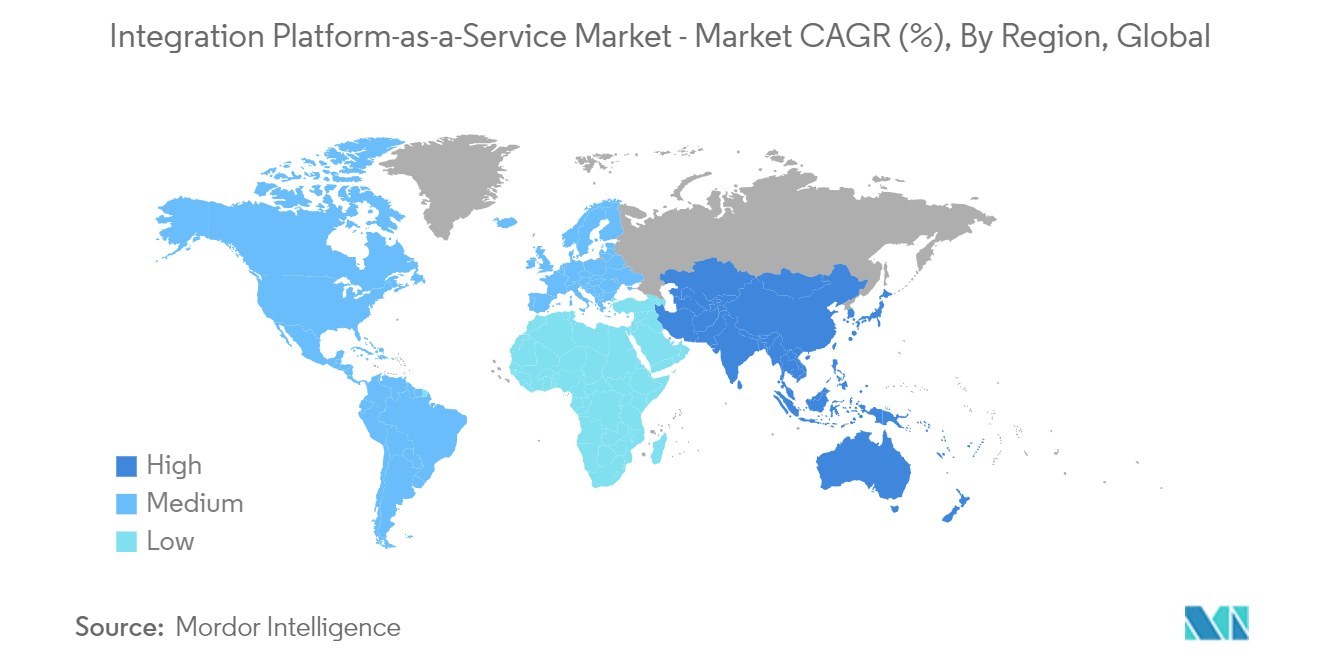

Welches ist die am schnellsten wachsende Region im Integration Platform-as-a-Service-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Integration Platform-as-a-Service-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Integration Platform-as-a-Service-Markt.

Welche Jahre deckt dieser Integration Platform-as-a-Service-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Integration Platform-as-a-Service-Marktes auf 8,41 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Integration Platform-as-a-Service-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Integration Platform-as-a-Service für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Integration Platform-as-a-Service.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Integration Platform-as-a-Service im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Integration Platform-as-a-Service-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.