Marktgröße von Aufdeckung von Versicherungsbetrug Industrie

| Studienzeitraum | 2019-2029 |

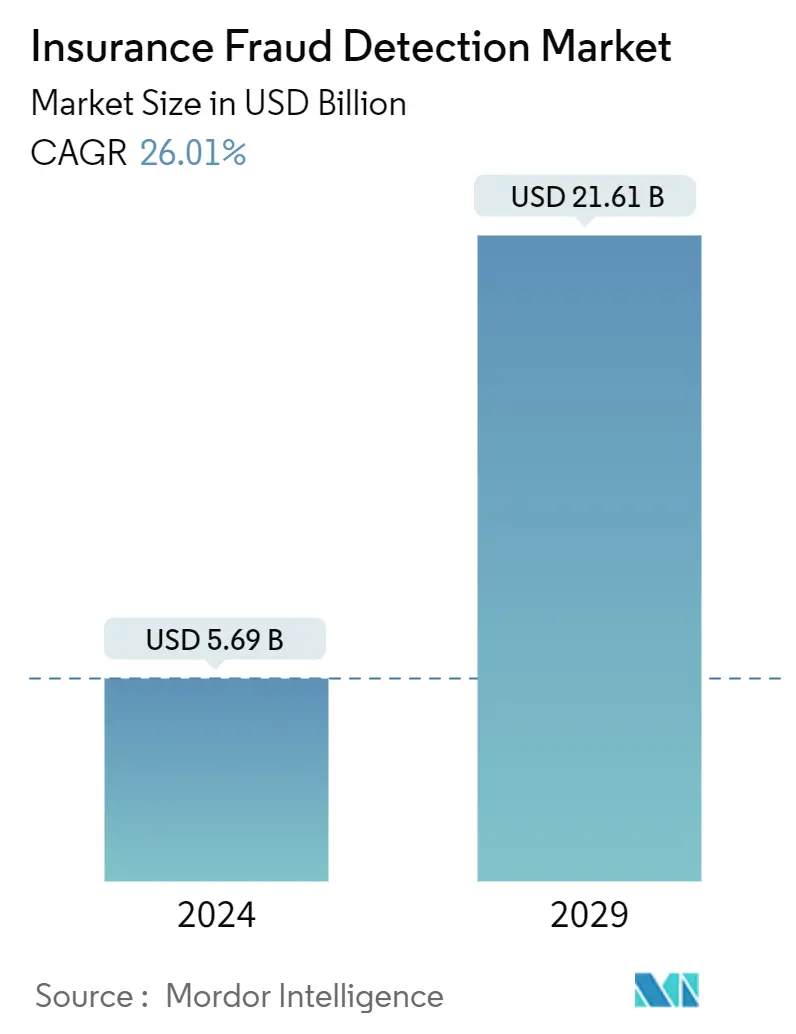

| Marktgröße (2024) | USD 5,69 Milliarden |

| Marktgröße (2029) | USD 21,61 Milliarden |

| CAGR(2024 - 2029) | 26.01 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse zur Erkennung von Versicherungsbetrug

Die Größe des Marktes für die Erkennung von Versicherungsbetrug wird im Jahr 2024 auf 5,69 Milliarden US-Dollar geschätzt und soll bis 2029 21,61 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 26,01 % im Prognosezeitraum (2024–2029) entspricht

Die steigende Zahl von Betrugsfällen und deren Belastung für Versicherungsunternehmen, die Notwendigkeit, große Mengen an Versicherungsnehmerdaten effizient zu verwalten, und eine verbesserte betriebliche Effizienz zur Verbesserung des Kundenerlebnisses sind die Schlüsselfaktoren für das Marktwachstum

- Die zunehmende Automatisierung in der Versicherungsbranche hat die Antragsbearbeitung, das Underwriting und die Schadensregulierungsprozesse beschleunigt und Möglichkeiten für neue Betrugsarten im gesamten Versicherungslebenszyklus eröffnet. Der digitale Wandel führte zu digitalen Erlebnissen und automatisierten Prämienberechnungsprozessen und eröffnete Betrügern neue Möglichkeiten. Daher nimmt der Einsatz von KI-Instrumenten für Versicherungsbetrug erheblich zu.

- Die Notwendigkeit, große Mengen an Identitäten effektiv zu verwalten, spielt eine entscheidende Rolle bei der Gestaltung des Marktes für die Erkennung von Versicherungsbetrug und spiegelt die Reaktion der Branche auf die sich entwickelnden Herausforderungen wider, die durch identitätsbezogene Risiken entstehen. Im Zuge der digitalen Transformation in der Versicherungsbranche sind die große Menge und Vielfalt der an Transaktionen, Schadensbearbeitung und Interaktionen beteiligten Identitäten gestiegen. Dieser Anstieg der Datenkomplexität erfordert einen ausgefeilten Ansatz für das Identitätsmanagement und macht es zu einem entscheidenden Markttreiber für Versicherer.

- Eine verbesserte betriebliche Effizienz und ein verbessertes Kundenerlebnis stellen einen umfassenden Ansatz auf dem Markt für die Aufdeckung von Versicherungsbetrug dar. Dies bedeutet einen Wandel von herkömmlichen, getrennten Methoden zur Betrugsprävention hin zu einer stärker integrierten Strategie, bei der die internen Abläufe des Versicherers und die externen Erfahrungen des Versicherungsnehmers im Vordergrund stehen.

- Das Bewusstsein und das Verständnis der Versicherungsbranche für diese Technologien sind entscheidend für die Wirksamkeit von Betrugserkennungssystemen im aktuellen Umfeld rasanter technologischer Entwicklungen und sich verändernder Betrugsstrategien. Allerdings könnte weitverbreitete Unwissenheit ein erhebliches Hindernis für die Einführung und effektive Anwendung fortschrittlicher Technologien zur Betrugserkennung darstellen.

- Die COVID-19-Pandemie hatte langfristige Auswirkungen auf mehrere Branchen, insbesondere auf den Markt für die Aufdeckung von Versicherungsbetrug. Im Versicherungssektor kam es zu Veränderungen in den betrügerischen Aktivitätsmustern, da die Welt vor bisher nicht erkannten Herausforderungen stand, was zu einer Neubewertung der Betrugserkennungstechniken führte.

- Die COVID-19-Pandemie hat die Digitalisierung im Versicherungsgeschäft beschleunigt und der Branche verbesserte Instrumente zur Betrugsbekämpfung über den gesamten Versicherungslebenszyklus hinweg zur Verfügung gestellt. Laut der FRISS-Umfrage, an der 400 Versicherungsfachleute weltweit teilnahmen, gingen 53 % davon aus, dass die Betrugsbekämpfungstechnologie ihnen dabei helfen würde, aufkommenden betrügerischen Machenschaften immer einen Schritt voraus zu sein. Im Gegensatz dazu freuen sich 52 % über eine verbesserte Effizienz der Ermittler. Laut einer aktuellen FRISS-Umfrage gehen 59 % der Befragten im Versicherungssektor davon aus, dass Betrugserkennungssoftware die Schadenquote verbessern wird. Der zunehmende Einsatz digitaler Tools und Technologien, wie er sich in verbesserten Tools zur Betrugsbekämpfung zeigt, spiegelt die Reaktion der Branche auf die Herausforderungen wider, die die dynamische Betrugslandschaft während und nach der Pandemie mit sich bringt.