Marktanalyse zur Erkennung von Versicherungsbetrug

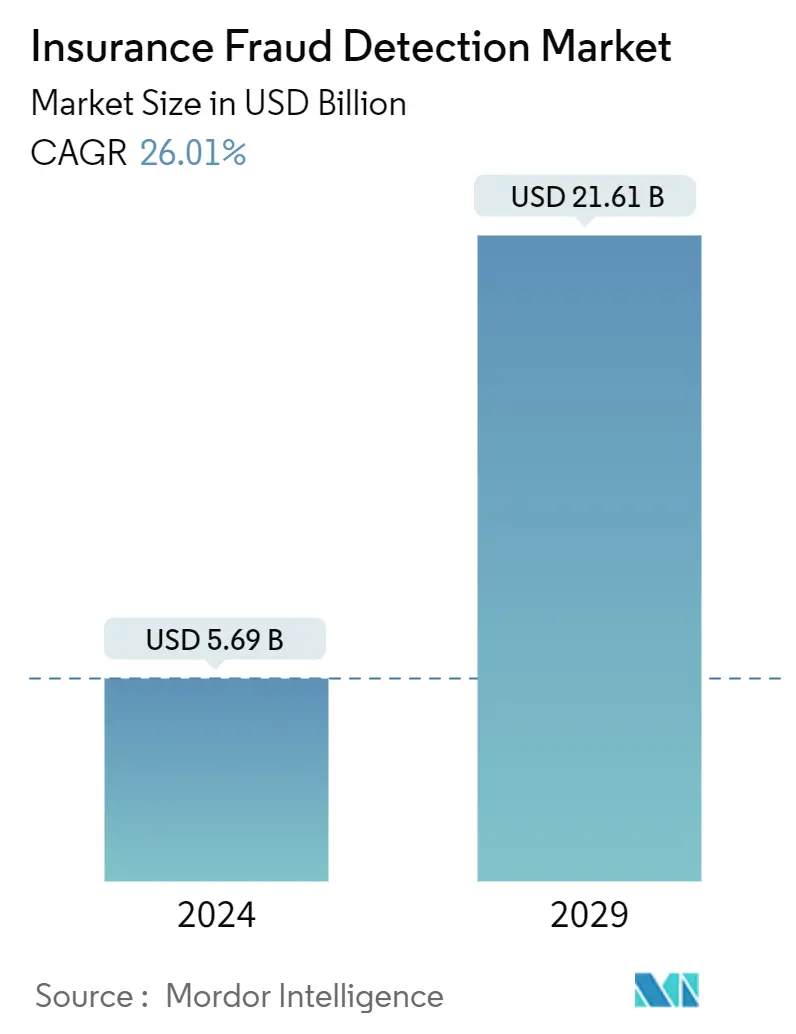

Die Größe des Marktes für die Erkennung von Versicherungsbetrug wird im Jahr 2024 auf 5,69 Milliarden US-Dollar geschätzt und soll bis 2029 21,61 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 26,01 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Zahl von Betrugsfällen und deren Belastung für Versicherungsunternehmen, die Notwendigkeit, große Mengen an Versicherungsnehmerdaten effizient zu verwalten, und eine verbesserte betriebliche Effizienz zur Verbesserung des Kundenerlebnisses sind die Schlüsselfaktoren für das Marktwachstum.

- Die zunehmende Automatisierung in der Versicherungsbranche hat die Antragsbearbeitung, das Underwriting und die Schadensregulierungsprozesse beschleunigt und Möglichkeiten für neue Betrugsarten im gesamten Versicherungslebenszyklus eröffnet. Der digitale Wandel führte zu digitalen Erlebnissen und automatisierten Prämienberechnungsprozessen und eröffnete Betrügern neue Möglichkeiten. Daher nimmt der Einsatz von KI-Instrumenten für Versicherungsbetrug erheblich zu.

- Die Notwendigkeit, große Mengen an Identitäten effektiv zu verwalten, spielt eine entscheidende Rolle bei der Gestaltung des Marktes für die Erkennung von Versicherungsbetrug und spiegelt die Reaktion der Branche auf die sich entwickelnden Herausforderungen wider, die durch identitätsbezogene Risiken entstehen. Im Zuge der digitalen Transformation in der Versicherungsbranche sind die große Menge und Vielfalt der an Transaktionen, Schadensbearbeitung und Interaktionen beteiligten Identitäten gestiegen. Dieser Anstieg der Datenkomplexität erfordert einen ausgefeilten Ansatz für das Identitätsmanagement und macht es zu einem entscheidenden Markttreiber für Versicherer.

- Eine verbesserte betriebliche Effizienz und ein verbessertes Kundenerlebnis stellen einen umfassenden Ansatz auf dem Markt für die Aufdeckung von Versicherungsbetrug dar. Dies bedeutet einen Wandel von herkömmlichen, getrennten Methoden zur Betrugsprävention hin zu einer stärker integrierten Strategie, bei der die internen Abläufe des Versicherers und die externen Erfahrungen des Versicherungsnehmers im Vordergrund stehen.

- Das Bewusstsein und das Verständnis der Versicherungsbranche für diese Technologien sind entscheidend für die Wirksamkeit von Betrugserkennungssystemen im aktuellen Umfeld rasanter technologischer Entwicklungen und sich verändernder Betrugsstrategien. Allerdings könnte weitverbreitete Unwissenheit ein erhebliches Hindernis für die Einführung und effektive Anwendung fortschrittlicher Technologien zur Betrugserkennung darstellen.

- Die COVID-19-Pandemie hatte langfristige Auswirkungen auf mehrere Branchen, insbesondere auf den Markt für die Aufdeckung von Versicherungsbetrug. Im Versicherungssektor kam es zu Veränderungen in den betrügerischen Aktivitätsmustern, da die Welt vor bisher nicht erkannten Herausforderungen stand, was zu einer Neubewertung der Betrugserkennungstechniken führte.

- Die COVID-19-Pandemie hat die Digitalisierung im Versicherungsgeschäft beschleunigt und der Branche verbesserte Instrumente zur Betrugsbekämpfung über den gesamten Versicherungslebenszyklus hinweg zur Verfügung gestellt. Laut der FRISS-Umfrage, an der 400 Versicherungsfachleute weltweit teilnahmen, gingen 53 % davon aus, dass die Betrugsbekämpfungstechnologie ihnen dabei helfen würde, aufkommenden betrügerischen Machenschaften immer einen Schritt voraus zu sein. Im Gegensatz dazu freuen sich 52 % über eine verbesserte Effizienz der Ermittler. Laut einer aktuellen FRISS-Umfrage gehen 59 % der Befragten im Versicherungssektor davon aus, dass Betrugserkennungssoftware die Schadenquote verbessern wird. Der zunehmende Einsatz digitaler Tools und Technologien, wie er sich in verbesserten Tools zur Betrugsbekämpfung zeigt, spiegelt die Reaktion der Branche auf die Herausforderungen wider, die die dynamische Betrugslandschaft während und nach der Pandemie mit sich bringt.

Markttrends zur Erkennung von Versicherungsbetrug

Das Segment der Betrugsanalyselösungen wird voraussichtlich einen erheblichen Marktanteil halten

- Analyselösungen für Versicherungsbetrug können die Genauigkeit der Betrugserkennung verbessern, indem sie die Fähigkeiten von künstlicher Intelligenz (KI), maschinellem Lernen und prädiktiver Modellierung nutzen, was für den Benutzer hilfreich sein könnte, Fälle verdächtigen Verhaltens zu erkennen und sich proaktiv vor betrügerischen Ansprüchen zu schützen. treiben die Nachfrage nach Versicherungsbetrugsanalyselösungen auf dem Markt voran.

- Versicherer zahlen jedes Jahr einen erheblichen Betrag für betrügerische Ansprüche, was die Bedeutung der Aufdeckung von Versicherungsbetrug erhöht und eine Chance für das Marktwachstum in Ländern auf der ganzen Welt schafft. Beispielsweise veröffentlichte das Insurance Fraud Enforcement Department (IFED) der City of London Police im Juni 2023 Daten, die zwischen März 2022 und April 2023 über Versicherungsbetrug gesammelt wurden. Darin heißt es, dass das Land während der Studie einen Anstieg des Versicherungsbetrugs um 61 % verzeichnet habe Dieser Zeitraum zeigt das steigende Risiko von Versicherungsbetrug bei den Endbenutzern, was den Bedarf an Lösungen zur Analyse von Versicherungsbetrug auf dem Markt erhöht.

- Marktanbieter bieten Lösungen zur Analyse von Versicherungsbetrug an, darunter FICO, IBM, Genpact usw. Der Einsatz von prädiktiver Modellierung zur Identifizierung, Bewertung und Priorisierung möglicher Betrugsfälle kann die Auszahlung betrügerischer Ansprüche der Versicherer reduzieren und ihnen helfen, Reputationsschäden oder Kundenverluste aufgrund von Prämien zu vermeiden steigt, was die Nachfrage des Marktes ankurbelt.

- Nach Endbenutzern treibt der BFSI-Sektor, zu dem auch der Versicherungssektor gehört, das Wachstum des Marktes für Lösungen zur Analyse von Versicherungsbetrug voran, da er das Geschäft von Versicherungsunternehmen vor betrügerischen Ansprüchen schützt.

- Beispielsweise haben Teradata und FICO, der Anbieter von Analysesoftware für den Versicherungsschadenmarkt, im Mai 2023 eine Partnerschaft geschlossen, um integrierte, fortschrittliche Analyselösungen für Versicherungsansprüche bei Zahlungsbetrug in Echtzeit auf den Markt zu bringen, indem sie KI-gestützte Entscheidungsautomatisierung und -optimierung in Finanzdienstleistungen integrieren , was die Nachfrage nach Betrugsanalyselösungen im BFSI-Sektor zeigt.

- Die Digitalisierung im Banken-, Versicherungs- und Gesundheitssektor unterstützt das Wachstum des Marktes aufgrund der Verfügbarkeit von Online-Daten. Aufgrund des Digitalisierungsprozesses ist es für Endbenutzer hilfreich, Betrugsanalyselösungen für ein besseres Risikomanagement einzuführen, was voraussichtlich das Marktwachstum im Prognosezeitraum vorantreiben wird.

Nordamerika hält den größten Marktanteil

- Das Marktwachstum im Land wird durch die wachsende Zahl jüngerer Amerikaner vorangetrieben, die zunehmend Opfer von Versicherungsbetrug werden und im Allgemeinen toleranter gegenüber nicht betrügerischen Straftaten sind. Jüngere Amerikaner betrachten Versicherungsbetrug als Kosten für Geschäfte mit Versicherungsunternehmen. Aus diesem Grund erleiden Versicherungsunternehmen Verluste durch Betrugsfälle. Um diese Verluste zu minimieren, neigen Versicherungsunternehmen dazu, diese Lösungen zu übernehmen.

- Nach Angaben der Coalition Against Insurance Fraud kostet Versicherungsbetrug den Vereinigten Staaten jährlich mehr als 308 Milliarden US-Dollar. Das Federal Bureau of Investigation (FBI) schätzt, dass Versicherungsbetrug einer durchschnittlichen Familie jährlich Prämien zwischen 400 und 700 US-Dollar kostet. Mit der zunehmenden Akzeptanz von Technologie und dem Aufkommen neuer Fähigkeiten wie generativer KI wird erwartet, dass die Betrugsgefahr zunimmt.

- Die Zunahme erfolgreicher Betrugsfälle zwingt die Verbraucher dazu, den Preis dafür zu zahlen. Versicherungsunternehmen sind gezwungen, die Kosten des Betrugs durch höhere Versicherungsprämien auf die Verbraucher abzuwälzen, was sich auf verschiedene Aspekte der Wirtschaft auswirkt. Beispielsweise müssen Arbeitgeber aufgrund von Betrug die Versicherungsprämien erhöhen. Um auf diese Herausforderungen zu reagieren, führen Versicherungsunternehmen Lösungen zur Betrugserkennung ein.

- Da der Versicherungsbetrug in Kanada immer ausgefeilter wird, ist die effiziente Identifizierung verdächtiger Ansprüche und die Verhinderung von Versicherungsbetrug während der Schadensregulierung für Versicherungsunternehmen von entscheidender Bedeutung. Daher haben Unternehmen wie TD Insurance ihre manuellen und analysebasierten Möglichkeiten zur Betrugserkennung und -prävention durch die Implementierung des FRISS Case Management Tools und der Claims Fraud Detection-Lösung erweitert, um verdächtige und betrügerische Ansprüche während des Schadensentscheidungsverfahrens effizient zu identifizieren.

- Die Gesamtkosten für Versicherungen in Kanada sind in den letzten Jahren gestiegen, was die Versicherungsunternehmen unter Druck setzt, ihre Ausgaben zu kontrollieren und Verluste zu reduzieren. So stiegen die Kfz-Versicherungsprämien laut aktuellem Preisindex inflationsbedingt landesweit auf 4,6 %. Mit steigenden Fahrzeugpreisen steigen auch die Kosten für die Kfz-Versicherung. Dies führt zu einem verstärkten Einsatz von Betrugserkennungslösungen durch Versicherungsunternehmen, die Versicherungen für den Automobilsektor anbieten, um die Rentabilität aufrechtzuerhalten.

- Im Oktober 2023 startete die Équité Association eine nationale Plattform zur Aufdeckung von Versicherungskriminalität, die prädiktive Analysen und maschinelles Lernen (ML) nutzt, um Versicherungsbetrug aufzudecken und zu verhindern. Diese Plattform nutzt einen konsortialbasierten Ansatz zur Begehung versicherungsbezogener Straftaten, die die Kanadier jährlich schätzungsweise 3 bis 5 Milliarden US-Dollar kosten. Es wird erwartet, dass eine solche Einführung neuer Plattformen Anbieter dazu ermutigen wird, neue Lösungen einzuführen und so den Wettbewerb auf dem Markt zu verstärken. Der kanadische Markt für die Erkennung von Versicherungsbetrug wird hauptsächlich durch Initiativen von Versicherungsunternehmen zur Minimierung von Verlusten durch Schadensbetrug und den Wandel hin zu analysebasierten Lösungen zur Betrugserkennung angetrieben, die ihnen dabei helfen, den Versicherungsnehmern ein besseres Verbrauchererlebnis zu bieten.

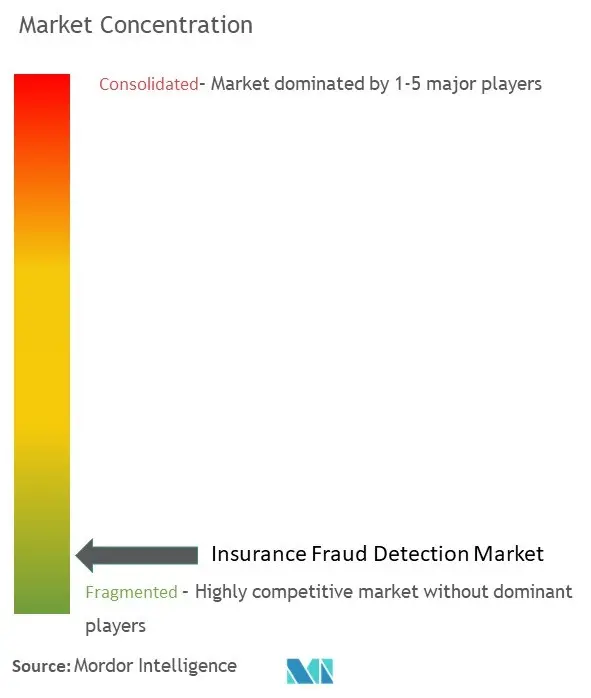

Branchenüberblick zur Erkennung von Versicherungsbetrug

Der Markt für die Erkennung von Versicherungsbetrug ist stark fragmentiert und durch die Präsenz wichtiger Akteure wie Fair Isaac Corporation (FICO), BAE Systems Inc., IBM Corporation, SAS Institute Inc. und Experian Information Solutions Inc. vertreten. Marktteilnehmer verfolgen Strategien wie Partnerschaften und Akquisitionen, um ihr Produktangebot zu erweitern und sich nachhaltige Wettbewerbsvorteile zu verschaffen.

- November 2023 – FRISS gab die Einführung des RISS Accelerator for Claims Analytics für ClaimCenter Cloud bekannt. Mit dieser Einführung nutzt das Unternehmen die neuesten Funktionen des Guidewire Cloud Integration Framework, das jetzt im Guidewire Marketplace für ClaimCenter-Benutzer der Guidewire Cloud verfügbar ist.

- Januar 2023 – Experian gab bekannt, dass das Unternehmen CreditLock eingeführt hat, eine neue Funktion, die es seinen Kunden ermöglicht, ihre Experian-Kreditauskunft zu sperren. Das vom Unternehmen eingeführte neue Produkt nutzt Echtzeitwarnungen. Die Funktion informiert Kunden auch über neue Kreditanfragen in ihrem Namen und darüber, ob betrügerische Anträge in ihrem Namen gestoppt wurden.

Marktführer bei der Erkennung von Versicherungsbetrug

-

Fair Isaac Corporation (FICO)

-

BAE Systems Inc.

-

IBM Corporation

-

SAS Institute Inc.

-

Experian Information Solutions Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zur Erkennung von Versicherungsbetrug

- Mai 2023 – Verisk, Anbieter von Versicherungsdatenanalysen, hat eine Partnerschaft mit CCC Intelligent Solutions geschlossen, einer Cloud-Plattform für den PC-Versicherungsmarkt, um dem Risiko von Versicherungsbetrug zu begegnen. Die Partnerschaft wird die Schadensbetrugserkennungsanalyse von Verisk in die Schadensplattform von CCC integrieren.

- März 2023 – Shift Technology, ein Anbieter von KI-gesteuerten Lösungen zur Entscheidungsautomatisierung und -optimierung für die globale Versicherungsbranche, stellt die General Insurance Association of Singapore (GIA) vor, die im Namen ihres Mitglieds die Nutzung von Shift Claims Fraud Detection erweitern wird Versicherer. Diese strategische Erweiterung baut auf den Erfolgen des GIA Fraud Management System (FMS) auf und wird Reiseversicherungsbetrug unterstützen. Diese geplante Erweiterung ermöglicht es ihnen, das Potenzial des Reisemoduls zu maximieren und kommt zu einem günstigen Zeitpunkt, um den weltweiten Reiseverkehr zu steigern. Die Zusammenarbeit mit Shift bietet ihnen eine wichtige Möglichkeit, betrügerische Ansprüche in großem Umfang zu erkennen und zu verwalten. Es erweitert auch die bestehenden Betrugserkennungs- und -managementbemühungen ihres Sektors.

Segmentierung der Versicherungsbetrugserkennungsbranche

Software zur Erkennung von Versicherungsbetrug verhindert, erkennt und verwaltet Betrug im gesamten Unternehmen, trifft intelligentere Entscheidungen, erhöht die Kapitalrendite und steigert die Geschäftsleistung. Der globale Markt für die Erkennung von Versicherungsbetrug wird auf der Grundlage der Einnahmen definiert, die mit den Lösungen und Dienstleistungen erzielt werden, die von verschiedenen Endbenutzern auf der ganzen Welt genutzt werden. Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und Primärforschung gewonnen wurden. Der Markt deckt auch die wichtigsten Faktoren ab, die das Marktwachstum in Bezug auf Fahrer und Rückhaltesysteme beeinflussen.

Der Markt für die Erkennung von Versicherungsbetrug ist nach Komponente (Lösung [Betrugsanalyse, Authentifizierung, Governance, Risiko und Compliance sowie andere Lösungen] und Service) und nach Anwendung (Schadensbetrug, Identitätsdiebstahl, Zahlungs- und Abrechnungsbetrug sowie Geldwäsche) segmentiert. , nach Endverbraucherindustrie (Automobilindustrie, BFSI, Gesundheitswesen und Einzelhandel) und nach Geografie (Nordamerika [USA und Kanada], Europa [Vereinigtes Königreich, Deutschland, Frankreich und übriges Europa], Asien-Pazifik [China , Japan, Indien und der übrige asiatisch-pazifische Raum], Lateinamerika sowie der Nahe Osten und Afrika). Der Bericht bietet Marktprognosen und -größen in USD für alle oben genannten Segmente.

| Lösung | Betrugsanalyse |

| Authentifizierung | |

| Governance, Risiko und Compliance | |

| Andere Lösungen | |

| Service |

| Anspruchsbetrug |

| Identitätsdiebstahl |

| Zahlungs- und Rechnungsbetrug |

| Geldwäsche |

| Automobil |

| BFSI |

| Gesundheitspflege |

| Einzelhandel |

| Andere Endverbraucherbranchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Nach Komponente | Lösung | Betrugsanalyse |

| Authentifizierung | ||

| Governance, Risiko und Compliance | ||

| Andere Lösungen | ||

| Service | ||

| Auf Antrag | Anspruchsbetrug | |

| Identitätsdiebstahl | ||

| Zahlungs- und Rechnungsbetrug | ||

| Geldwäsche | ||

| Von der Endverbraucherbranche | Automobil | |

| BFSI | ||

| Gesundheitspflege | ||

| Einzelhandel | ||

| Andere Endverbraucherbranchen | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung zur Erkennung von Versicherungsbetrug

Wie groß ist der Markt für Versicherungsbetrugserkennung?

Es wird erwartet, dass der Markt für Versicherungsbetrugserkennung im Jahr 2024 5,69 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 26,01 % bis 2029 auf 21,61 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt zur Erkennung von Versicherungsbetrug derzeit?

Im Jahr 2024 wird der Markt für Versicherungsbetrugserkennung voraussichtlich ein Volumen von 5,69 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt zur Erkennung von Versicherungsbetrug?

Fair Isaac Corporation (FICO), BAE Systems Inc., IBM Corporation, SAS Institute Inc., Experian Information Solutions Inc. sind die wichtigsten Unternehmen, die auf dem Markt zur Erkennung von Versicherungsbetrug tätig sind.

Welches ist die am schnellsten wachsende Region im Markt zur Erkennung von Versicherungsbetrug?

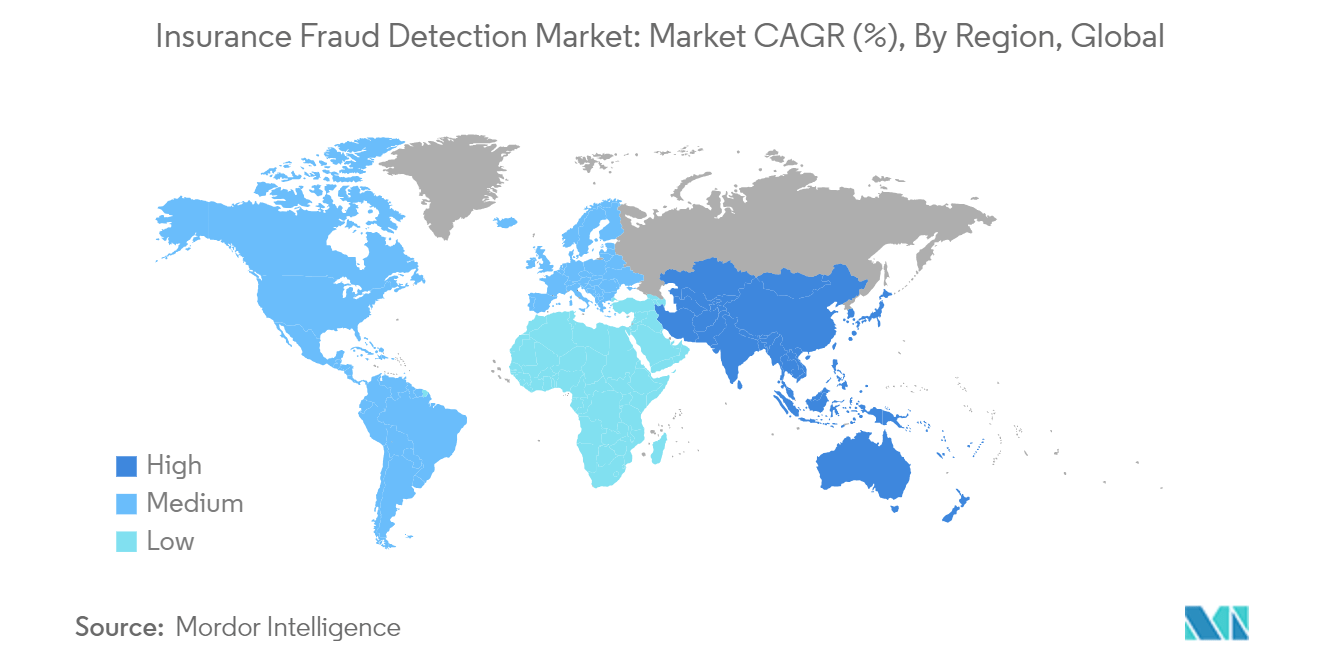

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt zur Erkennung von Versicherungsbetrug?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Versicherungsbetrugserkennung.

Seite zuletzt aktualisiert am:

Branchenbericht zur Aufdeckung von Versicherungsbetrug

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Versicherungsbetrugserkennung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse zur Erkennung von Versicherungsbetrug umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.