Marktgröße von Versicherungsanalytik Industrie

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

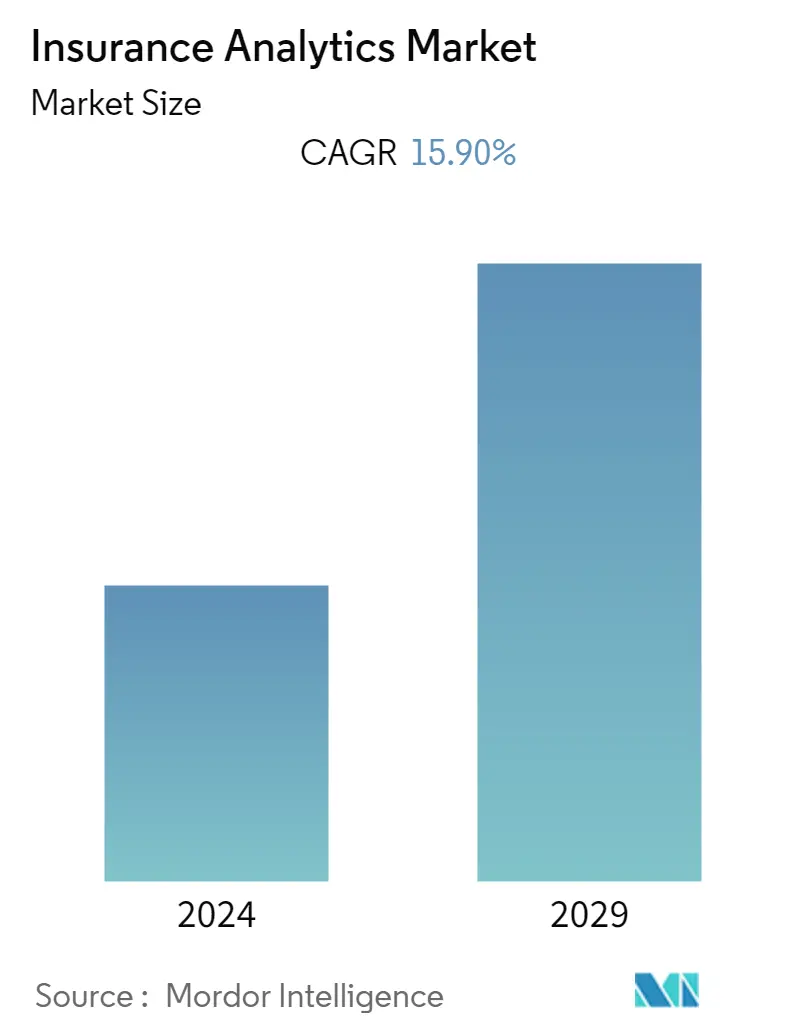

| CAGR | 15.90 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für Versicherungsanalytik

Der Markt für Versicherungsanalysen hatte im vergangenen Jahr einen Wert von 11,47 Milliarden US-Dollar und wird voraussichtlich eine jährliche Wachstumsrate von 15,9 % verzeichnen und in den nächsten fünf Jahren 27,07 Milliarden US-Dollar erreichen

- Unternehmen können zweifelhafte Behauptungen, betrügerische Aktivitäten und Verhaltensmuster erkennen, indem sie prädiktive Analysen verwenden, die für weitere Untersuchungen eingereicht werden. Dies wird die Effizienz von Schadens-, Versicherungs- und Vertriebsprozessen verbessern und zu fundierten Geschäftsentscheidungen beitragen. Beispielsweise liefert das Tool Customer Lifetime Value (CLV/CLTV) informative Einblicke in den Kunden, die es ermöglichen, die Möglichkeit des Kundenverhaltens und der Kundeneinstellung, der Vertragserhaltung oder eines Vertragsrücktritts vorherzusagen.

- Diese Lösungen werden durch die Integration von KI und maschinellem Lernen immer wertvoller. Laut einem Bericht von Accenture könnte der Einsatz von KI im Finanzsektor die Rentabilität bis 2035 um 31 % steigern. Darüber hinaus wird KI es wahrscheinlich ermöglichen, Kunden maßgeschneiderte Finanzdienstleistungen anzubieten und so das Kundenerlebnis zu verbessern. Daher können KI-basierte Versicherungsanalyselösungen Finanzorganisationen dabei helfen, Kosten um Milliarden zu senken, Einnahmen um Milliarden zu steigern und Betrug zu reduzieren. Advanced Analytics (AA) steigerte den Betriebsgewinn der vier Top-Performer in EMEA um 10 bis 25 Prozent. Sie gehen davon aus, dass dieser Einfluss in den folgenden zwei Jahren zunehmen wird.

- Mit dem Ausbruch der COVID-19-Krise hatten strukturelle Veränderungen, die durch Turbulenzen, Unsicherheit und eine schwache Wirtschaftsaktivität hervorgerufen wurden, wesentliche Auswirkungen auf die Versicherungsbranche. Diese Veränderungen zwangen Versicherungsunternehmen dazu, ihre Geschäftsabläufe und die Interaktion mit Kunden zu überdenken. Auch der Bedarf an digitalen Interaktionen und einem verbesserten Risikomanagement für den persönlichen und gesundheitlichen Bereich steigerte die Investitionen in digitale und analytische Lösungen. Infolgedessen wurde für den gesamten Untersuchungszeitraum ein Marktwachstum vorhergesagt.

- Datenzuverlässigkeit und -sicherheit sind aufgrund der zunehmenden Verbindung und der Fernzugänglichkeit ein erhebliches Problem. Die Sorge, dass böswillige Parteien Zugriff auf personenbezogene Daten erhalten, ist sehr groß. In der Vergangenheit war von Versicherungsunternehmen nicht bekannt, dass sie nennenswerte Ausgaben in die Infrastruktur tätigten. Daher wird der Kauf und die Wartung teurer Sicherheitssoftware das Wachstum des Marktes für Versicherungsanalysen behindern.