| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

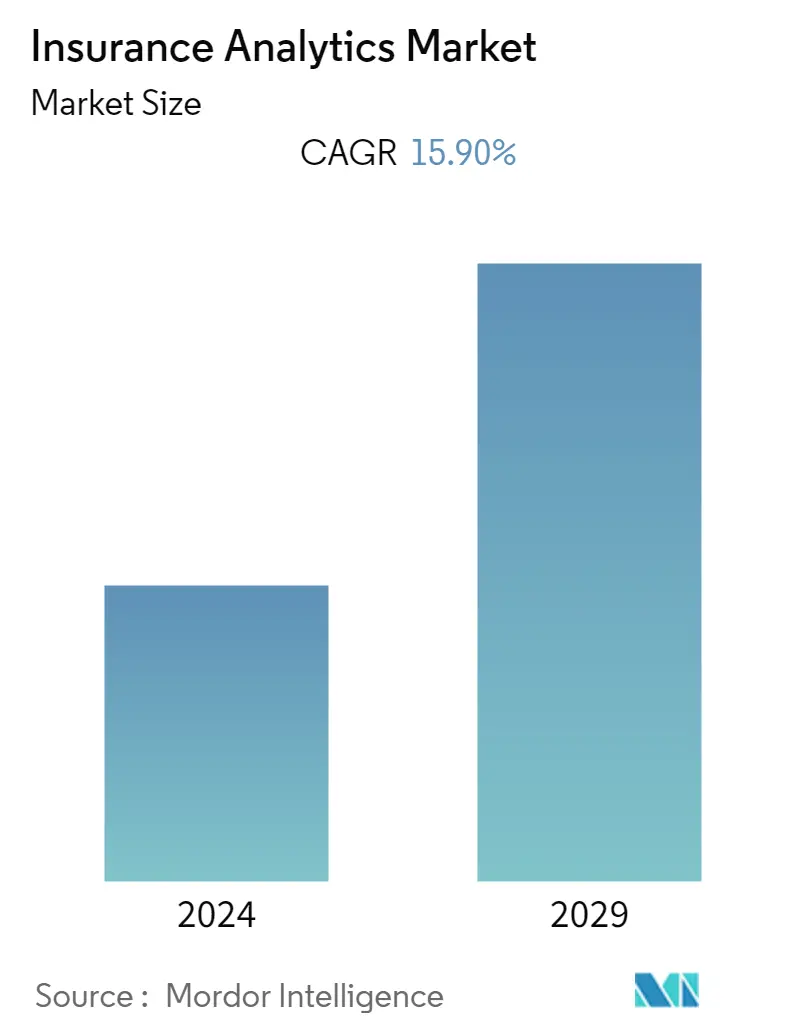

| CAGR | 15.90 % |

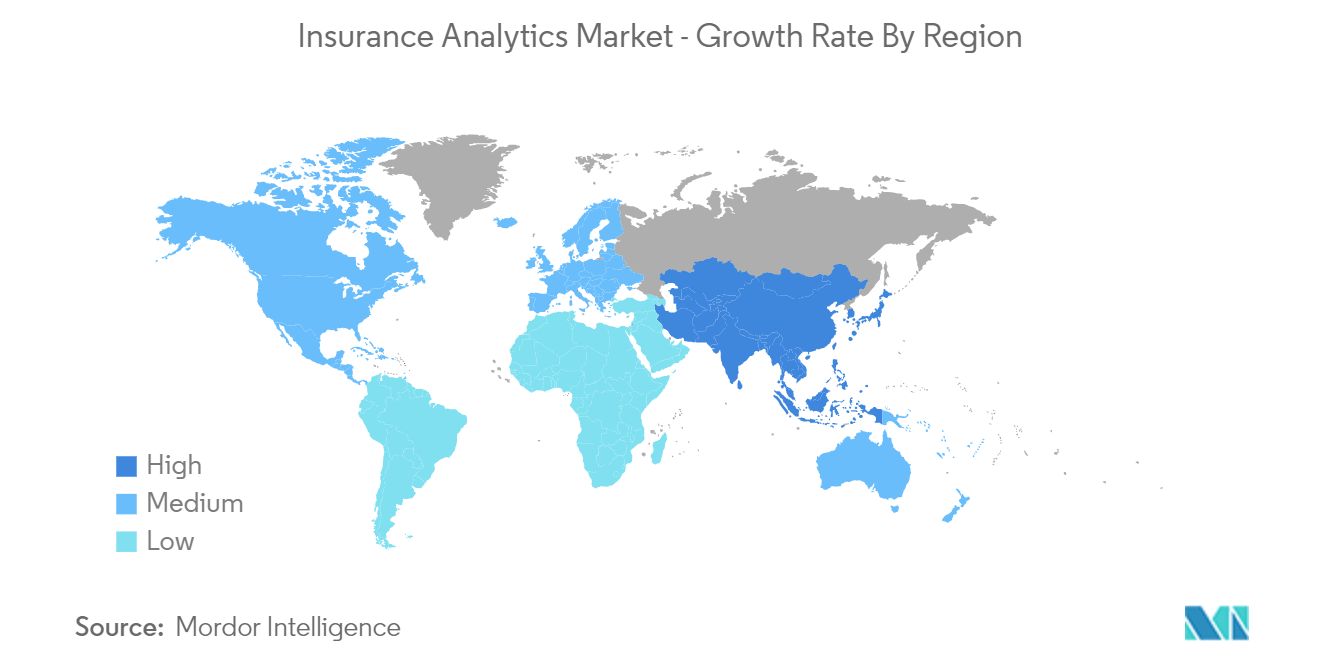

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Versicherungsanalytik

Der Markt für Versicherungsanalysen hatte im vergangenen Jahr einen Wert von 11,47 Milliarden US-Dollar und wird voraussichtlich eine jährliche Wachstumsrate von 15,9 % verzeichnen und in den nächsten fünf Jahren 27,07 Milliarden US-Dollar erreichen.

- Unternehmen können zweifelhafte Behauptungen, betrügerische Aktivitäten und Verhaltensmuster erkennen, indem sie prädiktive Analysen verwenden, die für weitere Untersuchungen eingereicht werden. Dies wird die Effizienz von Schadens-, Versicherungs- und Vertriebsprozessen verbessern und zu fundierten Geschäftsentscheidungen beitragen. Beispielsweise liefert das Tool Customer Lifetime Value (CLV/CLTV) informative Einblicke in den Kunden, die es ermöglichen, die Möglichkeit des Kundenverhaltens und der Kundeneinstellung, der Vertragserhaltung oder eines Vertragsrücktritts vorherzusagen.

- Diese Lösungen werden durch die Integration von KI und maschinellem Lernen immer wertvoller. Laut einem Bericht von Accenture könnte der Einsatz von KI im Finanzsektor die Rentabilität bis 2035 um 31 % steigern. Darüber hinaus wird KI es wahrscheinlich ermöglichen, Kunden maßgeschneiderte Finanzdienstleistungen anzubieten und so das Kundenerlebnis zu verbessern. Daher können KI-basierte Versicherungsanalyselösungen Finanzorganisationen dabei helfen, Kosten um Milliarden zu senken, Einnahmen um Milliarden zu steigern und Betrug zu reduzieren. Advanced Analytics (AA) steigerte den Betriebsgewinn der vier Top-Performer in EMEA um 10 bis 25 Prozent. Sie gehen davon aus, dass dieser Einfluss in den folgenden zwei Jahren zunehmen wird.

- Mit dem Ausbruch der COVID-19-Krise hatten strukturelle Veränderungen, die durch Turbulenzen, Unsicherheit und eine schwache Wirtschaftsaktivität hervorgerufen wurden, wesentliche Auswirkungen auf die Versicherungsbranche. Diese Veränderungen zwangen Versicherungsunternehmen dazu, ihre Geschäftsabläufe und die Interaktion mit Kunden zu überdenken. Auch der Bedarf an digitalen Interaktionen und einem verbesserten Risikomanagement für den persönlichen und gesundheitlichen Bereich steigerte die Investitionen in digitale und analytische Lösungen. Infolgedessen wurde für den gesamten Untersuchungszeitraum ein Marktwachstum vorhergesagt.

- Datenzuverlässigkeit und -sicherheit sind aufgrund der zunehmenden Verbindung und der Fernzugänglichkeit ein erhebliches Problem. Die Sorge, dass böswillige Parteien Zugriff auf personenbezogene Daten erhalten, ist sehr groß. In der Vergangenheit war von Versicherungsunternehmen nicht bekannt, dass sie nennenswerte Ausgaben in die Infrastruktur tätigten. Daher wird der Kauf und die Wartung teurer Sicherheitssoftware das Wachstum des Marktes für Versicherungsanalysen behindern.

Markttrends für Versicherungsanalysen

Zunehmende Risiken und betrügerische Aktivitäten fördern die Akzeptanz von Versicherungsanalysen.

- Risiken aus vom Menschen verursachten Katastrophen und Naturkatastrophen werden im Versicherungsbereich regelmäßig identifiziert und gemanagt. Aufgrund dieses unsicheren Risikos ist der Bedarf an einem integrierten Risikomanagement, das Wissen, Kontrolle und Optimierung routinemäßiger Unternehmensabläufe vereint, hoch. Versicherungsanalytische Lösungen liefern das entscheidende Verständnis, um das Risikomanagement auf allen Ebenen zu verbessern.

- 86 % der Versicherungsunternehmen erstellen Versicherungsdatenanalysesysteme, um die genauesten Vorhersagen von Big-Data-Berichten zu ermöglichen. Datenanalysen ermöglichen beispiellose Kreativität über alle Produktkategorien und Unternehmensfunktionen hinweg. Anstatt sich beispielsweise auf interne Datenquellen wie Schadensaufzeichnungen zu verlassen, begannen Autoversicherungen mit der Arbeit an verhaltensbasierten Analysen und der Einbeziehung von Bonitätsbewertungen von Kreditauskunfteien in ihre Studie.

- Aufgrund falscher Schadensersatzforderungen erleiden Versicherungsunternehmen jedes Jahr enorme Verluste. Versicherer gehen davon aus, dass zwischen 10 und 20 % der Ansprüche betrügerisch sind und dass weniger als 20 % der betrügerischen Ansprüche entdeckt werden. Es ist möglich, betrügerische Aktivitäten, verdächtige Behauptungen und Verhaltensmuster mithilfe von Predictive Analytics zu erkennen, die statistische Modelle für eine effiziente Betrugserkennung einbeziehen.

- KI zur Erkennung von Schadensbetrug ist von großem Vorteil, da sie Muster sofort erkennen kann und so Anomalien und verdächtige Anfragen in Echtzeit erkennen kann. Unternehmen nutzen KI, um den gesamten Versicherungsanspruchsprozess zu beschleunigen und Zugang zu einer fortschrittlicheren Betrugserkennung zu erhalten, ohne mehr Personal einzustellen oder mehr Geld auszugeben.

- Die Geschwindigkeit der Schadensregulierung ist entscheidend für die Effizienz einer Versicherungsgesellschaft. Viele anspruchsbezogene Aufgaben werden schnell bearbeitet und der gesamte Schadensregulierungsprozess wird nach der Einführung der hervorragenden Fähigkeiten von Data Analytics zur Verarbeitung und Analyse großer Datenmengen rationalisiert.

Der asiatisch-pazifische Raum verzeichnet das höchste Wachstum

- Die Versicherungsanalysemärkte der APAC-Region werden in erster Linie durch die zunehmende Einführung digitaler Infrastruktur aufgrund des wachsenden Bedarfs an Kunden- und Verhaltensanalysen, maschinellem Lernen und Algorithmenentwicklung angetrieben. In Indien hat Max Life Insurance beispielsweise eine Echtzeit-Analyselösung eingeführt, um falsche medizinische Berichte zu identifizieren und relative Gesundheitswerte für einen Kunden bereitzustellen.

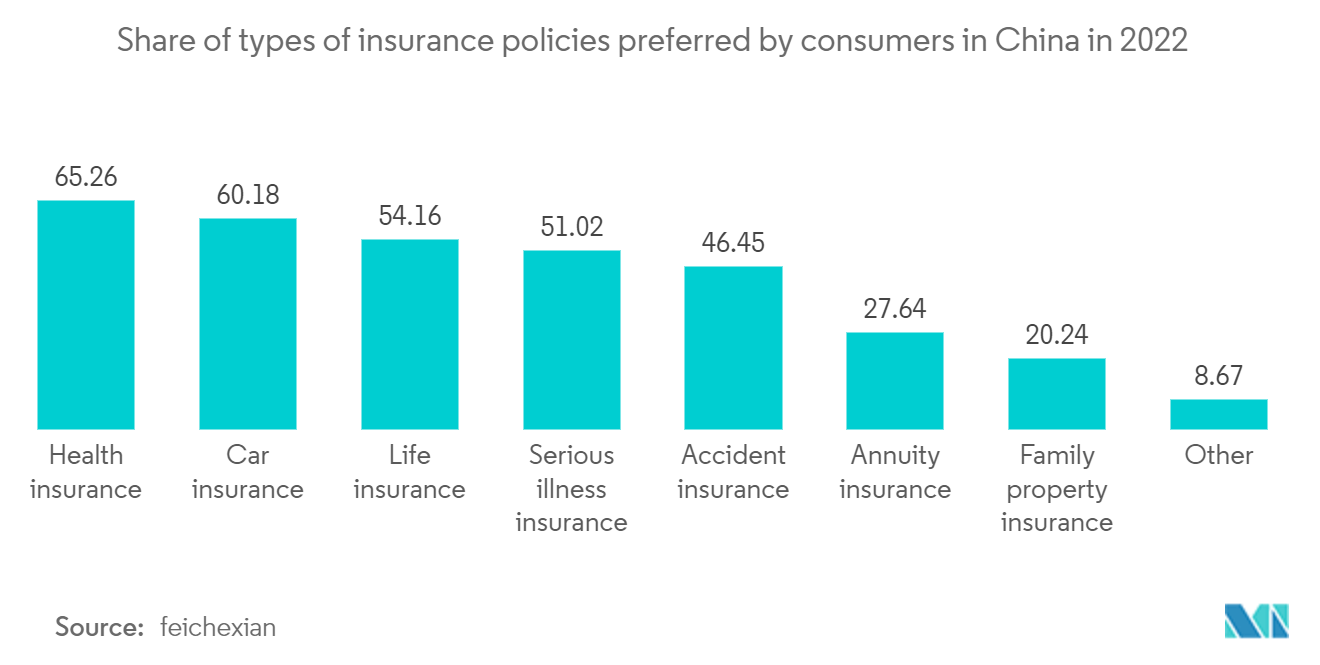

- Darüber hinaus wird die Bevölkerung im asiatisch-pazifischen Raum zunehmend urbanisiert, was alle Gesundheitsrisiken mit sich bringt, die mit einem eher sitzenden Lebensstil einhergehen. Dieses Szenario wird Kunden dazu drängen, in Krankenversicherungen zu investieren. Daher besteht für Versicherer eine große Chance, diese neu hinzugekommene städtische Bevölkerung zu erobern, und Datenanalysen können dabei helfen, diesen Kundenstamm zu untersuchen, bevor ihnen eine Versicherung ausgestellt wird.

- Versicherungsunternehmen in der Region investieren in die Automatisierung von Prozessen mit Straight-Through-Processing im Backend und digital ermöglichten Vertriebskanälen im Frontend. Beispielsweise arbeitete Prudential für seine Datenanalyselösung mit Google Cloud zusammen. Durch diese Partnerschaft werden Schutz-, Gesundheits- und Sparlösungen in ganz Asien einfacher und zugänglicher.

- In den letzten Jahren haben die meisten Märkte im asiatisch-pazifischen Raum ihre Beschränkungen für ausländisches Eigentum gelockert. Sechs von sieben aufstrebenden Märkten im asiatisch-pazifischen Raum haben es ausländischen Investoren ermöglicht, inländische Versicherer zu kontrollieren und eine Mehrheitsbeteiligung an ihnen zu besitzen.

- Die Gesetze und Vorschriften für Versicherer im asiatisch-pazifischen Raum entwickeln sich ständig weiter. Diese regulatorischen Verbesserungen konzentrierten sich auf den Schutz der Versicherungsnehmer, den Kapitalerhalt und die InsurTech-Förderung, trotz der unterschiedlichen Entwicklungsgrade in den verschiedenen regionalen Ländern.

Überblick über die Versicherungsanalytik-Branche

Versicherungsunternehmen können Datenanalysen nutzen, um mehr über das Kundenverhalten zu erfahren und maßgeschneiderte Lösungen für die Bedürfnisse der Benutzer bereitzustellen. Diese Analytics-Anbieter schließen Verträge mit verschiedenen Unternehmen ab, um sie mit IT-Software und -Diensten zu unterstützen. Wenn Unternehmen auf digitale Technologien umsteigen, haben sie einen größeren Expansionsspielraum. Der Markt für Versicherungsanalysen muss kohärenter werden. Akteure neigen dazu, in die Innovation ihrer Produktangebote zu investieren, um den sich ändernden Anforderungen der Versicherungsbranche gerecht zu werden.

Im November 2022 begann die Versicherungsgesellschaft Groupama Biztostó in Ungarn mit der Nutzung von Microsoft Teams Phone, um die Kommunikation und Zusammenarbeit zu optimieren und gleichzeitig Sicherheit auf Unternehmensebene und eine Reduzierung der Telefoniekosten um 70 % zu bieten. Mit dieser neuen Technologie können 1.500 Unternehmensagenten von überall aus effektiv zusammenarbeiten, sodass Kunden ihre Fragen sofort beantwortet bekommen.

Im Oktober 2022 kamen Guidewire und One Inc zusammen, um Versicherern eine gebrauchsfertige gemeinsame Lösung bereitzustellen, die die Bereitstellung eines nahtlosen Zahlungserlebnisses für Kunden, Schadensregulierer, Agenten und Lieferanten beschleunigen würde. Da das Versicherungsökosystem voraussichtlich immer komplexer und verbraucherorientierter werden würde, sollten diese analytischen Partnerlösungen den Versicherern die Flexibilität geben, Versicherungsnehmern Innovationen zu bieten.

Im Oktober 2022 startete LexisNexis Risk Solutions einen realen Daten-Hub, der auf präzisen Datenverbindungstechnologien und überlegenen, nicht identifizierten Datensätzen von strategischen Datenpartnern basiert. Mithilfe einer zum Patent angemeldeten Technologie ermöglichte das Gravitas-Netzwerk Forschern Zugang zu nicht identifizierten, klinisch kuratierten Daten, die mit unübertroffener Präzision verknüpft werden konnten. Dadurch konnten sie sich schnell das nötige Wissen aneignen, um wirksame und sichere Behandlungen für die am dringendsten benötigten Patienten zu entwickeln.

Marktführer im Bereich Versicherungsanalytik

-

IBM Corporation

-

LexisNexis Risk Solutions

-

Hexaware Technologies Limited

-

Guidewire Software Inc.

-

Applied Systems Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Versicherungsanalytik

- April 2023 Guidewire führt die Garmisch-Lösung ein, um Entwicklern mehr Self-Service-Tools auf der Guidewire Cloud Console bereitzustellen. Versicherungsunternehmen können mit dieser Lösung problemlos nahtlose, digitale Schadenerlebnisse erstellen und implementieren. Mit gebrauchsfertigen Massendatenkonnektoren von führenden globalen Datenplattformen verkürzt Garmisch die Zeit, die ein Unternehmen benötigt, um Erkenntnisse zu gewinnen.

- Februar 2023 MS Amlin Insurance SE führt eine Datenanalyselösung von Sapien ein. Sapiens IDITSuite ist eine preisgekrönte, modulare End-to-End-Versicherungsplattform, die auf Technologie basiert. In Kombination mit den Daten des Versicherers entstehen umsetzbare Erkenntnisse, die die Risikoauswahl während des Underwritings verbessern und die Schadenkostenquoten senken. MS Amlin Insurance wird das Konzept wahrscheinlich zunächst in Frankreich umsetzen und dann auf ihre Märkte in Belgien und den Niederlanden expandieren.

- November 2022 IBM hat seinen Business Analytics Enterprise Hub überarbeitet und neue Analysetools eingeführt, um Unternehmen bei der Überwindung von Datensilos und Analyseengpässen zu unterstützen, damit sie schnell datengesteuerte Entscheidungen treffen und unvorhergesehene Unterbrechungen bewältigen können. Der neue IBM Analytics Content Hub sollte interne Stakeholder mit verschiedenen BI-Lösungen für einen einfachen Self-Service-Datenzugriff verbinden, um den Support für die Endkunden der Kunden zu verbessern. Unabhängig vom Anbieter oder Speicherort der Daten bot IBM Business Analytics Enterprise eine Lösung, um Analysetools in einer einzigen Ansicht zu kombinieren.

Segmentierung der Versicherungsanalytik-Branche

Insurance Analytics wird verwendet, um die Verfahren zur Berechnung und Bewertung von Versicherungsrisiken und zur Beurteilung von Versicherungsprodukten zu optimieren. Versicherungsmakler und -organisationen können mithilfe von Versicherungsanalysetools und -lösungen schnell Ausgaben analysieren, stabile Finanzabläufe und Liquidität sicherstellen und die Betriebskosten im Auge behalten, beispielsweise im Zusammenhang mit Vertrieb, Marketing, Betrieb oder Kundenservice.

Der Markt für Versicherungsanalysen ist segmentiert nach Komponenten (Tools und Services), Geschäftsanwendungen (Schadenmanagement, Risikomanagement, Prozessoptimierung, Kundenmanagement und Personalisierung), Bereitstellungsmodus (lokal und Cloud), Endbenutzer (Versicherungsunternehmen, Regierungsbehörden und Drittverwalter, Makler und Beratungsunternehmen) und Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt).

Die Marktgrößen und Prognosen werden in Wert (USD) angegeben.

| Nach Komponente | Werkzeug |

| Dienstleistungen | |

| Nach Geschäftsanwendung (Qualitative Analyse) | Schadenmanagement |

| Risikomanagement | |

| Prozessoptimierung | |

| Kundenmanagement und Personalisierung | |

| Nach Bereitstellungsmodus | Vor Ort |

| Wolke | |

| Vom Endbenutzer | Versicherungsgesellschaften |

| Regierungsbehörden | |

| Drittanbieter-Administratoren, Makler und Beratungsunternehmen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung im Bereich Versicherungsanalytik

Wie groß ist der globale Markt für Versicherungsanalysen derzeit?

Der globale Markt für Versicherungsanalysen wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 15,90 % verzeichnen.

Wer sind die Hauptakteure im globalen Markt für Versicherungsanalysen?

IBM Corporation, LexisNexis Risk Solutions, Hexaware Technologies Limited, Guidewire Software Inc., Applied Systems Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Versicherungsanalysen tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für Versicherungsanalysen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Versicherungsanalysen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im globalen Markt für Versicherungsanalysen.

Welche Jahre deckt dieser globale Markt für Versicherungsanalysen ab?

Der Bericht deckt die historische Marktgröße des globalen Marktes für Versicherungsanalysen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Versicherungsanalysen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Globaler Branchenbericht für Versicherungsanalysen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Insurance Analytics im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Insurance Analytics umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.